畢馬威:未來銀行應當以客戶體驗為中心

伴隨全球銀行業進入發展新階段,歐美和亞太大部分國家和地區銀行都積極面對數字銀行、開放銀行等為代表的銀行全新發展模式。其顯著特點都是以技術變革為突破口,以“開放的思維、業務和技術”來重塑銀行經營模式已成為行業開啟全球發展新階段的重要一步。

對于未來銀行,畢馬威認為將有以下三大關鍵變革:

第一大變革是形態與戰略重塑,未來銀行需要從上至下的戰略重塑“頂層戰略-生態結構-基礎設施”;

第二大變革是客戶認知與交互,未來銀行需要重構與客戶的關系“感知客戶”與“客戶感知”;

第三大關鍵變革是科技智能與資產價值,未來銀行需要重塑銀行發展驅動模式“數據-價值信息-資產價值”。

畢馬威判斷,作為經濟社會中融資、支付等金融服務的重要組成,未來銀行的發展必然是遵循經濟社會發展規律并與其發展進程相匹配。未來銀行應當以客戶體驗為中心,輔以在線化、智能化為基礎的,全渠道、無縫式、定制化的數字服務,滿足客戶快速變化且不斷提高的預期。?

在客戶戰略方面,未來銀行客戶戰略的核心在于重構客戶關系,包括每一次交互,和客戶與銀行彼此感知的重構。

銀行將比客戶更了解客戶自身,以無感、無界、無限的方式深度融入客戶生活,顛覆客戶對銀行商業形態的認知。新型的客戶戰略也將永久改變銀行圍繞利潤傳遞構筑的傳統價值鏈,讓客戶體驗成為貫穿銀行價值鏈脈絡的血液。?

畢馬威認為,所有未來銀行的建設關鍵,都是為了向客戶提供極致化的客戶體驗,提升客戶滿意度,并最終與客戶形成強韌的紐帶關系,在確保核心高價值客戶的低流失率的同時,利用極致的客戶體驗借助社交網絡獲得高價值新客戶。隨著新一代客戶的崛起,分享體驗,而不是分享低價,是未來銀行客戶的主要特征之一。

成就極致的客戶體驗由多個關鍵部分組成,但就重要性和迫切性而言,客戶感知是首當要務。

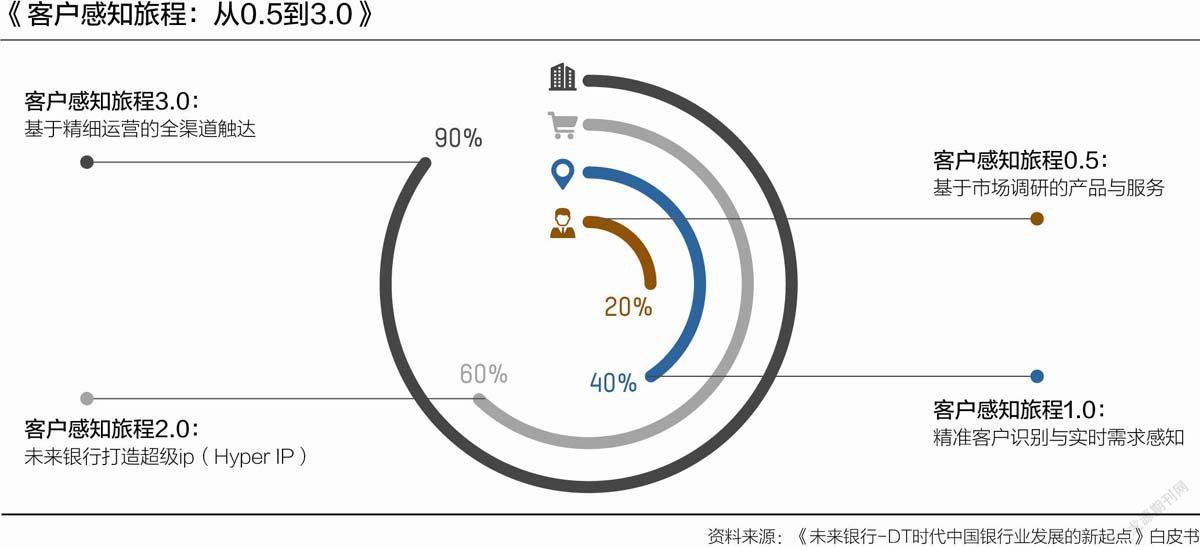

未來銀行的客戶感知會逐漸走上三個旅程。?

客戶感知旅程1.0:精準客戶識別與實施需求感知

最好的金融服務是“無感知金融”,即當客戶需要金融服務時,金融產品、服務和金融機構就在“身邊”,客戶能夠在無形中感知未來銀行及合作伙伴生態在不同場景下提供的便捷金融服務。

這意味著未來銀行必須通過全渠道觸點、全維度的收集及沉淀客戶數據,從而積累出海量的基于客戶身份、行為、需求、習慣、關系乃至社交網絡的數據,并以此構建出包括客戶特征和客戶需求在內的客戶畫像。

需要指出的是,未來銀行對客戶的認知不僅需要全渠道聯合分析,進行微粒化結構,認知客戶行為和需求邏輯、客戶關系流轉,更需要引入動態時間線和環境影響的維度,客戶所處的時間與環境(包括物理環境和虛擬環境,如移動互聯網)對客戶的需求(粗顆粒度需求和細顆粒度需求)正在起著顯著的影響。

客戶感知旅程2.0:未來銀行打造超級IP

隨著數字化銀行、數字貨幣、金融科技公司以及大型機企業自金融服務等新晉市場參與者的加入,金融產品及相關金融服務的行業屬性正在逐漸消融和模糊,金融機構、產品與服務及客戶需求的融合不斷創造出符合客戶需求的新物種,并以“超級IP”形式強化客戶認知,形成影響心智甚至行為的客戶感知。客戶感知旅程2.0的階段,客戶將通過清晰表達自己的“超級ID”享受超級IP下多元化、個性化、便捷化的客戶體驗。

超級IP打造,能夠讓未來銀行在如下三個方面獲得成功:

1.深度、可信的客戶認知,從“無感知金融”走向“因為超級IP產生的無感知金融”;

2.在超級IP下,發掘客戶需求的外延,觸達和激發客戶在未來銀行生態圈的需求;

3.為客戶感知旅程3.0做好充分準備,實現基于精細運營的全渠道觸達。

客戶感知旅程3.0:基于精細運營的全渠道觸達

隨著客戶感知旅程1.0和2.0取得成功,未來銀行既具備了精細化運營的能力,又具有了“超級IP”,這意味著,在分級分權、激勵核心客戶的基礎上,未來銀行已經沉淀了相當規模的樣本客戶庫,可以基于樣本客戶推而廣之地形成對全渠道客戶的認知。

結合精細運營、超級IP以及樣本客戶庫的建立,未來的銀行將構建一套完整的全渠道價值主張,豐富客戶能夠獲得的產品、服務,達成全渠道的極致客戶體驗,實現客戶高度認可并接受的全渠道觸達。

來銀行的演進是一種系統性和全面性的變化。傳統銀行向未來銀行的轉變過程中,立足于經典銀行經營本質,在朝向互聯網銀行的過渡階段,最終定位于開放銀行和泛生態,將金融服務融入不同業態,采取開放的態度,擁抱科技和創新,整合生態,反哺自身業務發展和經營變革。

具體而言,未來銀行的演進主要分為四個階段:

階段一:經典銀行,即起點。特征主要是金融業務和服務的開展重度依賴網點的渠道及人工的處理,底層IT技術作為金融機構的基礎設施。經典銀行業務和客戶規模的提升依賴網點和人工的規模與能力提升。?

階段二:互聯網銀行,即銀行近年發力的方向。銀行通過應用移動技術,實現渠道升級和多渠道的協同,核心解決信息不對稱的問題,通過線上化的方式獲客及提供服務,一定程度上降低經營成本,提升客戶體驗和客戶滿意度。?

階段三:開放銀行,即未來銀行的重要組成部分。在此階段,銀行在產品遞交、風險定價、客戶評估方式、產品后評價機制等進行了系統性的變革,銀行能夠借助API技術等構建“銀行即平臺”,以及附著于其上的商業生態系統,同時為商業生態提供模塊化、系統化的金融服務組件。?

階段四:泛生態,即開放銀行的重要組成部分。在此階段,銀行一方面構建泛金融生態,實現生態內各價值環節點的資源對接和整合,引入外部資源助力內部變革;另一方面,整合生態數據及資源形成跨行業解決方案并對外輸出賦能行業,實現不同業態的跨界融合。

隨著傳統銀行業明確了向未來銀行轉型的目標,并完成與自身業務戰略匹配的頂層設計后,基于未來銀行成熟度評估模型,可以幫助判斷企業自身的能力強項和短板,從而在向未來銀行實踐層面做出最優的選擇。

(本文部分節選自由畢馬威與阿里云共同編寫的《未來銀行-DT時代中國銀行業發展的新起點》白皮書,經編輯刪選。)