2021年給企業家的5個忠告

穆勝

今年是一個不同于以往的年份,經濟寒冬因為疫情而加劇,不確定性增加,有幾個方面的認知都需要迭代。在即將進入新年之際,我想談點新的東西,給企業家一些忠告,希望能對來年的布局有所助益,主要涉及投資風口、消費趨勢、品牌增長、平臺建設、隊伍建設5個方面。

投資風口忠告一:資本收縮聚焦

過去幾年,我們一直處在經濟的紅利期,這種紅利大多是互聯網經濟帶來的。面對若干突然涌現的大賽道,頭部資本的投資方式簡單粗暴,形象點說是“一大把飛鏢”抓起來就往靶盤上扔,有一個射中就贏了。

但不是所有資本都像頭部資本這樣,既有資金優勢,又有項目優勢。其他的資本想要獲得資金端和項目端的優勢,就不能像頭部資本這樣簡單粗暴。畢竟自己手中的“飛鏢”有限,再加上互聯網經濟帶來的紅利已經被開采殆盡了,靠譜的“靶盤”也不多了。那么,普通的資本機構應該往哪個“靶盤”上扔呢?

我們先來看幾組數據:

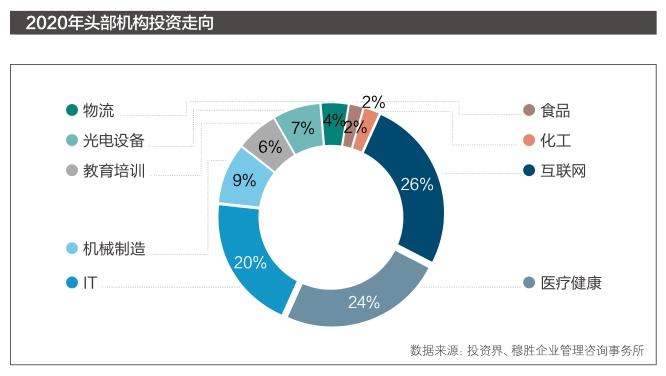

一是整體的投資走向。截至2020年11月16日,2020年國內共發生803起投資事件;IT、互聯網、醫療健康3個行業占據了全年投資事件的半數以上,分別達到23%、19%、16%。在互聯網時代,IT和互聯網行業受到資本追捧是毋庸置疑的。而醫療行業本身是熱點,新冠疫情這個黑天鵝事件更是讓這個賽道變得炙手可熱。

二是頭部資本的投資走向。頭部的十大投資公司(IDG投資、紅杉資本、深圳創投、高瓴資本、GGV投資等)2020年共計投資50筆。呈現出的規律與投資行業全年投資走向相符,同樣是以互聯網、醫療健康、IT3個行業為主,但比例更重,三者共計占比達70%。

三是成功上市的公司。2020年,共有480家企業成功上市;其中行業占比較多的分別為機械制造、醫療健康和光電設備,總占比近40%。實體經濟往上走的趨勢比較明顯,經歷了互聯網浪潮,投資重新涌向實業是一個值得重視的趨勢。

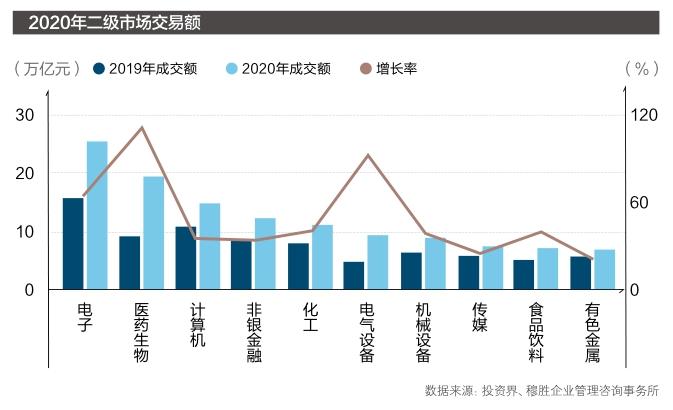

四是二級市場上的交易。與一級市場情況類似,2019-2020年,電子、醫藥生物和計算機(IT)行業在二級市場上也是資本熱捧的對象,位列成交金額前3。醫藥生物行業在這一年間漲幅高達110.2%。

這些雖然只是冷冰冰的數據,但我們卻可以把它們聯系起來,發現3個趨勢:

首先是硬核科技,以硬核科技為主的IT、電子(5G、半導體芯片等)等產業既是風口,也是資本進行避險的有效手段。其次是醫療健康,醫藥生物本來是重科技含量的,本來就是大賽道,新冠疫情又讓這個賽道有了進一步的熱度。最后是線上線下,從上面的數據可以發現,互聯網雖然依舊是投資熱點,但純線上的互聯網企業已經未必是一線熱點了,這是個很大的變化。

過去,資本青睞線上的公司,是為了避免某些線下企業通過造假、刷數據等形式做出來的“偽線上化”。現在,資本開始重新關注重資產、有線下的互聯網公司了。因為互聯網經濟走到現在,沒有線下的重資產投入,也無法實現服務閉環,尤其是對于一些重型交易或需要送達性的交易。

總結起來,資本在這個不確定性的時代開始不再投大賽道,而是關注真正的確定性。即使是大資本也無法回避這種趨勢,因此小資本更需要聚焦才能存活。

消費趨勢忠告二: 沒有消費升級或降級的趨勢

這幾年我們一直聽到“消費升級”或“消費降級”這類觀點,那當下的消費趨勢究竟是升級還是降級呢?

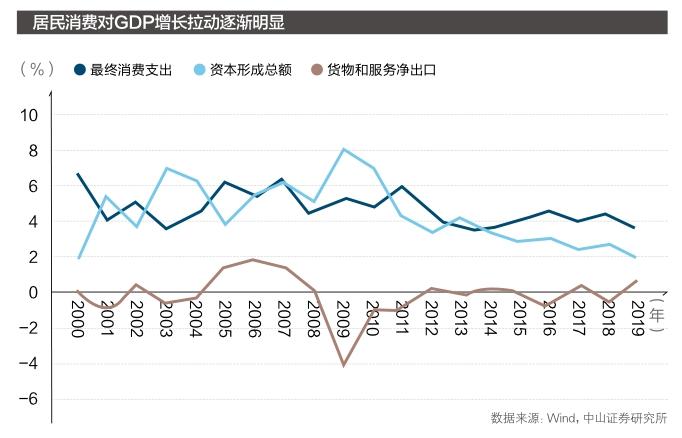

從居民消費對GDP增長拉動的情況來看,消費仍然是促進經濟的主要驅動力,但消費空間被擠壓,增量有限。從數據上看,2010年之后最終消費支出的拉動基本都高于資本形成總額,貨物和服務凈出口基本在0軸上下波動。

從城鎮、農村居民人均可支配收入來看,城鎮、農村居民可支配收入表現上均有增加,市場潛力還是在的,但剔除了價格因素后,居民可支配收入則略微下降,這需要警惕。這種可支配收入的增加,很大程度上也是因為居民舉債進行消費,體現為儲蓄率持續降低和杠桿率持續提高。所以,我們面臨的消費市場整體上是有縮量的。

從2015-2019年居民消費指數可以看出,整體居民消費指數在向下走,這進一步驗證了寒冬等宏觀因素的影響,但農村消費卻往上走,似乎大有可為。所以,看待消費市場不能光看整體,這里是結構性的調整。這就解釋了為什么很多企業都開始深耕下沉市場,因為潛力實在太大,而且近年來還有增速上升的明顯趨勢。

這種消費市場的結構性調整還體現在居民收入結構上。我國居民收入的結構逐漸走向兩端分化,呈現M型,在兩端都有大量機會。

如果將收入分為5個等級,可以發現中間部分的群體隨著可支配收入增長的放緩,消費能力開始出現下降。這部分中等收入群體的消費能力下降至M形的右側,僅有少數中等收入的群體能升至M形的左側。這說明我們生意的定位必須要更加明確,用模糊產品去打群體紅利的時代已經一去不復返了。

整體來看,似乎不是需求側的消費能力不行,而是供給側不行,沒有開采出市場的消費潛力。在這個變化的市場里,各企業家務必要明確自己的“戰略內核”。

所謂戰略內核,即企業瞄準什么垂直細分“燈塔用戶群”,以什么核心能力為基礎提供解決方案,以至于讓其他競爭對手進入后,80%以上都會死掉。

但遺憾的是,大量企業沒有戰略內核。我們最近做了一項調研發現,在428家樣本企業里,有67%的企業都宣稱自己是“量價并重”,而明確自己的產品戰略是走量為主或是關注溢價的企業分別只有15%和18%。

量價并重看上去像是一種更加平衡的產品戰略。但在殘酷的商業競爭中,企業受到資源和時間兩大限制,量價并重很難實現。所以企業家更應該清楚知道自己的戰略內核是什么,這是戰略得以布局的原點。

在這個消費結構迅速變化的時代,聚焦者更容易取得勝利。但要求聚焦也不是要大家放棄其他的市場,聚焦的是燈塔用戶,他們可以照耀其他的市場;聚焦的是核心能力,這種能力是可以延展的。戰略內核可以擴大,但一定是核心能力強了之后才可以覆蓋其他客群,不能將自己的野心作為核心能力去覆蓋不聚焦的大客群。

所以,我們的企業家都應該審視一下自己的戰略內核。

首先,看看自己的企業是否有核心能力。這里的核心能力要求更高:一方面,不是要求沒短板,而是要求在沒短板的基礎上還要有長板,而且還要比別人長很多。另一方面,這種能力不能依附在老板或能人的身上,而是務必要轉化為“組織能力”,否則就不能在變化的市場內找到好機會,將優勢變成勝勢。

其次,看看自己的企業有沒有瞄準燈塔用戶的客群。市場在變化,高端消費群和低端消費群兩個“紅利池”都有變化的需求,定位模糊的老牌企業很容易掉隊。

品牌增長忠告三:瞄準年輕化消費市場

我們發現,最近的消費市場上出現了若干現象級的品牌,如元氣森林、泡泡瑪特、喜茶、鐘薛高、完美日記等。我將其稱為“超生態品牌”,它們普遍具有3個特點:

一是估值夸張,市盈率、市銷率高于同行業的傳統對手若干倍。泡泡瑪特上市前在一級市場的估值已經達到25億美元;元氣森林2020年C輪估值20億美元;喜茶2020年3月估值超160億元。

二是增長迅猛,它們爆發力十足,30%以上的復合增長率都只能算是最低水平了。泡泡瑪特的營收和利潤增長都是井噴式的,而元氣森林在2020年上半年營收環比增速都在40%以上,最高峰達到200%以上。

三是影響巨大,它們往往能夠重新定義一個市場,甚至能夠帶起一種文化。泡泡瑪特用盲盒和IP重新定義了玩具市場,帶起了一種“萌文化”;而元氣森林,重新定義了飲用水市場,將日本的低糖飲料文化引入中國;喜茶則是重新定義了奶茶的市場。在它之前,花幾個小時排長隊買一杯奶茶是不可思議的事情。這些品牌的崛起意味著什么?意味著我們的創業邏輯可能要變了。

過去,所有的創業者都認為自己所處的是大賽道,以后要做大平臺,還要做生態,目的無非是為了黏住用戶,獲取用戶的終身價值。一來平臺可以一統天下,是生態的底層,可以獲得最大的利益空間;二來平臺擁有最大的議價能力,可以任意宰殺平臺上的品牌。未來,做平臺難道就是最好的前途?不一定,再做“超生態品牌”可能才是另一條突圍之路。

本質上說,平臺或生態也需要品牌來成就自己。這些品牌不僅可以在與平臺的博弈中占有優勢,也會因為自己強勢的品牌力而具備跨越不同生態的生存能力。當然,強勢品牌在過去并不具備完全的超生態生存能力,他們對于大渠道始終有一定依賴性。所以,他們的估值還是傳統PE,增長也沒有那么強的爆發力,也沒能重新定義一個市場。

但現在的“超生態品牌”就不同了,他們在互聯網的世界里如魚得水,不僅重新定義了市場,還建立起自己的主場。這些超生態品牌的成功,都有這么幾個共性:

第一,找到“新細分賽道”,即精準定位。這些賽道有的是自己想出來的,像喜茶和鐘薛高;有的則是利用了國內外市場之間的“信息代際差異”,例如元氣森林利用了日本已經流行的低糖飲料市場。

第二,瞄準“新市場”,即年輕用戶群。這部分人不會遵循傳統市場的市占率格局,他們希望有自己的選擇,傳統的產品對于他們來說也過于老套。

第三,嫁接“新文化”,即重新定義產品。一方面,在產品內涵上高度重視“IP價值”,如泡泡瑪特運營有85個IP,包括12個自有IP、22個獨家IP及51個非獨家IP。其中,最大的自有IP Molly 2019年賣出4.56億元。另一方面,在產品外觀上高度重視“顏經濟”,元氣森林的日系風格設計感強烈,在貨架上一目了然。

這些外觀和內涵上的與眾不同,給年輕用戶群一個強烈的暗示——這不是傳統的產品,是屬于大家的個性產品。

第四,利用“新渠道”,即通過各種手段接觸想要接觸的精準用戶。這些企業基本都是線上線下兩頭走,而且在品牌宣傳上一擲千金。在線上,他們請明星代言、高價冠名節目、全網種草等;在線下,元氣森林大力進入新零售渠道,泡泡瑪特布局智能終端,喜茶的線下店完全基于數據排產,甚至還有智能貨柜等新鮮嘗試……這些都是和傳統企業的根本區別。

有人也許會問,這一輪的“超生態品牌”和上一輪互聯網熱潮中的雕爺牛腩、黃太吉等有什么區別。在我看來,區別在兩個方面:

一是在上面的“四新”上,新的“超生態品牌”做得更實、更聚焦,而不是僅僅基于互聯網初期的普惠流量紅利做傳播,所以才具備了估值、經營和文化帶動上的爆發力。

二是在背后的品質上,新的“超生態品牌”做得更有品質感,元氣森林、喜茶、完美日記等對于供應鏈的控制都有異乎尋常的執著。一個企業之所以能夠持續盈利,最終還是要看產品。

平臺建設忠告四:做平臺的機會已經不多了

目前,互聯網現有的平臺基本都被BATM四大巨頭把持了,地位相對牢固:實物電商是阿里;游戲和社交是騰訊;非實物電商是美團;信息流是字節跳動,這些領域大家就別再想了。現在如果要做平臺,只能是出現在一些重度垂直的領域。而對于如何在這些領域內打造平臺,我現在有一些不一樣的認知。

如果大家面臨一個極大的賽道,現在行業里的局面是小、散、亂,CR值(市場集中度)極低。你會不會想要做個平臺,整合那些大小商戶,把它們都吃下來?肯定都想,但如何才能把這個市場吃下來呢?如果有兩種選擇:一是建立一種相對友好的界面,用朋友的方式拉商戶入伙;二是用自己認為合理的標準實現強勢整合。你愿意選哪種?

第一種速度慢,但風險小;第二種速度快,但風險大,而且需要用大量資源去整合。或許大多數企業家都會選擇第一種。表面上看,選第一種的人比較保守,求穩。但本質上,是因為他們沒有看到行業的“終局”,心里沒底,不敢出招。這種“不敢出招”直接導致了行業效率很難提高。標準化可以帶來效率,但如果不敢強勢地推動標準化,非標準化基礎上的再多賦能也會被商戶認為是隔靴搔癢。

所以,沒有遠見和強勢的統領者,平臺根本建不起來。他們需要用自己的遠見看到未來,再把標準強勢地推下去。美團的王興就是極少能看到“終局”的一類人。

美團原來是一個B2C的企業,而且是偏需求側SNS基因的企業,而現在則是個S2B2C的企業。這么多年以來,美團對上游的供應鏈有布局,對下游的零售端有布局,對平臺的IT底層也有布局。無論是自建還是并購,無論是直投還是用龍珠資本來投,他們一直在像搭積木一樣搭建自己理想中的“終局畫面”。在搭建平臺的過程中,王興極其強勢,但這種強勢也很有效。例如,在打造IT底層的過程中,美團采用了幾步走的策略:先是扶持若干參股企業,對其中表現好的再控股,然后再全資收購,用資本方式實現整合的動作非常的快速犀利。

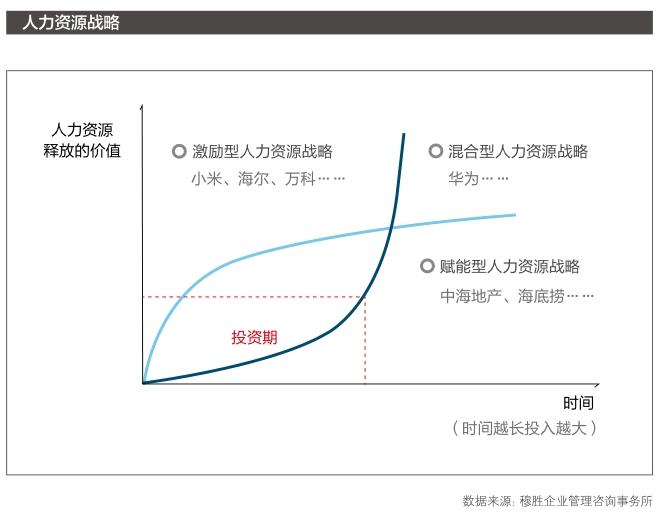

隊伍建設忠告五:要有明確的人力資源戰略

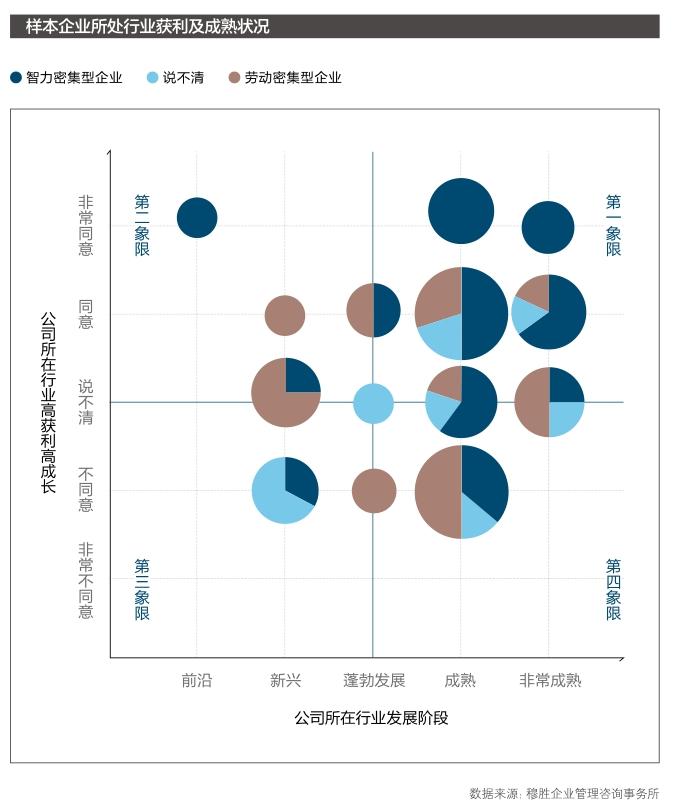

好多企業家都說自己要做一個百年基業,但大家在心理上并沒有做好類似的準備,“活下去”仍然是大家的第一訴求。我們的一項調研表明,產業初生期的紅利依然存在,勞動密集型企業也能分到一杯羹,中國依然有可觀的搶灘期市場,只不過大家比的是“機會主義嗅覺”,不是硬實力。初生期高獲利的第二象限內,勞動密集型企業占比50%,而在成熟期低獲利的第三象限內,智力密集型企業也占比33.33%。

如果你的企業在十年前就是1個多億元的規模,十年后還是沒有變化,那就要從自己身上找找原因,尤其在業務戰略和人力資源戰略上。這里我們重點談一下人力資源戰略。

企業基本就只有兩種人力資源戰略。

一種是激勵型人力資源戰略。也就是用股權、期權、虛擬股等高激勵把成熟的人才招過來,簡單的融合之后釋放高位價值,追求來之能戰、戰之能勝、勝之能好,類似小米、海爾、萬科使用的模式。雷軍在最開始做小米的時候,就定下了一個人力資源戰略——找高手、打群架,他用股權激勵的方式綁定了一群干將。小米的股權激勵涉及范疇廣、行權條件低,可以說是真刀真槍地做激勵。小米上市后,大多數員工都分得了實實在在的利益。

另一種是賦能型人力資源戰略。也就是企業自己做標準化、做知識管理、做人才培養,一點點地打磨出組織能力,類似中海地產和海底撈使用的這種模式。采用這種模式的企業未必給出高薪酬,激勵通常也只是中游水平,但他們培養人才的效率特別高,人才的出成率高、成長很快。他們也不怕人才被挖走,因為會有更多的人才頂上來。

在我們調研的企業中,大多數企業的人力資源戰略都是缺位的,僅有一半的被調研企業表示有明確的人力資源戰略。而在我們對此類企業進行抽樣訪問時,卻發現有90%以上的樣本都不能明確給出自己的人力資源戰略。綜合來看,僅有4.32%的企業有明確的人力資源戰略。

在現實中,我們大多數的企業都不適合賦能型人力資源戰略,因為大家基本都沒有那種耐心。如果考慮人才這個要素,再結合前面談到的機會主義嗅覺依然有空間,那么采用激勵型的人力資源戰略就勢在必行了。企業家千萬不要舍不得股權,有好的人才,想清楚了要人家做什么,就一定要用現金+股權把他吸引進來。股權是很珍貴,但如果用在關鍵的人身上,就很劃算。