淺談如何利用金融衍生工具規避海外總承包項目大宗原材料的價格浮動風險

王雨

摘 要 隨著目前各行各業市場國際化程度越來越高,國內工程公司的施工水平的國際競爭力越來越強,越來越多的國內工程公司開始承建海外EPC項目。但不得不面對的現實是,國際總包項目的施工期普遍較長,業主不承擔大宗原材料價格上浮的風險,所以,如何在較長的施工期間內控制大宗材料價格上漲風險,已經成為眾多國內總包方的頭等大事。

關鍵詞 金融衍生工具 大宗材料 價格浮動風險 海外總承包項目

超長施工期往往帶來原材料價格浮動的風險,如果控制不好材料價格,那么工程利潤就會受損。其實這個問題不難解決,只要施工方合理根據施工進度安排采購計劃,同時利用期貨套期保值,虛擬庫存等金融衍生工具,就可以解決。下面我們通過鋼材和鋁錠來看看如何通過套期保值來規避材料價格上漲風險。

一、以出口鋁母線為例,解析鋁錠跨期保值的方法

國外項目用鋁制品結算價格采用LME浮動鋁價+加工費的計價模式,承包商的風險主要存在于兩方面:一是采購鋁錠、生產加工至鋁母線交貨這段時間內的鋁錠價格波動;二是國內外鋁錠價格差異的變化。

為保證鋁錠在加工期內不貶值,可以在買入鋁錠的同時賣出鋁錠期貨,在鋁母線交貨時再買入期貨平掉期貨空頭。可以通過以下案例來加以分析:

假如2020年1月1日,需交付1萬噸鋁錠給鋁母線加工廠家,生產周期為2個月,預定2020年3月1日將該批鋁母線出口至印度。合同要求海運提單日期為2020年3月1日,與業主的合同結算價格為2020年2月1日到3月1日之間LME鋁價平均價+$630加工費。

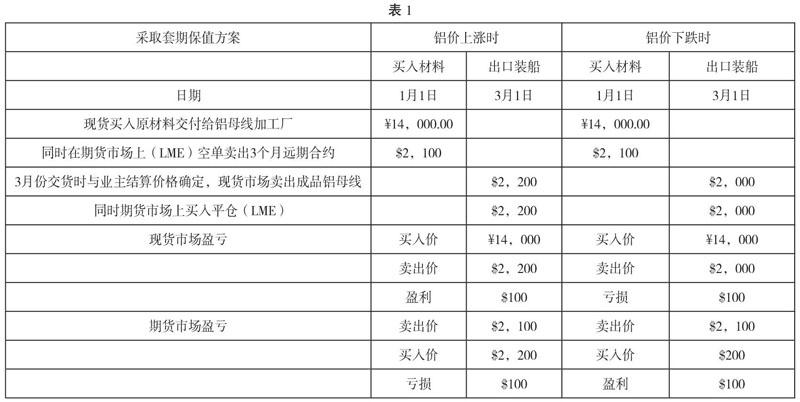

為了避免現貨市場上的鋁錠從買入日到與業主結算這段時間內,由于LME鋁價的波動帶來的風險,2020年1月1日,在現貨市場上買入鋁錠的同時在期貨市場上賣出等量的鋁錠期貨,2020年2月下旬以接近2月平均價的價格買入鋁錠期貨平掉1萬噸期貨。如果采用套期保值控制成本,具體計算如表1。

由此可以看出,由于運用期貨保值,購買原材料到出口貨物裝船期間,LME價格如何變動,都可以控制鋁錠從買入到賣出時的價格浮動風險。但是進行鋁錠跨期套期保值需要根據實際情況,考慮升貼水、匯率及調期等問題。

二、鋼材價格風險控制方法

鋼材沒有國際統一指導價格,所以目前國外EPC項目中,鋼材的價格多為固定價與業主結算,這就要求項目的采購成本必須控制在預算價以內。市場波動將直接影響采購成本,承包商完全沒有辦法控制。可以在期貨上做買入保值來規避風險。

期貨保值即在合同簽訂后立即買入鋼材期貨,項目實施中買入鋼材時賣出對應數量的期貨。即合同簽訂后以預算價(比如:4500元/噸)買入6萬噸期貨,實際采購時如鋼材價格上漲,到了4800元/噸,則每噸實貨多付300元,同時以4800元/噸的價格賣出期貨,每噸期貨盈利300元,兩個300元相抵,項目的采購成本仍然為4500元/噸。

借助期貨套期保值,確實可以幫助承包商規避價格大宗材料價格上漲所帶來的風險。但是承包商應該明白,期貨套期保值不是投機,根本目的是規避風險,而不是期貨套利;在做期貨保值方案時,要對未來近期及遠期大宗原材料市場做出合理判斷及準確分析,避免“套反”的情況發生,而且要根據現貨實際的增值稅率等因素,合理制訂保值方案。

(作者單位為中鋁國際工程股份有限公司)