瑞幸咖啡22億元造假大起底

黎明 蘇琦 金玙璠 唐亞華 孔明明 孟亞娜 趙磊

2020年4月6日,顧客在等待店員制作咖啡。

瑞幸“自爆”,行業嘩然。

4月2日,美股上市公司瑞幸咖啡宣布,在審計2019年年報發現問題后,董事會成立了一個特別調查委員會。委員會發現,公司2019年二季度至四季度期間,偽造了22億人民幣的交易額,相關的成本和費用也相應虛增。

公開“自爆”財務造假,瑞幸咖啡讓所有人大跌眼鏡。當天股價暴跌75.6%,市值縮水至16億美元。

事情似乎早有端倪。兩個月前,讓很多中概股聞風喪膽的做空機構—渾水(Muddy Waters Research),公開了一份匿名的做空報告,指控瑞幸咖啡涉嫌財務造假,門店銷量、商品售價、廣告費用、其他產品的凈收入都被夸大,2019年第三季度瑞幸的門店營業利潤被夸大3.97億元。

但當時瑞幸咖啡在SEC官網發布公告堅決否認了報告中的所有指控,稱報告基于毫無根據的推測和對事件的惡意解釋。

從2017年成立至今,爭議一直伴隨著這家公司。它被質疑燒錢補貼、商業模式難以為繼,但卻在短短兩年時間里,募集了超過10億美元資金,開出了超過4500家咖啡門店,刷新了中概股最快上市紀錄。

這樣一家明星企業,為何要自曝“家丑”?造假行徑見光背后,誰在蓄意做空和調查瑞幸?這場騙局的罪魁禍首是誰?瑞幸的未來又何去何從?

瑞幸為何“自爆”?

現在看來,兩個月前那份神秘的做空報告,沒有將瑞幸徹底擊倒,但卻是引發瑞幸“自爆”的導火索。

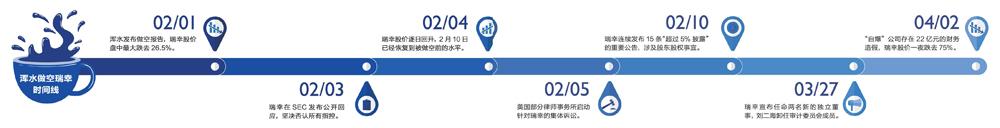

從渾水發布做空報告,到瑞幸自曝造假,這中間相差了正好兩個月。在這兩個月時間里,發生了3件極其重要的事情。

一是集體訴訟。因為股價下跌,投資者蒙受損失,一些律師事務所開始啟動針對瑞幸的集體訴訟程序。

二是遇上財報披露季。2月底開始,中概股公司紛紛開始披露2019年四季度及2019全年的財報報告。瑞幸自爆前,大部分中概股已經完成財報披露,但瑞幸遲遲未披露。

三是獨立董事變更。4月2日,瑞幸成立特別委員會,新增兩名獨立董事,其中一個來自行業里有名的調查審計師FTI,另一個來自世界級名牌訴訟律所Kirkland & Ellis。

一國際投資銀行董事透露,瑞幸“自爆”,是遭遇做空后的連鎖反應。因為瑞幸之前被做空,于是有做空基金將它告上法庭,按照美國證監會要求,瑞幸要成立特別委員會進行自查,于是查出了22億元的驚天造假大案。

“美國是通過集團訴訟制,讓公眾監察上市公司。做空報告出來后,美國證監會就會要求公司做公告回應,或者要啟動調查。”上述投行董事說。

有意思的是,做空報告發布的時機,正值財報披露季前夕。

一位長期研究美股的資產管理公司CEO對燃財經表示,“瑞幸咖啡是被迫自爆,因為年報審計出了問題,如果不能按時遞交審計的年報,會直接導致退市。現在發現問題,如果妥善解決,或許還能避免最壞的結果。”

上海律協國際投資業務委員會委員資深律師倪富華、專業研究中概股的普楠PiCapital創始人馮斌,在共同接受采訪時表示,瑞幸咖啡被集體訴訟的兩個理由是misstatement和omission of material fact。針對omission,其構成要件為負有披露義務但是沒有披露,可能誤導投資者。這也是為什么瑞幸發現造假行為以后,第一時間披露了這一事實。這種行為也是降低其未來責任的一種法律行為。

在2月1日的那份做空報告中,瑞幸被指控財務造假,門店銷量、商品售價、廣告費用、其他產品的凈收入都被夸大,2019年三季度瑞幸的門店營業利潤被夸大3.97億元。

雖然瑞幸在SEC回應中否認了一切,但即將披露的四季度財報,將是檢驗誰在說謊的有力證據。

然而,在投資者等來這份財報之前,瑞幸已經啟動自查程序,一個特殊的臨時機構——特別委員會,成立了。

這個機構由3名獨立董事組成,其中兩個是3月27日加入,一個是4月2日加入。3人都是審計委員會成員,此前愉悅資本創始人劉二海剛辭去其在審計委員會的職務。

不少人對劉二海的辭任時機有猜測,對此,愉悅資本表示,劉二海是任期達到1年后按照證券法要求執行的正常換屆。此外,愉悅資本方面還稱,迄今為止并未出售任何瑞幸咖啡的股票。

一位投行人士表示,“根據美國證券條例,上市公司合法合規是自己的責任。在美股上市公司里,權力是環環相扣,審計監管會計,獨立董事監管執行董事。所以,這次是瑞幸自己聘請外部機構來審查自己。”

特別委員會提請董事會:從2019年第二季度開始,公司COO兼董事劉劍及其幾個屬下,涉嫌從事捏造交易的不當行為,從2019年第二季度到2019年第四季度與虛假交易相關的總銷售金額約為22億。在此期間,某些成本和費用也因虛假交易而大幅膨脹。

瑞幸咖啡是2019年5月17日上市。這意味著,瑞幸咖啡上市后的銷售數據,大部分都是偽造的。

“公司一旦造假,要么執董受罰,要么獨董受罰。獨董要避免把關不力的責任,就必須把造假責任推到執董身上。如果獨董不找機構查執董,執董就可以上法庭說獨董監管不力,獨董就需要為受害者賠償。” 一位業內人士稱。

于是在財報披露前,瑞幸啟動了“自爆”程序,3名獨立董事組成的特別委員會,揭穿了瑞幸此前對做空報告的回應。瑞幸財務造假,正式浮出水面。

誰在做空瑞幸?

那么問題來了,究竟是誰在幕后做空瑞幸?這份匿名報告的指控范圍、發布時機、牽涉人員,都耐人尋味。

一位做空產業鏈上的人士分析,渾水只是一個公開的做空平臺,真實的做空勢力(對沖基金)都會把自己隱藏在渾水后面——這份做空報告是匿名提交,只是由渾水代為發布。

對沖基金做空一家公司的目的是獲利。做空的常見操作是:在發布做空報告之前,它們會向券商借入股票并高價賣出,然后發布報告對相應公司進行打壓,在股價下跌后便以較低價格買入相應的股票歸還券商,獲取的利潤便是買賣的價差。

不過,對沖基金顯然不會親自在中國做實地調查工作。當鎖定一家可能存在問題的公司之后,它們一般會委托國內的調查公司尋找相關證據,具體方式包括實地考察(蹲點統計訂單量、計算門店流水)、秘密訪談等。對沖基金會根據工作量向這些調查公司支付相應的費用。

該人士透露,本次負責在國內調查瑞幸咖啡的兩家公司分別為:匯生咨詢和久謙咨詢,而站在它們背后的對沖基金是渾水在中國的“合作伙伴”雪湖資本。

多位知情人士證實了這一說法,并且有人表示參與做空瑞幸咖啡的對沖基金不只有雪湖資本,應該還有一家,但雪湖資本是其中唯一的出資方兼主導方。雪湖目前在北京和上海的工作人員加起來可能也就六七個人,主要團隊在香港。

一位參與了做空事件的兼職人員對燃財經證實,匯生咨詢確實是此次做空瑞幸時,在中國的調查方之一。這位兼職人員在2019年12月參與了瑞幸部分咖啡門店的蹲點調查,當時他作為兼職人員由當地領隊招聘進入,領隊的甲方是匯生咨詢。

據知情人士透露,匯生的主要客戶類型是投一級市場的PE和VC,從客戶的服務原則上來說,匯生是不能夠同時為二級市場的對沖基金提供服務的,它已經違背了這種原則。在他看來,匯生之前就與雪湖資本有過幾次合作,“咨詢公司做事情要有一定的界限,一旦做了超出底線的事,肯定要自己承擔后果,匯生現在最大的擔憂是怕失去原有的一級市場客戶。”

令人意外的是,匯生咨詢原本服務的客戶當中還包含了大鉦資本,也就是瑞幸咖啡A輪和B輪的投資方,據介紹,渾水做空報告放出之后,大鉦資本立即終止了與匯生的合作。

據悉,除了實地考察和秘密訪談,做空調查還有一種手段是爬取數據。爬取的可能并非只有公開數據,不然做空報告不可能做得這么詳細。

而久謙咨詢在官網介紹自己為“全球最有深度的數據挖掘者”,它在官網寫道,久謙被用于從任何來源的數據整合為單一、連貫的數據資產;與騰訊、京東和Publicis等建立了長期數據生態合作。

做空在國內是不是被允許?咨詢公司能接些什么樣的客戶?實際上目前為止還沒有一個規范,其中就會涉及到不少灰色地帶。目前匯生咨詢的官網已無法打開。

當然,一個允許做空的市場,在一定程度上能夠淘汰劣質公司、降低系統風險。外界不應該抨擊有理有據的做空機構和調查公司,而是應該對造假的公司進行追責。

造假者劉劍?

這場錯綜復雜的做空事件,以及瑞幸蹊蹺的“自爆”行為,最終將罪名指向了一位瑞幸的內部高管——瑞幸COO及董事劉劍。

根據瑞幸的公告,目前瑞幸已經解雇劉劍和其手下的幾名參案員工,并終止和虛假交易相關方的合作。瑞幸表示,將對做出不當行為的個人采取一切適當行動,包括法律行動。

劉劍是誰?《瑞幸閃電戰》一書中這樣表述,瑞幸的COO(劉劍)負責監測每日的公司運作,并直接報告給首席執行官,需要全面負責公司的市場運作和管理;參與公司整體規劃,完善公司運營管理等。

“簡單來說,與收入、成本相關的事務我都要管。我要監控所有部門運行的指標,包括效率指標、財務指標。”劉劍自己這樣概括。

目前網絡上可查詢到的關于劉劍的消息較少,不過,與瑞幸大部分高管一樣,劉劍此前也是瑞幸咖啡創始人錢治亞曾在神州租車時的團隊一員。

據公開資料,劉劍于2005年獲得中央財經大學勞動與社會保障專業學士學位。在2008至2015年,他先后擔任神州租車車輛管理中心副主任和收益管理負責人;2015年-2018年擔任神州優車收益管理負責人;2018年5月起擔任瑞幸咖啡COO,自2019年2月起任董事。

幾位前神州系員工透露,劉劍畢業即入神州,是陸正耀比較器重的年輕少帥。據瑞幸上市前招股書中的期權計劃,劉劍分配到了47408股認股權。瑞幸的行權價格為0.1美元,期權計劃的周期為10年。據了解,IPO前,劉劍持股1.3%,IPO后,劉劍持股1.2%。

事實上,在瑞幸的管理層中,劉劍非常低調,而被外界熟知的是所謂的神州系“鐵三角”。

神州系“鐵三角”由神州系創始人陸正耀、愉悅資本創始人劉二海、大鉦資本創始人黎輝組成。陸正耀也是瑞幸咖啡背后的實控人,掌控全局,負責解決早期資金問題和內部管理,劉二海和黎輝負責更高層面的外部資本運作。

黎輝和劉二海連續加注了瑞幸咖啡的A輪和B輪融資,將其估值抬高至22億美元。A輪中出現的君聯資本,是劉二海的前東家,新加坡政府投資公司(GIC)據傳是大鉦資本的LP;B輪中出現的中金公司,則跟黎輝的前東家摩根士丹利,一起出現在瑞幸咖啡上市保薦商的名單里。據悉,黎輝在瑞幸咖啡年初進行的配售中套現2.3億美元。

這個封閉的、強關系驅動的體系,在“鐵三角”的主導下,共同將瑞幸咖啡“捧”上了市。

至于到底誰該為瑞幸咖啡的財務造假負責?劉劍還是背后的鐵三角?恐怕最終要看相關證據。

瑞幸或將面臨700多億元賠償

事實上,被做空和集體訴訟在美國并不罕見。據燃財經不完全統計,此前因渾水發布做空報告導致退市的中國公司包括中國高速頻道、綠諾科技、多元環球水務。且盡管已經離開美股市場,SEC還是對中國高速頻道、綠諾科技等提起訴訟,擬對其處以罰款。

瑞幸咖啡在被渾水做空后,面臨多家律所的集體訴訟。安理律師事務所高級合伙人王新銳提到,集體訴訟是一個特別標準的程序,美國上市公司被集體訴訟非常常見,像Facebook、Google就常被集體訴訟,對中概股公司來說也是家常便飯,但大多數集體訴訟都只是針對一些瑕疵問題。

不同之處在于,瑞幸咖啡這次自己承認了,“一般公司被做空,會有一個抗辯過程,如果自己直接承認,在集體訴訟中肯定會非常不利。”

北京至普律師事務所主任、首席合伙人李圣律師認為,“如果目前披露的信息被刑事法庭采信,劉劍以及其他參與成員捏造交易行為屬于嚴重的惡意欺詐,刑事責任難免。也許公司有意與劉劍等人切割,試圖補救,減少對公司的負面影響,但收效如何很難說。公司的賠償責任、行政處罰少不了,甚至退市也說不定。此外,涉及到上市的規范化培訓、輔導與監督、審計、財務等公司、個人,同樣面臨民事賠償責任、行政處罰甚至刑事責任。”

回顧美股歷史,因業績造假而導致被摘牌退市的上市公司并不少見,其中最有代表性的是2001年的安然事件。在財務造假丑聞被曝出后,安然公司宣布破產,并導致一度貴為全球五大會計師事務所之一的安達信會計師事務所解體。

這場丑聞之后,美國發布了眾多新法規加大對上市公司的監管,其中最重要的一項是薩班斯-奧克斯利法案,提高了對銷毀、篡改、編造財會記錄以試圖妨礙聯邦調查和欺騙股東的懲罰力度。

受處罰之外,瑞幸咖啡還要應對來自投資者的集體訴訟。

北京郝俊波律師事務所主任律師郝俊波在瑞幸被做空后,就開始號召投資者進行集體訴訟。他提到,這種案件的第一被告是上市公司,然后是相關參與造假的高管。“證券集體訴訟的成功率大約50%。如果被告上市公司自己都確認了有虛假陳述,賠償的概率非常高。”

“集體訴訟一般是民事案件,并不是要追究相關責任人的刑事責任,主要是為了幫投資者爭取經濟上的賠償。”郝俊波指出。

“多數類似案件和解后,律所拿去大部分和解金,投資者獲得的賠償聊勝于無。”上述長期研究美股的資產管理公司CEO表示。但上海漢聯律師所合伙人宋一欣強調,大多數符合條件的投資者能拿到大部分賠償。

那么,瑞幸可能要為這場集體訴訟付出多少賠償金呢?宋一欣算了一筆賬,按照美國法律對類似案件的索賠額計算方式,即設定一個時段,當中的最高價,以及事發后最低價,得出價差,再乘以股份數量,即是這家公司可能面臨的投資者索賠額。

“若以2020年初至今作為時間段計算,其間瑞幸咖啡2020年1月7日曾觸及年內最高價51.38美元/股,事發后最低價為2020年4月2日晚觸及的4.9美元/股,公司最新總股本為2.4億,由此可粗略計算出,一旦面臨集體訴訟,瑞幸咖啡將面臨的賠償總計約112億美元,折合人民幣754億元。”

目前,瑞幸咖啡的總市值縮水至16億美元。民事賠償美國保險可以覆蓋一部分,如果剩下的部分無力賠付,公司就有可能破產。

(本文轉載自燃財經)