EVA在房地產上市公司的應用

——以WK房地產公司為例

陳婧超,李穎芳

(呂梁學院 經濟管理系,山西 離石 033001)

為了促使中央企業注重資本使用效率,國資委2010年開始推行經濟增加值(EVA)業績評價體系.2009年12月28日,國資委頒布《中央企業負責人經營業績考核暫行辦法》并于2010年1月1日開始正式實施,該辦法正式在全國推行EVA考核,用經濟增加值取代凈資產收益率,作為考核央企負責人的基本指標,且其權重高達40%.莫磊、粟夢薇實證檢驗了EVA業績評價機制的價值創造效應[1].成文東、苑西恒的研究表明EVA對企業預算管理、績效評價有積極的促進作用[2-3].張海霞、康玲等分別研究了房地產企業的EVA績效評價[4-21].本文立足EVA業績評價體系,以WK房地產公司為例,擬構建一套適合的EVA評價體系,希望對房地產行業有所借鑒.

1 經濟增加值(EVA)概述

1.1 經濟增加值的概念

經濟增加值(EVA)是由美國思騰思特管理咨詢公司開發并推廣的一種價值評價指標,指的是從稅后凈營業利潤中扣除包括股權和債務的全部投入資本成本后的所得.其將股權資本成本考慮在內,這是與傳統業績評價體系最主要的區別.在EVA評價體系下,投入的資本都是有成本的,不論債務資本還是股權資本,只有企業的盈利高于其資本成本(包括股權資本成本和債務資本成本)時才會為股東真正創造價值.其計算公式如下所示:

EVA=稅后凈營業利潤-調整后資本總額×加權平均資本成本

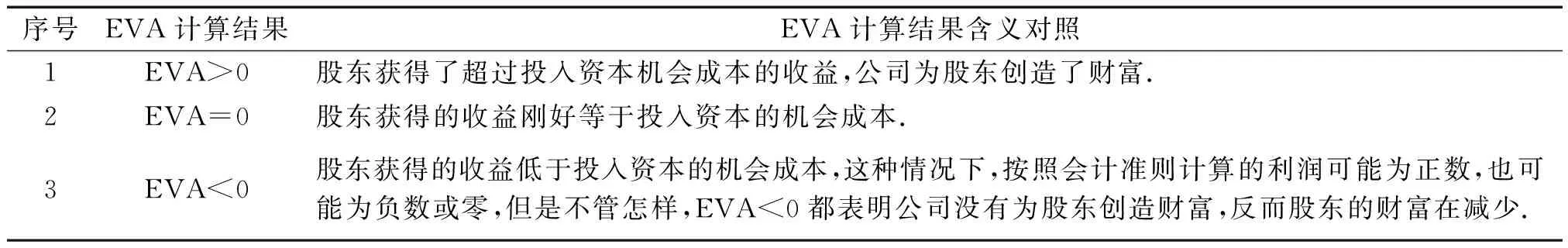

依據上述公式計算的經濟增加值比較簡單,但是由于營業利潤和全部投入資本的計算是按照會計準則計算的,歪曲了公司的真實業績,所以,在計算EVA時,有164項之多的調整項目,以保證計算結果的真實可靠.EVA指標計算出后,不同企業會出現不同的正負值情況,具體含義參見表1.

表1 EVA計算結果含義對照表

1.2 EVA的意義

從一定意義上講,EVA克服了傳統財務評價體系的缺陷,其評價結果更能夠體現“股東財富最大化”的財務管理目標,其積極意義在于:

1.EVA直接與股東財富的創造相聯系

以EVA作為業績評價指標最能體現股東財富最大化的財務管理目標,對于股東來說,EVA越大越好.相反,投資報酬率、每股盈余等指標有時會使得股東財富看似盈利實則虧損,因為這些指標沒有將股權資本成本予以合理估計并在成本中扣除,給報表使用人造成無論盈利多少都會增加股東財富的幻覺.

2.EVA不僅僅是一種業績評價指標,更是一種全面的財務管理和薪酬激勵體制的框架

EVA將資本預算、業績評價和激勵報酬進行了有機結合.在過去,人們習慣用內部報酬率或者凈現值評價資本預算,用凈資產收益率或每股收益評價公司業績,再用另外一些權益指標作為激勵薪酬發放的依據,導致管理人員在決策時,要考慮很多互不聯系甚至相互矛盾的指標,最終導致決策失敗.引入EVA后,其經營目標、業績評價指標與激勵報酬都以EVA為依據或評判標準,使管理活動變得簡單、和諧與統一.EVA真正將管理者的利益和股東利益統一起來,使得管理者像股東那樣思維和行動.

2 房地產上市公司運用EVA指標體系進行業績評價的必要性

房地產業屬于基礎建設行業,很容易受到宏觀經濟政策的影響,且其發展也表現出強力的周期性,再加上流通性較差,普遍面臨較大的風險.

在這樣的行業背景下,一套合理的價值評價體系就顯得尤為重要.EVA克服了傳統業績評價體系的弊端,將權益資本成本考慮在內,能夠合理評價股東財富是否得到保值增值.EVA業績評價體系對于有形資產占比較大的行業更為有效,房地產業正好屬于此類行業,故房地產公司運用EVA指標體系能夠很好地評價其經營業績.

3 構建房地產公司EVA指標體系

房地產公司具有投資規模大、建設周期長、受宏觀經濟影響大的特點.本文根據其特點,并結合WK房地產公司的具體情況,以EVA指標體系為依據,構建出一套適合WK房地產公司的業績評價指標體系.

EVA=稅后凈營業利潤-資本成本=稅后凈營業利潤-調整后資本總額×加權平均資本成本

上述公式是計算EVA的基本公式,但要更加準確地計算出EVA值,需要對部分項目進行調整,調整項目多達164項之多,繁多的調整項目雖然會提高研究結論的穩健性,但是大大增加了計算工作量及降低了研究的時效性.依據重要性原則,一般公司會選擇5到10項的調整項目進行調整,就可達到研究所要求的精確程度.

3.1 稅后凈營業利潤的計算.

稅后凈營業利潤=營業利潤+財務費用+當年計提的減值準備+少數股東損益+遞延稅項貸方余額增加-EVA稅收調整項

EVA稅收調整項=所得稅費用+(財務費用+當年計提的減值準備-營業外收入+營業外支出)×25%

3.2 調整后資本總額的計算.

資本總額=債務資本總額+權益資本總額-在建工程

其中:債務資本總額=長期借款+短期借款+應付債券+一年內到期的非流動負債

權益資本總額=普通股東權益+少數股東權益

3.3 加權平均資本成本的計算

加權平均資本成本=稅后平均債務資本成本率*債務資本/(債務資本+權益資本)+平均權益資本成本率*權益資本/(債務資本+權益資本)

房地產公司建設周期長、資金周轉慢,從買地、建房到銷售回款,往往要經歷3-5年的時間,房地產公司從銀行取得的借款也多為中長期借款,故本文選用銀行中長期貸款利率作為債務資本成本率.

目前較為廣泛應用的權益資本成本率的計算方法主要有資本資產定價法(CAPM)、多因子模型法、股利折現法、股利增長模型法等.在這些方法中,應用最為廣泛的是資本資產定價法和多因子模型法,本文選用資本資產定價法來確定權益資本成本率.

權益資本成本率=無風險報酬率+β(上市公司股票加權平均收益率-無風險報酬率)=無風險報酬率+風險溢價

無風險報酬率選擇銀行一年期定期存款利率2%,結合諸多學者觀點及房地產市場近些年的整體情況,風險溢價選擇6%.

4 WK房地產上市公司EVA相關指標計算

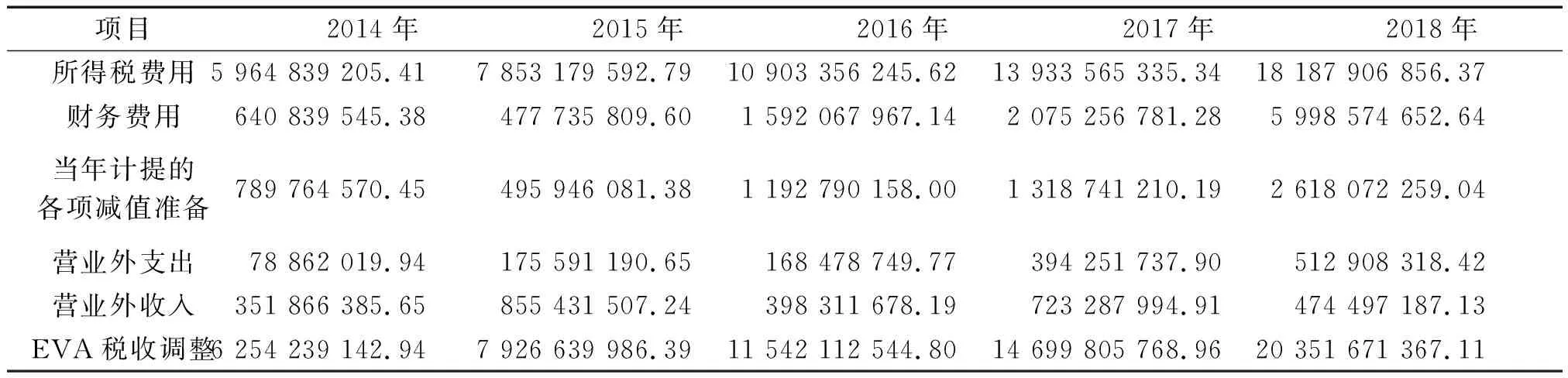

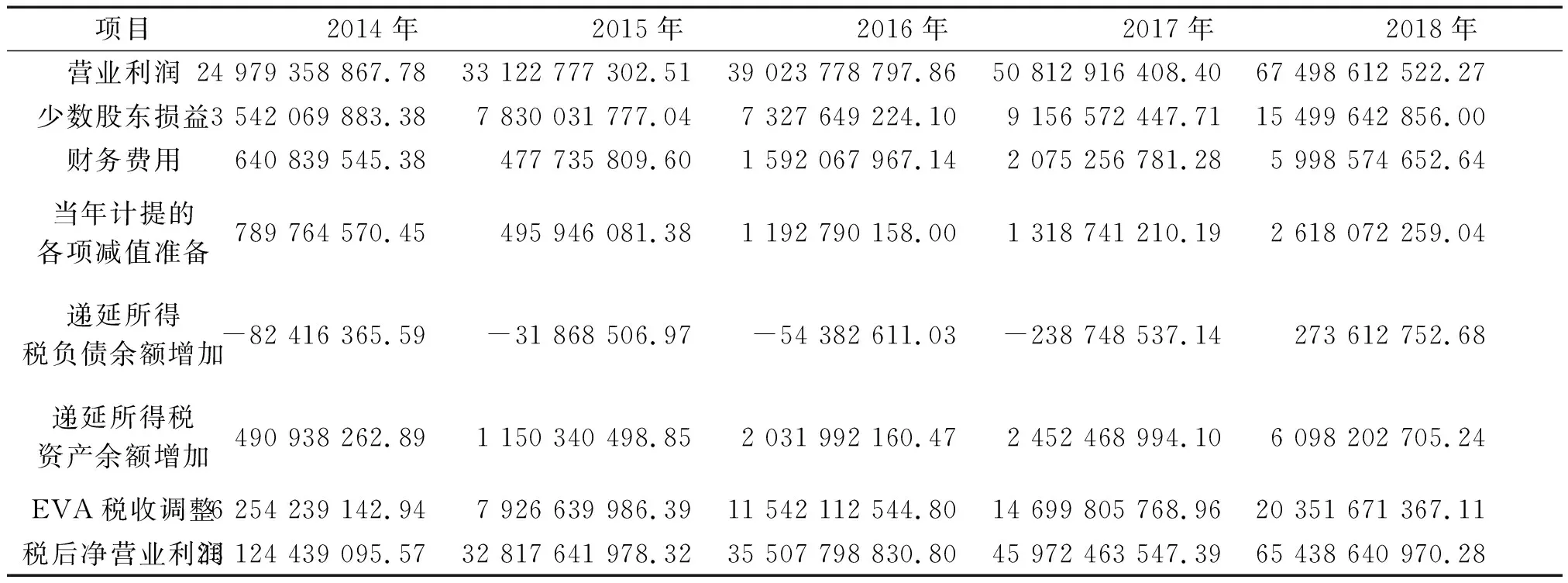

WK房地產公司1988年進入房地產行業,并于1991年在深交所上市,經過30年的發展,成為了中國最大的專業住宅開發的企業.其EVA相關指標計算結果見表2、表3、表4、表5,所有數據均來自于Wind資訊.

表2 WK房地產公司2014-2018年EVA稅收調整計算表 單位:元

表3 WK房地產公司2014-2018年稅后凈營業利潤計算表 單位:元

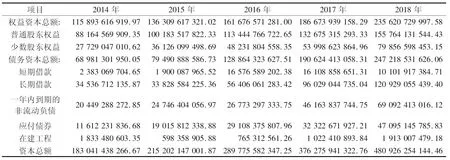

表4 WK房地產公司2014-2018年資本總額計算表 單位:元

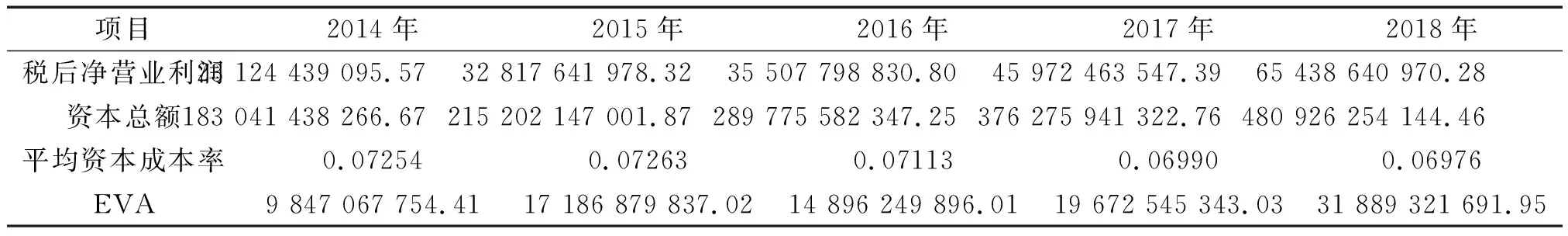

表5 WK房地產公司2014-2018年EVA計算表 單位:元

5 WK房地產公司EVA業績評價分析

5.1 WK房地產公司持續為股東創造了價值

WK房地產公司在2014年至2018年間,EVA值均為正數,且EVA值除2016年有所降低外,每年均有所增長.值得關注的是,2015年,WK房地產公司EVA為171億元,較上年增長73億元之多,增幅高達75%,2018年EVA高達318億元,較上年增長122億元,增幅62%.

EVA值能夠反映公司為股東創造的價值.EVA值為正數說明公司為股東創造了價值,使得股東財富得以增值.從表4可以看出,WK房地產公司的權益資本和債務資本都在不斷增長,且EVA也保持不斷增長,說明該房地產公司處于發展時期.眾所周知,房地產市場受宏觀經濟的影響非常大,2015年國家出臺了一系列對房產市場利好的“房地產市場新政”,例如,轉讓兩年以上住房免征營業稅、二套房首付比例降低至四成、福建出臺的“閩7條”等政策都刺激了房地產市場的復蘇,使得WK房地產公司當年的EVA值大幅增加,2016年至2017年,國家對經濟進行宏觀調控,穩定市場結構,這使得WK房地產公司這幾年EVA增速相對較小.

5.2 EVA指標體系與傳統業績評價體系存在一定的趨同性

在對房地產上市公司進行業績評價時,EVA、營業利潤、稅后凈營業利潤的變化趨勢基本一致,說明傳統業績評價指標和EVA指標體系存在一定的趨同性.

從表3可以看出,WK房地產公司的營業利潤每年均有所增長,其中,2018年增長166億元,增幅最大,達到32.8%.稅后凈營業利潤與營業利潤保持大致相同的變化趨勢,2018年增長194億元,增幅為42.3%.這與WK房地產公司的EVA 值的變化趨勢極為相似.

營業利潤、稅后凈營業利潤和EVA三者趨同的原因主要在于營業利潤是計算稅后凈營業利潤的基數,而稅后凈營業利潤又是計算EVA的重要項目之一.三者雖有一定的趨同性,但是EVA評價體系絕不可被替代,它對股權資本成本的計算是傳統業績評價體系所無法體現的.

5.3 WK房地產公司各年EVA值顯著低于稅后凈營業利潤,且EVA值2016年負增長

EVA值顯著低于公司的營業利潤和稅后凈營業利潤,稅后凈營業利潤是對營業利潤進行調整后計算而得,而EVA要在稅后凈營業利潤的基礎上扣除資本成本,這就使得EVA值顯著低于稅后凈營業利潤.通過表5可以看出,WK房地產公司各年稅后凈營業利潤均有所增長,但是EVA在2016年卻首次負增長,這主要是由于資本總額的增長達到了745億元之多,導致EVA較2015年有所降低.通過表4可知,WK房地產公司2016年股權資本總額增長253億,債務資本總額增長493億元.其中銀行借款和發行債券的增幅高達473億元之多,說明WK房地產公司在2016年大規模舉債,導致資本成本大幅度提高,財務費用高達15.9億元,最終導致EVA在五年中唯一的一次負增長.

5.4 WK房地產公司資本結構合理

平均資本成本率是計算EVA的重要指標之一,而資本結構對資本成本率的影響非常顯著.WK房地產公司資本結構較為合理,且基本保持穩定,債務資本比例保持在36%-51%之間,權益資本比例保持在48%-63%之間,加權平均資本成本率處于6.97%-7.26%之間.

6 研究啟示

6.1 房地產企業乃至有形資產占較大比重的行業應當運用EVA作為業績評價指標

EVA作為一種新型的價值分析工具和業績評價指標,能夠全面衡量一個企業在生產經營過程中是否真正盈利或創造價值.傳統業績評價指標體系僅僅考慮債務資本成本而忽略股權資本成本,這就使得有些企業看似盈利但實則虧損.EVA評價體系將股權資本成本也考慮在內,能夠更加客觀、真實地反應企業的經營效果.同時,EVA也將股東利益和管理者利益結合起來,能夠有效解決委托代理問題,這也是我國提出將EVA作為考核央企負責人指標的原因.房地產企業投資規模大,建設周期長,運用EVA指標體系進行業績評價可以有效解決委托代理問題,避免短期行為出現.因此,房地產行業乃至有形資產占較大比重的行業應當運用EVA指標體系對其業績進行評價.

6.2 在計算EVA值時,要根據不同的行業背景和企業情況,合理設置調整項目

為了準確計算EVA值,國家規定了164項調整項目,運用的調整項目越多,EVA值就越精確,但是計算成本就越高.所以,調整項目并不是越多越好,有些調整項目對企業的影響并不大,這類項目完全可以剔除,企業要依據自身情況,合理選擇調整項目,構建適合企業的EVA業績評價模型.

6.3 EVA業績評價體系屬于絕對數指標,對于規模不同的企業缺乏可比性

由EVA的計算公式可以看出,EVA值計算的是絕對數,對于規模不同的企業而言,由于投入資本不同,EVA值不具有可比性.所以,在業績評價時,可以引入EVA權益資本比率,計算企業為股東每一元權益資本所創造的EVA,以便于不同規模企業間的橫向比較.