我國固定資產投資與經濟增長的實證分析

(西南大學經濟管理學院 重慶 400715)

一、引言

現代經濟將投資、消費和外貿作為促進經濟增長的三駕馬車,投資對經濟增長有著密切聯系,投資是經濟增長的重要因素,固定投資作為社會總需求的組成部分,對經濟增長也有直接影響。經濟理論中的投資乘數效應表明,除了直接的促進作用,固定資產投資也會拉動原材料、勞動力以及生產設備等方面的需求,從而帶動與投資相關領域的銷售和產出,最終引致國內生產總值的成倍增加,因此研究經濟增長問題時,固定資產投資的作用是不可忽視的。目前,我國正處于經濟新常態重要時期,經濟周期階段性比較模糊,經濟周期底部出現長尾。在這種情況下,我們對固定資產投資對GDP影響關系進行檢驗,借以分析固定資產投資和實際產出之間的影響關系是否依賴經濟周期的具體階段,這對判斷經濟擴張與經濟收縮期間投資政策的作用效果十分必要。

多年來,國內外很多學者從不同角度、不同方法以及不同地區研究固定資產與經濟增長的關系。絕大部分的研究結果表明,固定資產投資對經濟增長存在積極的促進作用,但在其兩者之間存在的因果關系以及相互影響大小的問題上還存在不同看法,本文將運用VAR模型為基礎,探索近30年來,我國GDP與固定資產投資之間的因果影響關系。

二、模型相關理論介紹

(一)VAR模型

向量自回歸模型(Vector auto-regression)最早由西姆斯(C.A.Sims,1980)提出,其原理是基于數據的統計性質建立模型。VAR模型把系統中每一個內生變量作為系統中所有內生變量的滯后值來構造模型,從而將單變量自回歸模型推廣到多元時間序列變量組成的“向量”自回歸模型。模型主要用于預測和分析隨機擾動項對系統的動態沖擊、沖擊大小、正負以及沖擊持續的時間。

Yt=A1Yt-1+A2Yt-2+…+ApYt-p+B*Xt+ut

(1)

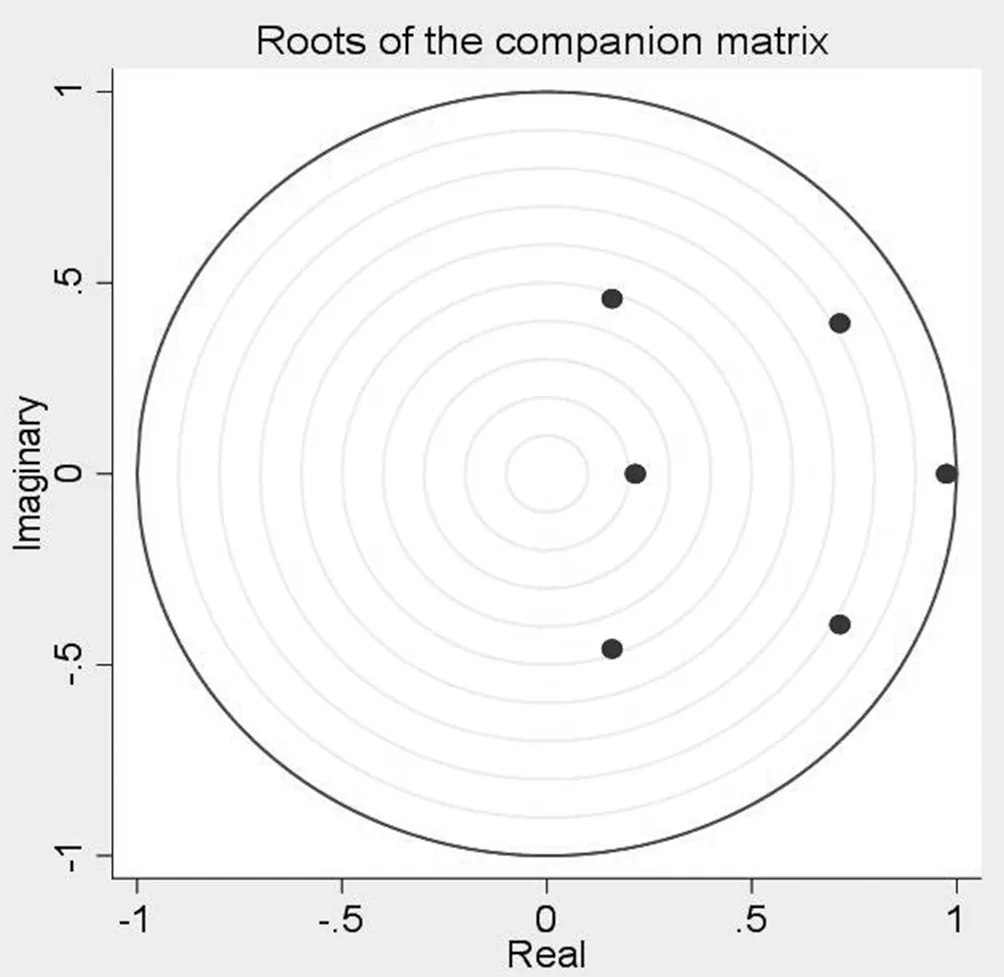

式子(1)表示滯后期數為的VAR模型,記為VAR(p);其中,Yt為k維內生變量向量,Xt為d維誤差向量,A1、A2、…、Ap、B為待估計系數矩陣。若VAR模型所有根模的倒數都小于1,即都在單位圓以內,則模型穩定;若VAR模型所有根模的倒數都大于1,即都在單位圓以外,則模型不穩定,那么估計的有些結果會無效。

(二)GRANGE因果關系檢驗

GRANGE因果關系檢驗主要用于檢驗內生變量是否可以作為外生變量對待。在時間序列情形下,兩個經濟變量X、Y之間的格蘭杰因果關系定義為:若在包含了變量X、Y的過去信息的條件下,對變量Y的預測效果要優于只單獨由Y的過去信息對Y進行的預測效果,即變量X有助于解釋變量Y的將來變化,則認為變量X是引致變量Y的格蘭杰原因。

進行格蘭杰因果關系檢驗的一個前提條件是時間序列必須具有平穩性,否則可能會出現虛假回歸問題。因此在進行格蘭杰因果關系檢驗之前首先應對各指標時間序列的平穩性進行單位根檢驗(unit root test)。常用增廣的迪基—富勒檢驗(ADF檢驗)來分別對各指標序列的平穩性進行單位根檢驗。

三、實證分析及結論

(一)指標介紹與數據選取

1.指標介紹

固定資產投資額(FI):將固定資產投資總額作為模型指標之一,主要原因是固定資產規模能夠直接反映當期我國在固定資產建設的總投人。固定資產投資主要由政府固定資產投資與民間固定資產投資構成,選擇前者作為樣本指標能夠直接研判政府對未來經濟走勢的態度;選擇后者作為模型的樣本指標,能夠反應市場對經濟環境的敏感程度。由于兩種分離的指標是基于不同立場的市場反映,因而不具有全局性、代表性的特征,因此,選擇固定資產投資的總規模作為模型的分析指標。

國內生產總值(GDP):是指按國家市場價格計算的一個國家(或地區)所有常住單位在一定時期內生產活動的最終成果,常被公認為是衡量國家經濟狀況的最佳指標。國內生產總值GDP是核算體系中一個重要的綜合性統計指標,也是我國新國民經濟核算體系中的核心指標,它反映了一國(或地區)的經濟實力和市場規模,是經濟體經濟發展的直接體現,能夠較好的代表經濟體經濟總量以及經濟發展情況。

2.數據選取

本文數據來源于國家統計局,選用1990~2019年我國社會固定資產投資額(FI)和國內生產總值(GDP)作為模型擬合的原始數據,兩者存在強烈的趨同性,因此可通過對數據的有效處理得到更真實的模擬模型。

(二)序列實證分析

1.ADF檢驗

經濟變量的時間序列通常具有一定的趨勢性,為了避免出現“偽回歸”錯誤,保證VAR模型的合理性和穩健性,首先對序列進行單位根檢驗,如果拒絕存在單位根的原假設,可以認為序列是平穩的;反之,若接受原假設,則序列是非平穩的。檢驗結果如下:

表1 ADF檢驗

注:LNGDP、LNFI分別代表GDP和FI取對數的結果。

結果表明:在5%顯著性水平下,取對數的GDP和固定資產投資變量的ADF值都大于臨界值,接受原假設“存在單位根”的假設,這兩個序列不平穩;但在5%的顯著性水平下,LNGDP和LNFI的ADF值均小于臨界值,意味著要拒絕“存在單位根”的原假設,序列平穩。因此,使用一階單整序列LNGDP、LNFI作為VAR模型的變量,進行接下來的實證分析。

2.協整分析

協整分析即檢驗經濟時間序列的短期均衡不影響變量之間存在的長期均衡關系,若變量之間不存在協整關系,則無法判別模型的擬合正確性,只有存在協整關系的時間序列才能滿足建模條件。采用Johans協整檢驗,根據跡統計量和最大根統計量的結果可知,原假設“None”下得到的跡統計量的P值為0.1361,表明兩個經濟變量之間不存在長期均衡關系。

3.選擇VAR模型的滯后期數

模型的滯后期數的確定對模型的建立十分重要,若選擇不當,則會影響模型的穩定性,進一步影響模型的準確性和合理性。本文綜合考慮LR、FPE、AIC、SC、HQ五個準則來共同確定VAR模型的滯后期數,最終選擇3期作為模型的最優滯后期數。

由此建立的VAR(3)模型,得到方程如下:

4.模型的穩定性檢驗

建立VAR(3)模型后,進一步檢驗模型的穩定性。我們對建立的模型所有的特征根進行檢驗,得到圖2。檢驗結果顯示,伴隨矩陣所有的特征根均落在單位圓以內,因此,所建立的VAR(3)模型具有穩定性。

圖1 模型穩定性檢驗結果

5.GRANGE因果關系檢驗

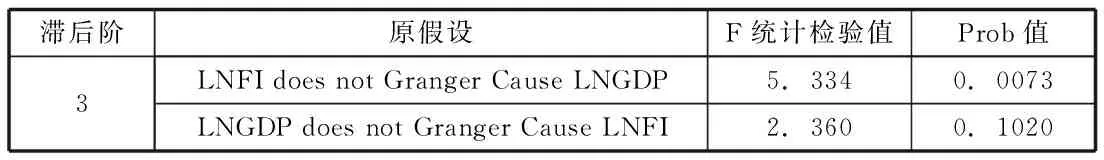

通過檢驗已知LNGDP和LNFI不存在協整關系,即不存在長期穩定的均衡關系,為了分析出兩個關聯變量之間的驅動關系,將兩個序列變量進行GRANGE因果檢驗,檢驗結果如下:

表2 GRANGE因果關系檢驗結果

由檢驗結果看出:在5%的顯著性水平下,當原假設為“LNFI不是LNGDP的格蘭杰原因”時,P值為0.0073,拒絕原假設,即“LNFI是LNGDP的格蘭杰原因”;當原假設為“LNGDP不是LNFI的格蘭杰原因”時,P值為0.1020,接受原假設,所以“LNGDP不是LNFI的格蘭杰原因”。因此,固定投資和GDP之間存在單向的因果關系,固定投資對GDP存在顯著的影響。

6.脈沖響應函數分析

為更加具體地考察固定投資與GDP的短期動態關系,將期數設定為10,繪出VAR(3)的脈沖響應圖。結果顯示LNGDP對LNFI沖擊后的脈沖響應,當GDP收到來自于固定投資的沖擊時,GDP會在前3期保持增長的態勢,最大達到0.07,隨后逐漸下降,在第7期后沖擊影響基本消失。即固定資產的確對GDP存在明顯的拉動作用,但隨著時間推移,這種影響會逐漸弱化。LNFI對LNGDP沖擊后的脈沖響應,當固定投資收到來自于GDP的沖擊時,會長期存在正向的沖擊反應,在第5期左右達到最大,雖然隨后開始減弱,但是仍然存在很大程度的影響。

7.實證分析結論

綜上:由協整分析可知,我國固定投資數和GDP之間不存在長期穩定的均衡關系;由格蘭杰因果檢驗結果可知,在滯后3期的條件下,經濟增長與固定資產投資間存在單向的格蘭杰因果關系,固定資產投資是經濟增長的格蘭杰因,能有效地推測未來GDP的變動;由模型的脈沖響應分析可知,固定資產投資的一個標準沖擊對GDP存在拉動作用,但沖擊影響會逐漸回落,而GDP的一個標準沖擊對固定資產投資具有長期影響。