四大維度深度解析千億房企陣營

摘要:千億成為房企新的分水嶺,千億陣營也將持續分化成長。房企還需堅持主業,鞏固和提升基本盤,適度拓展多元協同業務,同時積極回款、加強多元融資,平衡規模發展和資金安全的關系。

關鍵詞:聚焦改善;理性拓儲;多元融資

中圖分類號:F293 文獻標識碼:B

文章編號:1001-9138-(2020)02-0018-23 收稿日期:2019-12-17

2019年,在房地產政策基調保持穩定的背景下,全國商品房銷售額平穩增長,千億軍團持續擴容,行業集中度加速提升,36家房企銷售額突破千億,較上年增加6家,銷售額同比增速均值為24.7%千億成為新的分水嶺。本文從四個維度深入剖析千億陣營房企銷售業績和經營情況,為房企提供參考。

1 銷售:抓主流、重營銷,助力項目去化

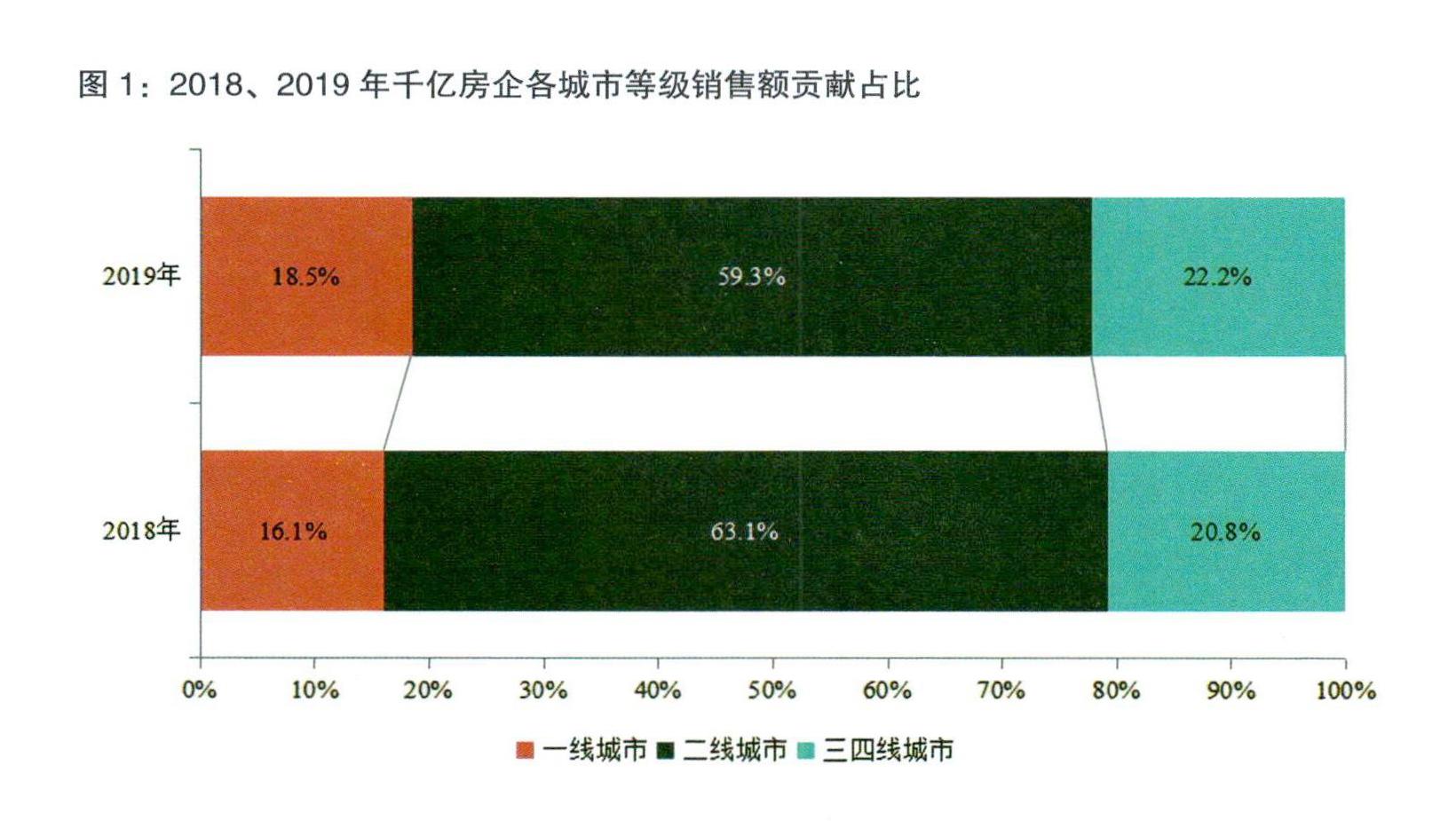

城市銷售:二線城市仍是成交主力,長三角、珠三角城市群表現突出,見圖1。

二線城市依然是貢獻主力,一線和三四線城市成交占比有所提升。2019年,千億房企繼續聚焦二線城市,二線城市業績貢獻占比為59.3%,較2018年降低了3.8個百分點,但依然是銷售貢獻主力;在經歷了較嚴調控后,一線城市市場供應端有所改善帶動成交增長,銷售占比上升2.4個百分點至18.5%;三四線城市貢獻占比略有提升,上升了1.4個百分點,見圖2。

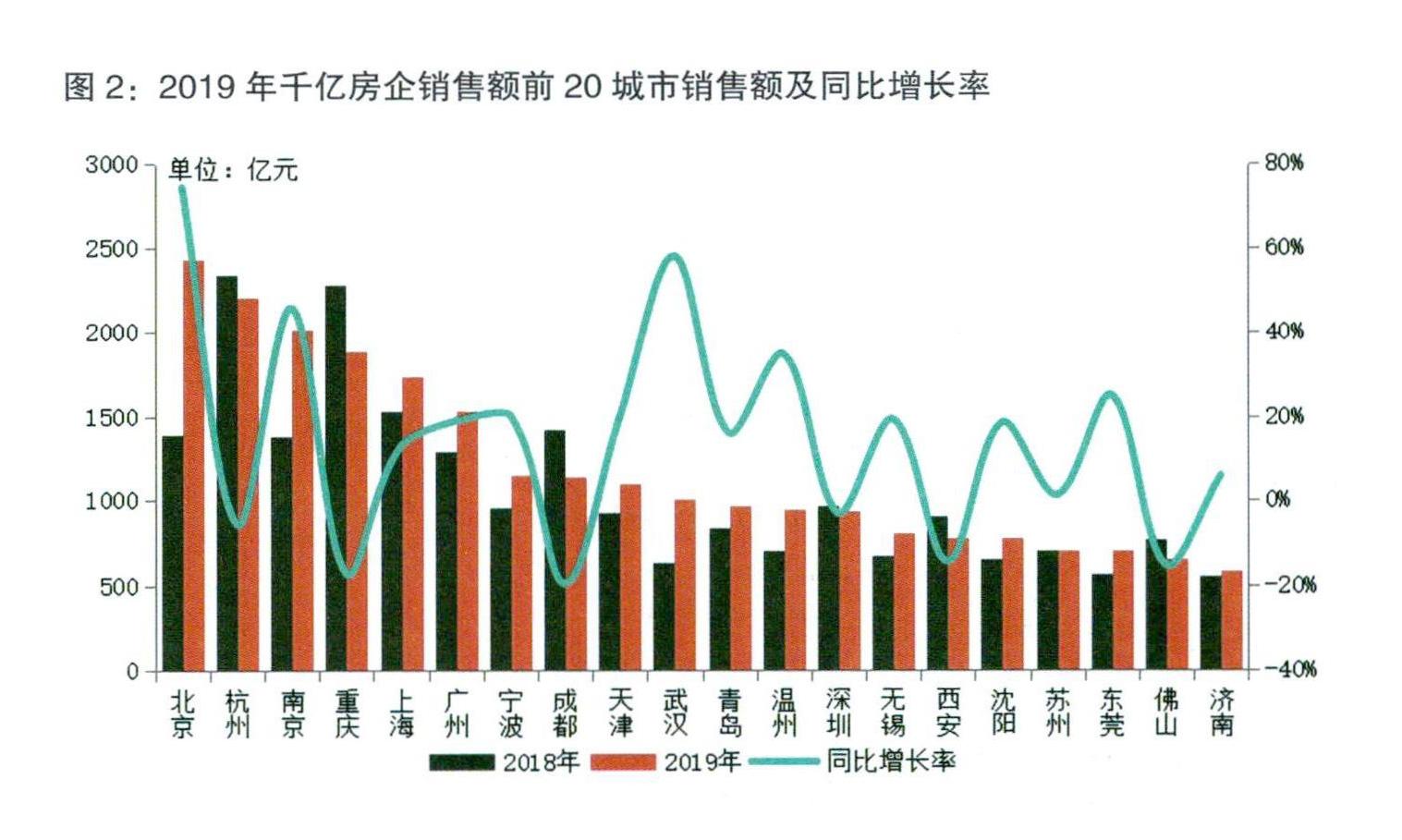

銷售貢獻率較大城市主要聚集在長三角、珠三角、京津冀,其中京津冀、珠三角城市群銷售占比提升。2019年,千億房企長三角與珠三角城市群的銷售額貢獻較大,占比分別為34.8%、14.1%,珠三角城市群得益于粵港澳大灣區規劃等利好政策,市場熱度有所上升,銷售占比提升1.4個百分點至14.1%;京津冀城市群受益于持續調整后的低基數及調控趨穩、供應明顯改善等因素影響,銷售額同比增長53.4%,占比提升3.0個百分點至11.0%。從具體城市來看,北京、杭州、南京、重慶、上海等重點一二線城市熱度持續,銷售總額保持較高水平,其中,北京、武漢、南京銷售增長較快,增長率分別為74.3%、57.8%和45.7%。

產品結構:聚焦改善型產品需求,提升產品力助力銷售。

順應市場需求,聚焦剛改產品。千億房企抓住改善型需求釋放機遇,加大中型戶型產品的推售力度,90-140平方米剛改、140-200平方米改善型產品累計占比約74.2%,其中綠城、金茂、濱江等企業大戶型中高端住宅產品占比較高,見圖3。

一線城市聚焦首置、首改產品,二線、三四線城市把握改善型產品釋放需求。千億房企一線城市首置與首改產品占比分別為31.5%、36.1%,其中首置增長3.8個百分點;二線及三四線城市聚焦改善型需求,其中二線城市首改及改善產品占比為80.2%,三四線城市首改、改善型占比為80.1%。

營銷策略:延長周期促進去化,跨界合作提高效能,見圖4。

千億房企加大營銷力度刺激需求釋放,通過延長促銷周期、加大折扣力度等方式吸引顧客,并通過多盤聯動提升營銷影響力。如2019年8月恒大開始推出“全國532樓盤,閃購7.8折”活動,疊加全員營銷以提升公司銷售,營銷開始時間比2018年提早半個月左右,同時加大折扣力度;煙臺萬科啟動10周年、10盤聯動、十重大禮活動。

此外,部分千億房企進行跨界合作提升營銷效能,通過與電商、游戲等合作增加客群覆蓋面,提升產品銷售額。如富力40余盤、萬科28盤人駐房天下,多重優惠打造購物狂歡節;富力與明星手游《明日之后》跨界合作,實現線上線下的精準全覆蓋。

2 拿地:理性拓儲回歸二線,收并購補充土地資源

拿地態度:拿地總量略有增長,拿地態度維持理性。

拿地總量小幅增長,拿地態度更加理性。2019年,千億房企的拿地總金額達21994.6億元,同比小幅增長4.8%,受房地產市場政策調控及土地出讓條件限制影響,千億房企的投資態度仍然維持理性,拿地金額總量占銷售額總量的25.9%,同比下降3.5個百分點,其中,華潤置地、金茂、龍湖、招商蛇口等千億房企的拿地金額占銷售額比重超40%。

拿地城市:新增土儲回歸二線,城市群中熱點二線成為焦點。

新增土儲轉向二線城市。2019年以來,千億房企新增土儲向二線城市轉移,二線城市的新增權益面積占比達49.9%,同比增長8.1個百分點。三四線城市的新增權益面積占比則下降7.8個百分點至47.9%。旭輝、龍湖及招商蛇口在二線城市的新增土儲權益面積占比均在70%以上,見圖5。

千億企業拿地集中于長三角、長江中游、成渝等主要城市群中的熱點二線城市。2019年,千億企業在長三角城市群的新增土儲權益面積達到8029.5萬平方米,占其全部新增土儲權益面積的24.5%,位列首位,其中寧波、蘇州、杭州等熱點二線城市的新增權益面積均超過450萬平方米,鹽城、南通等三四線城市的新增面積也超過400萬平方米,鹽城的新增土儲同比增長明顯。京津冀城市群的新增土儲權益面積出現增長,同比增長26.1%至2699.5萬平方米,占全部新增土儲的8.2%,其中天津的新增土儲權益面積超800萬平方米,同比增長超100%。此外,重慶、太原、西安、昆明、武漢等城市群中的中心城市仍是千億企業的拿地重點,重慶的新增土儲權益面積最高,達1152.9萬平方米。

拿地方式:招拍掛合作力度減弱,收并購動作頻出,見圖6。

千億房企在招拍掛的合作意愿減弱。2019年,千億房企的招拍掛新增土儲權益金額均值為432.9億元,權益比例均值為82.8%,較去年同期增加3.0個百分點,千億房企的招拍掛合作拿地意愿減弱。

部分企業緊抓時機,通過收并購獲取優質土地資源。2019年,房企收并購頻發,收并購的對象中不乏老牌房企的身影,分食巨獸的場景不斷上演。舊城改造、產城融合、文旅地產等仍然是千億房企拓儲的重要渠道。萬科在廣州、深圳、福州、佛山等多地成功簽約舊改項目;碧桂園簽約湖北咸寧溫泉旅游城項目,獲取建設用地面積約28萬平方米;恒大、融創等企業也在旅順、江門、南沙簽約文旅項目。

3 資金:海外發債明顯增長,持續開拓多元融資渠道

2019年,房地產行業資金監管從嚴從緊,銀保監會等機構密集發聲強調防范房地產金融風險,房企融資壓力不減。1-11月房地產開發企業到位資金160531億元,同比增長7.0%,增速自5月開始呈小幅下降趨勢。面對收緊的政策環境,房企應未雨綢繆,做好資金安排,防范現金流風險。

融資規模及成本:海外債規模同比增長41%,融資成本優勢顯著。

千億房企海外債發行規模同比明顯增長,境內公司債發行規模小幅增長,中期票據發行規模顯著下降。2019年,千億房企海外債券發行規模達3385.1億元,同比增長40.9%,占內地房企海外債券融資總額的61.9%;境內公司債發行規模為1322.1億元,同比增長11.5%,增速大幅下滑;中期票據發行總額達183.0億元,同比下降70.8%。公司債及中期票據融資成本均下降,海外債融資成本小幅上升。2019年,千億房企公司債融資成本為5.64%,較上年下降0.77個百分點,中期票據融資成本為4.98%,較上年下降0.6個百分點;千億房企海外債融資成本為7.76%,較上年提升0.46個百分點,明顯低于行業的8.20%及剔除千億房企后的8.88%,千億房企融資優勢明顯,見圖7。

千億房企憑借良好的信用評級和強大的綜合實力,融資成本優勢顯著。2019年上半年,千億代表企業融資成本均值為5.90%,遠低于行業平均水平,中海、華潤置地、龍湖、保利等企業綜合融資成本均低于5.0%,其中中海綜合融資成本僅為4.28%。面對上半年房地產行業金融監管政策的密集出臺,2019年上半年,11家千億代表房企中仍有6家實現綜合融資成本下降,其中,陽光城整體平均融資成本為7.72%,較2018年末下降0.22個百分點。

融資創新:積極進行資產證券化,盤活企業存量資產。

千億房企積極創新融資渠道,盤活存量資產,助力企業未來發展。2019年,房地產ABS產品總發行規模2850.1億元,同比增長2.3%;其中,千億房企ABS產品發行規模達1624.9億元,占房地產ABS總發行規模的57.0%。如碧桂園、恒大和萬科三家房企2019年發行ABS產品總規模超500億元,占房地產ABS總規模近五分之一。

4 業務:聚焦地產主業,強化業務協同

2019年,千億企業回歸聚焦主業、圍繞主業開展多元協同業務。受融資環境偏緊和市場下行影響,千億企業調整經營策略,如萬科在2018年年報提出收斂聚焦,不斷鞏固和提升基本盤;奧園提出做強主業做大產業的發展思路,同時注重各業務之間的相向發力,進一步加強其協同效應和內生效應,見圖80

圍繞城市運營與居民美好生活,千億企業積極布局物業服務、商業地產、文旅地產等領域。千億企業在物業服務領域的積累和耕耘已進入收獲期,2019年保利物業、藍光嘉寶服務、奧園健康、濱江服務接連登陸港交所。千億企業借助資本市場拓展商業地產,如招商蛇口成立房托基金,注入商業物業資產;世茂計劃分拆商業地產業務上市;融創收購成都環球世紀會展旅游集團,文旅板塊再添重拳產品,見圖90

千億企業借勢科技新風,探索新業務。2019年,5G、人工智能、物聯網等技術掀起新的科技浪潮,千億企業緊跟科技迭代趨勢,通過房地產數字化、打造科創園、投身科技行業、投資科創企業等多種方式積極參與地產+科技,以技術推動行業效率變革、質量變革和動力變革。如碧桂園與LG合作共建智慧城市,推出“廣東智美云創”平臺;世茂發布AI智慧社區——世茂天越&天鵝灣AI智慧社區,通過業務和管理的數字化,優化企業產品服務,提升企業運營效率。部分房企積極投身科技行業,如碧桂園積極布局機器人業務,恒大借助收并購和合作打通新能源汽車的全產業鏈布局。部分房企發揮主業優勢,布局科創園,如萬科試水科創園,推出萬科首府科創園;華潤旗下產業加速器——“潤加速”落地前海桂灣。部分房企則投資科創企業,如綠地瞄向高科技行業,2019年6月投資了智能平臺科技公司涂鴉智能、視覺識別企業廈門瑞為技術等4家科創企業。文章來源:本文由中指研究院供稿。