存款保險制度對商業銀行破產風險影響的實證研究

張瑜 吳靜怡 王新軍

摘? ?要:本文通過分析我國商業銀行2011—2018年期間的靜態面板數據和動態面板數據探究存款保險制度對于我國商業銀行破產風險的影響;從銀行性質和銀行規模的角度出發,進一步探究存款保險制度對于不同性質、不同規模的商業銀行破產風險的影響。實證結果發現,存款保險制度總體上顯著降低了我國商業銀行破產風險;對于不同性質、不同規模的商業銀行,存款保險制度均降低了銀行破產風險;但是與國有商業銀行、股份制商業銀行相比,存款保險制度對城市商業銀行和農村商業銀行影響較小;與大中型銀行相比,存款保險制度對小型銀行影響較小。

關鍵詞:存款保險制度;商業銀行破產風險;銀行性質;銀行規模

中圖分類號:F840? 文獻標識碼:A? 文章編號:1674-2265(2020)07-0079-07

DOI:10.19647/j.cnki.37-1462/f.2020.07.012

一、引言

為了防范商業銀行經營過程中的高風險,自美國率先實施存款保險制度之后,存款保險制度被越來越多的國家認可和采納。2015年5月1日我國正式實施《存款保險條例》,為順利實現利率市場化以及積極應對銀行在利率化進程中遇到的風險提供了法律保障,也意味著我國正式從隱性擔保過渡到了顯性存款保險制度。然而,存款保險制度是一把雙刃劍。一方面,存款保險制度可以保護存款人的利益,增加儲戶對銀行的信心,防止因儲戶恐慌而發生的銀行擠兌,對維持銀行的穩定性發揮重要作用(Iyer和Puri,2012;Knell和Stix,2015)[1,2]。另一方面,因為存款保險制度分擔了銀行風險,銀行經營者可能會采取更加激進的經營策略,從而誘發嚴重的道德風險(Yilmaz和 Muslumov,2008;郭曄等,2017)[3,4]。因此,存款保險制度的實施可以通過影響儲戶行為以及銀行經營策略進而影響銀行的破產風險。我國存款保險制度的實施已有數年,探究存款保險制度對我國商業銀行破產風險的影響具有現實意義,有利于我國更好地應對金融風險,維持金融系統的穩定。本文選取2011—2018年商業銀行的面板數據,采用靜態面板數據和動態面板數據兩種模式進行實證分析,分別采用個體固定效應、隨機效應、差分GMM和系統GMM等方法,探究存款保險制度對我國商業銀行破產風險的影響,研究其中存在的性質差異化和規模差異化;并針對實證研究結論,為切實防范商業銀行破產風險提出政策建議。

二、文獻綜述

自存款保險制度實施以來,眾多學者對存款保險制度與銀行風險之間的關系展開了探究。

部分學者認為存款保險制度能夠降低銀行風險及相關金融機構風險。Grossman(1992)[5]比較分析了在20世紀30年代嚴格和不嚴格兩種監管機制下存款保險對于儲蓄銀行業的影響,存款保險管理機構審查儲蓄銀行投資行為是否具有道德風險發現,相比未投保存款保險的儲蓄銀行,投保存款保險的儲蓄銀行承擔的風險更少。Iyer和Puri (2012)[1]使用印度一家發生擠兌銀行的微觀數據研究發現,存款保險制度在一定程度上能對銀行擠兌起到緩沖作用。Knell和Stix(2015)[2]使用奧地利的調查數據發現存款保險制度的存在能夠增強人們對于銀行的信心。Qi等(2020)[6]發現一個國家存款保險的絕對質量和相對于其他國家的質量均能影響跨境存款人的行為,在系統性銀行危機期間,跨境存款會流向存款保險更完善的國家。姚東旻等(2013)[7]從商業銀行內部治理水平的角度入手,通過引入某商業銀行的委托代理模型發現存款保險制度內生化銀行提高自身風險的成本,使道德風險降低。趙勝民和陳蒨(2019)[8]使用116個國家的數據,以1998—2015年為樣本區間進行實證研究發現,存款保險制度顯著降低了銀行的信用風險和破產風險。另外由于不同國家實施存款保險的時期不同,紀洋等(2018)[9]分析了后期實施顯性存款保險的57個國家的跨國面板數據發現,與隱性存款保險相比,顯性存款保險僅能提供有限保險,降低了銀行的道德風險。

然而,部分學者認為存款保險制度能使銀行風險增加 (Kim等,2014)[10],實施存款保險制度的銀行破產的可能性越大(Wheelock,1992)[11]。Yilmaz和Muslumov(2008)[3]通過研究1994年引入的全面存款保險對于土耳其商業銀行財務業績的影響,發現完善的存款保險制度扭曲了商業銀行的激勵結果,導致了商業銀行過度冒險行為的發生。朱波等(2016)[12]使用2006—2014年24個國家共137家上市商業銀行的面板數據,實證發現存款保險制度不能有效地降低銀行的系統性風險。Calomiris和Jaremski(2019)[13]通過分析美國20世紀初的數據,發現在一戰后農產品價格泡沫破裂時,投保存款保險的銀行遭受更大的危機。郜棟璽(2020)[14]發現顯性存款保險制度的實施對于銀行風險承擔具有顯著正向影響,我國存款保險制度的政策影響逐漸發揮出來。

此外,我國學者也探討了存款保險制度對于我國銀行體系的影響。王曉博等(2015)[15]使用2002—2013年中國內地和香港地區主要商業銀行的數據,發現存款保險制度的實施會抑制商業銀行特別是小銀行的過度信貸行為。宋麗智(2015)[16]分析了我國存款保險制度實施的積極作用、消極影響以及對中小銀行帶來的沖擊。郭曄和趙靜(2017)[4]則使用2010—2015年中國和美國銀行業的數據,實證發現存款保險制度顯著增加了我國商業銀行的個體風險。

與已有文獻相比,本文主要從商業銀行的性質與規模角度出發,探究存款保險制度對于不同性質、不同規模商業銀行的影響。另外,本文使用2011—2018年我國商業銀行的數據實證分析了存款保險制度實施5年來對于我國商業銀行破產風險的影響。

三、變量與數據來源

(一)被解釋變量

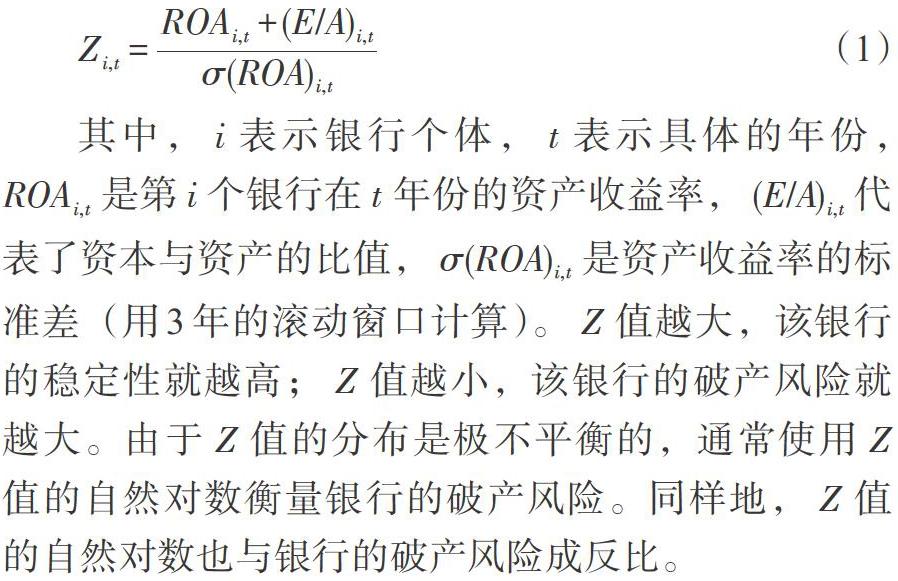

參照以往文獻,本文選擇了Z值作為衡量商業銀行破產風險的指標,Z值等于資本收益率與資本資產比的和與資本收益率標準差的比值。具體定義如下:

其中,[i]表示銀行個體,[t]表示具體的年份,[ROAi,t]是第[i]個銀行在[t]年份的資產收益率,[(E/A)i,t]代表了資本與資產的比值,[σ(ROA)i,t]是資產收益率的標準差(用3年的滾動窗口計算)。[Z]值越大,該銀行的穩定性就越高;[Z]值越小,該銀行的破產風險就越大。由于[Z]值的分布是極不平衡的,通常使用[Z]值的自然對數衡量銀行的破產風險。同樣地,[Z]值的自然對數也與銀行的破產風險成反比。

(二)核心解釋變量

為了研究存款保險制度對于商業銀行破產風險的影響,定義虛擬變量[DISt]為衡量存款保險制度的指標。我國《存款保險條例》自2015年5月1日起施行,規定在中華人民共和國境內設立的商業銀行、農村合作銀行、農村信用合作社等吸收存款的銀行業金融機構,均應當按條例的規定投保存款保險。因此對于任意[i]銀行,我們定義當[t]大于等于2015時,虛擬變量[DISt]取值為1;當[t]小于2015時,虛擬變量[DISt]取值為0。即:

(三)控制變量

參考現有研究銀行破產風險的同類文獻,選擇了下列變量作為控制變量(見表1):(1)表示銀行特征的變量:杠桿率(LRatio)、銀行規模(Lnsize)、營業收入增長率(IRMR)、盈利性(Profit)、存款比例(DRatio)、人民幣存貸比例(LDR)、貸款增長率(LGrowth)、存款增長率(DGrowth)、不良貸款率(NPL)、最大十家客戶貸款比率(Ttdra);(2)代表宏觀經濟的變量:貨幣供應量(M2GDP)、金融壓抑(FR)、實際GDP增長速度(RGG)。

(四)數據來源

本文所使用的數據主要來自國泰安經濟金融數據庫和國家統計局。剔除了嚴重缺失的數據以及極端值之后,最終的樣本包括5家國有控股大型銀行、13家股份制商業銀行、106家城市商業銀行以及77家農村商業銀行,總計201家商業銀行2011—2018年的數據,共1268個觀測值。

四、實證結果與分析

(一)變量的描述性統計

表2報告了所使用變量的描述性統計,可以看出代表商業銀行破產風險的LnZ的最小值是1.2831,最大值是10.9787,標準差是1.1036,這說明各銀行以LnZ衡量的破產風險差異較大。從銀行特征角度來看,各個銀行的杠桿率和銀行規模也存在著較大的差異,杠桿率最小值為3.0760,最大值為39.5219,標準差為3.5014;而銀行規模對數的最小值為21.8407,最大值為30.9524,標準差為1.7097,差異較大;相比之下各個銀行的盈利能力、存款比例、人民幣存貸比等方面差異較小。

(二)存款保險制度對銀行破產風險的影響分析

考慮到所使用的數據是面板數據,先在靜態面板的基礎上選擇個體固定效應(FE)和隨機效應(RE)兩種方法進行研究。同時考慮到前后期銀行的破產風險之間存在著高度的相關性,前幾期銀行的破產風險可能會對當期銀行的破產風險產生影響,在本文中加入了滯后項,將銀行破產風險滯后兩期,將靜態面板數據擴展為動態面板數據,并構建如下數據模型:

其中,[i]表示銀行個體,[t]表示具體的年份,[lnZi,t]表示銀行的破產風險,[lnZi,t-1]、[lnZi,t-2]分別是銀行破產風險的一階滯后項和二階滯后項。[DISt]是代表存款保險制度的虛擬變量,[Xj(j=2,3,…,14)]代表影響銀行破產風險的其他控制變量,[μi]表示銀行固定效應,[εi,t]表示隨機擾動項。

基于動態面板數據,選擇廣義矩估計方法進行分析,廣義矩估計包括差分GMM(DGMM)和系統GMM(SGMM)兩種,分別使用這兩種方法分析存款保險制度對于銀行破產風險的影響。

根據表3的結果可以看出,無論是靜態面板數據還是動態面板數據,存款保險制度的估計系數均為正且在統計意義上顯著,這證明存款保險制度降低了我國商業銀行的破產風險,這與郭曄等(2017)[4]所得結論不同,考慮到其選取的樣本區間為2010—2015年,而我國的存款保險制度是在2015年正式實施,郭曄等(2017)[4]研究的存款保險制度對于商業銀行破產風險的影響可以看作短期的影響。而本文從較為長期的角度研究發現實施存款保險制度會降低銀行的破產風險。從長期來看,我國的存款保險制度有效地降低了商業銀行的破產風險,有利于我國金融系統的穩定。

除了存款保險制度可以降低銀行的破產風險,代表銀行特征的杠桿率和代表宏觀經濟的金融壓抑均能對銀行的破產風險產生影響。銀行的杠桿率越高,銀行的破產風險也就越大;股票總市值與GDP的比值越高,銀行破產風險越大。商業銀行的杠桿率反映了商業銀行的負債程度,杠桿率越高,銀行負債程度越高,銀行破產風險越大,這一結果也與現實情況相符合。股票總市值與GDP的比值反映了市場發展的程度。較低的股價總市值與GDP的比值代表了不完善的資本市場以及較高的金融壓抑程度。該變量的估計系數顯著為正,提醒我們在市場化進程中要相應實施合適的監管措施,以提高商業銀行的穩定性。

(三)銀行性質差異化分析

我國商業銀行主要有國有大型商業銀行、股份制商業銀行、城市商業銀行、農村商業銀行。這四種商業銀行在股權結構、資產規模、風險管理以及目標客戶等方面存在著很大的不同。那么對于不同性質的商業銀行來說,存款保險制度是否起到相同的作用?影響的程度有何不同?

為解決上述問題,按照銀行性質分樣本進行回歸,研究存款保險制度對于不同性質的商業銀行破產風險的影響。由于國有商業銀行樣本數據較少以及動態面板滯后項會造成樣本容量損失,我們在這一部分舍棄了動態面板,僅采用靜態面板數據進行研究。為了便于與上文比較,仍采取個體固定效應(FE)和隨機效應(RE) 的方法進行回歸。

由表4可以看出,無論是國有商業銀行、股份制商業銀行還是城市商業銀行、農村商業銀行,在個體固定效應和隨機效應兩種方法中存款保險制度的估計系數均為正且在統計意義上顯著。這說明,對于任何一種商業銀行,存款保險制度都能降低其破產風險,提高銀行的穩定性。這也與基于全樣本數據得出的結論相同。

與此同時,本文發現無論是使用個體固定效應還是隨機效應方法,基于不同性質商業銀行數據所得到的存款保險制度的估計系數均有著很明顯的差異。其中,基于國有商業銀行數據得到的存款保險制度的估計系數最大,股份制商業銀行次之,城市商業銀行再次,農村商業銀行的系數最小。也就是說,對于不同性質的商業銀行,存款保險制度起到的降低銀行破產風險的作用程度也不同,影響程度由大到小依次為國有商業銀行、股份制商業銀行、城市商業銀行和農村商業銀行。對于這種現象,有可能的解釋是不同性質的商業銀行在股份構成、管理模式、資金規模、目標客戶等方面有所不同。我國實施顯性存款保險制度后,與國有商業銀行、股份制商業銀行相比,資金規模較小、管理模式仍需規范的城市商業銀行、農村商業銀行產生的道德風險可能比較大一點。另外,城市商業銀行、農村商業銀行的部分客戶可能缺少與存款保險制度相關的知識和信息,因此導致存款保險制度在減少因儲戶恐慌導致的銀行擠兌時起到穩定作用有限。綜合這兩方面,存款保險制度對于城市商業銀行和農村商業銀行的影響較小,仍需加強對于城市商業銀行和農村商業銀行的監管以防止存款保險制度誘發更嚴重的道德風險。

(四)銀行規模差異化分析

依據中國人民銀行、原中國銀行業監督管理委員會、中國證券監督管理委員會、原中國保險監督管理委員會、國家統計局在2015年聯合出臺的《金融業企業劃型標準規定》中對于銀行業存款類金融機構的劃分標準,將全樣本數據劃分為大中小微四類,其中資產總額在40000億元及以上的為大型銀行,資產總額在5000億—40000億元(包括5000億元)的為中型銀行,資產總額在50億—5000億元(包括50億元)的為小型銀行,資產總額50億元以下的為微型銀行。為了結果的準確性,以各銀行樣本區間的平均資產進行劃分。由于微型銀行數據量過小,舍棄了這一部分數據。

表5報告了分類后不同規模商業銀行樣本的情況。我們發現,大型銀行只有國有商業銀行和股份制商業銀行兩種,小型銀行只有城市商業銀行和農村商業銀行兩種。另外,城市商業銀行和農村商業銀行大部分為小型銀行。仍采取個體固定效應(FE)和隨機效應(RE)兩種方法進行分析。

根據表6報告的大型、中型、小型銀行分樣本回歸結果可以看出,無論是選擇個體固定效應還是選擇隨機效應,三種規模不同的銀行得到的估計系數均為正且在統計意義上顯著,但是不同樣本的估計系數之間存在顯著差異,大型銀行的估計系數最大,中型銀行其次,小型銀行最小。也就是說,雖然存款保險制度能降低小型銀行的破產風險,但與大中型銀行相比,存款保險制度起到的作用較小。出現這種情況的原因可能有以下三點:首先,道德風險對這些資金規模較小的銀行影響較大;其次,小型銀行只有城市商業銀行和農村商業銀行兩種,與國有商業銀行和股份制商業銀行相比,這兩種銀行在風險管理方面仍不夠完善,應對道德風險的措施仍需加強;最后,小型銀行的客戶群體可能缺乏關于存款保險制度方面的知識,存款保險制度避免銀行擠兌的作用沒有完全發揮出來。

五、研究結論及政策建議

本文選取2011—2018年我國商業銀行的數據,使用個體固定效應、隨機效應、差分GMM和系統GMM研究存款保險制度對于我國商業銀行破產風險的影響,發現存款保險制度顯著降低了我國商業銀行的破產風險,對維護我國金融體系穩定發揮了重要的作用。基于銀行性質和銀行規模對商業銀行數據分樣本進行回歸,發現與國有商業銀行和股份制商業銀行相比,城市商業銀行和農村商業銀行受到存款保險制度的影響較小;與大中型商業銀行相比,存款保險制度對小型商業銀行的影響較小。

從這些發現中,可以得到如下啟示:第一,應該加強對于城市商業銀行和農村商業銀行的關注和監督,特別是一些資產規模較小的銀行,加強其風險管理的能力,引導銀行選擇合適的經營策略,避免道德風險。第二,應當加強對于存款保險制度等金融知識的宣傳,以便于公眾了解最新的金融知識與信息,從而使相關的金融制度或措施起到真正的作用,使存款保險制度進一步發揮出其穩定銀行體系的作用。

參考文獻:

[1]Iyer Rajkamal,Puri Manju. 2012. Understanding Bank Runs:The Importance of Depositor-Bank Relationships and Networks [J].American Economic Review,102(4).

[2]Knell Markus,Stix Helmut. 2015. Trust in Banks during Normal and Crisis Times——Evidence from Survey Data [J].Economica,82.

[3]Yilmaz Ensar,Muslumov Alovsat. 2008. Deposit Insurance and Moral Hazard Problem:The Case of Turkish Banking System [J].Applied Economics,40(16-18).

[4]郭曄,趙靜.存款保險制度、銀行異質性與銀行個體風險 [J].經濟研究,2017,52(12).

[5]Grossman Richard S. 1992. Deposit Insurance,Regulation,and Moral Hazard in the Thrift Industry:Evidence from the 1930s [J].American Economic Review,82(4).

[6]Qi Shusen,Kleimeier Stefanie,Sander Harald. 2020. The Travels of a Bank Deposit in Turbulent Times:The Importance of Deposit Insurance Design for Cross-Border Deposits [J].Economic Inquiry,58(2).

[7]姚東旻,顏建曄,尹燁昇.存款保險制度還是央行直接救市?——一個動態博弈的視角[J].經濟研究,2013,48(10).

[8]趙勝民,陳蒨.存款保險制度能夠降低銀行風險嗎?——基于116個國家面板數據的研究 [J].國際金融研究,2019,(7).

[9]紀洋,邊文龍,黃益平.隱性存保、顯性存保與金融危機:國際經驗與中國實踐 [J].經濟研究,2018,53(8).

[10]Kim Iljoong,Kim Inbae,Han Yoonseon. 2014. Deposit Insurance,BanksMoral Hazard,and Regulation:Evidence from the ASEAN Countries and Korea [J].Emerging Markets Finance and Trade,50(6).

[11]Wheelock David C. 1992. Deposit Insurance and Bank Failures:New Evidence from the 1920s [J].Economic Inquiry,30(3).

[12]朱波,楊文華,盧露.信息披露、存款保險制度與銀行系統性風險 [J].財經研究,2016,42(12).

[13]Calomiris Chales W.,Jaremski Matthew. 2019. Stealing Deposits:Deposit Insurance,Risk-Taking,and the Removal of Market Discipline in Early 20th-Century Banks [J].Journal of Finance,74(2).

[14]郜棟璽.市場約束、顯性存款保險制度與銀行風險承擔——基于回歸控制法的研究 [J].金融監管研究,2020,(2).

[15]王曉博,劉偉,辛飛飛.存款保險制度對商業銀行道德風險影響的實證研究 [J].管理科學,2015,28(5).

[16]宋麗智.存款保險制度對中小商業銀行的影響和對策研究 [J].宏觀經濟研究,2015,(11).