大股東股權(quán)質(zhì)押與企業(yè)投資效率

——基于我國(guó)A股上市公司的經(jīng)驗(yàn)證據(jù)

葉陳剛,張 琦,黃冠華

(對(duì)外經(jīng)濟(jì)貿(mào)易大學(xué)國(guó)際商學(xué)院,北京100029)

股權(quán)質(zhì)押是A股市場(chǎng)大股東在不讓渡控制權(quán)的前提下獲取資金的一種新型融資渠道。我國(guó)的股權(quán)質(zhì)押業(yè)務(wù)起源于1995年,其目的是滿(mǎn)足股權(quán)持有人的資金需求,1995年10月1日正式實(shí)施的《擔(dān)保法》標(biāo)志著該業(yè)務(wù)的真正確立。然而,股權(quán)作為特殊的標(biāo)的物,在2007年前交易的活躍度并不高,會(huì)計(jì)學(xué)界對(duì)此話(huà)題的研究也寥寥無(wú)幾;2007年修訂的《物權(quán)法》再次認(rèn)可了股權(quán)質(zhì)押的可行性,至此之后,股權(quán)質(zhì)押這種融資方式在實(shí)務(wù)應(yīng)用、學(xué)術(shù)研究屆的關(guān)注度日漸增加。隨著上交所和中證登公司于2013年5月24日聯(lián)合發(fā)布了《股票質(zhì)押式回購(gòu)交易及登記結(jié)算業(yè)務(wù)辦法(試行)》,我國(guó)A股股權(quán)質(zhì)押市場(chǎng)得到了快速的發(fā)展。與此同時(shí),我國(guó)證監(jiān)會(huì)發(fā)布了一系列限制定向增發(fā)和大股東減持的新規(guī),大股東和公司融資渠道受到了進(jìn)一步的限制,而股權(quán)質(zhì)押作為一種高效的融資方式越發(fā)受到上市公司大股東的青睞。據(jù)萬(wàn)德數(shù)據(jù)庫(kù)對(duì)股權(quán)質(zhì)押相關(guān)信息的統(tǒng)計(jì),截至2018年12月31日,A股共有3053只股票存在股權(quán)質(zhì)押行為,占全部A股3567只股票總數(shù)的85.59%,滬深兩市股權(quán)質(zhì)押的活躍量卻達(dá)到了歷史巔峰值;可以說(shuō),我國(guó)A股幾乎達(dá)到了“無(wú)股不押”的程度。以2018年最后一個(gè)交易日的收盤(pán)價(jià)計(jì)算,質(zhì)押股票總體市值為4.2萬(wàn)億元,占A股總市值的9.1%。

一般而言,個(gè)股的大股東都傾向于通過(guò)股權(quán)質(zhì)押來(lái)融資,必然會(huì)提高標(biāo)的股票的質(zhì)押比例。截至2018年12月31日,有141只股票的整體質(zhì)押比例超過(guò)50%,772只股票的整體質(zhì)押比例超過(guò)30%,平均質(zhì)押比例為16.15%,這意味著個(gè)股股權(quán)質(zhì)押比例過(guò)高已成為我國(guó)股票市場(chǎng)普遍存在的問(wèn)題,與此同時(shí),大股東高股權(quán)質(zhì)押比例對(duì)企業(yè)帶來(lái)的風(fēng)險(xiǎn)和影響也不容小覷。

股權(quán)質(zhì)押作為一種重要的融資方式,必然會(huì)影響企業(yè)投資、經(jīng)營(yíng)活動(dòng)和企業(yè)價(jià)值的實(shí)現(xiàn),尤其是對(duì)企業(yè)投資效率的影響,投資活動(dòng)作為企業(yè)可持續(xù)發(fā)展的重要決策內(nèi)容,投資效率的保持與提高一直以來(lái)企業(yè)追求的目標(biāo)。但是在實(shí)際決策過(guò)程中,投資決策者往往會(huì)因?yàn)楦鞣N因素偏離最佳決策,使得企業(yè)投資效率始較低,我國(guó)上市公司普遍面臨非效率投資的問(wèn)題;投資效率低下嚴(yán)重阻礙了企業(yè)的良性循環(huán)和可持續(xù)發(fā)展;我國(guó)企業(yè)的投資決策者往往就是大股東,大股東的高股權(quán)質(zhì)押比例勢(shì)必會(huì)對(duì)企業(yè)投資效率產(chǎn)生重大影響。基于此,本文基于大股東股權(quán)質(zhì)押融資方式普遍性的特征,本文對(duì)大股東高股權(quán)質(zhì)押比例與企業(yè)投資效率之間的關(guān)系進(jìn)行深入分析,這對(duì)資本市場(chǎng)的良性可持續(xù)發(fā)展具有重要的意義。

本文以2014—2018年我國(guó)A股上市公司為研究樣本,實(shí)證檢驗(yàn)大股東高比例質(zhì)押對(duì)企業(yè)投資效率的影響,并進(jìn)一步區(qū)分參與質(zhì)押的公司性質(zhì)不同和質(zhì)押股份性質(zhì)不同時(shí),大股東高比例質(zhì)押對(duì)企業(yè)投資效率的影響是否存在差異。研究發(fā)現(xiàn):大股東高比例質(zhì)押會(huì)顯著降低了企業(yè)投資效率;相對(duì)于國(guó)有控股上市公司,在非國(guó)有控股上市公司中,高比例股權(quán)質(zhì)押與企業(yè)投資效率負(fù)相關(guān)關(guān)系更強(qiáng);當(dāng)存在高比例質(zhì)押現(xiàn)象時(shí),相對(duì)于限售股,當(dāng)質(zhì)押股份為流通股時(shí),企業(yè)投資效率更低。本文主要有以下幾點(diǎn)學(xué)術(shù)貢獻(xiàn):①本文從企業(yè)投資效率的視角出發(fā),豐富了股權(quán)質(zhì)押經(jīng)濟(jì)后果的相關(guān)文獻(xiàn)。現(xiàn)有的股權(quán)質(zhì)押經(jīng)濟(jì)后果研究大多集中與企業(yè)價(jià)值、盈余管理的層面,鮮有對(duì)企業(yè)投資效率這一后果的研究,本文拓展了股權(quán)質(zhì)押經(jīng)濟(jì)后果的研究邊界,是對(duì)現(xiàn)有研究的有益補(bǔ)充;②2013年該業(yè)務(wù)正式開(kāi)展之后,股權(quán)質(zhì)押才逐步受到上市公司大股東的關(guān)注與青睞。本文重點(diǎn)關(guān)注了股票市場(chǎng)上單個(gè)股票質(zhì)押比例偏高這一現(xiàn)象,深入探究這一現(xiàn)象產(chǎn)生的原因和結(jié)果,豐富了學(xué)術(shù)界對(duì)股權(quán)質(zhì)押與投資效率兩者關(guān)系的研究,同時(shí)也為監(jiān)督管理者提供了對(duì)股權(quán)質(zhì)押進(jìn)行監(jiān)督與管理的重點(diǎn),具有一定的現(xiàn)實(shí)意義;③本文深化對(duì)股權(quán)質(zhì)押的性質(zhì)區(qū)分,研究股權(quán)質(zhì)押區(qū)分為限售股和流通股情形進(jìn)行分假設(shè)研究,深化了股權(quán)質(zhì)押的理論研究。

一、理論分析與研究假設(shè)

(一)大股東高比例股權(quán)質(zhì)押與企業(yè)投資效率

由于大股東在我國(guó)上市公司中處于核心地位,絕對(duì)或相對(duì)控股的股權(quán)優(yōu)勢(shì)使其可以控制企業(yè)的運(yùn)作,因此大股東很大程度上主導(dǎo)了公司發(fā)展的方向和經(jīng)營(yíng)業(yè)績(jī)[1];在競(jìng)爭(zhēng)日益白熱化的資本市場(chǎng)上,維持低融資成本和高投資回報(bào)率是企業(yè)取得長(zhǎng)足發(fā)展的重要保證。但是由于在實(shí)際投資決策中,大股東與中小股東之間的信息不對(duì)稱(chēng)以及代理沖突的存在,投資決策往往偏離最佳決策,非效率投資行為普遍存在。

股權(quán)質(zhì)押可能是大股東退出企業(yè)的隱蔽方式[2-3],也是助推大股東侵占上市企業(yè)利益的機(jī)會(huì);李常青等[4]認(rèn)為控股股東為了減少控制權(quán)轉(zhuǎn)移風(fēng)險(xiǎn),在股權(quán)質(zhì)押初期會(huì)提高現(xiàn)金持有水平,隨著轉(zhuǎn)移風(fēng)險(xiǎn)的降低,企業(yè)現(xiàn)金持有水平也會(huì)隨之降低。大股東高比例股權(quán)質(zhì)押,將會(huì)進(jìn)一步增加企業(yè)的權(quán)益代理成本,增強(qiáng)大股東對(duì)中小股東利益侵占的動(dòng)機(jī),促使大股東擴(kuò)大投資規(guī)模,提高其風(fēng)險(xiǎn)承擔(dān)能力[5],造成非效率投資。大股東將股權(quán)質(zhì)押后,股權(quán)所有權(quán)并未改變,也就是說(shuō)股東原享有的控制權(quán)、表決權(quán)并未轉(zhuǎn)移。但根據(jù)我國(guó)“質(zhì)權(quán)人有權(quán)收取質(zhì)物所生的孳息”的法律規(guī)定,股權(quán)的現(xiàn)金流權(quán)已經(jīng)轉(zhuǎn)移到質(zhì)權(quán)人手中,不屬于股東,因而股權(quán)質(zhì)押會(huì)在很大程度上降低股東的現(xiàn)金流權(quán)[6],股東的兩權(quán)分離程度增加,對(duì)中小股東利益侵占的動(dòng)機(jī)也就更加強(qiáng)烈,進(jìn)而會(huì)擴(kuò)大企業(yè)的投資規(guī)模,造成企業(yè)的過(guò)度投資。同時(shí),如果通過(guò)資金占用或隧道行為轉(zhuǎn)移利潤(rùn)或財(cái)產(chǎn),亦會(huì)擠占公司可用于投資的資金,從而導(dǎo)致企業(yè)價(jià)值投資減少。如果其他股東和債權(quán)人預(yù)期到控股股東的“掏空”行為,會(huì)要求較高的資本回報(bào)率,將造成公司融資成本上升,增加企業(yè)面臨的融資約束,引起企業(yè)的非效率投資。此外,對(duì)于控股股東個(gè)人而言,股權(quán)質(zhì)押在本質(zhì)上已經(jīng)分散了個(gè)人投資組合的風(fēng)險(xiǎn),限制了股權(quán)質(zhì)押期間的風(fēng)險(xiǎn),繼而會(huì)增加大股東的風(fēng)險(xiǎn)承受能力,增加冒險(xiǎn)行為[7],造成非效率投資。

并且,大股東股權(quán)質(zhì)押后,為了彌補(bǔ)現(xiàn)金流權(quán)的流失,可能會(huì)忽略投資項(xiàng)目效益性和可行性的分析,干預(yù)企業(yè)高管的投資決定,將資金投入于可使其享受同收益的投資項(xiàng)目,造成企業(yè)的過(guò)度投資和投資不足。也就是說(shuō),即便該投資決策對(duì)公司來(lái)說(shuō)不能產(chǎn)生合理的經(jīng)濟(jì)效益,但是大股東為了謀取私利,仍然會(huì)對(duì)高管的投資決策進(jìn)行人為干預(yù),繼而導(dǎo)致企業(yè)過(guò)度投資和投資不足。此外,股權(quán)質(zhì)押會(huì)在一定程度上加劇兩權(quán)分離,股東進(jìn)行利益輸送的成本降低了,而企業(yè)非效率投資的內(nèi)在動(dòng)因正是控制權(quán)產(chǎn)生的私有收益[8]。具體來(lái)說(shuō),大股東會(huì)利用現(xiàn)有的權(quán)利和資源,干預(yù)企業(yè)管理層以高于市場(chǎng)水平的價(jià)格購(gòu)買(mǎi)或投資其能夠享受利益的項(xiàng)目,亦或是進(jìn)行有損于企業(yè)價(jià)值、低效率的投資[9]。

基于上述分析,本文提出第一個(gè)研究假說(shuō):

在其他條件相同的情況下,高比例股權(quán)質(zhì)押顯著降低了企業(yè)投資效率(H1)。

(二)產(chǎn)權(quán)性質(zhì)、大股東高比例股權(quán)質(zhì)押與企業(yè)投資效率

基于我國(guó)資本市場(chǎng)的發(fā)展歷史,我國(guó)在20世紀(jì)70年代為了發(fā)展市場(chǎng)經(jīng)濟(jì)而設(shè)計(jì)了國(guó)有經(jīng)濟(jì)發(fā)展轉(zhuǎn)型的制度,也就是說(shuō)在制度層面上許可了非國(guó)有經(jīng)濟(jì)進(jìn)行部分行業(yè)、領(lǐng)域。不同產(chǎn)權(quán)制度的企業(yè)有種各自的經(jīng)營(yíng)特點(diǎn),這些差異體現(xiàn)在管理風(fēng)格、企業(yè)制度建設(shè)、企業(yè)文化價(jià)值、風(fēng)險(xiǎn)偏好等方面上。并且,國(guó)有企業(yè)與民營(yíng)企業(yè)在市場(chǎng)上相同的經(jīng)濟(jì)行為也會(huì)引起不同的反應(yīng)。

首先,由于在資本市場(chǎng)上資源差異,股權(quán)質(zhì)押時(shí)期,民營(yíng)企業(yè)比國(guó)有企業(yè)面臨著更大的控制權(quán)轉(zhuǎn)移風(fēng)險(xiǎn)。總體而言,民營(yíng)企業(yè)相較國(guó)有企業(yè),在擁有的資源上是具有天然劣勢(shì)的,具體來(lái)說(shuō)存在以下差異:民營(yíng)企業(yè)的融資渠道較為狹窄,其聲譽(yù)、政府資源、社會(huì)信用都處于劣勢(shì),融資難度較高[10]。在經(jīng)濟(jì)轉(zhuǎn)軌的特殊時(shí)期,我國(guó)大部分金融機(jī)構(gòu)的商業(yè)信貸都是偏向于提供給國(guó)有產(chǎn)權(quán)企業(yè)的,國(guó)有企業(yè)由于其產(chǎn)權(quán)性質(zhì)的特殊性擁有天然的資源優(yōu)勢(shì),這會(huì)為企業(yè)帶來(lái)名譽(yù)與信息優(yōu)勢(shì),相當(dāng)于為企業(yè)提供了一份擔(dān)保,在金融機(jī)構(gòu)進(jìn)行信用分析與評(píng)定時(shí),民營(yíng)企業(yè)的貸款門(mén)檻往往更高、貸款政策相對(duì)嚴(yán)苛、貸款期限也相對(duì)較短[11]。同理可得,民營(yíng)企業(yè)在股權(quán)質(zhì)押時(shí)無(wú)法因?yàn)檎尘岸硎軆?yōu)待,較難獲得資金。因此,相對(duì)于國(guó)有企業(yè),在股權(quán)質(zhì)押之后的民營(yíng)企業(yè)沒(méi)有政府兜底,控制權(quán)轉(zhuǎn)移風(fēng)險(xiǎn)較大,在遇到財(cái)務(wù)困境時(shí)更加關(guān)注股權(quán)質(zhì)押后的控制權(quán)轉(zhuǎn)移風(fēng)險(xiǎn),會(huì)因此采取一些手段緩解這種風(fēng)險(xiǎn)[12],促使民營(yíng)企業(yè)股東的謹(jǐn)慎性提高。非國(guó)有企業(yè)控股股東之所以進(jìn)行股權(quán)質(zhì)押,就是為了在融資的同時(shí)不失去對(duì)企業(yè)的控制,因此會(huì)為了維持股價(jià)而進(jìn)行投資活動(dòng),以降低企業(yè)控制權(quán)轉(zhuǎn)移的風(fēng)險(xiǎn),同樣降低了企業(yè)的投資效率。

其次,由于產(chǎn)權(quán)性質(zhì)的差異,國(guó)有企業(yè)與民營(yíng)企業(yè)在面臨控制權(quán)風(fēng)險(xiǎn)轉(zhuǎn)移時(shí),其表現(xiàn)也會(huì)有所差異。與民營(yíng)企業(yè)不同的是,國(guó)有企業(yè)會(huì)以國(guó)家為依托,它不需要像非國(guó)有企業(yè)一樣通過(guò)擴(kuò)大投資規(guī)模來(lái)保持股價(jià)穩(wěn)定,因此股權(quán)質(zhì)押后過(guò)度投資程度較小。民營(yíng)企業(yè)長(zhǎng)期以來(lái)都是我國(guó)資本市場(chǎng)中重要的參與主體,但其享受不到獨(dú)特的政府資源。與民營(yíng)企業(yè)相比,國(guó)有企業(yè)普遍存在著“預(yù)算軟約束”問(wèn)題[13],所以在面臨控制權(quán)轉(zhuǎn)移風(fēng)險(xiǎn)時(shí),會(huì)轉(zhuǎn)而求助其他政府幫助以擺脫困境,如尋求政府補(bǔ)貼、特殊免稅政策等。與此同時(shí),民營(yíng)企業(yè)沒(méi)有政治任務(wù),所以股權(quán)質(zhì)押、所有權(quán)轉(zhuǎn)移都不需要過(guò)多的程序流程。但是國(guó)有產(chǎn)權(quán)性質(zhì)企業(yè)承擔(dān)著我國(guó)資本保值增值的重要任務(wù),如果控制權(quán)發(fā)生轉(zhuǎn)移,也需要上級(jí)管理單位以及相關(guān)政府機(jī)關(guān)單位的審批,因此我國(guó)國(guó)有企業(yè)要進(jìn)行股權(quán)質(zhì)押是有十份苛刻的條件的,要同時(shí)滿(mǎn)足《公司法》《擔(dān)保法》的法律條文規(guī)定,以及要符合國(guó)有企業(yè)內(nèi)部管理制度、責(zé)任追究制度的相關(guān)條文規(guī)定,這些限定降低了國(guó)有企業(yè)的控制權(quán)轉(zhuǎn)移風(fēng)險(xiǎn)[14]。而從投資者的角度來(lái)看,由于對(duì)民企的股價(jià)預(yù)期中不含有問(wèn)題國(guó)家兜底的這種預(yù)判,且其平倉(cāng)風(fēng)險(xiǎn)相對(duì)國(guó)企更高[14],因此,民營(yíng)企業(yè)在此種情境下會(huì)為了維持股價(jià)會(huì)進(jìn)行投資以降低平倉(cāng)風(fēng)險(xiǎn)。

最后,由于激勵(lì)機(jī)制的差異,民營(yíng)企業(yè)與國(guó)有企業(yè)股權(quán)質(zhì)押后,高管面臨風(fēng)險(xiǎn)時(shí)的管理風(fēng)格也有較大差異,國(guó)有企業(yè)通常較為保守,民營(yíng)企業(yè)的風(fēng)險(xiǎn)承擔(dān)能力則相對(duì)較高。與民營(yíng)企業(yè)自由的聘用制度不同,國(guó)有企業(yè)高管除了會(huì)受到公司治理機(jī)制的約束之外,還接受著來(lái)自國(guó)家相關(guān)管理部門(mén)的領(lǐng)導(dǎo)。國(guó)有企業(yè)有特殊的委派制度,其管理者通常由上級(jí)管理部門(mén)指定,而在職期間企業(yè)的業(yè)績(jī)表現(xiàn)是影響其往后發(fā)展的重要因素。并且由于薪酬制度的差異,相較于民營(yíng)企業(yè),國(guó)有企業(yè)是很難從上市公司的市值管理中獲得利潤(rùn)的,相較于承擔(dān)風(fēng)險(xiǎn)進(jìn)行投資,其更傾向于保守經(jīng)營(yíng),減少投資,保持已有業(yè)績(jī)。相比于國(guó)有企業(yè),民營(yíng)企業(yè)高管薪酬激勵(lì)更能促進(jìn)企業(yè)績(jī)效的提高[15]。民營(yíng)企業(yè)的高管其在任期間沒(méi)有政治包袱,會(huì)比國(guó)有企業(yè)高管的風(fēng)險(xiǎn)承擔(dān)能力高,為了獲得較高的薪酬與更高的職位,獲得更多的企業(yè)利潤(rùn),降低控制權(quán)轉(zhuǎn)移風(fēng)險(xiǎn),高層管理人員往往會(huì)做出相對(duì)激進(jìn)的投資決策,繼而民營(yíng)企業(yè)的過(guò)度投資會(huì)比國(guó)有企業(yè)更加嚴(yán)重。

因此,本文提出第二個(gè)假說(shuō):

在其他條件相同的情況下,相對(duì)于國(guó)有控股上市公司,非國(guó)有控股上市公司大股東高比例股權(quán)質(zhì)押降低企業(yè)投資效率的作用更強(qiáng)(H2)。

(三)質(zhì)押股份性質(zhì)、大股東高比例股權(quán)質(zhì)押與投資效率

前文的假設(shè)提出,高比例質(zhì)押會(huì)顯著降低企業(yè)的投資效率。那么,在高比例質(zhì)押的情況下,質(zhì)押股份的性質(zhì)是否會(huì)對(duì)企業(yè)投資效率產(chǎn)生影響?理論上說(shuō),當(dāng)股票市場(chǎng)急速下跌時(shí),某只股票的價(jià)格很可能急速下跌至預(yù)警線(xiàn)甚至平倉(cāng)線(xiàn),此時(shí)出質(zhì)人只有兩種選擇:一種是進(jìn)行補(bǔ)充質(zhì)押,這樣會(huì)進(jìn)一步提高標(biāo)的股票的質(zhì)押比例;另一種是提前還款解除質(zhì)押。若出質(zhì)人不采取任何行動(dòng),質(zhì)權(quán)人很有可能強(qiáng)制平倉(cāng)來(lái)挽回自己的損失。

回顧上文假設(shè)H1的推導(dǎo)過(guò)程,我們發(fā)現(xiàn),若上市公司的質(zhì)押比例較高,一旦質(zhì)押合約違約股東無(wú)法補(bǔ)充質(zhì)押,質(zhì)權(quán)人會(huì)通過(guò)強(qiáng)制平倉(cāng)來(lái)挽回自己的損失,此時(shí)質(zhì)押股份的性質(zhì)對(duì)其是否能真正轉(zhuǎn)讓股票,會(huì)產(chǎn)生很大的影響。

質(zhì)押股份的性質(zhì)可分為兩種:一種是流通股,指上市公司股份中,可以在交易所流通的股份數(shù)量;一種是限售股,指受到相關(guān)政策約束,暫時(shí)不能在股票市場(chǎng)上流通,并按照相關(guān)規(guī)定在一段時(shí)間后可以解禁正常流通的股份數(shù)量。如果質(zhì)押股份是限售股,因?yàn)槭艿较嚓P(guān)政策的約束,不能在股票市場(chǎng)上流通,因此也無(wú)法強(qiáng)制平倉(cāng),質(zhì)權(quán)人只能通過(guò)其他途徑來(lái)挽回自己的損失。反之,如果質(zhì)押股份是流通股,因?yàn)榱魍ü煽梢栽诠善笔袌?chǎng)上自由流通,不受政策約束,因此質(zhì)權(quán)人在違約處置時(shí)也就不受限。一旦質(zhì)權(quán)人強(qiáng)制平倉(cāng),就可能加大控制權(quán)轉(zhuǎn)移的風(fēng)險(xiǎn),引發(fā)前文所述的一系列連鎖反應(yīng),增大對(duì)企業(yè)投資效率的影響。

因此,本文提出第三個(gè)假說(shuō):

在大股東高比例質(zhì)押且其他條件相同的情況下,相對(duì)于限售股,質(zhì)押股份為流通股時(shí)大股東高比例股權(quán)質(zhì)押降低企業(yè)投資效率的作用更強(qiáng)(H3)。

二、研究設(shè)計(jì)

(一)樣本選擇與數(shù)據(jù)來(lái)源

本文選取我國(guó)滬深A(yù)股2014—2018年數(shù)據(jù)為初始研究樣本,將**ST、ST等上市公司樣本及金融類(lèi)上市公司樣本數(shù)據(jù)剔除,并對(duì)連續(xù)變量上下1%的樣本進(jìn)行縮尾處理以便減少異常值極端值的影響。基于以上對(duì)樣本數(shù)據(jù)的處理后,最終得到了11060個(gè)非平衡面板數(shù)據(jù)。本文數(shù)據(jù)主要通過(guò)CSMAR數(shù)據(jù)庫(kù)、Wind數(shù)據(jù)庫(kù)以及手工進(jìn)行收集,采用STATA對(duì)研究樣本進(jìn)行實(shí)證分析。

(二)變量定義

1.企業(yè)投資效率

本文選取Richardson[8]投資期望模型對(duì)投資效率進(jìn)行衡量,通過(guò)該模型回歸的殘差絕對(duì)值表示企業(yè)投資效率水平。殘差絕對(duì)值的大小,代表企業(yè)偏離最優(yōu)投資的程度。模型具體如下:

模型中變量解釋如下:

(1)Inew,t為企業(yè)第t期的投資支出,Inew,t=(構(gòu)建固定資產(chǎn)、無(wú)形資產(chǎn)和其他長(zhǎng)期資產(chǎn)支付的現(xiàn)金-處置固定資產(chǎn)、無(wú)形資產(chǎn)和其他長(zhǎng)期資產(chǎn)收回的現(xiàn)金+購(gòu)買(mǎi)子公司及其他營(yíng)業(yè)單位所支付的現(xiàn)金-處置子公司及其他營(yíng)業(yè)單位所收到的現(xiàn)金之和)÷總資產(chǎn)平均值。

(2)Growtht-1為企業(yè)在t-1時(shí)期的成長(zhǎng)機(jī)會(huì),用以衡量投資機(jī)會(huì),外國(guó)學(xué)者通常使用Tobin Q來(lái)衡量。但由于我國(guó)資本市場(chǎng)仍在發(fā)展階段,定價(jià)功能并不完備,因此,以Tobin Q作為成長(zhǎng)機(jī)會(huì)的衡量并不是非常合適。除了Tobin Q,也可以采用獲利能力來(lái)衡量企業(yè)的成長(zhǎng)機(jī)會(huì),因此,本文借鑒陳艷和張明悅[16]的做法,將Growtht-1定義為主營(yíng)業(yè)務(wù)收入增長(zhǎng)率。

(3)Sizet-1為企業(yè)在t-1時(shí)期的規(guī)模,Size等于企業(yè)期末總資產(chǎn)取自然對(duì)數(shù)。

(4)Levt-1為企業(yè)在t-1時(shí)期的負(fù)債率,用企業(yè)資產(chǎn)負(fù)債率來(lái)衡量,Lev等于總負(fù)債除以總資產(chǎn)。

(5)CFOt-1為企業(yè)在t-1時(shí)期的現(xiàn)金持有水平,CFO等于經(jīng)營(yíng)活動(dòng)現(xiàn)金凈流量除以總資產(chǎn)平均余額。

(6)Aget-1為企業(yè)在t-1年的上市年限。

(7)SRt-1為企業(yè)在t-1年的股票收益率,SR等于股票某時(shí)期價(jià)格變動(dòng)除以期初股票的價(jià)格。

(8)∑Year和∑Ind分別衡量年度和行業(yè)因素,設(shè)置為虛擬變量。

通過(guò)Richardson模型計(jì)算取得的殘差值,代表企業(yè)實(shí)際投資水平對(duì)最優(yōu)投資水平的偏離程度,殘差的絕對(duì)值越大,偏離程度也就越大,企業(yè)非效率投資程度越大,也即投資效率越低。

2.大股東高比例股權(quán)質(zhì)押

模型(2)中解釋變量為虛擬變量PLD,表示在t年末標(biāo)的股票是否存在大股東高比例股權(quán)質(zhì)押現(xiàn)象。2014—2018年A股市場(chǎng)個(gè)股的平均質(zhì)押比例為30.57%,因此,本文以均值為標(biāo)準(zhǔn),將高比例股權(quán)質(zhì)押定義為該股票的股權(quán)質(zhì)押比例超過(guò)30.57%。即標(biāo)的公司t年末質(zhì)押比例超過(guò)30.57%,則PLD=1,否則PLD=0。

3.產(chǎn)權(quán)性質(zhì)

為了檢驗(yàn)H2,本文在模型(3)中引入虛擬變量SOE,當(dāng)公司為國(guó)有控股上市公司時(shí)取值為1,公司為非國(guó)有控股上市公司時(shí)取值為0。為了研究公司產(chǎn)權(quán)性質(zhì)是否會(huì)對(duì)大股東高比例股權(quán)質(zhì)押與企業(yè)投資效率兩者之間的負(fù)相關(guān)關(guān)系產(chǎn)生影響,本文在模型(3)中引入了公司產(chǎn)權(quán)性質(zhì)與控股股東股權(quán)質(zhì)押的交互項(xiàng)(PLD×SOE)。

4.質(zhì)押股份性質(zhì)

為了檢驗(yàn)H3,本文在模型(4)中引入虛擬變量NPS,當(dāng)質(zhì)押股份全部為流通股時(shí)取值為1,質(zhì)押股份中有限售股時(shí)取值為0。為了研究公司質(zhì)押股份性質(zhì)是否會(huì)對(duì)大股東高比例股權(quán)質(zhì)押與企業(yè)投資效率兩者之間的負(fù)相關(guān)關(guān)系產(chǎn)生影響,本文在模型(4)中引入了公司質(zhì)押股份性質(zhì)與大股東高比例股權(quán)質(zhì)押的交互項(xiàng)(PLD ×NPS)。

5.控制變量

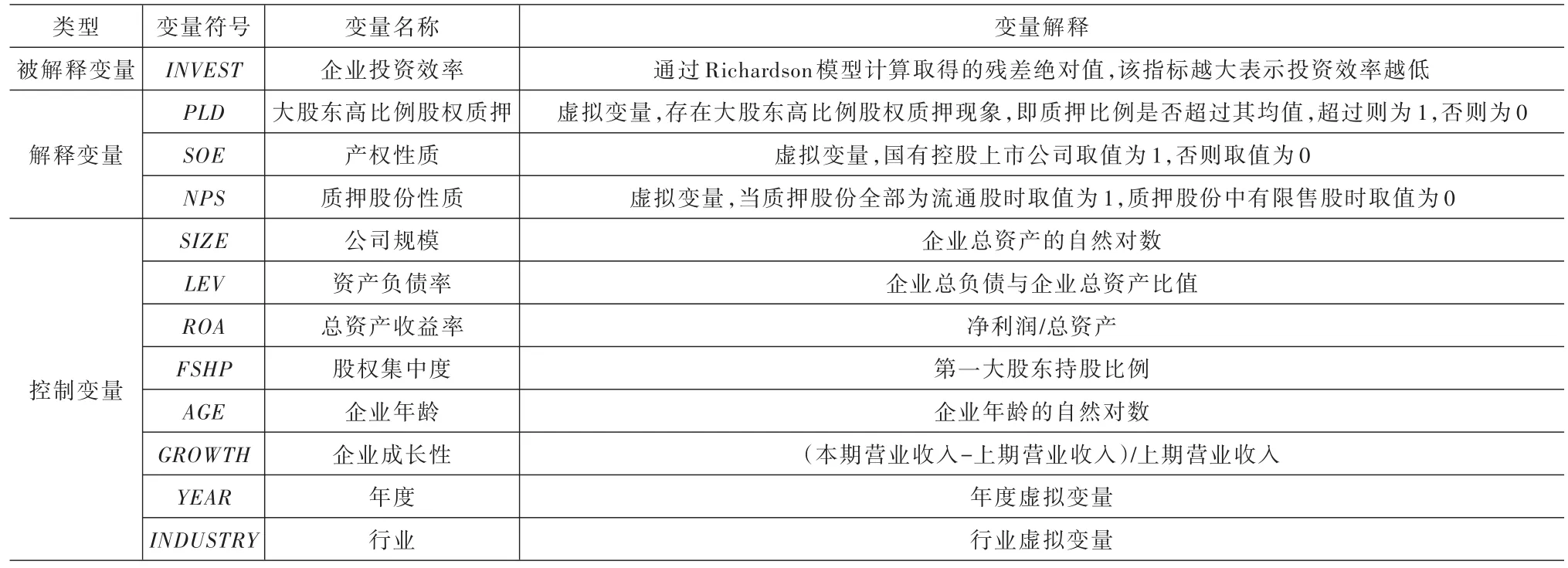

為了保證研究結(jié)論的穩(wěn)定性和可靠性,本文引入了公司規(guī)模(SIZE)、總資產(chǎn)收益率(ROA)、資產(chǎn)負(fù)債率(LEV)、股權(quán)集中度(FSHP)、企業(yè)年齡(AGE)、企業(yè)成長(zhǎng)性(GROWTH)、行業(yè)(IND)以及年度(YEAR)作為本文的控制變量。本文所有變量的類(lèi)型、符號(hào)、定義及內(nèi)涵見(jiàn)表1。

表1 變量定義及含義

(三)模型建立

為了檢驗(yàn)假設(shè)H1:在其他條件相同的情況下,大股東高比例股權(quán)質(zhì)押降低企業(yè)投資效率,本文借鑒Chen等[17]、謝德仁等[18]的研究設(shè)計(jì),引入回歸模型(2),模型設(shè)定如下:

為了檢驗(yàn)假設(shè)H2:在其他條件相同的情況下,相對(duì)于國(guó)有控股上市公司,非國(guó)有控股上市公司大股東高比例股權(quán)質(zhì)押降低企業(yè)投資效率的作用更強(qiáng),本文引入回歸模型(3),模型設(shè)定如下:

為了檢驗(yàn)假設(shè)H3:在其他條件相同的情況下,相對(duì)于限售股,質(zhì)押股份為流通股時(shí)大股東高比例股權(quán)質(zhì)押降低企業(yè)投資效率的作用更強(qiáng),本文引入回歸模型(4),模型設(shè)定如下:

三、實(shí)證結(jié)果

(一)描述性統(tǒng)計(jì)

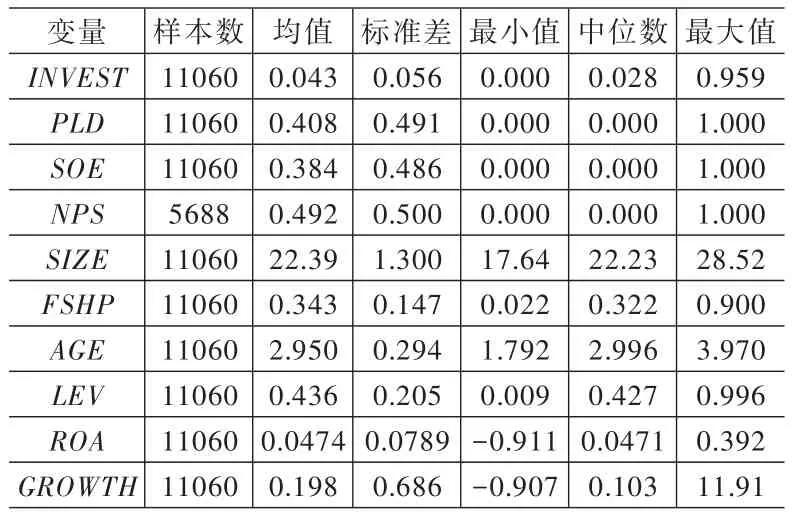

為了統(tǒng)計(jì)本文研究變量的基本特征,本文對(duì)選擇的研究樣本進(jìn)行了統(tǒng)計(jì)和分析,具體結(jié)果見(jiàn)表2。統(tǒng)計(jì)表列示了所有公司年度的投資效率、大股東高比例股權(quán)質(zhì)押、產(chǎn)權(quán)性質(zhì)、質(zhì)押股份性質(zhì)以及公司財(cái)務(wù)變量的匯總統(tǒng)計(jì)數(shù)據(jù)。從表2可以看出,企業(yè)投資效率(INVEST)平均值為0.043,最小值和最大值分別為0.000、0.959;樣本之間存在較大差異,這說(shuō)明我國(guó)上市公司的投資效率存在較大差異,需要說(shuō)明的是本文投資效率(INVEST)是負(fù)向指標(biāo),該指標(biāo)越低投資效率越高;解釋變量大股東高比例股權(quán)質(zhì)押(PLD)的平均值為0.408,這表明樣本上市公司中有40.80%存在高比例股權(quán)質(zhì)押行為,高比例股權(quán)質(zhì)押行為在我國(guó)股市中已非常普遍。值得說(shuō)明的是,公司股權(quán)質(zhì)押比例的均值為30.57%,這說(shuō)明2014—2018年5年間A股上市公司整體平均質(zhì)押比例約為30.57%。企業(yè)產(chǎn)權(quán)性質(zhì)(SOE)的平均值為0.384,說(shuō)明樣本上市公司中有38.40%的樣本上市公司為國(guó)有控股;質(zhì)押股份性質(zhì)(NPS)均值為0.492,說(shuō)明存在大股東股權(quán)質(zhì)押的樣本中有49.20%的樣本公司采用流通股質(zhì)押方式。

表2 主要變量描述性統(tǒng)計(jì)表

(二)相關(guān)性分析

本文通過(guò)STATA統(tǒng)計(jì)軟件對(duì)相關(guān)變量之間的關(guān)系進(jìn)行初步檢驗(yàn),主要變量的相關(guān)性檢驗(yàn)結(jié)果見(jiàn)表3;從表中各變量之間的相關(guān)性系數(shù)可看出,大股東高比例股權(quán)質(zhì)押(PLD)與投資效率(INVEST)在1%水平上存在正向關(guān)系,初步表明大股東高比例股權(quán)質(zhì)押降低企業(yè)的投資效率,初步驗(yàn)證了本文的假設(shè)。

表3 主要變量的相關(guān)性檢驗(yàn)

(三)多重共線(xiàn)性檢驗(yàn)

本文根據(jù)研究需求,選擇VIF(方差膨脹因子)來(lái)確定變量是否有多重共線(xiàn)性問(wèn)題,檢驗(yàn)結(jié)果見(jiàn)表4。從表4可以看出,模型(2)、模型(3)和模型(4)中平均VIF 分別為 2.87、2.83、2.72,所有變量的VIF均接近2,遠(yuǎn)遠(yuǎn)小于10,因此,變量之間不存在多重共線(xiàn)性,對(duì)下面的回歸結(jié)果不會(huì)產(chǎn)生很大的影響。

(四)多元回歸分析

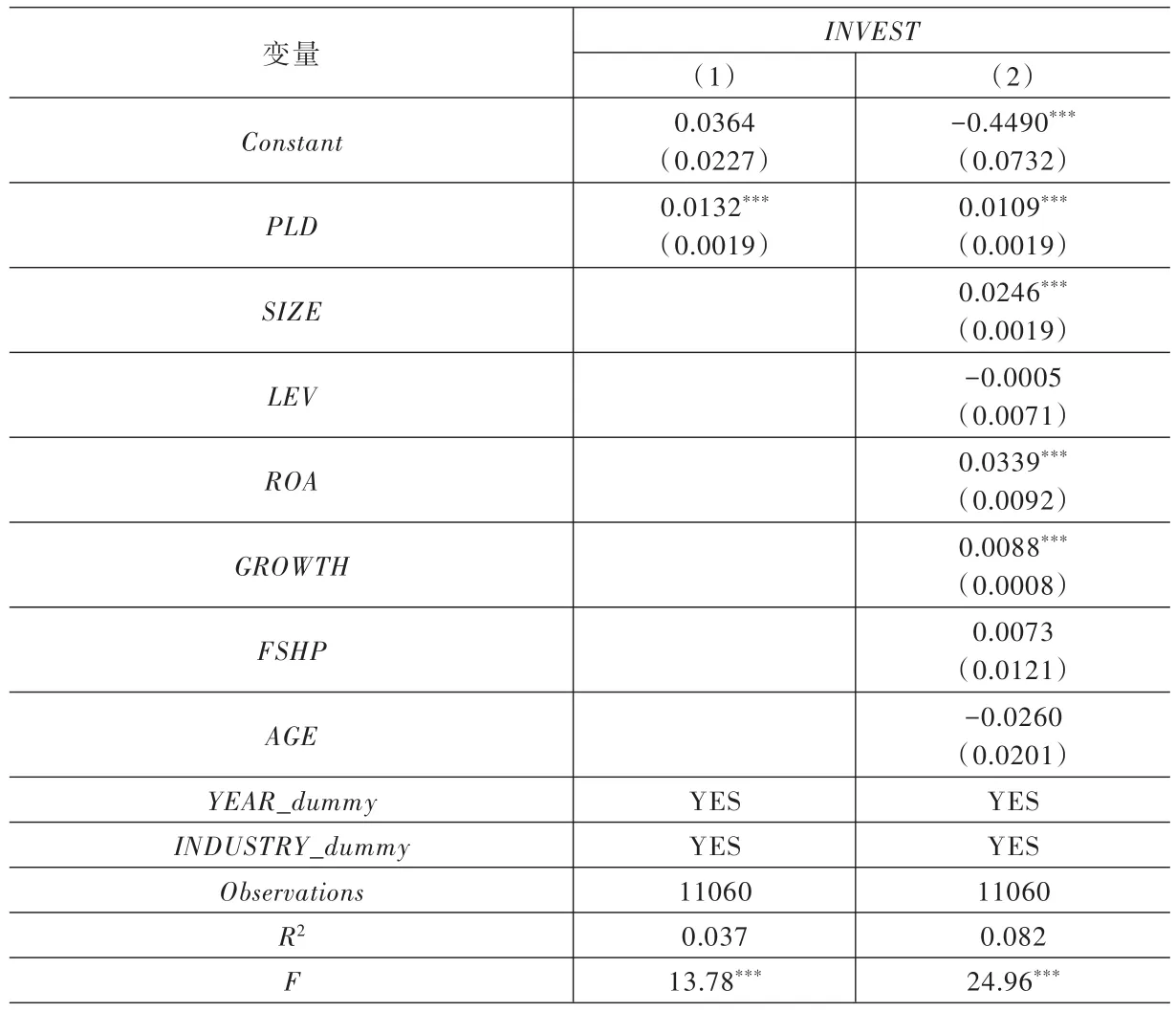

為了大股東高比例股權(quán)質(zhì)押(PLD)與投資效率(INVEST)的影響,本文采用大股東高比例股權(quán)質(zhì)押(PLD)虛擬變量來(lái)度量大股東高比例股權(quán)質(zhì)押行為并采用回歸模型(2)進(jìn)行實(shí)證檢驗(yàn);本文的數(shù)據(jù)是面板數(shù)據(jù)結(jié)構(gòu),對(duì)于面板數(shù)據(jù)的回歸,一般做法是采用混合回歸(OLS)或者固定效應(yīng)/隨機(jī)效應(yīng)模型。為消除不隨時(shí)間變化的因素對(duì)估計(jì)結(jié)果可能造成的偏誤,本文用固定效應(yīng)模型進(jìn)行回歸;詳細(xì)的多元回歸分析結(jié)果見(jiàn)表5。

未加入控制變量時(shí),結(jié)果見(jiàn)表5第(1)列所示,大股東高比例股權(quán)質(zhì)押(PLD)與投資效率(INVEST)的回歸系數(shù)分別為0.0132,說(shuō)明兩者是正相關(guān)的,且在1%的水平下顯著。加入多個(gè)控制變量后,大股東高比例股權(quán)質(zhì)押(PLD)與投資效率(INVEST)的回歸系數(shù)分別為0.0109,且在1%的水平下顯著。這就說(shuō)明,大股東高比例股權(quán)質(zhì)押(PLD)與投資效率(INVEST)正相關(guān),由于本文投資效率(INVEST)是負(fù)向指標(biāo),即存在大股東高比例股權(quán)質(zhì)押行為會(huì)顯著降低上市公司的投資效率,驗(yàn)證了本文的研究假設(shè)H1。

表4 各變量的多重共線(xiàn)性檢驗(yàn)結(jié)果

表5 大股東高比例股權(quán)質(zhì)押與投資效率

進(jìn)一步地,為了檢驗(yàn)參與質(zhì)押的公司性質(zhì)不同下大股東高比例股權(quán)質(zhì)押(PLD)與投資效率(INVEST)的影響,本文采用固定效應(yīng)模型多元回歸進(jìn)行實(shí)證研究;運(yùn)用模型(3)進(jìn)行回歸分析;多元回歸分析結(jié)果詳見(jiàn)表6。

對(duì)H2也就是模型(3)的回歸結(jié)果見(jiàn)表6,從表6可以看到,大股東高比例股權(quán)質(zhì)押和企業(yè)產(chǎn)權(quán)性質(zhì)的交互項(xiàng)SOE×PLD與投資效率負(fù)相關(guān)的,且在10%水平下顯著。這說(shuō)明,企業(yè)產(chǎn)權(quán)性質(zhì)對(duì)大股東高比例股權(quán)質(zhì)押與投資效率兩者之間的關(guān)系是有影響的,這種影響是:相對(duì)于國(guó)有控股上市公司,在非國(guó)有控股上市公司中,大股東高比例股權(quán)質(zhì)押(PLD)降低投資效率(INVEST)的作用更強(qiáng),影響更為顯著。同時(shí),本文區(qū)分國(guó)有控股上市公司和非國(guó)有控股上市公司進(jìn)行分組檢驗(yàn),發(fā)現(xiàn)非國(guó)有控股上市公司當(dāng)中大股東高比例股權(quán)質(zhì)押(PLD)與投資效率(INVEST)的回歸系數(shù)為0.0026,但是兩者不顯著;非國(guó)有控股上市公司中,大股東高比例股權(quán)質(zhì)押(PLD)與投資效率(INVEST)的回歸系數(shù)為0.0115,且在1%水平上顯著,進(jìn)一步說(shuō)明了本文非國(guó)有控股上市公司中大股東高比例股權(quán)質(zhì)押(PLD)降低投資效率(INVEST)的應(yīng)更強(qiáng),本文的研究假設(shè)H2得到了支持。其他控制變量的結(jié)果不逐一論述。

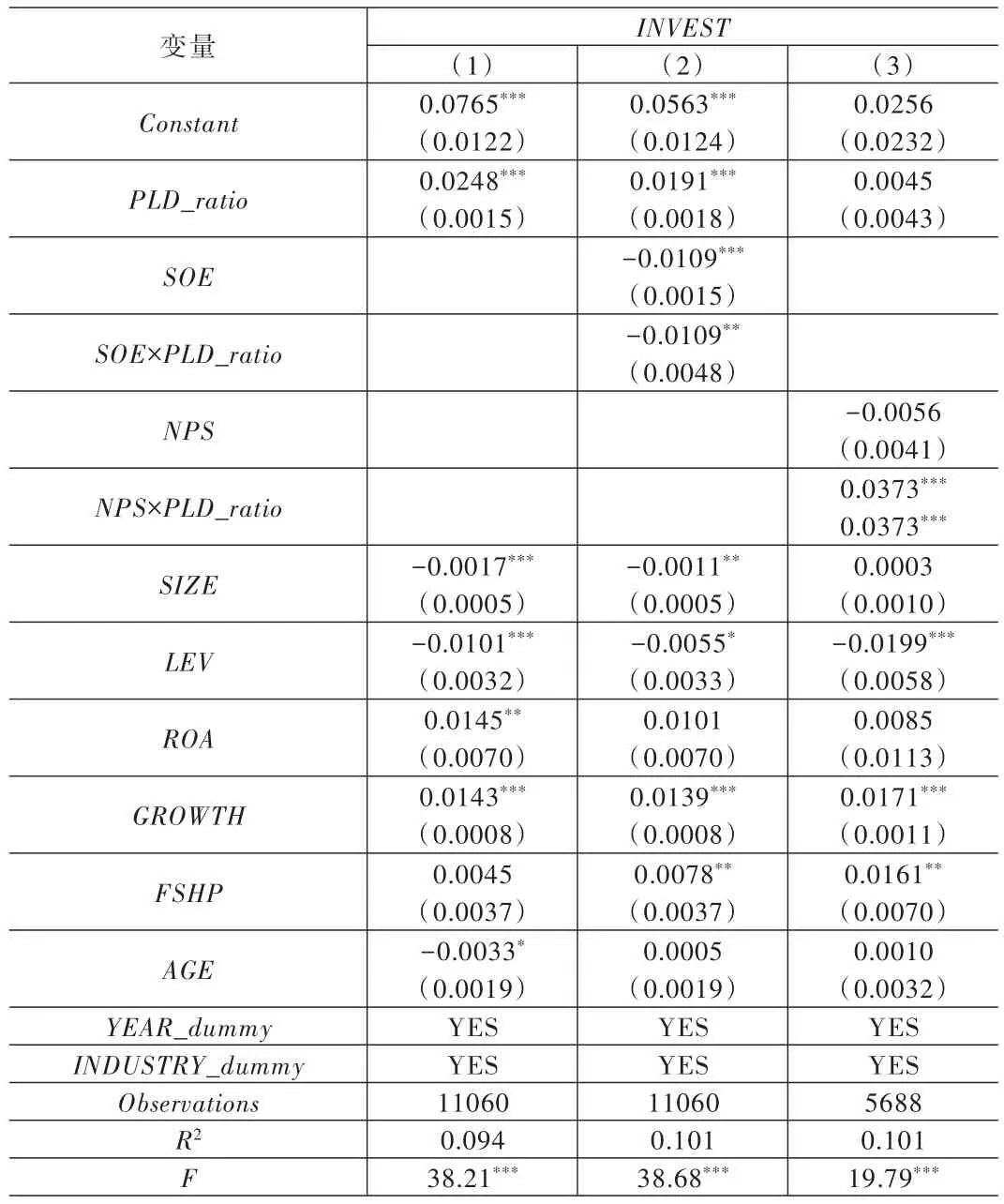

進(jìn)一步地,為了檢驗(yàn)質(zhì)押股份性質(zhì)不同下大股東高比例股權(quán)質(zhì)押(PLD)與投資效率(INVEST)的影響,本文采用固定效應(yīng)模型多元回歸進(jìn)行實(shí)證研究;運(yùn)用模型(4)進(jìn)行回歸分析;詳細(xì)的多元回歸分析結(jié)果見(jiàn)表7。

對(duì)H2也就是模型(4)的回歸結(jié)果見(jiàn)表7,從表7可以看到,大股東高比例股權(quán)質(zhì)押和質(zhì)押股份性質(zhì)的交互項(xiàng)NPS×PLD與投資效率正相關(guān),且在1%水平下顯著。這說(shuō)明,相對(duì)于限售股,質(zhì)押股份為流通股時(shí)投資效率更低。同時(shí),本文區(qū)分質(zhì)押為流通股和限售股進(jìn)行分組檢驗(yàn),發(fā)現(xiàn)質(zhì)押為限售股上市公司當(dāng)中大股東高比例股權(quán)質(zhì)押(PLD)與投資效率(INVEST)的回歸系數(shù)為0.0008,但是兩者不顯著;質(zhì)押股份為流動(dòng)股上市公司中,大股東高比例股權(quán)質(zhì)押(PLD)與投資效率(INVEST)的回歸系數(shù)為0.0125,且在5%水平上顯著,進(jìn)一步說(shuō)明了相對(duì)于限售股,質(zhì)押股份為流通股時(shí)投資效率更低,本文的研究假設(shè)H2得到了支持。其他控制變量的結(jié)果不逐一論述。

表6 參與質(zhì)押的公司性質(zhì)與企業(yè)投資效率

表7 質(zhì)押股份性質(zhì)與企業(yè)投資效率

四、穩(wěn)健性檢驗(yàn)

(一)內(nèi)生性檢驗(yàn)

我國(guó)特殊制度背景下,存在大股東高比例股權(quán)質(zhì)押的公司與不存在大股東高比例股權(quán)質(zhì)押的公司可能存在系統(tǒng)性差別,因此本文的結(jié)論有可能是有偏誤的。針對(duì)這一問(wèn)題,本文進(jìn)行了如下的穩(wěn)健性檢驗(yàn)。PSM傾向得分匹配法就可以緩解系統(tǒng)性差別這一問(wèn)題,參考謝德仁等[18]、王雄元等[19]的做法,選擇公司規(guī)模(SIZE)、總資產(chǎn)收益率(ROA)、資產(chǎn)負(fù)債率(LEV)、股權(quán)集中度(FSHP)、企 業(yè) 年 齡(AGE)、企 業(yè) 成 長(zhǎng) 性(GROWTH)作為匹配變量。PSM傾向得分匹配后的回歸結(jié)果見(jiàn)表8,大股東高比例股權(quán)質(zhì)押(PLD)與投資效率(INVEST)仍顯著正相關(guān),大股東高比例股權(quán)質(zhì)押(PLD)與產(chǎn)權(quán)性質(zhì)(SOE)的交互項(xiàng)SOE×PLD與投資效率(INVEST)仍顯著負(fù)相關(guān);大股東高比例股權(quán)質(zhì)押(PLD)與質(zhì)押股權(quán)性質(zhì)(NPS)的 交 互 項(xiàng) NPS×PLD 與 投 資 效 率(INVEST)仍顯著正相關(guān),檢驗(yàn)結(jié)果與上文的實(shí)證結(jié)果基本一致,進(jìn)一步驗(yàn)證了結(jié)果的穩(wěn)健性。

(二)股權(quán)質(zhì)押重新衡量檢驗(yàn)

為保證實(shí)證檢驗(yàn)結(jié)果的可靠性,用大股東累計(jì)質(zhì)押數(shù)占持股數(shù)比例(PLD_ratio)作為解釋變量進(jìn)行的穩(wěn)健性檢驗(yàn),回歸結(jié)果見(jiàn)表9,大股東質(zhì)押比例(PLD_ratio)與投資效率(INVEST)仍顯著正相關(guān),大股東質(zhì)押比例(PLD_ratio)與產(chǎn)權(quán)性質(zhì)(SOE)的交互項(xiàng) SOE×PLD_ratio與投資效率(INVEST)仍顯著負(fù)相關(guān);大股東質(zhì)押比例(PLD_ratio)與質(zhì)押股權(quán)性質(zhì)(NPS)的交互項(xiàng)NPS×PLD_ratio與投資效率(INVEST)仍顯著正相關(guān);檢驗(yàn)結(jié)果與上文的實(shí)證結(jié)果基本一致,進(jìn)一步驗(yàn)證了結(jié)果的穩(wěn)健性。

(三)投資效率重新衡量

為保證實(shí)證檢驗(yàn)結(jié)果的可靠性,本文采用投資-現(xiàn)金流敏感性(FHP)模型從敏感性角度衡量企業(yè)擁有大量自由現(xiàn)金流時(shí)的投資行為,引入模型(5)對(duì)核心變量重新進(jìn)行回歸分析。

其中:INVESTi,t代表公司本年度現(xiàn)金流量表中“構(gòu)建固定資產(chǎn)、無(wú)形資產(chǎn)和其他長(zhǎng)期資產(chǎn)所支付的現(xiàn)金”除以上期總資產(chǎn);CFi,t-1代表企業(yè)年度經(jīng)營(yíng)活動(dòng)現(xiàn)金流量金額除以上期總資產(chǎn)。同時(shí),本文加入產(chǎn)權(quán)性質(zhì)和股權(quán)質(zhì)押交互性以及質(zhì)押股份性質(zhì)與股權(quán)質(zhì)押交互性進(jìn)行進(jìn)一步檢驗(yàn)。從表10可知,PLD×CF的相關(guān)系數(shù)為0.1742,且在1%的水平上顯著,說(shuō)明股權(quán)質(zhì)押加劇了投資現(xiàn)金流敏感性降低企業(yè)投資效率;SOE×PLD×CF相關(guān)系數(shù)為-0.1862,且在1%的水平上顯著,說(shuō)明非國(guó)有企業(yè)中,股權(quán)質(zhì)押加劇了投資現(xiàn)金流敏感性降低企業(yè)投資效率效果更明顯;NPS×PLD×CF相關(guān)系數(shù)為0.3458,且在1%的水平上顯著,說(shuō)明質(zhì)押股份為流通股時(shí),股權(quán)質(zhì)押加劇了投資現(xiàn)金流敏感性降低企業(yè)投資效率效果更明顯;檢驗(yàn)結(jié)果與上文的實(shí)證結(jié)果基本一致,進(jìn)一步驗(yàn)證了結(jié)果的穩(wěn)健性。

表8 內(nèi)生性檢驗(yàn)回歸結(jié)果

表9 股權(quán)質(zhì)押重新衡量檢驗(yàn)結(jié)果

表10 投資效率重新衡量檢驗(yàn)結(jié)果

五、研究結(jié)論與建議

(一)研究結(jié)論

隨著我國(guó)資本市場(chǎng)的迅猛發(fā)展,不管是政府政策的支持,還是各種創(chuàng)新金融方式的出現(xiàn),各個(gè)企業(yè)面臨的融資約束問(wèn)題得到了一定的緩解,而股權(quán)質(zhì)押正是其中必不可少的一點(diǎn),并且該種融資方式已經(jīng)在我國(guó)資本市場(chǎng)廣泛應(yīng)用。大股東股權(quán)質(zhì)押是一把“雙刃劍”,可以拓寬上市公司的融資渠道;但是大股東高比例的股權(quán)質(zhì)押會(huì)給上市公司的投資、經(jīng)營(yíng)活動(dòng)和企業(yè)價(jià)值產(chǎn)生較大的影響。本文通過(guò)實(shí)證研究,探討了大股東高比例股權(quán)質(zhì)押與投資效率之間的關(guān)系,并進(jìn)一步區(qū)分參與質(zhì)押的公司性質(zhì)不同和質(zhì)押股份性質(zhì)不同時(shí),大股東高比例質(zhì)押對(duì)企業(yè)投資效率的影響是否存在差異。實(shí)證研究發(fā)現(xiàn):大股東高比例股權(quán)質(zhì)押會(huì)顯著降低企業(yè)投資效率;說(shuō)明了大股東股權(quán)質(zhì)押后,大股東可能為了進(jìn)行利益輸送掏空上市公司,降低了企業(yè)的投資效率;相對(duì)于國(guó)有控股上市公司,非國(guó)有控股上市公司大股東高比例股權(quán)質(zhì)押降低企業(yè)投資效率的作用更強(qiáng);相對(duì)于限售股,質(zhì)押股份為流通股時(shí)大股東高比例股權(quán)質(zhì)押降低企業(yè)投資效率的作用更強(qiáng)。

(二)政策建議

本文的結(jié)論對(duì)資本市場(chǎng)有以下建議:一方面,大股東股權(quán)質(zhì)押在某種程度上,可能是控股股東轉(zhuǎn)移經(jīng)營(yíng)風(fēng)險(xiǎn),進(jìn)行資金套現(xiàn)的一種手段。因此,股權(quán)質(zhì)押的交易應(yīng)當(dāng)受到更多制度的規(guī)范,以及更加完善的監(jiān)督機(jī)制。例如,股權(quán)質(zhì)押需要在專(zhuān)業(yè)的登記機(jī)構(gòu)進(jìn)行各種操作,登記機(jī)構(gòu)需要所質(zhì)押的股權(quán)進(jìn)行專(zhuān)業(yè)的風(fēng)險(xiǎn)評(píng)估,進(jìn)而對(duì)股權(quán)質(zhì)押的貸款期限、融資金額等方面做出清晰的交易標(biāo)準(zhǔn),用諸如此類(lèi)的制度規(guī)范股權(quán)質(zhì)押的交易,保持我國(guó)資本市場(chǎng)的健康發(fā)展,避免股權(quán)質(zhì)押成為股東謀求私利的手段;另一方面,我國(guó)資本市場(chǎng)中的信息公告機(jī)制需要進(jìn)一步強(qiáng)化,機(jī)制的成熟會(huì)促進(jìn)信息的流動(dòng)和高效利用,進(jìn)而提高企業(yè)的投融資決策效率,使得企業(yè)的經(jīng)營(yíng)活動(dòng)真正地以增加企業(yè)價(jià)值為目標(biāo),使得資本市場(chǎng)中的各個(gè)利益相關(guān)者的決策更加理性,股價(jià)能夠更加真實(shí)地反映公司的價(jià)值。

- 技術(shù)經(jīng)濟(jì)的其它文章

- 我國(guó)重點(diǎn)高校技術(shù)轉(zhuǎn)移效率變化的影響因素研究

——基于面板隨機(jī)前沿分析方法 - 地方政府環(huán)境治理績(jī)效的經(jīng)濟(jì)分析

——來(lái)自中國(guó)196個(gè)地級(jí)市的經(jīng)驗(yàn)證據(jù) - 共享型領(lǐng)導(dǎo)對(duì)員工建言行為的影響

——員工權(quán)力感的中介作用* - 傳承意愿與家族企業(yè)國(guó)際化:制度環(huán)境的調(diào)節(jié)效應(yīng)

- 全球價(jià)值鏈嵌入與制造業(yè)轉(zhuǎn)移

——基于貿(mào)易增加值的實(shí)證分析 - 高管正向外部薪酬差距對(duì)企業(yè)R&D國(guó)際化覆蓋國(guó)家差別化的影響