臺州金融供給側改革與經濟高質量發展的耦合路徑研究

【摘要】介紹了臺州金融供給側改革的成效與經驗,進而深入分析了臺州金融供給側改革和經濟高質量發展的耦合作用機理和耦合效應實現路徑,最后從激發民資潛力、挖掘數據價值、升級有為政府三個角度提出促進臺州金融與經濟良性互動、健康發展的政策建議。

【關鍵詞】金融供給側改革;經濟高質量發展;耦合機制

【中圖分類號】F014

【文獻標識碼】A

隨著供給側結構性改革從實體經濟延伸至金融領域,以優化結構、提升效率為核心的金融供給側結構性改革已經成為新時代金融改革發展的政策重心與主線。臺州民營企業占比達99.5%,在金融領域進行了大膽探索創新,聚焦服務實體經濟和中小微企業,形成了“專注實體、深耕小微、精準供給、穩健運行”的小微金融服務“臺州模式”。

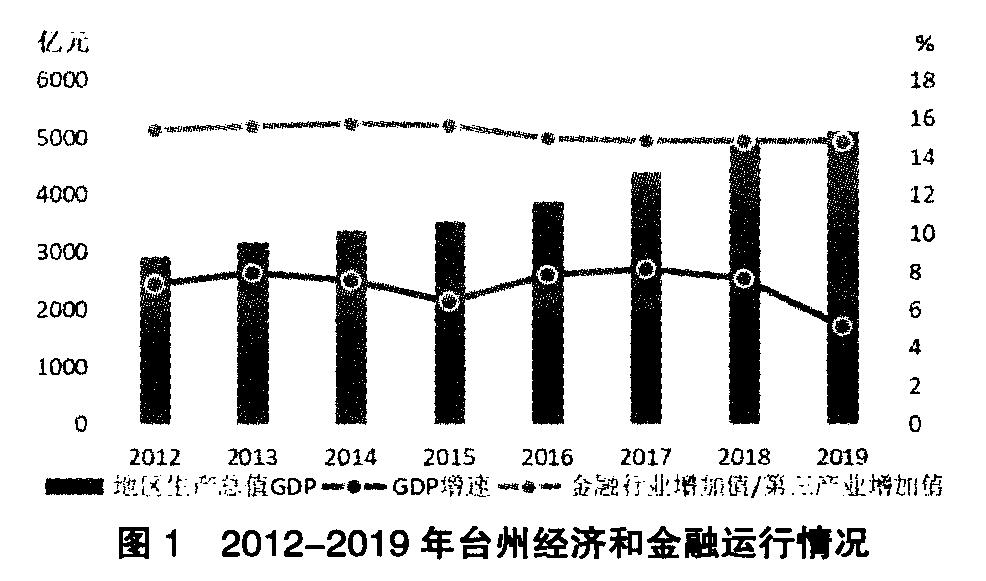

同時,臺州以現代化灣區建設統領“再創民營經濟新輝煌”和“新時代美麗臺州建設”,不斷深化供給側改革,驅動新舊動能轉換,全面推進經濟高質量發展。近幾年,臺州GDP和金融行業增加值平穩增長,協同共進,如圖1所示。近年來,金融業增加值增速進一步加快,2019年度,全市實現金融業增加值371.54億元,同比增長11.3%,高于地區生產總值增速6.2個百分點。

1 臺州金融供給側改革的成效及經驗

2019年6月,劉鶴副總理在浙江調研中小銀行服務實體經濟情況時,充分肯定了小微金融服務“臺州模式”。2019年8月,經國務院同意,財政部等五部委批準,臺州正式獲批財政支持深化民營和小微企業金融服務綜合改革首批國家級試點。

臺州作為國家級小微金改試驗區主要關注的是如何讓民營小微企業更好地融資,著力解決抵質押品不足、信息不對稱等問題,不斷完善社會信用體系建設,從而形成市場化長效機制,歸納而言即“兩平臺、一基金”:一是金融服務的信用信息共享平臺,核心是人民銀行的征信數據庫;二是商標專用權質押融資平臺;一基金是小微企業信用保證基金。

臺州的金融供給側改革通過“兩平臺、一基金”來為小微企業獲得融資增信,同時銀行運用“三品三表”交叉驗證企業生產情況、銷售情況,大大提高了民營小微企業信用風險評估的質量和水平,有效地緩解了其融資難的問題。這體現為臺州小微企業信貸支持持續增強,截至2019年末,臺州市小微企業貸款余額為3516.77億元,同比增長15.01%,占全部貸款余額的40.99 %;小微企業貸款戶數39.89萬戶,同比增加1.81萬戶;小微企業申貸獲得率為94.08%。小微企業不良貸款率0.79%,較年初下降了0.06個百分點。

臺州金融供給側改革經驗集中體現:首先對小微企業需求的精準供給,按照“企業有需求、銀行想辦法”,金融機構差異化競爭,主動適應小微企業融資特點,細分市場,提升金融服務精準度,降低企業融資負擔。其次,臺州經驗得益于“傳統+科技”、“實地調查+數據分析”、“代辦代跑+政銀聯通”,拓展服務維度。再者,臺州經驗依托于“有為政府與有效市場”的有機結合。

2 臺州金融供給側改革與經濟高質量發展的耦合機制

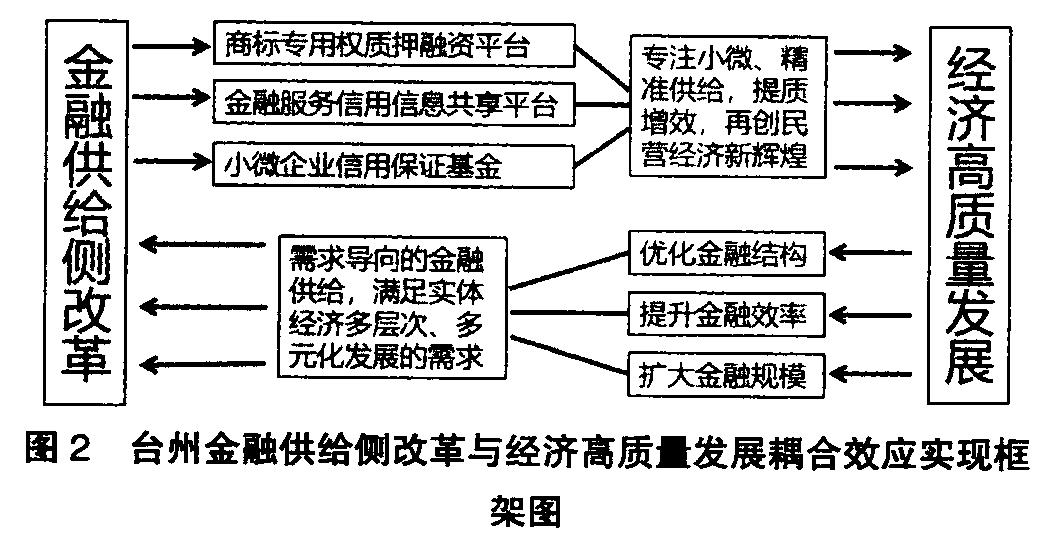

大量研究表明,金融發展與經濟發展之間存在互相促進,協同發展的耦合關系。金融發展通過多個維度、多種渠道促進了經濟高質量發展,反之,經濟高質量發展又提升了金融資源配置的能力。臺州金融供給側改革對經濟高質量發展的助推主要體現在專注小微,精準供給,實現了金融結構的優化和效率的提升,從而通過金融供給側改革再創民營經濟新輝煌和經濟高質量發展。經濟高質量發展對金融供給側改革的深化主要表現在經濟轉型發展過程中,通過優化金融結構、提升金融效率以及擴大金融規模來滿足實體經濟多層次,多元化發展的需求,進而深化金融供給側的改革。綜上所述,臺州金融與經濟良性循環,協同共進的耦合效應實現路徑如圖2所示。

2.1 金融供給側改革對經濟高質量發展的助推作用

2019年以來,浙江省加快推進“融資暢通工程”,臺州快速跟進,在解決中小微企業融資難、融資貴問題上不斷取得實質性突破,持續提升金融服務效能,打通民企融資“最后一公里”,為高質量發展提供有力的金融支持和保障。

搭建金融服務信用信息共享平臺,充分整合各區域、各部門的企業信用信息數據實現開放共享,提升金融服務的有效性和針對性,從根本上緩解中小微企業融資困境、促進中小微企業自身信用資本化,實現“信用一資本—信用”的良性循環,助推企業良性快速發展。截至2019年末,該平臺已采集30個部門118大類3.2億條信用信息,覆蓋全市65萬家市場主體,累計查詢量約898萬次。

搭建商標專用權質押融資平臺,促進了知識產權向生產力轉化。有效激勵企業自主創新。截至2019年末,累計辦理商標質押登記1979件,涉及注冊商標4143件,質押金額145.1億元,累計發放貸款131.91億元。其中2019年共辦理商標質押登記399件,涉及注冊商標834件,質押金額25.5億元,發放貸款37.31億元,貸款余額37.13億元,辦理量占全國31%,位居全國第一。

臺州小微企業信用保證基金,通過政府出臺資金池保障、風險補償和考核推動等機制,激發金融機構積極性,擴大企業融資覆蓋面。截至2019年末,累計承保筆數33245筆,累計擔保授信金額332.95億元,累計服務企業1901 1家,在保戶數11796家,在保余額97.94億元,占省擔保集團再擔保業務的49.1%,份額全省第一。

2.2 經濟高質量發展對金融供給側改革的深化作用

高質量發展是指經濟量變積累到一定程度后帶來的質的提升,是經濟動能轉換、效率提升和結構優化的狀態。高質量發展過程中實體經濟必然產生多層次、多元化發展的金融需求,企業也更注重金融服務體驗,這無疑會通過優化金融結構、提升金融效率、擴大金融規模深化金融供給側改革,以滿足經濟高質量發展需求。首先,臺州積極圍繞高質量發展需求,構建風險投資、銀行信貸、債券市場、股票市場等多層次、全方位金融服務體系,平衡金融機構供給與需求。其次,積極創新個性化、定制化的金融產品,提供滿足各個階層和群體的金融服務。再者,創新金融渠道,例如疫情期間推出“臺州融資通”,打通線上線下,精準對接融資需求。最后,經濟高質量發展營造了良好的金融生態壞境,有利于金融服務模式的創新和金融系統性風險化解。

3 結論與政策建議

基于上述分析,臺州再創民營經濟新輝煌,實現經濟高質量發展離不開金融供給側改革的持續深化,同時經濟高質量發展也為金融供給側改革提供了源源不斷的動力和保障。本文將從如下三點提出促進臺州經濟高質量發展和深化金融供給側改革良性循環的政策建議。

3.1 激發民間投資潛力,打造民間投資創新先行區

臺州是國家民間投資創新綜合改革試點市,2019年臺州民間投資增幅居全省第一。作為民營經濟發祥地,發揮地區優勢,積極拓寬民間投資渠道,破解民間投資難點,促使民間投資政策與小微金改政策形成配套。構筑民間投資活力高地,充分激發民間投資潛力,擴大金融市場準人,促進民營經濟高質量發展。

3.2 加強平臺數據價值挖掘,提升平臺風險預警評估功能

數據資源是金融服務信用信息共享平臺的核心,由于平臺建設涉及部門眾多,目前信息采集還不夠完備和系統,另外由于缺乏對自身功能的精準定位,信息增值與功能拓展開發不足。因此,不僅要實現平臺信息全覆蓋,更要積極挖掘數據價值,提高平臺數據的可應用性。同時,重視并強化平臺的風險預警和診斷功能,提升銀行精準化服務水平,防控金融風險。

3.3 有為政府再升級,營造良好金融生態

“兩平臺,一基金”等金融改革創新舉措都離不開有為政府的協調和引導,政府鞏固拓展小微金改成果,積極謀劃金改升級版,持續創新和優化金融改革政策供給,營造良好的金融生態,引導信貸資金向實體經濟集聚,充分尊重金融主體和民營企業的自主創新精神,推動臺州金融與經濟互相促進,良性循環。

[參考文獻]

[1]談儒勇.中國金融發展和經濟增長關系的實證研究[J],經濟研究,1999( 10):53-61.

[2]張文,張念明,供給側結構性改革導向下我國新舊動能轉換的路徑選擇[J].東岳論叢,2017,38(12):93-101.

[3]來佳飛,楊祖增,馮潔.浙江經濟增長動力結構和機制轉換研究[J].浙江社會科學,2016(04): 144-147+14+160.

[4]涂正革,陳立.技術進步的方向與經濟高質量發展——基于全要素生產率和產業結構升級的視角[J].中國地質大學學報(社會科學版), 2019, 19(03): 119-135.

[5]張志元,馬永凡,胡興存.金融供給側改革與高質量發展的耦合效應研究——以山東省為例[J].東岳論叢,2018( 10):43-53.

[作者簡介]李方超(1988-),女,浙江臺州人,講師,研究方向:區域經濟。