南極人,也怕冷

彭婕

南極人遇到了難題。

沒有工廠,不銷售自創品牌的南極電商(南極人品牌主體)靠著“賣吊牌”模式,2019年品牌綜合服務業務實現營收12.41億元,毛利率高達93.36%,毛利率甚至超越了貴州茅臺。

但今年以來,南極人的日子似乎并不好過。2020年上半年,其營業收入16.26億元,同比下降0.49%;經營活動產生的現金流量為-2 582.23萬元,相比去年同期的1.50億元暴跌117.20%;截至10月15日,南極電商總市值482.87億元,較今年7月巔峰時期近600億元的市值縮水超百億元。

同時,網絡上充斥著大量關于南極人“質量差”“低端”等商品質量不過關的負面信息,掛有“南極人”吊牌的產品多次登上國家質監部門及地方消費者協會的不合格產品黑名單。

一面是跌宕的市值,一面是逐漸“撲街”的口碑,南極人“賣吊牌”之路似乎走得并沒有那么順利了。

“賣吊牌”是門大買賣

曾經,“南極人”品牌的保暖內衣家喻戶曉;如今,幾乎每家每戶都會有一件掛著“南極人”吊牌的、不限于保暖內衣的產品,但可能“只有吊牌是真的”。

縱觀南極人的發展,大致經歷了3個階段。

第一階段:品牌建設期,靠保暖內衣打天下。

1998年,在服裝行業浸淫多年的張玉祥創辦了南極人,早期主要做保暖內衣,采取產銷一體化的自營模式。當時的服裝市場,“保暖內衣”是個新產品,但親膚、保暖的特性使其一經推出便大受歡迎。

此后,南極人砸重金登央視廣告,簽約劉德華、葛優等一線明星代言,“南極人,不怕冷”的廣告詞逐漸深入人心。

2002-2004年,南極人創下內衣銷量第一的好成績,逐步成長為服裝品牌巨頭。

第二階段:品牌轉型期,線下難做,轉戰線上。

2008年,金融危機到來,線下服裝行業低迷,南極人也因此受到較大波及,銷量直線下滑。此時,張玉祥反應靈敏,果斷決定轉型:打破原有格局,關掉產能過剩的自營工廠,將生產和銷售兩大“重”環節砍掉,專注品牌經營,走品牌授權的輕資產模式。

品牌授權,即南極人將品牌授權給生產商與經銷商兩端,經銷商無需經過南極人公司,便可直接向“生產商”訂貨,南極人則采用平臺化經營,為上下游提供服務和管理,從賣產品轉變為賣品牌和賣服務。

這一舉措,幫助南極人順利挺過了金融危機的寒冬,并成功轉型為電商服務企業。2015年,南極人更名“南極電商”。

至此,南極人真正走上了“賣吊牌”之路。

第三階段,品牌擴張期,“賣吊牌”生意變“雜貨鋪”買賣。

2016年,南極電商借殼新民科技于A股上市。上市后的南極電商逐步擴大授權品類范圍,玩起跨界品牌授權;布局淘寶、京東、唯品會及社交電商拼多多等線上渠道,成為了不折不扣的全品類電商巨頭。

2019 年公司品牌在各電商渠道上合計約有10萬個產品鏈接,授權品牌產品的可統計GMV為305.59億元,同比增長48.92%。

如今,南極人品牌產品涵蓋床上用品、男裝、女裝、童裝及母嬰,此外還包括生活電器等。在電商平臺,搜索南極人,可以看到剃須刀、泡腳桶、熱水壺、按摩器……網友戲稱“萬物皆可南極人”。

品牌授權也成了南極電商主要的利潤來源。2019年,南極電商營收39.1億元,其中品牌授權相關營收13.06億元,占比33.44%,但毛利率高達93%;移動互聯網媒體投放平臺業務和流量整合業務合計25.08億元,占比64.20%,毛利率僅為8.33%。此外,還包括商品銷售等,占比極小。

事實上,“品牌授權”模式并非起源于中國,而是來源于美國,代表公司是迪士尼。

迪士尼除了傳統的電視、電影業務,還通過其全球各大主題樂園及消費品、衍生品的合作練就了嫻熟的品牌授權創收技巧,利用品牌價值變現,借此獲得了巨額收入。

2019年,迪士尼以547億美元授權商品零售額排在全球授權商第一位,可謂是將“品牌授權”運用得最成功的公司。

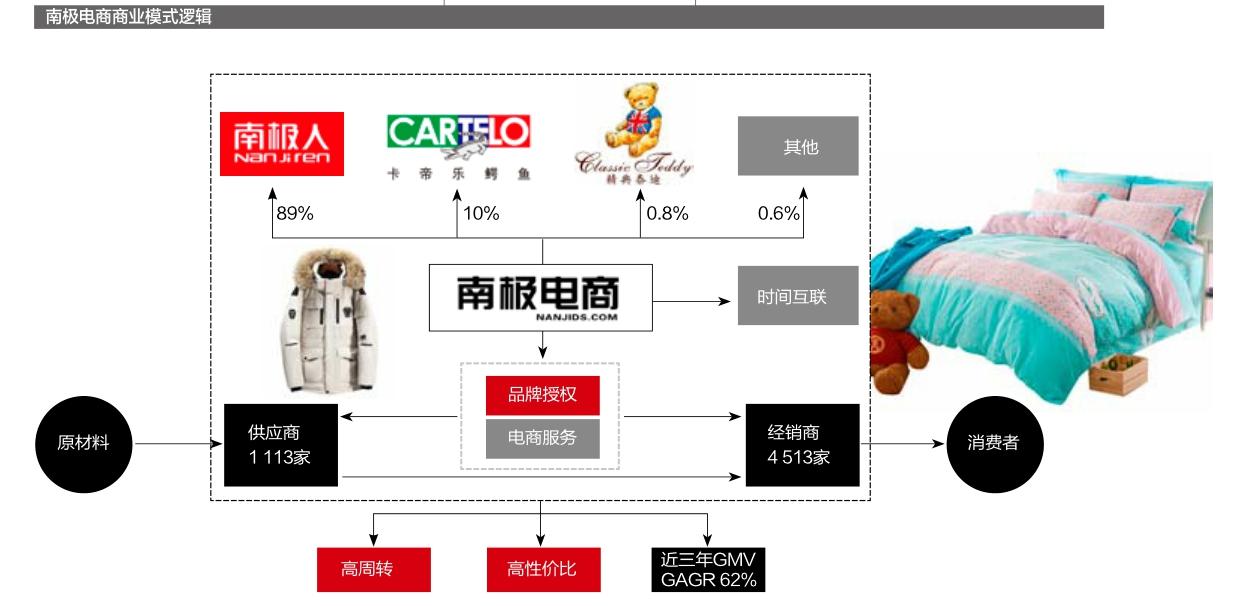

在中國,南極電商無疑是“最強消費品授權商”的存在。據其2019年年報數據,截至2019年底,南極電商合作供應商總數達1 113家,合作經銷商總數達4 513家,授權店鋪5 800家。

但不同的是,兩者的口碑卻走向了兩極。

品控成硬傷

借力品牌授權模式,南極人得以品牌輸出,規模擴張,賺得盆滿缽滿,但消費者卻越來越不買賬。

南極電商的商業模式,具體而言即通過授權上游供應商利用自身品牌生產產品,再分發給下游經銷商銷售給消費者,自身則向供應商、經銷商收取服務費(品牌使用費)來獲利。

砍掉了生產端和銷售端的自營環節,南極電商集品牌與服務為一體,成功實現輕資產平臺化運作。

同樣走輕資產道路,為什么南極電商卻備受爭議?

實際上,“商標授權”在服裝行業并非創新。在2014年,海瀾之家就打造了“利益共同體”模式,將供應商、加盟商與公司利益捆綁在一起。

轉型后的南極電商與海瀾之家的商業模式相似,同樣沒有自家工廠,在上下游皆采用“輕資產”模式。

但二者又有質的不同。海瀾之家在上游雖將生產外包給了供應商,但產品設計、研發階段都由自己掌控,甚至可以理解為“過度管控”;下游雖不收加盟費,但產品的所有權仍歸海瀾之家所有,同時海瀾之家還對其門店的經營管理進行“奪權”。

南極人雖自稱“品牌運營方”,但實際上游供應商和下游經銷商都只需要給南極人一筆品牌授權費用即可。

對上下游更為寬松的南極人,“捕獲”了大批供應商和經銷商,但產品與海瀾之家相比,則顯得質量堪憂。

不可否認的是,源源不斷的供應商和經銷商,仍為南極電商帶來了巨大的經濟價值。

2017-2019年,供應商品牌綜合服務業務的毛利率分別為94.85%、94.11%和93.36%;經銷商品牌授權業務的毛利率分別為91.22%、96.52%和94.85%,整體均維持在90%以上。

單從賺錢角度看,南極電商確實是一門“好生意”,但這門“躺贏”的生意能持續多久呢?

自2015年開始,南極電商進入品牌擴張期,品牌授權了大量除服飾品牌以外的其他品類產品,如個護保健、居家日用、生活電器等。

此時的南極電商模式更像小米的“雜貨鋪模式”。

小米的雜貨鋪模式,即通過投資入股的形式將“小米模式”及商標帶入除手機以外的不同行業,并依靠小米整體的供應鏈優勢、銷售渠道,快速地在各個領域培育出“小小米”。

那么,小米是如何具體授權品牌給“小小米”的?

以近期于10月29日上市的九號智能(九號機器人)為例,小米不僅是九號智能的第一大客戶,還是投資方,占有其10.91%的股份。

除此之外,小米還是九號智能定制產品獨家分銷渠道的唯一客戶,即小米集團會買斷其定制產品,九號智能不能私自對外銷售定制產品,但小米進行銷售時仍保留九號機器人的品牌。二者合作以利潤分成模式為主,以供貨價直接采購模式為輔。

2017-2019年,九號智能與小米發生的關聯銷售金額分別是10.19億元、24.34億元和24億元,占九號智能當期營業收入比重分別為73.76%、57.31%和52.33%。

對于小米來說,除手機以外的產品,其他投資的產品可分為3類:戰略產品、引流產品、現金流產品。

戰略產品,以小愛音箱、小米電視、九號智能等各種智能家居為例,可以豐富小米AIoT生態布局,能在一定程度上反哺小米AIoT生態。

引流產品,以充電寶、巨能寫簽字筆、電池等小額但高消費頻次產品為例,可以帶來用戶流量。

現金流產品,以電動牙刷、吹風機等毛利高的產品為例,主要為小米帶來利潤,可補貼其他虧損業務。

可見,小米品牌授權的產品類型都具有目的性,不是隨意授權,但南極電商并非如此。

南極電商作為靠“保暖內衣”細分領域成長起來的服裝業巨頭,若涉足其他行業,便會顯得十分“不專業”。又因授權門檻不高,其他行業要獲得“南極人”的品牌使用權也十分容易,這無疑是在消耗南極人的品牌價值。

與迪士尼相比,迪士尼對于授權商品有極強的品控要求,如果品質不達標,那么堅決不授權。而南極電商在品牌授權選擇上“自由度”更高。

開放的品牌授權模式讓南極人急速擴張占領市場,但也導致其產品質量問題層出不窮。

據數據統計,僅2018年,南極人就曾14次登上國家質監部門及地方消費者協會的不合格產品黑名單,涉及蠶絲被、內衣、棉服、童裝、電推剪、卷發器、按摩棒等多種產品。

打開某電商平臺,一款7.9元的南極人電動牙刷下面,更是不乏“一分錢一分貨”“買來就壞了”“假貨”等吐槽和差評。

當品牌的口碑越來越差,其價值也將越來越難維護,當“南極人”的品牌價值被透支完時,南極電商也將“無路可走”。

從財報就可窺探,南極電商近年來逐漸在走下坡路,其凈利潤增速逐漸放緩,從2015年的158.37%逐漸下滑到2019年的36.06%,2020年前三季度,增速也僅為19.9%。

完善生態

實際上,除了“賣吊牌”這條“暴利”路,南極電商也在不斷探索破局,尋找新的增長點。

早在2016年,南極電商就完成了3起收購/合作。收購的品牌包括卡帝樂鱷魚、精典泰迪、MUNMU Inc.。南極電商收購卡帝樂鱷魚、精典泰迪,不僅是收購品牌,更是對其品類上的補充,通過更有影響力的品牌加入,增強南極電商品牌影響力。

卡帝樂鱷魚品牌定位年輕人喜歡的國際潮流品牌,2020年上半年該品牌GMV達12.79億元,同比增長1.09%。

精典泰迪品牌定位是國際品牌,專注于母嬰和品牌聯名業務,2020年上半年GMV達1.02億元,同比增長14.74%。

南極電商與MUNMU Inc.合資成立新子公司“南極文武”。不僅可以擁有MUNMU Inc.旗下所有網紅、藝人在中國境內的宣傳、推廣、品牌打造、個人品牌零售等一切權益,還獨家經營亞洲美妝女王PONY在中國的所有商業活動,比如PONY在中國的廣告代言、商業活動、演藝經紀等。

2017年,南極電商收購公司時間互聯,這一操作是其對移動營銷和廣告上的補充。

南極電商作為移動端流量供應方的代理商,為客戶提供廣告營銷服務,在供應方渠道推廣App、投放廣告。

具體而言,在流量平臺(主要有vivo、OPPO、小米、騰訊應用寶、今日頭條等)集中采購流量資源;與需要推廣App的企業(有淘寶、快手系、探探、唯品會、抖音系等)合作,向他們分銷流量資源,為其App做推廣;結合市場形勢和公司優勢進行業務創新,在小紅書、抖音、快手等平臺拓展網絡紅人廣告經紀業務。

財報顯示,2017-2019年,南極電商通過收購時間互聯所開展的移動互聯網業務在其營收中的占比越來越大,分別為24.28%、69.08%和64.20%,但毛利率卻僅為13.68%、8.37%和8.33%。與品牌授權超90%的毛利率相比,“賣吊牌”仍是主要的盈利來源。

其他業務毛利率不高,且幅度還在下降,“賣吊牌”遭遇“品控”難題。未來,南極電商將如何應對,似乎變成了它的生死考驗。

要知道,品質無疑是消費者買單的前提,若不及時止住狂瀉的口碑,南極人多年積淀的品牌價值也將被反噬。