農業上市公司高管激勵與企業經營績效關系研究

馮璟祎 重慶大學經濟與工商管理學院

一、引言

農業是發展之基,經濟之本。從2004年至2020年,中央一號文件已連續17年強調“三農”問題,可見中央高度重視農村經濟的發展,將解決“三農”問題放在了首要位置。隨著農業企業的成長,先進的管理技術逐漸被引入農業生產中,農業上市公司作為領頭羊,有利于農業與市場經濟接軌,影響著“三農”政策的實施和國民經濟的發展。

隨著現代企業兩權分離,股東和高管層產生了委托代理關系。在信息不對稱的情況下,委托代理問題愈演愈烈,如何使得兩者利益趨同成為上市公司面臨的重大難題之一,高管激勵機制也因此逐漸受到重視,越來越多的學者開始從上市公司層面研究高管激勵的作用,然而行業的特征差異對高管激勵與公司經營績效之間的關系有顯著影響,但學術界針對農業這一特殊行業的探討還較少。

由于農業的特殊性,農業上市公司呈現出國有股一股獨大的局面,隨著股權分置改革的升華,該局面有所緩解,第二類代理矛盾降低,但股東與管理層利益沖突仍很大程度上制約著農業上市公司的發展。因此,有必要從代理成本的角度對農業上市公司進行分析,而降低代理成本的有效方法之一就是高管激勵。因此本文將農業上市公司作為對象,加入晉升激勵強度指標,研究高管激勵對公司經營績效的影響。

二、文獻綜述與研究假設

(一)高管貨幣薪酬水平與經營績效

根據Jensen和Meckling委托代理理論,為了降低委托代理成本,薪酬契約由此產生。契約使得高管的薪酬水平與工作業績掛鉤,從而減少了高管逆向選擇帶來的代理成本。邱茜(2011)從整個上市公司層面分析,發現當高管薪酬較高時其活動更偏好于企業創新,同時這也有利于改變高管對風險的態度[3]。此外,薪酬與績效的有效結合,能夠激發高管更多的工作熱情,減少其偷懶和搭便車的行為。因此,本文提出如下假設:

假設1:高管貨幣薪酬水平與公司績效呈正相關關系

(二)高管持股比例與經營績效

貨幣薪酬激勵能夠促進高管為公司帶來迅速的收益,但不能完全避免視短行為,而股權激勵恰能解決這個問題。宗文龍等(2013)發現在控制經營業績等因素的情況下,實施股權激勵減少了公司高管更換的概率[4]。利益趨同假說認為管理層持股能夠促使其重視公司長遠發展,利于管理層與股東目標趨于一致,從而降低委托代理成本。而壕溝防御效應表示,當管理者持股達到一定程度后,他們作為公司的大股東很可能會濫用職權,加劇雙重代理沖突,因此部分學者認為股權激勵與績效呈倒U型關系。但以往的研究多是針對A股上市公司或房地產等發展歷程較久、規模較大的行業,而未具體結合農業的情況。由于農業上市公司起步晚、發展緩慢,高管持股水平較低,“零持股”現象較嚴重,股權激勵往往處于正向激勵階段,激勵效果普遍是區間效應。綜上,本文基于利益趨同假說考慮,提出如下假設:

假設2:高管持股比例與公司績效呈正相關關系

(三)晉升激勵強度與經營績效

Gibbons和Murphy(1990)表明為避免高管偷懶和搭便車行為的發生,企業可以采用晉升激勵,使高管得到更高職位和薪酬。Lazear和Rosen提出的錦標賽理論認為當高管之間的工資增長與晉升相關時,會提高晉升級別以下的員工積極性。根據公平理論,合理的晉升帶來公平的薪酬差距,對高管的行為產生正向的影響。晉升帶來的薪酬差距越大,晉升激勵越強,高管的工作積極性越高,那么企業的業績也會得到提高。因此,本文提出如下假設:

假設3:晉升激勵強度與公司績效呈正相關關系

三、研究設計

(一)樣本選取與數據收集

本文以證監會2012版行業分類中屬農、林、牧、漁業的農業上市公司面板數據為研究樣本,通過國泰安數據庫、公司財務報表,對2012-2016年數據進行收集,并用Excel、stata進行數據處理,研究農業上市公司高管激勵對經營績效的影響。為了保證數據的有效性和準確性,本文剔除了ST、PT公司以及數據不全的公司。所有數據均來源于合并財務報表。

(二)變量設計

1.被解釋變量

本文選取總資產收益率(ROA)作為經營績效衡量指標,因為它能較好地反映全部資產的綜合利用能力和企業的競爭實力。

2.解釋變量

(1)高管貨幣薪酬水平(LP)。對于貨幣薪酬的衡量,部分學者采用CEO薪酬或高管薪酬總額作為指標,但由于農業上市公司CEO與其余高管薪酬差距較大,僅選取CEO薪酬不具代表性,此外因為部分公司年報只披露前三名高管的總薪酬,考慮到數據的正常性和正態分布問題,采用前三名高管薪酬總額的自然對數來衡量。

(2)高管持股比例(MSR)。本文選用高管持股數比例來衡量股權激勵的程度。雖然部分學者選擇股權激勵計劃里高管的持股量和其公開持有的上市公司股票來衡量股權激勵水平,但是采取股權激勵計劃的公司不多,且激勵計劃中股權有些具有限售期,這會給激勵效果帶來時效性。

(3)晉升激勵強度(PG)。晉升意味著收益的增加,其中最直觀的表現為薪酬貨幣收入。因此,本文參考廖理(2009)、Kato and Long(2011)等人的觀點,用晉升前后兩個層級的高管薪酬差距來衡量晉升激勵強度,這里的層級主要考慮企業非CEO高管到CEO(即總經理),將總經理定義為第一層級,剩下的高管為第二層級,采用總經理薪酬與他之外前兩位核心高管的平均薪酬之差的自然對數來衡量。

3.控制變量

(1)公司規模(SIZE)。企業的規模大小會影響盈利能力。由于農業上市公司屬于勞動密集型企業,考慮到指標變動情況,本文采用總資產的自然對數衡量。

(2)股權集中度(OC5)。股權越集中的企業,高管的行為越易受到大股東權利的限制,從而影響經營業績。本文使用前五大股東持股比例之和表示股權集中度。

表1 變量選取情況

4.模型設計

由相關性結果,本文建立多元線性回歸方程。設計出如下模型:

四、實證分析

(一)相關性分析

高管貨幣薪酬水平的相關系數為0.4339,初步得出與總資產報酬率正相關,與假設一吻合;高管持股比例相關系數為0.1832,表明高管持股比例正向影響總資產報酬率,與假設二一致;晉升激勵強度相關系數為0.4216,與被解釋變量呈正相關關系,初步印證了假設三。以上解釋變量相關性均較為明顯,但高管貨幣薪酬水平與晉升激勵強度相關性較高,不排除有多重共線性的可能,因此還需進行回歸分析和相關檢驗。

表2 變量之間的相關分析

(二)描述性統計分析

由表3可知,總資產收益率ROA平均值0.02,最小值-0.64,最大值0.30,部分農業上市公司的盈利能力較差,抗風險能力弱;高管貨幣薪酬水平均值為14.01,范圍為11.42-16.27,波動較大,不同公司貨幣薪酬政策強度差距較大;高管持股比例最小值0,最大值0.61,平均值0.12,可見高管持股總體水平偏低,“零持股”現象較為嚴重,部分公司未實施股權激勵政策;高管晉升激勵強度均值為11.10,變動范圍7.06―15.43,不同公司對晉升的重視程度相差較大;總資產對數的平均值為21.59,最小值19.32,最大值24.45;前五大股東持股比例總和均值為49.3,中位數50.82,可見農業上市公司股權相對集中。

表3 描述性統計分析

(三)Hausman檢驗

對模型進行原假設:采用隨機效應模型,備擇假設:采用固定效應模型。

通過Hausman檢驗,可以得出:上述模型的卡方值為27.45,其對應的P值為0.0000,遠遠小于0.05,說明模型在5%的顯著性水平下顯著,通過檢驗,故拒絕原假設,接受備擇假設,采用固定效應模型。

表4 Hausman檢驗

(四)F檢驗

為了進一步說明采用固定效應更好,本文將對模型進行F檢驗:原假設為采用混合效應模型,備選假設為采用固定效應模型,建立F統計量,并對模型分別作混合效應回歸和固定效應回歸。經過計算,得出F統計量的值為3.79,對應P值為0.0000,通過了5%的顯著性水平,因此拒絕原假設,接受備選假設,采用固定效應模型。

表5 F檢驗

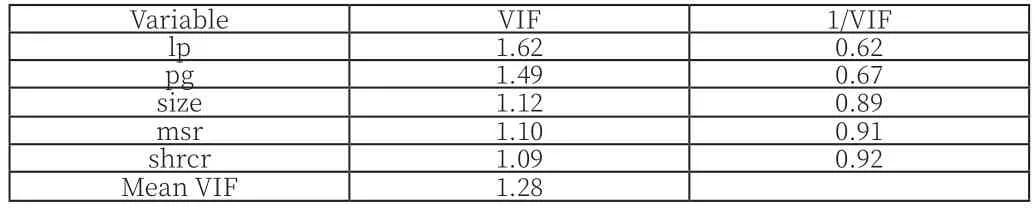

(五)多重共線性檢驗

方差膨脹因子VIFj值明顯小于10,說明變量之間不存在多重共線性,可以進行下一步的回歸分析。

表8 多重共線性檢驗

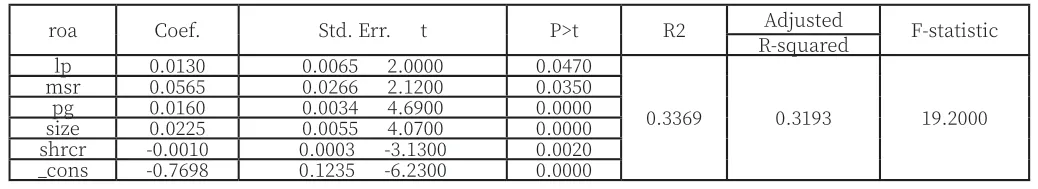

(六)多元回歸分析

擬合優度檢驗:模型R2為0.3369,調整后的R2為0.3193,表明該回歸方程能解釋被解釋變量30%以上的變動。

F檢驗:在給定5%的顯著性水平下,自由度為(K-1,N-K)的臨界值F0.05(4,190)=2.419,而回歸分析的F值為19.2 >臨界值2.419,此時拒絕原假設,說明回歸方程顯著。

T 檢驗:在給定顯著性水平α=0.0 5 下,得出臨界值ta/2(n-k)=1.973,由此可知,所有變量對應t統計量的絕對值分別為2.00、2.12、4.69、4.07、3.13、6.23,均大于臨界值,變量對應的P值均小于0.05,方程顯著。

表9 回歸分析

五、結論及建議

(一)高管貨幣薪酬激勵

實證結果表明,高管貨幣薪酬水平會正向影響企業的經營績效,兩者的相關程度為43.39%。高管薪酬激勵能夠促使高管把自身利益和企業整體利益結合起來,努力提高業績質量。目前來看不同農業上市公司之間高管薪酬激勵水平差異較大,仍存在許多薪酬激勵強度不足的公司。農業上市公司有必要優化高管薪酬體系,通過加強高管薪酬透明化程度、明確薪酬和績效考核辦法、適當調整薪酬結構,提高績效工資比重、豐富薪酬激勵內容等方式建立健全高管激勵機制。

(二)高管股權激勵

農業上市公司高管持股比例對經營績效有著的正向激勵的作用。高管股權激勵是緩解股東和經營者矛盾的重要措施之一。農業上市公司需要將股權長期激勵與貨幣薪酬短期激勵有效結合,共同發揮積極作用。一方面應優化股權結構。通過降低股權集中度,起到股權制衡的作用,以保障高管股權激勵實施效果,如向社會公眾增發股票,提高公眾持股比重;另一方面,應完善股權激勵方案,增加高管持股比例。在設計激勵方案時,要多考慮將高管利益和公司戰略目標趨于一致,將多種類型的股票相結合的方式進行激勵。

(三)晉升激勵

農業上市公司高管晉升激勵強度與經營績效正相關。研究結果表明加大晉升激勵強度,對企業經營績效的提高有促進作用,其中增加高管之間的薪酬差距是加大晉升強度的有效方法,證明了錦標賽理論同樣適用于我國農業上市公司。可見制定透明的晉升機制十分必要,一方面,應當合理加大薪酬差距,讓高管感受到職位差異的同時又不失晉升的動力;另一方面,設計明確、有針對性的晉升考核方案,比如對年輕的高管,提高其晉升機會、采用較高強度的晉升激勵,而針對高齡高管,晉升對他們的吸引力不如薪酬、股權,晉升激勵比重可以適當降低,從而增強晉升激勵的效果。