統一碳稅和差異化碳稅下的再制造績效評價

檀 哲,繆朝煒,許舒婷,王 玉

(1.廈門大學管理學院,福建廈門3610052;2.廈門理工學院經濟與管理學院,福建廈門361024)

1 引 言

近年來,隨著全球氣候變暖不斷加劇,碳排放問題得到國際社會的高度關注.目前,多國政府已經制定碳排放相關的政策以達到減排控制的目的.碳排放相關政策主要包括以價格控制為特征的碳稅政策和以數量控制為特征的碳排放交易政策[1].Andrew 等[2]指出碳稅作為一種治理污染的政策手段,源于社會和經濟活動對碳減排的需求,而且無需激進的經濟、社會和政治變革.由于碳稅便于操作而且效率較高,越來越多的國家開始征收碳稅[3?5].Avi-Yonah等[3]認為碳稅在改善溫室效應方面比碳限制和交易具有更好的效果,并且認為碳稅是可調節的,當碳稅無法有效降低碳排放量時,可提高碳稅;當碳稅降低碳排放量過多時,可以降低碳稅.Hafstead等[6]研究美國的碳稅調整機制,在該機制下,如果碳排放量超過了預設的排放水平,政府會調高碳稅稅率促使排放水平回到設定的路徑上.Metcalf等[5]認為碳稅可以進一步設計成不同的形式,并指出設計碳稅時應考慮三項內容,包括最優碳稅基準,稅率相關事項(收益的使用和稅率的變動),貿易有關事項.Fremstad等[7]指出生產實踐中不同產品生產過程中的碳排放量是不同的,統一碳稅可能會帶來不平等現象.Wong等[8]總結了不同國家的碳減排計劃,從中可以發現一部分推行碳稅的國家采用了差異化的碳稅.有些國家已經根據產品的碳內容來制定碳稅[9].同時,許多歐洲國家已經對電池、肥料、燃料征收費用,非主流的新能源則被征收較低的稅費[10].Moraga-González等[10]分別研究了產品統一排放稅收和產品差異化排放稅收政策下的雙寡頭制造商生產決策問題,指出兩種稅收政策下稅收的變化會對制造商利潤、碳總排放量和社會福利產生不同的影響.李長勝等[11]構建了產品統一碳稅和產品差異化碳稅政策下的政府和兩家鋼鐵企業的兩階段動態博弈模型,指出政府在碳稅機制設計時應充分考慮不同稅率模式對減排任務分解、鋼鐵行業產量、社會經濟福利和企業競爭力的影響.Zhou 等[12]提出以階梯碳稅為代表的新型碳稅,比較了新型碳稅下和統一碳稅下的社會福利.綜上,碳稅形式、碳稅機制以及不同產品的碳稅征收方式是碳減排理論研究中的重要課題.

在低碳實踐中,由于再制造生產材料主要來源于回收再利用舊品,與新產品相比,再制造生產過程具有低成本低排放的特點.再制造被視為一種能夠實現可持續發展的綠色開發機制,越來越受政府和企業的關注.Atasu等[13],Guide等[14],Tang等[15]以及Souza 等[16]已經對閉環供應鏈再制造的研究內容及進展做了詳細的研究綜述.Atasu 等[17]指出制造商引入再制造品,主要包括擴張市場和與新產品競食兩種作用,因此制造商選擇再制造戰略的條件受到新產品與再制造品的成本差距、市場規模和綠色消費者比例等因素的影響.由于再制造活動受可回收舊產品數量的限制,一些學者進一步通過兩期的動態博弈模型刻畫新產品和再制造品的生產決策問題,其中第一階段生產新產品,第二階段同時生產新產品和再制造品.Oraiopoulos等[18]考慮了OEM生產新產品并授權第三方再制造商再制造的兩階段生產決策問題.第一階段OEM生產出新產品后,第三方制造商在第二階段回購舊產品并用于再制造,再制造品與OEM新產品產生競食作用,結果表明OEM的授權決策及生產決策均受兩家廠商的單位生產成本大小關系影響.夏西強等[19]為了分析主動再制造設計對原始制造商與再制造商競爭機理的影響,建立原始制造商與再制造商的博弈模型來研究原始制造商承擔再制造設計費用和由再制造商承擔再制造設計費用兩種情況下,主動再制造設計對廢舊產品邊界回收率、兩種產品的單位零售價格、銷售量及銷售利潤的影響.以上文獻并未考慮政府對廠商生產征收碳稅的情況.

政府實施碳稅的主要目的是將企業生產過程中的環境污染成本內部化,以促進企業低碳生產.Chang等研究了碳配額和碳交易政策下(CCT機制)[20],壟斷制造商兩期的新產品和再制造品動態生產決策,并且分別討論了當兩種產品屬于獨立關系和替代關系時,碳排放政策對制造商選擇再制造戰略的不同影響.Yenipazarli[21]構建了政府和壟斷制造商的斯坦博爾格博弈模型,政府以社會福利最大化為目的做統一碳稅決策,壟斷制造商做兩周期的新產品與再制造品的生產決策,結果表明政府征收碳稅有可能達成企業利潤水平、環境效益和社會福利的三贏結果.Cao等[22]研究再制造補貼政策和統一碳稅政策下,分別銷售再制造和新產品的雙渠道供應鏈中兩家公司的最優生產和定價決策,結論顯示隨著碳稅稅率提高,新產品的產量下降,再制造品產量的變化趨勢與再制造品的碳排放強度密切相關.Zhan等[23]假設雙寡頭市場中的一個制造商通過回收廢舊產品以抵扣生產成本和碳稅,建立了單期和多期的博弈模型用以研究碳稅對回收價格和碳排放量等的影響.申成然等[24]通過建立兩周期決策模型,求解并比較強制減排和碳排放權交易這兩類減排政策下制造商最優決策的差異,文章中考慮了舊產品的回收再制造策略,并將碳稅作為碳減排的重要手段之一.張盼等[25]建立碳交易政策和碳稅政策下政府和生產商間的Stackelberg博弈模型,結論顯示二氧化碳等溫室氣體對環境的破壞作用較大時,碳稅政策比碳交易政策更有利于提高社會福利和降低碳排放.雖然以上研究關注到碳稅下的供應鏈問題,一部分也考慮到再制造的情形,但是它們只考慮了政府對新產品或再制造品收取統一碳稅的情況,并沒有考慮政府實施新產品與再制造品差異化碳稅政策的情況.

綜上,一些學者已經關注了統一碳稅和差異化碳稅兩種不同的碳稅形式,并研究了實施不同碳稅形式對企業生產決策的影響,但是鮮有學者將此類研究聚焦于新產品和再制造品生產決策中.而在新產品與再制造品生產決策的研究中,雖然有一些學者考慮了政府征收碳稅對企業再制造策略的影響,但是多數在統一碳稅的情況下進行研究,而未進一步考慮差異化碳稅的情況.因此本文的創新點首先在于分別考慮了企業在統一碳稅和差異化碳稅形式下的新產品和再制造品生產定價問題及再制造策略選擇問題,并從政府的角度關注了不同碳稅形式下社會福利各部分(企業利潤、消費者剩余、稅收收入、碳排放)的績效表現.此外,本文研究了政府在統一碳稅基礎上實施差異化碳稅調整(單向碳稅調整和雙向碳稅調整)后的績效表現,以及比較不同差異化碳稅調整方式的績效表現,為政府實施動態碳稅調整以優化社會福利提供了管理上的啟示.

本文構建了無碳稅政策、統一碳稅政策和產品差異化碳稅政策三種情況下的壟斷制造商新產品和再制造品生產決策最優化模型,分別分析了制造商在各政策中的再制造條件和最優定價決策,然后通過理論分析和數值試驗對三種政策下制造商的利潤、碳排放以及社會福利進行比較.本文主要回答以下幾個問題:1)相比于無碳稅政策,政府實施兩種不同的碳稅政策分別如何影響制造商生產決策? 政府實施碳稅政策是否可以促進企業低碳生產以及提高社會福利? 2)當政府將統一碳稅政策調整為產品差異化碳稅政策時,制造商利潤、碳排放、社會福利等績效表現將如何發生變化? 政府應如何選擇不同的差異化碳稅調整方式(單向碳稅調整和雙向碳稅調整)以優化社會福利?

2 不同碳稅政策下的再制造生產決策模型

2.1 問題描述與參數定義

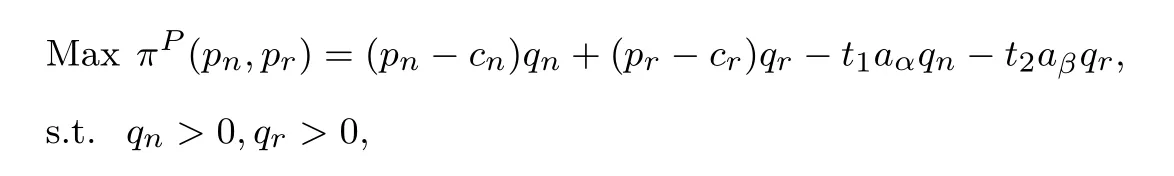

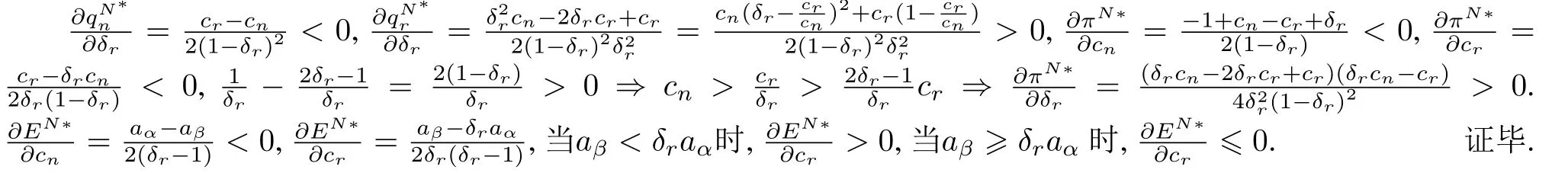

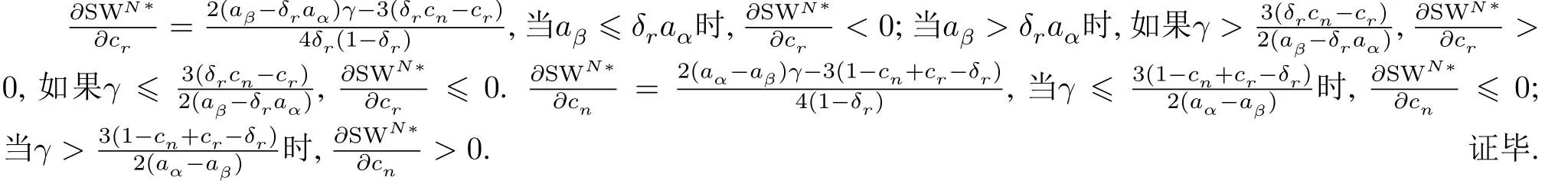

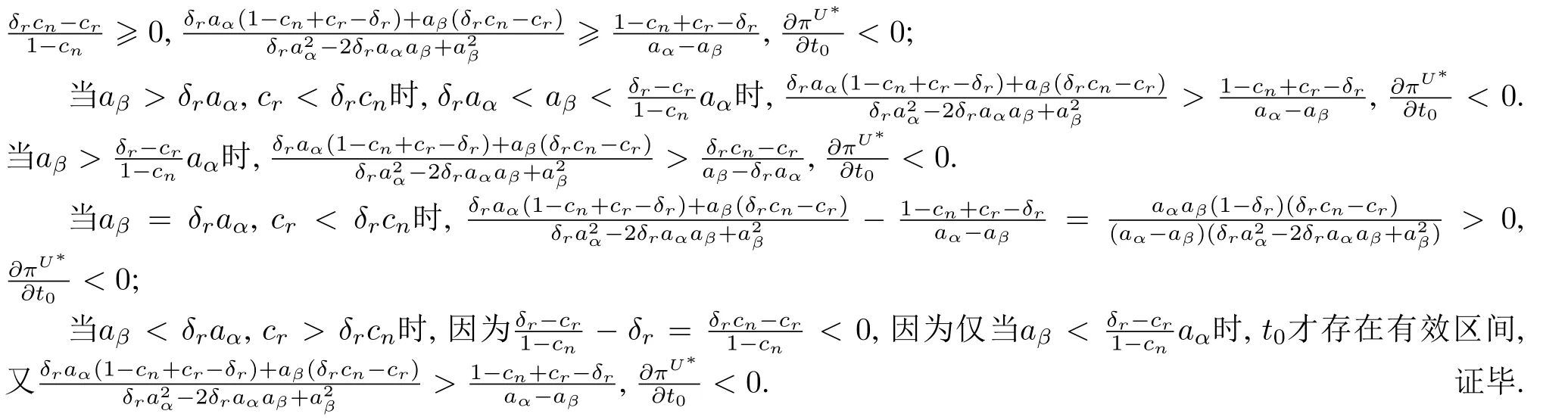

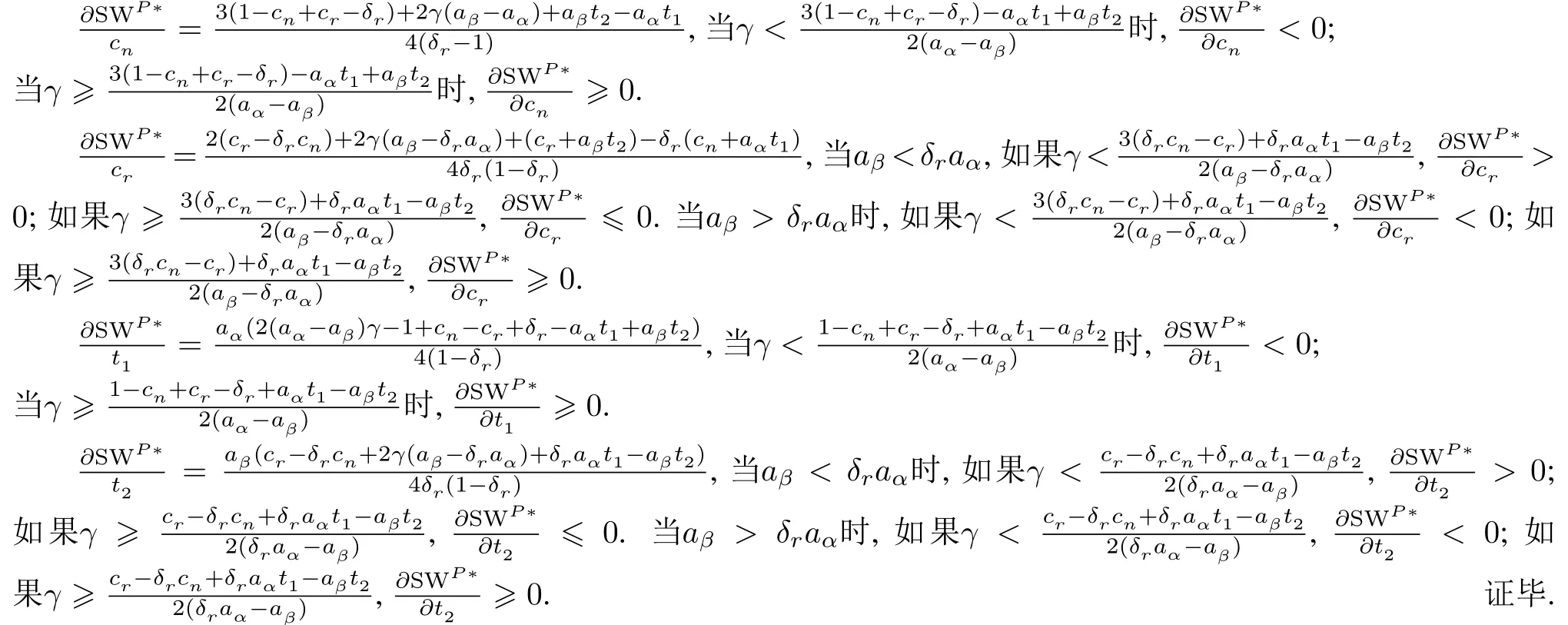

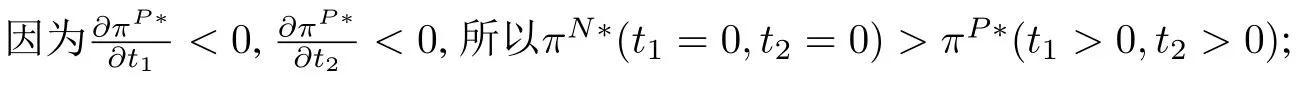

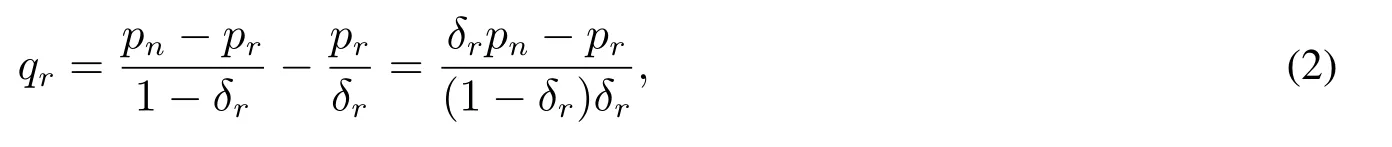

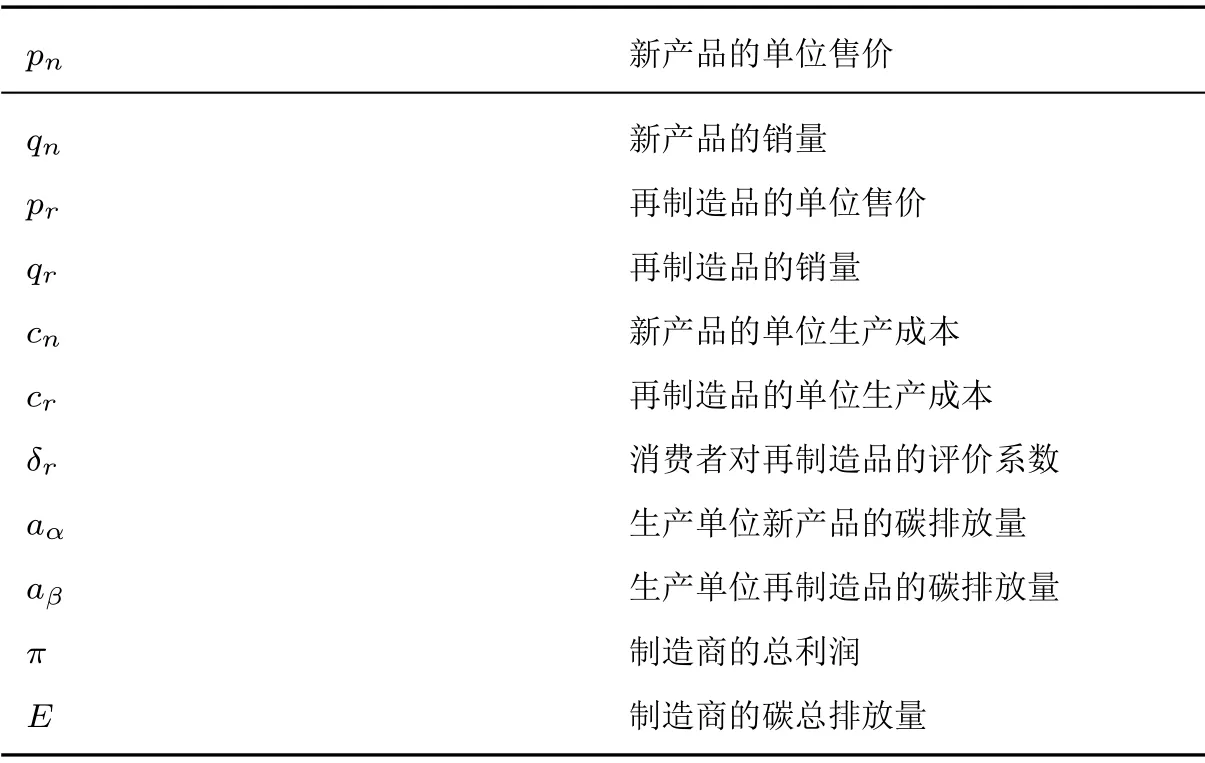

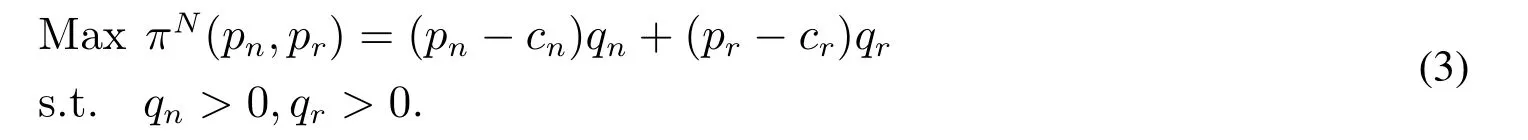

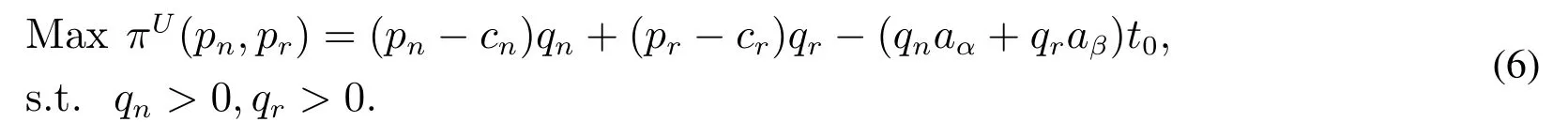

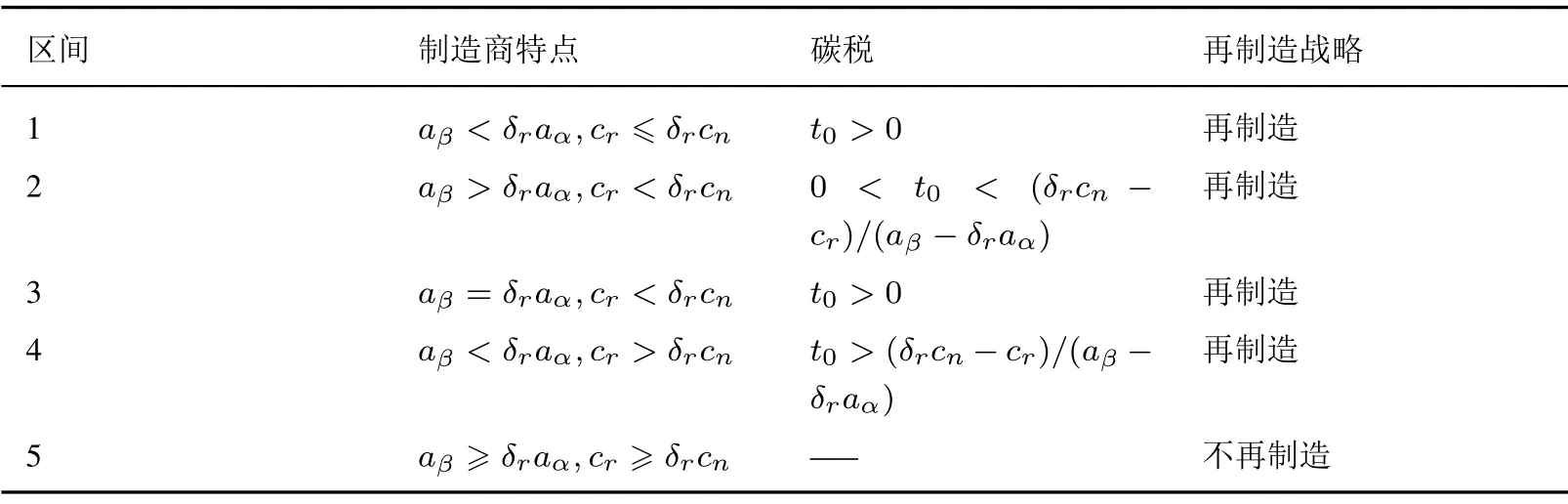

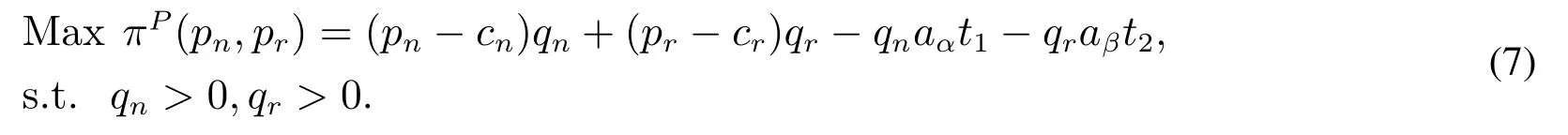

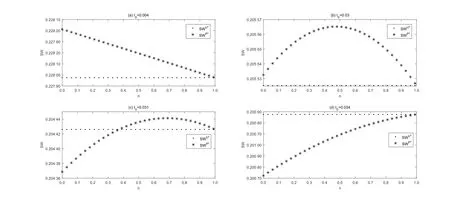

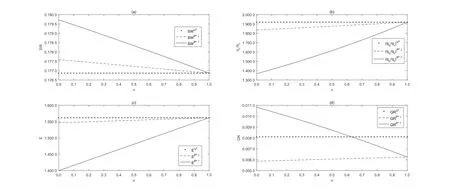

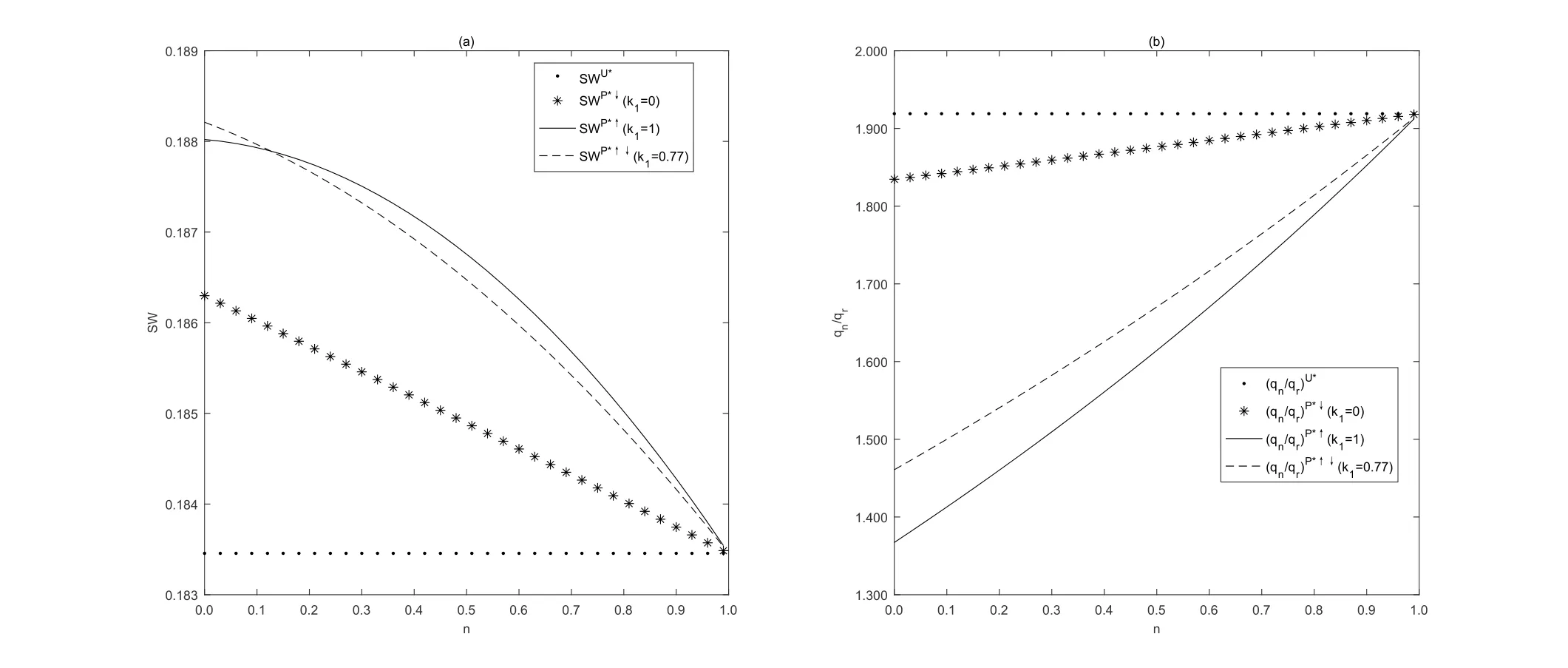

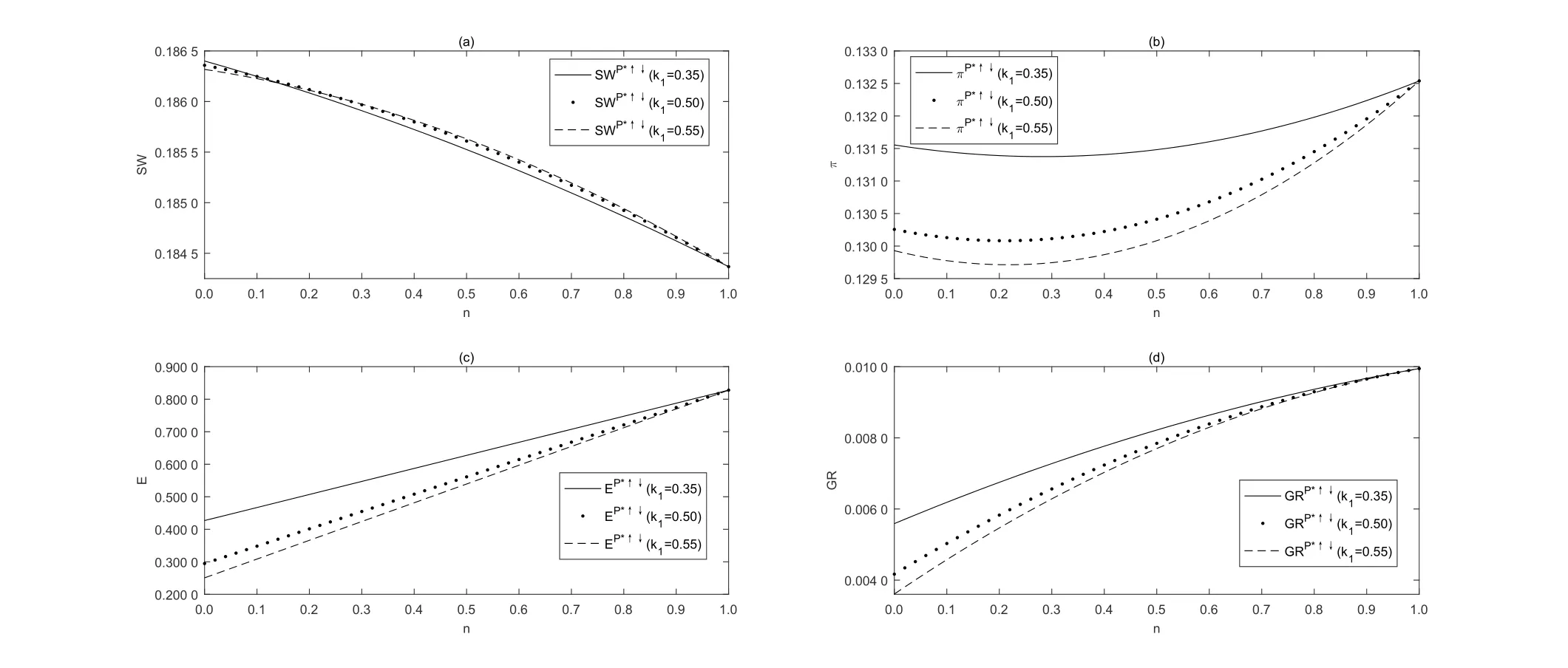

考慮市場中存在一家壟斷制造商同時生產新產品和再制造品,再制造品供應不受限[17].假設整個市場的規模為1,消費者對新產品支付意愿為θ,并且均勻分布于區間[0,1].Ferguson等[26],Atasu等[17],Oraiopoulos等[18]均采用了該類方法對顧客的支付意愿進行假設.該類假設一方面可以體現出市場顧客的異質性,另一方面也有助于比較清晰的分析顧客的購買決策行為.由于再制造品的部分材料來源于舊品,具有成本優勢,所以pr < pn.雖然再制造品與新產品具有相同的功能,但是消費者認為再制造品部分材料來源于舊品,對再制造品的支付意愿存在一定的折扣,假設消費者對于再制造品支付意愿的折扣系數為δr,其中0< δr <1[17].為了更方便地對消費者的購買行為進行分析,假設每個消費者只購買一件產品.消費者購買新產品獲得效用Un=θ ?pn,購買再制造品獲得效用Ur=δrθ ?pr.如果消費者購買新產品的凈效用為正,并且大于購買再制造品的凈效用(Un >max{Ur,0}),即θ >max{(pn ?pr)/(1?δr),pn},消費者將購買新產品;如果消費者購買再制造品的凈效用為正,并且大于購買新產品的凈效用(Ur >max{Un,0}),即(pn ?pr)/(1?δr)>θ >pr/δr時,消費者將購買再制造品.主要關注于制造商同時生產新產品和再制造品的情況,因此假設δrpn 根據以上定義,可得消費者購買新產品的數量為 消費者購買再制造品的數量為 其中cn和cr分別表示新產品和再制造品的單位生產成本,cr < cn;aα和aβ分別表示制造商生產單位新產品和再制造品所產生的碳排放量,aα >aβ,制造商的碳總排放量E=qnaα+qraβ. 表1 模型變量和參數Table 1 Model variables and parameters 本文分別研究在政府不征收碳稅,政府征收產品統一碳稅和產品差異化碳稅三種情況下,壟斷制造商生產新產品和再制造品的最優決策問題,分別以上標N,U,P區分表示三種不同情況. 當政府不征收碳稅時,壟斷制造商的利潤最優化問題為 定理1在模型N中,當cn+δr ?1 定理1表明:1)僅在再制造品單位生產成本存在優勢時(cr <δrcn),壟斷制造商才會選擇再制造戰略;僅在新產品單位生產成本相比于再制造品單位生產成本的差距不是特別大時(cn ?cr <1?δr),制造商才會生產新產品.2)新產品和再制造品的價格只受本身生產成本的影響,但是由于新產品和再制造品間存在競爭的關系,兩種產品的銷量均會受到兩種產品單位生產成本的綜合影響. 本文將進一步關注在制造商最優化利潤下社會福利的大小情況.在與碳稅和再制造相關的研究中,不少文獻[10,25,27,28]在計算社會福利時,結合關注內容,部分或全部地包含了制造商利潤、消費者剩余、政府的碳稅收入、碳排放對社會造成的外部不經濟影響等四個方面.本文參考了Moraga等[10]的社會福利計算方式,采用了同時包含制造商利潤、消費者剩余、政府碳稅收入、碳排放對社會造成的外部不經濟成本等四個方面的社會福利計算方法,以更全面的觀察不同碳稅形式下的社會福利表現.本文社會福利為 其中π、CS、GR分別代表制造商的利潤、消費者剩余和政府碳稅收入,在模型N中,GR=0;γ(γ >0)表示單位碳排放引起的環境污染社會損失,γE表示由制造商碳總排放量引起的環境污染社會損失. 消費者由支付意愿的兩個閾值(θ1=(pn ?pr)/(1?δr)和θ2=pr/δr)分為兩類,第一類消費者的支付意愿θ > θ1,購買新產品;第二類消費者的支付意愿θ2< θ < θ1時,購買再制造品.總消費者剩余(CS)表示為這兩類消費者所享受的剩余價值總和.因此 推論1在模型當aβ <δraα時,當aβδraα時, 推論1表明:1)消費者對再制造品的認可程度提高(δr上升),一方面有利于制造商總體銷量的擴張(qn+qr= 1?pn/δr),另一方面加強了再制造品對新產品的競食作用,新產品銷量降低.制造商可以通過宣傳等方式促進消費者對再制造品的認可以提高總利潤;當cn上升時,新產品銷量減量等于再制造品銷量增量,因為aβ < aα,所以總碳排放量減少;當cr上升時,新產品銷量增量等于再制造品銷量減量的δr倍,如果再制造品有排放優勢(aβ < δraα),新產品銷量增加所產生的碳排放量大于再制造品銷量下降所減少的碳排放量,所以碳總放量上升;如果再制造品沒有排放優勢(aβ > δraα),結果相反.3)由于社會總福利受利潤(消費者剩余)和環境污染社會損失的綜合影響,δr,cn和cr對社會總福利的影響更為復雜. 推論21)當aβδraα時,當aβ > δraα時,如果如果 從式(4)、式(5)可知,從表達式上看,當政府不實施碳稅政策時,社會福利主要受制造商利潤和環境污染社會損失兩方面的影響,從推論1 可知,當aβδraα時,制造商利潤與環境損失(γE)關于cr的單調性相反,因此社會福利隨cr的遞增而遞減; 而當aβ > δraα時,制造商利潤與環境損失關于cr的單調性相同,因此γ的大小會直接影響社會福利關于cr的單調性.在沒有碳排放優勢的情況下(aβ > δraα),隨著cr的遞增,再制造品銷量下降所減少的碳排放量大于新產品銷量增加產生的碳排放量,總生產過程對環境污染逐漸減少.對于沒有碳排放優勢的再制造業務,較高的再制造成本(cr)雖然不利于制造商獲得利潤但是總生產過程碳排放的減少使得環境污染變小特別地,當γ較大時減少排放污染的正效應高于失去利潤的負效應,因此類似地,無論再制造是否有排放優勢,當γ較大時因此,對于政府而言,在環境污染社會成本較高的情況下,采取增加企業生產成本(如征稅等)的方式有可能避免社會總福利的下降. 在模型U中,政府向新產品和再制造品的碳排放征收相同的碳稅,t0表示對單位碳排放征收的稅費,制造商的利潤最優化問題為 定理2在模型U中,當(aαt0+cn)?(aβt0+cr)<1?δr且aβt0+cr < δr(aαt0+cn)時,制造商同時生產新產品和再制造品,均衡解分別為 定理2表明:1)政府實施碳稅是一種使外部環境成本內部化的方式,因此相比于無碳稅情況,制造商做生產決策時會將碳稅成本考慮到單位實際成本中.只有當再制造品的單位實際成本(單位產品生產成本和單位產品碳稅成本之和)相比于新產品的單位實際成本有優勢時(aβt0+cr < δr(aαt0+cn)),制造商才會采取再制造戰略.2)相比于無碳稅的情況,在統一碳稅政策下,制造商將碳稅成本考慮進定價決策中,分別抬高兩種產品的均衡定價(pUn ??pNn?=aαt0/2,pUr ??pNr?=aβt0/2).因此原先購買新產品的一部分消費者轉向購買了再制造品,新產品的銷量下降; 原先購買再制造品的低支付意愿消費者退出市場.由于qn+qr=1?pn/δr,政府征收碳稅后制造商的總銷量下降了.當再制造品具有碳排放優勢時(aβ <δraα),再制造品產品的抬價幅度小于再制造品的抬價的δr倍(pU?r ?pN?r <δr(pU?n ?pN?n)),因此盡管部分低支付意愿的消費者退出購買再制造品,但是更多的原先購買新產品的消費者轉向購買再制造品,再制造品的銷量上升.這表明,實施統一碳稅將鼓勵具有碳排放優勢的企業利用再制造的特點,增加再制造品產量,以減緩碳稅上升的消積影響. 本文將進一步對制造商的再制造條件(aβt0+cr <δr(aαt0+cn)?(aβ ?δraα)t0<δrcn ?cr)進行分析.根據再制造品的排放特點和單位生產成本特點,將再制造品分為四種類型:低排放和低成本;高排放和低成本;低排放和高成本;高排放和高成本.推論2將解釋在模型U中具有不同類型再制造品的制造商選擇再制造的條件. 推論3在模型U中,當制造商生產新產品((aαt0+cn)?(aβt0+cr)<1?δr)時,制造商選擇再制造的碳稅條件如表2所示. 表2 產品統一碳稅政策下制造商的再制造條件Table 2 Remanufacturing conditions of manufacturer under uniform carbon tax 推論3表明:模型U與模型N再制造的條件的存在不同點:1)在模型N中,當再制造品單位生產成本存在優勢時(cr < δrcn),制造商一定會選擇再制造.在模型U中,當再制造品同時具有單位生產成本優勢和排放優勢時(aβ < δraα,cr < δrcn),制造商一定會選擇再制造,因為這兩種并存的優勢使得無論碳稅在何種水平,再制造品的單位實際成本相比于新產品都具有優勢;當再制造品具有單位生產成本優勢而沒有排放優勢時(aβ > δraα,cr < δrcn),只有碳稅較小時(0< t0<(δrcn ?cr)/(aβ ?δraα)),制造商才會選擇再制造,低碳稅是驅動其選擇再制造的主要原因.因為產品的單位變動成本受單位生產成本和單位碳稅成本的共同影響,在沒有排放優勢的情況下(aβ > δraα),如果碳稅過高,制造商不會再制造,因此政府可以通過設定合理的碳稅鼓勵制造商參與再制造;2)在模型N中,當再制造品單位生產成本沒有優勢(crδrcn)時,制造商不會選擇再制造;在模型U中,當碳稅較高時(t0>(δrcn ?cr)/(aβ ?δraα)),盡管再制造品沒有單位生產成本優勢而有排放優勢(aβ < δraα,crδrcn),制造商還是會選擇再制造.當aβ < δraα且cr > δrcn時,高碳稅(t0>(δrcn ?cr)/(aβ ?δraα))反倒是驅動其選擇再制造的主要原因.因為當政府征收高碳稅時,再制造品的低排放優勢可以使再制造品單位實際成本相比于新產品更具有優勢.當再制造品沒有單位生產成本優勢和排放優勢時(aβδraα,crδrcn),和模型N一樣,無論碳稅高低,再制造品單位實際成本相比于新產品單位實際成本沒有優勢(aβt0+cr <δr(aαt0+cn)),制造商不會選擇再制造.總之,相比于無碳稅的情況,統一碳稅可以鼓勵更多類型的制造商參與再制造.政府可以通過了解市場中制造商的再制造品特點,對統一碳稅政策發揮的引導再制造效果有所預期;在碳稅的實施過程中,結合制造商的特點,通過調整碳稅以鼓勵制造商參與再制造. 推論4在模型U中,當aβ < δraα時,當aβδraα時, 推論4表明:1)與模型N相似,當再制造品具有排放優勢時,再制造單位生產成本越高,總排放量會越低,反之成立.2)在統一碳稅的情況下,當再制造品具有排放優勢而無成本優勢時,碳稅的提升會使再制造品的單位實際成本優勢更為明顯促使制造商更多的轉向再制造品的生產; 而當再制造品沒有排放優勢時,隨著碳稅的提升再制造品的單位實際成本優勢逐漸減弱3)不斷上升的碳稅將增加企業的經濟負擔,降低企業利潤;越嚴格的碳稅有助于降低碳總排放量,對改善環境具有一定的作用. 推論5在模型N和模型U中,當制造商同時生產新產品和再制造品時,πU?< πN?,EU?< EN?.當γ > γ1=時,SWU?>SWN?,當γγ1時,SWU?SWN?. 推論5表明:1)相比于無碳稅的情況,政府征收統一碳稅會改善環境,但是同時也會增加制造商的負擔.2)存在一個閾值γ1,當單位環境社會污染損失較高時,實施統一碳稅才會有助于提高社會福利.隨著碳稅的提高,γ1會逐漸提高. 在模型P中,政府對新產品和再制造品的單位碳排放征收差異化碳稅,t1和t2分別表示對新產品和再制造品單位碳排放征收的碳稅,其中t1>t2. 制造商的最優化問題如下 定理3在模型P中,當(aαt1+cn)?(aβt2+cr)<1?δr且aβt2+cr <δr(aαt1+cn)時,制造商同時生產新產品和再制造品,均衡解分別為 定理3表明:與模型U相似,只有當再制造品的單位實際成本具有優勢時(aβt2+cr <δr(aαt1+cn)),制造商才會采取再制造戰略;相比于無碳稅的情況,政府實施產品差異化碳稅政策后,新產品和再制造品價格,以及新產品的銷量變動趨勢均與模型U結論相似.再制造品的銷量大小變化同樣受到再制造品是否具有排放優勢的影響.由于實施差異化的碳稅,兩種產品的單位實際成本不僅受單位生產成本、單位碳排放量特點的影響,兩種碳稅之間的大小關系也直接影響到了單位實際成本,所以差異化碳稅使排放優勢條件放松了(aβ <(t1/t2)δraβ). 推論6在模型P中,假設制造商生產新產品((aαt1+cn)?(aβt2+cr)<1?δr),制造商選擇再制造的碳稅條件如表3所示. 表3 產品差異化碳稅政策下制造商的再制造條件Table 3 Remanufacturing conditions of manufacturer under discriminated carbon tax 推論6表明:1)與模型N和模型P相似,當再制造品具有單位生產成本優勢時(cr < δrcn),如果兩種碳稅組合在合理范圍內,制造商會選擇再制造.2)當再制造不具有單位生產成本優勢時(cr > δrcn),排放特點為δraαaβ <(t1/t2)δraα的再制造商并不會在模型U 中進行再制造,而在模型P中,只要碳稅區間合理他會選擇再制造.在模型U 中,政府無法通過調整統一碳稅來鼓勵無再制造成本優勢(cr > δrcn)且排放特點為δraαaβ <(t1/t2)δraα的制造商參與再制造;而在模型P中,政府可以通過調整兩種碳稅的大小關系直接引導該類制造商參與再制造.產品差異化碳稅政策能吸引更多類型的制造商參與再制造.3)在模型P中,再制造品低碳稅是驅動制造商選擇再制造的主要因素.當再制造品有單位生產成本優勢(cr < δrcn)時,只要再制造品碳稅較低,制造商就會選擇再制造;當再制造品沒有單位生產成本優勢(crδrcn)且排放特點為aβ <(t1/t2)δraα時,如果政府將t1設得過低無論t2大小如何,再制造品的排放特點無法促使再制造品具有單位實際成本優勢,制造商不會再制造;只有當t1較大且t2較小時,再制造品才有可能具有單位實際成本優勢,制造商才會選擇再制造. 因此政府可以通過了解制造商的成本和排放特點,對產品差異化政策發揮的引導再制造效果有所預期;在碳稅的實施過程中,結合制造商的特點,在t1(t2)固定的情況下,通過調低t2(調高t1)以鼓勵更多的制造商參與再制造.相比于統一碳稅政策,政府在調整碳稅時具有更大的靈活性. 推論7當aβ <δraα時,當aβδraα時, 推論7表明:1)t1和t2的上升將使制造商抬高新產品和再制造品的均衡價格,由于新產品和再制造品屬于替代性產品,新產品和再制造品的均衡銷量關于t1和t2出現相反的變化趨勢.2)與模型U不同,當再制造品具有碳排放優勢時(aβ < δraα),再制造品碳稅的上升反倒會使總碳排放量上升.因為當t2上升時,新產品銷量增量大于再制造品銷量減量,新產品銷量增加所產生的碳排放量大于再制造品銷量下降所減少的碳排放量,所以碳總排放量上升了. 推論81)當 2)當aβ <δraα,如果 當aβ >δraα時,如果 4)當aβ <δraα時,如果如果 當aβ >δraα時,如果如果 在政府征收差異化碳稅的情況下,社會福利受廠商利潤(消費者剩余)、政府稅收收入和環境污染社會損失的共同影響.單位成本(cn或cr)的上升必然會引起廠商利潤(消費者剩余)的下降(負效應),但是會引起兩種產品銷量相反方向的變動,因此政府稅收收入和環境污染損失的變化情況受更多參數的影響. 對于政府碳稅收入(GR =aαt1qn+aβt2qr),當cn上升時,由于且ααt1>αβt2,碳稅收入必然下降.當cr上升時,碳稅收入進一步受到(δrααt1)/(αβt2)的比較關系影響;如果碳稅收入隨cr增加;如果碳稅收入隨cr下降.與制造商利潤不同,在不同的再制造排放特點下,隨著cr的上升,政府稅收收入有可能出現相反方向的變動,對社會福利產生正效應或負效應. 對于環境污染社會損失,cn的上升都會引起排放量(E)的減少,當γ足夠大使得環境污染社會損失(γE)下降的正效應足以抵消其他負效應時,社會福利隨cn遞增.反之,當γ較小,環境污染社會損失下降的正效應不足以抵消其他負效應時,社會福利仍然隨cn遞減.當αβ > δrαα時,cr的上升同樣會引起排放量(E)的減少,因此社會福利隨cr的變化規律類似于cn.但是,當αβ <δrαα時,cr的上升反倒會引起總排放量上升,環境污染社會損失加強(負效應),但是碳稅收入增加(正效應),當γ足夠大使得負效應超過了正效應,那么社會福利隨cr遞減;如果γ較小,仍然有可能出現社會福利隨cr遞增的情況. 由于t1(或t2)的上升類似于增加cn(或cr),因此社會福利關于t1(或t2)的單調性規律類似于關于cn(或cr)的規律.因此,政府應結合再制造排放特點和環境污染系數,合理的調整不同產品碳稅以改變產品的單位實際生產成本,從而改善社會福利. 推論9在模型N 和模型P 中,當制造商同時生產新產品和再制造品時,πP ?< πN?,EP ? 推論9與推論5關于制造商利潤和碳總排放量的基本結論相似.相比于推論5,單位環境污染社會損失閾值的大小受兩個差異化碳稅的共同影響,顯得更為復雜. 推論5和推論9分別討論了相比于無碳稅政策,政府實施不同碳稅政策后,社會福利、制造商利潤和碳總排放量的變化情況,為政府是否實施碳稅提供了一些建議.本文接下來進一步研究,碳稅政策的調整將如何影響社會福利、制造商利潤和碳總排放量等績效表現.本文首先研究政府在統一碳稅的基礎上做單向碳稅調整的情況,即政府將統一碳稅政策(t0)調整為產品差異化碳稅政策(t1> t2),分別為單向調高新產品碳稅且保持再制造品碳稅(t1>t2=t0);保持新產品碳稅且單向調低再制造品碳稅(t1=t0>t2). 推論10當t1>t2=t0時,πU?>πP ?,EU?>EP ?;當t1=t0>t2時,πU?<πP ?.當t1=t0>t2時,當aβ <δraα時,EU?>EP ?;當aβδraα時,EU?EP ?. 推論10表明:當調高新產品碳稅且保持再制造品碳稅時,制造商的利潤會下降,總碳放量會下降;當保持新產品碳稅且調低再制造品碳稅時,制造商的利潤會上升.如果再制造品具有排放優勢,總碳排放量會下降;如果沒有排放優勢,總碳排放量會上升. 推論111)當t1> t2=t0時,當時,SWP ?>SWU?; 當γ < γ4=時,SWP ? 推論11給出了在一定的條件下,當政府分別采用兩種不同的單向碳稅調整方式下社會福利的變化情況.結果表明:當環境污染系數較高(γ > γ3)時,政府調高新產品碳稅的方式提高社會福利;當環境污染系數較低(γ < γ4)時,調高新產品碳稅反倒會使社會福利降低.特別地,當再制造品沒有排放優勢而有單位生產成本優勢時,如果環境污染系數特別高(γ >max{γ5,γ3}),政府沒有必要調低再制造品碳稅,因為社會福利變低而且碳總排放量變高,此時可以考慮通過調高新產品碳稅來提升社會福利,因為當環境污染成本較高時,調高新產品碳稅提高社會福利更有效的辦法;當再制造品有排放優勢而沒有單位生產成本優勢時,當環境污染系數較低時(γ 本文通過數值試驗進一步觀察當再制造具有成本優勢和排放優勢時,政府單向調低再制造品碳稅后的社會福利變化情況,以及比較兩種單向調整方式對社會福利的影響情況. 以發動機再制造為例,一臺新發動機(大眾一汽發動機EA888)的成本為4.22萬元人民幣(按匯率1:7折算為$6 029),一臺再制造發動機的成本為1.94 萬元人民幣($2 771)[29].生產一臺發動機二氧化碳的排放量為5.207 t[30],據測算新制造一臺發動機的能耗比再制造高出10倍1http://www.sohu.com/a/159563554_378134,即二氧化碳排放量約為0.520 7 t.全世界碳稅的價格約為每噸$1到$127[31].單位碳排放的對社會造成的經濟成本為$250/t[32]. 夏西強等[19]同樣在研究制造商生產新發動機和再制造發動機的背景下做數值試驗,采用標準化成本cn= 0.2,本文借鑒該標準化成本值對以上實際成本數據進行折算,金額折算比例為6 029/0.2=30 145.相關參數取值如下:cr=0.09,t0∈[0.000 033,0.004 2],γ= 0.008 3,aα= 5.2,aβ= 0.52,δr= 0.7[17].以上數據符合aβ < δraα,cr < δrcn,γ < γ4.世界銀行指出隨著環境問題的日益嚴重,碳稅存在上升的趨勢.因此數值試驗圖1(b)(c)(d)也關注了t0>0.004 2時的社會福利變化情況.令t2=nt0,0 根據數值實驗結果可以發現,當統一碳稅下的t0很低時(圖1(a)),單向調低再制造品碳稅可以提高社會福利,n越小,社會福利越高; 當t0較低時(圖1(b)),單向調低再制造品碳稅可以提高社會福利,存在一個臨界值,當時,調低幅度越大,社會福利越大,當時,調低幅度越大,社會福利越小; 當t0較高時(圖1(c)),當調低幅度較小時,社會福利變高,當調低幅度較大時,社會福利變小;當t0很高時(圖1(d)),單向調低再制造品碳稅會降低社會福利,并且調低幅度越大,社會福利也越低.總之,當t0較低時(圖1(a)(b)),政府通過單向調低再制造品碳稅的方式可以提高社會福利;當t0較高時(圖1(c)),政府通過較小幅度的單向調低再制造品碳稅可以提高社會福利.在這三種情況下,制造商利潤上升,碳排放量下降,社會福利上升,此時可以實現帕累托改進.因此,相比于單向調高新產品碳稅的方式,政府應該優先選擇單向調低再制造品碳稅的方式.當t0很高時(圖1(d)),兩種單向碳稅調整方式都不能提高社會福利. 圖1 統一碳稅和單向調低再制造品碳稅下的社會福利(γ <γ4)Fig.1 Social welfares under uniform carbon tax and unidirectionally reducing remanufactured products’carbon tax(γ <γ4) 社會環境污染系數γ體現了碳排放對社會造成的經濟成本,本文繼續探討當aβ <δraα,cr <δrcn且γ較大時(γ >γ3),兩種單向碳稅調整方式對社會福利的影響.假設政府在兩種單向碳稅調整方式中的碳稅調整幅度均為(1?n)t0,即在單向調低再制造品碳稅的方式下,t1=t0,t2=nt0;在單向調高新產品碳稅的方式下,t1= (2?n)t0,t2=t0.其中SWP ↓?表示單向調低再制造品碳稅下的社會福利;SWP ↑?表示單向調高新產品碳稅下的社會福利. 圖2(a)表明,相比于統一碳稅的情況,兩種單向碳稅調整方式都可以使社會福利變高,并且調高新產品碳稅(1?n)t0個單位比調低再制造品碳稅(1?n)t0個單位的社會福利更高,社會福利差值(SWP ?↑?SWP ?↓) 隨著調整比例(1?n) 的上升而上升.無論調高新產品碳稅或調低再制造品碳稅,政府的目的均是鼓勵企業進行低碳生產.圖2(b)(c)(d) 表明,兩種單向碳稅調整方式均會使新產品與再制造品 的產 量 比例 降 低(qnP ?↓/qrP?↓< qnU ?/qrU?,qnP ?↑/qrP?↑< qnU ?/qrU?),并且隨 著 調整 比 例(1?n)的 上 升,qnP ?↓/qrP?↓和qnP ?↑/qrP?↑均逐漸下降.調高新產品碳稅雖然增加了企業成本負擔,企業利潤下降(πP ?↑<πP ?↓),但是再制造數量優勢上升(qnP ?↑/qrP ?↑< qnP ?↓/qrP?↓),再制造低碳環保效應更明顯(EP ?↑< EP ?↓),在γ較大情況下,社會福利的提升效果更為明顯.因此,當再制造品具有排放優勢和成本優勢時,如果環境污染系數較大,政府在單向碳稅調整方式中,可以重點考慮提高新產品的碳稅. 圖2 統一碳稅和單向碳稅調整下的績效表現(γ >γ3)Fig.2 Performance under uniform carbon tax and unidirectional carbon tax adjustment(γ >γ3) 本文進一步考慮政府在統一碳稅的基礎上采取雙向碳稅調整的方式,即制造商同時調高新產品碳稅和調低再制造品碳稅.在統一碳稅情況下,新產品和再制造品的碳稅仍然均為t0;在差異化碳稅政策下,新產品的碳稅調高為t1=t0+k1(1?n)t0,再制造品碳稅調低為t2=t0?k2(1?n)t0,兩種產品碳稅的差值t1?t2始終保持為(1?n)t0.其中k1+k2=1,且k10,k20.k1和k2表示為政府調整兩種碳稅幅度的權重比例.單向調整碳稅方式是當k1=0或k1=1時的特例情況.本文進一步觀察在不同的權重分配比例下雙向調整碳稅方式的社會福利表現.SWP ?↑↓表示雙向碳稅調整下的社會福利表現. 圖3表明,當可調整碳稅區間幅度((1?n)t0)較大時,雙向碳稅調整政策對社會福利的促進作用比單向碳稅調整政策更明顯(SWP ?↑↓(k1= 0.77)>SWP ?↑(k1= 1).在合理的條件區間下,政府可以進一步考慮通過雙向碳稅調整方式提高社會福利. 圖3 統一碳稅政策和單雙向碳稅調整下的績效表現(γ >γ3)Fig.3 Performance under uniform carbon tax and unidirectional&bidirectional carbon tax adjustment(γ >γ3) 在雙向碳稅調整方式中,k1/(1?k1)表示為政府調整兩種碳稅的幅度比例,k1<0.5表示新產品碳稅調整幅度小于再制造品碳稅調整幅度(k1/(1?k1)<1),k1= 0.5表示等幅度調整兩種產品碳稅(k1/(1?k1)=1),k1>0.5表示新產品碳稅調整幅度大于再制造品碳稅調整幅度(k1/(1?k1)>1). 圖4表明,當再制造具有成本優勢和碳排放優勢時,碳稅可調整幅度((1?n)t0)越寬松,政府碳稅收入和碳排放量越小.在t1?t2= (1?n)t0且k1不變的情況下,隨著(1?n)上升,t1上升,t2下降.由于在較緊張的碳稅可調整幅度內,隨著調整幅度(1?n)上升,新產品碳稅上升對利潤的影響起到負向的主導作用,在較寬松的碳稅可調整幅度內,隨著調整幅度(1?n)上升,再制造品碳稅下降對利潤的影響起到正向的主導作用.由于碳排量逐漸下降,總體而言,社會環境污染下降產生的正效應起到了主導或加強的作用,從而使得社會福利隨著(1?n)遞增.因此,越寬松的碳稅調整范圍,越有利于提高社會福利. 圖4 雙向碳稅調整下的績效表現(γ >γ3)Fig.4 Performance under bidirectional carbon tax adjustment(γ >γ3) 在t1?t2= (1?n)t0并且n保持不變的情況下,隨著k1的上升,新產品和再制造品碳稅(t1和t2)隨之上升,企業利潤下降,新產品碳排放下降對降低碳排放起到了正向的主導作用,碳總排放量下降.隨著k1的上升,社會福利中不同組成部分的相反變動使得社會福利的變化表現得更為復雜.當n較小時,SWP ?↑↓(k1= 0.35)>SWP ?↑↓(k1= 0.5)>SWP ?↑↓(k1= 0.55); 當n足夠大時,SWP ?↑↓(k1=0.35) 本文分別構建了在無碳稅政策、統一碳稅政策和產品差異化碳稅政策三種情況下,壟斷制造商同時生產新產品和再制造品的利潤最大化模型,分析和比較了各模型下制造商的最優定價決策、再制造條件和績效表現,為制造商采取再制造策略及政府是否實施碳稅提供了建議.進一步地,本文通過理論比較和數值試驗的方式分析了政府在實施統一碳稅政策的基礎上做差異化碳稅調整的績效變化情況.研究結果表明:社會福利變化情況受再制造品特點、單位環境污染損失大小、統一碳稅基準水平和調整幅度的共同影響.統一碳稅與差異化碳稅在社會福利上不存在絕對占優的碳稅形式. 本文只考慮了單周期內的壟斷制造商生產新產品和再制造品的決策優化模型,在將來的研究中,可進一步考慮市場中存在競爭者時,實施不同碳稅政策對制造商生產決策的影響. 附錄 定理1、定理2、定理3證明 制造商在產品差異化碳稅政策下的利潤最優化問題為 其中qn和qr如式(1)、式(2)所示. 因為模型U是模型P的特例,令t1=t2=t0,模型U的最優解?aαt0+cn 推論1證明 推論2證明 推論3證明 對(aβ ?δraα)t0<δrcn ?cr做進一步討論. 1)當aβ <δraα,crδrcn時,又因為所以再制造碳稅條件為t0>0. 2)當aβ >δraα,cr <δrcn時,又因為所以再制造碳稅條件為 3)當aβ=δraα,cr <δrcn時,(aβ ?δraα)t0<δrcn ?cr成立. 4)當aβ <δraα,cr >δrcn時,又因為所以再制造碳稅條件為 5)當aβδraα,crδrcn時,又因為與t0>0矛盾,所以不再制造.證畢. 推論4證明 根據推論2,在t0<(1?δr ?cn+cr)/(aα ?aβ)的情況下對t0的有效區間進一步進行判斷.僅當cr >cn+δr ?1時,區間有效; 當aβ < δraα,cn+δr ?1< cr < δrcn時,t0的有效區間為當aβ < δraα,cr > δrcn時,成立的條件為所以當時,t0的有效區間為當時,t0無有效區間;當aβ >δraα,cn+δr ?1 推論5證明 由于在模型U中,制造商僅在cr <δrcn時進行再制造,所以在cn+δr ?1 當cn+δr ?1 推論7證明 推論8證明 推論9證明 由于在模型P中,制造商僅在cr <δrcn時進行再制造,所以在cn+δr ?1 推論11證明

2.2 無碳稅下的生產決策模型(模型N)

2.3 統一碳稅政策下的生產決策模型(模型U)

2.4 產品差異化碳稅政策下的生產決策模型(模型P)

3 兩種碳稅政策的績效比較

4 結束語