基于AHP模型的大數據企業財務風險預警研究

楊家輝 賀健

【摘 要】文章首先分析傳統企業與大數據企業的不同,嘗試引入大數據指標,建立財務風險預警評價指標體系。其次選取電子信息產業上市公司作為實證研究對象,進一步嘗試建立基于AHP的大數據企業財務預警模型。最后通過實證研究對模型的預測效果進行比較分析,探討大數據企業財務預警模型在量化研究方面的準確性和有效性。

【關鍵詞】大數據企業;AHP;財務預警

【中圖分類號】F275 【文獻標識碼】A 【文章編號】1674-0688(2021)03-0206-03

0 引言

隨著全球經濟一體化進程的不斷加快,企業逐漸成為促進我國乃至全世界經濟發展的龍頭。對于企業來說,一旦發生財務危機,不僅會嚴重影響企業投資者、債權人和股東等人的利益,還會給整個社會帶來巨大的經濟損失,尤其對于大數據企業來說,與一般傳統企業相比,大數據是近些年才開始發展的新型產業,大數據企業具有“高風險、高收益”的特點,使得與企業相關的利益人對企業的財務狀況更加敏感,因此對企業進行財務風險預警研究迫在眉睫。

自20世紀以來,全球的經濟頻繁遇到危機,因此越來越多的學者開始致力于研究財務預警,到今天為止也產生了大量預警模型。根據Dimitras[1]、賀健[2]、張紅梅[3]和何榮華[4]等人的研究成果,常見的財務危機預警模型有以下幾種:?譹?訛單一變量模型,雖然該模型簡單好用,但是由于該模型只考慮某一個變量,而影響一個企業的財務的變量遠遠不止一個,因此總的來說該模型判斷精度較低。?譺?訛多變量模型,由于在現實生活中很難滿足該模型的假設前提,因此總體來說并不適用。?譻?訛神經網絡模型等其他模型。雖然這些模型在財務預警研究中都有所應用,但也存在不足之處,這些模型都存在一定的片面性,因此本文嘗試用層次分析法即AHP彌補此不足之處。

1 大數據企業與傳統企業對比分析

大數據企業財務危機預警,即以大數據企業財務狀況為基礎,通過設置指標,并對指標進行觀察,對大數據企業可能要面臨的財務危機所實施的實時監控和預測警報[5]。與傳統企業相比,大數據企業更加偏向于讓數據說話,不摻雜或者很少摻雜人的主觀判斷。由于大數據的存在,數據可能比身邊人甚至自己還要了解自己,通過大數據,能夠獲得更為全面、客觀的信息。大數據企業財務預警系統不僅包括傳統的財務報表上的指標,還包括各種各樣互聯網上的信息,由于人們在現實生活中有著各種各樣的角色和職業,所以人們對同一個企業可能有著不同的反應,所有的這些反應通過映射到互聯網,都能夠為企業收集和利用。與此同時,傳統企業某些財務特征則存在一定的滯后性和失真性。

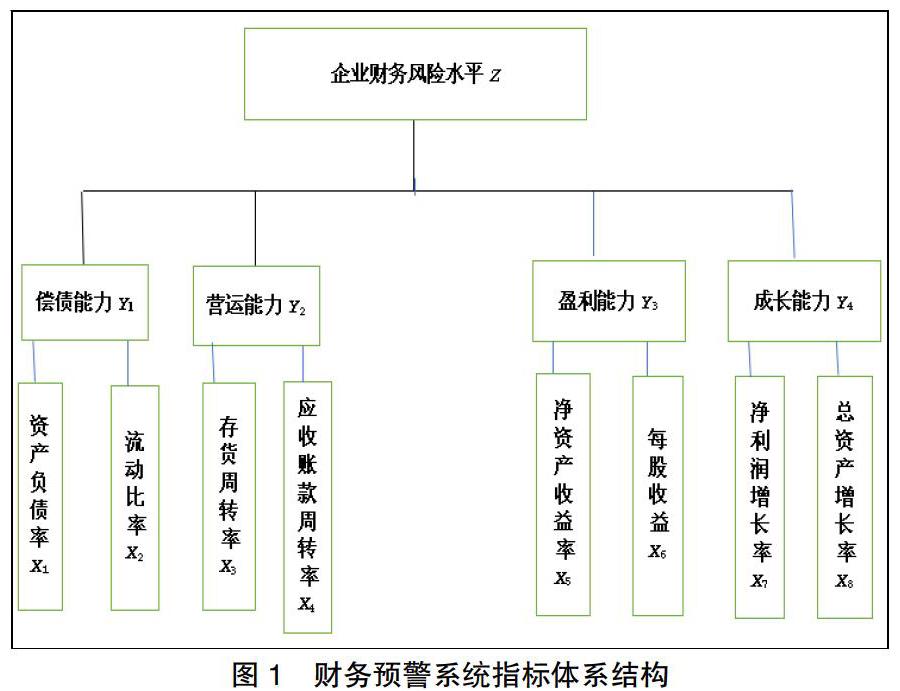

預警指標的選擇目前還沒有一套成熟的標準,通常,企業經營績效主要是由償債能力、營運能力、盈利能力和成長能力決定的,這其中任何一個方面出現問題都可能影響企業的績效甚至引起財務危機。此外,在選取具體指標時,各個指標之間應該相互補充,綜合、真實地反映出一個企業的財務狀況。因此,需要選取兩個代表性的指標,財務危機預警指標體系如圖1所示。

2 基于AHP的大數據企業財務危機預警模型

2.1 AHP概述

AHP是指將與決策總是有關的元素分解成目標、準則、方案等層次,在此基礎之上進行定性和定量分析的決策方法。

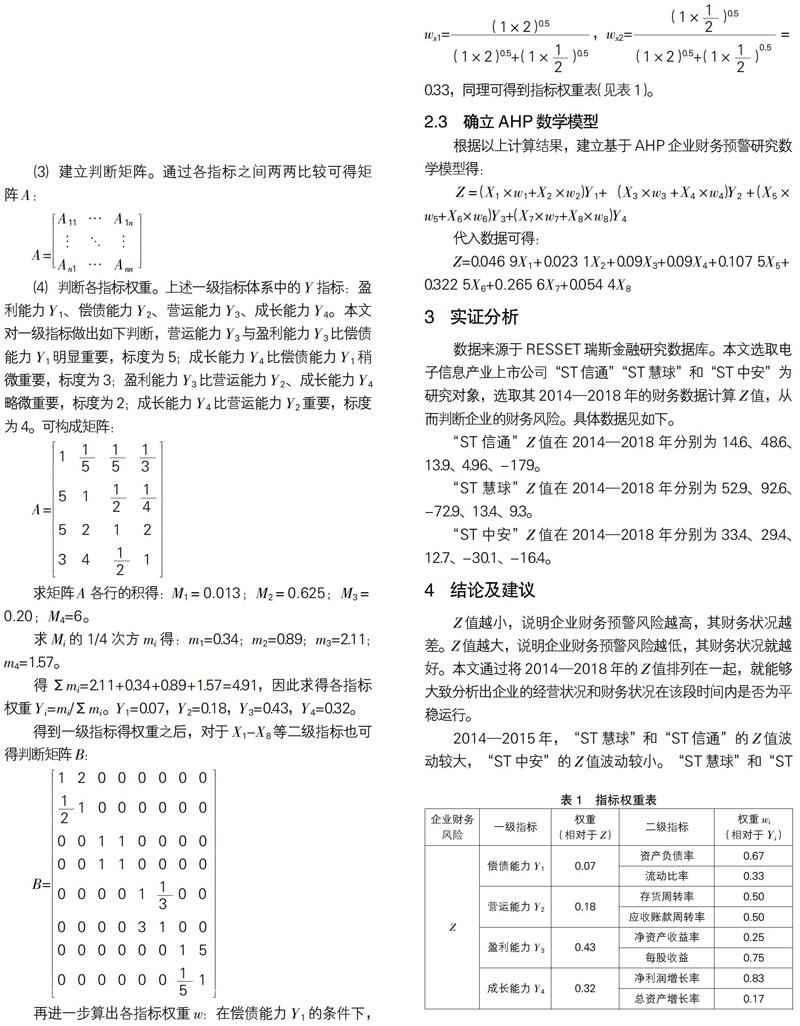

2.2 根據AHP確定各項指標權重

(1)構建財務預警指標結構體系。

(2)確立判斷定量化的標準。在兩個因素進行比較時,要有定量的標度,一般用數字1~9表示指標的重要性。標度1:表示兩個因素有著相同的重要性;標度3:表示兩個因素相比,一個因素比另一個因素稍微重要;標度5:表示兩個因素相比,一個因素比另一個因素明顯重要;標度7:表示兩個因素相比,一個因素比另一個因素強烈重要;標度9:表示兩個因素相比,一個因素比另一個因素極端重要;標度2、4、6、8:其重要程度介于以上相鄰兩數之間。

(3)建立判斷矩陣。通過各指標之間兩兩比較可得矩陣A:

(4)判斷各指標權重。上述一級指標體系中的Y指標:盈利能力Y1、償債能力Y2、營運能力Y3、成長能力Y4。本文對一級指標做出如下判斷,營運能力Y3與盈利能力Y3比償債能力Y1明顯重要,標度為5;成長能力Y4比償債能力Y1稍微重要,標度為3;盈利能力Y3比營運能力Y2、成長能力Y4略微重要,標度為2;成長能力Y4比營運能力Y2重要,標度為4。可構成矩陣:

求矩陣A各行的積得:M1=0.013;M2=0.625;M3=0.20;M4=6。

求Mi的1/4次方mi得:m1=0.34;m2=0.89;m3=2.11;m4=1.57。

得Σmi=2.11+0.34+0.89+1.57=4.91,因此求得各指標權重Yi=mi/Σmi。Y1=0.07,Y2=0.18,Y3=0.43,Y4=0.32。

得到一級指標得權重之后,對于X1-X8等二級指標也可得判斷矩陣B:

2.3 確立AHP數學模型

根據以上計算結果,建立基于AHP企業財務預警研究數學模型得:

Z=(X1×w1+X2×w2)Y1+(X3×w3+X4×w4)Y2+(X5×w5+X6×w6)Y3+(X7×w7+X8×w8)Y4

代入數據可得:

Z=0.046 9X1+0.023 1X2+0.09X3+0.09X4+0.107 5X5+0.322 5X6+0.265 6X7+0.054 4X8

3 實證分析

數據來源于RESSET瑞斯金融研究數據庫。本文選取電子信息產業上市公司“ST信通”“ST慧球”和“ST中安”為研究對象,選取其2014—2018年的財務數據計算Z值,從而判斷企業的財務風險。具體數據見如下。

“ST信通”Z值在2014—2018年分別為14.6、48.6、13.9、4.96、-179。

“ST慧球”Z值在2014—2018年分別為52.9、92.6、-72.9、13.4、9.3。

“ST中安”Z值在2014—2018年分別為33.4、29.4、12.7、-30.1、-16.4。

4 結論及建議

Z值越小,說明企業財務預警風險越高,其財務狀況越差。Z值越大,說明企業財務預警風險越低,其財務狀況就越好。本文通過將2014—2018年的Z值排列在一起,就能夠大致分析出企業的經營狀況和財務狀況在該段時間內是否為平穩運行。

2014—2015年,“ST慧球”和“ST信通”的Z值波動較大,“ST中安”的Z值波動較小。“ST慧球”和“ST信通”的Z值都有所上漲,說明企業財務狀況有所改善。2015—2016年,3家企業的Z值都呈下降趨勢,其中“ST慧球”變動幅度最大,“ST中安”和“ST信通”變動幅度較小,說明3家企業的財務狀況都有所惡化,其中“ST慧球”最為嚴重。2016—2017年,“ST中安”和“ST信通”的Z值仍然有所下跌,“ST慧球”的Z值顯著增加,由-72.9增加到13.4,說明“ST慧球”的經營狀況有所改善,財務風險降低。總體說來,這3家企業2014—2018年Z值都有所下降,說明企業在償債能力、盈利能力、經營能力和成長能力等都有所欠缺,企業需要做好風險監測和預警,防患于未然。

AHP是對定性問題進行定量分析的一種簡便、靈活且實用的多準則決策方法[6],但是該方法也存在一定的局限性,由于每個企業的具體情況不同,所以影響企業的指標因素也不盡相同。此外,在構建矩陣時存在一定的人為主觀性,這可能會影響最后結論的可信度。

參 考 文 獻

[1]Dimitras.Financial ratios as predictors of failure[J].Journal of Accounting Research,1966(90):487-513.

[2]賀健,張紅梅.數字普惠金融對經濟高質量發展的地區差異影響研究——基于系統GMM及門檻效應的檢驗[J].金融理論與實踐,2020(7):26-32.

[3]張紅梅,賀健.基于Cox回歸模型的大數據企業財務風險預警研究[J].南方農機,2020,51(13):31,50.

[4]何榮華.財務預警模型——分析、比較、評價[J].會計之友,2006(8):54-55.

[5]張鳴,張艷,程濤.企業財務預警研究前沿[M].北京:中國財政經濟出版社,2004:3-4.