基于貝葉斯神經(jīng)網(wǎng)絡(luò)的信貸策略規(guī)劃研究

楊惟伊

DOI:10.19699/j.cnki.issn2096-0298.2021.10.

摘 要:本文主要針對企業(yè)信貸業(yè)務(wù)帶來的風(fēng)險(xiǎn)進(jìn)行相關(guān)研究,利用貝葉斯神經(jīng)網(wǎng)絡(luò)與雙規(guī)劃目標(biāo)模型,運(yùn)用模擬退火算法制定出信貸策略,結(jié)合層次分析法制定出企業(yè)在受到突發(fā)因素影響下的信貸調(diào)整策略。首先通過 Spearman相關(guān)性分析,篩選出衡量信貸風(fēng)險(xiǎn)的五項(xiàng)指標(biāo),因此選取該算法對123家企業(yè)建立風(fēng)險(xiǎn)評估模型。其次擬合得出客戶流失率關(guān)于企業(yè)信貸利率的二次函數(shù),計(jì)算銀行信貸收益函數(shù),建立雙規(guī)劃目標(biāo)模型,運(yùn)用 Matlab模擬退火算法求最優(yōu)解,探究如何針對不同風(fēng)險(xiǎn)下企業(yè)信貸策略,既保證銀行營利最大化,同時(shí)風(fēng)險(xiǎn)又在可控范圍內(nèi)。最后通過對302家企業(yè)的指標(biāo)數(shù)據(jù)進(jìn)行風(fēng)險(xiǎn)評估,預(yù)測其對應(yīng)的信譽(yù)等級,運(yùn)用模擬退火算法,探究在總貸款1億元的限制條件下的信貸策略。

關(guān)鍵詞:貝葉斯神經(jīng)網(wǎng)絡(luò)擬合;模擬退火算法;信貸風(fēng)險(xiǎn);信貸業(yè)務(wù);商業(yè)銀行

中圖分類號:F832 文獻(xiàn)標(biāo)識碼:A 文章編號:2096-0298(2020)05(b)--03

商業(yè)銀行在金融體系中扮演著重要角色,銀行最基本的業(yè)務(wù)是信貸,它也被用來作為企業(yè)融資的一種途徑,然而信用風(fēng)險(xiǎn)是在信貸活動中最需要注意的。如何調(diào)整信貸策略需要根據(jù)每個(gè)行業(yè)所受影響程度的不同,而影響程度又涉及很多方面,因此采用層次分析法來構(gòu)建信貸策略調(diào)整機(jī)制,并計(jì)算出各個(gè)行業(yè)所受影響的指標(biāo)權(quán)重,進(jìn)而調(diào)整信貸策略。我國經(jīng)濟(jì)發(fā)展需要中小微企業(yè)的推動,它們可以提高社會生產(chǎn)力,為推動消費(fèi)貢獻(xiàn)經(jīng)濟(jì)力量,同時(shí)也可以為人們提供更多的就業(yè)崗位。商業(yè)銀行通常是依據(jù)信貸政策,以及企業(yè)自身能力,并對企業(yè)信貸風(fēng)險(xiǎn)進(jìn)行評估,根據(jù)其風(fēng)險(xiǎn)等級來判斷是否可以對企業(yè)進(jìn)行放貸,如果可以進(jìn)行放貸,則要進(jìn)一步衡量貸款額度、利率和貸款的期限等具體的信貸策略,如何利用數(shù)學(xué)模型建立一個(gè)公平、合理、科學(xué)的信貸決策機(jī)制是我們需要解決的問題。

1 問題分析

本文利用相關(guān)數(shù)據(jù)對123家企業(yè)的信貸風(fēng)險(xiǎn)進(jìn)行評估,并給出該銀行在一定的年度信貸總額情況下,對這些企業(yè)所采用的信貸策略。信貸策略包括是否對企業(yè)放貸及貸款額度、利率和期限等,題目已給出期限為一年,需要考慮的是貸款額度及利率優(yōu)惠的決策機(jī)制,而是否提供貸款由企業(yè)實(shí)力和供求關(guān)系穩(wěn)定程度來決定,利率優(yōu)惠由企業(yè)信譽(yù)高低和信貸風(fēng)險(xiǎn)大小決定,首先對數(shù)據(jù)做了預(yù)處理,剔除掉作廢發(fā)票等無效數(shù)據(jù),利用Excel軟件對數(shù)據(jù)進(jìn)行篩選、提取,將衡量是否放貸和利率優(yōu)惠的指標(biāo)整理成數(shù)據(jù)集。其次運(yùn)用Spearman相關(guān)系數(shù)對篩選的14個(gè)指標(biāo)進(jìn)行相關(guān)性分析,最終確定出顯著性較高的5項(xiàng)指標(biāo)作為衡量信貸風(fēng)險(xiǎn)的評價(jià)指標(biāo),為了保證信貸策略結(jié)果的精確性,我們先建立了PSO優(yōu)化的SVM模型,由于其訓(xùn)練數(shù)據(jù)和預(yù)測數(shù)據(jù)的精確性較低,因此構(gòu)建了貝葉斯神經(jīng)網(wǎng)絡(luò)擬合模型,對123家企業(yè)的信貸風(fēng)險(xiǎn)做出了評級,其擬合效果較好。商業(yè)銀行在進(jìn)行信貸活動時(shí),不僅要評估企業(yè)風(fēng)險(xiǎn),還要考慮到自身的收益最大化,為此建立了信貸風(fēng)險(xiǎn)評估模型及收益最大化的雙規(guī)化目標(biāo)模型,同時(shí)建立銀行收益函數(shù)。在算法方面,我們采用模擬退火算法并結(jié)合線性規(guī)劃原理,計(jì)算出銀行對于 123 家企業(yè)的具體信貸策略,即企業(yè)對應(yīng)的貸款額度比列以及相應(yīng)利率。

2 模型的建立與求解

題目要求制定對于302 家無信貸記錄的公司在銀行信貸總額為1億元時(shí)的相應(yīng)信貸政策,這建立在已經(jīng)構(gòu)建的信貸風(fēng)險(xiǎn)評估模型、制定對應(yīng)企業(yè)的信貸策略的基礎(chǔ)上。比例的年度信貸總額,只需要求出比例即可。總額為1億元,其還要加上約束條件:確定要放貸企業(yè)的貸款額度為10萬~100萬元。本文主要基于對企業(yè)歷史信貸數(shù)據(jù)信息的挖掘、處理及分析,建立基于貝葉斯神經(jīng)網(wǎng)絡(luò)擬合算法的企業(yè)風(fēng)險(xiǎn)評估模型和雙規(guī)劃目標(biāo)模型,運(yùn)用模擬退火算法制定出信貸策略;利用層次分析法來分析企業(yè)在受到突發(fā)因素影響時(shí)各行業(yè)的狀況,將每個(gè)層次中的每個(gè)因素對結(jié)果的影響程度進(jìn)行量化,非常清晰、明確。對于銀行信貸政策而言既要滿足其利潤的最大化,同時(shí)也要保證風(fēng)險(xiǎn)的可控性,針對此建立的雙目標(biāo)規(guī)劃模型,可以使得規(guī)劃者和決策者各司其職,在自己的角色中充分發(fā)揮各自的作用。但是,對于多目標(biāo)問題,各個(gè)目標(biāo)是不可公度的,因此采用層次分析法來構(gòu)建信貸策略調(diào)整機(jī)制,并計(jì)算出各個(gè)行業(yè)所受影響的指標(biāo)權(quán)重,進(jìn)而調(diào)整信貸策略。但是選擇備選方案層時(shí)依據(jù)企業(yè)名稱劃分行業(yè)具有較大的人為主觀性,其分析結(jié)果不夠準(zhǔn)確。最后結(jié)合層次分析法制定出企業(yè)在受到突發(fā)因素影響下的信貸調(diào)整策略。通過篩選可以看到是否違約與信譽(yù)評級為ABCD有直接關(guān)系,將每個(gè)企業(yè)根據(jù)ABCD進(jìn)行分類,只投資信譽(yù)評級為ABC的企業(yè)即可,如表1所示。

Spearman相關(guān)系數(shù)是利用兩個(gè)變量的秩次大小作線性相關(guān)分析,對原始變量的分布不作要求,屬于非參數(shù)統(tǒng)計(jì)方法,適用范圍要廣些,具體表達(dá)式如下:

其中, n為樣本容量, d為樣本的秩次差。在使用SVM算法進(jìn)行評估和預(yù)測時(shí),需要事先確定參數(shù)C和σ值,它們分別是用來控制懲罰正則化的參數(shù)和核函數(shù)標(biāo)準(zhǔn)化參數(shù)。那么如何進(jìn)行參數(shù)選擇呢?問題可轉(zhuǎn)化為利用PSO算法在給定空間的全局搜索,具體步驟如下。

(1)首先要對數(shù)據(jù)進(jìn)行歸一化處理,對PSO參數(shù)進(jìn)行初始化。

(2)利用PSO優(yōu)化的SVM模型。

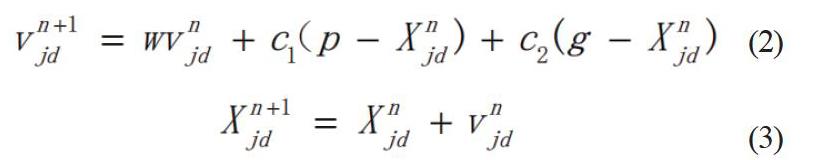

(3)根據(jù)式 (2)更新各個(gè)粒子的速度和位置,產(chǎn)生新種群。

其中, V代表迭代函數(shù), X代表新物種, P代表粒子最優(yōu)速度, g代表粒子運(yùn)動過程中的最優(yōu)位置, C1和C2為加速常, W為慣性權(quán)重; m為種群規(guī)模。

(4)計(jì)算新種群的適應(yīng)值,并計(jì)算新粒子的速度和位置,如果存在更優(yōu)的則替換,否則將維持原狀。

(5)判斷是否收斂,若收斂則結(jié)束,輸出最優(yōu)的參數(shù)C和σ;若沒有收斂則繼續(xù)迭代,令n=n+1,轉(zhuǎn)到步驟2)。

利用PSO方法對5個(gè)參數(shù)共同優(yōu)化選取,建立SVM風(fēng)險(xiǎn)等級預(yù)測模型。對123組數(shù)據(jù)進(jìn)行訓(xùn)練研究。即求解如下表達(dá)式:

其中有5個(gè)變量:x1-x5,為了方便網(wǎng)絡(luò)訓(xùn)練,可以將因變量的值從ABCD,對應(yīng)為1,0.75,0.5,0。可以看到神經(jīng)網(wǎng)絡(luò)結(jié)構(gòu)一般分為輸入層、隱藏層、中間層,如圖1所示。

神經(jīng)網(wǎng)絡(luò)能夠?qū)BCD有較高的預(yù)測準(zhǔn)確率,每個(gè)范圍有不同的等級,我們劃分ABCD四個(gè)不同范圍,可以得到表2。

可以觀察到每一個(gè)等級的預(yù)測準(zhǔn)確率都比較高,D的預(yù)測準(zhǔn)確率可以達(dá)到87.50%。由于在信貸活動中商業(yè)銀行的貸款年利率會影響到潛在客戶的流失,所以需要對客戶流失率與貸款年利率數(shù)據(jù)的關(guān)系進(jìn)行一個(gè)擬合,選擇的是2次擬合函數(shù),運(yùn)用Excel軟件對信譽(yù)評級為A、B、C的企業(yè)分別擬合,擬合效果較好。銀行在經(jīng)營各項(xiàng)業(yè)務(wù)的第一要義就是盈利,與此同時(shí),資金的流動性和安全性也要有所保障。但是當(dāng)銀行的信貸業(yè)務(wù)出現(xiàn)問題時(shí),資金的流動性以及安全性就會面臨威脅,那么就會對銀行造成不可估量的損失,銀行的生存和未來的發(fā)展就會變得岌岌可危。為了避免此類狀況的發(fā)生,信貸風(fēng)險(xiǎn)評估分析就變得尤為重要,評估過程包括分析信貸客戶相關(guān)的財(cái)務(wù)和非財(cái)務(wù)數(shù)據(jù),衡量借款人的還款能力并估計(jì)違約的可能性,將這一系列的數(shù)據(jù)輔助銀行進(jìn)行借貸決策,所以建立了以信貸風(fēng)險(xiǎn)測量和銀行利益最大化的雙目標(biāo)規(guī)劃模型。首先各企業(yè)的信貸風(fēng)險(xiǎn)P值已根據(jù)模型一的算法求出,考慮到銀行的收益最大化,我們建立如下的銀行收益函數(shù):

1-p:達(dá)到不會違規(guī)的概率,p則是違規(guī)概率,x1是對每一個(gè)企業(yè)投資的金額,x2是對每一個(gè)企業(yè)投資的利率,fn(x2)表示我們上述求出的客戶流失率關(guān)于貸款年利率的擬合函數(shù),1-fn(x2)表示挽留的客戶比例,失去的那一部分表示不賺錢。可以把x1提出表達(dá)式外,這時(shí)上述式子可以分為兩個(gè)部分來解決:

因?yàn)閇(1-p)*(1+x2)-1]*(1-fn(x2))是關(guān)于x2的函數(shù),因?yàn)樽宰兞渴莤2,于是可以在固定x1值的情況下,只要使這個(gè)表達(dá)式最大,就能使下列條件滿足最大值:

其具體原理:改進(jìn)爬山算法,仍以求一元函數(shù)的最大值為例,具體的算法原理如下:i=0,在解空間中隨機(jī)生成一個(gè)初始解w0,作為搜索起始點(diǎn)S(S=ω0),計(jì)算搜索點(diǎn)S對應(yīng)的目標(biāo)函數(shù)值f(S)=f(ω0);令i++,在S附近隨機(jī)生成一個(gè)新解ωi,計(jì)算ωi對應(yīng)的目標(biāo)函數(shù)值f(ωi);若f(ωi)≥f(S),則將搜索點(diǎn)S移動到解ωi的位置,然后將上述步驟進(jìn)行重復(fù);若f(ωi)≤f(S),不同于爬山算法,搜索點(diǎn)此時(shí)并沒有完全拒絕解ωi,而有一定的概率p接收新解。用程序生成一個(gè)(0,1)之間的隨機(jī)數(shù)r,如果r 通過對數(shù)據(jù)的篩選整合后,建立滿足要求的衡量信貸風(fēng)險(xiǎn)指標(biāo)體系,由于由PSO優(yōu)化的SVM模型模擬效果較差,改用貝葉斯神經(jīng)網(wǎng)絡(luò)擬合模型,針對四組不同級別的信譽(yù)評級,擬合出其對應(yīng)信貸風(fēng)險(xiǎn)區(qū)間范圍。后通過對企業(yè)貸款利率與流失率的擬合分析,建立雙規(guī)劃模型,采用模擬退火算法,針對不同實(shí)力、不同信譽(yù)等級企業(yè)不同的信貸風(fēng)險(xiǎn),制定其信貸策略,既滿足銀行低風(fēng)險(xiǎn)策略,也能達(dá)到銀行營利的目的。新冠肺炎疫情的爆發(fā)對各行業(yè)、各類別企業(yè)的生產(chǎn)經(jīng)營和經(jīng)濟(jì)效益造成了不同程度的影響。根據(jù)企業(yè)的信譽(yù)不受突發(fā)因素影響,貝葉斯神經(jīng)網(wǎng)絡(luò)模型具有一定的容錯(cuò)能力,其不僅僅可以運(yùn)用于信貸風(fēng)險(xiǎn)的評估,還可以在商品銷售的預(yù)測、水文預(yù)測、地質(zhì)分析、生物工程方面也有廣泛的應(yīng)用。層次分析法是一種成熟的分析評價(jià)方法,可以廣泛運(yùn)用到社會經(jīng)濟(jì)管理領(lǐng)域中許多的不確定性問題,可以起到很好的分析效果。因此在各企業(yè)原來的信貸風(fēng)險(xiǎn)基礎(chǔ)上,銀行需要綜合考慮企業(yè)生產(chǎn)經(jīng)營和經(jīng)濟(jì)效益幾方面的因素對其信貸風(fēng)險(xiǎn)造成的影響,重新調(diào)整年度信貸總額為1億元時(shí)的信貸策略。因此利用專家打分的層次分析法(AHP)對各行業(yè)、各類別企業(yè)的信貸風(fēng)險(xiǎn)影響程度進(jìn)行綜合評價(jià),對銀行信貸收益函數(shù)模型進(jìn)行改進(jìn),從而調(diào)整銀行信貸策略。AHP方法評價(jià)行業(yè)影響程度采用SPSS25.0對上述指標(biāo)體系進(jìn)行層次分析法,當(dāng)然它是在問題層次模型的基礎(chǔ)上建立起來的,判斷層次結(jié)構(gòu)中各指標(biāo)的相對重要性,利用專家打分法構(gòu)造其判別矩陣,共需構(gòu)造5個(gè)判別矩陣Ak(k=1,2,3,4,5)。將所有因素進(jìn)行兩兩分組,逐一比較,為了將不同性質(zhì)的因素相互比較的困難降到最低,我們利用相對尺度以提高準(zhǔn)確度,判斷矩陣Ak的標(biāo)度方法。max表示判斷矩陣最大特征根的特征向量,經(jīng)過歸一化記為A。層次單排序即為A的元素為同一層次元素相對于上一層元素來評判某因素相對重要性的排序權(quán)值的一個(gè)過程。在分析評價(jià)時(shí),按照構(gòu)建的綜合評價(jià)模型來計(jì)算各方案的綜合評價(jià)值,通過綜合評價(jià)值推出最優(yōu)最好的方案或?qū)@些方案按順序排列,但是有時(shí)候“屬性值”并不是完全精確的,也可能隨時(shí)間變化,而且受主觀影響較大,這樣,方案排序的結(jié)果就顯得不可靠。因此對于評價(jià)結(jié)果進(jìn)行靈敏度分析,也就是需要知道決策信息的變化對方案排序結(jié)果的影響程度。層次分析法從根本上來看屬于一種簡單的線性加權(quán)法,只是將問題分而治之,切分成多個(gè)層次來逐一解決。 3 結(jié)語 本文選擇貝葉斯神經(jīng)網(wǎng)絡(luò)擬合算法,建立商業(yè)銀行企業(yè)客戶信貸風(fēng)險(xiǎn)評價(jià)模型,快速、易于訓(xùn)練,給出了它們所需的資源能帶來良好的表現(xiàn)。其中BP算法收斂速度慢,易于陷入局部極小值,從而找不到整體最優(yōu)點(diǎn),SVM模型訓(xùn)練有一定難度,擬合效果較差。利用完成學(xué)習(xí)過程的網(wǎng)絡(luò)測試樣本數(shù)據(jù),發(fā)現(xiàn)測試精度較高。但其輸入變量不能是相關(guān)的,其成為模型缺點(diǎn)所在,也是后續(xù)值得思考優(yōu)化的問題。由于信貸風(fēng)險(xiǎn)是受多種因素共同影響的結(jié)果,很難給出其各種因素共同作用的公式,而神經(jīng)網(wǎng)絡(luò)模型很好解決了這個(gè)問題,它具有較強(qiáng)的自組織、自適應(yīng)與學(xué)習(xí)能力,能夠在未完全了解所有風(fēng)險(xiǎn)因素的變化趨勢下,完成各種評價(jià)指標(biāo)變量之間的相關(guān)性映射。對于銀行信貸政策而言既要滿足利潤的最大化,同時(shí)也要保證風(fēng)險(xiǎn)的可控性,針對于此建立的雙目標(biāo)規(guī)劃模型,可以使得規(guī)劃者和決策者各司其職。但是在多目標(biāo)問題中各個(gè)目標(biāo)是不可公度的。層次分析法把研究對象看成一個(gè)整體,進(jìn)行一系列的拆分和分解,從而進(jìn)行比較和判斷,完成決策。利用層次分析法來分析企業(yè)在受到突發(fā)因素影響時(shí)各行業(yè)的狀況,將每個(gè)層次中的每個(gè)因素對結(jié)果的影響程度進(jìn)行量化,非常清晰明確。但是選擇備選方案層時(shí)依據(jù)企業(yè)名稱劃分行業(yè)具有較大的人為主觀性,其分析結(jié)果不夠準(zhǔn)確。 參考文獻(xiàn) 李帥鵬.基于貝葉斯決策規(guī)則的商業(yè)銀行信貸風(fēng)險(xiǎn)研究[D].武漢:淮北師范大學(xué),2020. 許士春,張婧男.新冠肺炎疫情對企業(yè)影響調(diào)查與一季度經(jīng)濟(jì)預(yù)測[J].淮海文匯,2020(01):8-14. 呂文.我國商業(yè)銀行中小企業(yè)客戶信用風(fēng)險(xiǎn)評級方法的研究[D].蘇州:蘇州大學(xué),2019. 龍澤棟.基于BP神經(jīng)網(wǎng)絡(luò)的商業(yè)銀行信貸風(fēng)險(xiǎn)評估研究[D].武漢:湖北工業(yè)大學(xué),2018. 張虹婧.C商業(yè)銀行成都分行中小企業(yè)信用風(fēng)險(xiǎn)管理研究[D].成都:電子科技大學(xué),2018.