各行業股市投機與上市公司績效的關系研究

胡莎 李思敏 劉定欣 劉德紅

【摘? 要】我國股市發展和實體經濟存在長期的背離,股市資金是否流入實體經濟值得思考。論文通過構建出各行業股市投機指標以及收集上市公司績效數據,探究2016年至今各行業股市投機與上市公司績效的關系。實證結果表明,在大多數行業中,股市投機與公司績效呈負向關系,說明我國股市泡沫主要是非生產性泡沫進而阻礙實體經濟的健康發展。論文據此提出了相應的政策建議。

【Abstract】There is a long-term deviation between the development of China's stock market and the real economy. Whether the stock market funds flow into the real economy is worth thinking. Through the construction of stock market speculation indicators in various industries and the collection of performance data of listed companies, this paper explores the relationship between the stock market speculation and the performance of listed companies in various industries since 2016. The empirical results show that in most industries, stock market speculation and company performance are negatively related, indicating that the bubble of China's stock market is mainly non-productive bubble, which will hinder the healthy development of the real economy. Based on this, the paper puts forward the corresponding policy suggestions.

【關鍵詞】股市投機;實體經濟;上市企業

【Keywords】stock market speculation; real economy; listed enterprises

【中圖分類號】F832.5? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ?【文獻標志碼】A? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ?【文章編號】1673-1069(2021)05-0120-02

1 引言

關于資金進入股市如何影響實體經濟,國內外大致形成了3種不同觀點:一是股市對實體經濟的發展有促進作用(Levine和Zervos,1998);二是股市阻礙了實體經濟的增長,劉駿民和伍超明(2004)發現我國股市和實體經濟結構的極不對稱性限制后者的持續發展;三是股市對于實體經濟發展的影響具有不確定性,如吳曉求(2006)發現擁有成熟資本市場的國家中股市與實體經濟同步增長,但中國的情況相反。

雖說股市是經濟的晴雨表,但我國股市發展和實體經濟存在長期的背離,并存在明顯的投機特征。馬洪潮(2001)認為中國股市特殊的股權結構和較低的紅利收益在客觀上造成了投機盛行現象;高莉和樊衛東(2002)分析發現中國股市資金流向發現真正流向實體經濟的資金僅有30%。股市作為上市公司融資渠道之一,對于增加公司現金流和研發投入、擴大公司規模以及保障經營績效等方面十分重要。因此探究投機行為是否對股市的資金橋梁作用有所影響以及影響如何對于合理引導股市服務實體經濟是十分必要的。

2 研究假設與研究設計

2.1 研究假設

對于股市投機對實體經濟的影響,Harrison和Kreps(1978)認為股市投機性會使投資者傾向于將資金投向凈生產力更高的資產,從而導致實體領域投資不足;蘇冬蔚和毛建輝(2019)發現股市投機造成非上市企業融資和生產能力下降,進而威脅實體經濟發展。對于上市公司企業,部分學者發現我國大部分上市公司的業績與股票價格之間存在顯著的負相關關系(穆良平、史代敏,2002),而這可能與我國投資者不成熟的投機有關。

根據以上分析,本文提出以下假設:

假設H1:投機程度越高,該行業上市企業的業績越差。

2.2 模型與變量

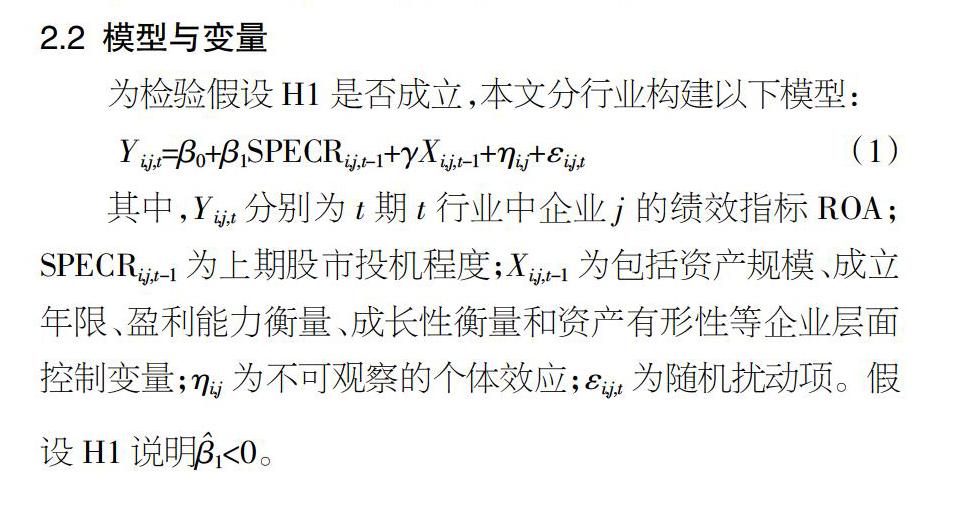

為檢驗假設H1是否成立,本文分行業構建以下模型:

Yi,j,t=β0+β1SPECRi,j,t-1+γXi,j,t-1+?濁i,j+εi,j,t? ? ? ? ? ? ? ? ? ? (1)

其中,Yi,j,t分別為t期t行業中企業j的績效指標ROA;SPECRi,j,t-1為上期股市投機程度;Xi,j,t-1為包括資產規模、成立年限、盈利能力衡量、成長性衡量和資產有形性等企業層面控制變量;?濁i,j為不可觀察的個體效應;εi,j,t為隨機擾動項。假設H1說明1<0。

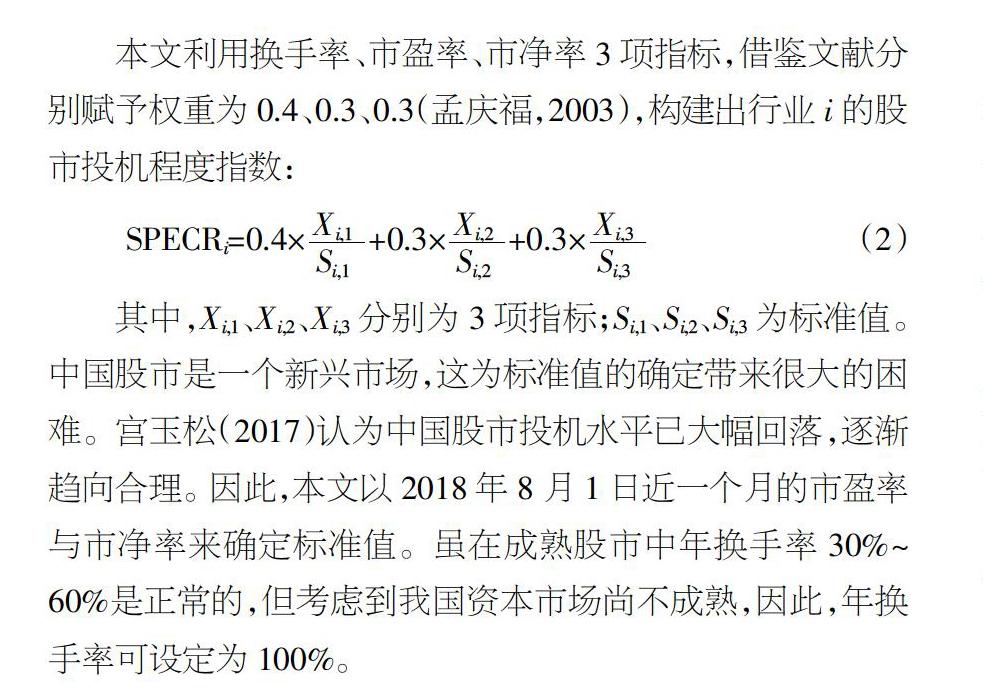

本文利用換手率、市盈率、市凈率3項指標,借鑒文獻分別賦予權重為0.4、0.3、0.3(孟慶福,2003),構建出行業i的股市投機程度指數:

其中,Xi,1、Xi,2、Xi,3分別為3項指標;Si,1、Si,2、Si,3為標準值。中國股市是一個新興市場,這為標準值的確定帶來很大的困難。宮玉松(2017)認為中國股市投機水平已大幅回落,逐漸趨向合理。因此,本文以2018年8月1日近一個月的市盈率與市凈率來確定標準值。雖在成熟股市中年換手率30%~60%是正常的,但考慮到我國資本市場尚不成熟,因此,年換手率可設定為100%。

2.3 數據

由于2015年A股市場劇烈動蕩,本文為避開這一區間,選擇2016-2020年各行業A股上市公司為初始樣本,并進行了如下篩選:

①剔除財務數據缺失的公司;

②剔除統計區間內為ST或ST*的股票。企業財務數據來自CSMAR數據庫。

限于篇幅原因,本文選取幾個典型行業(2012年證監會分類):農林牧漁業、制造業、電力等行業及運輸業。換手率由股票每日交易數據計算得出,市盈率和市凈率來源于中證指數官網。為避免極端值的影響,本文對所有連續變量在上下各1%的水平上進行了Winsorize處理。

3 實證結果

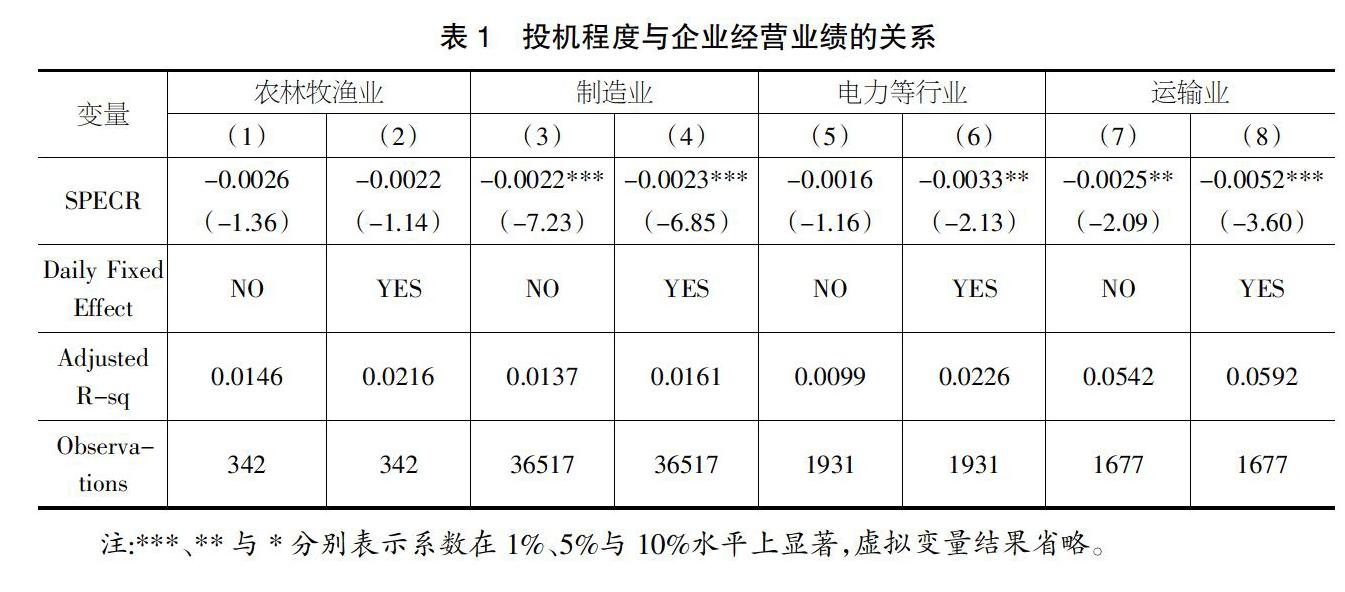

3.1 投機程度對上市企業績效的影響

為探究各行業投機程度對該行業上市企業的經營業績的影響,本文建立上述模型進行驗證。回歸結果見表1。從表1的(1)~(8)列可以發現,除農林牧漁業在OLS回歸和固定效應模型下以及電力等行業在OLS回歸中投機程度的系數為負但不顯著,其他結果都是為負并顯著的,這說明對大部分行業來說,該行業股市中投資者的投機行為確實會影響到上市企業的經營業績。這也說明我國股市由于短期投機行為盛行導致投機泡沫主要是非生產性泡沫,涌入股市的資金無法服務和支持實體經濟(本文中分析上市公司)的發展。并且從系數大小角度來看,運輸業在OLS回歸和固定效應模型中股市投機變量的系數最小,因此,在這4個行業中,股市投機對運輸業公司績效的負面影響可能最為明顯。

3.2 穩健性檢驗

為檢驗穩健性,本文替換被解釋變量的定義,使用國泰安數據庫中同樣衡量公司盈利能力的指標資產報酬率。與上文結論保持一致,大多數行業的投機行為都對該行業上市公司績效造成了負面影響。

4 結論與政策建議

本文研究A股市場不同行業的股市投機程度與該行業上市公司績效的關系,實證分析得到以下結論:在大多數行業中,股市投機與上市公司績效有負向關系,這說明我國投機泡沫主要是非生產性泡沫,涌入股市的資金無法服務和支持實體經濟的發展。與此同時,本文的研究對象是上市公司,未上市的中小微企業由于股市投機導致融資機會減少等問題更加嚴重。因此,國家應繼續對資本市場進行基礎制度改革,從而營造良好的投資環境以及企業融資環境,進而促進進入股市的資金流向生產性領域,更好地發揮股市服務實體經濟的功能和作用。

【參考文獻】

【1】高莉,樊衛東.中國股票市場與貨幣政策新挑戰[J].金融研究,2001(12):29-42.

【2】宮玉松.中國股市泡沫的成因與對策[J].審計與經濟研究,2017,32(5):119-127.

【3】劉駿民,伍超明.虛擬經濟與實體經濟關系模型——對我國當前股市與實體經濟關系的一種解釋[J].經濟研究,2004(4):60-69.

【4】馬洪潮.中國股市投機的實證研究[J].金融研究,2001(3):1-9.

【5】孟慶福.股票市場過度投機的綜合評價研究[J].吉林大學社會科學學報,2003(1):106-110.

【6】穆良平,史代敏.股票市場波動與上市公司整體績效的關聯性[J].財經科學,2002(6):78-80.

【7】蘇冬蔚,毛建輝.股市過度投機與中國實體經濟:理論與實證[J].經濟研究,2019,54(10):152-166.

【8】吳曉求.實體經濟與資產價格變動的相關性分析[J].中國社會科學,2006(6):55-64+204.

【9】Harrison J. Michael,Kreps David M.Speculative Investor Behavior in a Stock Market with Heterogeneous Expectations[J].Quarterly Journal of Economics,1978(2):323-336.

【10】Levine R,Zervos S.Stock Markets, Banks, and Economic Growth[J].American Economic Review,1998,88(3):537-558.