一顆種植牙背后的千億級(jí)市場(chǎng)

盛麗華

近年來,口腔醫(yī)療市場(chǎng)快速成長(zhǎng)為一片藍(lán)海,其中種植牙業(yè)務(wù),市場(chǎng)潛力無(wú)限,不可小覷。

一顆種植牙,如何撬動(dòng)千億級(jí)市場(chǎng)?

種植牙被口腔醫(yī)學(xué)界公認(rèn)為缺牙的最佳修復(fù)方式,被稱為“人類的第三副牙齒”。

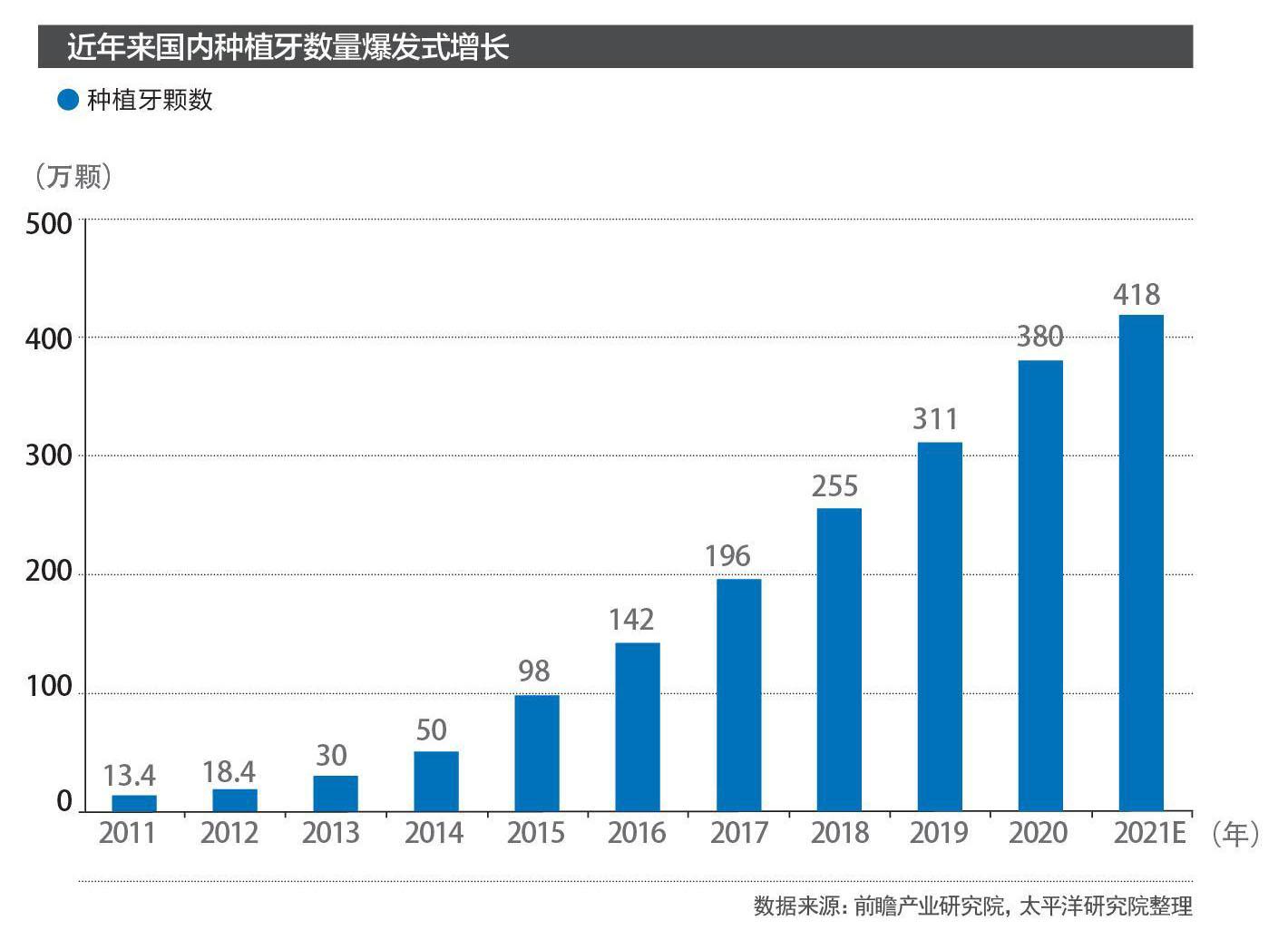

根據(jù)Straumann年報(bào)數(shù)據(jù),2012年以來,國(guó)內(nèi)種植牙行業(yè)迎來快速發(fā)展,種植牙數(shù)量從2012年的18.3萬(wàn)顆增至2020年的380萬(wàn)顆左右。預(yù)計(jì)國(guó)內(nèi)有望達(dá)到1 400萬(wàn)~2 800萬(wàn)顆的規(guī)模,以治療費(fèi)10 000元/顆測(cè)算,種植牙潛在市場(chǎng)為1 400億~2 800億元。

具體到種植牙行業(yè)的耗材市場(chǎng),其中的機(jī)遇與挑戰(zhàn)又有哪些?

種植牙行業(yè)有市場(chǎng)嗎?

我國(guó)是全球增長(zhǎng)最快的種植牙市場(chǎng)之一,2011年我國(guó)年種植牙顆數(shù)僅為12萬(wàn)顆左右,到2019年已達(dá)到311.95萬(wàn)顆,復(fù)合增長(zhǎng)率達(dá)到48.21%。

作為一種與天然牙功能、結(jié)構(gòu)以及美觀效果十分相似的修復(fù)方式,種植牙自上世紀(jì)八十年代以來迅速發(fā)展成熟,目前已成為國(guó)際上公認(rèn)的齒科修復(fù)首選。全球種植體和假牙市場(chǎng)規(guī)模在2017年達(dá)到89.8億美元,預(yù)計(jì)未來6年復(fù)合增速6.5%, 2023年達(dá)到130.1億美元。

種植牙費(fèi)用較高,且基本以自費(fèi)為主。目前種植牙主要消費(fèi)市場(chǎng)在歐美區(qū)域,根據(jù)Straumann年報(bào)披露,全球種植牙上游市場(chǎng)歐洲占比為45%~50%,北美25%~30%,亞太地區(qū)占比15%~20%。

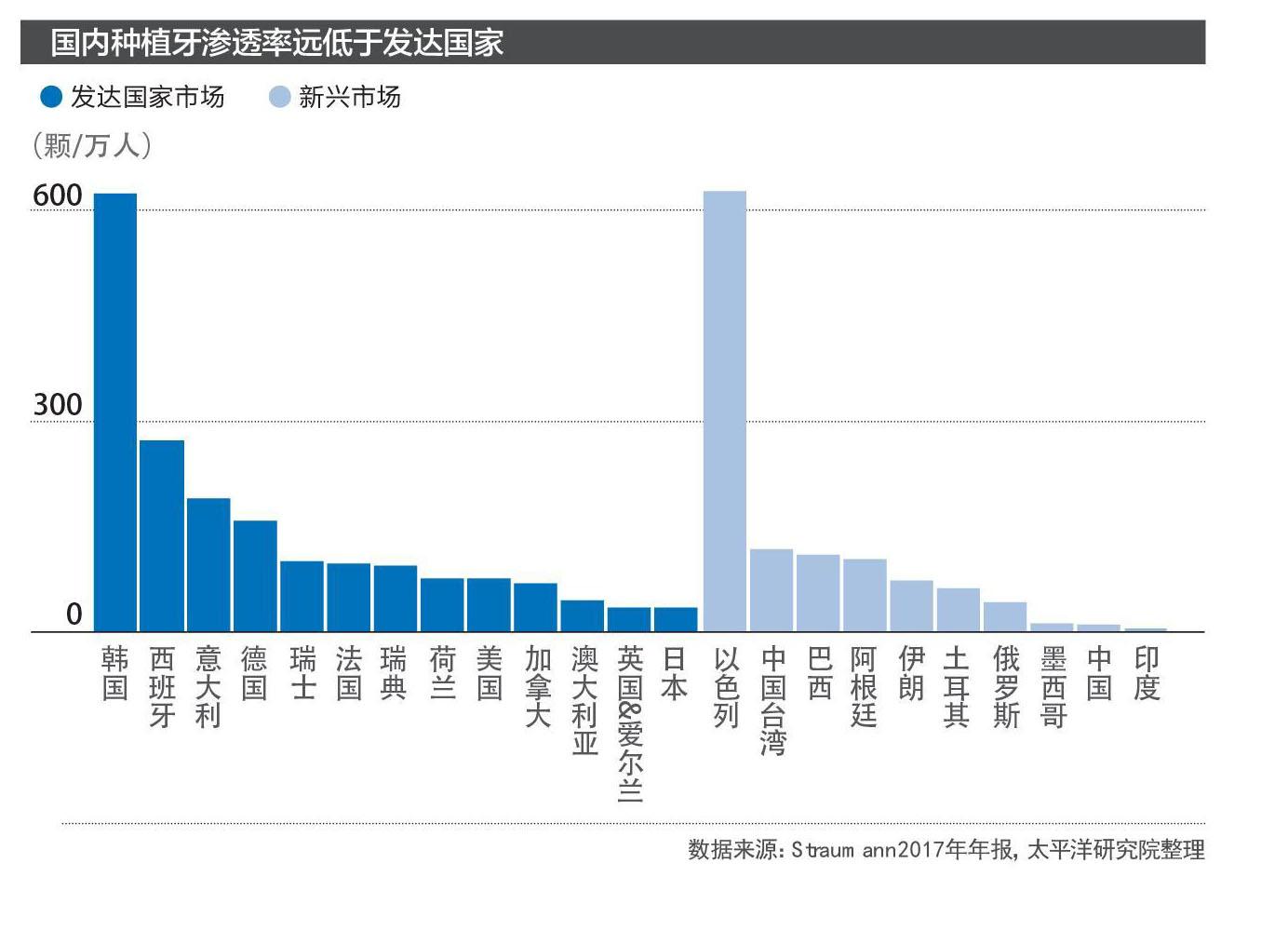

根據(jù)Straumann年報(bào)數(shù)據(jù),發(fā)達(dá)國(guó)家種植牙滲透率普遍在100顆/萬(wàn)人~200顆/萬(wàn)人,最高的如韓國(guó)和以色列能達(dá)到600顆/萬(wàn)人,而中國(guó)在2020年僅25顆/萬(wàn)人。為何各國(guó)種植牙滲透率差異如此之大?

1.種植牙被納入國(guó)家醫(yī)療報(bào)銷。

韓國(guó)種植牙滲透率遠(yuǎn)超其他市場(chǎng)滲透率主要是因?yàn)椋瑥?014年開始韓國(guó)綜合保險(xiǎn)對(duì)65歲或65歲以上老年人種植牙進(jìn)行報(bào)銷,滲透率大幅度提升。在以色列,種植牙也被納入國(guó)家醫(yī)療報(bào)銷政策。

2.本土產(chǎn)品崛起導(dǎo)致種植牙價(jià)格下降。

在韓國(guó)和以色列的種植牙市場(chǎng),本土品牌的崛起有效的降低了種植牙的價(jià)格。比如在韓國(guó),種植牙市場(chǎng)一度被外資品牌(如Straumann等)壟斷,外資品牌市場(chǎng)占有率高達(dá)75%,本土企業(yè)奧齒泰(Osstem)等本土新進(jìn)入者不斷通過競(jìng)爭(zhēng)性價(jià)格打破價(jià)格平衡,擠占外資品牌的市場(chǎng)占有率。2000-2010年外資品牌在韓國(guó)種植牙市場(chǎng)的占比從75%下降到25%。在以色列也發(fā)生了同樣的事情,多家以色列優(yōu)秀本土企業(yè)崛起,如MIS、雅定、科特斯等,使得以色列種植牙可供選擇的價(jià)格范圍十分廣泛。

3.可支配收入提升。

歐美大部分國(guó)家,人均可支配收入較高,即使大部分區(qū)域種植牙沒有被納入醫(yī)療報(bào)銷政策中,也不影響其較高的滲透率。

4.有種植牙資格的種植牙醫(yī)生數(shù)量影響滲透率。

牙醫(yī)的數(shù)量限制了種植牙手術(shù)的開展以及決定了種植牙手術(shù)的費(fèi)用,但是問題的關(guān)鍵其實(shí)是具有植牙資格的醫(yī)生數(shù)量。Straumann年報(bào)數(shù)據(jù)顯示,在韓國(guó)80%的牙醫(yī)具有種植牙資格,而美國(guó)僅有22%的牙醫(yī)具有種植牙資格。

參考與國(guó)際市場(chǎng)的差距,可以預(yù)見未來中國(guó)種植牙行業(yè)市場(chǎng)有很大的發(fā)展空間。

未來市場(chǎng)局面

國(guó)內(nèi)種植牙市場(chǎng)將迎來新一輪高增長(zhǎng)時(shí)期有3個(gè)原因:

支付能力提高

人均GDP上升會(huì)帶動(dòng)國(guó)內(nèi)種植牙市場(chǎng)需求增加,刺激本土品牌出現(xiàn),拉低整體種植牙價(jià)格,從而使得種植牙需求進(jìn)一步提高。

參考韓國(guó)的發(fā)展軌跡,2000年韓國(guó)人均GDP達(dá)到12 256美元,2000年以前以海外進(jìn)口品牌為主,價(jià)格均在4 000美元/顆,韓國(guó)品牌奧齒泰于2000年上市之后把種植牙價(jià)格拉到1 500美元以下,單顆種植牙價(jià)格/人均GDP從30%降到14%。

研究表明,當(dāng)單顆種植牙價(jià)格/人均GDP為7%~9%時(shí),收入和價(jià)格邊際變化對(duì)種植牙滲透率影響變小,會(huì)進(jìn)一步依賴于種植牙醫(yī)生或者消費(fèi)者意識(shí)的提升。

回到國(guó)內(nèi)市場(chǎng),2020年我國(guó)人均GDP為10 504美元左右,按照10 000元/顆價(jià)格來看,單顆種植牙價(jià)格/人均GDP約為12%。因此收入的增長(zhǎng)依然是國(guó)內(nèi)種植牙市場(chǎng)需求釋放的主要驅(qū)動(dòng)因素。

牙醫(yī)數(shù)量增加

種植牙市場(chǎng)的繁榮與終端牙醫(yī)數(shù)量有直接關(guān)系。中國(guó)人均牙醫(yī)數(shù)量少,中國(guó)牙醫(yī)的人均配比率較低。百萬(wàn)人牙醫(yī)配比率為137人,僅相當(dāng)于中國(guó)臺(tái)灣地區(qū)1982年的水平。

同時(shí),種植牙資格也是一道門檻,中國(guó)僅11%的牙醫(yī)具備種植牙資格。國(guó)內(nèi)外種植系統(tǒng)生產(chǎn)企業(yè)紛紛加強(qiáng)在國(guó)內(nèi)的學(xué)術(shù)推廣力度和醫(yī)生培訓(xùn)力度,有望吸引更多牙科醫(yī)生和幫助更多牙科醫(yī)生獲得種植牙資格。通過口腔醫(yī)師協(xié)會(huì)和種植牙企業(yè)的合作培訓(xùn)等手段,我國(guó)種植牙醫(yī)生資源也逐步增加,將帶動(dòng)我國(guó)種植牙市場(chǎng)的發(fā)展。

老齡化加劇

整體種植牙市場(chǎng)需求與人口老齡化有關(guān),相比青、中年人,老年人缺牙的可能性更高。據(jù)第四次全國(guó)口腔流行病學(xué)調(diào)查結(jié)果(廣東省地區(qū)),在35-44歲的中年人群中,平均留牙量為29.9顆,平均缺牙數(shù)為2.1顆;在55-64歲的人群中,平均留牙量為26.1顆,平均缺牙數(shù)為5.9顆;65-74歲的人群中,平均留牙量為22.9顆,平均缺牙數(shù)為9.1顆。

我國(guó)目前正處于老齡化加速階段,潛在缺牙修復(fù)市場(chǎng)需求巨大,人口老齡化的發(fā)展將不斷打開種植牙市場(chǎng)空間。

耗材市場(chǎng)的機(jī)遇與挑戰(zhàn)

種植牙需求的釋放,提高了對(duì)種植牙相關(guān)耗材的需求。種植牙領(lǐng)域上游耗材分為種植系統(tǒng)和修復(fù)材料,種植系統(tǒng)包括種植體、種植基臺(tái)、牙冠,其中種植體是種植牙的核心部件,而修復(fù)材料一般包括口腔修復(fù)膜和骨粉,用于創(chuàng)口修復(fù)。

那么,種植牙主要耗材的市場(chǎng)規(guī)模與潛力究竟如何?

1.種植體目前國(guó)內(nèi)市場(chǎng)規(guī)模60億元,有望保持30%以上增速。

種植體在終端種植手術(shù)中,占有較大的價(jià)值量,是種植牙核心耗材。根據(jù)調(diào)研數(shù)據(jù),種植體平均出廠價(jià)在2 000元~3 000元,若按照100顆/萬(wàn)人~200顆/萬(wàn)人測(cè)算,國(guó)內(nèi)種植體市場(chǎng)規(guī)模(出廠口徑)有望達(dá)到210億~420億元。

國(guó)產(chǎn)品牌起步晚。2000-2005年歐洲品牌瑞士Straumannn和Nobel進(jìn)入并打開中國(guó)市場(chǎng),緊接著很長(zhǎng)一段時(shí)間中國(guó)市場(chǎng)被韓系品牌和歐美品牌占領(lǐng)。國(guó)產(chǎn)種植體系統(tǒng)基本在2015年前后上市,上市時(shí)間短,技術(shù)上模仿歐系品牌,產(chǎn)品處于模仿階段;價(jià)格上與韓國(guó)品牌接近,價(jià)格上不具備優(yōu)勢(shì),導(dǎo)致目前市場(chǎng)占有率有限。

在國(guó)內(nèi),種植體市場(chǎng)競(jìng)爭(zhēng)格局和國(guó)際競(jìng)爭(zhēng)格局類似,90%以上被外資品牌所占據(jù),國(guó)產(chǎn)品牌的市場(chǎng)份額不足10%。

截至2020年底,國(guó)內(nèi)已有15家企業(yè)和機(jī)構(gòu)獲批種植體生產(chǎn),其中美佳境、安聯(lián)和薏鈦科技來自中國(guó)臺(tái)灣地區(qū),大陸企業(yè)中鄭州康德、北京萊頓獲批較早。北京萊頓BLB、百康特BKT、江蘇創(chuàng)英、威高等種植體品牌認(rèn)知度相對(duì)較高。

導(dǎo)致國(guó)產(chǎn)種植體滲透率低的原因,主要有4點(diǎn):

第一,產(chǎn)品存在一定的差距。國(guó)產(chǎn)和進(jìn)口的表面處理工藝和產(chǎn)品加工精密度存在一定的差別,影響了種植體的使用壽命和性能;

第二,臨床數(shù)據(jù)少,國(guó)產(chǎn)種植體起步晚,缺少足夠的臨床數(shù)據(jù)支撐和學(xué)術(shù)支持;

第三,國(guó)產(chǎn)品牌性價(jià)比優(yōu)勢(shì)不突出;

第四,種植治療是一種精確的外科治療,需要與種植系統(tǒng)相配套的種植工具等,國(guó)內(nèi)種植體系統(tǒng)企業(yè)目前在配套工具設(shè)計(jì)上也存在欠缺,推廣上難以有差異化優(yōu)勢(shì)。

2.修復(fù)材料出廠價(jià)規(guī)模有望達(dá)到30億~100億元,望盡快實(shí)現(xiàn)進(jìn)口替代。

口腔修復(fù)膜屬于三類醫(yī)療器械,監(jiān)管十分嚴(yán)格,目前行業(yè)的主要競(jìng)爭(zhēng)者有蓋氏和國(guó)產(chǎn)企業(yè)正海生物,其中蓋氏一家獨(dú)大,產(chǎn)品銷售額占行業(yè)70%左右,正海約占12%,此外還有美國(guó)庫(kù)克和福建博特等產(chǎn)品,但規(guī)模均不大。

國(guó)產(chǎn)品牌進(jìn)口替代空間大,例如正海口腔修復(fù)膜與蓋氏產(chǎn)品基本無(wú)差異,價(jià)格卻僅有蓋氏的50%~80%,性價(jià)比極高,相關(guān)研究表明,正海生物海奧的成骨效果與蓋氏產(chǎn)品相當(dāng)。

因此我們看好國(guó)產(chǎn)產(chǎn)品能憑借極高性價(jià)比加速進(jìn)口替代。

根據(jù)草根調(diào)研情況,口腔膜使用約占全部種植牙比例的30%~40%。同樣按照100顆/萬(wàn)人~200顆/萬(wàn)人,以價(jià)格1 800元來測(cè)算,口腔修復(fù)膜+骨粉的終端市場(chǎng)規(guī)模均為75億~200億元,預(yù)計(jì)出廠價(jià)為終端價(jià)的40%~50%左右,則出廠價(jià)規(guī)模為30億~100億元。

若國(guó)產(chǎn)產(chǎn)品的市場(chǎng)占有率能提升30%~40%,以及考慮到國(guó)產(chǎn)產(chǎn)品價(jià)格更低,國(guó)產(chǎn)種植用口腔修復(fù)材料的銷售額有望達(dá)到7億~30億元。

3.種植牙牙冠(又可稱義齒):氧化鋯全瓷牙市場(chǎng)規(guī)模有望達(dá)到180億元。

中國(guó)是牙冠生產(chǎn)大國(guó),牙冠生產(chǎn)企業(yè)眾多。全球牙冠市場(chǎng)規(guī)模在300億美元左右,根據(jù)美國(guó)牙科設(shè)備制造商Dentsply Sirona提供的數(shù)據(jù)顯示,在2012年,中國(guó)就成為了全球義齒主要生產(chǎn)基地,中國(guó)全年義齒產(chǎn)量為8 650萬(wàn)顆,占全球60%,國(guó)內(nèi)義齒生產(chǎn)企業(yè)達(dá)到5 500多家,競(jìng)爭(zhēng)激烈。

以種植牙市場(chǎng)為例,歐美進(jìn)口頂級(jí)品牌種植體占比40%~50%,也就是說大約有40%~50%的消費(fèi)者也會(huì)傾向于選擇較貴、美學(xué)效果較好全瓷牙牙冠,因此可以判斷全瓷牙滲透率至少有望達(dá)到30%~40%。全瓷牙平均價(jià)格3 000元/顆,可估算國(guó)內(nèi)種植牙用全瓷牙的市場(chǎng)規(guī)模能達(dá)到34億~45億元。

假設(shè)氧化鋯全瓷牙滲透率40%,種植牙數(shù)量提升至1 500萬(wàn)顆,全瓷牙平均價(jià)格3 000元/顆,種植牙用的氧化鋯全瓷牙潛在市場(chǎng)空間約180億元。

4.種植牙基臺(tái):基臺(tái)和種植體成套使用。

種植體基臺(tái)是牙科修復(fù)手術(shù)中的輔助工具,是用于連接種植體與修復(fù)體的中間結(jié)構(gòu)。種植體和基臺(tái)之間連接的穩(wěn)定性和成功修復(fù)方面起著極其最重要的作用。由于基臺(tái)與種植體的銜接點(diǎn)是各有不同,所以在不同種植體下都會(huì)配備專門的愈合基臺(tái),成套配置。不同種類種植體也會(huì)有專門配備工具盒,用于植體植入以及基臺(tái)安裝。

盡管目前種植牙耗材進(jìn)口產(chǎn)品在國(guó)內(nèi)的占有率超過90%,國(guó)內(nèi)的種植牙廠家還任重道遠(yuǎn),但是眾多國(guó)產(chǎn)品牌已經(jīng)如雨后春筍般出現(xiàn),在提升整體的科研能力和技術(shù)水平后,憑借高性價(jià)比優(yōu)勢(shì),爭(zhēng)取在種植牙領(lǐng)域早日實(shí)現(xiàn)進(jìn)口替代。