泰康保險公司財務(wù)風(fēng)險分析

韓一帆

(西安石油大學(xué),西安710065)

一、引言

(一)研究的背景

近年,伴隨社會的進(jìn)步,保險業(yè)發(fā)展迅速。從一個保險公司到如今多個保險公司的崛起,從單個人身保險到如今車險、疾病險、意外險等等的精細(xì)分類的出現(xiàn),保險行業(yè)蒸蒸日上。然而隨著越來越多保險公司的出現(xiàn),也更多地暴露出財務(wù)風(fēng)險,需要保險公司去面對風(fēng)險分析和防范,本文由此展開研究和探討。

(二)研究的意義

企業(yè)管理中出現(xiàn)的不確定性,促使著財務(wù)風(fēng)險的出現(xiàn),而財務(wù)風(fēng)險的形成又包括著企業(yè)財務(wù)活動本身的復(fù)雜性,以及管理者主觀行為的局限性。這種風(fēng)險雖然不能完全消除,但是可以用財務(wù)風(fēng)險指標(biāo)識別和分析出來,這就是研究財務(wù)風(fēng)險的意義。在當(dāng)前的市場經(jīng)濟(jì)條件下,企業(yè)在各個財務(wù)環(huán)節(jié)中都存在一定的財務(wù)風(fēng)險,財務(wù)風(fēng)險的出現(xiàn)會導(dǎo)致企業(yè)的經(jīng)營能力和償債能力降低,也可能造成難以估計的經(jīng)濟(jì)損失,有些企業(yè)甚至因此倒閉。因此,如果不能及時有效地識別和控制財務(wù)風(fēng)險,企業(yè)就不可能實現(xiàn)長期可持續(xù)發(fā)展。我們必須采取相應(yīng)的措施來應(yīng)對企業(yè)的財務(wù)風(fēng)險問題,促進(jìn)企業(yè)的持續(xù)經(jīng)營。

本文對比泰康保險公司2016~2019 年的財務(wù)報表數(shù)據(jù),選取流動比率、經(jīng)營杠桿系數(shù)、投資收益率進(jìn)行對比分析,得出泰康保險公司可能存在的財務(wù)風(fēng)險,并提出改進(jìn)的建議。

二、財務(wù)風(fēng)險分析的指標(biāo)

(一)經(jīng)營風(fēng)險指標(biāo)

財務(wù)狀況是指在某一時刻一個企業(yè)經(jīng)營資金的來源和分布情況,一般通過資產(chǎn)負(fù)債表及其附表來反映,體現(xiàn)了一個企業(yè)的經(jīng)濟(jì)活動的盈虧情況。根據(jù)企業(yè)經(jīng)營項目之間的相互聯(lián)系,對資金占用與資金來源進(jìn)行比較分析,看資金占用與資金來源能否平衡、是否完整。按照這種關(guān)系,如果企業(yè)資產(chǎn)負(fù)債表中的資金來源與其相應(yīng)的資本占用相互平衡或相互接近,那么企業(yè)的財務(wù)狀況良好。針對企業(yè)的財務(wù)風(fēng)險狀況,通過經(jīng)營杠桿系數(shù)來對其經(jīng)營風(fēng)險進(jìn)行分析。

經(jīng)營杠桿(DOL)=息稅前利潤變化率(△EBIT)/銷售量變化率(△Q/Q),經(jīng)營風(fēng)險分析是財務(wù)風(fēng)險分析的基礎(chǔ)。

(二)償債能力指標(biāo)

短期償債指一年或一年內(nèi)可以償還的債務(wù),長期償債是指超過一年而不能償還的債務(wù)。償債能力是企業(yè)運行的前提。企業(yè)的流動性指標(biāo)基本的功能在于顯示保險公司短期償債能力,即使用流動性較高資產(chǎn)來履行給付保險責(zé)任的能力。該類指標(biāo)較高表示公司動用流動資產(chǎn)償還短期債務(wù)的能力強。但是也非越高越好,但公司要在合理防范流動性不足風(fēng)險的同時有效進(jìn)行資金運用,創(chuàng)造投資收益。其中:

流動比率=流動資產(chǎn)/流動負(fù)債

(三)投資風(fēng)險指標(biāo)

投資和風(fēng)險是并存的,投資收益越高,那么承擔(dān)的風(fēng)險也會越高。如何選擇投資方式,取決于企業(yè)對風(fēng)險的偏好程度。投資收益率指投資方案在達(dá)到設(shè)計一定生產(chǎn)能力后一個正常年份的年凈收益總額與方案投資總額的比率。它是評價投資方案盈利能力的靜態(tài)指標(biāo)。對運營期內(nèi)各年的凈收益額變化幅度較大的方案,可計算運營期年均凈收益額與投資總額的比率。

三、泰康保險公司現(xiàn)狀

(一)公司簡介

泰康保險集團(tuán)有限公司成立于1996 年,總部設(shè)在北京。現(xiàn)已發(fā)展成為含保險、資產(chǎn)管理和醫(yī)療服務(wù)的大型保險金融服務(wù)集團(tuán)。集團(tuán)有225 萬客戶,34 萬服務(wù)企業(yè)客戶。它已在中國企業(yè)500 強企業(yè)連續(xù)14 年位列其中。2018 年,在全球財富500 強名單中,泰康保險集團(tuán)名列489 位,這標(biāo)志著泰康邁入了世界大型保險金融服務(wù)集團(tuán)的行列,在同行業(yè)里面具有很強的代表性。

(二)經(jīng)營現(xiàn)狀

根據(jù)泰康保險公司年度財務(wù)報表披露節(jié)選,可以得知該公司2016 至2019 年的各項銷售收入和息稅前利潤。銷售收入每年都在遞增,公司經(jīng)營方面逐年向好,而息稅前的利潤也在增加。

表1 2016 年和2017 年變動額單位:百萬元

泰康保險公司銷售收入從2016 年到2019 年逐年增長,特別是2018 年到2019 年,增長率達(dá)23.59%;息稅前利潤也是如此,2019 年較2018 年增長了44.78%。根據(jù)公式已知銷售額為118 672 時的經(jīng)營杠桿系數(shù)為(5 395/11 451)/(43 929/118 672)=47%/37%=1.27,該系數(shù)表示,如果公司銷售額增長一倍,則息稅前利潤就增長1.27 倍;根據(jù)公式已知銷售額為164 915 時的經(jīng)營杠桿系數(shù)為(7 508/16 767)/(38 900/164 915)=45%/24%=1.875,該系數(shù)表示,如果企業(yè)銷售額增長一倍,則息稅前利潤就增長1.875 倍。在不同的銷售水平上,其經(jīng)營杠桿系數(shù)各不相同。經(jīng)營杠桿不是利潤不穩(wěn)定的根本原因,但經(jīng)營杠桿擴(kuò)大了市場和生產(chǎn)帶來的不確定性的影響。經(jīng)營杠桿多數(shù)越高,利潤變化越大。因為市場需求和供應(yīng)的變化以及成本的變化產(chǎn)生了相應(yīng)的商業(yè)風(fēng)險,在通常情況下,經(jīng)營杠桿和經(jīng)營風(fēng)險之間成正比。

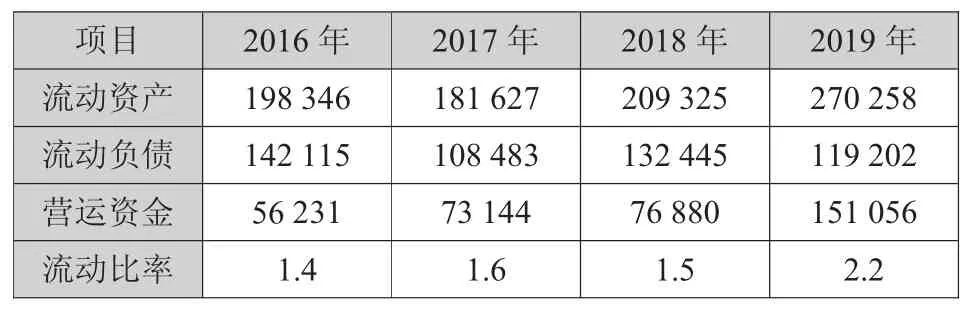

(三)償債能力現(xiàn)狀

由表3 可知,公司目前流動資產(chǎn)小幅度減少,2017 年比2016 年下降了8.4%,然后逐年遞增,2019 較2018 年增長了29%;在流動資產(chǎn)增長的同時,2019 年的流動負(fù)債比2018 年減少了10%。流動比率反映了保險公司短期債務(wù)到期償還時其流動性資產(chǎn)的能力。通過比率的變化分析公司的短期償債能力,國際上標(biāo)準(zhǔn)的流動比率指標(biāo)為200%,雖然不是越高越好,但是越接近200%則越好,所以該公司在2016-2018 年的償債能力不佳,在2019 年償債能力達(dá)到了最好的狀態(tài)。

表3 2016-2019 年流動比率變化單位:百萬元

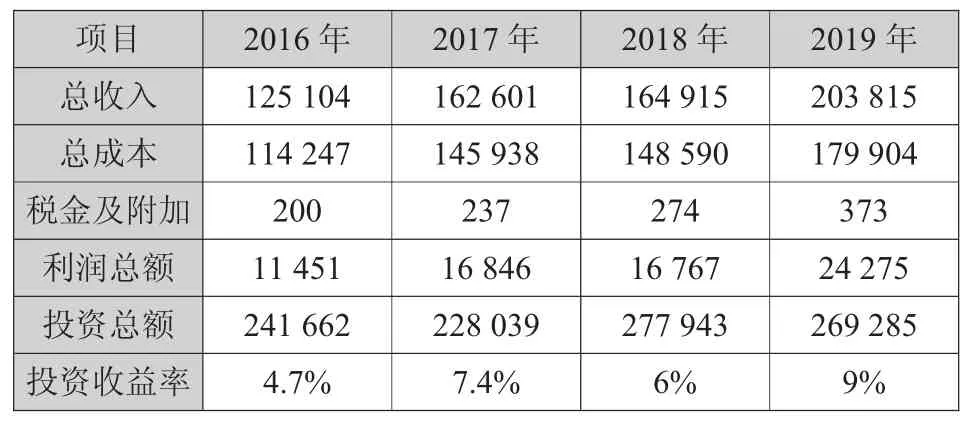

(四)投資收益現(xiàn)狀

根據(jù)表4 可知,公司總收入在逐漸增加,2017年比2016 年增加了30%,2018 年比較平穩(wěn),隨之2019 年比2018 年又增加了23%。總收入比較波動,相對來說,總成本也發(fā)生同向的變化;公司的投資總額沒有隨著企業(yè)收入的增加而增加,主要是因為2018 的投資收益率降低后,雖然2019 年收入大幅度增加,但仍舊選擇保守穩(wěn)定的投資方式。

表4 泰康保險收益現(xiàn)狀單位:百萬元

四、泰康保險公司的財務(wù)風(fēng)險分析

(一)經(jīng)營風(fēng)險

根據(jù)泰康保險財務(wù)報表披露表可知2016 年到2019 年的財務(wù)狀況信息,由此得出相應(yīng)的銷售收入變動額和息稅前利潤變動額。根據(jù)表2 和表3 的分析,該保險公司的財務(wù)杠桿系數(shù)逐年升高。因為公司的經(jīng)營風(fēng)險和經(jīng)營杠桿密切相關(guān),在正常情況下,經(jīng)營杠桿系數(shù)越大則經(jīng)營風(fēng)險越大時,泰康人壽保險公司的經(jīng)營杠桿系數(shù)DOL 遠(yuǎn)大于1,說明其經(jīng)營風(fēng)險比較大。

表2 2018 年和2019 年變動額單位:百萬元

(二)償債風(fēng)險

從表5 中可以看出,該公司的流動比率在2019年之前一直沒有達(dá)到標(biāo)準(zhǔn)。對于泰康人壽保險公司來說,流動比率越低,債權(quán)越不安全,資金貸款越不安全,則泰康人壽保險公司發(fā)生財務(wù)風(fēng)險的幾率也就越大;但在2019 年,流動資產(chǎn)增加的時候,流動負(fù)債卻在減少,說明短期償債能力較好,公司在保險方面推出了迎合市場的保險產(chǎn)品——償還本金系列,使得當(dāng)年賠付保費減少,但更應(yīng)該注意保險賠付是個長時間的資金問題,當(dāng)年的收入增加,也代表了之后返還的保費更多,那么長期償債能力的風(fēng)險會加大。

(三)投資風(fēng)險

資本風(fēng)險是指如果未來選擇投資時,收益是不確定的,那么可能是獲利也可能是虧損。選擇有效的科學(xué)的風(fēng)險控制方法也是最安全的模型。在多種投資工具(如債券,股票和現(xiàn)金)之間適當(dāng)分配投資可以降低風(fēng)險,同時增加獲利率。只要有投資就會有風(fēng)險,當(dāng)然投資多少也決定了風(fēng)險的多少。那么投資收益率和投資風(fēng)險是正比關(guān)系,投資收益率越高則相應(yīng)的風(fēng)險越高,該公司的投資收益率逐漸增加,在享受收益的同時,也在承擔(dān)風(fēng)險。

五、降低泰康保險公司財務(wù)風(fēng)險的建議

(一)調(diào)節(jié)經(jīng)營杠桿系數(shù)

高運營杠桿的公司可以通過公司的其他因素降低公司的業(yè)務(wù)風(fēng)險。國際標(biāo)準(zhǔn)的經(jīng)營杠桿系數(shù)是趨于1,從經(jīng)營風(fēng)險系數(shù)計算公式可以看出,為了降低企業(yè)的經(jīng)營風(fēng)險,就要穩(wěn)定經(jīng)營杠桿系數(shù)在1 左右。那么公司可以增加企業(yè)的銷售額或者可以降低產(chǎn)品的固定成本。比如泰康保險公司可以選擇推廣一些投入保費少,并且出現(xiàn)賠償幾率小,但是賠償金額大的保險項目,針對不同的受眾,來吸引新老客戶。同時要保證公司的聲譽,對于保費的賠償要做到及時性和謹(jǐn)慎性。通過多種措施達(dá)到提高銷售額的目的,那么銷售額的變動率也會變大,相應(yīng)的經(jīng)營杠桿系數(shù)就會變小,并且逐漸趨近于1,雖然風(fēng)險并不會完全消除,但是公司的經(jīng)營風(fēng)險會減低。這樣通過增加銷售額來調(diào)節(jié)經(jīng)營杠桿系數(shù),就可以將公司的業(yè)務(wù)風(fēng)險調(diào)整到理想水平。

(二)合理調(diào)節(jié)債務(wù)結(jié)構(gòu)

要提高公司的短期償債能力就要對流動比率進(jìn)行調(diào)節(jié)。公司可以通過增加長期負(fù)債,來保證短期負(fù)債的流動性,這樣流動負(fù)債減少,那么相應(yīng)的流動比率也會有所增加。商業(yè)保險公司的保險賠償一般都具有突然性,比如“疾病險”這種保險項目,如果沒有相關(guān)的病例就不會發(fā)生賠償,但是一旦發(fā)病,保費的賠償就不會很低。那么公司必須時刻具備足夠的賠償能力,只有保證了保費賠償?shù)募皶r性,才能帶給公司更好的名譽,保證企業(yè)的持續(xù)經(jīng)營。如果公司持續(xù)面對資金的少量收入和大量的支出,只有較少的資金來償還債務(wù)就會增加負(fù)債。因此,只有合理地調(diào)節(jié)公司的債務(wù)結(jié)構(gòu),才能提高公司的短期償債能力,從而降低了公司的財務(wù)風(fēng)險。

(三)進(jìn)行多樣化投資

收益和風(fēng)險是并存的,相對來說,收益越高風(fēng)險也越高,不能因為上年的投資收益增加,就不斷投入資本,公司應(yīng)該平衡收益和風(fēng)險的關(guān)系,在收益增加的時候也是適當(dāng)控制風(fēng)險的發(fā)生。要結(jié)合市場環(huán)境和資本市場需求狀況,持續(xù)推動投資品種和渠道多樣化。在投資組合方面,也可以選擇保守的投資方式,加大權(quán)益類資產(chǎn)和其他金融產(chǎn)品的配置力度,同時多樣化投資,保證每個投資項目相應(yīng)風(fēng)險的相互抑制,達(dá)到降低投資風(fēng)險的目的。

(四)強化企業(yè)內(nèi)部控制

對于任何一個公司來說,內(nèi)部控制都是十分重要的,只有企業(yè)內(nèi)部合理且有規(guī)則地運行才能保證企業(yè)的持續(xù)經(jīng)營。過度的收入和負(fù)債的增加對于公司來說是不利的,同時,合理的會計制度更是公司運行的關(guān)鍵。公司內(nèi)部控制管理要做到遵循法律法規(guī)的合法性、適合企業(yè)發(fā)展經(jīng)營的合理性。公司對財務(wù)人員要經(jīng)常進(jìn)行專業(yè)的培訓(xùn)和相關(guān)的法律法規(guī)培訓(xùn),會計人員明晰法律法規(guī)、遵守職業(yè)操守是公司財務(wù)正常運行的保證,也是公司順利運行的保證。必須強化內(nèi)部控制,降低企業(yè)風(fēng)險,保護(hù)公司資產(chǎn)的完整和安全。

六、總結(jié)

本文從財務(wù)分析的角度對泰康人壽保險公司2014-2017 年的財務(wù)風(fēng)險進(jìn)行了剖析。通過對財務(wù)指標(biāo)及其變化分析指出了對應(yīng)的財務(wù)問題及未來經(jīng)營過程中需要注意和完善的經(jīng)營環(huán)節(jié)。對于泰康人壽保險公司來說,總體經(jīng)營狀況良好,償債能力一般,發(fā)生財務(wù)風(fēng)險的幾率還是比較小的,在未來的經(jīng)營過程中,應(yīng)該注意優(yōu)化資本結(jié)構(gòu),控制風(fēng)險的發(fā)生。