2010年以來我國資產(chǎn)證券化研究的熱點和趨勢

——基于CiteSpace 的可視化分析

張正陽 張曉剛

資產(chǎn)證券化是指“將缺乏流動性、但具有某種可預測現(xiàn)金收入屬性的資產(chǎn)或資產(chǎn)組合,通過創(chuàng)立以其為擔保的證券,在資本市場上出售變現(xiàn)的一種融資手段”①。自1970 年代首次出現(xiàn)于美國以來,資產(chǎn)證券化逐漸成為一種被廣泛采用的金融創(chuàng)新工具,得到迅猛發(fā)展。我國的資產(chǎn)證券化實踐正式起步于2005 年,發(fā)展到今天,我國資產(chǎn)證券化的制度框架已基本建立,且在完善市場體系、促進金融創(chuàng)新、提高資本配置效率、服務實體經(jīng)濟等方面發(fā)揮著日益重要的作用,相應地資產(chǎn)證券化研究也得到快速發(fā)展。

正是在此背景下,本文基于CNKI 數(shù)據(jù)庫,采用詞頻分析法、聚類分析法等科學計量方法,借助CiteSpace 可視化軟件,全面分析梳理了2010 年至今我國資產(chǎn)證券化領域的研究熱點和發(fā)展脈絡,通過描述性統(tǒng)計與圖譜展示對資產(chǎn)證券化研究的知識網(wǎng)絡進行了重點呈現(xiàn),并基于上述分析,試圖對未來我國資產(chǎn)證券化的發(fā)展趨勢進行預測,提出可供參考的建議。

一、研究方法及數(shù)據(jù)來源

(一) 研究方法

CiteSpace 是美國德雷賽爾大學的陳超美教授開發(fā)的一款免費的引文分析可視化軟件,是目前使用最廣泛的知識映射工具之一。該軟件主要通過對引文空間的知識聚類和分布進行挖掘,形成科學知識圖譜。此外,CiteSpace 還提供其他知識單元之間的共現(xiàn)分析功能,如作者、機構、國家/地區(qū)的合作等。②本文利用CiteSpace5.5.R2 對文獻數(shù)據(jù)進行可視化分析,呈現(xiàn)資產(chǎn)證券化領域學科知識的結構、規(guī)律和分布情況,追蹤研究前沿和熱點。

(二) 數(shù)據(jù)來源

本文研究數(shù)據(jù)來自中國知網(wǎng)CNKI 數(shù)據(jù)庫,對2010 年至今國內(nèi)學者在中國知網(wǎng)轉載的文章進行檢索,來源類別為核心期刊、CSSCI、CSCD 等中文期刊,共檢索到相關文獻1379 篇。進一步對1379 篇文獻進行篩選,剔除圖書推薦、投稿須知、月度資訊等與主題相關度不高的數(shù)據(jù)后,得到有效文獻1330 篇,作為本文分析研究的對象。

二、研究概況、熱點與發(fā)展趨勢

(一) 文獻概況

1. 文獻發(fā)表趨勢

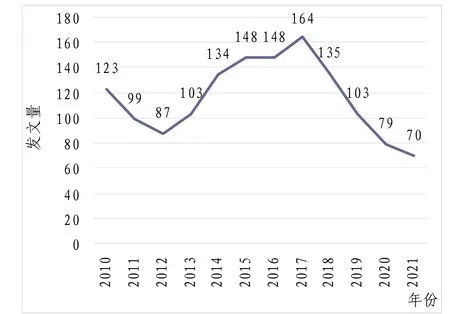

圖1 表明,2012 年是資產(chǎn)證券化發(fā)文數(shù)量的轉折點,此前由于2008 年美國次貸危機影響,我國中止了資產(chǎn)證券化試點工作,對相關研究產(chǎn)生一定沖擊,發(fā)文量逐年下降,至2012 年降至谷底,為87 篇。隨著2012 年我國資產(chǎn)證券化的試點工作重啟,相關研究再度活躍,年發(fā)文量也穩(wěn)步上升,至2017 年達到高峰,為164 篇。2017 年后又從峰值開始逐年下降,表明學界關注的熱度有所降低。截至2021 年2 月14 日,2021 年我國的資產(chǎn)證券化研究論文為7 篇,根據(jù)近年論文發(fā)表量的變化趨勢,將2021 年的數(shù)據(jù)預測為70 篇。

圖1 2010—2021 年資產(chǎn)證券化論文發(fā)表總量變化趨勢圖

2. 核心作者/研究機構分析

將檢索時間范圍設置為2010—2021 年,時間切片為1 年,節(jié)點類型選定為Author 進行知識圖譜的繪制,得到作者共現(xiàn)圖譜。作者共現(xiàn)圖譜中,節(jié)點大小代表作者發(fā)文多少,節(jié)點越大則作者發(fā)文量越多。作者與作者之間的連線表明作者之間的合作關系。由作者共現(xiàn)圖譜可知:在參數(shù)設置為Timespan:2010-2021(slice length=1) 的條件下,共現(xiàn)網(wǎng)絡中節(jié)點有112 個,連線57 條,網(wǎng)絡密度Density=0.0092。李佳節(jié)點最大,遠遠大于其他作者的節(jié)點,是發(fā)文量最多的作者。郭杰群、王曉、鄒曉梅、張明、高蓓等作者節(jié)點也較大,發(fā)文量較多。其中,部分作者之間有較為穩(wěn)定的合作關系,如李佳和王曉,鄒曉梅、張明和高蓓。其他一些作者如許余潔和林華、葉蜀君和吳庭等也形成了較固定的合作關系。

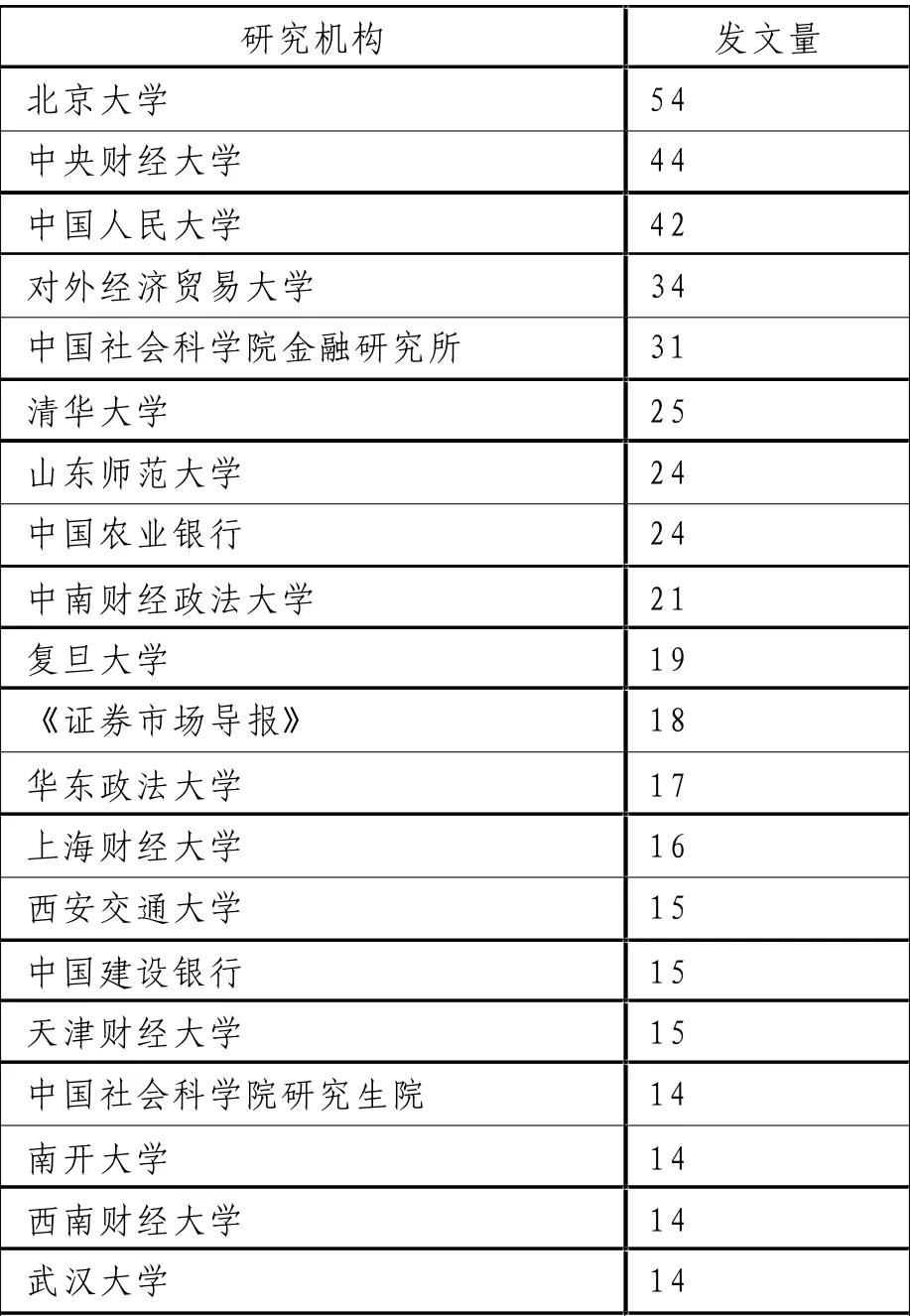

由表1 可知,在研究機構的發(fā)文量排名中,北京大學發(fā)表的文獻最多,為54 篇;中央財經(jīng)大學次之,發(fā)表文獻44 篇。中國人民大學、對外經(jīng)濟貿(mào)易大學、中國社會科學院金融研究所等發(fā)文量也超過了30 篇。

表1 研究機構發(fā)文量情況

(二) 研究熱點

1. 關鍵詞節(jié)點分析

保留時間參數(shù)不變,將節(jié)點類型設置為“關鍵詞”,裁剪方式選擇“Pathfinder”,得出關鍵詞共現(xiàn)圖譜。在關鍵詞共現(xiàn)圖譜中,節(jié)點越大表示關鍵詞詞頻越大,與研究主題的相關性也越強;節(jié)點之間的連線表示兩個關鍵詞之間的共線關系,且連線的粗細表示共線關系的強弱。在共現(xiàn)網(wǎng)絡中,節(jié)點個數(shù)N=291,連線數(shù)E=421,密度Density=0.01。

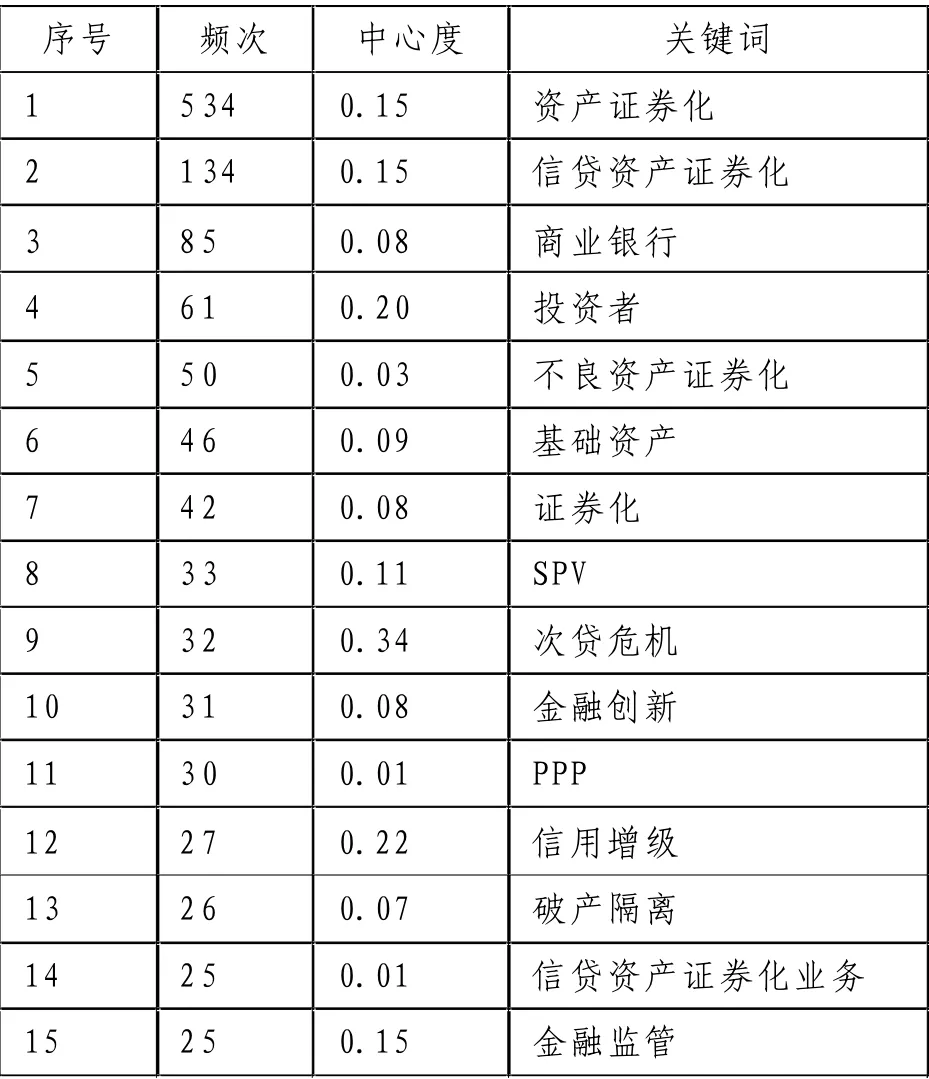

共現(xiàn)網(wǎng)絡中,出現(xiàn)頻率高的關鍵詞大致分為四個類別(見表2):

表2 關鍵詞出現(xiàn)頻次排名

第一,資產(chǎn)證券化類別,包括關鍵詞“資產(chǎn)證券化”“信貸資產(chǎn)證券化”“不良資產(chǎn)證券化”“證券化”“信貸資產(chǎn)證券化業(yè)務”。

第二,主體與要素類別,包括關鍵詞“商業(yè)銀行”“投資者”“基礎資產(chǎn)”“SPV”。

第三,風險控制類別,包括關鍵詞“次貸危機”“信用增級”“破產(chǎn)隔離”。

第四,背景與環(huán)境類別,包括關鍵詞“金融創(chuàng)新”“PPP”“金融監(jiān)管”。

2. 關鍵詞聚類分析

對關鍵詞進行聚類分析,在得出的聚類圖譜中,Q 值=0.8012,表明聚類效果很好;S 值=0.5554,表明聚類的結果合理。在得出的共29 個聚類中篩選出前16 個聚類,進一步整合劃分,得到3個大類:

第一,資產(chǎn)證券化及其類型研究——5 個聚類。

聚類4 資產(chǎn)支持證券:該聚類下的特征詞有資產(chǎn)支持證券、擔保、繼續(xù)涉入、信用增級、金融危機、風險防范、金融監(jiān)管、金融信用制度等,主要關注資產(chǎn)證券化的信用體系和風險防范問題。

聚類5 信貸資產(chǎn)支持證券:該聚類下的特征詞有信貸資產(chǎn)支持證券、信貸資產(chǎn)證券化試點、CLO、知識產(chǎn)權質押、RMBS、專項資產(chǎn)管理計劃、汽車抵押貸款、對公貸款資產(chǎn)支持證券等,主要研究各種類型的證券和債券,關注資產(chǎn)證券化的具體類型和創(chuàng)新可能。

聚類7 租賃資產(chǎn)證券化:該聚類下的特征詞有租賃資產(chǎn)證券化、發(fā)起人、發(fā)行利率、租賃行業(yè)、信貸資產(chǎn)、基礎資產(chǎn)、滲透率、風險權重等,主要關注資產(chǎn)證券化的運行機構和要素,通過對其結構的調整來改善運作中的弊端。

聚類14 銀行資產(chǎn)證券化:該聚類下的特征詞有銀行資產(chǎn)證券化、風險管理、收費權、我國商業(yè)銀行、監(jiān)管資本、風險暴露、政府付費、巴塞爾協(xié)議ⅲ等,主要研究銀行的資產(chǎn)證券化及政府的相關政策,反映了資產(chǎn)證券化與宏觀經(jīng)濟的關系。

聚類15 內(nèi)含價值證券化:該聚類下的特征詞有內(nèi)含價值證券化、壽險證券化、責任準備金證券化、長壽風險證券化、長壽債券、風險轉移證券化等,主要研究壽險保單的內(nèi)含價值證券化問題。

第二,外部環(huán)境與政策背景——6 個聚類。

聚類3 金融穩(wěn)定:該聚類下的特征詞有金融穩(wěn)定、終止確認、貨幣政策、公允價值、美國證券交易委員會、次級抵押貸款、混合所有制改革等,主要關注資產(chǎn)證券化對金融穩(wěn)定性的影響,分析兩者間的關系,促進資產(chǎn)證券化健康發(fā)展。

聚類6 區(qū)塊鏈技術:該聚類下的特征詞有區(qū)塊鏈技術、區(qū)塊鏈、投資者信心、京東白條、市值管理、信用評級、智能合約、宜信公司等,主要研究區(qū)塊鏈技術在資產(chǎn)證券化中的應用。

聚類8 供應鏈金融:該聚類下的特征詞有供應鏈金融、互聯(lián)網(wǎng)金融、同業(yè)業(yè)務、房地產(chǎn)、金融科技、風險、法律監(jiān)管、聯(lián)盟鏈、數(shù)字化轉型等,主要關注如何使資產(chǎn)證券化與新型金融體系相適應。

聚類9 新常態(tài):該聚類下的特征詞有新常態(tài)、功能、P2P 網(wǎng)貸平臺、次貸危機、影子銀行等,主要著眼于新常態(tài)下經(jīng)濟形態(tài)的轉型發(fā)展,并將經(jīng)濟轉型的大背景與ABS 項目推進結合,尋求資產(chǎn)證券化在新常態(tài)下的應用。

聚類10 PPP 項目:該聚類下的特征詞有PPP項目證券化、審計、礦產(chǎn)資源、所得稅、西部地區(qū)等,主要研究PPP 項目的資產(chǎn)證券化運作模式,關注其在地域上的影響差異。

聚類11 銀行:該聚類下的特征詞有銀行、資產(chǎn)證券化、營改增、經(jīng)濟政策不確定性、宏觀經(jīng)濟、融資機制、租金剩余等,主要研究銀行的資產(chǎn)證券化業(yè)務現(xiàn)狀,探究宏觀經(jīng)濟政策背景下的資產(chǎn)證券化發(fā)展道路。

第三,資產(chǎn)證券化相關操作——5 個聚類。

聚類0 真實出售:該聚類下的特征詞有真實出售、風險偏好、住房抵押貸款證券化、發(fā)起機構、企業(yè)資產(chǎn)證券化等,主要關注資產(chǎn)證券化的真實出售問題。

聚類1 不良資產(chǎn)處置:該聚類下的特征詞有不良資產(chǎn)處置、資產(chǎn)管理公司、債務重組、不良資產(chǎn)證券化、債轉股、兼并重組等,主要研究不良資產(chǎn)的證券化。④

聚類12 融資:該聚類下的特征詞有融資、信貸資產(chǎn)證券化、實證分析、財務公司、區(qū)域經(jīng)濟增長、資產(chǎn)結構等,主要研究資產(chǎn)證券化作為一種融資手段所帶來的的經(jīng)濟效應。

聚類2 理財業(yè)務:該聚類下的特征詞有理財業(yè)務、利率風險、國有企業(yè)改革、票面利率、收益率、混合所有制、銀監(jiān)會等,主要關注理財業(yè)務對中國經(jīng)濟、金融發(fā)展的影響。

聚類13 資產(chǎn)支持票據(jù):該聚類下的特征詞有資產(chǎn)支持票據(jù)、融資模式、金融機構、破產(chǎn)風險等,主要關注資產(chǎn)證券化的衍生類型。當前資產(chǎn)證券化分化出三種類型:一是以人民銀行和銀監(jiān)會監(jiān)管的信貸資產(chǎn)證券化(信貸ABS);二是證監(jiān)會監(jiān)管的企業(yè)資產(chǎn)證券化(企業(yè)ABS);三是交易商協(xié)會監(jiān)管的資產(chǎn)支持票據(jù)(ABN)⑤。

(三) 發(fā)展趨勢

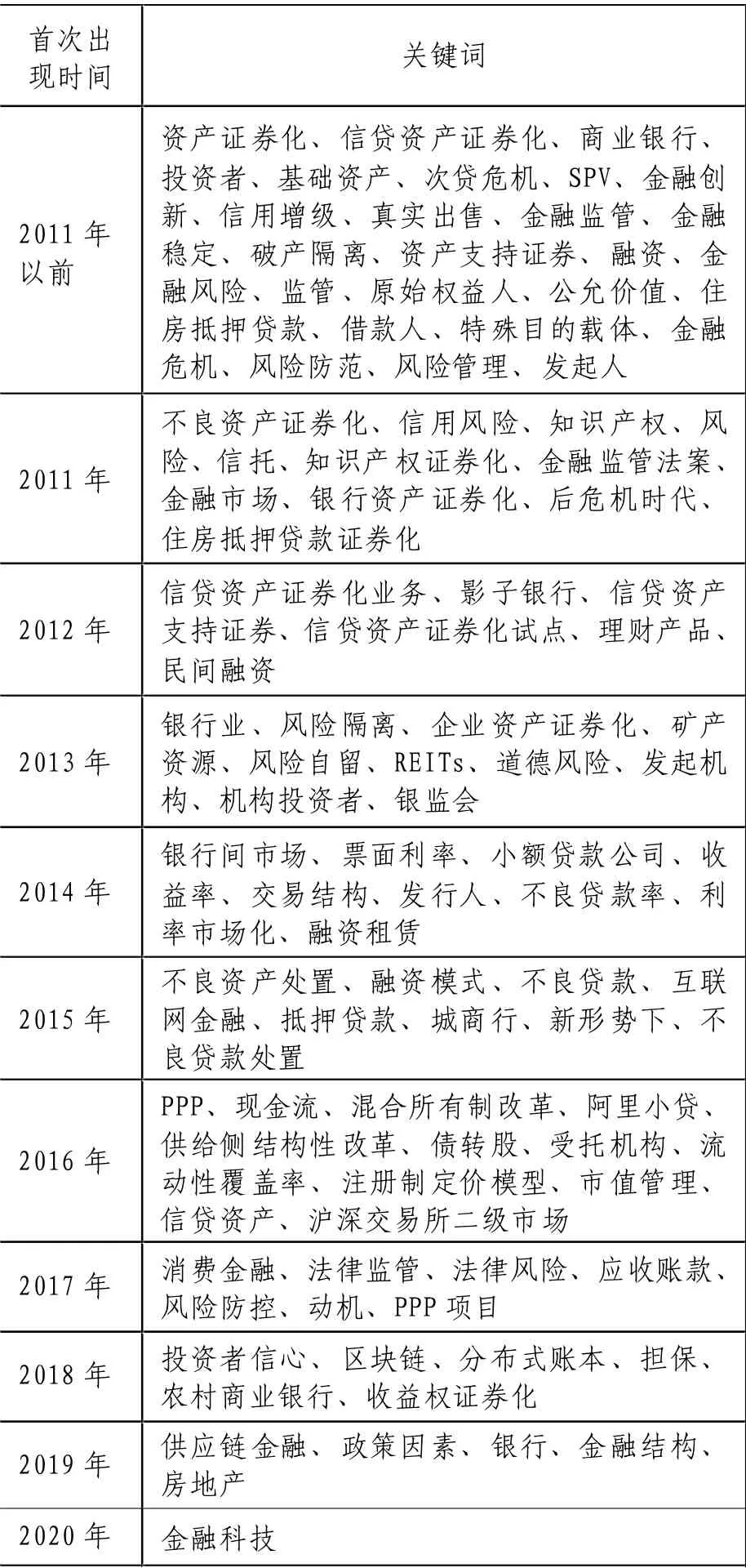

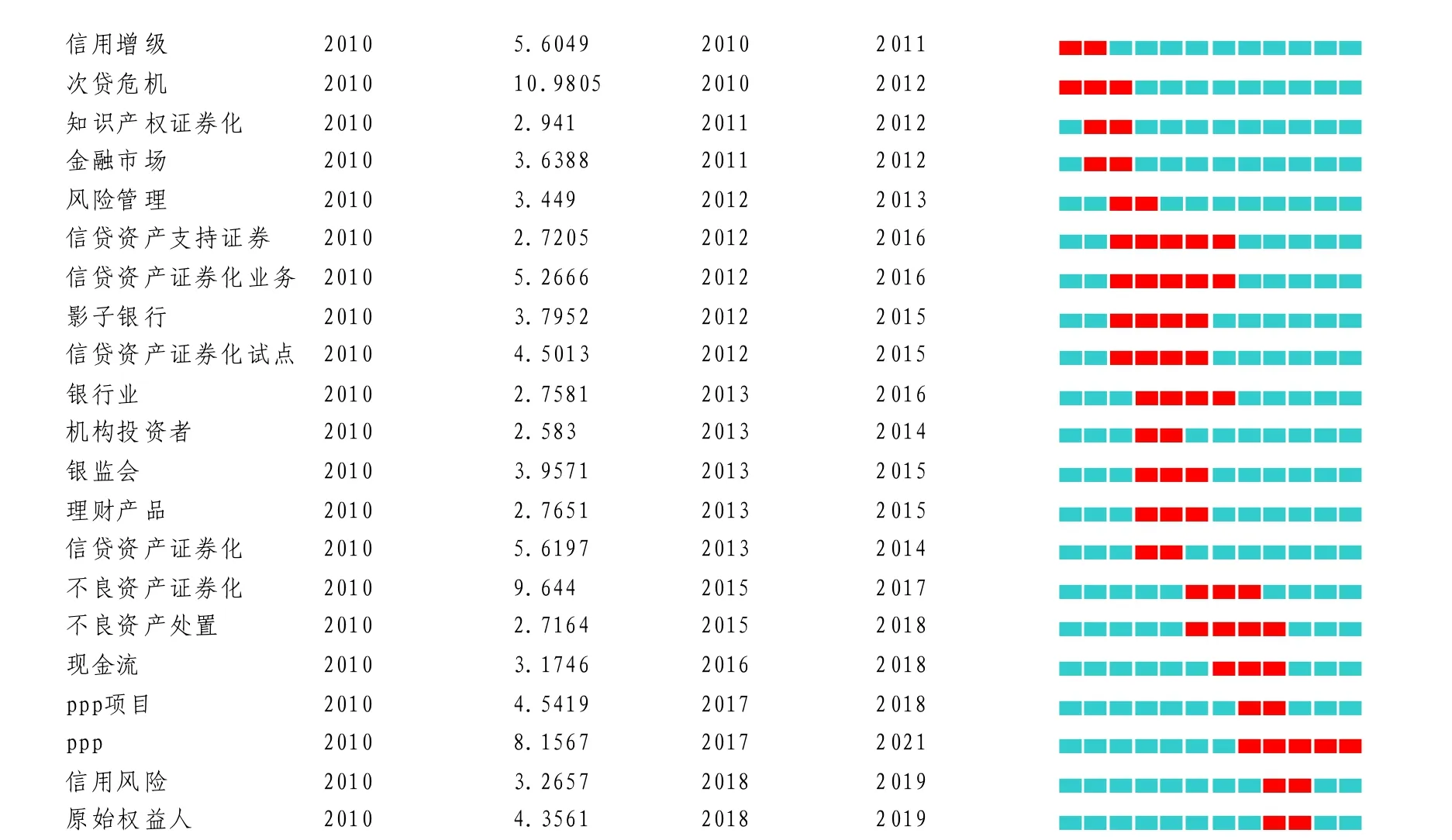

將關鍵詞聚類圖譜的視圖選擇為“Timeline View”,得到時間線視圖,圖中同一水平線代表同一聚類,上方年份代表關鍵詞首次出現(xiàn)的時間。將視圖選擇為“Timezone View”,得到時區(qū)視圖。由時間線視圖和時區(qū)視圖可得出主要關鍵詞及其首次出現(xiàn)時間如表3:

表3 關鍵詞首次出現(xiàn)時間表

繪制關鍵詞突現(xiàn)圖如圖2。

圖2 關鍵詞突現(xiàn)圖

由以上圖表歸納分析,可將2010 年以來的資產(chǎn)證券化研究進程分為三個階段:

第一階段(2010—2012 年):后危機時代的反思總結和風險控制。該階段由于2008 年美國次貸危機的沖擊,我國資產(chǎn)證券化試點工作中斷,相關研究數(shù)量較少且呈下降趨勢。這一階段的研究熱點主要包含兩個方面:一是資產(chǎn)證券化的經(jīng)濟效應、發(fā)展現(xiàn)狀、運行機理等基本問題;二是對金融危機的反思和加強金融監(jiān)管與風險控制的重要性研究。次貸危機使資產(chǎn)證券化的消極影響受到學術界的廣泛關注。許多學者從不同層面挖掘資產(chǎn)證券化對流動性風險的影響,分析引發(fā)風險的原因。同時,不少學者不再將思路局限于微觀審視,而是轉向宏觀方面。王曉、李佳提出我國資產(chǎn)證券化應首先選擇表內(nèi)模式,加強對發(fā)行者資產(chǎn)負債表的監(jiān)管⑥。楊柳勇、周強認為資產(chǎn)證券化會擴大市場流動性風險,引發(fā)系統(tǒng)性金融危機⑦。還有學者認為資產(chǎn)證券化的效果具有兩面性,應該兼顧積極作用與消極作用,如胡威提出資產(chǎn)證券化短期會促進產(chǎn)出增加,長期則會引起通貨膨脹導致產(chǎn)出波動⑧。這一階段的研究多以美國的金融市場數(shù)據(jù)為例,分析次貸危機的內(nèi)在機理和傳導機制,探尋造成資產(chǎn)證券化理論假設與市場實踐之間差異的原因,從中汲取教訓以指導我國的資產(chǎn)證券化健康發(fā)展。

第二階段(2013—2017 年):經(jīng)濟新常態(tài)下資產(chǎn)證券化業(yè)務的新探索。受2012 年我國資產(chǎn)證券化試點重啟的影響,該階段發(fā)文量逐漸上升,到2017 年達到最高峰,研究方向趨于多樣化。

一是探討資產(chǎn)證券化如何適應經(jīng)濟發(fā)展的新常態(tài),包括新常態(tài)下我國地方金融與科技金融發(fā)展、商業(yè)銀行與信托行業(yè)的改革創(chuàng)新、以及資產(chǎn)證券化的創(chuàng)新與監(jiān)管等。周建春指出,經(jīng)濟新常態(tài)會催生金融“新常態(tài)”,如信貸資產(chǎn)證券化試點等金融創(chuàng)新層出不窮、金融業(yè)態(tài)趨向小型化、智能化、專業(yè)化等⑨。王曉、李佳認為,新常態(tài)背景導致我國金融業(yè)“下行壓力”逐漸明顯,而基于“微觀功能”的資產(chǎn)證券化創(chuàng)新將有助于我國金融體系逐步適應“新常態(tài)”⑩。

二是深入分析信貸資產(chǎn)證券化的效應和對商業(yè)銀行的影響。如耿軍會、尹繼志分析了信貸資產(chǎn)證券化試點重啟的意義,認為重啟信貸ABS 能增加銀行資金來源、提高銀行資產(chǎn)的流動性、緩解中小企業(yè)融資困難、提高商業(yè)銀行風險管理水平、推動金融市場發(fā)展,強調了重啟的必要性并鼓勵更多金融機構參與?。鄒曉梅等提出,資產(chǎn)證券化活動強度與商業(yè)銀行凈資產(chǎn)收益率(ROE) 具有顯著的正相關性。資產(chǎn)證券化活動強度越高,則商業(yè)銀行的杠桿率和資產(chǎn)周轉率越高,收入利潤率越低?。

三是對資產(chǎn)證券化與不同金融工具之間的分析比較。郭上等研究了PPP 項目資產(chǎn)證券化的主要特點和現(xiàn)實意義,并歸納出三種運作模式?。楊迪川從一般原理上闡述了不良資產(chǎn)證券化及其他處置方法與普通資產(chǎn)證券化的差異性,認為應優(yōu)化不良資產(chǎn)證券化的交易結構,培育次級證券投資市場并強化不良資產(chǎn)證券化的信息披露要求?。王慶德、閆妍提出稅收是資產(chǎn)證券化制度支持的重要因素,我國應完善REITs 各類收益的性質和納稅形式,促使其健康發(fā)展?。于博認為P2P 物流金融等新型融資模式有助于全面增強供應鏈整體競爭力?,而張榮則認為互聯(lián)網(wǎng)金融存在資金來源匱乏、風險難控制的困境,急需培養(yǎng)人才、精準營銷?。

四是混合所有制改革、供給側結構性改革等政府宏觀政策下的資產(chǎn)證券化探究。韓復齡、馮雪認為資產(chǎn)證券化作為商業(yè)銀行的業(yè)務切入點,可將其作為國企混合改革綜合服務項目的重要外部保障?。封文麗、張曉闊認為在供給側結構性改革背景下,銀行可采用債轉優(yōu)先股、完善股權退出機制等方式結合壓力測試來提高不良資產(chǎn)的處置效率?。

第三階段(2018—2020 年):新時代金融科技在資產(chǎn)證券化領域中的應用。該階段由于我國資產(chǎn)證券化進入高速發(fā)展的新時期,相關研究在連續(xù)性與系統(tǒng)性上尚有不足,與市場實踐存在時滯,發(fā)文量開始減少。這一階段的研究主要分為以下幾個方面:

一是在前兩個階段的基礎上繼續(xù)研究信貸資產(chǎn)證券化發(fā)展、風險管理等基本問題。郭紅玉等?采用流動性錯配指數(shù)研究指出,資產(chǎn)證券化通過商業(yè)銀行逐利特性和形成穩(wěn)定預期的方式減少了流動性緩沖,從而強化了商業(yè)銀行流動性風險。蘇明政、肖航?采用Sobel 中介效應檢驗法對我國76 家商業(yè)銀行進行研究,實證檢驗結果表明:資產(chǎn)證券化行為對上市商業(yè)銀行及股份制商業(yè)銀行風險承擔具有顯著的抑制效應,且通過降低商業(yè)銀行風險加權資產(chǎn)比重來降低商業(yè)銀行的風險承擔。

二是延伸對不同金融工具、項目與資產(chǎn)證券化相結合的探索。唐祥來、王國梁指出,為優(yōu)化稅收環(huán)境,應對資產(chǎn)支持專項計劃運營環(huán)節(jié)產(chǎn)生的收益征收增值稅,而對PPP 投資者的收益免征增值稅,以促進PPP 發(fā)展?。葉露等論證了PPP-REITs 的可行性與現(xiàn)實意義,建議采用“公募基金+ABS”的方式實現(xiàn)公募PPP-REITs 試點?。史丁莎、王曉楠建議金融機構通過開展類REITs、CMBS/CMBN 等住房租賃資產(chǎn)證券化業(yè)務,為住房租賃企業(yè)提供金融支持?。

三是將研究方向拓寬到區(qū)塊鏈、供應鏈金融等金融科技在資產(chǎn)證券化領域中的應用。管同偉認為區(qū)塊鏈技術特有的信息處理優(yōu)勢可以有效消弭資產(chǎn)證券化的結構風險?。翟晨曦等從“證券+區(qū)塊鏈”“區(qū)塊鏈+證券”兩個角度入手,分析了區(qū)塊鏈在證券市場的應用前景?。李津津認為供應鏈金融ABS有其特殊的風險收益特征,同時商業(yè)銀行應把握供應鏈金融發(fā)展趨勢,合理拓寬供應鏈金融ABS 產(chǎn)業(yè)布局?。

四是收益權證券化、農(nóng)村商業(yè)銀行資產(chǎn)證券化問題開始受到關注。馬建國等指出,隨著我國資產(chǎn)證券化市場的迅速發(fā)展,發(fā)起機構由大型國有銀行、股份制銀行逐漸擴大至城市商業(yè)銀行、農(nóng)村商業(yè)銀行、互聯(lián)網(wǎng)金融機構等。基礎資產(chǎn)范圍也延伸到消費貸款、企業(yè)貸款、農(nóng)業(yè)貸款等。因此,應支持發(fā)展農(nóng)戶貸款證券化,并設計了以農(nóng)村商業(yè)銀行發(fā)放的農(nóng)戶貸款索取權為基礎資產(chǎn)的ABS 產(chǎn)品?。

三、研究結論與展望

回顧2010 年以來我國的資產(chǎn)證券化研究,可以發(fā)現(xiàn)信貸資產(chǎn)證券化、銀行風險承擔管控、不良資產(chǎn)證券化、基礎資產(chǎn)類型等一直是該領域的熱門話題,在各個階段均有大量研究文獻。隨著我國資產(chǎn)證券化相關政策的不斷推進,研究重心逐漸從信用增級、風險防范轉向新常態(tài)下我國地方金融發(fā)展資產(chǎn)證券化轉型、金融科技的應用等方面。

第一,互聯(lián)網(wǎng)、大數(shù)據(jù)、區(qū)塊鏈等金融科技在資產(chǎn)證券化領域中的應用日益受到關注。科技和金融的交叉點是資產(chǎn)證券化?,科技的發(fā)展不斷延伸著金融的廣度與深度,也為資產(chǎn)證券化提供了新的契機。目前關注的金融科技主要是互聯(lián)網(wǎng)、大數(shù)據(jù)、云計算、人工智能、區(qū)塊鏈、知識圖譜、邊緣算法等科技在金融機構業(yè)務和管理中的應用?。將金融科技應用于資產(chǎn)證券化領域,有利于完善市場體系、提高資源配置效率、推進金融創(chuàng)新和實體經(jīng)濟的發(fā)展。但是,互聯(lián)網(wǎng)金融資產(chǎn)的證券化也存在諸多問題,需加強監(jiān)管。未來對資產(chǎn)證券化中金融科技應用的探討仍需進一步深化,落實金融監(jiān)管措施,使金融科技在ABS 體系中的應用走上正軌。

第二,更注重資產(chǎn)證券化對實體經(jīng)濟的精準匹配和系統(tǒng)性對接服務,進一步探索供應鏈金融的資產(chǎn)證券化。資產(chǎn)證券化作為我國資本市場的一項重要工具,正不斷加速發(fā)展,在促進產(chǎn)業(yè)政策落實,服務實體經(jīng)濟方面發(fā)揮了重大作用。供應鏈金融是服務我國實體經(jīng)濟的重要組成部分,目前仍然處于初步發(fā)展階段,但受益于應收賬款、商業(yè)票據(jù)以及融資租賃市場的不斷發(fā)展,供應鏈金融在我國發(fā)展較為迅速?。未來供應鏈金融資產(chǎn)證券化發(fā)展?jié)摿θ源_發(fā),相關研究也應緊跟市場實踐,對不同ABS 模式進一步分析,加快創(chuàng)新步伐。

第三,資產(chǎn)證券化業(yè)務創(chuàng)新與風險控制之間的平衡性問題將引起更多重視。當前我國資產(chǎn)證券化領域的金融創(chuàng)新不斷發(fā)展,基礎資產(chǎn)趨向于多元化,但由于無法對基礎資產(chǎn)進行特征識別和風險定價,仍有大量潛在優(yōu)質資產(chǎn)無法進行證券化?。而且不當?shù)慕鹑趧?chuàng)新會帶來新的風險,如引導客戶進行非理性消費、加劇信息壟斷風險、難以監(jiān)管等?。因此,在進行資產(chǎn)證券化業(yè)務創(chuàng)新探索的同時,還應注重金融監(jiān)管與風險防控,規(guī)范ABS 市場,未來也應加強對該方面的研究。

注釋:

①尹龍:《資產(chǎn)證券化:動力、約束與制度安排》,《金融研究》1999 年第2 期。

②李杰、陳超美:《CiteSpace:科技文本挖掘及可視化》,首都經(jīng)濟貿(mào)易大學出版社2016 年版,第3 頁。

③郝若揚:《如何測度學科核心作者》,《中國社會科學報》2016 年9 月20 日。

④曹東坡、賴小鵬:《當前形勢下不良資產(chǎn)基金化運作模式、障礙與對策》,《金融發(fā)展研究》2019 年第2期。

⑤丁逸寧、李麗麗:《資產(chǎn)證券化發(fā)展現(xiàn)狀及統(tǒng)計探索》,《武漢金融》2019 年第5 期。

⑥王曉、李佳:《從美國次貸危機看資產(chǎn)證券化的基本功能》,《金融論壇》2010 年第1 期。

⑦楊柳勇、周強:《資產(chǎn)證券化與金融危機的國際傳染——一個理論模型及經(jīng)驗檢驗》, 《國際金融研究》2012 年第12 期。

⑧胡威:《資產(chǎn)證券化的運行機理及其經(jīng)濟效應》,《浙江金融》2012 年第1 期。

⑨周建春:《新常態(tài)下的地方金融發(fā)展》,《中國金融》2015 年第2 期。

⑩王曉、李佳:《功能觀視角下的資產(chǎn)證券化創(chuàng)新與監(jiān)管——以經(jīng)濟新常態(tài)為背景》,《財經(jīng)科學》2016 年第6 期。

?耿軍會、尹繼志:《信貸資產(chǎn)證券化試點重啟的意義及相關問題》,《企業(yè)經(jīng)濟》2013 年第7 期。

?鄒曉梅等: 《資產(chǎn)證券化與商業(yè)銀行盈利水平:相關性、影響路徑與危機沖擊》,《世界經(jīng)濟》2015 年第11 期。

?郭上等: 《關于PPP 項目資產(chǎn)證券化的探討》,《經(jīng)濟研究參考》2017 年第8 期。

?楊迪川:《不良資產(chǎn)證券化試點重啟:機理、案例與改進思路》,《南方金融》2016 年第10 期。

?王慶德、閆妍:《我國房地產(chǎn)信托投資基金稅收制度的問題與建議》,《稅務研究》2017 年第8 期。

?于博:《P2P 物流金融借貸平臺及其融資模式》,《創(chuàng)新中國流通經(jīng)濟》2014 年第6 期。

?張榮:《我國互聯(lián)網(wǎng)消費金融發(fā)展困境與路徑探尋》,《技術經(jīng)濟與管理研究》2017 年第1 期。

?韓復齡、馮雪:《國有企業(yè)混合所有制改革背景下的商業(yè)銀行業(yè)務機會》, 《經(jīng)濟與管理》 2014 年第4期。

?封文麗、張曉闊:《供給側結構性改革下大型商業(yè)銀行不良資產(chǎn)處置探究》,《農(nóng)村金融研究》2017 年第6 期。

?郭紅玉、高磊、史康帝:《資產(chǎn)證券化對商業(yè)銀行流動性風險的影響——基于流動性緩沖視角》,《金融論壇》2018 年第2 期。

? 蘇明政、肖航: 《資產(chǎn)證券化與銀行風險承擔——影響機理與實證檢驗》,《金融理論與實踐》2021年第1 期。

?唐祥來、王國梁:《PPP 資產(chǎn)證券化稅收政策的約束與改進》,《稅務研究》2018 年第4 期。

?葉露、馮珂、王守清:《PPP-REITs 運作模式的設計與分析》,《建筑經(jīng)濟》2019 年第2 期。

?史丁莎、王曉楠:《金融機構住房租賃資產(chǎn)證券化業(yè)務發(fā)展探析》,《新金融》2018 年第10 期。

?管同偉:《區(qū)塊鏈在資產(chǎn)證券化風險控制中的應用研究》,《新金融》2018 年第1 期。

?翟晨曦、徐偉等:《區(qū)塊鏈在我國證券市場的應用與監(jiān)管研究》,《金融監(jiān)管研究》2018 年第7 期。

?李津津:《供應鏈金融ABS 解析及對商業(yè)銀行的啟示》,《新金融》2018 年第7 期。

?馬建國、龔欣陽、閆妍:《農(nóng)戶貸款資產(chǎn)證券化的可行性與定價研究》, 《管理科學學報》 2018 年第5期。

?林華: 《從1.0 到4.0,金融科技讓奇跡發(fā)生》,《現(xiàn)代商業(yè)銀行》2019 年第8 期。

?陳忠陽:《金融科技發(fā)展的本質與方向》,《中國金融》2021 年第4 期。

?彭永璇: 《供應鏈金融服務創(chuàng)新與風險控制》,《消費導刊》2019 第46 期。

?王和俊:《信托銀行轉型之路對我國信托業(yè)的參考借鑒》,《當代金融家》2021 年第6 期。

?李志成:《筑牢金融創(chuàng)新風險防范堤壩》,《中國金融》2021 年第3 期。