經濟不確定性、杠桿動態調整與銀行風險承擔

溫文 王璐

【摘要】基于2009 ~ 2018年我國商業銀行非平衡面板數據, 研究經濟不確定性對銀行風險承擔的影響及杠桿動態調整在該影響機制中的作用, 結果表明: 經濟不確定性與銀行風險承擔水平正相關, 且在經濟不確定性影響銀行風險承擔的過程中, 至少有一部分是通過“杠桿動態調整的中介渠道”實現的。 進一步研究發現, 相比非上市銀行和中小型銀行, 在上市銀行和大型銀行中杠桿調整機制更明顯, 并且上市背景和規模異質性的調節效應部分是通過杠桿動態調整中介效應發揮作用。 商業銀行應構建完善的宏觀經濟預警系統, 對經濟形勢進行預判和預警, 以緩解不利沖擊的影響; 監管層在制定杠桿率監管時要考慮銀行本身的自我杠桿調整動機, 以提高政策實施效果。

【關鍵詞】經濟不確定性;杠桿動態調整;銀行風險承擔;異質性

【中圖分類號】 F832? ? ?【文獻標識碼】A? ? ? 【文章編號】1004-0994(2021)19-0058-10

一、引言

當前全球經濟持續動蕩, 政策的頻繁調整使得宏觀經濟波動加劇, 不確定性問題已經成為全球性難題。 在我國銀行主導型的金融體系下, 商業銀行是金融服務實體經濟的重要樞紐, 也是宏觀經濟政策傳導的主要媒介, 與一般企業相比, 商業銀行對外部不確定性的沖擊更敏感。 宏觀經濟波動對企業微觀行為的影響, 最終會通過降低信貸資產質量、加劇信貸結構失衡等渠道傳導到銀行層面[1,2] 。 Talavera等[3] 發現, 經濟不確定性會激發銀行管理者更強烈的風險規避動機, 從而導致銀行在經濟劇烈波動時降低貸款比率。 從資金需求方來看, 在面對經濟波動時, 風險規避型代理人同樣會在預測中削減消費和投資, 減少信貸需求[4] 。 特別是當經濟處于衰退階段時, 經濟波動帶來的不確定性會進一步惡化銀行資產質量, 顯著增加高不良貸款率銀行的破產概率[5] 。 現有研究更多的是強調外部沖擊給銀行帶來的被動反應, 而忽視了銀行自發的風險規避行為。 那么, 面對宏觀經濟不確定性沖擊, 銀行是否會主動調整自身行為以規避風險? 本文試圖從銀行杠桿動態調整視角對這一問題進行探析。

從行為經濟學角度來看, 面對外部環境不確定性, 微觀主體往往存在回避風險的動機, 不確定性會阻礙微觀主體對其行動結果的預測。 為了回避風險, 經濟主體可能會采取相機抉擇[6] 。 在銀行系統內, 面對外部不確定性沖擊, 管理者會調整自身杠桿以應對風險[7] 。 汪莉[8] 發現在我國商業銀行中同樣存在“杠桿調整效應”, 當銀行資產負債表規模擴大時, 會偏向于積極的資產負債調整, 即提高銀行杠桿水平。 現有研究雖然證實了銀行存在杠桿動態調整動機, 但并不能明確把握外部沖擊影響銀行風險承擔的杠桿機制, 從而可能降低杠桿率監管政策的制定和實施效果。 那么, 監管層在制定杠桿率監管政策或商業銀行在設定預期杠桿率水平時, 是否會將當前經濟波動影響考慮在內? 所設定的“目標”杠桿率是否具有前瞻性? 杠桿調整是否可以有效緩沖經濟不確定性可能對銀行風險的影響? 這些是本文所要研究的主要問題。

我國銀行業面臨的環境日趨復雜, 長期累積風險逐漸暴露, 銀行“去杠桿”任務愈發迫切。 研究經濟波動沖擊對銀行風險承擔的影響路徑和杠桿調整機制, 對于監管當局的政策制定及銀行風險防控具有重要意義。 因此, 本文試圖從杠桿調整機制入手, 使用2009 ~ 2018年間我國商業銀行的面板數據, 探析經濟不確定性如何影響商業銀行的各項風險決策, 以及商業銀行如何調整自身決策以應對不確定性沖擊。

二、理論分析與研究假設

不確定性會通過預防性儲蓄、凸性邊際收入等機制影響經濟活動[9] , 而經濟主體在面對不確定性時會感受到威脅, 并試圖通過制定安全規則和其他手段來避免不確定性, 這被霍夫斯泰德稱為不確定性規避(Uncertainty Avoidance)。 借鑒這一理論, 本文認為經濟不確性增加除了會直接影響銀行風險承擔, 還會使得經濟主體采取回避方式應對外部沖擊, 即受到經濟不確定性沖擊時, 銀行會通過杠桿動態調整來緩解經濟波動帶來的影響, 從而使其風險承擔水平降低。

(一)經濟不確定性與銀行風險承擔

通過對現有研究成果的梳理發現, 經濟不確定性增加會直接加劇銀行風險。 第一, 從信息理論角度來看, 經濟不確定性上升導致市場噪音信號增加, 干擾銀行對信貸申請人所在行業發展前景的評估和判斷, 銀行很難準確識別借款人的還款能力和貸款風險, 導致判斷失誤, 從而承擔了不必要的風險[10] 。 第二, 從經濟不利沖擊來看, 經濟不確定性加劇會使得企業的未來現金流變化更加動蕩、盈利能力惡化和抵押品價值下跌, 從而導致銀行貸款違約率提高, 違約風險上升[11] 。 第三, 從實物期權理論來看, 投資或消費等價于一系列期權, 當不確定性增加時, 投資或消費的延期會帶來更大價值, 此時企業的最優決策就是推遲消費和投資, 這使得當期企業資金需求下降。 同樣, 銀行的最優決策就是推遲放貸或外部金融投資, 這使得市場資金供給降低。 資金供需收緊導致銀行業績下滑, 從而使其風險承擔水平提高。 已有研究發現, 經濟不確定性會沖擊銀行的信貸業務和金融市場業務, 信貸或投資收縮導致銀行承擔更多的風險[12,13] 。 根據以上分析, 本文提出以下假設:

H1: 在其他條件一定的情況下, 經濟不確定性越大, 銀行風險承擔水平越高。

(二)經濟不確定性與銀行杠桿動態調整

由于銀行杠桿的“親經濟周期性”, 學者們的研究大都是基于銀行杠桿的“順周期性”展開的, 表現為銀行杠桿隨著經濟上行或下行而呈現出相同趨勢的調整。 當經濟環境為單一趨勢且維持時間較長時, 這一結論更為明顯; 當外部沖擊頻繁發生時, 這一結論就不那么可靠了。 因此, 有必要從經濟不確定性視角來考察銀行杠桿調整機制。

根據銀行資產結構類型, 宏觀經濟沖擊對銀行的影響可能存在資產和資本兩種路徑的調整。 當受到宏觀經濟沖擊時, 銀行存在著調整杠桿水平以減緩外部沖擊影響的行為。 具體而言, 從資產端看, 在經濟穩定發展時期, 銀行會篩選客戶, 找到具有最佳潛在增長和價值的客戶配置其資源; 當經濟頻繁波動時, 會干擾銀行對信息的識別, 制造出大量期望收益噪音[14] , 迫使銀行的客戶選擇模糊化, 使其難以合理高效配置資源[15] 。 并且隨著干擾程度的增加, 管理者的風險規避傾向趨升, 銀行會及時減少風險資產的配置, 導致自身的杠桿降低。 經濟不確定性增加會加劇信貸雙方的信息不對稱, 銀行難以評估借款人的信用, 貸款預期收益噪音較大, 為了規避這種風險, 風險厭惡型管理者放貸意愿減弱, 使得銀行風險杠桿率降低[16] 。 從資本端看, 在經濟放緩、不確定性急劇上升的情況下, 存款者的風險厭惡情緒會驅使其把更多的錢儲存在銀行[17] , 造成銀行存款增加, 存款準備金制度使得銀行資本快速調整, 即降低了自身杠桿。 江曙霞和何建勇[18] 研究發現, 銀行為了避免因貸款需求增加而遭受資本不足的約束, 會通過各種形式增加資本, 使得銀行杠桿率降低。

由此可見, 在面對外部不確定性沖擊時, 銀行有動力通過杠桿調整進行緩沖, 即銀行杠桿率水平向最優狀態調整的速度加快。 因此, 本文提出以下假設:

H2: 在其他條件一定的情況下, 經濟不確定性越大, 銀行杠桿調整速度越快。

(三)經濟不確定性、杠桿動態調整與銀行風險承擔

杠桿率對于銀行風險承擔的影響存在靜態和動態兩種機制。 靜態機制強調的是實際杠桿率對銀行風險承擔的作用。 杠桿率增加會激化“股東—存款人沖突”, 因為存款人獲取的是固定利息, 銀行在付出固定成本后更期望獲得超額回報, 這會激勵銀行管理者采取更加冒險的投資行為。 另外, 銀行發展離不開杠桿經營, 杠桿越高, 銀行的盈利能力越強, 高杠桿代表著銀行能夠以較少的資產獲得高額的回報, 而這種回報遠遠高于銀行初始資本。 但同時, 這種高杠桿經營模式也會使銀行風險累積越來越多, 當發生少量資產損失時很可能抵消掉全部銀行資本[19] 。 動態機制強調的是杠桿率監管(杠桿調整)對銀行風險承擔的作用。 有研究認為, 杠桿率監管會有效遏制銀行在風險資產領域的過度擴張[20] 。 杠桿率監管的目的是為銀行提供一個“人為設定”的目標杠桿率, 當杠桿過高時, 銀行要向下調整實際杠桿, 反之則向上調整杠桿, 這樣可以在控制風險的條件下有效配置銀行風險資源。 Smith等[21] 在權衡杠桿率相關的額外損失吸收能力與銀行風險承擔時發現, 杠桿率要求可以激勵受其約束的銀行增加自身的風險承擔水平。 風險承擔水平的增加應該遠遠超過持有更高資本的利益, 因此增加了銀行的損失吸收能力, 從而導致更穩定的經營。 在我國銀行系統中, 杠桿調整也起到了非常有效的風險約束作用, 并具有微觀審慎逆周期調節作用, 在經濟危機時杠桿調整會鼓勵銀行發放更多貸款給企業, 以加快經濟復蘇[22] 。

銀行杠桿調整效應的存在為本文研究不確定性如何影響銀行風險決策拓展了思路。 當受到經濟不確定性沖擊時, 銀行會動態調整自身杠桿水平, 以進一步優化要素資源配置, 提高經營效率。 因此, 杠桿調整的關鍵在于緩解經濟不確定性對銀行風險的沖擊。 Valencia[23] 在構建模型測量不確定性時, 提出了預防性動機, 對于資本水平確定的銀行, 經濟不確定性沖擊會導致其資金成本急劇增加, 損害了銀行的盈利能力, 而銀行并不能及時補充資本, 使得沖擊會持續一段時間[24] 。 對此, Valencia[13] 認為銀行可以通過調整杠桿來減輕盈利波動所帶來的潛在損失, 當經濟不確定性增加時, 銀行可以通過貸款供應合同來展示自我保險, 并根據資本與資產比率查看差異效應。 因此, 在面對經濟不確定性時, 銀行存在調整自身杠桿以緩解外部沖擊的動機, 從而影響其風險承擔水平。

可見, 當外部經濟不確定性增加時, 具有風險敏感性的杠桿率可能充當某種內在的穩定機制。 具體而言, 當受到某種正向宏觀沖擊時, 銀行風險較低, 會增加信貸投放以抓住機遇, 提高銀行杠桿; 當受到負向沖擊時, 銀行會增加資本金持有量或提高信貸標準, 降低銀行杠桿。 這種影響機制與直接影響效應的作用路徑并不同, 因此, 本文推斷經濟不確定性在直接影響銀行風險承擔的同時還存在著一種間接影響效應, 并提出以下假設:

H3: 經濟不確性影響銀行風險承擔的過程中存在“杠桿調整中介效應”, 即在面對經濟不確定性沖擊時, 銀行會進行杠桿調整, 從而間接降低風險承擔水平。

(四)經濟不確定性、異質性與銀行風險承擔

在我國銀行體系中, 存在上市銀行與非上市銀行或大型銀行和中小型銀行之分, 不同銀行主體對經濟不確定性的敏感性不盡相同。 一般而言, 多數上市銀行具有政府背景, 與政府部門存在緊密的制度關聯或互動, 屬于大型銀行范疇(一些上市城商行和上市農商行除外)[25] 。 上市銀行和大型銀行在我國經濟社會和金融體系中占據主導地位, 具有資產規模大、經營網點多、業務開展豐富、風險管控能力較強和公司治理水平相對較高等特征。 當經濟不確定性加劇時, 上市銀行和大型銀行具有更強的調整適應能力來對沖外部沖擊, 從而達到分散風險的目的; 并且, 其與政府部門存在著緊密的制度聯系, 能夠及時獲取政策信息, 對政策變化和經濟發展趨勢具有較準確的預期, 市場敏感度高。 當經濟不確定性增加導致銀行杠桿率過高或過低時, 擁有先天性資源與信息優勢的上市銀行和大型銀行能夠迅速將杠桿率調整到“安全水平”, 以降低自身風險。 而非上市銀行和中小型銀行的規模小、綜合服務能力差、風險管理和內部控制相對薄弱[26] , 且市場化程度相對較低, 在面對經濟不確定性沖擊時, 對市場的敏感性和洞察力相對較弱, 杠桿調整速度較慢。 因此, 在非上市銀行和中小銀行中杠桿調整的穩定機制比上市銀行和大型銀行弱。 由此, 本文提出以下假設:

H4: 在經濟不確定性與銀行風險承擔的關系中, 銀行規模(上市與否)異質性具有調節作用, 并且該調節效應至少部分通過“杠桿調整中介渠道”發揮作用。

H4a: 相對于非上市銀行或中小型銀行, 經濟不確定性對上市銀行或大型銀行的風險承擔水平的正向影響較弱。

H4b: 相對于非上市銀行或中小型銀行, 經濟不確定性對上市銀行或大型銀行的杠桿調整的正向影響較強。

三、研究設計

(一)數據來源

本文選取我國商業銀行2009 ~ 2018年面板數據, 并按以下方式進行數據處理: 剔除政策性銀行及外資銀行; 剔除財務數據異常和數據缺失嚴重的樣本; 對數據進行1%分位數上的Winsorize處理。 最終得到882個研究樣本。 銀行數據主要來源于BankScope和CSMAR數據庫, 部分缺失數據來源于各銀行網站公布的年度報告; 宏觀變量數據均來自中經網和中國統計年鑒。

(二)變量定義

1. 經濟不確定性(Uncer)。 本文采用GARCH(1,1)估計方法所得條件方差衡量經濟不確定性, GARCH模型預測的條件方差是基于前一周期的信息集獲得, 比無條件方差更適合測量不確定性[3] 。 為了更清晰地表明條件方差的趨勢, 采用月度數據的平均值計算得到年度條件方差。 由于無法得到全國GDP月度數據, 本文借鑒邱兆祥和劉遠亮[27] 的研究, 采用2009 ~ 2018年工業增加值增長率的月度數據來反映宏觀經濟變化情況。 根據GARCH(1,1)估計方法, 首先進行變量平穩性檢驗, 隨后進行一階自回歸, 得到月度條件方差, 最后求得其年度平均值。

2. 杠桿調整速度(△Lev)。 本文參考Adrian和Shin[28] 的研究方法, 使用總資產/總權益來度量銀行杠桿率。 基于此定義, 借鑒Rangan等[29] 、Faul-

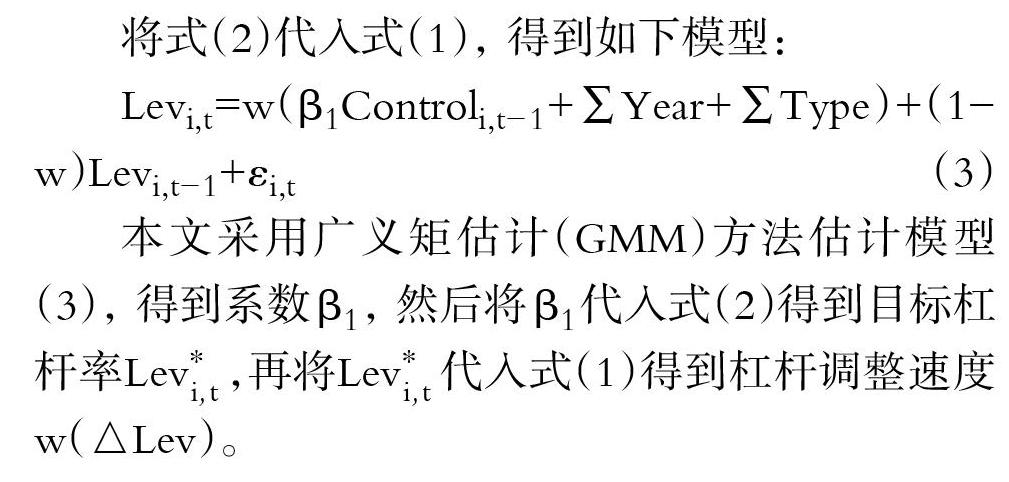

kender等[30] 、顧研和周強龍[31] 對資本結構動態模型的研究, 本文設定標準的杠桿動態調整模型為:

其中: Levi,t、Levi,t-1分別表示銀行i在t年末和t-1年末的實際杠桿率(總資產/總權益);? ? ? ? 表示銀行i在t年末的目標杠桿率; w是杠桿調整速度, 表示銀行實際杠桿率與目標杠桿率的差距每年以w的速度減少, 定義為△Lev。 為了度量杠桿調整速度, 需要觀測目標杠桿率, 但目標杠桿率無法直接觀測到, 常用方法是通過選擇反映貸款成本及收益的變量建立資本結構擬合回歸模型來得到目標杠桿率, 具體模型如下:

其中, Control為一系列與杠桿率相關的控制變量, 根據Faulkender等[30] 的研究, 本文選取資產收益率(Roa)、銀行規模(Size)、成長性(Gro)、固定資產率(Fa)、上市與否(List)、貸存比(Lod)、成本收入比(Cost)等銀行特征指標, 并考慮宏觀經濟增長(Gdp)、消費價格指數(Π)、貨幣供應量(M2)等宏觀變量, 另外還重點考慮了經濟不確定性(Uncert-1)對杠桿率的影響。 Year和Type分別為時間虛擬變量和類型虛擬變量。

將式(2)代入式(1), 得到如下模型:

本文采用廣義矩估計(GMM)方法估計模型(3), 得到系數β1, 然后將β1代入式(2)得到目標杠桿率? ? ? ?,再將? ? ? ?代入式(1)得到杠桿調整速度w(△Lev)。

3. 銀行風險承擔(Risk)。 本文選擇收益波動性來衡量銀行風險承擔水平, 根據銀行的“兩部門決策機制”性質, 銀行利潤中心包括資產負債部和金融市場部[32] 。 從以下三個維度來度量收益波動性: ①用凈息差波動率(VNIM)衡量資產負債部的收益波動性。 目前, 資產負債部的信貸業務仍舊是我國銀行業的核心業務, 凈息差能夠較好地反映銀行信貸收入情況[33] , 并且銀行選擇風險高的信貸業務會導致凈息差波動率較大。 ②用非利息收入波動率(VNOI)衡量金融市場部的收益波動性。 金融市場部主要負責銀行的市場化投資, 而投資比較激進可能會導致非利息收入的波動較大。 ③用稅和貸款損失準備前利潤的波動率(VPBTP)來衡量銀行整體經營收入的波動性, 其反映的是資產負債部和金融市場部整體的收益波動狀況。

4. 其他控制變量。 遵循邱兆祥和劉遠亮[27] 等學者的一般做法, 選取貸存比(Lod)、銀行規模(Size)、資產收益率(Roa)、成長性(Gro)、是否上市(List)、成本收入比(Cost)、經濟增長(Gdp)、貨幣供給(M2)等指標作為控制變量。 此外, 考慮到2010年中國銀監會出臺《商業銀行杠桿率管理辦法》, 提出了杠桿率監管, 為了排除政策干擾, 本文還設置了虛擬變量Policy, 2010年前取值為0, 2010年后取值為1。 具體變量定義見表1。

(三)模型設計

由于銀行風險承擔存在慣性特征, 本文將其滯后一期加入模型, 并構建動態面板模型(4)。 同時, 考慮到滯后一期的加入會使得模型產生內生性問題, 本文采用廣義矩估計(GMM)對此模型進行估計, 并采用系統性GMM方法進行估計。

對于中介效應的檢驗遵循以下程序: 首先, 對模型(4)進行分析, γ2顯著為正, 則表明經濟不確定性與銀行風險承擔呈正相關。 其次, 對模型(5)進行分析, β2顯著為正, 則表明經濟不確定性與杠桿調整速度正相關。 最后, 對模型(6)進行分析: 如果λ2和λ3都通過了顯著性檢驗, 則說明經濟不確定性對銀行風險承擔的影響中有一部分是通過杠桿動態調整這一中介實現的, 如果λ2顯著為正而λ3顯著為負, 則說明經濟不確定性增加會通過調整杠桿速度降低銀行風險承擔; 如果λ2不顯著, 而λ3顯著, 則說明這種中介效應是完全中介傳導。

四、實證結果與分析

(一)描述性統計

表2 列示了主要變量的描述性統計結果。 經濟不確定性(Uncer)最小值為0.350, 最大值為4.047, 標準差為3.143, 表明宏觀經濟存在較大波動。 杠桿率(Lev)最小值為3.246, 最大值為45.370, 兩者差距較大, 意味著各銀行間杠桿率水平存在較大差異, 這種差異是否主要來自宏觀經濟波動還需要進一步控制其他干擾因素后進行嚴謹驗證。 在收益波動方面, 非利息收入波動率(VNOI)均值為0.071, 遠大于凈息差波動率(VNIM)和整體收入波動率(VPBTP)的均值, 意味著銀行非利息業務受宏觀市場環境的影響更大。

(二)實證結果分析

1. 擬合目標杠桿。 在對目標杠桿進行擬合的過程中發現模型可能存在內生性問題: 一是經濟不確定性等宏觀變量除了通過信貸發放影響銀行杠桿, 還有可能通過影響個體銀行管理者的樂觀心理等發揮作用[12] , 這會使得宏觀變量與隨機誤差項相關; 二是一些不隨時間變化的銀行個體特征可能與解釋變量有關, 而這些影響因素都包含在了誤差項中。 因此, 本文采用廣義矩估計(GMM)方法對杠桿結構進行擬合, 作為對比, 同時采用OLS再次進行了檢驗。

表3報告了杠桿結構擬合的回歸結果。 結果顯示, 各解釋變量與杠桿率顯著相關(囿于篇幅, 其他解釋變量的回歸結果未列示, 只重點觀察了經濟不確定性對杠桿率的影響), 特別是經濟不確定性(L.Uncer)與銀行杠桿率(Lev)顯著負相關。 此外, 從工具變量的選擇來看: 列(1)中Sargan統計量的p值大于0.1, 顯示不拒絕過度識別限制有效的原假設, 說明工具變量有效; 二階序列相關檢驗AR(2)的結果表明不存在二階相關, 說明模型設定合理。

2. 經濟不確定性與銀行風險承擔。 表4報告了經濟不確定性影響銀行風險承擔的總效應結果。 列(1)中經濟不確定性的滯后一期(L.Uncer)的系數為0.009, 且在5%的水平上顯著, 說明經濟不確定性程度越高, 銀行風險承擔越大, 證實了H1。 同樣, 列(2)、列(3)也證實了經濟不確定性與銀行風險承擔之間存在顯著正向關系。 而列(1)中L.Uncer的系數大于列(2), 意味著經濟不確定性對信貸業務收益波動率的影響比對金融市場投資業務收益波動率的影響小。

根據前文對中介效應檢驗程序的定義, 表5列(1)首先檢驗了自變量經濟不確定性與中介變量杠桿調整速度的關系, 結果顯示經濟不確定性的系數為0.041, 且在10%的水平上顯著, 表明隨著經濟不確定性增加, 銀行杠桿調整速度加快, 銀行自我規避風險的動機較大, 證實了H2。 這與王朝陽等[9] 關于經濟不確定性增加會使得企業不確定性規避行為更為明顯的結論相契合, 也證實了我國銀行體系受到不確定性影響時同樣存在資產重新配置渠道, 與Kim和Kung[16] 的結論一致。

列(2)~列(4)的結果顯示, △Lev的系數分別為-0.002、-0.001、-0.001, 且都通過了顯著性檢驗, 說明杠桿調整在經濟不確定性影響銀行風險承擔的過程中確實扮演著中介變量角色, 而L.Uncer的系數分別在5%、1%、10%的水平上顯著為正, 說明杠桿動態調整只起到部分中介效應, 證實了H3。 并且, 結果顯示這種間接傳導效應和表4中的直接傳導效應方向相反, 說明杠桿動態調整起到的特殊中介作用表現為“遮掩效應”, 即銀行杠桿動態調整作為中介變量緩解了經濟不確定性對銀行風險承擔的正向影響。

(三)穩健性檢驗

1. 杠桿動態調整。 由于杠桿存在動態雙向調整, 當杠桿過高時會向低水平調整, 而當杠桿過低時會向高水平調整。 為此, 本文對樣本銀行的杠桿水平進行排序, 并以0.25分位數和0.75分位數為界, 將杠桿率大于0.75分位數的樣本定義為高杠桿組, 小于0.25分位數的樣本定義為低杠桿組。 回歸結果顯示(表略), 在高杠桿組中經濟不確定性與杠桿率呈顯著負相關關系, 而在低杠桿組中兩者呈顯著正相關關系, 這在一定程度上證實了受經濟不確定性的影響, 銀行杠桿存在動態的非對稱調整。

2. 指標替換。 為了保證結果的穩健性, 本文參照Altunbas等[34] 的做法, 以不良貸款率(NPL)作為銀行風險承擔的測量指標進行參數估計。 改變銀行風險承擔度量方式后的回歸結果(表略)與上文一致, 再次證實了經濟不確性影響銀行風險承擔過程中杠桿動態調整的中介效應渠道。

3. 遺漏變量。 在政府主導型經濟中, 經濟政策不確定性與宏觀經濟波動存在顯著正相關關系[35] , 那么, 經濟政策不確定性可能會影響本文中的杠桿調整速度和銀行風險承擔變量, 這可能是一個重要的遺漏變量。 因此, 有必要考慮經濟政策不確定性帶來的影響。 基于此, 本文采用Baker等[36] 基于《南華早報》關鍵詞搜索而構建的中國經濟政策不確定性指數(EPU)度量經濟政策不確定性。 回歸結果顯示(表略), 在考慮經濟政策不確定性的影響后, 經濟波動影響銀行風險承擔的杠桿調整效應仍舊顯著。

五、進一步分析: 銀行異質性探討

1. 上市背景異質性檢驗。 本文根據銀行是否上市進行分組, 并設置上市與否虛擬變量(List)及其與經濟不確定性的交互項(Uncer×List)。 如果是上市銀行, 則List=1, 否則List=0。 依據中介調節效應檢驗程序方法, 依次在模型(4) ~ 模型(6)中加入上市與否虛擬變量及其與經濟不確定性的交互項進行回歸, 回歸結果如表6所示。

表6列(1) ~ 列(3)報告了上市背景對經濟不確定性與銀行風險承擔關系的調節作用, 對于非上市銀行, 經濟不確定性與銀行風險承擔之間的關系根據Uncer的系數來判斷, 而在上市銀行中, 兩者的關系需要根據Uncer和Uncer×List的系數之和來判斷。 在被解釋變量為VNOI、VNIM、VPBTP時, 交乘項Uncer×List的系數分別在10%、5%、10%的水平上顯著為負, 且Uncer的系數大于Uncer與Uncer×List的系數之和, 說明在上市銀行樣本中, 經濟不確定性與銀行風險承擔的正向關系被削弱, 證實了H4a。 這主要是因為上市銀行具有較強的金融風險意識、良好的公司治理機制及透明的信息披露機制, 使得其在面臨外部環境沖擊時, 具有較強的抵御能力。

列(4)報告了考慮上市情況后經濟不確定性與杠桿動態調整速度的回歸關系。 原理與列(1) ~ 列(3)的分析相同, 在考慮List變量后, 交乘項Uncer×List的系數在5%的水平上顯著為正, 說明當受到經濟不確定性沖擊時, 上市銀行的實際杠桿向目標杠桿調整的速度比非上市銀行快, 證實了H4b。 其可能的原因是, 上市銀行在金融體系中占據主導地位, 與政府部門存在著緊密的制度聯系, 從而能夠及時獲取充足的政策信息, 了解政策導向, 因此可比非上市銀行更及時地調整戰略、更好地適應外部不確定性沖擊。

列(5) ~ 列(7)報告了同時考慮上市情況與動態杠桿調整后經濟不確定性與銀行風險承擔的回歸關系, 也可反映上市背景的調節作用是否通過動態杠桿調整的中介渠道實現。 結果顯示, 在被解釋變量為VNOI、VNIM、VPBTP時, △Lev、Uncer和Uncer×List都通過了顯著性檢驗, 這就意味著上市背景的調節效應至少有一部分是通過杠桿動態調整中介效應發揮作用的, 證實了H4。

2. 規模異質性檢驗。 鐘寧樺等[37] 發現我國企業規模與其杠桿率存在顯著正相關關系, 這也意味著銀行規模不同, 銀行杠桿調整效應是存在差異的。 本文將樣本銀行按照資產規模(Sizedmy)進行三等分, 最大值組樣本設定為大型銀行組, 定義為Sizedmy=1; 中間值組和最小值組設定為中小型銀行組, 定義為Sizedmy=0。 同樣在模型(4) ~ 模型(6)中加入資產規模虛擬變量及其與經濟不確定性的交互項進行回歸, 回歸結果如表7所示。

表7列(1) ~ 列(3)報告了經濟不確定性對規模不同銀行風險的影響, 結果顯示, 在被解釋變量為VNOI、VNIM、VPBTP時, 交乘項Uncer×Sizedmy的系數分別在5%、10%、5%的水平上顯著為負, 而Uncer的系數分別在1%、5%、10%的水平上顯著為正, 并且Uncer的系數大于Uncer與Uncer× Sizedmy的系數之和, 意味著銀行的規模越大, 應對外部經濟不確定性沖擊的能力就越強, 證實了H4a。

列(4)考察了面對外部經濟不確定性沖擊時不同資產規模銀行的杠桿調整情況, 結果顯示, 交乘項Uncer×Sizedmy的系數在5%的水平上顯著為正, 意味著大型銀行杠桿調整速度比中小型銀行更快, 證實了H4b。 這是因為大型銀行的市場化程度較高, 對市場比較敏感, 在金融市場上占據主導地位, 其面對經濟不確定性沖擊時能夠獲取充足的市場信息, 具有較強的調整和適應能力, 因此可以更快地調整杠桿。

列(5) ~ 列(7)在經濟不確定性與銀行風險承擔的回歸方程中同時加入了規模異質性虛擬變量和杠桿調整速度, 結果顯示在被解釋變量為VNOI、VNIM、VPBTP時, △Lev、Uncer和Uncer×Sizedmy的系數都通過了顯著性檢驗, 這就意味著規模異質性的調節效應至少部分是通過杠桿動態調整中介效應發揮作用的, 證實了H4。

六、結論及建議

(一)結論

通過引入銀行杠桿, 本文考察了經濟不確定性對銀行風險承擔的內在傳導機制, 并以我國2009 ~ 2018年商業銀行非平衡面板數據進行了實證檢驗。 研究結果表明: ①經濟不確定性會導致銀行收益的波動性加劇, 致使銀行風險增加; 并且, 經濟不確定性對信貸業務收益波動率的影響比對金融市場投資業務收益波動率的影響小。 ②經濟不確定性與銀行杠桿調整速度呈正相關關系, 證實了我國商業銀行動態杠桿調整的存在。 進一步研究發現, 當受到外部不確定性沖擊時, 銀行會通過調整杠桿水平來進行緩沖, 這在一定程度上緩解了銀行風險, 說明杠桿動態調整在經濟不確定性影響銀行風險承擔的過程中扮演了中介角色。 ③在中介效應影響渠道中, 結合銀行異質性特征, 發現在上市銀行和大型銀行中, 杠桿調整機制更加明顯, 上市背景和銀行規模異質性起到了干預和調節作用。

(二)建議

本文的結論不僅對銀行如何提升資源配置效率具有啟發意義, 而且對未來金融監管實踐具有重要的借鑒意義。 根據研究結論, 本文提出如下建議:

1. 宏觀經濟決策部門應重點關注經濟運行狀況, 降低經濟不確定性, 盡量優化銀行等金融機構面臨的金融市場環境。 首先, 應構建完善的宏觀經濟預警系統, 選擇科學、穩健的經濟監測指標, 模擬分析國民經濟運行情況, 對經濟形勢進行預判, 并采取相應的措施熨平經濟不確定性所帶來的經濟波動。 其次, 應利用貨幣和財政政策, 雙管齊下, 降低信息不對稱程度, 以保證經濟的平穩運行, 為銀行等金融機構營造一個良好的決策環境。 最后, 應完善信息披露制度, 及時披露各項經濟信息指標, 拓展與市場各主體的溝通渠道, 尤其是提高非上市銀行和中小商業銀行的信息獲取程度, 加快非上市銀行和中小商業銀行在面對不確定性時的應激反應速度, 避免因信息偏差、遺漏及延遲導致決策失誤而加劇經濟波動。

2. 扎實推進銀行自身“穩杠桿”, 慎重考慮微觀監管政策的節奏和力度。 首先, 需要認識到銀行自身杠桿調整效應能緩解外部不利沖擊, 銀行應逐步建立起符合自身發展要求的內生性資本補充機制, 根據收益—成本理論合理優化資源, 提高資源配置效率, 提升抵御外界風險的能力。 其次, 監管機構應將杠桿監管納入宏觀審慎監管框架, 加強對銀行業務的監管, 強化金融機構“穩杠桿”工作任務, 合理把握監管節奏, 防止強制要求“去杠桿”而使銀行流動性風險增加的情況發生。 最后, 銀行在保證信貸業務不流失和收益增長的情況下, 需重點關注非利息業務增長波動, 及時調整非利息業務規模和定價, 盡量減小經濟波動對銀行非利息業務的影響, 降低銀行收益波動性。

3. 要注重異質性對銀行杠桿動態調整的差異化影響, 采取差別化“穩杠桿”策略。 首先, 應把握宏觀經濟變化對不同特征銀行的差異影響, 增強對不同特征銀行的政策靶向性, 采用差異化的政策調節工具應對經濟不確定性對銀行的影響, 確保政策目標和實施效果相契合。 其次, 應根據銀行的不同特征, 重視杠桿動態調整的差異化特征, 防止“一刀切”地要求所有銀行自行執行“穩杠桿”策略。 最后, 政府應遵循市場化規律對不同特征的銀行進行調控, 扎實推進其自身“穩杠桿”, 同時要積極扶持中小銀行, 特別是小型城商行及農商行的發展, 提高這類銀行應對外部經濟沖擊時的風險抵御能力。

【 主 要 參 考 文 獻 】

[1] Berger A. N. O., Guedhami H. Kim, X. Li. Economic policy uncertainty and bank liquidity hoarding[R].SSRN Working Paper,2018.

[2] 申宇,任美旭,趙靜梅.經濟政策不確定性與銀行貸款損失準備計提[ J].中國工業經濟,2020(4):154 ~ 173.

[3] Talavera O.,Tsapin A.,Zholud O.. Macroeconomic uncertainty and bank lending:The case of Ukraine[ J].Economic Systems,2012(2):279 ~ 293.

[4] Basu S.,Bundick B.. Uncertainty shocks in a model of effective demand:Reply[ J].Econometrica,2018(4):1527 ~ 1531.

[5] Cole R. A., Wu G.. Macroeconomic shocks and bank failure[ R].Australasian Finance and Banking Conference Paper,2014.

[6] Mcmullen J. S., Kier A. S.. Trapped by the entrepreneurial mindset:Opportunity seeking and escalation of commitment in the Mount Everest disaster[ J].Journal of Business Venturing,2016(6): 663 ~ 686.

[7] Bruno V., Shin H. S.. Capital flows and the risk-taking channel of monetary policy[ J].Journal of Monetary Economics,? 2015(71):119 ~ 132.

[8] 汪莉.隱性存保、“順周期”杠桿與銀行風險承擔[ J].經濟研究,2017(10):67 ~ 81.

[9] 王朝陽,張雪蘭,包慧娜.經濟政策不確定性與企業資本結構動態調整及穩杠桿[ J].中國工業經濟,2018(12):134 ~ 151.

[10] 彭俞超,韓珣,李建軍.經濟政策不確定性與企業金融化[ J].中國工業經濟,2018(1):137 ~ 155.

[11] 顧海峰,于家珺.中國經濟政策不確定性與銀行風險承擔[ J].世界經濟,2019(11):148 ~ 171.

[12] 王璐,張迎春,余麗霞.經濟不確定、銀行管理者樂觀主義與銀行風險承擔[ J].經濟理論與經濟管理,2020(1):69 ~ 81.

[13] Valencia F.. Aggregate uncertainty and the supply of credit [ J].Journal of Banking and Finance,2017(81):150 ~ 165.

[14] Baum C. F.,Caglayan M.,Ozkan N.. The second moments matter:The impact of macroeconomic uncertainty on the allocation of loanable funds[ J].Economics Letters,2008(2):87 ~ 89.

[15] Chi Q., Li W.. Economic policy uncertainty, credit risks and banks' lending decisions:Evidence from Chinese commercial banks[ J].China Journal of Accounting Research,2017(1):33 ~ 50.

[16] Kim H., Kung H.. The asset redeploy ability channel:? How uncertainty affects corporate investment[ J].Review of Financial Studies,2017(1):245 ~ 280.

[17] Fernández-Villaverde J., Guerrón-Puintana P., Rubio-Ramírez J. F., et al.. Risk matters:The real effects of volatility shocks[ J].American Economic Review,2011(6):2530 ~ 2561.

[18] 江曙霞,何建勇.銀行資本、銀行信貸與宏觀經濟波動——基于C-C模型的影響機理分析的拓展研究[ J].金融研究,2011(5):100 ~ 112.

[19] 夏敏,王睿.商業銀行風險管理研究——基于杠桿率視角分析[ J].河北經貿大學學報(綜合版),2019(3):56 ~ 63.

[20] Kiema I., Jokivuolle E.. Does a leverage ratio requirement increase bank stability?[ J].Journal of Banking and Finance,2014(1): 240 ~ 254.

[21] Smith J. A., Grill M., Lang J. H.. The leverage ratio,? risk-taking and bank stability[R].Working Paper,2017.

[22] 江曙霞,劉忠璐.資本質量會影響銀行貸款行為嗎?[ J].金融研究,2016(12):63 ~ 77.

[23] Valencia F.. Bank capital and uncertainty[ J].Journal of Banking and Finance,2015(208):1 ~ 9.

[24] Valencia F.. Banks' precautionary capital and credit crunches[ J].Macroeconomic Dynamics,2014(8):1726 ~ 1750.

[25] 李佳.經濟政策不確定性與銀行資產證券化[ J].上海財經大學學報,2020(4):64 ~ 82.

[26] 宋全云,李曉,錢龍.經濟政策不確定性與企業貸款成本[ J].金融研究,2019(7):57 ~ 75.

[27] 邱兆祥,劉遠亮.宏觀經濟不確定性與銀行資產組合行為:1995~2009[ J].金融研究,2010(11):34 ~ 44.

[28] Adrian T., Shin H. S.. Liquidity and leverage[ J].Journal of Financial Intermediation,2008(3):418 ~ 437.

[29] Rangan K. P., Flannery M. J.. Partial adjustment toward target capital structures[ J].Journal of Financial Economics,2005(3):? 469 ~ 506.

[30] Faulkender M., Flannery M. J., Hankins K. W., et al.. Cash flows and leverage adjustments[ J].Journal of Financial Economics,2012(3):632 ~ 646.

[31] 顧研,周強龍.政策不確定性、財務柔性價值與資本結構動態調整[ J].世界經濟,2018(6):102 ~ 126.

[32] 孫國峰,段志明.中期政策利率傳導機制研究——基于商業銀行兩部門決策模型的分析[ J].經濟學(季刊),2016(1):349 ~ 370.

[33] 何靖.延付高管薪酬對銀行風險承擔的政策效應——基于銀行盈余管理動機視角的PSM-DID分析[ J].中國工業經濟,2016(11):126 ~ 143.

[34] Altunbas Y., Gambacorta L., Marques-Ibanez D.. Bank risk and monetary policy[ J].Journal of Financial Stability,2009(3): 121 ~ 129.

[35] 紀洋,王旭,譚語嫣等.經濟政策不確定性、政府隱性擔保與企業杠桿率分化[ J].經濟學(季刊),2018(2):449 ~ 470.

[36] Baker S. R., Bloom N., Davis S. J.. Measuring economic policy uncertainty[ J].Quarterly Journal of Economics,2016(4):? 1593 ~ 1636.

[37] 鐘寧樺,劉志闊,何嘉鑫等.我國企業債務的結構性問題[ J].經濟研究,2016(7):102 ~ 117.