油價高企,美國頁巖油企業為何按兵不動

□ 王丹旭 何 錚 劉瀟瀟 郗鳳云

今年以來國際原油價格一路走高,以往只要油價大幅上漲,美國頁巖油企業就會積極增產,然而今年來,雖然國際油價已突破80美元/桶,但美國頁巖油公司增產行動十分遲緩。

美國頁巖油產量恢復緩慢

在新冠肺炎疫情和油價暴跌雙重影響下,美國頁巖油行業受到沉重打擊。2020年美國石油鉆探活動下降54%,創歷史新低。與此同時,WTI油價暴跌至20美元/桶以下,大量油企負債累累,紛紛申請破產或縮減成本,上演“破產潮”和“裁員潮”。據EIA(美國能源信息署)數據顯示,疫情后產量的最低點(2020年7月產量755萬桶/日)相比疫情前的最高點(2020年1月產量918萬桶/日)下降了163萬桶/日,減少18%。

隨著需求回升和油價回暖,2021年頁巖油生產開始復蘇,但進程緩慢。今年1月,油價突破50美元/桶,持續保持上升勢頭,到7月突破70美元/桶,10月突破80美元/桶。對于大多數頁巖油企業而言,油價已高于生產成本,現金流狀況有所改善,生產逐步復蘇。與今年1月相比,9月的頁巖油產量增加了46萬桶/日,達到807萬桶/日。但與往年相比,今年美國頁巖油企業增產卻明顯滯后于油價的上漲,未充分發揮其生產的彈性,2021年5月與2019年4月的WTI油價水平相當,但頁巖油產量卻低了67.3萬桶/日。總之,自2020年5月新一輪油價上漲以來,美國頁巖油的產量增長十分遲緩,和2019年初油價上漲、頁巖油產量快速增長的情況形成鮮明對比。

國際油價上漲,但美國頁巖油公司增產積極性不高。圖為貝克休斯公司技術人員在研究鉆井施工方案。李振 供圖

圖1 美國頁巖油產量和WTI油價月度變化

上市油企頁巖油鉆機數量投入遲緩,拖累了美國頁巖油產量增長。2021年以來,美國上市的大型油企在頁巖油方面的投資增長則非常緩慢,一方面限制鉆探支出,另一方面生產恢復速度也顯著低于私企。大型上市油企并沒有加大在頁巖油鉆井投入,同比削減了10%以上的鉆井支出。相反,美國鉆機數的回升主要由非上市油企帶動。非上市生產商鉆井數量比去年同期增長了一倍以上,增產勢頭十分迅猛。IHSMarkit預測,明年非上市生產商的原油產量增幅將占美國原油總產量增量的50%以上,即達到至少40萬桶/日,而往年這一比例約為20%。

今年頁巖油產量的提升更多是依靠DUC(已鉆未完井的油井),新鉆井數很少,未來產量的提升將面臨很大限制。在美國五大頁巖油產區中,鷹灘、巴肯和奈厄布拉勒地區的DUC已降至2013年12月以來的最低水平,二疊紀和阿納達科地區的DUC已降至2018年6月以來的最低水平。尤其是目前新鉆井的數量仍然很低,截至9月3日,貝克休斯活躍石油鉆機數量為394臺,盡管與去年相比增加了181臺,但與原油期貨價格類似水平(甚至更低價格)時期相比,仍處于最低水平。鉆機數量上升通常滯后于原油價格上漲約4-6個月,如果鉆井活動不增加,那么由于DUC的庫存繼續下降,今后完井數量和產量的增長均可能受到限制。

四大因素致使上市頁巖油企按兵不動

非上市企業的單體量小,運營機制更為靈活,受股價和二級市場投資者的影響較小,只要油價足夠高,存在獲利空間,就會及時把握機會進行增產。而上市頁巖油生產商規模體量大,除了油價之外,是否增加產量和鉆探還需要考慮諸多其他方面,其按兵不動的原因主要包括以下四點。

一是需求全面回歸的態勢還不明顯,不足以帶動整個頁巖油復蘇形成趨勢,這是根本原因。需求回歸是美國頁巖油產量復蘇的先決條件。目前新冠肺炎疫情仍未結束,對全球原油需求帶來間歇性沖擊,經濟恢復與疫情蔓延之間的持久博弈已成為一種常態,復蘇在曲折中前行,需求何時回歸到疫情前的水平存在極大不確定性。今年3月,IEA(國際能源署)發布的未來5年市場展望報告中預計,全球原油需求至少要到2023年才會恢復至疫情前的水平。6月IEA發布的原油市場月度報告中,樂觀地將全球石油需求恢復到疫情前水平的時間點提前到2022年底。然而,在8月的月度報告中,由于疫情的惡化,需求增長在7月突然逆轉,且將2021年的需求增長前景下調。目前需求回歸的形勢并不明朗,即使以最樂觀的速度回歸,也仍有1年以上的時間。為了換取短期的高收益貿然大舉增產,上市頁巖油企也將擔負著較大的風險,選擇暫時維持現狀或以較為緩慢的速度增產,可能是當下較為穩妥的選擇。

二是自身面臨困境,資本約束、成本上升、高質量項目少是限制上市頁巖油企增產的直接原因。在資本方面,大型頁巖油生產商遭遇了前所未有的嚴重束縛,不僅資本市場上融資面臨巨大困難,而且需要償還債務并支付股息。在全球減碳的大趨勢下,資本市場偏好新能源業務,化石燃料相關業務在資本市場上難以獲得融資。雖然能源價格上漲,但貸款機構并沒有增加借款額度,美國多家頁巖油生產商的循環信貸額度減少了20%以上。除了融資難之外,上市頁巖油企目前亟須改善現金流、減少負債及增加股東的回報率,以提振股價。據Wood Mackenzie數據顯示,頁巖油公司今年為止已背負1486億美元的債務,其籌集的大部分現金都將用于還債。在生產運營方面,成本支出增加的壓力與日俱增,近兩個季度,油田服務企業的投入成本指數、勘探與生產公司的發現和開發成本指數、租賃業務費用指數三類成本均有顯著上升。將DUC投入運營約是鉆一口新井成本的60%,出于降低成本支出的考慮,在油價高企時優先將DUC投入運營來實現增產。在勘探方面,隨著勘探開發程度的提高,高質量新項目的發現難度越來越大、且投入沒有明顯增長,如美國金融服務公司考恩所跟蹤的45家勘探和生產企業2021年計劃支出僅較上年增加約2%。

三是頁巖油企面臨更加沉重的國內政策法規壓力,進一步打壓其增產積極性。美國國內對頁巖油日趨嚴格的監管政策制約著頁巖油企業的發展,同時拜登政府推動清潔能源發展的政策導向也打擊了頁巖油企業擴張信心,包括暫停部分區域的油氣鉆探開采租賃、暫停審批化石能源開發申請等政令,都產生了深遠影響。上市頁巖油企面臨政策、公眾輿論和監管等壓力,將更多的注意力轉向了投資北美以外的地區。

四是同歐佩克的國際競爭加深了頁巖油企對增產的顧慮。歐佩克目前仍在原油供應方面掌握著局面,擁有大量的原油剩余產能,可以根據實際情況靈活調整生產計劃,即使目前仍在執行減產政策,但也做好了隨時增產的準備。碳中和的提出使石油前景看淡,在石油需求達峰前產油國都希望守住“最后的蛋糕”。因此歐佩克不會輕易把市場份額讓給美國,如果美國頁巖油想要超預期增產,需要面對來自歐佩克的競爭。

美國頁巖油產量中期有望回升

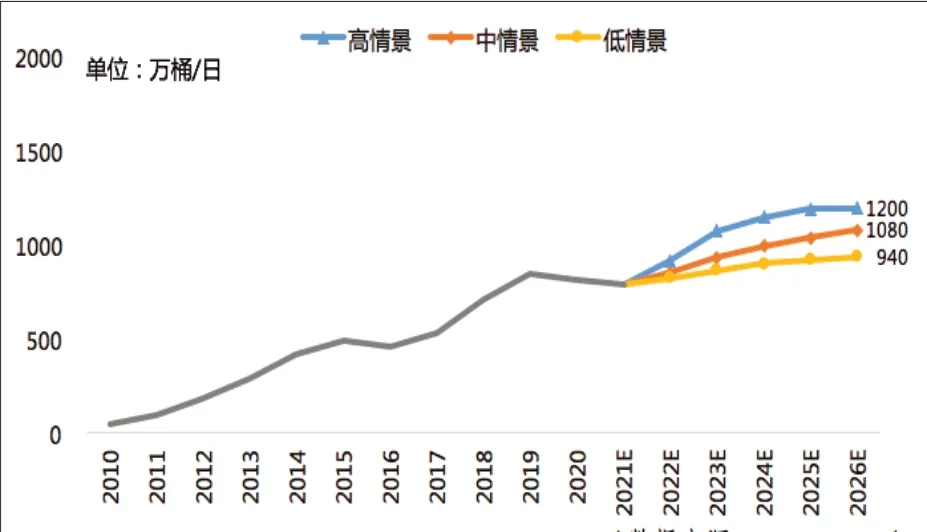

考慮到疫情變化、市場信心恢復、綠色環保壓力和運營狀況等條件,特別是前述分析了上市和非上市頁巖油企作用與行為不盡相同,本文的預測基于三種情景:一是所有美國頁巖油企加快增產步伐,全面恢復至疫情前的發展水平,即高情景(2022年達910萬桶/日,2026年達1200萬桶/日);二是壓力管控有所松動,非上市油企迅速恢復至疫情前的增長水平,上市油企則緩慢增長,即中間情景(2022年達850萬桶/日,2026年達1080萬桶/日);三是需求回歸趨勢不明朗、疫情反復及各方壓力等導致上市油企和非上市生產商均謹慎增產而保持現狀,即低情景(2022年達820萬桶/日,2026年達940萬桶/日)。

圖2 美國頁巖油產量中期前景預測

經過本輪打擊,頁巖油發展回歸鼎盛期的可能性較小,隨著全球能源短缺逐漸顯現帶來更大獲利空間,非上市油企不會錯過這個獲利的窗口期。因此,中間情景未來的可能性更大,預計2022年美國頁巖油產量達到850萬桶/日,與2019年的水平相當,同比增加64萬桶/日。從中期走勢來看,將保持一定的增長,但后期增速有所放緩;從地區來看,二疊紀地區在產量和成本方面仍是最具吸引力的頁巖油產區,預計未來美國鉆探和生產活動將進一步向該地區集中。