微觀交易層面中股票價格波動率影響因素實證分析

——以上證50為例

王玉冉

(河北金融學院,河北 保定 071051)

一、引言

由于全球上市的中國企業不斷增加,全球上市中國股票數量也不斷增長。 截至2019年年底,全球中國股票市值12.7萬億美元,占據全球股票市值的14.23%,僅次于美國,已成為全球資本市場的重要組成部分。近年的股票市場的波動劇烈,僅在2020年美股就發生四次熔斷,不只是美國,我國在2015年也曾發生嚴重的股災,上證指數暴跌,跌幅達到45%,投資者損失慘重。

股票作為股份公司發行的所有權憑證,它的價格反映的是企業的內在價值。股票價格的波動受到宏觀經濟波動的影響、貨幣政策的影響、行業與部門因素的影響以及企業經營狀況的影響。這些因素都不會發生突然的變化,但是市場中卻會出現短期內股票暴漲或暴跌的現象[1]。從行為金融學的角度來看,投資者是非理性的,且投資者的經歷、知識儲備、信息的掌握度甚至性格的不同,都會影響投資者在交易中的行為。在投資過程中,往往個人投資者自身對市場存在錯誤估值,僅憑自我感覺或者市場趨勢,跟風意識較強,進而在短時間內參與大量盲目的交易,造成市場的波動。此外,除了投資者自身的非理性的影響,市場中股指期貨的推出也會對股票價格的波動產生一定的影響。

二、股票價格波動率影響路徑分析

1.投資者情緒對股票價格波動率的影響

在現實生活中,市場中幾乎不存在理性投資者。在市場交易中,投資者在投資時很難做到將自己的資產實現最優的配置,得到資產的利用最大化,也很難去理性地分析資產未來收益與風險,因此交易者會通過自身的非理性行為影響市場。在之前學者的研究中也證明了投資者情緒會對股票價格波動率產生影響[2]。投資者情緒越高漲,就會越多地參與市場,進行越多的交易,股票波動率就會越高。相反,如果投資者參與投資的情緒較低,那么他們就會避免進行交易,進而使得股票的波動率下降。

2.市場估值對股票價格波動率的影響

市場估值水平是通過影響投資者對市場的看法進而影響股票價格的波動率[1]。我國的股票市場不夠發達,市場內個人投資者占大多數,但個人投資者沒有專業的投資知識且具有缺乏理性和長期投資的意識,因此當市場暴漲或暴跌時,個人投資者會出現盲目的跟風,形成羊群效應[3]。當牛市來臨時,股價不斷上漲,投資者情緒高漲,許多專業能力不足的個人投資者涌入市場,市場行情向好,進而越來越多的投資者選擇進入市場,最終導致股價不斷上漲,股價波動率很大,市場估值也遠遠超出上市公司的投資價值。而在熊市時,股價不斷下跌,投資者投資積極性不高,情緒低落,大量散戶投資者因為資金虧損退出市場或不進行交易,交易量大幅下滑,市場波動率下降。

由于我國市場中散戶占比較大,所以當市場表現較好的時候,企業估值提升導致投資者預期未來繼續提升,就會增加投資,加劇股票價格波動率[4]。當市場表現差時,市場估值較低,投資者對市場失去信心,大量的散戶無法意識到這一時期市場的估值優勢,因此極少投資,只有市場中少數較為理性的投資者進行交易,所以價格波動率大幅降低。

3.股指期貨的推出對股票價格波動率的影響

期貨最初的產生原因就是為了更好地規避風險,因此股指期貨最重要的存在意義就是為股票投資提供了一個避險工具。股指期貨本質上是以某一股票指數為基礎資產的標準化合約,且有存續期限。股指期貨的推出使得投資者在暫時不看好股票市場后續行情的情況下,可以通過買賣股指期貨合約,達到和拋售股票一樣的效果,從而降低了股市恐慌性下跌的可能性,抑制了股市非理性波動[4],降低了股票價格的波動率。此外,股指期貨的推出豐富了投資者的投資選擇,使投資者選擇上可以處于更主動的位置,這降低股票市場中散戶的參與度,進而影響了股票價格的波動率。

三、實證研究

在市場交易中,機構投資者和個人投資者在投資時均會考慮市場估值,當估值較低時,資產未來的收益可能更高,投資者更愿意選擇去投資,而當估值較高時,投資者為了規避較大的風險而較少投資。當市場發生劇烈波動時羊群效應明顯,而股指期貨的使用可以減少現貨市場的操作。本文以上證50為例,根據多數文獻采用市盈率(PE)來反映市場估值水平。市盈率是每股市值與每股盈利的比值,能估計該股票短期的內在價值。所以本文選取上證50的交易量來反映市場中投資者的情緒,市盈率來反映市場估值以及估值期貨的推出三個指標來研究中證50股票價格波動率。同時考慮到波動率可能與它自身的滯后項存在關系,并且經過擬合之后發現滯后一階的波動率作為自變量擬合度最好。故本文考慮的多變量自回歸模型如下:

Vt=c1+c2.Vt-1+c3.Qt+c4.PEt+c5.Gt

表1 波動率影響因素變量

1.樣本選擇與數據來源說明

本文采用的數據均來自于Wind金融終端,其中市場估值的數據用的是上證50的滾動市盈率,投資者情緒的數據用的是上證50的交易量。樣本區間為2013年1月到2020年11月共計95個月的數據。而股指期貨的推出變量采用的是虛擬變量。在2015年8月監管機構頒布了新的股指期貨的交易規則,大幅增加了股指期貨的交易手續費,使得股指期貨無法發揮套期保值的作用;隨著近幾年大數據的發展,人工智能被運用于資本市場,尋找噪聲投資者造成的誤價機會也會越來越少,股指期貨也越來越難發揮套期保值的作用。因此,本文將2015年8月之前的股指期貨變量設為1,之后的變量值設為0。

2.描述性統計分析

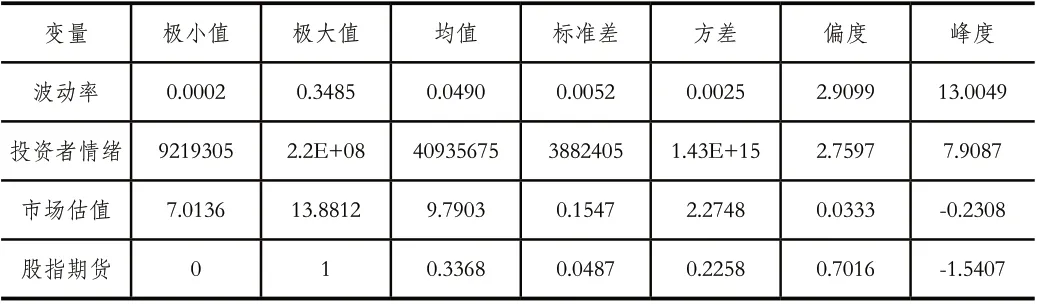

表2 股票價格波動率影響因素描述性統計分析

由股票價格波動率與其影響因素的描述性統計分析得出上證50股票價格波動率的極大值為34.85%,數據的離散程度較小,標準差只有0.0052,實際的偏差不大,偏度大于0,說明波動率的分布是不對稱的,屬于右偏態分布,且峰度為13.0049>3,因此股價波動率存在尖峰分布。

3.多重共線性檢驗

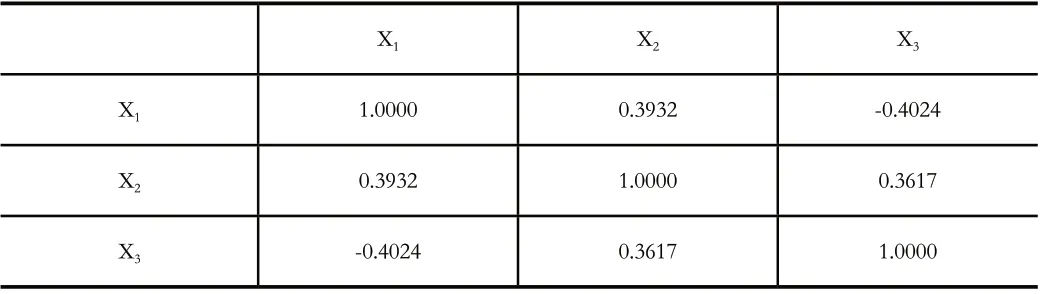

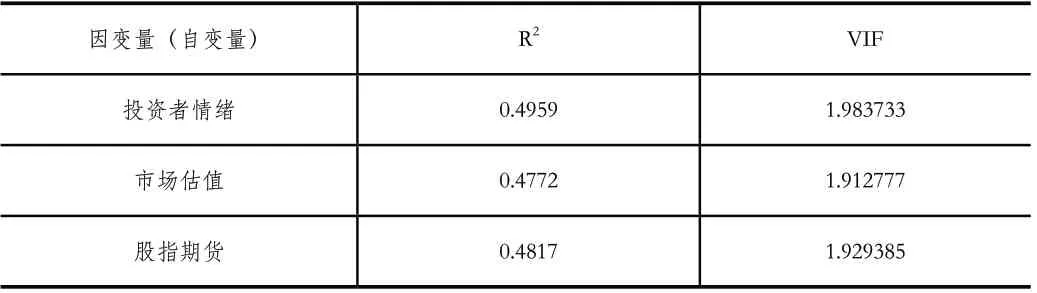

本文采用的是簡單相關系數法與方差膨脹因子法對三個自變量的多重共線性進行檢驗,進行簡單相關系數法檢驗結果見表3,各系數之間的相關系數均不高,需進一步使用方差膨脹因子法來判斷自變量之間是否存在多重共線性。當0<VIF<10時,表明自變量之間不存在多重共線性。結果見表4,可以看出各變量之間沒有多重共線性關系。

表3 簡單相關系數法多重共線性檢驗統計量

表4 方差膨脹因子法多重共線性檢驗統計量

4.平穩性檢驗

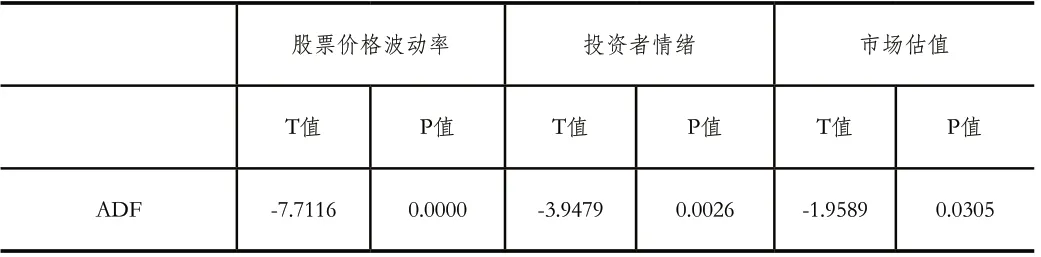

表5 股票價格波動率平穩性檢驗結果

根據股票價格波動率的平穩性檢驗結果看出,上證50股票價格波動率、投資者情緒以及市場估值均平穩序列。

我們模型假設為:

Vt=c1+c2.Vt-1+c3.Qt+c4.PEt+c5.Gt

結果如下:

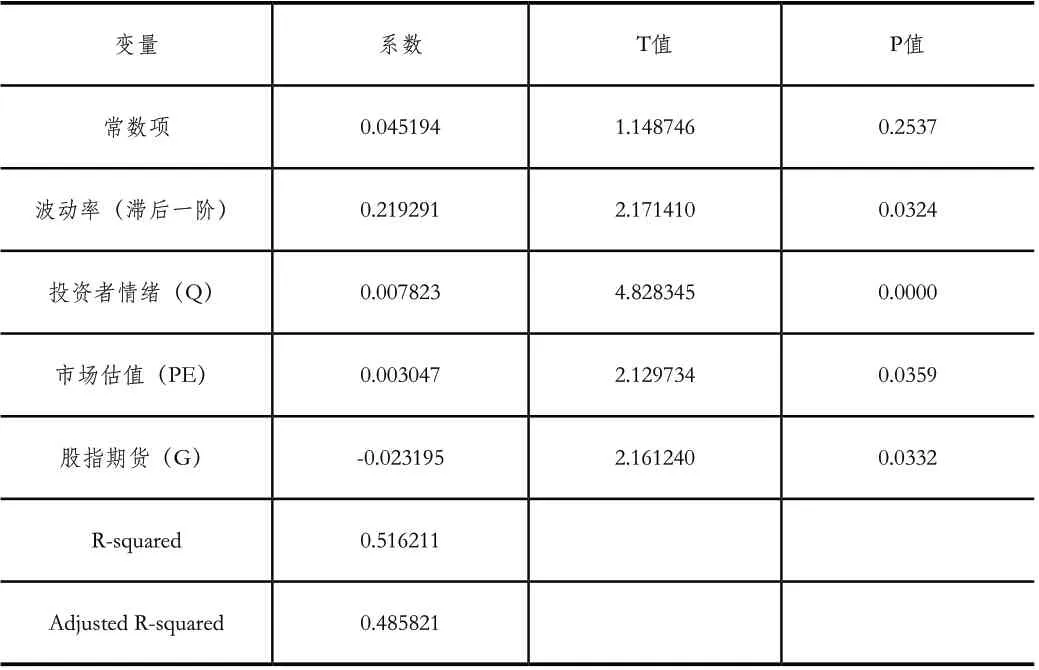

表6 股票價格波動率影響因素模型檢驗結果

可以看出P值均小于0.05,說明各指標對波動率的影響較為顯著。但整體的R2以及調整后的R2較低,這主要是因為數據的選擇以及指標構建的不嚴謹,其中投資者情緒以上證50的交易量來表示過于片面,股指期貨的使用是使用了虛擬變量,以及數據選擇的時間較短,采用了2013年1月到2020年11月的月數據,數據量不夠。此外,本文選擇的上證50中成分股的投資者中機構投資者相對于全部A股中機構投資者占比來說較高,可能會更為理性,但整體來看模型還是有一定的解釋能力。

因此,最終的模型如下:

Vt=0.219291.Vt-1+0.007823.Qt+0.003047.PEt-0.023195.Gt

可以看出上證50股票價格波動率與投資者情緒呈現顯著的正相關的關系,與上一期上證50股票價格的波動率、市場估值呈現正相關關系,而股指期貨的使用則會降低上證50股票價格的波動率,這也與實際情況相符。

四、結論

實證結果表明,上一期的股票波動率會對本期的股票波動率產生較大的正相關的影響。因為我國股票市場的投資者以個人投資者為主的市場,所以個人投資者的交易行為往往會被市場的情緒影響。市場的情緒在短時間內不會發生大幅高漲或低落的現象。在市場行情較好時,一般都是有一部分資金先投入,在市場行情慢慢變好的時候,才會有更多的資金涌入市場,進而導致市場的波動率變高。所以,上一期的股票價格波動率會影響投資者進入市場的可能性,進而對本期的股票波動率產生影響。

投資者情緒對股票價格波動率有正向的影響。隨著投資者情緒升高,市場交易量增加,股票價格的波動率升高,而當投資者投資情緒不高時,市場中交易量減少,股價波動率降低。我國個人投資者居多,其交易行為往往具有缺乏理性的特點,羊群效應明顯,非理性投資占比較大[6]。

當市場估值越高時,股票的價格波動率越大。當估值提升時,會給投資者帶來未來繼續提升的正向反饋,進而提升股票價格波動率。而當市場估值較低時,只有市場中少數的投資者能意識到此時股票的優勢去選擇買入,而大部分的個人投資者沒有認識到此刻的優勢,因而沒有相應的行動,股票價格波動率也就大幅跌落。

股指期貨的使用與股票價格波動率之間存在負相關關系。股指期貨的使用可以讓投資者有更多選擇,在投資中處于更主動的位置。當股價大幅下跌時,投資者可以在開盤時在市場中賣空相應股指期貨合約規避股價下跌的風險,獲得和開盤時拋售股票一樣的收益。當市場恢復上漲時,則可以選擇將股指期貨合約平倉,繼續持有股票現貨。因此,股指期貨作為避險工具,它的使用減少了股票價格波動率的大幅升高。

針對于以上實證分析得出的結論,我們可以了解到,目前我國的資本市場雖然已經有了較大的發展,但是整體來說還是不夠成熟的,不能發揮資本市場的市場定價、風險管理等方面優勢,政府對于資本市場的有序發展仍具有很大的影響。并且,目前我國市場中的散戶占比高達90%以上,大多數的散戶對金融投資并不是很了解,投資交易受情緒影響較大,很容易使股票有較大的波動率。因此,政府應合理引導中小投資者,加強對投資者的金融投資知識的教育,引導投資者增強風險管理意識。此外,政府還應該鼓勵機構投資者進入市場,提高機構投資者在市場中的占比,逐步穩定市場。尤其是近兩年以來,基金市場的火熱為散戶投資者提供了更適合的進入股票市場的方式,政府可以多加引導,讓散戶投資者選擇加入以股票型基金或ETF等機構投資者的形式進入市場。市場中機構投資者擁有更理性的投資理念,不僅可以優化股票市場的主體結構,還能夠增強市場的穩定性[7]。

對于投資者來說,首先要盡可能理性投資,避免情緒化交易,尤其是注意避免追漲殺跌的情況。股票的價值與上市公司的基本面息息相關,投資者在交易時應關注上市公司的基本面的情況,而不是過多關注市場中股票價格的波動,不應該過多的受到市場情緒波動的影響。因此,在牛市中,要注重風險防范,如果股票價格遠超于市場估值水平,那么此時就應該多加注意防范風險。在熊市中,注重長期價值投資,只要公司的基本面向好,就可以繼續持有,避免恐慌性交易,盡可能穩定市場情緒。此外,投資者應該多學習股票投資的相關知識,這有助于在投資中作出理性的判斷,避免被市場帶著跑,也有助于形成自己的投資方法和投資理念。