2021 年度ENR 國際工程承包商250 強解析

熊雨萱 張 燁 鄧小鵬 毛洪濤,2

1 東南大學土木工程學院 江蘇南京 210096;2 中南集團 上海 201100

1 2021 年度TOP250 概況

2021 年8 月,美國《工程新聞紀 錄 》 (ENR,Engineering News- Record)發布了2021 年度國際工程承包商250 強榜單報告,該報告對2020 年國際工程承包市場進行了解析,并對頂級的250 強國際工程承包商企業的海外營業收入進行了調查和排名。2020 年國際建筑市場的整體基調圍繞著疫情后的復蘇而展開,全球工程領域的從業人員將此次經濟復蘇視為一次觸底反彈的機會。同時,工程承包商將數字化基礎設施項目視為新的收入增長點。從ENR 發布的全球250 強國際工程承包企業(以下簡稱TOP250)的數據來看,上榜企業2020 年工程承包業務總收入為18259 億美元,同比增長3.7%。其中,本土工程總承包收入為14055 億美元,同比增長9.2%;海外工程總承包收入為4204 億美元,同比下降11.1%。具體數據如表1 所示。

表1 2021 年度TOP250 上榜企業收入及新簽合同額

1.1 規模分析

TOP250 上榜企業在本土市場的表現大大好于海外市場,但總體上來看這些企業的收入和新簽合同額均呈現增長,這主要得益于本土承包業務的開展。這說明,頂級的國際工程承包商正在通過將業務范圍從海外轉向國內的方式降低風險,以保證公司的正常發展。

2021 年度TOP250 上榜企業的平均總收入水平為73 億美元,平均海外市場收入水平為16.8 億美元。上榜企業海外收入差異化現象仍在擴大,全部250 家企業中,只有52 家企業在海外市場平均水平以上,而2020 年度這個數據為54 家。2021 年度上榜企業有41.7%的企業實行了裁員,35.6%的企業員工數量有所增加,22.7%的企業員工數量維持不變。

此次TOP250 榜單相比于2020 年度較為穩定,排列前7 名的企業順序并未發生變化。西班牙ACS 集團穩居第一,其海外市場的營業額達366.9 億美元,占所有上榜企業海外市場總營業額的8.73%。排名第二至第七位的企業分別為德國霍克蒂夫公司、法國萬喜集團、中國交通建設總公司、法國布伊格集團、澳大利亞的斯特拉巴格歐洲股份公司、中國電力建設集團有限公司;瑞典斯堪斯卡公司取代中國建筑工程總公司從去年的第九名上升到第八,后者本次降到第九;位列第十的是西班牙法羅里奧集團。在此榜單中值得關注的還包括美國福陸公司時隔一年再次打榜位列第12 名;同樣回歸榜單還有意大利塞佩姆公司,列第14 名;德國埃克賽特公司首次上榜,排在第22名。

此次TOP250 榜單前十強企業的海外營業額占所有上榜企業海外市場總營業額的44.6%,較2020 年度又有提升,這也反映出上榜企業間的規模和實力差異在不斷加大。

以海外市場收入1 億、10 億、100 億美元作為分界點,對此次TOP250 上榜工程承包商進行分類別分析。此次海外市場收入超過100 億美元的有10 家,比2020 年度減少1 家,占4%;收入處于10億美元至100 億美元的有63 家,比2020 年度減少7 家,占25.2%;收入處于1 億美元至10 億美元的有138家,比2020 年度減少9 家,占55.2%;收入低于1 億美元的有39家,比2020 年度增加17 家,占15.6%。這反映出不論什么類別的企業,去年海外市場收入均有所減少。

以上數據說明,TOP250 上榜工程承包商規模差異在加大。在風險和動蕩面前,排名靠前的企業有更堅實的基礎、更強大的實力去應對,因此趨于穩定。而排名靠后的企業體量小,實力相對薄弱,面對不確定環境時容易受到較大影響。而后疫情時代正是企業間差異化放大的重要原因。

1.2 效益分析

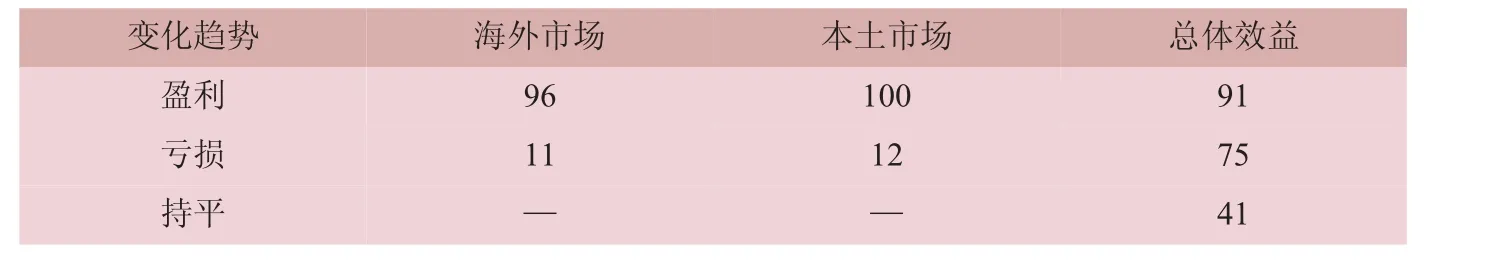

在此次排名中,TOP250 上榜工程承包商里有207 家報告了自己的盈虧情況,如表2 所示,從總體效益上看,44%的企業實現盈利,36.2%的企業處于虧損狀態。與上一年的情況相比,本年度工程承包商總體上的經營狀況并不理想。

表2 2021 年度TOP250 盈虧企業數量家

1.3 業務領域分布

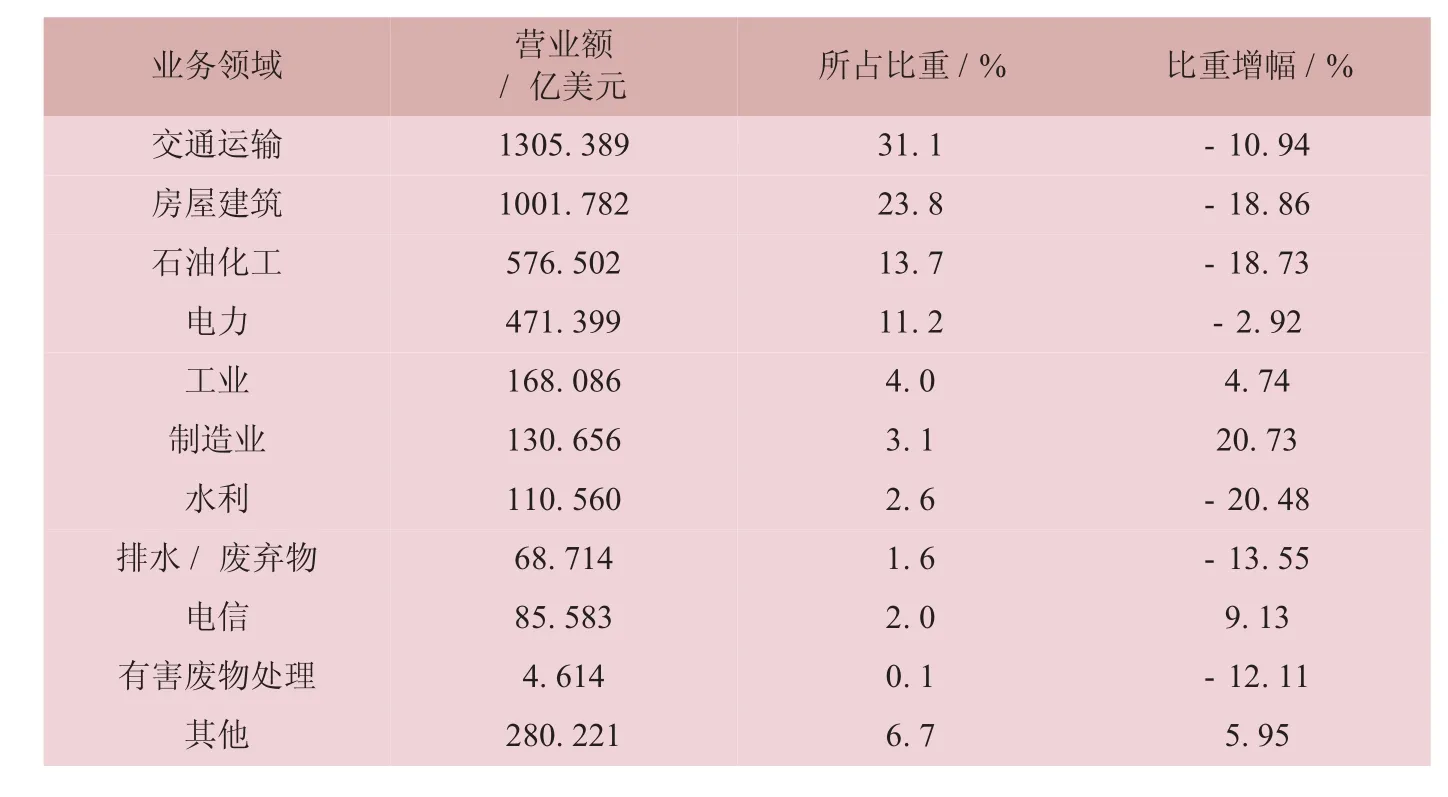

按照業務領域對TOP250 進行分類,如表3 所示。交通運輸、房屋建筑和石油化工三大領域的營業額繼續領跑,但其行業比重均出現大幅降低。反觀那些受地理位置影響較小的行業,例如工業、制造業、電信行業,新冠疫情的出現沒有造成其收入的回落,反而有促進增長的效果,行業占比均有增長。行業占比變化最大的是水利和制造業,前者下降了20.48%,后者則上升了20.73%。

表3 2021 年度TOP250 業務領域分布

1.4 市場區域分布

本年度TOP250 上榜企業在七大區域市場上的承包收入情況如表4 所示。亞澳市場與歐洲市場仍為最大的兩個區域市場,但與2020 年度相比,亞澳市場存在收入回縮,收入比重下降14.3%。同時,歐洲市場發展較穩定,收入情況與去年水平持平且有略微增長,因此亞澳市場與歐洲市場的收入差距減小,市場占比均達1/ 4。美國市場收入較2020 年度雖有所減少,但區域市場占比提升,超過中東市場成為全球第三大市場。中東地區收入比重繼2020 年度以來連續下降,同比降低22.2%。非洲市場、拉美/ 加勒比地區和加拿大地區的區域市場收入均有大幅度下降。總體上,各地區市場發展均有倒退的態勢,其中美國受到影響較小,歐洲在危機中維持發展。

表4 2021 年度TOP250 區域市場收入

2 TOP250 前十強表現

2021 年度TOP250 前十強總體上表現與上一年度相比變化不大。在區域市場表現方面,由于本次排名將亞洲與澳洲分開進行統計,因此出現了八大區域市場排名前十的分榜單情況。TOP250 前10強在亞洲、歐洲、美國三大市場榜單中均有6 家進入,在非洲市場榜單中占據5 席,在拉丁美洲/ 加勒比地區、加拿大、澳洲市場榜單中均占據4 席,在中東市場榜單中仍占2 席。前10 強在歐洲市場榜單中增加1 家,在非洲、拉丁美洲/ 加勒比市場上均減少1 家。前10 強除歐洲、亞澳市場業務發展有所突破外,在其他區域市場發展顯露出疲態。

在九大行業前十分榜單中,本次TOP250 前十強進入交通運輸領域榜單的數量最多,高達8 家,比2020 年度增加1 家,該領域的投入回報最可觀,因此頂級工程承包商間的競爭最為激烈;進入房屋建筑領域榜單的有7 家,增加1 席;進入水利、排水/ 廢棄物、通訊領域榜單的各有5 家,均比2020 年度增加1家;工業領域榜單中占據4 席,無變化;在制造業占據3 席,增加1 家;在石油化工領域,本次TOP250 前十強無一家進入,這與頂級工程承包商將業務轉移至綠色可再生能源密切相關。

3 上榜中國大陸企業分析

3.1 概況

2021 年度TOP250 榜單中,中國大陸企業共有78 家,比2020 年度上榜企業增加4 家,這78 家企業共創造了1074.6 億美元的海外營收,同比下降10.5%,好于TOP250 整體表現。

在2021 年度TOP250 前十強中,有3 家中國大陸企業,分別為中國交通建設集團有限公司(排名第4位,國際營業額為213.5 億美元)、中國電力建設集團有限公司(排名第7 位,國際營業額為130.1 億美元)、中國建筑股份有限公司(排名第9 位,國際營業額為107.5 億美元)。前100 名中的中國大陸企業有26 家,比上一年度增加1 家。在排名方面,位次較上一年度上升的中國大陸企業有38 家,下降的有27 家,排名不變的有6 家,有7 家企業首次上榜。可見,中國大陸企業在國際工程承包市場發展下行的趨勢中表現出較好的狀態,上榜企業在較大的環境變化下,應對風險的能力較強,具備良好的競爭優勢,在海外市場上取得了較好發展。

3.2 在行業領域10 強榜單中的表現

2021 年度TOP250 上榜中國大陸企業在九大行業領域十強分榜單中呈現出企業數量有所上升,發展趨勢較好的態勢。

交通運輸領域的變化不大,前10 強中的中國大陸企業仍為中國交通建設股份有限公司、中國中鐵股份有限公司和中國鐵建股份有限公司3 家企業,中交建排名保持第一,中鐵排名不變,而中鐵建下降一名,排名第十。房屋建筑行業前10 強中,除了與2020 年度排名維持在第三的中國建筑工程總公司,中國交通建設股份有限公司躍進前10,排在第九位。電力行業前10 強中2020 年度新增1 家,共包含5 家企業,位列前三的企業保持不變,分別為中國電力建設集團有限公司、中國能源建設股份有限公司、中國機械工業集團公司,其中上海電氣集團股份有限公司是電力行業新秀,位列第六,2020 年度排在第六的中國中原對外工程有限公司今年則下降至第七名。工業領域發展較為暗淡,進入行業前10強的中國大陸企業從3 家下降為1家,即中國冶金科工集團有限公司,位列第五。進入水利行業前10強的中國大陸企業從3 家減少為2家,2020 年度排名第三的中國電力建設集團有限公司排名下降,位列第五;而中國能源建設股份有限公司新上榜,位列第七。排水/ 廢棄物行業變化不大,位于行業前10強的中國大陸企業為中國交通建設股份有限公司、中國能源建設股份有限公司,分別位列第四和第九,其中后者為新上榜企業。石油化工行業前10 強的中國大陸企業從1 家新增為2 家,分別為中國石油集團工程股份有限公司和中國化學工程集團有限公司,前者相對于2020 年度排名上升一位,位列第四;后者新上榜,位列第五。另外,制造業和通訊行業前10 強的中國大陸企業數量仍未突破零的局面,這兩大領域還有很大的發展空間。

可見,中國大陸企業在傳統的交通運輸、房屋建筑、石油化工和電力行業發展穩定且有所突破,而在工業、制造業、通訊行業均未創造新的成績。中國大陸企業將業務范圍主要集中在其擅長的領域,對其他行業的涉足則較少,發展策略相對保守。

3.3 在區域市場10 強榜單中的表現

從本次TOP250 中國大陸企業在區域市場前10 強的排名情況看,中國大陸企業在亞洲、中東、拉丁美洲/ 加勒比地區、非洲、澳洲這五個區域的前10 強榜上有名,而在歐洲、美國、加拿大市場中未取得突破。

亞洲市場前10 強中,中國大陸企業有5 家上榜,相較2020 年度增加1 家,其中中國交通建設股份有限公司保持位列第一,中國電力建設集團有限公司從第五躍升至第三,中國建筑股份有限公司保持位列第四,中國中鐵股份有限公司從第八躍至第五,中國中原對外工程有限公司今年為新上榜,位列第十。中東市場前10 強中的中國大陸企業從2 家增至5 家,且中國電力建設集團有限公司從第六躍至第二,中國建筑股份有限公司從第六躍至第五,中國鐵建股份有限公司、中國能源建設股份有限公司和上海電氣集團股份有限公司均為新上榜的企業,分別位列第六、第八和第九位。拉丁美洲/ 加勒比地區前10 強的中國大陸企業數量有所減少,中國交通建設股份有限公司從第二降至第三,中國鐵建股份有限公司也從第六降至第七。非洲市場前10 強中的中國大陸企業數量保持不變,仍為6 家,分別為中國交通建設股份有限公司(區域排名第一)、中國電力建設集團有限公司(區域排名第二)、中國中鐵股份有限公司(區域排名第三)、中國鐵建股份有限公司(區域排名第四)、中國建筑股份有限公司(區域排名第七)、中國江西國際經濟技術合作有限公司(區域排名第十),前四名排名與2020 年度相同,中建排名下降2 位,中國江西國際經濟技術合作有限公司首次上榜。

可以看出,2020 年度中國承包商在傳統的亞澳、中東、非洲、拉美/加勒比地區市場發展穩定,而歐洲、美國、加拿大市場的技術壁壘較高,同時受到貿易保護政策的影響,中國承包商要想進入該市場仍需時間。

4 近5 年TOP250 中國大陸企業分析

4.1 基本情況

近5 年ENR 統計的TOP250榜單中的中國內地企業數量的變動如表5 所示。由表可見,2021 年度中國大陸企業的國際營業額在近5 年內首次出現下降,而進入TOP250 的中國大陸企業達到78家,前100 強企業數量達到28 家,企業數量所占比重達到25.6%,這三個數據在近5 年內均創新高。由此看來,國際工程承包市場的業務量雖出現萎縮,但中國大陸企業表現較好,在國際上的業務量占比保持上升趨勢,體現出較好的發展潛力。未來面臨疫情常態化的形勢,中國大陸企業具備一定的優勢,因此可以把握業務增長的勢頭,在經濟復蘇背景下尋找機遇先發制人,站穩腳跟。

表5 2017- 2021 年度進入TOP250 的中國大陸企業

4.2 區域市場分布

2017- 2021 年度,進入TOP250強的中國大陸企業在七大區域市場的海外承包收入占總收入的比重如表6 所示。

表6 2017- 2021 年度TOP250 中的中國大陸企業總收入的市場構成%

亞澳、非洲以及中東市場是中國承包商主要發展業務的三大區域。亞澳市場作為主要發展市場,2021 年度海外營收占42.5%;非洲市場近幾年收入占比出現一定程度下降,海外營收占27.4%;中東地區承包收入占比在近5 年達到峰值,占比17.6%;拉丁美洲/ 加勒比地區市場收入占比在近幾年也連續下降,2021 年度占4.3%。歐洲、美國、加拿大三大高級區域市場對中國大陸企業仍是一個挑戰,美國和加拿大區域市場貿易壁壘較高難以突破,但2021 年度在歐洲區域的市場占比達到了近5 年的最高值6.8%,發展趨勢較為樂觀。

5 結語

COVID- 19 流行病毒對國際工程承包市場的打擊無疑是巨大的,2021 年度TOP250 的總收入出現2004 年度以來的最大單年降幅。在疫情常態化時期,各國政府均加大財政支出來幫助經濟恢復正常,對于一些國際工程承包企業而言,這也許是個新的機遇。在總體經濟較為低迷的背景下,歐洲頂級承包企業能保持海外營業收入并維持靠前的全球排名;中國大陸承包商在國際承包工程業務總體萎縮的情況下,還能保證海外營業收入占比和入圍TOP250 的企業數量均保持上漲,體現出較強的風險防御能力。排名前10 的承包企業較穩定,而TOP250 企業間的差異化加大,意味著非頂級承包商會面對更大的挑戰。總體上,國際承包市場的經營狀況并不太理想,企業均在盡量維持與上一年相似的經營水平,因此大多承包商選擇保守的發展戰略,耕植各自擅長的業務領域,以應對風險的發生。中國大陸企業在各自優勢區域和行業中獲得進一步發展,但并未有創新突破,在區域市場中仍受限于歐美市場的技術和貿易壁壘。

新 的 一 年 , 圍 繞 著“COVID- 19”展開,如何加強企業的危機應變能力、數字化能力,如何尋求更多樣的合作伙伴,確保供應鏈的聯通,是國際承包商在維持企業經營狀況下需要進一步考慮的事。中國大陸承包商在提升抗風險能力的同時,也要增強競爭實力,加強多元化發展,在后疫情時代把握機遇,控制發展節奏,保持國際工程承包業務良好的發展趨勢,穩中求進,勇于創新。