可轉債融資對上市公司經營績效的影響研究

| 李君梅

一、引言

隨著我國資本市場的日趨完善與成熟,對企業提出更高的融資要求,合理的融資方式對企業的發展有著重要的意義。公司選擇合理的融資方式,可以籌集到所需的資金,從而推動企業的快速發展,而融資方式不當,輕則影響企業價值,重則導致企業資金鏈斷裂,面臨破產風險。融資貫穿于企業始終,因而好的融資方式對于企業發展至關重要。

可轉債具備股票和債券雙重屬性,既有債券的保底保本安全性,又可享受股價上漲的高回報。作為企業債券的衍生品,因其融資成本低、轉股概率高、交易機制靈活等特點受到眾多投資者和企業的青睞。可轉債的發行具有一套嚴格的條款設計,相比普通的債權融資,可轉債具有更低的利率水平,公司所需承擔的融資成本更低。可轉債持有者可以選擇持有債券到期獲取公司還本付息的固定收益,也可以選擇在商定時間內將可轉債轉化為股票。

可轉債融資在我國發行時間不長,但近年來,由于國家金融政策的支持,可轉債市場迎來機遇期,更多的企業開始接觸可轉債市場,通過發行可轉債進行融資。2015年國內市場上只有3單可轉債發行,2016 年我國的可轉債發行數量也僅為11單,在2017年定增規則收緊后,可轉債發行供應進入快速增長階段,2017-2019年融資規模以122%的復合增長率快速擴容。未來我國可轉債的發行數量將與日俱增,因而研究可轉債融資與企業經營績效的關系,能夠為上市公司可轉債融資提供一定的借鑒,引導企業進行合理且有效的融資。

盡管國外可轉債的相關理論研究體系已十分成熟,但由于國內外金融發展情況、宏觀經濟形勢、相關法律法規等方面存在較大差異,因此在實踐中,國外對于可轉債的相關理論研究并不一定適用于國內市場。對于國內的上市公司來說,發行可轉債之前,必須明確為何進行可轉債融資,進行可轉債融資后會對企業經營績效帶來怎樣的影響,可轉債融資方式對企業來說是否優于其它融資方式。而對于金融市場投資者來說,由于可轉債市場還有待完善,投資可轉債的風險不可忽視,因此上市公司發行可轉債之后經營績效對投資者有重要的參考價值。基于此,本文選取2015-2019年間發行可轉債的A股上市公司為研究對象,建立多元線性回歸模型,實證研究可轉債融資對A股上市公司經營績效的影響。

二、文獻綜述

(一)國內研究現狀

1998年7月南寧化工發行了國內第一支可轉債,迄今只有20多年的時間,其間歷經兩次暫停重啟,企業進行可轉債融資的探索與實踐并非一帆風順。雖然近年來國內可轉債市場發展穩定,關于可轉債的研究文獻也逐漸增多,但關于企業發行可轉債后經營績效的研究仍相對較少。

劉娥平(2005)選擇上市公司2001-2003年間董事會首次公告發行可轉換債券議案的88家上市公司為研究對象,運用事件研究法,以公司公告發出前后的超常收益來檢驗市場關于公告事件的反應。研究結果表明,可轉債發行公告具有顯著負向財富效應,但低于股票公告負向效應。張雪芳、劉春杰(2006)選取2002-2004年間發行可轉債融資的31個上市公司為研究對象,設置對照組進行比較研究。研究結果表明,上市公司發行可轉債后,經營績效出現下降,但相比于對照組,整體經營業績有所提高。袁顯平、陳紅霞(2010)選取2000-2004年間選擇可轉債融資的上市公司為研究對象,并選取行業和規模相同、相近權益市值和面值的企業為對照組,采用長期事件法對樣本上市公司的長期績效表現進行實證研究。實證結果表明,樣本組公司的長期股票價格績效表現顯著優于對照組。劉娥平、劉春(2011)選取2000-2008年間進行可轉債融資行為的上市公司為研究對象,采用PSM法對融資后公司的業績水平進行研究。實證結果表明發行可轉債后公司績效水平顯著下降。孫慧玲、徐璐璐、林之琳(2015)選取了2003-2010年間進行可轉債融資的45家上市公司為研究樣本,選取總資產報酬率、凈資產收益率等5個指標衡量上市公司經營績效,運用因子分析法對上市公司可轉債融資前后三年的績效情況進行分析研究,研究表明上市公司發行可轉債后,經營績效顯著降低。李果(2016)通過探討我國上市公司可轉債融資的發行條件與特征,在此基礎上分析公司進行可轉債融資的動機,最后運用理論分析其經濟后果并提出相應的建議。劉堅、唐美林、顏李朝(2019)采用事件研究法和主成分回歸法對可轉債的贖回公告效應和影響因素進行分析,從而探討公司贖回可轉債對其股價的影響。研究結果表明,贖回可轉債對公司股價存在負向效應,且公司盈利性、公司規模等因素均對贖回后公司股價有顯著影響。孫朦朦(2019)選取2000-2016年間發行和贖回可轉債的上市公司為研究對象,同時,選取同行業,公司規模相近,盈利能力差別較小的公司作為對照組,對上市公司發行、贖回可轉債過程中的盈余管理行為進行研究。結果表明,上市公司在發行可轉債的當年會采用應計項目操控與真實活動操控兩種方式做大利潤,吸引投資者,達到順利發行的目的;在摘牌可轉債的前一年,上市公司會采用應計項目盈余管理,粉飾公司業績刺激債券持有人轉股。

(二)國外研究現狀

可轉債出現早期,國外學者對于可轉債的研究多集中在概念、發行動機、定價等方面,而后隨著研究的深入,更多學者開始對可轉債融資進行實證分析。

Hansen R S和 Crutchley C(1990) 選取360余家分別通過債券融資、可轉債融資和普通股融資的公司為樣本進行實證研究,并追蹤企業融資之后四年內的經營績效。結果表明,公司通過融資后,財務績效都出現了下降,降幅最小的是進行債券融資的公司,降幅最大的是通過股票融資的公司。Lewis C M , Rogalski R J 和Seward J K(2003)選取1979-1990年間進行可轉債的美國公司為研究對象,選取未進行可轉債融資的公司為對照組,以總資產收益率、主營業務銷售收入等指標衡量公司的經營績效。實證研究結果表明,相較于對照組企業,進行可轉債融資的企業的經營績效顯著下降。Cheng W, Visaltanachoti N, Kesayan P(2005)實證研究表明日本1996-2002年所發行的可轉債導致的股價效應為顯著負效應,公司的規模與股票的異常收益存在顯著的關系。Abhyankar A, Chen H C和Ho K Y.(2007)選取391家發行可轉換優先股的企業與522家發行可轉換債券的企業1982-1996年間的經營數據進行對比研究。研究結果表明,采用這兩種融資方式的企業經營績效都出現了下降,企業進行可轉債融資并未改善經營績效。Chang R D, Tseng Y C, Chang C P(2010)研究結果表明公司在可轉債發行當年存在利用盈余管理提高利潤的行為,目的是吸引投資者以實現順利發行,同時能夠降低發行成本。可轉債發行后第一個會計年度內公司盈余管理的程度比發行前第一個會計年度的程度高。

三、研究設計

(一)對象選取與數據來源

本文選取2015-2019年間發行可轉債的A股上市公司為研究對象,對樣本公司發行可轉債前后一年的經營績效表現進行實證研究。本文數據均來自Wind數據庫、東方財富網、上市公司年報。2015年到2019年,我國A股上市公司共成功發行74支可轉債,剔除證監會行業分類下的金融類公司,選擇在交易所掛牌交易至少三年且初次發行可轉債的A股上市公司,篩選后得到61家樣本公司。

(二)變量選取與說明

1.被解釋變量。總資產收益率比凈資產收益率更能準確反映企業經營績效的變化,因此為保證回歸結果的可靠性,本文選取總資產收益率作為回歸模型的被解釋變量。

2.解釋變量。本文選取公司發行狀態為解釋變量,在發行之后取值1,發行之前取值0,如果回歸系數顯著小于零,則說明公司進行可轉債融資后,經營績效水平低于發行之前。

3.控制變量。企業規模:企業規模越大,業務范圍越廣,信息越完善,容易受到投資者的青睞,市場對于規模大的公司會給予更多關注,從而促進公司經營績效的提升。本文采用公司總資產的自然對數來衡量企業規模。

營業收入同比增長率:營業收入同比增長率用以衡量公司本年度營業收入較上年度的增長情況,企業將融資所得的資金用于擴大經營,有助于增加營業收入,從而提升公司經營績效,本文采用營業收入增加額與上年營業收入總額之比來衡量營業收入同比增長率。

資產負債率:資產負債率用以反映公司的資本結構,當資產負債率處于一個合理的水平,恰當的財務杠桿的干預可以使公司獲得收益,提高經營績效水平,本文采用總負債與總資產之比來衡量資產負債率。

成長性:成長型的公司往往面臨的風險較大,而投資者一般更傾向于投資風險小的公司以獲得相對穩健的收入,成長型公司因其較大的風險不易獲得投資者青睞。本文用每股收益的增長率表示公司成長性水平。具體變量見表1。

表1 變量選取與描述

(三)模型設計

為研究可轉債融資對A股上市公司經營績效的影響,本文構建多元回歸模型:

其中,為常數項,、、、和為回歸系數, ε為隨機變量,采用SPSS14.0對樣本公司數據進行多元回歸分析。

四、實證結果與分析

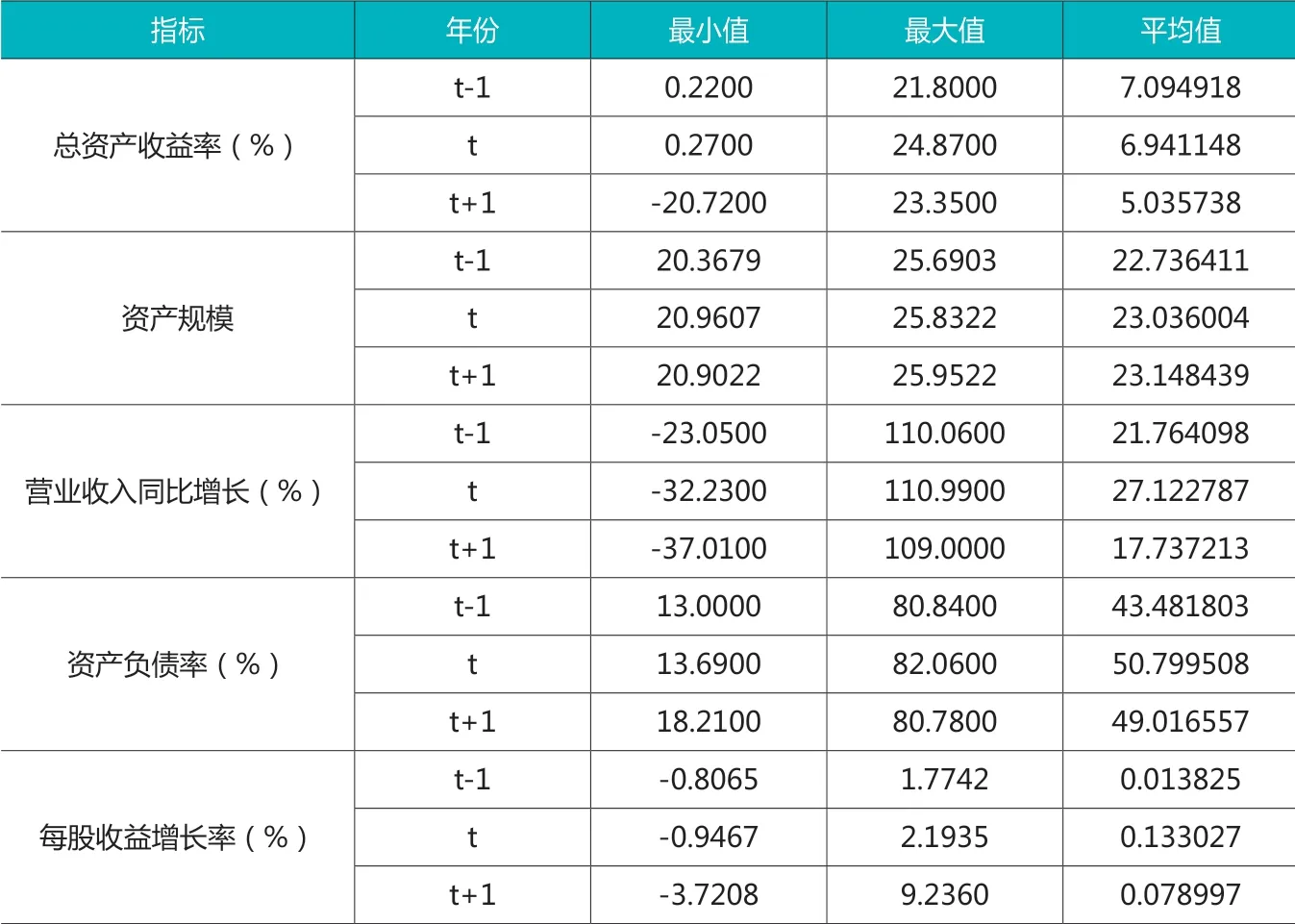

(一)描述性統計分析

對樣本進行回歸分析之前,本文對經過篩選后的樣本數據進行描述性統計分析,描述性統計結果如表2所示。

表2 描述性統計結果

由描述性統計結果可知,公司發行可轉債當年,總資產收益率的均值出現降低,發行可轉債后一年進一步下降,且最小值為負值,說明企業在發行可轉債后,經營績效出現下滑。樣本公司的資產規模在發行可轉債當年有小幅度上升,但整體上可轉債發行前后資產規模保持穩定。資產負債率在可轉債發行當年升高,由于發行可轉債導致公司債務增加,從而資產負債率在發行當年增加。發行可轉債后一年,資產負債率的值出現回落,可能的原因是公司將融資所得資金部分用于償還債務。樣本公司的營業收入同比增長率在進行可轉債融資當年升高,但在之后一年出現大幅度下降。每股收益增長率出現先升高后下降的趨勢,說明上市公司發行可轉債,成長能力在減弱。

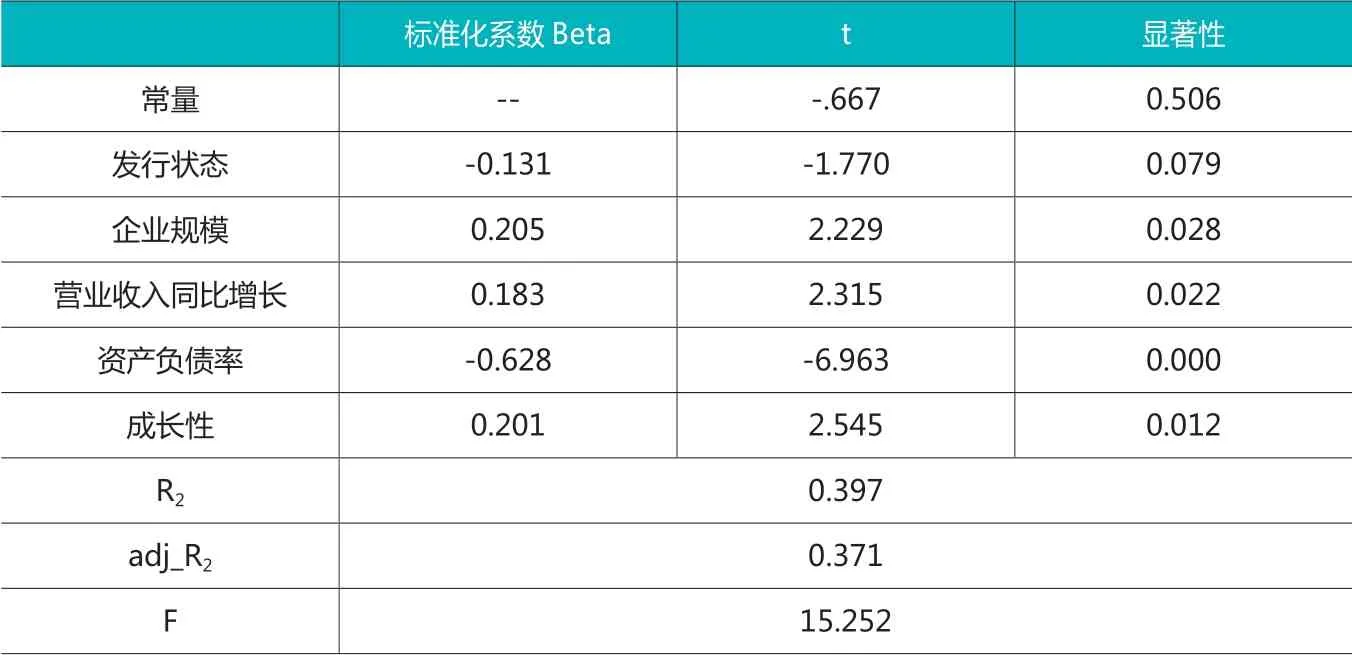

(二)回歸結果分析

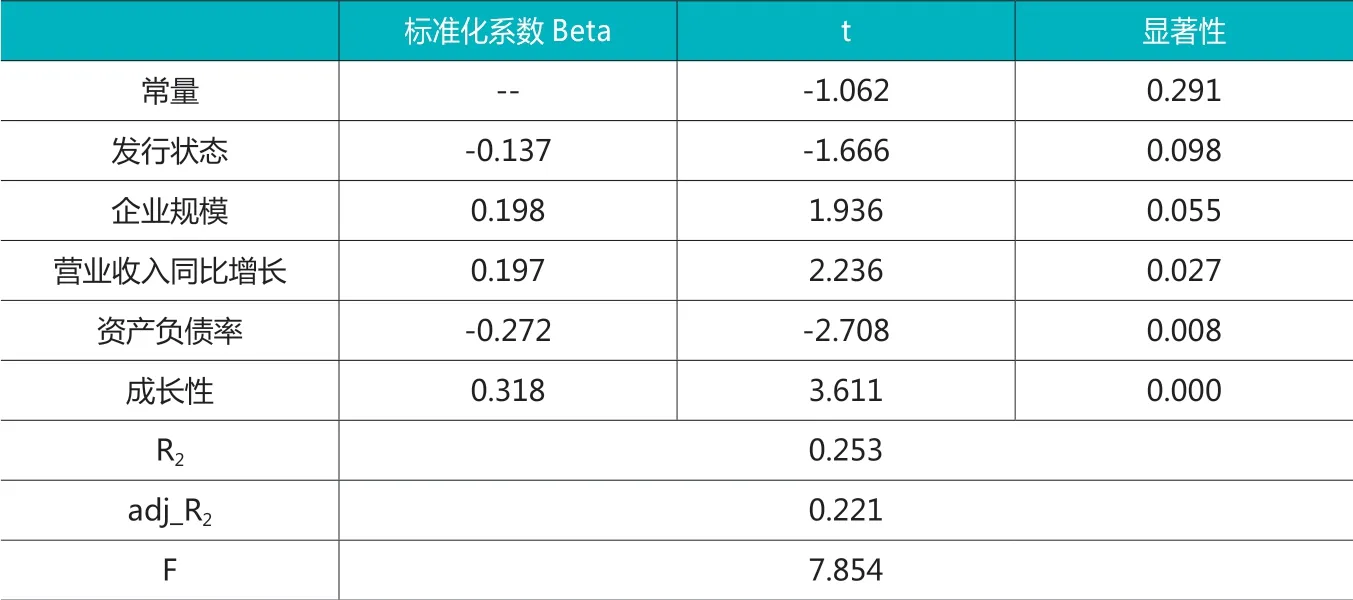

將樣本數據導入SPSS軟件進行回歸分析,回歸分析結果如表3所示。

由表3回歸分析結果可知,模型的顯著性水平小于0.05,說明回歸模型顯著,發行狀態在10%的顯著水平下顯著,系數符號為負,說明公司進行可轉債融資后的經營績效與發行狀態在10%的顯著水平下顯著負相關。企業規模在5%的顯著水平下顯著,系數符號為正,表明公司資產水平與發行可轉債后的經營績效在5%的顯著水平下顯著正相關。資金雄厚、規模較大的企業往往有著良好的市場基礎與強大的經濟實力,投資者對規模大的企業具有明顯的偏向性,公司將融資所得的資金用于擴大經營,從而增加公司利潤,提高公司業績。

表3 回歸結果

營業收入同比增長率在5%的顯著水平下顯著且系數為正,每股收益增長率在5%的水平下顯著且系數為正,表明公司發行可轉債后的經營績效與營業收入同比增長率、每股收益增長率均在5%的顯著水平下顯著正相關。資產負債率在1%的顯著水平下顯著且系數為負,表明資產負債率越高的公司,發行可轉債后經營績效越低。

上述實證結果表明,上市公司實現可轉債融資后,經營績效出現下降。本文認為原因主要包括以下幾點:(1)上市公司將可轉債融資所得資金多數用于投資長期項目或購買固定資產,此類項目投資回收期較長,因此在短期內,無法顯著提高企業經營績效。(2)公司發行可轉債當年,債務總額增多,企業經營風險增加。相較于普通債券,發行可轉債利率水平更低,但公司發行可轉債后,每年要負擔更多利息支出。所以可轉債發行后,公司凈利潤出現不增反降的現象,經營績效水平降低。(3)2017年再融資新規對上市公司增發、配股等融資方式的時間間隔作出明確規定,企業若申請增發或配股,與之前一次融資相距時間應不小于18個月。此后,更多的上市公司傾向于可轉債融資,但可轉債融資門檻限制較高,比如,要求公司發行前最近三年連續盈利,并且最近三年凈資產報酬率平均在10%以上,可轉債發行后累計債券余額不超過公司凈資產額的40%或公司資產總額的70%。因此,上市公司可能出于滿足可轉債發行門檻的目的,采用應計項目操控與真實活動操控兩種方式做大利潤,吸引投資者,達到順利發行的目的,在發行之后,公司的經營績效水平不可避免出現回落。

(三)穩健性檢驗

為進一步驗證本文的實證結果是否穩健,在穩健性檢驗部分采用變換ROA代理變量的方法,用面板數據回歸方法進行再次回歸檢驗。本文將回歸分析中的被解釋變量替換成凈資產收益率(ROE)來進行穩健性檢驗,穩健性檢驗結果表明結論并未發生實質性的變化,穩健性檢驗結果如表4所示。

表4 穩健性檢驗結果

由表4穩健性檢驗結果可知,替換被解釋變量后,公司經營績效仍與發行狀態顯著負相關,且與企業規模、營業收入同比增長、資產負債率、成長性具有顯著關系,與回歸分析結果無實質性差異,因此本文認為實證結論具有穩健性。

五、結論與建議

與其他融資方式相比,可轉債融資在我國出現的時間較短,但近年來由于國家金融政策的支持,可轉債市場迎來機遇期,更多的企業開始接觸可轉債市場,2017-2019年融資規模以122%的復合增長率快速擴容,市場前景樂觀。本文選取2015-2019年間發行可轉債的A股上市公司為研究樣本,對可轉債發行前后,樣本上市公司經營績效的變化進行研究,得出以下結論:(1)樣本公司在發行可轉債融資后經營績效出現下滑,公司經營績效與發行狀態顯著負相關。可能的原因是,企業發行可轉債之前為達到發行目的進行了一定的盈余管理調節以滿足發債門檻。而發債之后,指標回歸正常水平,經營績效降低。(2)公司資產水平與發行可轉債后的經營績效在5%的顯著水平下顯著正相關,公司發行可轉債后的經營績效與營業收入同比增長率、每股收益增長率均在5%的顯著水平下顯著正相關,資產負債率在1%的顯著水平下顯著負相關。

根據本文實證研究結果,結合我國目前實際情況,提出以下幾點政策建議:

1.合理選擇可轉債發行時機。實證研究結果表示公司的資產水平、資產負債率、成長能力等對公司發行可轉債后的經營績效有顯著的影響。當公司缺乏資金選擇可轉債進行融資時,不僅只為了達到融資的目的,還要考慮可轉債發行后對于公司經營績效的影響。公司的營業收入同比增長率、每股收益增長率較低時,公司發行可轉債后其經營績效水平會下降,公司經營業績下降會影響股東和投資者的投資收益,從而影響市場對于企業的信心。因而,公司在發行可轉債的同時,需要對市場環境進行準確的判斷,并結合自身的經濟情況,綜合分析可轉債融資發行是否會對企業的經營績效起到促進作用。所以,發行可轉債融資需合理選擇時機,不跟風,不盲從,避免因發行時機不當造成公司財務壓力。

2.鼓勵發展可轉債市場。企業在考慮融通資金時,可結合自身經濟實力情況,將股權融資、債權融資、可轉債融資進行合理有效的組合,分散融資風險。國家應該大力發展可轉債市場,促進可轉債市場參與企業經營和規模擴大,鼓勵上市公司根據自身特點積極進行可轉債融資。為推動企業進入可轉債市場,可以適當放寬轉債的發行要求,從而豐富可轉債市場的融資主體。另外應不斷豐富可轉債市場的投資產品,促進產品多樣化,從而完善我國可轉債市場體系。

3.健全可轉債相關法律體系。2017年證監會出臺融資新規,規定上市公司選擇增發、配股等融資方式的時間間隔期限不小于18個月,而公司進行可轉債融資則沒有相應要求。相關規定的實施,在客觀上加速了可轉債市場的發展。可轉債市場的運行與發展離不開國家政策的支持,目前,我國在可轉債發行方面的法規制度仍然不夠健全,因而相關立法部門應該根據可轉債市場的發展情況、宏觀經濟狀況等,及時出臺相應的法律規定,盡快健全可轉債融資法律體系,為上市公司發行可轉債提供良好的法律規范與政策指導。