高管薪酬激勵對企業(yè)財務績效的影響

——以食品制造業(yè)為例

明如成

一、引言

19世紀30年代,委托-代理理論逐漸產生,通過專業(yè)的分工將企業(yè)內部分離出單獨的所有權與經營權。但所有者追求企業(yè)價值的最大化,管理者追求自己的工資及休息時間的最大化,這導致所有者與管理者之間的利益沖突。為緩解這樣的沖突,所有者運用激勵手段鼓勵經營者為企業(yè)創(chuàng)造更高的價值。但中國平安天價高管薪酬事件引人深思:高管薪酬是否合理,能否促進企業(yè)發(fā)展?本文通過20家食品制造業(yè)公司2015—2019年的數(shù)據(jù)研究高管薪酬激勵與企業(yè)績效的關系,以期發(fā)現(xiàn)食品制造行業(yè)可能存在的問題、提出建議以促進食品制造行業(yè)更好地發(fā)展。

二、研究設計

1.理論分析與假設

在所有權與管理權相分離的情況下,由于利益不同,出現(xiàn)了委托代理問題。為減少兩者的目標沖突,企業(yè)將所有者利益與高管利益相掛鉤,促進績效的提升。因此,提出假設:高管薪酬與企業(yè)績效成正比,即高管薪酬越高公司績效也越好。

2.數(shù)據(jù)來源與樣本

本文選取20家食品制造企業(yè)2015—2019中國證券網數(shù)據(jù),剔除ST公司、年度財務報表數(shù)據(jù)不完整或者存在異常的公司,結合Excel 2010以及stata 17.1對上述數(shù)據(jù)進行分析。

3.指標選取與模型

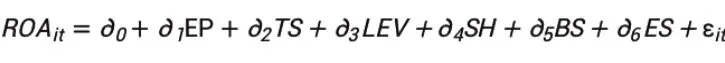

本文以食品制造業(yè)的總資產收益率ROA來衡量公司業(yè)績,作為被解釋變量,以高管薪酬EP作為解釋變量衡量高管薪酬。為控制其他因素對公司業(yè)績的影響,本文以總資產、資產負債率、股權集中度、董事會人數(shù)、高管人數(shù)為控制變量(表1),建立模型:

表1 主要變量說明

三、實證分析

1.描述性統(tǒng)計分析

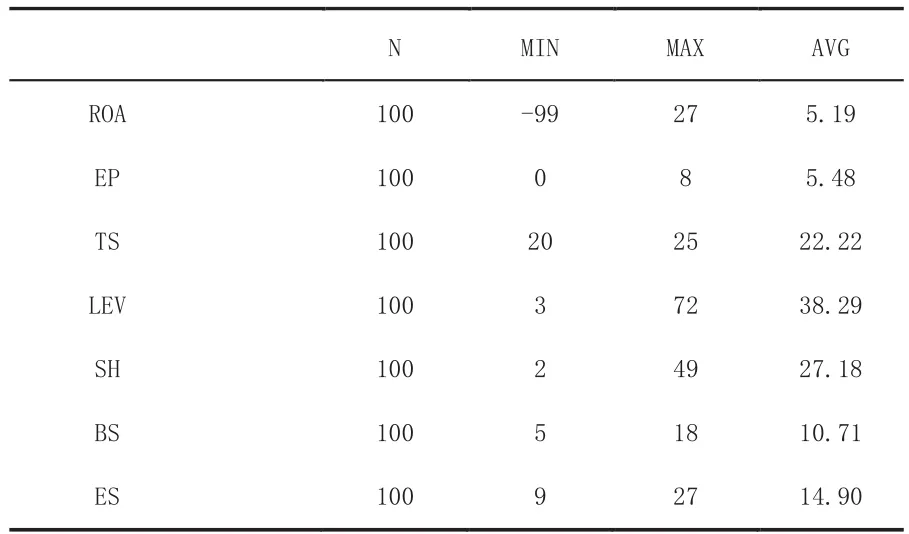

在運用stata 17.1軟件對上述構建的模型進行檢驗之前,首先通過描述性統(tǒng)計,對被解釋變量、解釋變量以及控制變量的最大值、最小值、平均數(shù)(表2)進行分析。

表2 描述性統(tǒng)計結果

由統(tǒng)計結果可以看出,我國食品制造行業(yè)的總資產收益率平均值為5.19,但是行業(yè)內差距大,行業(yè)內總資產收益率最大值與最小值相差126,其中最小值為負數(shù),出現(xiàn)虧損。從高管薪酬來看,行業(yè)差距不算太大,高管工資對數(shù)平均值為5.48,但有的高管薪酬為0,極有可能是由于企業(yè)虧損導致。相比高管薪酬激勵,食品制造業(yè)的期末資產差距不大,期末資產總額對數(shù)最大與最小值相差5,平均數(shù)為22.2,說明食品制造行業(yè)內資產規(guī)模相當。但其資產負債率差異極大,最大值與最小值都與平均值相距甚遠,可以看出食品制造業(yè)內部部分企業(yè)保守,不敢大規(guī)模的舉債,但部分企業(yè)敢于運用財務杠桿擴大資產規(guī)模以獲得更大的收益。同時,食品制造行業(yè)內股東持股比例差距也有較大的差異,最大值與最小值相差47%,最小值為2%的公司股權過于分散,不利于對公司的掌控,最大的為49%幾乎達到半數(shù)之多,如此集中的持股比例也是不利于公司發(fā)展的。同時,董事會的成員數(shù)目與高管人數(shù)相差也很大,其中董事會中最多有18名成員,最少僅僅只有5名成員,有的企業(yè)完全是一言堂,而有的企業(yè)權力過于分散,這樣的組織設置都是不利于企業(yè)發(fā)展的。綜上可以發(fā)現(xiàn),我國食品制造行業(yè)內的差距較大兩極分化較為嚴重。

2.相關性分析

運用stata 17.1軟件進行相關性分析(表3),由相關系數(shù)表可以看出,控制變量與解釋變量呈現(xiàn)相關關系的區(qū)間為0.01~0.05。在0.05的顯著性水平下,高管薪酬及期末總資產與總資產負債率呈同向相關;第一大股東持股比例與資產負債率呈現(xiàn)反向相關;高管人數(shù)與期末資產及董事會人數(shù)總額呈同向相關。當顯著性水平為0.01時,期末總資產與高管薪酬呈同向相關;資產負債率與總資產負債率呈負相關,與期末總資產呈正相關。董事會人數(shù)與期末資產總額呈現(xiàn)同向相關,與資產負債率呈同向相關。

表3 主要變量相關系數(shù)

3.回歸分析

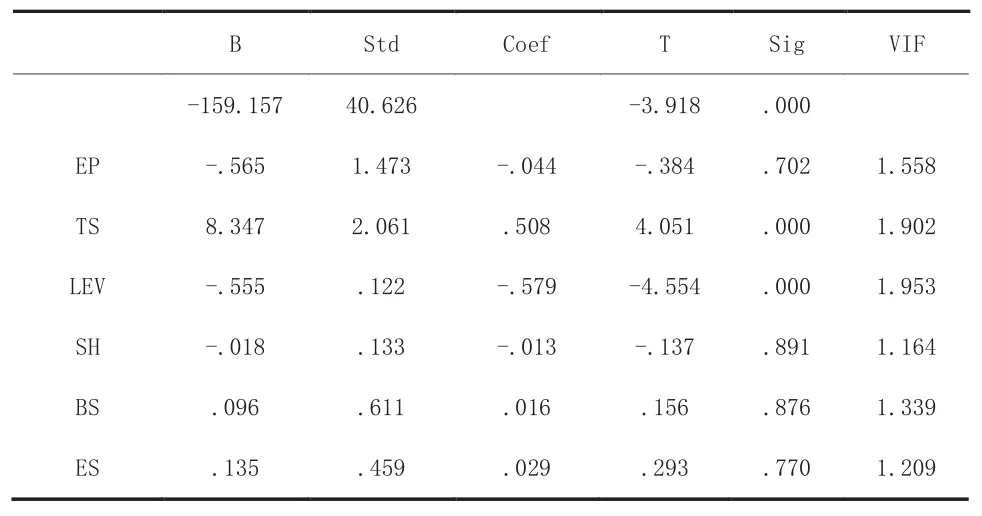

通過對以上數(shù)據(jù)指標進行回歸分析,根據(jù)豪斯曼檢選擇P值為0.0000,此時原假設不成立,只能選擇Fixed effect model。根據(jù)回歸分析結果得出高管薪酬與企業(yè)凈資產收益率關系,將回歸分析的結果帶入原模型,得到:

根據(jù)以上回歸分析結果發(fā)現(xiàn): R2=0.24,F(xiàn)=2.58,P值為0.000,說明此時的擬合度合適構建的上述模型。由表4可知,高管薪酬與總資產收益率在0.05的顯著性水平下呈現(xiàn)正相關關系,相關系數(shù)為0.014,驗證了之前的假設。食品制造行業(yè)的資產負債率與總資產收益率之間反向關系表明,我國食品制造行業(yè)中負債程度高的企業(yè)績效反而不好。第一大股東股權比例與總資產收益率呈現(xiàn)正相關,這說明一定程度上股權的集中,給予管理層一定的權利的確可以促進企業(yè)績效的提高,但是過高的股權會削弱企業(yè)的活力,成為高管的一言堂。同時,企業(yè)總資產的規(guī)模也與公司績效呈現(xiàn)顯著正相關關系,企業(yè)的績效與資產規(guī)模有關,資產規(guī)模越大,企業(yè)的績效就會越好。但高管人數(shù)、董事會的人數(shù),與企業(yè)績效無關,人數(shù)的多少與高管的能力無關,也會有一部分高管尸位素餐,渾水摸魚。而且,董事會的人數(shù)并不會影響企業(yè)的績效,以少數(shù)服從多數(shù)的原則進行決策不會影響企業(yè)的決定權和控制權。

表4 回歸分析系數(shù)

四、結語與建議

本文根據(jù)2015—2019年間的中國證券網統(tǒng)計數(shù)據(jù),具體分析我國食品制造行業(yè)高級管理層薪酬激勵與公司績效之間的關系,根據(jù)分析結果并結合激勵理論,發(fā)現(xiàn)我國食品制造行業(yè)的高管薪酬與績效呈現(xiàn)正相關關系,高管薪酬越高,企業(yè)績效越好。針對以上的分析結果,為我國食品制造業(yè)的發(fā)展,提出以下幾點建議。

1.適度提高高級管理層薪酬,激發(fā)高管動力

根據(jù)上述的回歸分析結果我們可以看出,增加高管薪酬可以促進企業(yè)績效的提升,但并非對高管的薪酬激勵就是越高越好,當高管薪酬超過一定水平,就會導致高管產生懈怠心理。高管的薪酬激勵是一個長期的過程,并不能一蹴而就,因此,適當?shù)奶嵘吖苄匠赀€是有效的,能通過薪酬的增加激勵高管努力工作,為企業(yè)創(chuàng)造更大的價值。

2.完善高管激勵制度和績效考核體系

制定高管薪酬的標準,定期對高管的績效進行考核。以市場水平作為標準來衡量,公司績效越好,高管所獲得的報酬越高,更好地督促公司高管增大企業(yè)價值。

3.增強高管薪酬的監(jiān)督管理機制

適度的增加股權集中度可以讓股東對公司的控制權增大,進而可以提高對高管的監(jiān)督,使高管既不會濫用自己的權利也不會缺乏對公司的領導與控制權。