美聯儲緊縮性貨幣政策沖擊對中國金融市場的影響及應對

張天頂,施展

摘要:在新發展格局下,金融市場的高質量發展不能忽視外部因素的影響。美聯儲的貨幣政策調整會對中國金融市場產生怎樣的影響,現有文獻的研究還不夠充分全面,尤其缺乏對于零利率下限時期與常態化時期的比較分析。

本文認為,美聯儲實施緊縮性貨幣政策將縮小中美兩國利差,促使中國的資本外流加劇,并導致實際利率水平和企業融資成本增加,進而帶來資產價格下跌,對中國金融市場產生負面影響。2008年全球金融危機以及2020年新冠疫情之后,美聯儲不斷下調聯邦基金利率,使其面臨零利率下限約束,此時實施緊縮性貨幣政策對中國金融市場的影響可能會與常態化時期有所區別。基于2002年1月至2021年7月中國宏觀經濟和金融98個變量的月度數據,采用Wu-Xia聯邦基金影子利率(Wu-Xia Shadow Federal Funds Rate)來度量零利率下限時期的美聯儲貨幣政策立場,運用因子擴張型向量自回歸模型(FAVAR)從資產價格角度分析美聯儲緊縮性貨幣政策沖擊對中國金融市場的影響,結果顯示:總體上看,美聯儲緊縮性貨幣政策沖擊會通過利率渠道對中國資產價格產生負面影響,且該負面影響具有時滯性;人民幣匯率調整具有補償效應,即可以通過人民幣貶值減輕資本外流的壓力,進而削弱美聯儲緊縮性貨幣政策沖擊對中國資產價格的負面影響;在零利率下限時期,美聯儲緊縮性貨幣政策沖擊對中國資產價格的負面影響比常態化時期更為顯著。

相比現有文獻,本文主要進行了如下改進和拓展:一是采用Wu-Xia聯邦基金影子利率度量零利率下限時期美聯儲的貨幣政策立場,避免因采用聯邦基金利率而低估其負面影響;二是運用FAVAR模型緩解VAR模型及TVP-VAR模型的遺漏變量偏誤問題,并為識別結構沖擊提供足夠豐富的信息;三是對零利率下限時期與常態化時期進行比較分析,有利于更好地把握美聯儲貨幣政策沖擊對中國金融市場的時變影響。

為更好地應對美聯儲緊縮性貨幣政策沖擊對中國金融市場和宏觀經濟造成的負面影響,需要深入分析和把握美聯儲貨幣政策動向發生改變的原因和本質,在堅持貨幣政策“以我為主”的同時,密切關注和警惕美聯儲緊縮性貨幣政策沖擊可能產生的負面影響,并不斷深化人民幣匯率改革,保證人民幣匯率彈性適度和調整空間充足。

關鍵詞:美聯儲;緊縮性貨幣政策;資產價格;FAVAR模型;零利率下限;利率渠道

中圖分類號:F831.6文獻標志碼:A文章編號:1674-8131(2022)04-0055-18

一、引言

伴隨著改革開放的不斷深化和全球經濟一體化,中國逐步融入全球生產網絡,為世界經濟增長做出了重要的貢獻。與此同時,在與世界各國經濟聯系不斷加深的過程中,中國的宏觀經濟運行以及金融市場不可避免地遭受外部沖擊的影響。近年來,習近平總書記多次強調要加快構建“以國內大循環為主體、國內國際雙循環相互促進”的新發展格局,大力推動我國開放型經濟向更高層次不斷發展。在開放經濟條件下,各經濟主體、政策制定者、投資者以及研究者都需要更加注意和警惕外部沖擊可能對國內宏觀經濟和金融市場帶來的風險,做出預警判斷并及時應對。

大量文獻探討了貨幣政策沖擊的溢出效應及其傳導機制,其中,貨幣政策沖擊對金融市場的影響受到學術界以及投資者們的廣泛關注。基于貨幣政策的目標與作用機制,很多文獻從資產價格的角度來探究其對金融市場的影響。對金融市場中的投資者而言,美聯儲貨幣政策的調整對資產價格的影響不容忽視,不能科學識別美聯儲貨幣政策變動帶來的風險將會對投資者造成重大損失。因而,美聯儲貨幣政策對的金融市場上資產價格的影響受到越來越多研究者的關注。總體來看,關于美聯儲貨幣政策沖擊對資產價格的影響,現有研究主要集中于兩個方面:一是美聯儲貨幣政策沖擊對美國資產價格產生的影響(Kuttner,2001)[1],包括對美國股票市場和債券市場的影響(Jensen et al,1996;Bernanke et al,2005;Gagnon et al,2011;Hanson et al,2015;Cepni et al,2021)[2-6]。二是美聯儲貨幣政策沖擊對其他國家和地區資產價格產生的國際溢出效應。其中,針對中國的研究也取得了一定進展。姜富偉等(2019)采用事件研究方法分析美聯儲貨幣政策調整對中國金融市場的影響,結果表明,美聯儲加息會降低債券和股票回報,降息則會提高債券和股票回報[7]。王宏濤等(2020)分析發現,美國貨幣政策對中國股價和房價總體上具有正向溢出效應,但“拉動”效應和“以鄰為壑”效應并存[8]。吳立元等(2021)基于動態隨機一般均衡模型的分析顯示,資本流動具有顯著的外部性,當聯邦基金利率上升時中國資產價格會出現明顯下跌[9]。但這方面的研究還有待進一步深化和改進,尤其是在世界百年未有之大變局下,美聯儲貨幣政策調整的原因和目標發生了變化,加上新冠疫情等不確定事件的沖擊,世界金融市場的不穩定不確定因素增加,美聯儲貨幣政策沖擊對中國金融市場的影響也變得更為復雜和多變。因此,有必要全面細致地深入研究美聯儲貨幣政策沖擊對中國金融市場的影響,進而采取積極有效的應對措施,促進國內金融市場的高質量發展和雙循環新發展格局的形成與完善。

關于美聯儲貨幣政策沖擊對其他國家和地區資產價格的影響,Ammer等(2010)認為,美聯儲貨幣政策沖擊對其他國家和地區的資產價格具有國際溢出效應,該效應主要是通過利率渠道和現金流渠道兩條路徑實現的[10]。其中,利率渠道是指美聯儲貨幣政策調整通過改變美國與其他國家的利差引起資本跨境流動,導致其他國家的融資成本變化,進而對其資產價格產生影響;現金流渠道則是指美聯儲緊貨幣政策變化會通過作用于本國企業的融資及擴大再生產來影響國際市場的總需求,進而導致其他國家的企業利潤率和資產價格變化。目前,學術界在兩種渠道孰強孰弱的問題上還存在爭議。Laeven和Tong(2012)研究發現,若一個國家的企業發展對國際融資的依賴較大,美聯儲貨幣政策沖擊通過現金流渠道對其資產價格的影響比利率渠道更大;而對于金融市場發展不完善的國家而言,由于本國企業較難獲得國際融資,利率渠道則會比現金流渠道發揮更大的作用[11]。Wongswan (2008)也認為,未預期到的美聯儲降息對其他國家或者地區股票市場回報率的溢出效應主要是通過利率渠道實現的[12]。鑒于并不是所有中國企業都依賴國際市場,本文認為,美聯儲貨幣政策變化通過利率渠道對中國資產價格產生的影響要大于現金流渠道。比如,如果美聯儲處于加息周期(即實行緊縮性貨幣政策),中美兩國利差將逐漸縮小,這會促使中國的資本外流加劇,導致國內利率水平和企業融資成本增加,進而帶來資產價格的下跌。因此,本文著重從利率渠道來討論美聯儲貨幣政策沖擊對中國金融市場上資產價格產生的影響。

要探究一國貨幣政策沖擊對他國金融市場的影響,首先需要對該國的貨幣政策立場進行測量。學術界對貨幣政策立場的測量興起于20世紀60年代。Cootner等(1966)較早采用貨幣供應量來反映美聯儲的貨幣政策立場[13]。在貨幣供應量之后,Bernanke和Blinder(1992)認為,聯邦基金利率可以提供豐富的宏觀經濟變動信息,能夠較好地反映美聯儲貨幣政策的基本情況,進而采用聯邦基金利率(即美國銀行間同業拆借利率)來反映美聯儲的貨幣政策立場[14]。聯邦基金利率在較長的時間內被學術界看作是度量美聯儲貨幣政策的最佳指標,并用來研究美聯儲貨幣政策的溢出效應(Kim,2001;Bjrnland et al,2009;鄧創 等,2013;肖衛國 等,2017;金春雨 等,2017;王宏濤 等,2020)[15-19][8]。然而,聯邦基金利率也存在一定的局限性。Bernanke和Reinhart(2004)指出,當短期名義利率處于或者接近零時,傳統的擴張性貨幣政策(即降低政策利率)變得不再有效[20]。尤其在2008年國際金融危機后,美聯儲不斷通過下調聯邦基金利率的方式刺激經濟的復蘇,直至將其降到零。在這種情況下,測量美聯儲整體的貨幣政策立場面臨嚴峻的挑戰。為了解決這一問題,研究者們做了許多嘗試,例如利用美國的資產負債表以及美聯儲在非常規貨幣政策時期的超額準備金等(Borio et al,2010;Armenter et al,2017)[21-22]。在眾多度量美聯儲貨幣政策立場的方法中,Wu 和Xia(2016)的測量方法應用較為廣泛,其認為當存在零利率下限約束(Zero Lower Bound)時,影子利率往往能反映出更多有關經濟運行的信息,進而基于美國多種長期國債收益率采用多因子影子利率期限結構模型(SRTSM)計算Wu-Xia聯邦基金影子利率(Wu-Xia Shadow Federal Funds Rate),用以反映美聯儲的貨幣政策立場[23]。該方法不僅能夠給出較好的近似遠期利率,而且在實證應用中表現良好(Bordo et al,2016)[24],能夠較好地反映危機過后美聯儲整體的貨幣政策立場(Bernanke,2020)[25]。

值得注意的是,在關于美聯儲貨幣政策沖擊對中國宏觀經濟和金融市場影響的研究中,國內研究者大多采用聯邦基金利率或者M2作為美國貨幣政策工具的代理變量。然而,2008年國際金融危機以及2020年新冠疫情之后,美聯儲不斷下調聯邦基金利率,直至降到零。在這種情況下,美聯儲面臨零利率下限約束,往往會采用非傳統貨幣政策工具來進行宏觀經濟調控,例如大規模資產購買以及前瞻性指引等。一般來講,零利率甚至是負利率政策通常出現在一個國家的經濟遭受到嚴重負面沖擊之后,此時市場避險情緒高漲,而非傳統貨幣政策工具會通過信心渠道以及投資組合替代渠道對金融市場產生影響(Fratzscher et al,2016)[26]。例如,當聯邦基金利率接近或者降至零時,為了刺激經濟復蘇,美聯儲會利用大規模資產購買等擴張性非傳統貨幣政策來提振市場信心,降低不確定性和風險溢價,進而對股票市場產生積極影響。此時,聯邦基金利率無法準確反映美聯儲的貨幣政策立場,采用M2或聯邦基金利率作為美聯儲貨幣政策的代理變量來考察其溢出效應就不再有效。如果仍然采用聯邦基金利率來度量美國的貨幣政策立場,研究結果會低估美聯儲緊縮性貨幣政策沖擊的負面影響。此外,在研究方法上,現有研究通常采用時變參數的向量自回歸模型(TVP-VAR)來進行分析(鄧創 等,2013;肖衛國 等,2017;金春雨 等,2017;王宏濤 等,2020)[17-19][8],但該模型無法將更多有價值的信息納入,較易造成估計偏誤(Bernanke et al,2005)[27]。同時,零利率下限時期與常態化時期的區別較為明顯,采用時變參數模型不能完全發揮自身優勢,并且會使得計算更加復雜化。

為解決上述問題,本文主要在以下兩個方面對現有研究進行改進:一是采用Wu-Xia聯邦基金影子利率來度量美聯儲的貨幣政策立場。由于聯邦基金利率降至零并且持續了較長的時間,采用聯邦基金利率來度量美聯儲的貨幣政策立場不再有效,而采用Wu-Xia聯邦基金影子利率可以較好地解決該問題,同時還可以比較分析美聯儲貨幣政策沖擊對中國金融市場的影響在零利率下限時期與常態化時期的不同。二是構建因子擴張型向量自回歸模型(FAVAR),選取2002年1月至2021年7月共98個變量的月度數據來探究美聯儲緊縮性貨幣政策沖擊對中國金融市場的影響。FAVAR模型不僅能夠在很大程度上緩解VAR模型及TVP-VAR模型的遺漏變量偏誤問題,還能夠提供足夠豐富的用于識別結構沖擊的必要信息(Bernanke et al,2005;Jo et al,2019)[27-28]。通過上述分析,本文的研究結論有利于科學地把握美聯儲貨幣政策沖擊對中國金融市場的影響,為相關部門采取積極的應對措施提供政策參考,并為金融市場中的各類經濟主體、投資者以及市場參與者的行為決策提供更加準確的國際宏觀經濟信息,進而促成其做出理性的決策選擇,不斷優化投資組合,促進國內金融市場的高質量發展。

二、研究設計與數據處理

1.模型設定

向量自回歸模型(VAR)是宏觀經濟分析中常用的方法,為了捕捉經濟變量之間關系的時變特征,越來越多的研究者采用時變參數向量自回歸模型(TVP-VAR)。但是,隨著變量的增加,VAR模型以及TVP-VAR模型都將不可避免地面臨“維度詛咒”(The Curse of Dimensionality)。整個國家的經濟運行情況無法通過少數的變量予以體現(Lescaroux et al,2009)[29],而傳統VAR模型由于受到模型規模的限制,無法將更多有價值的變量納入模型之中,因此會造成估計偏誤(Bernanke,2005)[27]。因此,本文借鑒Bernanke等(2005)的研究[27],采用因子擴張型向量自回歸模型(FAVAR)來分析美聯儲貨幣政策沖擊對中國資產價格的影響。FAVAR模型的結構范式如式(1)(2)(3)所示:

Xit=ΛfFt+ΛyYt+eit(1)

Ft

Yt=B(L)Ft-1

Yt-1+ut(2)

ut=A0vt(3)

其中,Xit表示整個信息集,Ft代表信息集中無法被直接觀測到的成分,Yt代表信息集中能夠被直接觀測到的成分(美聯儲貨幣政策立場),Λf和Λy分別代表無法被直接觀測到成分和能夠被直接觀測到成分的因子載荷矩陣;B(L)代表參數矩陣以及滯后因子L,ut表示結構沖擊(簡化式沖擊vt和影響矩陣A0的乘積)。

本文采用兩步法對式(1)和式(2)進行估計。首先,基于所選的中國宏觀經濟和金融變量提取3個因子。需要注意的是,本文沿用Bernanke等(2005)的標準[27],將變量分為快速反應變量(Fast-moving Variables)和慢速反應變量(Slow-moving Variables),以此來剔除無法被直接觀測到成分中包含的Yt的信息,詳細的變量分類參見附錄。具體來講,首先利用因子分析從整個信息集Xit中提取3個公共因子,記為(Ft,Yt)。在第二步中,利用估計得到的3個公共因子(Ft,Yt)與Yt構建標準的VAR模型。然而,(Ft,Yt)也包含了美聯儲貨幣政策變動的信息,這樣就會使得由(Ft,Yt)和Yt組成的VAR模型無法得到有效的估計。因此,需要將(Ft,Yt)中和Yt直接相關的部分予以剔除。遵循Bernanke等(2005)的做法[27],本文進行多元線性回歸:(Ft,Yt)=bC**(Ft)+byYt+et。其中,*(Ft)為通過因子分析從慢速反應變量集中提取到的3個公共因子。隨后根據t=(Ft,Yt)-YYt得到t,并利用t與Yt構建最終的VAR模型。

2.貨幣政策沖擊的識別與變量的脈沖響應

為了能夠進行結構性分析,本文將體現貨幣政策立場的聯邦基金基準利率以及Wu-Xia聯邦基金影子利率放在式(2)中末端位置,并采用遞歸次序法來識別貨幣政策沖擊。遞歸次序法是運用FAVAR模型時識別貨幣政策沖擊的標準做法,通過該方式的處理,在FAVAR模型系統中僅存在唯一的沖擊——貨幣政策沖擊,而且在給定的同期效應中貨幣政策沖擊不影響隱因子。

按照模型設定,任何快速反應變量(如股票市場變量)與美聯儲貨幣政策立場之間的同期相關性都能夠被因子載荷矩陣予以解釋。本文計算FJt和Yt對美國貨幣政策沖擊的脈沖響應,該沖擊定義為樣本中每期美聯儲的政策利率調高100個基點。通過因子模型,可以計算在美國貨幣政策沖擊下每個隱含變量的脈沖響應,進而信息集Xit中各變量的脈沖響應函數如式(4)所示:

ΥX1,th

Υ

ΥXN,th

ΛYth=Λ11Λ12…Ψ11

Ψ21

00…1ΥF1th

ΥFJth

ΥYth(4)

其中,Υh表示水平期為h的脈沖響應。

3.數據來源與變量選擇

本研究采用Wu-Xia聯邦基金影子利率代表零利率下限時期美聯儲的政策利率,而常態化時期的政策利率依然采用聯邦基金利率進行度量。Wu-Xia聯邦基金影子利率的測度思路如下:假定短期利率為影子利率及利率下限的最大值,同時令遠期利率為n及n+1期無風險的純貼現債券收益率的線性函數;通過適當的近似變換后,將觀測到的遠期利率與其他因素相互聯系在一起,再應用擴展的卡爾曼濾波方法對非線性函數進行線性化估計。本文測算的美聯儲的政策利率如圖1所示。遵循Wu和Xia (2016)的設定[23],將聯邦基金利率低于0.25的時期界定為零利率下限時期,高于0.25的時期界定為常態化時期,應用FAVAR模型分別分析兩類時期中美國緊縮性貨幣政策沖擊對中國金融市場資產價格的影響,并進行比較。本文主要從資產價格角度來分析美聯儲貨幣政策沖擊對中國金融市場的影響。在資產價格方面,選取上證綜指和深證綜指反映股票市場的情況,選取1年期和10年期中國國債到期收益率反映債券市場的情況。

在利用VAR系統研究貨幣政策影響金融市場的過程中,納入宏觀經濟變量能夠較好地捕捉宏觀經濟與金融市場之間的互動關系。例如,美聯儲貨幣政策沖擊不僅會通過利率渠道對中國金融市場產生直接影響,還會影響中國的產出水平和進出口貿易等,而產出水平和進出口貿易的變化會對金融市場帶來滯后影響。因此,在構建VAR系統時,通常需要將宏觀經濟和金融市場的變量一并納入。本文在參考相關研究的基礎上,將能夠反映宏觀經濟以及金融市場基本情況的98個變量納入模型中,包括工業產值、進出口貿易、CPI、PPI、銀行間同業拆借利率以及人民幣匯率等(參見附錄),變量數據主要來自WIND金融終端以及BvD全球各國宏觀經濟指標數據庫。采用月度時間序列數據,樣本區間為2002年1月至2021年7月。其中,對于GDP等僅有季度數據的變量,本文采用標準的時間序列分解方法將季度數據轉換為月數據 (Chow et al,1971;Rossi et al,2021)[30-31]。

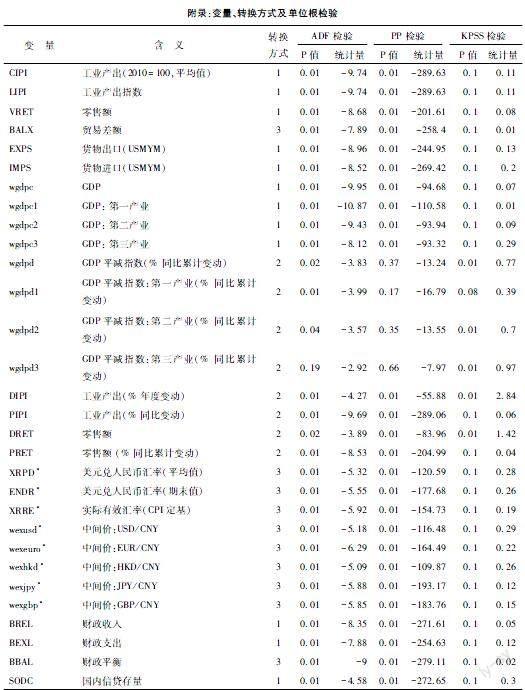

4.單位根檢驗及最優滯后期選取

時間序列的平穩是確保估計結果準確的重要前提。為保證各時間序列的平穩性,本文首先針對不同變量進行適當的轉換。其中,工業產值、進出口貿易、國內信貸存量、上證綜指、深證綜指等變量進行對數差分處理,貿易差額、存貸款利率、銀行間同業拆借利率、國債收益率、人民幣匯率等變量進行一階差分處理,工業產值同比變動、CPI同比變動、股票漲跌幅等變量保留原序列,詳細信息見附錄。參照相關研究中的通常做法,采用ADF、PP和KPSS檢驗對轉換后的各序列進行單位根檢驗。ADF檢驗和PP檢驗的原假設為至少存在一個單位根,KPSS檢驗的原假設為不存在單位根。分析結果顯示(見附錄),除極少數情況外,主要變量的時間序列都是平穩的,即不存在單位根。此外,本文的主要變量均通過了Ljung-Box檢驗。

本文根據信息準則和經驗法則選取FAVAR模型的最優滯后階數(見表1)。根據AIC以及FPE信息準則,4期為最優滯后期;而根據HQ和SC信息準則,模型的最優滯后期為1期。考慮到美國貨幣政策沖擊的國際溢出效應在1個月內難以完全體現,同時資產價格對貨幣政策沖擊的反應較為迅速(Bernanke et al,2005)[27],參照經驗法則,滯后4個月是相對合理的選擇,因此本文選取的滯后期為4期。

三、模型分析結果

在應用向量自回歸模型(VAR)以及結構向量自回歸模型(SVAR)時,各個變量之間的動態關系比估計得到的參數本身更加重要(Bernanke et al,2005)[27]。脈沖響應分析可以較好地揭示出各經濟變量之間的互動關系,因此本文對美國貨幣政策沖擊對中國金融市場的影響進行脈沖響應分析。需要注意的是,本文將美聯儲貨幣政策沖擊進行標準化處理,脈沖響應結果反映的是美聯儲政策利率每增長1%帶來的各經濟變量的變化情況,即美聯儲緊縮性貨幣政策的影響。另外,本文著重對零利率下限時期與常態化時期進行比較分析。

1.全樣本分析

本文首先考察整個樣本期間美聯儲緊縮性貨幣政策沖擊對中國金融市場資產價格的影響,脈沖響應分析結果如圖2所示。當受到1標準單位美聯儲緊縮性貨幣政策沖擊時,上證綜指和深證綜指均表現出先上升后下降的趨勢。股票市場開始的正向響應可能是由中美正利差對短期流動性的吸引所導致的(肖衛國 等,2017)[18],而在3至5個月后,上證綜指和深證綜指均出現不同程度的下降,最大下降幅度分別為-0.039%和-0.043%,這說明美聯儲緊縮性貨幣政策沖擊對中國股票市場的負面影響存在時滯。在債券市場方面,美聯儲政策利率上升對長期和中長期債券收益率的影響有所不同,1年期國債收益率的響應為正,而10年期國債收益率的響應為負。進一步分析美聯儲緊縮性貨幣政策沖擊影響中國金融市場的溢出效應。當受到1標準單位美聯儲緊縮性貨幣政策沖擊時,中國銀行間同業拆借利率出現顯著上升,首期影響約為0.17%,該正向影響在10期之后逐漸消失。同時,美聯儲政策利率每上升1%,對國內信貸存量的累計影響約為-0.19%,表明美聯儲實行緊縮性貨幣政策會導致中國的國內信貸存量顯著下降。

值得注意的是,雖然美聯儲緊縮性貨幣政策沖擊會顯著提高中國的市場利率和降低中國的國內信貸存量,進而提高企業的融資成本,但是事實上對中國金融市場的負向影響卻并不明顯。1年期國債到期收益率上升,上證綜指和深證綜指均在第3期出現負向影響之后在第4期轉為正向,隨后繼續下降直到逐漸收斂。這是由于人民幣匯率的補償機制在發揮作用。美聯儲上調政策利率,中美利差縮小,利率平價要求人民幣貶值以應對資本外流的壓力,進而起到補償的作用。圖2脈沖響應結果顯示,美元兌人民幣匯率在受到1標準單位美聯儲緊縮性貨幣政策沖擊時呈明顯的上升趨勢,正向的累計脈沖響應約為0.28%。這與路妍和吳瓊(2016)以及孫欣欣和盧新生(2017)的研究結果相同[32-33],表明人民幣匯率改革成效顯著,匯率彈性靈活適度,能較好地化解美聯儲貨幣政策沖擊對中國金融市場的不利影響,減輕資本外流壓力。

2.零利率下限時期與常態化時期的比較

本文樣本中,零利率下限時期包含2008年9月—2015年12月和2020年2月—2021年7月兩個時段,常態化時期為2002年1月—2008年8月和2016年1月—2020年1月。圖3、圖4分別刻畫了零利率下限時期和常態化時期中國金融市場對美聯儲緊縮性貨幣政策沖擊的脈沖響應。

研究結果表明,在零利率下限時期和常態化時期,美聯儲緊縮性貨幣政策沖擊均會顯著提升中國銀行間同業拆借利率和貸款利率。但是,相比于常態化時期,零利率下限時期銀行間同業拆借利率的正向響應更大,提升幅度約為常態化時期的2倍` 根據圖3、圖4,當受到1標準單位美聯儲緊縮性貨幣政策沖擊時,零利率下限時期中國銀行間同業拆借利率的響應顯著為正,在前兩期正向響應分別為0.21%和0.05%;相比之下,常態化時期前兩期的脈沖響應僅為0.09%和-0.01%。 。在股票市場方面,上證綜指和深證綜指的響應在零利率下限時期和常態化時期存在明顯的異質性。當受到1標準單位美聯儲緊縮性貨幣政策沖擊時,零利率下限時期上證綜指和深證綜指在經過第1期短暫上升后,從第2期開始出現明顯的下降直至第5期;在常態化時期,美聯儲緊縮性貨幣政策沖擊對二者的影響卻顯著為正。美聯儲緊縮型的貨幣政策沖擊對中國債券市場的影響在零利率下限時期與常態化時期同樣存在異質性,并且不同債券收益率之間也具有明顯的不同。1年期國債收益率在第1期對美聯儲緊縮性貨幣政策沖擊的響應,在零利率下限時期較大(0.15%),在常態化時期較小(0.07%);而長期國債收益率的響應差異更大,美聯儲政策利率每上升1%,10年期國債收益率在零利率下限時期累計下降0.19%,在常態化時期則會出現顯著的上升。

總體來看,在零利率下限時期,美聯儲緊縮性貨幣政策通過利率渠道對中國股票市場以及債券市場產生的負面影響比常態化時期更大。可見,忽視了零利率下限的約束,僅僅采用聯邦基金利率進行分析,美聯儲貨幣政策沖擊對中國金融市場的負面影響將會被嚴重低估。

為什么在零利率下限時期美聯儲緊縮性貨幣政策對中國金融市場的負面影響更大,一種可能的解釋是:在零利率下限時期,美聯儲會采用非傳統貨幣政策,這一方面會直接提高美國的實際利率水平,縮小中美的正向利差,造成中國的資本外流。資本外流會進一步提高國內實際利率水平和企業融資成本,進而對股票市場產生負面影響。另一方面,美聯儲的非傳統貨幣政策還會通過信心渠道削弱美國本土市場以及全球市場對經濟恢復的信心,放大對股票市場造成的負面影響(Fratzscher et al,2016)[26]。具體而言,當面臨零利率下限約束時,為了刺激經濟的復蘇,美聯儲通常采用大規模資產購買等擴張性非傳統貨幣政策來提振市場信心,降低不確定性和風險溢價,對股票市場產生積極影響。但在低迷的經濟狀況得到一定改善并逐漸恢復正常的過程中,美聯儲往往會通過緊縮性貨幣政策(如前瞻性指引)控制和降低通貨膨脹,而緊縮性貨幣政策勢必會影響市場對經濟恢復的信心,進而對股票市場造成負面影響。此外,零利率下限時期的市場避險情緒高漲,而在市場情緒高漲時,美聯儲貨幣政策沖擊對股票市場的負面影響通常更大(Cepni et al,2021)[9]。

另外,投資者如果不考慮影子利率,僅僅通過聯邦基金利率很難精確把握美聯儲的貨幣政策立場并迅速做出反應,因此股票市場會出現明顯的下行趨勢。需要注意的是,Ziaei和Szulczyk (2021)認為美聯儲非傳統貨幣政策對于亞洲國家資本市場的溢出效應是長期的[34]。然而,本文的研究結果顯示,無論在零利率下限時期還是常態化時期,美聯儲貨幣政策沖擊對中國股票市場的影響都是短期的,尤其是在零利率下限時期,其脈沖響應約在8個月后消失。這與金春雨和張龍(2017)的研究結論保持一致[19],即美聯儲貨幣政策沖擊對中國股票市場的影響是短暫的,不存在長期效應,影響的快速消失也證實了匯率補償效應的存在。因此,即便在零利率下限時期,人民幣匯率保持良好的彈性可以通過適當貶值來削弱資本外流對中國股票市場產生的負面影響。

四、穩健性檢驗

本文采用更換FAVAR模型中的因子排列順序以及增加因子個數兩種方法進行穩健性檢驗,檢驗結果如圖5、圖6所示。總體而言,本文的研究結論是穩健的。

1.更換因子排列順序

在運用向量自回歸模型時,脈沖響應結果會受到模型中各個變量排列順序的影響。目前,采用FAVAR模型的實證研究文獻進行穩健性檢驗的一般做法是依據因子載荷矩陣和經濟理論調整因子的排列順序(Liu et al,2017;Fiorelli et al,2019)[35-36]。借鑒Fiorelli和Meliciani(2019)的方法[35],根據因子載荷矩陣調整因子排列順序,由[F1,t,F2,tF3,tYt]′調整為[F2,t,F3,tF1,tYt]′。排列順序的選擇基于以下假設:一是貨幣政策方程的殘差項與金融市場方程以及宏觀經濟方程的殘差項不存在同期相關,二是金融市場方程的殘差項與宏觀經濟方程的殘差項不存在同期相關(Lombardi et al,2018)[37]。根據圖5結果顯示,本文研究結論是穩健的。

全樣本時期零利率下限時期常態化時期圖5穩健性檢驗(更換因子排列順序)

2.增加因子個數

參照Bernanke等(2005)的做法[27],將所提取的因子個數由3個增加至5個,重新進行脈沖響應分析,結果見圖6。在增加因子個數后,上述研究結論依然是穩健的。

全樣本時期零利率下限時期常態化時期圖6穩健性檢驗(增加因子個數)

五、結論與應對策略

目前,美國還是全球第一大經濟體,美聯儲的貨幣政策調整對世界各國的金融市場都會產生重要影響。而在當前復雜的國際政治經濟環境下,加上美國自身經濟社會發展的不穩定性和不確定性增強,美聯儲的貨幣政策動向發生了顯著變化,其對其他國家和地區金融市場的影響也日益復雜化和多樣化。本文基于2002年1月—2021年7月中國宏觀經濟和金融98個變量的月度數據,采用FAVAR模型從資產價格變化角度實證檢驗美聯儲緊縮性貨幣政策沖擊對中國金融市場的影響,并比較該影響在零利率下限時期與常態化時期的區別,分析發現:(1)總體上看,美聯儲緊縮性貨幣政策沖擊會通過利率渠道對中國資產價格產生負面影響,且該負面影響具有時滯性;(2)人民幣匯率調整具有補償效應,即可以通過人民幣貶值應對資本外流的壓力,進而削弱美聯儲緊縮性貨幣政策沖擊對中國資產價格的負面影響;(3)美聯儲緊縮性貨幣政策沖擊對中國資產價格的負面影響,在零利率下限時期比常態化時期更為顯著。因此,僅僅采用聯邦基金利率來分析美聯儲貨幣政策沖擊的溢出效應可能會低估其影響,應根據實際情況改進貨幣政策工具測量方法,并通過構建適時數據集(Real-time data)來動態把握美聯儲貨幣政策沖擊可能產生的多樣化時變性效應。

根據實證研究結論以及當前的全球經濟形勢,為更好地應對美聯儲緊縮性貨幣政策沖擊對我國金融市場甚至是宏觀經濟造成的負面影響,本文提出如下應對建議:

第一,要進一步深入分析和把握美聯儲貨幣政策動向發生改變的原因和本質,為后續相關政策的制定提供更加準確的引導。2022年6月,美國聯邦公開市場委員會宣布將聯邦基金利率上調至1.50%~1.75%區間,上調幅度為75個基點,這也是美聯儲自1994年以來最大的加息幅度。并且,美聯儲主席鮑威爾表示,此次大幅度加息是為了應對高通脹,75個基點的加息幅度不會是常態化操作。在通常情況下,高通脹是與經濟增長同時發生的,當經濟不斷增長時,通脹水平也在不斷上升并且達到較高水平,這時往往會采用緊縮性貨幣政策控制通貨膨脹水平的不斷上升。當通脹和就業出現回落時,貨幣政策也將由緊縮調整為寬松,進而刺激經濟增長和就業。然而,當前的美國高通脹水平并不僅僅是因為經濟增長所導致的,這也就決定了其貨幣政策轉向的時機與以往會有所不同。除了經濟增長的因素之外,由于新冠疫情以及俄烏沖突所導致的供給短缺也是導致當下美國高通脹的重要原因,如果全球供給側的不利因素無法在短時間內得到有效解決,那么美聯儲緊縮性貨幣政策對高通脹的遏制效果也將大打折扣,即便是通脹水平開始回落,與當前美聯儲宣稱的“將通脹預期錨定在2%”的目標也可能相差甚遠。這就意味著,美聯儲本輪的加息周期將比以往更長,加息幅度也會比以往更大。因此,相關部門的政策研究者和制定者以及金融市場的投資者都應該重視美聯儲貨幣政策動向發生轉變的原因和本質,更清晰和準確地理解和把握美聯儲貨幣政策的變動趨勢,進而采取更加積極有效的應對措施。

第二,在深化金融市場對外開放過程中,國家相關政府部門和市場主體要密切關注和警惕美聯儲緊縮性貨幣政策沖擊對國內金融市場產生的負面影響(張天頂,2015)[38],尤其是股票市場。中國人民銀行要不斷豐富和完善貨幣政策工具的使用,堅持“以我為主”,積極調整,有效應對美聯儲貨幣政策沖擊對金融市場造成的不利影響,緩解實體企業的融資壓力。雖然中國人民銀行完全有能力堅持“以我為主”的貨幣政策,但在采取寬松貨幣政策的同時也要保持謹慎,尤其要預防因中美利差縮小乃至倒掛造成更多的資本外流。這就對中國貨幣政策的制定提出了更高的要求。

第三,要不斷深化人民幣匯率改革,保持人民幣匯率的適度彈性。隨著全球新冠肺炎疫情的逐漸趨向緩和,美聯儲在2022年多次議息會議中釋放了加息的強烈信號。這就意味著美聯儲已經步入加息周期通道,中美兩國之間的利差將會不斷縮小。因此,保證人民幣匯率有充足的調整空間,將有利于減輕由美聯儲政策利率上調可能帶來的資本外流壓力及其對中國金融市場產生的負面影響。值得注意的是,受到新冠疫情影響,中國經濟增長壓力增大,人民幣貶值雖然有利于出口,但是考慮到全球整體經濟形勢,海外需求下滑以及供應鏈面臨較大阻礙,中國相對于世界其他國家的出口替代效應可能減弱。這需要引起相關部門的高度重視。

第四,對于金融市場中的投資者而言,應該重視零利率下限時期與常態化時期美聯儲貨幣政策沖擊帶來的不同影響,尤其要更多地關注美聯儲在零利率下限時期采取的諸多非傳統貨幣政策,及時進行動態調整,優化投資組合,降低和防止由美聯儲貨幣政策沖擊造成的投資損失。

參考文獻:

[1]KUTTNER K N. Monetary policy surprises and interest rates:Evidence from the Fed funds futures market[J]. Journal of Monetary Economics,2001,47(3):523-544.

[2]JENSEN G R,MERCER J M,JOHNSON R R. Business conditions,monetary policy,and expected security returns[J]. Journal of Financial Economics,1996,40(2):213-237.

[3]BRENANKE B S,KUTTNER K N. What explains the stock market's reaction to Federal Reserve policy? [J]. The Journal of finance,2005,60(3):1221-1257.

[4]GAGNON J,RASKIN M,REMACHE J,et al. The financial market effects of the federal reserve's large-scale asset purchases[J]. International Journal of Central Banking,2011,7:3-43.

[5]HANSON S G,STEIN J C. Monetary policy and long-term real rates[J]. Journal of Financial Economics,2015,115(3):429-448.

[6]CEPNI O,GUPTA R. Time-varying impact of monetary policy shocks on US stock returns:The role of investor sentiment[J]. The North American Journal of Economics and Finance,2021,58:101550.

[7]姜富偉,郭鵬,郭豫媚.美聯儲貨幣政策對我國資產價格的影響[J].金融研究,2019(5):37-55.

[8]王宏濤,曾晶晶,王曉芳.中美貿易摩擦背景下貨幣政策對資產價格的溢出效應研究[J].統計與決策,2020(19):131-136.

[9]吳立元,趙扶揚,王懺,等.美國貨幣政策溢出效應、中國資產價格波動與資本賬戶管理[J].金融研究,2021(7):77-94.

[10]AMMER J,VEGA C,WONGSWAN J. International transmission of U.S. monetary policy shocks:Evidence from stock prices[J]. Journal of Money,Credit and Banking,2010,42:179-198.

[11]LAEVEN L,TONG H. US monetary shocks and global stock prices[J]. Journal of Financial Intermediation,2012,21(3):530-547..

[12]WONGSWAN J. The response of global equity indexes to U.S. monetary policy announcements[J]. Journal of International Money and Finance,2008,28(3):344-365.

[13]COOTNER P H,FRIEDMAN M,SCHWARTZ A J. A monetary history of the United States 1867—1960[R]. Nber Books,1966,70:512–523.

[14]BRENANKE B S,BLINDER A S. The federal funds rate and the channels of monetary transmission[J]. The American Economic Review,1992,82(4):901-921.

[15]KIM S. International transmission of US monetary policy shocks:Evidence from VAR's[J]. Journal of monetary Economics,2001,48(2):339-372.

[16]BJRNLAND H C,LEITEMO K. Identifying the interdependence between US monetary policy and the stock market[J]. Journal of Monetary Economics,2009,56(2):275-282.

[17]鄧創,席旭文.中美貨幣政策外溢效應的時變特征研究[J].國際金融研究,2013(9):10-20.

[18]肖衛國,蘭曉梅.美聯儲貨幣政策正常化對中國經濟的溢出效應[J]. 世界經濟研究,2017(12):38-49+133.

[19]金春雨,張龍.美聯儲貨幣政策對中國經濟的沖擊[J].中國工業經濟,2017(1):25-42.

[20]BRENANKE B S,REINHART V R. Conducting monetary policy at very low short-term interest rates[J]. The American Economic Review,2004,94(2):85-90.

[21]BORIO C E V,DIAYATAT P. Unconventional monetary policies:An appraisal[J]. Social Science Electronic Publishing, 2010.

[22]ARMENTER,LESTER B. Excess reserves and monetary policy implementation[J]. Review of Economic Dynamics,2017,23:212-235.

[23]WU J C,XIA F D. Measuring the macroeconomic impact of monetary policy at the zero lower bound[J]. Journal of Money,Credit and Banking,2016,48(2-3):253-291.

[24]BORDO M D,DUCA J V,KOCH C. Economic policy uncertainty and the credit channel:Aggregate and bank level US evidence over several decades[J]. Journal of Financial Stability,2016,26:90-106.

[25]BERNANKE B S. The new tools of monetary policy[J]. American Economic Review,2020,110(4):943-983.

[26]FRATZSCHER M,LO DUCA M,STRAUB R. ECB unconventional monetary policy:Market impact and international spillovers[J]. IMF Economic Review,2016,64(1):36-74.

[27]BRENANKE B S,BOIVIN J,ELIASZ P. Measuring the effects of monetary policy:A Factor-Augmented Vector Autoregressive(FAVAR)approach[J]. The Quarterly Journal of Economics,2005,120(1):387-422.

[28]JO S, KARNIZOVA L, REZA A. Industry effects of oil price shocks:A re-examination[J]. Energy Economics,2019,82(C): 179-190.

[29]LESCAROUX F,MIGNON V. Measuring the effects of oil prices on Chinas economy:A factor-augmented vector autoregressive approach[J]. Pacific Economic Review,2009,14(3):410-425.

[30]CHOW G C,LIN A. Best linear unbiased interpolation,distribution,and extrapolation of time series by related series[J]. The review of Economics and Statistics,1971:372-375.

[31]ROSSI L,CHINI E Z. Temporal disaggregation of business dynamics:New evidence for US economy[J]. Journal of Macroeconomics,2021,69:103337.

[32]路妍,吳瓊.量化寬松貨幣政策調整對人民幣匯率變動的影響分析[J].宏觀經濟研究,2016(2):137-149.

[33]孫欣欣,盧新生.美聯儲貨幣政策中性化背景下人民幣外匯市場間均衡關系調整和溢出效應研究[J].世界經濟研究,2017(1):41-59+136.

[34]ZIAEI S M,SZULCZYK K R. Spillover effects of US unconventional monetary policy:Evidence from selected Asian countries[J]. Review of Pacific Basin Financial Markets and Policies,2021,24(2).

[35]LIU Z,SPIEGEL M M,TAI A. Measuring the effects of dollar appreciation on Asia: A FAVAR approach[J]. Journal of International Money and Finance,2017,74: 353-370.

[36]FIORELLI C,MELICIANI V. Economic growth in the era of unconventional monetary instruments: A FAVAR approach[J]. Journal of Macroeconomics,2019,62:103094.

[37]LOMBARDI D,SIKLOS P L,XIE X. Monetary policy transmission in systemically important economies and Chinas impact[J]. Journal of Asian Economics,2018,59:61-79.

[38]張天頂.西方國家貨幣政策與國際大宗商品的價格動態[J].世界經濟研究,2015(10):23-32+127.

The Impact of Federal Reserves Tightening Monetary Policy

on Chinas Financial Market and Its Response: Comparison

Between the Period of Zero Lower Bound and the Period of

Normalization from the Perspective of Asset PricesZHANG Tian-ding, SHI Zhan

(Economics and Management School, Wuhan University, Wuhan 430072, Hubei, China)

Abstract: Under the new development pattern, the high-quality development of the financial market cannot ignore the influence of external factors. The existing literature is not comprehensive enough to study the impact of the monetary policy adjustment of the Federal Reserve on Chinas financial market, especially the comparative analysis between the zero lower bound period and the normalization period.

This paper argues that the tightening monetary policy implemented by the Federal Reserve will narrow the interest rate gap between China and the United States, promote capital outflow from China, and lead to an increase in real interest rates and corporate financing costs, which in turn will bring asset prices down and have a negative impact on Chinas financial market. After the global financial crisis in 2008 and the COVID-19 pandemic started in 2020, the Federal Reserve kept cutting the federal funds rate, the Federal Reserve has continuously lowered the federal funds rate, making it face the constraint of the zero lower bound of interest rates. The impact of the tightening monetary policy on Chinas financial market may be different from that in the normal period. Based on monthly data of 98 variables in Chinas macroeconomics and finance from January 2002 to July 2021, the Wu-Xia Shadow Federal Funds Rate is used to measure the monetary policy stance of the Federal Reserve during the zero lower bound period, and the Factor-Augmented Vector Autoregressive (FAVAR) model is used to analyze the impact of the Federal Reserves tightening monetary policy shock on Chinas financial market from the perspective of asset prices. The results show that on the whole, the impact of the Federal Reserves tightening monetary policy will have a negative impact on Chinas asset prices through the interest rate channel, and the negative impact has a time lag; the adjustment of the RMB exchange rate has a compensatory effect, that is, it can reduce the pressure of capital outflow through the devaluation of the RMB, thereby weakening the negative impact of the Federal Reserves tightening monetary policy on Chinas asset prices; during the zero lower bound period, the impact of the Federal Reserves tightening monetary policy on Chinas asset prices is more significant than that in the period of normalization.

Compared with the existing literature, this paper mainly makes the following improvements and expansions. Firstly, the Wu-Xia Shadow Federal Funds Rate is used to measure the monetary policy stance of the Federal Reserve during the zero lower bound period to avoid underestimating its negative impact due to the adoption of the federal funds rate. Secondly, the FAVAR model is used to alleviate the omitted variable bias of the VAR model and the TVP-VAR model, and provide sufficient information for identifying structural shocks. Thirdly, a comparative analysis between the zero lower bound period and the normalization period is conducive to better grasping the time-varying impact of the Federal Reserves monetary policy shock on Chinas financial market.

In order to better deal with the negative impact of the Federal Reserves tightening monetary policy on Chinas financial market and macroeconomy, it is necessary to deeply analyze and grasp the reasons and essence of the change in the trend of the Federal Reserves monetary policy. While adhering to the principle of “self-centered” monetary policy, we will pay close attention to and be alert to the possible negative impact of the Federal Reserves tightening monetary policy, and continue to deepen the reform of the RMB exchange rate to ensure that the RMB exchange rate is appropriately flexible and has sufficient room for adjustment.

Key words: Federal Reserve; tightening monetary policy; asset price; FAVAR model; zero lower bound; interest rate channel

CLC number:F831.6Document code:AArticle ID:1674-8131(2022)04-0055-18(編輯:朱德東)