GARCH模型的二次加權復合分位數估計①

鐘澤君, 李婷婷

西南大學 數學與統計學院, 重慶 400715

文獻[1-2]提出了廣義自回歸條件異方差(GARCH)模型, 該模型主要用于刻畫資產收益率的波動規律. 文獻[3-4]將GARCH同多種傳統模型進行實證比較, 結果表明GARCH能更為準確地反映我國某些市場的波動情況. 后續學者根據市場特征和需求的不同對GARCH進行了推廣研究, 并演化出了一系列GARCH族模型[5].

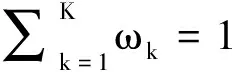

目前, 用于估計GARCH模型參數的方法多種多樣. 文獻[6]將類極大似然(QML)法用于GARCH和ARMA-GARCH模型的參數估計; 文獻[7]將QML法擴展到一系列多維GARCH類模型, 且實證表明其能很好地刻畫匯率序列的波動. 雖然文獻[8]指出QML估計對數據分布具有一定的容錯性, 但其對異常值很敏感, 少量異常值就會對QML估計產生巨大的影響, 也即QML估計并不穩健, 其次, QML法還要求序列4階矩存在, 而金融收益率時序列分布往往呈現出“尖蜂厚尾”的特點, 難以滿足該條件. 由此, 文獻[9]提出了較為穩健的偏差絕對值最小(LAD)法. 文獻[10]提出了基于傳統GARCH模型的分位數回歸估計(QR)法, 并證明了該估計的一致性. 雖然QR估計一定程度上減少了數據尖峰厚尾所造成的估計誤差, 但風險水平的選取將直接影響到QR估計的結果. 因此, 文獻[11]將復合分位數回歸(CQR)應用于估計高頻數據的GARCH參數, 數值模擬結果顯示CQR估計較QR估計更為精確有效. CQR通過綜合考慮多個風險水平下的條件QR使得估計更為穩健有效, 但應對不同的市場損失情況應當賦予不同程度的損失, 故文獻[12]考慮加權復合分位數回歸(WCQR)法, 其通過極小化WCQR參數估計的漸進方差得到權重值, 對于不同分位數回歸給予不同的權重, 以此得到更加穩健有效的估計.

近年來, 受文獻[13]提出的兩步QR思想的啟發, 文獻[14]提出了GARCH模型的混合QR估計, 該估計主要分為兩步: 首先計算QML估計下的條件標準差擬合序列, 接著將此條件標準差擬合序列的倒數作為QR損失的權重得到估計, 數值分析表明混合QR估計可以削弱極端波動的影響, 得到更為精確有效的估計; 文獻[15]還將上述混合QR估計用于探究GARCH-X誤差模型, 數值模擬顯示出該混合估計在大樣本下表現最優. 本文進一步將混合估計擴展到CQR, 結合WCQR思想, 由此提出二次加權分位數回歸(BWCQR)技術. 數值模擬及實證分析表明利用BWCQR估計GARCH模型參數在一定準則下相較已有估計技術更加合理有效.

1 模型及估計

1.1 GARCH模型的BWCQR估計

記yt表示某資產第t天的收益率, 則標準GARCH(p,q)模型為

yt=vtηt

對應GARCH(p,q)模型的條件τk分位數為

(1)

GARCH模型的CQR估計[11]為

(2)

將文獻[12]提出的WCQR擴展至GARCH模型

(3)

將文獻[14]提出的混合QR加權思想擴展到CQR, 由此衍生出估計

(4)

將式(3)和式(4)相整合, 即可得到本文提出的BWCQR估計

(5)

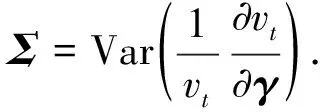

1.2 假設及定理

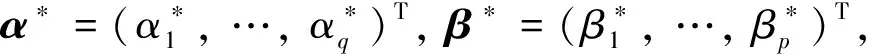

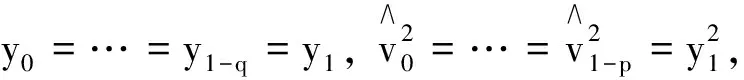

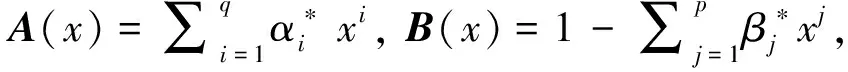

在給出BWCQR估計的漸進性質之前, 須引入一些記號和模型假設: 記向量a的歐幾里得范數為‖a‖;C表示在不同的計算過程中不盡相同的任一正數; 定義矩陣A=(aij)的歐幾里得范數為‖A‖=∑i,j|aij|;V表示一廣義可積隨機變量; {St}表示一平方可積非負平穩遍歷過程且滿足St∈Ft-1; 變量ρ滿足 0<ρ<1;ρτk(u)關于u的導數為ψτk(u)=τk-I(u<0).

假設1模型的真值θ*為Θμ的內點, 其中參數空間Θμ定義為

其中實數μ∈(0, 1)且使得θ*∈Θμ.

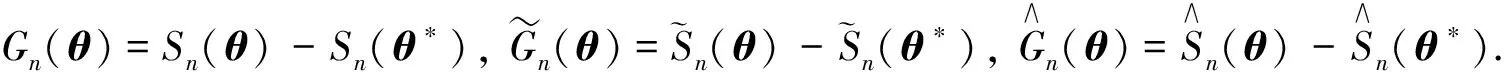

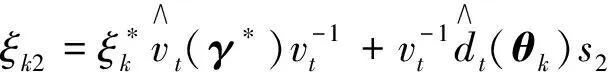

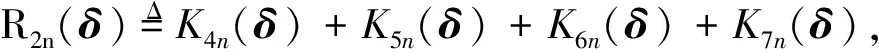

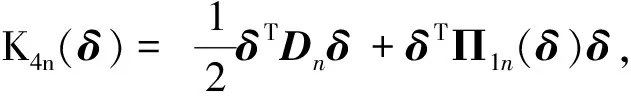

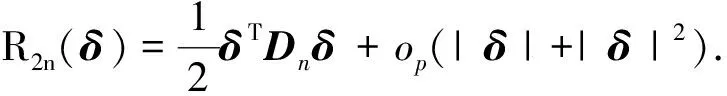

證明分別定義

本文主要證明定理2及推論3, 定理1不作詳細證明. 關于定理1可參考文獻[15]中定理1的證明, 分證四點即可:

4) 對任一θ#∈Θμ, 當0時有其中B(θ#)={θ#∈Θμ: |θ#-θ|<}表示以θ#為中心為半徑的鄰域.

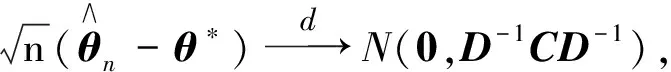

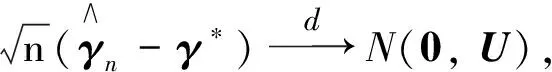

注1當K=1,ω=1且vt=1時, 定理2退化為QR估計的漸進性質, 詳見文獻[10]定理2; 當K=1且ω=1時, 定理2退化為混合QR的漸進性質, 詳見文獻[15]定理2; 當ω=1且vt=1時, 定理2退化為CQR的漸進性質, 詳見文獻[11]定理2.

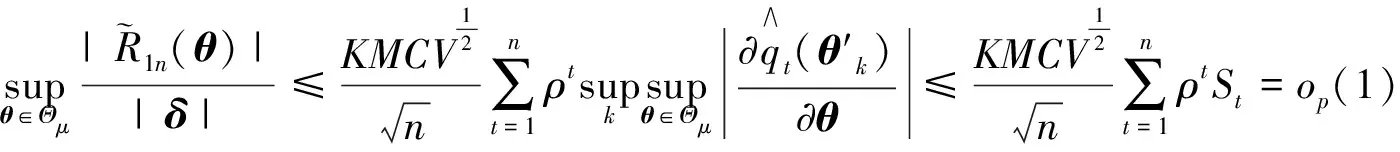

證明

(6)

注意到, 對?τ∈(0, 1)有ρτ(x)≤|x|. 由ρτ(x)的Lipschitz連續性及式(6), 有

(7)

(8)

因此, 由式(8)及A.2有

2) 定義

由文獻[16]有等式

(9)

(10)

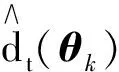

lk(θ)-lk(θ*)=dt(θk)[-ψτk(ηtk)+Btk]

(11)

據ψτ(x)的定義對其應用Fubini定理及泰勒展開有

(12)

引理2在假設1-3滿足的條件下, 有

證明引理2的證明同引理1的證明類似

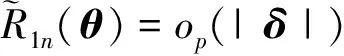

據文獻[17]定理3.1和式(9)易證K1n(δ)=op(|δ|)與K2n(δ)=op(|δ|2).

引理3在假設1-3滿足的條件下, 有

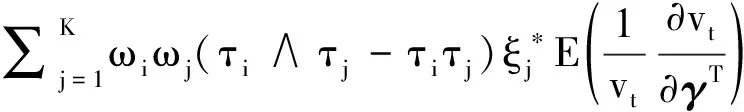

其中

證明由式(9)有

(13)

對R1n(δ)泰勒展開:R1n(δ)=-δTCn-δTK3n(θ′)δ, 其中

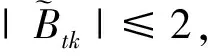

定義Btk=Btk1+Btk2, 其中

由中值定理、 文獻[10]A.2及假設3, 對?ζ>0

(14)

對K5n(δ)進行放縮后

定理2證明結合引理1-3和定理1, 同文獻[15]中定理2的證明類似即可證明該定理.

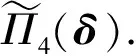

注2令

推論1證明矩陣C可分為4塊分塊矩陣

同樣可以將矩陣D分為4塊分塊矩陣

注意到, 在假設4及權重向量ω>0的條件下矩陣D,C均為嚴格正的可逆矩陣, 矩陣D-1CD-1的右下塊(p+q)× (p+q)維矩陣U為

其中

經計算可得推論1成立.

1.3 參數估計步驟

將本文提出的BWCQR分為如下6個步驟:

2 數值分析

2.1 蒙特卡洛模擬

基于GARCH(1, 1)模型

利用蒙特卡洛數值模擬檢驗本文所提BWCQR方法在有限樣本下相較QML,QR和CQR方法的穩健性和有效性. 數值模擬模型參數選取如下:

(i) 分別考慮擾動項序列ηt服從標準正態分布N(0, 1),t(5)分布和t(3)分布;

(ii) 樣本容量分別取n=300,500,1 000和1 500進行300次重復抽樣;

(iii) 復合分位數回歸模型中K值取5,9和19, QR估計的風險水平取0.3,0.5和0.7;

(iv) 本文采用估計量的偏差(Bias)、 標準差(SD)和均方誤差(MSE)作為估計的評價標準.

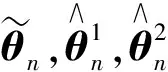

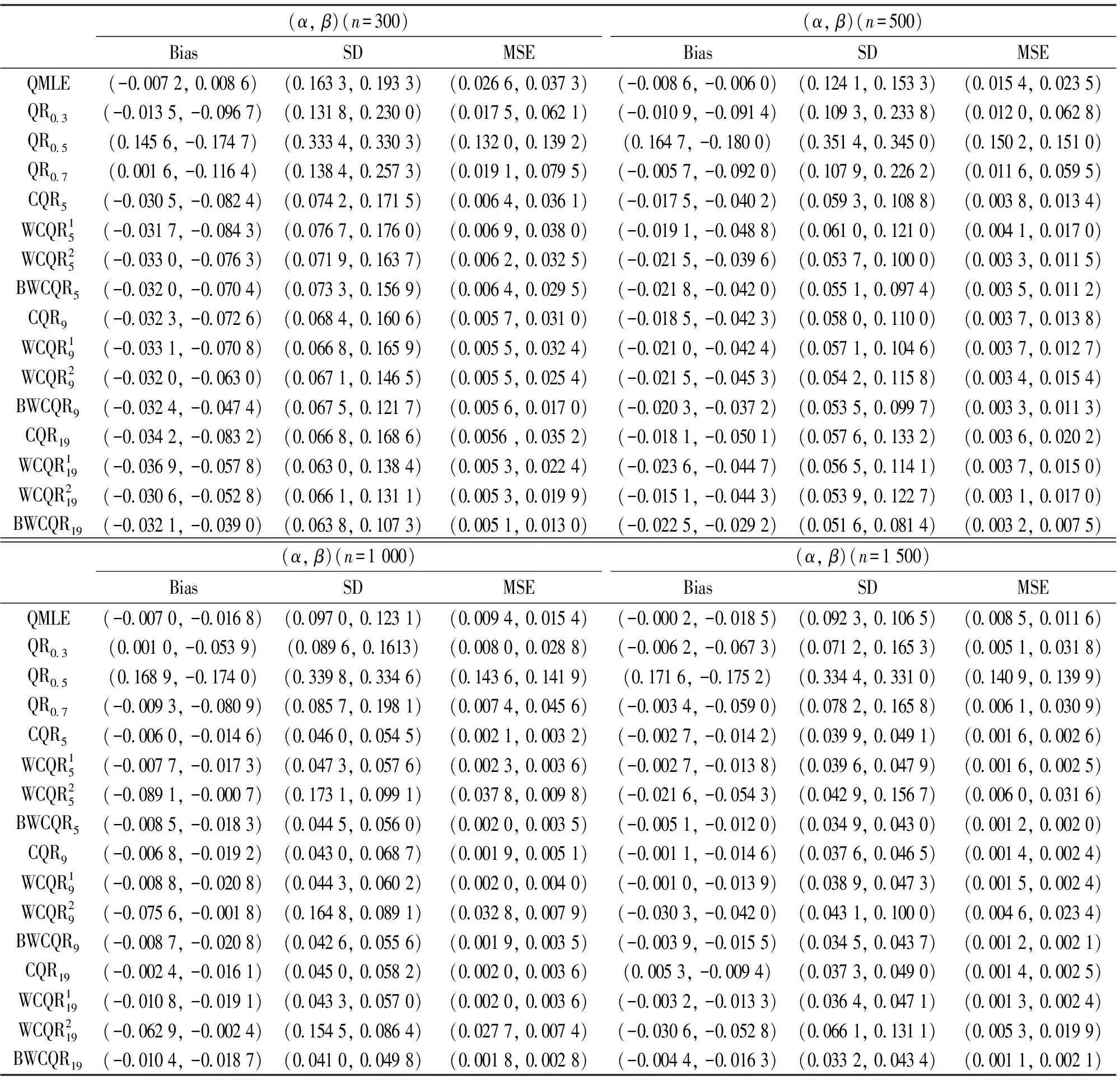

表1 GARCH(1,1)模型的不同估計的比較,ηt~N(0, 1)

續表

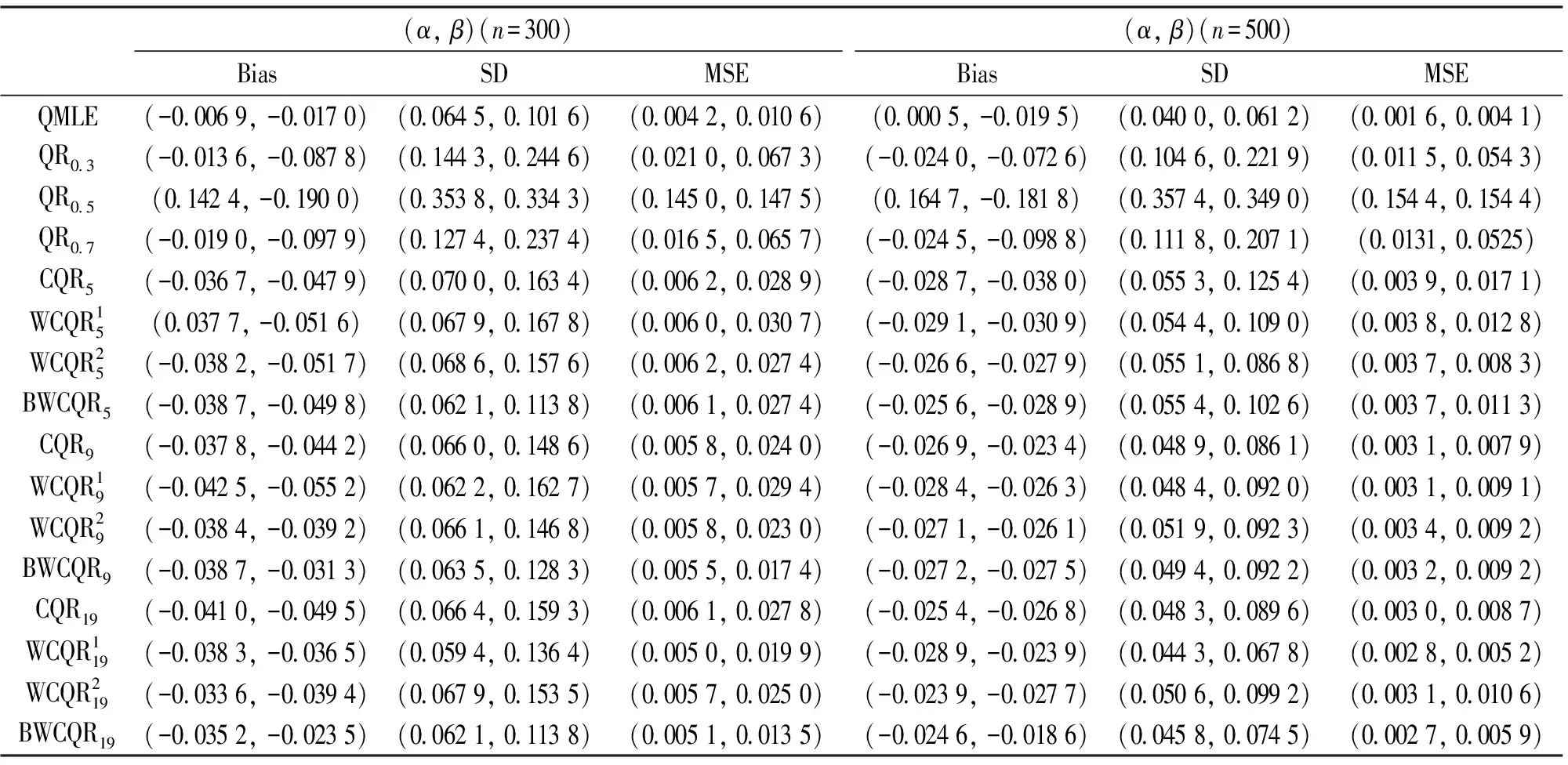

表2 GARCH(1,1)模型的不同估計的比較,ηt~t(5)

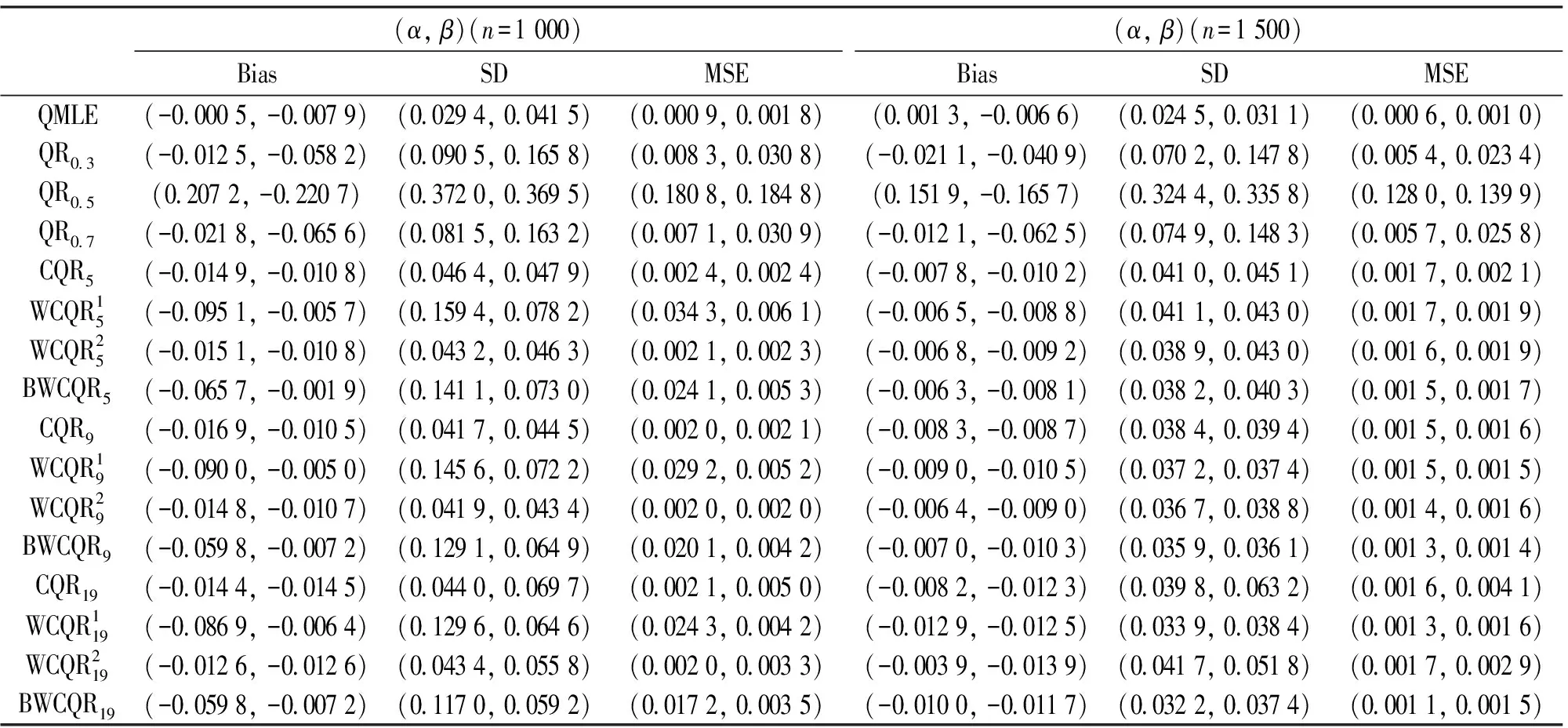

表3 GARCH(1,1)模型的不同估計的比較,ηt~t(3)

分析結果得到:

(i) 無論擾動序列的分布如何, 對任一估計, 隨著樣本量n的增大, MSE愈小;

(ii) 各類復合分位數估計對K值的敏感程度不強;

(iii) 樣本規模n一定時,K越大, MSE越小, 也即K取19時各類復合分位數回歸估計最優;

(iv) 當擾動項服從正態分布時, QMLE最優;

(v) 當擾動項服從重尾分布時, 總體而言, BWCQR估計明顯優于WCQR1, 略優于WCQR2, 且隨著K的增加BWCQR估計的競爭力愈強.

2.2 實證分析

選取上證和滬深300股指作為研究對象, 實證區間為2015年1月5日至2021年5月11日, 共計1 544個樣本數據. 記pt為第t交易日的收盤價,rt為百倍對數收益率:rt=100×(lnpt-lnpt-1).

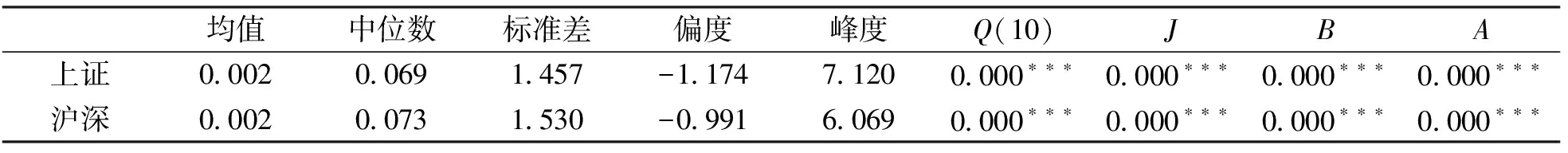

表4給出rt序列的描述性統計分析值. 均值大于0, 說明股指整體趨勢上行, 且序列不服從正態分布、 不獨立同分布. 綜上所述, 足以表明rt序列具有典型的高峰厚尾特征. Ljung-Box檢驗Q統計量和ADF檢驗表明序列具有明顯的長記憶性且平穩.

表4 股指收益率序列描述性統計信息

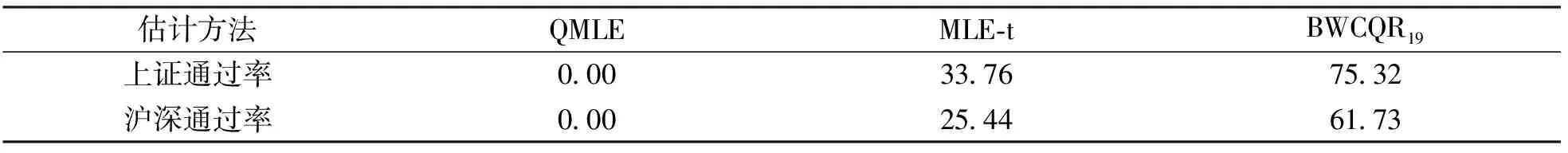

本文選用GARCH(1, 1)對該時間序列進行建模分析, 采用向前一步滾動窗口預測方法, 并將2015年1月5日至2020年1月23日作為初始滾動窗口. 本文對rt分別采用QMLE, MLE-t和BWCQR19進行擬合, 對應標準化殘差序列的ARCH-LM檢驗通過率列于表5. 表5結果符合數值模擬結論, BWCQR估計明顯優于QMLE和MLE-t.

表5 標準化殘差序列的ARCH-LM檢驗通過率

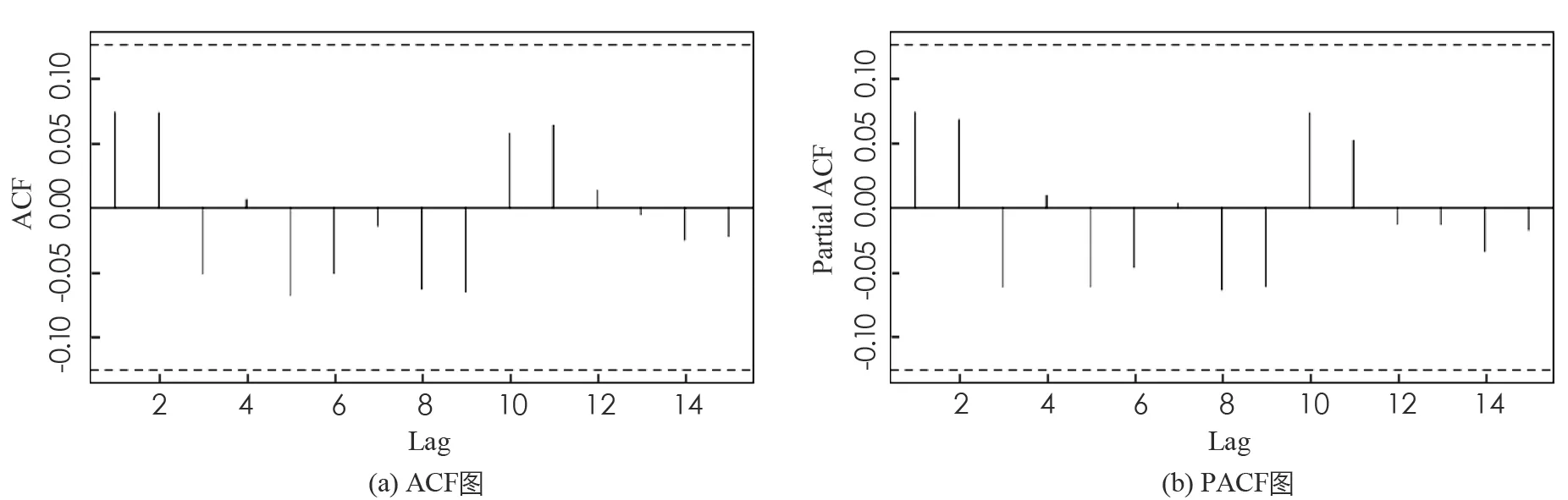

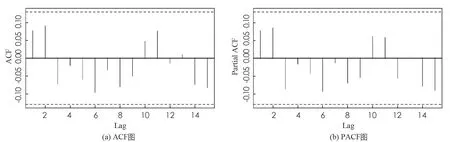

進一步, 上證指數全序列和滬深300股指全序列在BWCQR估計下的標準化殘差序列的自相關(ACF)圖和偏自相關(PACF)圖, 如圖1,2所示, 可見BWCQR估計下股指的標準化殘差序列是白噪聲序列, 這再次驗證了BWCQR估計的優良性.

圖1 BWCQR估計下上證股指標準化殘差序列

圖2 BWCQR估計下滬深股指標準化殘差序列

3 結語

本文提出了GARCH模型的BWCQR估計并探究其大樣本性質. 數值模擬結果顯示: 當擾動項序列服從正態分布時, QML估計略優于BWCQR估計; 當擾動項序列服從厚尾分布時, BWCQR估計明顯優于傳統估計. 我們將提出的BWCQR擬合分析上證和滬深股指波動系統, 結果表明BWCQR估計能更為合理有效地刻畫股指時序的波動規律.