疫情背景下投資者情緒與股價(jià)關(guān)系研究

楊麓寧

【摘要】文章通過主成分分析法構(gòu)建情緒指數(shù)體系。在通過ADF檢驗(yàn)后,文章構(gòu)建了VAR模型,具體探究投資者情緒與滬深300指數(shù)收盤價(jià)的相互影響關(guān)系,并通過Granger因果檢驗(yàn)研究其中情緒與價(jià)格之間的因果關(guān)系,最后進(jìn)行脈沖響應(yīng)分析,進(jìn)一步研究投資者情緒和收盤價(jià)之間長(zhǎng)期的相互影響效應(yīng)。

【關(guān)鍵詞】投資者情緒;股票價(jià)格;脈沖響應(yīng)分析;VAR模型;行為金融

【中圖分類號(hào)】F830.59

一、引言

行為金融學(xué)以市場(chǎng)參與主體非理性假設(shè)為基礎(chǔ),在傳統(tǒng)金融學(xué)理論的基礎(chǔ)上納入心理學(xué)、行為科學(xué)等學(xué)科的研究。從行為金融學(xué)角度來看,市場(chǎng)中存在理性投資者和非理性投資者,理性投資者通常根據(jù)基本面信息做出決策,在股價(jià)偏離內(nèi)在價(jià)值時(shí)實(shí)施套利;而非理性投資者可能會(huì)受到過度自信、羊群效應(yīng)等心理的影響,做出不合理的投資決策,因此,市場(chǎng)競(jìng)爭(zhēng)并非完全有效。其中,投資者情緒發(fā)揮著重要作用。

我國(guó)A股市場(chǎng)具有個(gè)人散戶投資者占比高的特點(diǎn),容易出現(xiàn)集體的非理性行為,在新冠肺炎疫情蔓延的背景下,對(duì)于投資者情緒的度量具有重要作用。通過深入分析市場(chǎng)環(huán)境和投資者心理,構(gòu)建切實(shí)有效的投資者情緒指標(biāo)體系,采取對(duì)應(yīng)措施,最小化投資者情緒引發(fā)的風(fēng)險(xiǎn),推動(dòng)經(jīng)濟(jì)的平穩(wěn)發(fā)展。

二、投資者情緒指數(shù)的構(gòu)建

(一)指標(biāo)選取

本文選取了五個(gè)間接情緒指標(biāo),構(gòu)造了復(fù)合指標(biāo)體系,選取結(jié)果如表1所示。

(二)數(shù)據(jù)來源與處理

研究從RESSET數(shù)據(jù)庫和Wind數(shù)據(jù)庫中,選擇了2020年1月21日至2022年2月9日的495個(gè)工作日的日度數(shù)據(jù),進(jìn)行市場(chǎng)情緒的實(shí)證研究,探究其與收盤價(jià)之間的關(guān)系。

(三)情緒指數(shù)的構(gòu)造—主成分分析法

考慮到投資者情緒與市場(chǎng)收盤價(jià)之間存在時(shí)滯,故將五個(gè)間接指標(biāo)滯后一期,再進(jìn)行主成分分析。

經(jīng)過主成分分析,得到Y(jié)1的貢獻(xiàn)率為41.479%,Y2的貢獻(xiàn)率為20.363%,為此構(gòu)建情緒指數(shù):

根據(jù)得到的情緒指數(shù)MICI最終表達(dá),情緒指數(shù)與換手率、成交量和漲跌幅呈正相關(guān)關(guān)系,與歷史市盈率相對(duì)盈利增長(zhǎng)比率和市盈率呈負(fù)相關(guān)關(guān)系。總體來看,情緒指數(shù)MICI反映了市場(chǎng)的投資者情緒狀況,MICI值越大時(shí),表明投資者情緒越高漲,股市行情上行。

三、情緒指數(shù)市場(chǎng)效果檢驗(yàn)——基于滬深300指數(shù)

(一)單位根檢驗(yàn)

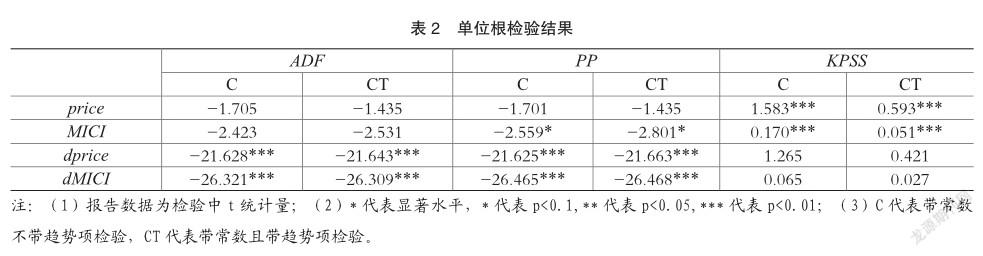

為避免出現(xiàn)偽回歸現(xiàn)象,要求時(shí)間序列平穩(wěn),因此需要對(duì)價(jià)格和情緒指數(shù)做單位根檢驗(yàn)。為確保檢驗(yàn)的可信度,本文采取ADF檢驗(yàn)、PP檢驗(yàn)以及KPSS檢驗(yàn)分別對(duì)price和MICI進(jìn)行單位根檢驗(yàn)。其中ADF檢驗(yàn)與PP檢驗(yàn)原假設(shè)為存在單位根,KPSS檢驗(yàn)原假設(shè)為不存在單位根。結(jié)果如表2所示。

表2結(jié)果顯示,在原始指標(biāo)變量下,價(jià)格price在ADF檢驗(yàn)和PP檢驗(yàn)中均無法在10%顯著水平下拒絕原假設(shè),情緒指數(shù)MICI在ADF檢驗(yàn)中無法拒絕原假設(shè),在PP檢驗(yàn)中在10%顯著水平下拒絕原假設(shè),兩變量在KPSS檢驗(yàn)中在1%顯著水平下拒絕原假設(shè),即認(rèn)為price存在單位根。依據(jù)MICI大部分檢驗(yàn)的結(jié)果,我們認(rèn)為MICI不存在單位根。在經(jīng)過一階差分處理后,兩變量在1%顯著水平下拒絕ADF檢驗(yàn)與PP檢驗(yàn)原假設(shè),而不拒絕KPSS檢驗(yàn)原假設(shè)。綜合來看,MICI為平穩(wěn)序列,price為一階單整序列。

(二)協(xié)整檢驗(yàn)

單位根檢驗(yàn)顯示MICI為平穩(wěn)序列,price為一階單整序列,可能存在協(xié)整關(guān)系。為提高檢驗(yàn)的精度,需要進(jìn)一步進(jìn)行協(xié)整分析。常見的協(xié)整檢驗(yàn)有Johansen協(xié)整檢驗(yàn)和E-G兩步法,本研究采用Johansen協(xié)整檢驗(yàn)方法中的跡統(tǒng)計(jì)量檢驗(yàn)法和最大特征值檢驗(yàn)法。表3給出股票價(jià)格price與投資者情緒指數(shù)MICI是否與其他任一變量存在協(xié)整關(guān)系,由結(jié)果可知,在5%的置信水平下,跡統(tǒng)計(jì)量和最大特征值的P值均小于0.05,拒絕協(xié)整關(guān)系為0個(gè)的原假設(shè),說明投資者情緒和股票價(jià)格之間存在長(zhǎng)期穩(wěn)定的協(xié)整關(guān)系,可以構(gòu)建VAR模型進(jìn)行進(jìn)一步的分析。

(三)VAR檢驗(yàn)

對(duì)各個(gè)時(shí)間序列數(shù)據(jù)進(jìn)行平穩(wěn)性檢驗(yàn),初步檢驗(yàn)發(fā)現(xiàn),滬深300收盤價(jià)和市盈率存在單位根,為非平穩(wěn)時(shí)間序列,故對(duì)其進(jìn)行一階差分,差分后通過檢驗(yàn)。在進(jìn)行VAR分析前,判定模型的最優(yōu)滯后階數(shù)為6階。

由此可得出VAR模型的回歸方程:

對(duì)上述VAR 模型進(jìn)行檢驗(yàn),表4報(bào)告了實(shí)證結(jié)果。

當(dāng)情緒指數(shù)MICI為因變量,收盤價(jià)為自變量時(shí),在滯后的前三階,收盤價(jià)對(duì)投資者情緒存在正向影響,在1%的水平下顯著,說明短期內(nèi)股票走勢(shì)向好對(duì)于投資者情緒的高漲具有一定推動(dòng)作用。股市利好能夠提升投資者信心,吸引更多投資者進(jìn)入市場(chǎng),進(jìn)一步推動(dòng)股市的繁榮,再次激發(fā)投資者的樂觀情緒。而從滯后四階開始,收盤價(jià)對(duì)投資者情緒出現(xiàn)了反向作用,說明股價(jià)對(duì)于投資情緒的提振作用不具有長(zhǎng)期性。對(duì)于MICI的滯后項(xiàng),正負(fù)系數(shù)交替出現(xiàn),且都較為顯著,說明在選取期限內(nèi),投資者情緒波動(dòng)大,市場(chǎng)上的各種變動(dòng)都會(huì)導(dǎo)致其情緒的起伏。這也與疫情期間,投資者更容易因?yàn)榻鹑诋愊螽a(chǎn)生悲觀情緒的現(xiàn)狀相符。

當(dāng)dprice為因變量,MICI為自變量時(shí),隨著滯后階數(shù)的增加,系數(shù)由正轉(zhuǎn)負(fù),說明投資者情緒對(duì)于股票價(jià)格的提高有一定推動(dòng)作用,但影響具有波動(dòng)性。對(duì)于dprice的滯后項(xiàng),滯后一階和二階的系數(shù)為正,說明在短期內(nèi)股市價(jià)格對(duì)自身具有正向的影響;滯后三至五階的系數(shù)為負(fù),說明這種正向影響逐漸得到修正,使股票回歸其基礎(chǔ)價(jià)值;但影響都不顯著,表明歷史價(jià)格對(duì)當(dāng)前階段的收盤價(jià)的解釋效力不強(qiáng)。

(四)Granger因果檢驗(yàn)

格蘭杰因果檢驗(yàn)?zāi)軌蚍治鲎兞恐g的因果關(guān)系,依據(jù)構(gòu)建的情緒指數(shù)MICI,進(jìn)行MICI和滬深300指數(shù)收盤價(jià)dprice之間的檢驗(yàn),結(jié)果如表5所示。

選定上文的最優(yōu)滯后階數(shù)6時(shí),在1%的顯著性水平下拒絕了滬深300收盤價(jià)不是投資者情緒變化的Granger原因的零假設(shè),即價(jià)格的變化會(huì)導(dǎo)致投資者情緒的變化。當(dāng)股市處于上行態(tài)勢(shì),投資者通常會(huì)形成看漲的判斷,情緒趨向于樂觀。同時(shí),投資者情緒變化也是股票價(jià)格變化的原因,上述結(jié)論與前人的多數(shù)結(jié)論相似。

(五)脈沖響應(yīng)分析

為了進(jìn)一步分析收盤價(jià)和投資者情緒之間長(zhǎng)期的相互影響效應(yīng),還需要進(jìn)行脈沖響應(yīng)分析。

1.VAR模型平穩(wěn)性檢驗(yàn)

滬深300指數(shù)收盤價(jià)(dprice)與投資情緒(MICI)的VAR模型特征方程的特征根都在單位圓內(nèi),說明VAR模型是穩(wěn)定的。

2.脈沖響應(yīng)分析

VAR模型的原理表明,當(dāng)變量受到?jīng)_擊后,除對(duì)當(dāng)期變量產(chǎn)生影響外,還會(huì)產(chǎn)生滯后效應(yīng)。因此有必要對(duì)這種滯后效應(yīng)進(jìn)行分析,需要考慮脈沖響應(yīng)函數(shù)。脈沖響應(yīng)函數(shù)能夠反映對(duì)某變量施加沖擊之后對(duì)其他變量的動(dòng)態(tài)影響,描述沖擊后的變化趨勢(shì)。圖1分別給出MICI和dprice受到?jīng)_擊之后,另一變量的脈沖響應(yīng),其中橫坐標(biāo)為滯后階數(shù),縱坐標(biāo)為脈沖影響。

其中,圖1中上圖描述了投資者情緒MICI受到?jīng)_擊之后,收盤價(jià)dprice的響應(yīng)。觀察可知,對(duì)投資情緒施加正向股市收益的沖擊之后,股票價(jià)格會(huì)發(fā)生正向變化,在第二期之后回落至零點(diǎn)以下,產(chǎn)生負(fù)向變化,在第四期逐漸回升,趨于平穩(wěn)。這說明投資者的非理性因素顯著,且存在頻繁的短期交易行為,當(dāng)投資者情緒因受到正向沖擊而高漲后,股票價(jià)格出現(xiàn)上升,但之后投機(jī)行為逐漸消除價(jià)格中的非理性因素,收盤價(jià)逐漸回歸價(jià)值。

圖1中下圖描述了收盤價(jià)dprice受到?jīng)_擊之后,投資者情緒MICI的變化趨勢(shì)。當(dāng)對(duì)收盤價(jià)施加正向的沖擊之后,投資者情緒樂觀,一直位于零點(diǎn)以上,并在滯后四階之后趨于平穩(wěn)。這表明,投資者情緒與股票價(jià)格同向變化,且股價(jià)的沖擊對(duì)投資者情緒的正向影響具有一定的持續(xù)性。

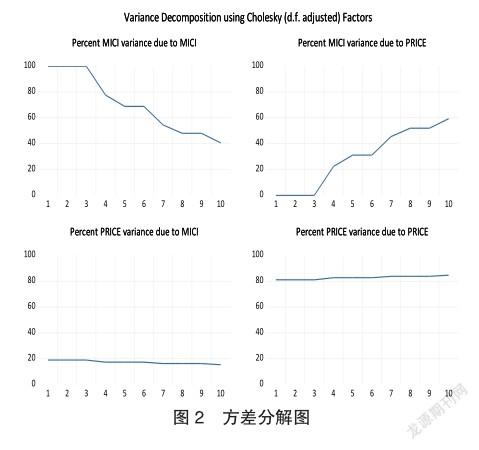

(六)方差分解分析

圖2為方差分解分析結(jié)果,其中縱軸表示貢獻(xiàn)率(單位:%),橫軸表示期數(shù)。在投資者情緒演進(jìn)的過程中,前兩期由于自身沖擊作用使其貢獻(xiàn)率達(dá)到100%,之后受市場(chǎng)波動(dòng)、經(jīng)濟(jì)環(huán)境演變等因素影響,自身沖擊緩慢下降,也體現(xiàn)了區(qū)間內(nèi)投資者情緒波動(dòng)大的特征。若不考慮投資者情緒的自身影響,股票價(jià)格變動(dòng)對(duì)投資者情緒的貢獻(xiàn)率從0%持續(xù)上升至60%,說明股價(jià)對(duì)投資者情緒的解釋力不斷增強(qiáng)。此外,投資者情緒對(duì)股價(jià)變動(dòng)的貢獻(xiàn)度較穩(wěn)定,維持在20%左右。股票價(jià)格自身作用的貢獻(xiàn)度維持在80%左右且有所上升,說明股票價(jià)格的自身沖擊作用較穩(wěn)定。

四、研究結(jié)論

本文的研究結(jié)果發(fā)現(xiàn):股票走勢(shì)向好對(duì)于投資者情緒的高漲具有一定推動(dòng)作用;新冠肺炎疫情暴發(fā)的兩年來,投資者情緒波動(dòng)大,市場(chǎng)上的各種變動(dòng)都會(huì)導(dǎo)致情緒的起伏,更容易受到金融異象的影響;在短期內(nèi),股市價(jià)格會(huì)對(duì)自身產(chǎn)生顯著的正向影響,但會(huì)隨著時(shí)間的推移逐步回歸其基礎(chǔ)價(jià)值,通過歷史價(jià)格難以較為準(zhǔn)確地預(yù)測(cè)當(dāng)前及未來價(jià)格。

上述實(shí)證結(jié)果可以為新冠肺炎疫情下我國(guó)股票市場(chǎng)的發(fā)展和完善提供參考。在我國(guó)股票市場(chǎng)發(fā)展歷史較短、投資者情緒波動(dòng)大的背景下,可以從以下方面入手,推動(dòng)市場(chǎng)的穩(wěn)健發(fā)展:一是規(guī)范金融市場(chǎng)的信息發(fā)布,為投資者提供具有全面性、準(zhǔn)確性和客觀性的信息,同時(shí)提高投資者的專業(yè)知識(shí)水平和風(fēng)險(xiǎn)防范意識(shí),避免情緒過分波動(dòng);二是完善股票波動(dòng)率檢測(cè)機(jī)制,采取適當(dāng)干預(yù)措施,保證醫(yī)藥等重點(diǎn)行業(yè)穩(wěn)定發(fā)展。

主要參考文獻(xiàn):

[1]吳慧慧,遲駿.投資者情緒、風(fēng)險(xiǎn)承擔(dān)與股票收益[J].金融發(fā)展研究,2022(1):37-47.

[2]王東嶺,劉永濤.機(jī)會(huì)主義盈余管理、投資者情緒與股價(jià)崩盤風(fēng)險(xiǎn)[J].當(dāng)代金融研究,2022,5(1):20-37.

[3]祝小全,陳卓.隱性杠桿約束、流動(dòng)性風(fēng)險(xiǎn)和投資者情緒[J].金融研究,2021(10):171-189.

[4]汪昌云,武佳薇.媒體語氣、投資者情緒與IPO定價(jià)[J].金融研究,2015(9):174-189.

[5]楊墨竹.ETF資金流、市場(chǎng)收益與投資者情緒:來自A股市場(chǎng)的經(jīng)驗(yàn)證據(jù)[J].金融研究,2013(4):156-169.

[6]姜富偉,孟令超,唐國(guó)豪.媒體文本情緒與股票回報(bào)預(yù)測(cè)[J].經(jīng)濟(jì)學(xué)(季刊),2021,21(4):1323-1344.