股利平穩性對企業債務違約風險的影響

張慶君, 蔣一荻

(天津財經大學 金融學院,天津 300222)

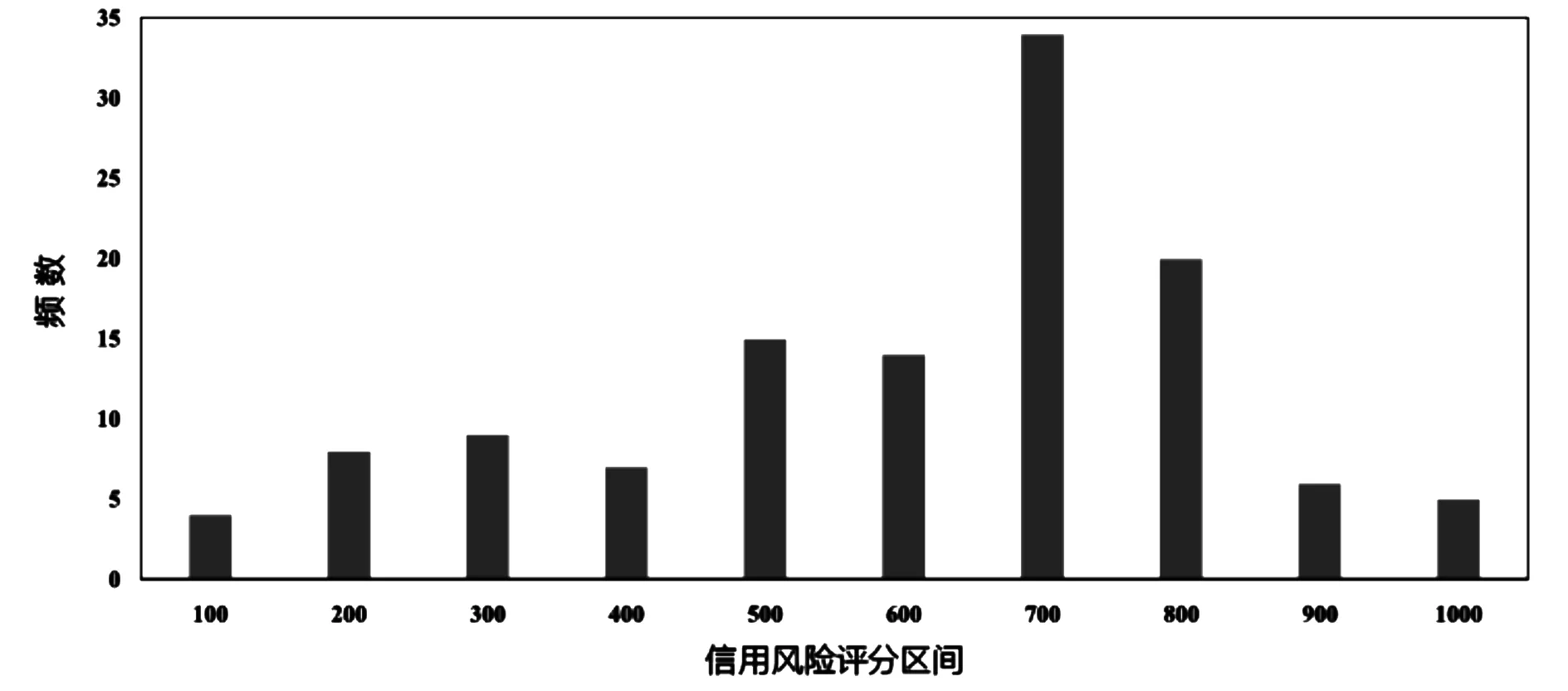

近年來,上市企業債務違約事件頻發引起了債權人、投資者以及社會公眾的高度關注。2020年共有150只債券發生債務違約,金額高達1697.02 億元。圖1為2014—2020年我國上市公司發生債務違約的數額,可以看出我國債務違約數額年年攀升,情形不容樂觀。根據Wind數據,截至2021年2月20日,從債券發行人個數違約率的角度看,我國制造業企業以57%的違約率位居榜首;從余額違約率的角度看,信息技術業以19.14%的違約率位居榜首。之前,企業由于債務融資相對容易,可以利用借新債彌補舊債,從而解決企業本身現金流短缺的問題,企業也可以將自身杠桿保持在最優水平來繼續再投資和再生產。從2015年實施“三去一降一補”去杠桿以及2016年供給側結構性改革開始,企業債務融資的難度增大,財務費用和資本成本也逐漸增加,特別是對于一直依靠借新債抵舊債的企業,近幾年債務違約風險有所增加。債務違約事件的增長不僅影響企業形象和生存能力,更不利于金融市場的發展。因此,不斷增加的企業債務違約風險成為亟待解決的緊迫問題。

圖1 2014—2020年債務違約事件發生金額資料來源:WIND數據庫整理。

一、文獻綜述

股利平穩性是體現企業經營狀況和盈利能力的重要因素。從股利信號傳遞角度,企業的股利政策可以作為信號向外界傳遞出企業經營狀況和盈利能力的相關信息;從股利代理成本角度,相關債權人會在合同中對企業發放股利進行限制,從而約束股東侵占債權人利益的行為。股利信號理論認為在信息不對稱的情況下,股利平穩性可作為一種信號向市場傳遞企業的相關經營信息,如企業經營狀況良好時,會增加股利,向外傳達企業的有利信息,但當企業經營狀況惡化時,降低股利會向市場釋放企業的負面信號。Guttman et al.(2010)[1]指出,當企業成立時間越短、投資機會較多、有形資產較少的時候,企業的股利越趨向于平穩。Fudenberg & Tirole(1995)[2]認為,當企業經營狀況良好時,企業會偏向持謹慎姿態,低估未來的盈利收益,從而導致股利增幅不大。Labhane & Mahakud(2018)[3]指出,企業的資產負債率越低并且投資機會越高,企業則越容易維持股利的平穩。Fliers(2019)[4]指出企業資本結構調整的速度越快,融資能力越強,企業維持股利平穩的能力也越強。

當企業中的大部分股份是由私人投資者持有時,如果股利支付較少,企業則不需要較多資金即可進行現金股利分配,但如果需要支付較多股利時,企業會選擇對部分股票進行回購,從而使不同期間的股利支付額保持穩定,也可增加投資者對企業經營狀況的了解(Brennan & Thakor,1990[5])。總之,無論股利平穩性是否會向外界傳遞企業的內部信息,企業都會為了迎合投資者的需要,將股利調整得趨于平穩(Allen et al.,2000[6])。

股利代理成本理論認為企業的股利越平穩,則代理成本越低,主要從以下三條路徑:

從異質投資者路徑看,為了穩定現有投資者的投資額,企業會偏向于采取股利平穩政策(Allen et al.,2000[6])。從股東路徑看,當企業的現金股利偏低時,股東會要求企業配發更高的現金股利,而企業為了長期留住股東,會答應股東的現金分紅需求,從而自動發生了股利平穩行為,即企業的股利平穩性政策實質是為了滿足尋租要求(Lambrecht & Myers,2012[7])。從自由現金流路徑來看,出于對自由現金流代理成本較高的考慮,大多數成熟型的企業會偏向采取低財務杠桿和穩定的股利政策(Harry & Linda,2007[8])。

從企業管理層角度看,企業CEO的管理能力是影響股利平穩性的重要因素(Van Lent & Sgourev,2013[9];Jillian,2018[10]),而企業管理者擔憂自身職位被替代,會盡量控制股利的平穩性(Wu,2018)[11]。從收益平穩性角度看,投資者會利用稅收法律政策,進行自身稅務籌劃,因此投資者希望每年所獲得的股利是平穩的,以有利于開展自身的稅務籌劃(Miller & Scholes,1978[12])。Baker & Wurgler(2016)[13]也發現,為了使自身的稅負支出更穩定,擁有私人投資者越多的企業越容易制定平穩的股利政策。同時企業中也存在一部分風險規避型的投資者,極不愿意收到比以往更少的股利,為了挽留這部分投資者,企業也偏向于制定平穩性股利政策。從各類行業角度看,在不同行業里實施不同的行業管理政策,會影響企業的股利平穩性。競爭性越強行業中的企業,發放的股利越趨向于平穩,在競爭相對更平和的行業中的企業,比如寡頭壟斷市場里的企業,股利則不太平穩(Ding,2011[14])。

從企業價值角度看,一部分學者,比如Guttman et al.(2010)[1]認為企業的股利越平穩,外界更容易認定企業的盈利能力越強,從而提升企業的價值。一部分學者認為股利的平穩性會降低企業價值,因為股利越平穩,高管變更的概率就越低,從而導致公司價值降低(Wu,2018)[11]。還有一部分學者認為股利平穩性其實和預期收益、企業價值毫無關系(Larkin et al.,2016[15]),因為股利政策會導致投資者低估高價值的企業,或高估低價值的企業,從而無法通過平穩的股利政策真實地表達企業的價值(Fudenberg & Tirole,1995[2])。從吸引投資者角度看,投資者為了追求較低的投資收益風險,更偏愛平穩的股利政策(Larkin et al.,2016[15])。從自由現金流角度看,平穩的股利政策能夠限制管理層對企業現金流的濫用,通過強化對管理層的監督來提高企業的投資決策效率(Jensen,1999[16])。

通過對現有研究文獻進行梳理可以得知,目前對股利平穩性與企業債務違約風險這一問題關注甚少,鮮有學者研究股利平穩性對企業債務違約風險的影響。因此,本文從股利平穩性的角度來研究債務違約風險,并探討當企業面臨債務違約風險時,應怎樣利用股利平穩政策采取相應的對策。

二、研究假設

從股利信號傳遞的角度看,由于經濟市場信息不對稱,外界投資者和債權人無法充分了解企業的內部信息,因此需要以發放的股利作為信號來進行傳遞。若企業股利是穩定的,一方面,投資者對未來的股利收入有著穩定的預期,可以更好地進行自身資金安排,并且能夠對所負擔的稅負進行合理規避,增強自身資金利用的效率,從而加大對企業的投資。另一方面,企業穩定的股利也能夠向外界投資者釋放出企業前景良好、遭遇的風險較小、經營模式穩定、盈利能力只增不減的積極信號,增強投資者進一步投資信心。以上兩方面都會使得企業現金流增加,融資能力和償還債務能力增強,債務違約風險減小。

當股利發揮著信號傳遞作用時,平穩的股利政策會傳遞股東每次收到的股利都是穩定的并且企業前景良好的信號,在幫助股東有效規避稅收的同時又能增強股東的投資信心,從而使股東保持甚至增加投資額,使企業擁有充足的投資資金可供利用,減少債務違約風險。當股利發揮著代理成本的作用時,由于債權人對企業股利政策的約束,會使股東的代理成本提高,減小資金流向高風險項目的可能性,從而降低企業債務違約風險。

由此提出假設H1:股利越平穩,企業的債務違約風險越低。

從股利代理成本的角度看,企業存在著企業、股東和債權者三者之間的代理關系,而股東的目標是自身利益最大化,希望企業可以更多從事高回報的投資項目;債權者的目標是能按時收回應得的本金和利息,希望企業可以更多從事穩定的投資項目。當股東和債權者二者的利益發生沖突時,債權者便會在借款合同中加入限制企業向股東支付高股利的條款,對企業的股利支付行為進行約束,通過將股利穩定在一個固定的區間來約束股東的高回報需求,通過降低企業發生債務違約風險來保證債權者能按時收回本金和利息。

由于國企與非國企處于同一市場環境,會遭遇相似的經營風險,因此股利政策對債務違約風險的影響機制在國企與非國企中都同樣適用,但由于國企受國家和政府的監管約束更大,信息更為透明,因此股利平穩性對債務違約風險的影響機制在國企中更能得到體現。

由此提出假設H2:無論在國企還是非國企中,股利的不平穩性都會增加債務違約風險,但在國企中股利的不平穩對企業風險的影響力高于非國企。

將股權制衡度因素放入股利平穩性和企業債務違約風險之間關系中研究,是由于當企業在給股東分配股利的時候,需要考慮股東的投資份額、股東對股利需求的迫切程度、股東未來再增持股份的可能性等,加之與股東相關的利益損耗。而股權制衡度對上述股東相關利益都有作用并產生重要影響。同時股權制衡度也對企業未來的融資能力、財務績效等有影響,從而影響企業的債務違約風險。現階段關于股權制衡度存在著彼此對立的基本理論,分別為“競爭合謀理論”和“股權制衡理論”。

從“股權制衡理論”視角看,當股權制衡度較高且企業中存在多個持股比例較高的大股東時候,大股東之間可以通過相互監督相互制衡,避免作出不利于企業的行為。比如,某些大股東為了自身利益,制定高股利政策來掏空企業等。此外,由于管理層可能為了不讓自己的職位被更替,或為了獲得一定績效激勵,不以企業在穩定發展基礎上利益最大化為目標,而制定不切實際的平穩股利政策,向股東及外界傳遞虛假信號,會造成企業信譽受損,融資能力下降。大股東之間的相互制衡有利于鼓勵大股東參與公司治理,加強對企業管理層的監督,降低企業發生資金困難的可能性。通過以上兩方面,可得出股權制衡度較高的時候,會起到一定的和股利平穩性相似的監督約束作用,從而緩解股利平穩性與企業債務違約風險的負向關系。

由此提出假設H3a:股權制衡度會削弱股利平穩性與企業債務違約風險之間的關系。

從“競爭合謀理論”視角看,“競爭合謀理論”主要是指企業中由于每個股東都在力求自己的利益最大化,在大股東持股比例越高的企業中,大股東相互監督制約的作用被削弱,基于利益競爭或者合謀的問題更嚴重,甚至會默認彼此去侵犯小股東的利益,造成企業內部管理混亂,導致股東之間對企業的投資決策、經營理念、分紅模式等產生巨大分歧,致使企業的治理功能失效。股利發放政策不穩定,也為大股東牟取控制權私利提供了可乘之機,使企業違約風險加大,企業的債務違約風險上升。

由此提出假設H3b:股權制衡度會增強股利平穩性與企業債務違約風險之間的關系。

三、變量的選取與模型的設定

參考李詩瑤等(2020)[17]、姚鵬和張峰(2019)[18]的研究方法,本文的債務違約風險研究變量采用KMV模型中的EDF變量和DD變量,其中EDF越大,DD越小,表明企業的債務違約風險越高。在穩健性檢驗中,將因變量EDF和DD替換,參考張靖等(2018)[19]、黃賢環等(2018)[20]采用Z-Score計分法中的Z值來代表企業債務違約風險,Z值越高,表明企業債務違約風險越低。

對股利平穩性適用的變量,參考陳艷利等(2019)[21]采用股利不平穩指標來衡量股利平穩性,其中股利平穩性用企業近三年每股稅前現金股利的標準差與近三年每股收益標準差的比值計算,用SOA來表示股利平穩性,當SOA越大,表明企業股利平穩性越低,企業股利越不平穩。

因此,用SOA代表企業股利平穩性,用Risk代表企業債務違約風險,為驗證假設H1,構建基本模型(1)研究股利平穩性對企業債務違約風險的影響。

Riskit=α+α1SOAit+Controlit+μi+εit

(1)

為驗證中介效應影響機制中的內部財務風險渠道,用LEV表示企業的財務杠桿,本文在模型(1)的基礎上構建模型(2)研究股利平穩性與財務杠桿之間的關系,構建模型(3)研究股利平穩性、財務杠桿與企業債務違約風險之間的關系。

LEVit=α+α1SOAit+Controlit+μi+εit

(2)

Riskit=α+α1SOAit+α2LEVit+Controlit+μi+εit

(3)

為驗證中介效應影響機制中的內部股東治理渠道,用Pledge表示企業中是否存在控股股東股權質押,在模型(1)的基礎上構建模型(4)研究股利平穩性與控股股東股權質押之間的關系,構建模型(5)研究股利平穩性、控股股東股權質押與企業債務違約風險之間的關系。

Pledgeit=α+α1SOAit+Controlit+μi+εit

(5)

Riskit=α+α1SOAit+α2Pledgeit+Controlit+μi+εit

(6)

為驗證中介效應影響機制中的外部審計決策渠道,用FEE表示企業審計費用,本文在模型(1)的基礎上構建模型(7)研究股利平穩性與審計費用之間的關系,構建模型(8)研究股利平穩性、審計費用與企業債務違約風險之間的關系。

FEEit=α+α1SOAit+Controlit+μi+εit

(7)

Riskit=α+α1SOAit+α2FEEit+Controlit+μi+εit

(8)

其中,i代表企業,t代表年份,被解釋變量是Riskit,代表第i家企業在t時期的債務違約風險。核心解釋變量為SOA,代表企業的股利平穩性。

中介變量分別為LEV(代表企業財務杠桿)、Pledge(代表企業中是否存在控股股東股權質押)、FEE(代表企業的審計費用)。通過文獻梳理,在模型中加入可能影響企業債務違法風險的控制變量Control:企業規模(SIZE)、資產負債率(DEBT)、發展能力(GROWTH)、企業年齡(AGE)、市盈率(PE)、凈資產收益率(ROA)。μi是企業固定效應,εit是隨機擾動項。

所有變量的相關定義見表1。

表1 相關變量定義

四、實證結果

(一)數據的來源與描述

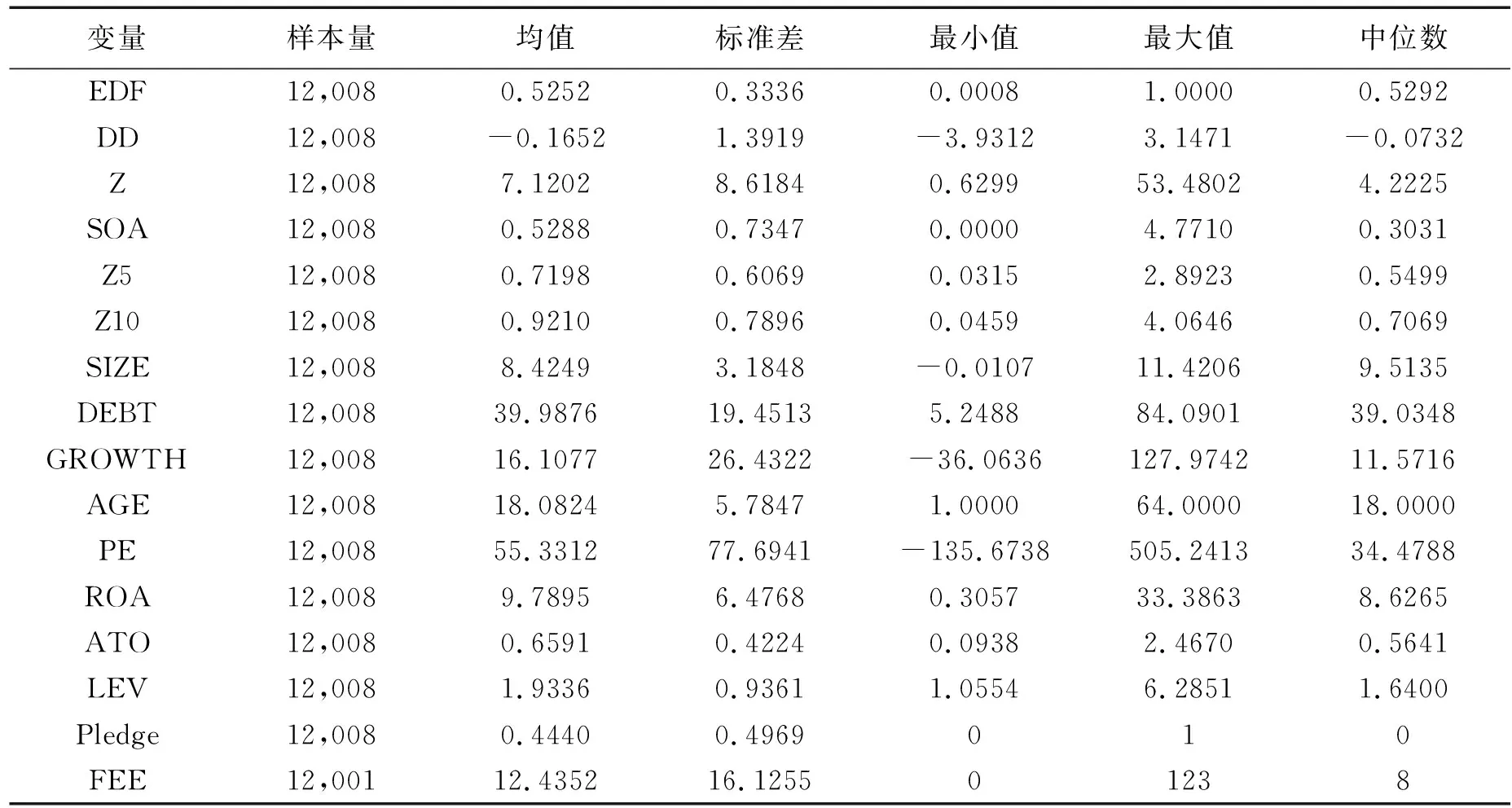

本文以2012—2019年滬深A股上市企業為研究樣本,由于企業的股利平穩性變量的計算會涉及前三年的數據,因此以2010—2019年滬深A股上市企業數據作為數據收集期間。并且按照如下標準進行篩選:(1)刪除ST、*ST企業樣本;(2)刪除金融行業樣本;(3)刪除每股現金股利連續數據不足三年的樣本,以及其它數據缺失或者不完整的企業樣本。樣本包括2010—2019年26449個企業的年度觀察數據,最終得到12008個企業的年度樣本觀測值。全文數據均來自Wind數據庫和CSMAR數據庫,采用在1%水平縮尾方法對存在極端值的數據進行處理,數據處理均通過Excel 2010與Stata14.0 軟件進行。描述性統計見表2。

表2 相關變量描述性統計

(二)基本回歸

現金股利越平穩,越能吸引和留住更有監督能力的機構投資者,對外釋放出企業盈利能力提高的良好信號,增大企業現金流,降低公司債務違約風險。現金股利越不平穩,會使得投資者減少持有的公司股票,增加公司融資成本,從而更易發生債務違約。表3分別運用OLS、固定效應模型、co估計法三種方法進行回歸,用EDF與DD指標分別衡量企業的債務違約風險。可看出SOA與EDF的正向關系在5%和1%的水平上都顯著,而SOA與DD的負向關系也在5%和10%的水平上顯著。即當股利越不平穩時,EDF越高,DD越低,違約風險顯著提高,假設H1得到驗證。

表3 基本回歸結果估計

(三)分樣本估計

表4為分樣本估計,采用了OLS和固定效應兩種模型,用EDF指標來衡量企業的債務違約風險,檢驗不同產權性質下股利平穩性對企業債務違約風險的影響差異。由表4可知,股利平穩性SOA系數在國企與非國企樣本組中均在10%的水平上顯著為正,驗證了無論在國企還是非國企中,股利平穩性都與企業債務違約風險具有顯著的正向關系,即SOA越大,股利越不平穩,企業的債務違約風險EDF越大。但在國企中,股利平穩性SOA系數為0.0139,在非國企中,股利平穩性SOA系數為0.0076,非國企SOA系數小于國企,表明股利不平穩性對企業債務違約風險具有正向影響,其中對國企影響力度更大,由此驗證了假設H2。

表4 分產權性質下的回歸結果估計

(四)中介效應分析

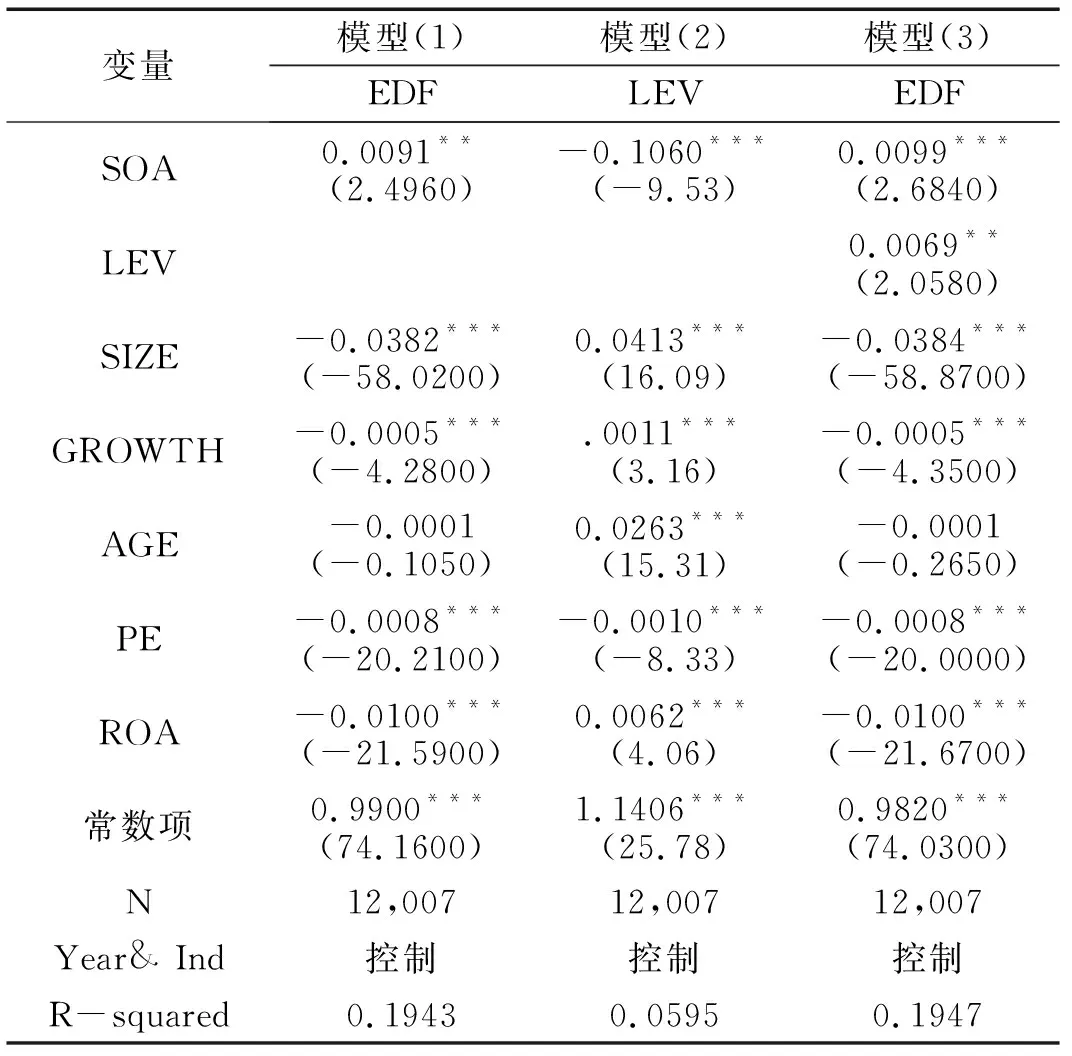

1.機制一:內部財務風險機制。內部財務風險采用EDF指標來衡量企業債務違約風險,并引入財務杠桿中介變量,由于財務杠桿變量與本文作為控制變量的資產負債率具有較大的內生性,因此在內部財務風險機制的中介效應分析中,不選擇作為控制變量的資產負債率。在表5模型(1)中,股利平穩性SOA與企業債務違約風險EDF在5%水平上正向顯著,SOA系數為0.0091;在表5模型(2)中,股利平穩性SOA與財務杠桿LEV在1%水平上顯著;在表5模型(3)中,為SOA與LEV共同對EDF進行回歸,股利平穩性SOA在1%水平上與債務違約風險EDF保持正向顯著關系,財務杠桿LEV在5%水平上與債務違約風險EDF保持正向顯著關系,并且SOA系數增加到了0.0099,表明財務杠桿在股利平穩性和企業債務違約風險兩者間的關系中起到了正向中介作用。

表5 財務風險中介效應結果

2.機制二:內部股東治理機制。內部股東治理機制也采用EDF指標來衡量企業債務違約風險,如表6模型(1)的回歸結果顯示,股利平穩性SOA與企業債務違約風險EDF之間具有顯著相關性,在5%水平上保持正向顯著;模型(2)回歸結果顯示,是否存在控股股東股權質押Pledge與股利不平穩性SOA之間具有顯著的相關性,股利越不平穩,企業越容易發生控股股東股權質押;模型(3)回歸結果顯示,股利不平穩性與是否存在控股股東股權質押的回歸系數分別是0.0096和-0.0197,兩個系數都在1%水平下顯著。將是否存在控股股東股權質押指標引入模型中,股利不平穩性回歸系數由0.0094上升為0.0096,且兩個系數都顯著為正。因此,是否存在控股股東股權質押在股利不平穩性對企業債務風險的影響中起到了中介效應作用。

表6 股東治理中介效應結果

3.機制三:外部審計決策機制。外部審計決策機制仍用EDF指標來衡量企業債務違約風險,當引入審計費用作為中介變量后,如表7模型(1)中股利平穩性SOA與企業債務違約風險EDF在5%水平上正向顯著,系數為0.0094,表明SOA越大,股利越不平穩,導致EDF越大,企業債務違約風險越大;模型(2)中SOA與FEE在10%水平上保持正向顯著,系數為0.3151,表明SOA越大,股利越不平穩,使得FEE越大,審計費用越高;而在模型(3)中,SOA和FEE分別在5%與10%水平上與EDF保持正向顯著,證明了當股利越不平穩時,企業的審計費用會因此上升,審計費用的上升預示著企業債務違約風險的加大。

表7 審計決策中介效應結果

(五)穩健性檢驗

1.替換企業債務違約風險指標。將Z-Score模型中Z值作為替換變量衡量企業債務違約風險,并采用四種不同的回歸模型,得出股利平穩性SOA與債務違約風險Z值的回歸結果均在1%和5%水平上負向顯著,表明當SOA值越大,即股利越不平穩,Z值越低,企業債務違約風險越大,回歸結果仍支持原假設。

表8 替代被解釋變量的穩健性檢驗

2.增加關鍵控制變量:資產周轉率(ATO)。資產周轉率體現資產從投入到產出的流轉快慢,體現企業資產的管理質量和利用效率。企業通過提升資產周轉率,挖掘生產潛力,在提高產品市場占有率的同時,也提高資產利用效率。資產周轉率是衡量企業盈利和銷售能力的一個重要指標。參照亞琨等(2018)[22]的穩健性研究,本文增加了關鍵控制變量資產周轉率(ROA)來進行穩健性檢驗的回歸分析,并用EDF與DD來分別衡量企業債務違約風險,如表9所示,回歸結果SOA依然與EDF和DD關系顯著,因此結論依然穩健。

表9 增加關鍵控制變量的穩健性檢驗

3.將企業債務違約風險指標進行滯后。表10參考權小鋒等(2016)[23]的研究,將被解釋變量進行滯后,對模型內生性進行檢驗,本檢驗用EDF指標衡量企業債務違約風險,并將EDF分別滯后一年(EDF1)、滯后兩年(EDF2),采用OLS和固定效應兩種模型與解釋變量和控制變量進行回歸。延長期后的回歸結果如表10中的第4~7列所示,當滯后一年時,SOA仍在5%水平保持顯著,系數為0.0087;當滯后兩年時,在模型(1)中SOA在5%水平下以0.0092的系數保持顯著,模型(2)中SOA在10%水平下以0.0090的系數保持顯著,通過穩健性檢驗。

表10 將被解釋變量進行滯后的穩健性檢驗

(六)進一步檢驗

引入股權制衡度(Z5、Z10)繼續進行進一步檢驗,用EDF指標來衡量企業債務違約風險。表11中第4~7列為股權制衡度對股利平穩性與企業債務違約風險關系影響的回歸結果,可以看出,在OLS和固定效應模型的兩種模型下,交乘項均顯著為正,SOAXZ5系數均為0.0063,在5%水平上正向顯著;SOAXZ10系數均為0.0055,在1%水平上正向顯著,說明股權制衡度增強了股利平穩性和企業債務違約風險間的關系,支持假設H3b。

表11 添加股權制衡度背景的回歸結果

五、結論

本文以2010—2019年我國A股上市企業為樣本,以股利信號傳遞理論和股利代理成本理論為理論框架基礎,利用KMV模型中違約概率和違約距離指標測度企業債務違約風險,研究股利平穩性與企業債務違約風險之間的關系。實證研究結果表明:股利平穩性與企業債務違約風險之間有著顯著的相關性,股利越平穩,企業債務違約風險越低;在分樣本的研究中,無論國企還是非國企,我國的企業股利政策對自身債務違約風險的影響都是顯著的,即股利的不平穩性都會增加債務違約風險,但是由于企業性質的不同存在影響差異性,國企股利不平穩對企業債務違約風險的影響力會高于非國企。通過構建中介效應模型,對股利平穩性如何影響企業債務違約風險進行分析,揭示股利平穩性通過內部財務風險、內部股東治理和外部審計決策渠道對企業債務違約風險的影響機制。在進一步研究中,證明企業的股權制衡度越高,股利不平穩性對企業債務違約風險的影響越強。