數(shù)字經(jīng)濟背景下稅收問題熱點、綜述與展望

——基于知識圖譜的可視化分析與文獻歸納

王寧 李昕英

(北京經(jīng)濟管理職業(yè)學院 北京 100102)

數(shù)字經(jīng)濟的快速發(fā)展,成為了推動世界經(jīng)濟增長的重要力量,實現(xiàn)了資源的快速優(yōu)化配置并促進了經(jīng)濟高質(zhì)量發(fā)展。數(shù)字化產(chǎn)業(yè)發(fā)展不斷推動商業(yè)模式的創(chuàng)新,數(shù)字企業(yè)可以不局限于物理空間、不用常設機構,可以在全球開展經(jīng)濟業(yè)務活動,使得原有稅收制度和稅收征管體制面臨巨大挑戰(zhàn)。本文首先使用Citespace研究工具,選取中國知網(wǎng)1998—2020年CSSCI及北大中文核心數(shù)據(jù)庫中主題為數(shù)字經(jīng)濟稅收的228篇文獻作為研究樣本,運用共現(xiàn)分析和聚類分析方法,對其演化路徑及熱點進行了可視化分析。然后,結合重點文獻從直接稅、間接稅、稅收征管制度、國際稅收制度變革四個主要研究視角進行了探討。最后對未來數(shù)字經(jīng)濟稅收理論研究和實踐改革方向加以展望。

一、數(shù)字經(jīng)濟背景下稅收問題關注的領域與演化——基于知識圖譜可視化分析

(一)數(shù)據(jù)來源與研究方法

本文以中國知網(wǎng)CSSCI及北大中文核心數(shù)據(jù)庫為文獻來源。為保證選取文獻的全面性,以數(shù)字經(jīng)濟及稅收作為主題詞進行模糊檢索,樣本時間段為1998—2020年,共檢索文獻228篇,運用共現(xiàn)分析和聚類分析方法分析研究趨勢。

(二)發(fā)文總量及研究特征

從228個研究樣本發(fā)文總量來看,隨著我國數(shù)字經(jīng)濟的發(fā)展,與數(shù)字經(jīng)濟相關的發(fā)文數(shù)量呈現(xiàn)逐步增長趨勢,其發(fā)展過程主要包括三個階段。萌芽期(1998—2002年):以知識經(jīng)濟概念提出為標志,稅收數(shù)字化問題研究文獻開始出現(xiàn)。高速發(fā)展時期(2003—2012年):伴隨著互聯(lián)網(wǎng)用戶爆發(fā)式增長,我國數(shù)字經(jīng)濟進入高速發(fā)展時期,新業(yè)態(tài)不斷涌現(xiàn)。此時對數(shù)字經(jīng)濟關注持續(xù)增多,多在討論互聯(lián)網(wǎng)背景下稅收征管問題。數(shù)字經(jīng)濟成熟期(2013年至今):2013年,我國互聯(lián)網(wǎng)行業(yè)進入移動端時代,數(shù)字經(jīng)濟邁入發(fā)展成熟期。2019年我國數(shù)字經(jīng)濟總量位于世界第二位,數(shù)字經(jīng)濟影響力提高,推動參與制定國際統(tǒng)一稅制規(guī)則,研究數(shù)字經(jīng)濟稅收文獻數(shù)增多。同時隨著大數(shù)據(jù)、區(qū)塊鏈、AI等技術的發(fā)展,關于新技術下數(shù)字稅收治理和征管的論文數(shù)量開始呈現(xiàn)倍數(shù)增長趨勢。

(三)研究熱點及演化路徑的可視化分析

本部分重點應用CiteSpace軟件對樣本主題內(nèi)容進行可視化分析,包括三個層面。首先,進行詞頻分析,通過數(shù)字經(jīng)濟稅收關鍵詞詞頻及突顯強度,了解數(shù)字經(jīng)濟稅收重點關注領域;其次,對關鍵詞進行共現(xiàn)分析,以更好地了解各個關鍵詞的聯(lián)系;最后,引入時間維度,對關鍵詞進行共現(xiàn)聚類分析,通過演化路徑了解各時間段數(shù)字經(jīng)濟稅收主要研究內(nèi)容的變化。

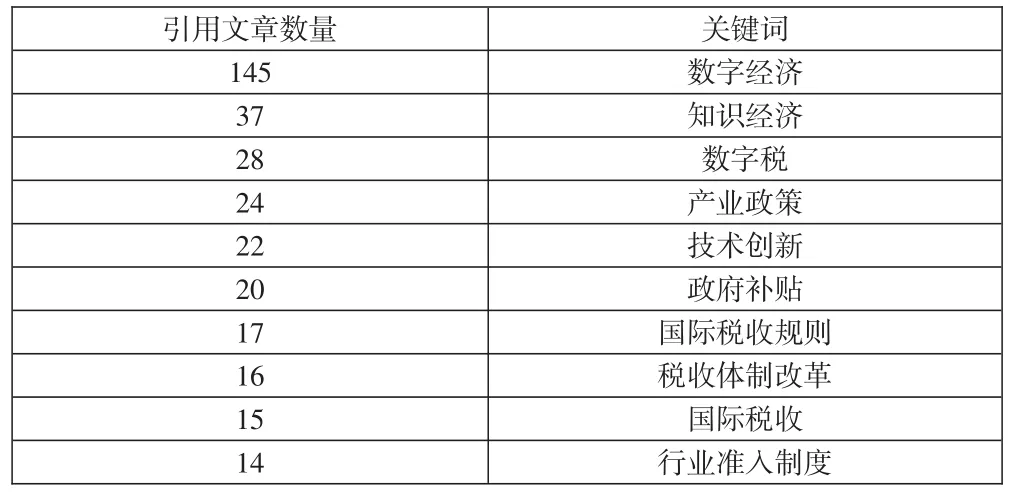

1.詞頻及突顯強度分析。在228篇文獻中,如表1所示,出現(xiàn)頻次排名前10的關鍵詞中,由高到低依次排序為:數(shù)字經(jīng)濟、知識經(jīng)濟、數(shù)字稅、產(chǎn)業(yè)政策、技術創(chuàng)新、政府補貼、國際稅收規(guī)則、稅收體制改革、國際稅收、行業(yè)準入制度。

表1 引用量前10的關鍵詞

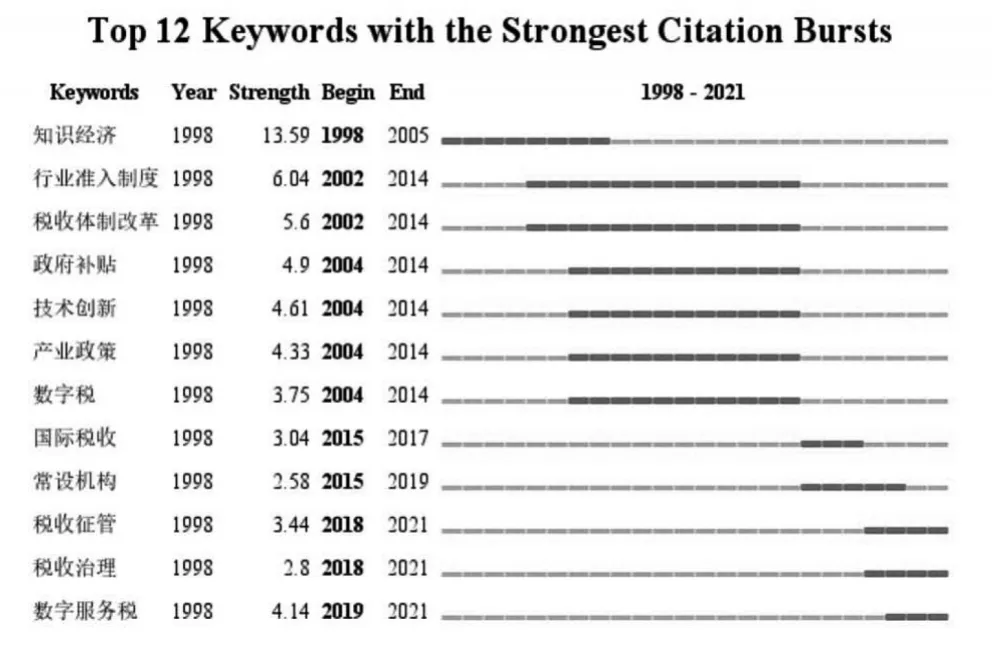

圖1顯示了排名前12位的關鍵詞在不同時間維度的凸顯強度。最早凸顯的是知識經(jīng)濟,起止時間為1998—2005年,因此數(shù)字經(jīng)濟研究早期熱點在于知識經(jīng)濟稅制改革,政府補貼與產(chǎn)業(yè)政策的相關研究。自2004年起,數(shù)字稅成為研究熱點。關于數(shù)字經(jīng)濟,學者研究熱點開始轉向?qū)H稅收相關治理與常設機構判定;OECD主導的國際稅制改革以及各國陸續(xù)提出的數(shù)字服務稅改革方案,現(xiàn)行稅制改革與新稅制的建立等。

圖1 凸顯強度前12的分布時間

2.共現(xiàn)分析。圖譜的時間范圍設定為1998—2020年,以1年為時間切片,閾值為Top50,即每個時間切片中提取50個被引次數(shù)或出現(xiàn)頻次最高的文獻,N越大提取的數(shù)據(jù)越多。模塊值Q=0.5549,Q>0.3圖譜結構顯著;平均輪廓值S=0.9366,輪廓較為理想。圖譜中網(wǎng)絡節(jié)點N=361,節(jié)點之間的連線數(shù)E=854意味著劃分出的圖譜結構是顯著的。數(shù)字經(jīng)濟稅收相關文獻的關鍵詞之間有明顯連線,并形成聚類,關鍵詞聯(lián)系性強、關聯(lián)度高,大致分為以下幾類:(1)國際稅收,主要關鍵詞:稅基侵蝕和利潤轉移、數(shù)字服務稅、常設機構、國際稅收公平,主要聚焦數(shù)字經(jīng)濟背景下給國際稅收規(guī)則帶來的挑戰(zhàn)與稅制改革應對策略。(2)知識經(jīng)濟,主要關鍵詞:技術創(chuàng)新、國家創(chuàng)新體系,主要討論在數(shù)字時代應如何對稅制進行更好的創(chuàng)新。(3)稅制改革,主要關鍵詞:增值稅改革、數(shù)字稅、稅收征管,主要討論數(shù)字經(jīng)濟背景下我國應該如何進行商品稅改革,在稅收征管措施上,利用區(qū)塊鏈、電子發(fā)票等信息技術加強征管。

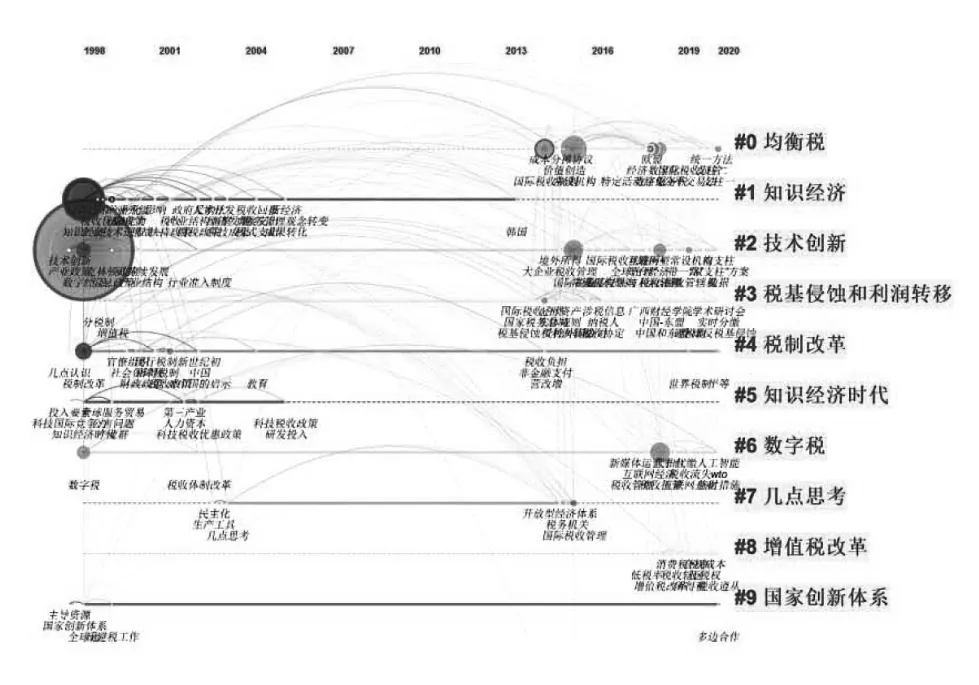

3.聚類時間趨勢分析。共現(xiàn)聚類的時間趨勢圖可從時間線和聚類兩個維度進行分析,從而了解各時間段的研究熱點以及未來研究方向。如圖2所示,1998—2020年,CiteSpace根據(jù)共被引次數(shù)聚類出了10個標簽,分別為均衡稅(2013—2020年),知識經(jīng)濟(1998—2001年),技術創(chuàng)新(1998—2003年,2014—2020年),稅基侵蝕和利潤轉移(2013—2020年),稅制改革(1998—2020年),知識經(jīng)濟時代(1998—2004年),數(shù)字稅(1998—2020年),國際稅收管理的思考(2003—2015年),增值稅改革(2018—2020年),國際體制創(chuàng)新(1998—2020年)。可以看出,在2013—2020年線段比較密集,連線緊湊的幾個聚類的主要關鍵詞圍繞“數(shù)字經(jīng)濟背景下國際稅收制定統(tǒng)一的規(guī)則”“尋求稅收公平”“稅制改革”“稅收征管”等維度,研究成果較多,反映出以上是數(shù)字經(jīng)濟領域的研究熱點和未來研究方向。

圖2 時間趨勢聚類分析

二、數(shù)字經(jīng)濟背景下稅收相關研究的整體情況分析——文獻歸納

(一)數(shù)字經(jīng)濟發(fā)展對直接稅稅制的挑戰(zhàn)及應對措施

隨著數(shù)字經(jīng)濟發(fā)展,數(shù)據(jù)資產(chǎn)、無形資產(chǎn)占比越來越大,在利潤分配中如何判斷和衡量各方價值創(chuàng)造的貢獻還缺乏具體依據(jù)(何楊,2019)。由于稅基侵蝕嚴重,一些國家可能會失去一部分的征稅權,數(shù)字經(jīng)濟背景下以跨境特許權使用費征稅權分配原則受到挑戰(zhàn)(張美紅,2019)。統(tǒng)一的稅收規(guī)則制定背后還有征稅與跨國公司避稅、發(fā)達國家與發(fā)展中國家的利益博弈等(曹明星,2022)。

為應對直接稅稅制的挑戰(zhàn),文獻提出的建議包括:擴展“機構、場所”的范疇,細化數(shù)字經(jīng)濟類企業(yè)核定征收方式,定義新的收入類別,征收預提所得稅(高金平,2019);完善轉讓定價數(shù)字經(jīng)濟活動的利潤歸屬,建立統(tǒng)一的價值鏈分析框架(何楊,2019);采用“最低有效稅率”方案是阻止利潤轉移到避稅地的有效手段(金方劍,2019);相比單邊數(shù)字稅,OECD主導的稅收管轄權聯(lián)結度規(guī)則、根據(jù)公式分配法重新配置稅收所得,更符合多數(shù)國家與地區(qū)的利益(廖體忠,2021)。

(二)數(shù)字經(jīng)濟發(fā)展對流轉稅稅制的挑戰(zhàn)及應對措施

數(shù)字經(jīng)濟背景下產(chǎn)品和服務更具彈性,數(shù)字經(jīng)濟環(huán)境中價值流轉更多樣化,建立在制造業(yè)等實體經(jīng)濟基礎上的傳統(tǒng)稅收規(guī)則難以繼續(xù)適用(Kommer,2020)。經(jīng)濟的數(shù)字化使得向世界各地提供商品和服務更容易,但出現(xiàn)兩個問題:一是重復征稅問題嚴重。二是造成非故意雙重不征稅(陳琍,2019)。部分互聯(lián)網(wǎng)公司兼營不同稅率的增值稅業(yè)務從低適用稅率;互聯(lián)網(wǎng)企業(yè)廣告收入不合理確認逃避征稅等(高金平等,2019)。

為應對流轉稅稅制的挑戰(zhàn),文獻提出的建議包括:引入“虛擬常設機構或聯(lián)結度規(guī)則”判定規(guī)則;支付平臺在境內(nèi)消費者向境外供應商支付價款時代扣相關稅款(何楊,2019);加強電子商務反避稅的國際合作(馬偉,2017)。通過對電子商務企業(yè)設計“寬稅基、低稅率”及較高起征點的稅收制度,可以實現(xiàn)稅收的良性循環(huán)(王晶,2013)。

(三)數(shù)字經(jīng)濟對稅收征管帶來的挑戰(zhàn)及相關建議

數(shù)字經(jīng)濟對稅收征管的挑戰(zhàn):受世界經(jīng)濟全球化、區(qū)域一體化、信息技術創(chuàng)新化、納稅主體復雜化、納稅需求多樣化、稅源結構變化等變革的影響,我國稅收征管事業(yè)面臨巨大的挑戰(zhàn)(劉奇超,2015)。新技術、新業(yè)態(tài)、新模式的沖擊對稅收征管帶來重重挑戰(zhàn)(袁嬌等,2018)。數(shù)字經(jīng)濟發(fā)展對稅收征管中課稅主體、國際稅收課稅規(guī)則、涉稅信息獲取以及稅收征管模式等帶來了重大沖擊(胡連強等,2019)。稅法的滯后性導致某些互聯(lián)網(wǎng)經(jīng)濟業(yè)務和商業(yè)模式的稅務處理較為模糊,易引發(fā)漏征漏管(高金平等,2019)。

為應對稅收征管挑戰(zhàn),文獻提出的建議包括:提高互聯(lián)網(wǎng)技術在稅收領域的應用程度,提高稅收征管能力(謝波峰,2017);人工智能可從自助服務、預測、決策和深度學習等方面服務于稅收征管改革,人工智能有利于促進稅收征管現(xiàn)代化(Milner&Bjarne,2017);人工智能可以提高稅源監(jiān)管,運用遺傳算法對比納稅人橫向及縱向的數(shù)據(jù)差異,根據(jù)警示信息對管理漏洞進行排查(翁武耀等,2018);區(qū)塊鏈技術可通過其分布式賬本結構、區(qū)塊鏈式鏈接,利用密碼學、共識算法、智能合約等技術特征,保障交易記錄和數(shù)據(jù)的透明可靠,在降低稅收征管成本、提升征管效率的同時,實現(xiàn)了稅負的公平(任超然,2018);運用大數(shù)據(jù)可以推動稅收征管模式的轉變,從根本上提高稅收管理的質(zhì)量和效率(李晶晶,2019)。

(四)數(shù)字稅的國際實踐與借鑒

數(shù)字稅是2020年的研究熱點。相關研究主要圍繞兩方面展開:一是部分學者對數(shù)字稅持支持態(tài)度,數(shù)字稅是數(shù)字經(jīng)濟發(fā)展對現(xiàn)行稅收規(guī)則的挑戰(zhàn)與應對。岳云嵩(2019)認為歐盟推進數(shù)字稅旨在解決數(shù)字經(jīng)濟時代的財政扭曲、稅務公平、經(jīng)濟治理等問題,反映出數(shù)字經(jīng)濟時代企業(yè)稅制度發(fā)展的一個新趨勢。崔景華(2020)認為數(shù)字服務稅的實踐,對各國財政收入規(guī)模、供求長期均衡等方面產(chǎn)生較大影響,要全面準確地評價數(shù)字服務稅的制度效應,我國應積極參與數(shù)字經(jīng)濟稅收國際規(guī)則制定。樊軼俠(2020)分析了OECD提出BEPS包容性框架下國際稅收“雙支柱”,即通過利潤分配三層機制設計新稅權方案,指出我國需要進一步加強國際稅收協(xié)調(diào)。

二是部分學者對數(shù)字稅持中立或反對態(tài)度。關治平(2019)認為數(shù)字業(yè)務沒有足夠的獨特性來支持對其單獨征稅,并認為數(shù)字化與經(jīng)濟增長密不可分,對數(shù)字業(yè)務征稅會抑制數(shù)字化發(fā)展。張智勇(2020)從稅法和貿(mào)易法兩個不同視角探析了數(shù)字稅存在的問題,發(fā)現(xiàn)其在稅法學理上存在爭議,也涉嫌違反GATS下的非歧視待遇原則。黃健雄等(2020)認為我國現(xiàn)實情況與歐洲數(shù)字稅不同,應考慮到當前減稅降費的宏觀背景及創(chuàng)新和開放的發(fā)展理念等因素,審慎研究中國版數(shù)字稅,以應對數(shù)字經(jīng)濟產(chǎn)生的稅收公平問題對國家治理的挑戰(zhàn)。

三、數(shù)字經(jīng)濟背景下稅收問題展望

通過對國內(nèi)外研究的文獻綜述發(fā)現(xiàn):學者主要關注數(shù)字經(jīng)濟背景下對直接稅、間接稅的挑戰(zhàn)及應對研究,缺乏基于多種商業(yè)模式下稅收治理問題研究;稅收征管方面提出如大數(shù)據(jù)、人工智能解決方案,但缺乏對我國數(shù)字經(jīng)濟下征管風險量化分析以及對征管信息安全問題研究,目前研究集中在各國數(shù)字服務稅的比較借鑒,但對我國走出去的企業(yè)如何進行海外布局及稅務風險預警,而國內(nèi)及引進來的數(shù)字企業(yè)是否征收數(shù)字稅相關研究存在不足。因此,本文認為:

(一)積極探索我國數(shù)字經(jīng)濟稅制改革思路,有效應對稅收風險

在直接稅領域,我國應當不斷參與國際稅收規(guī)則制定,提升話語權。在數(shù)字經(jīng)濟下出現(xiàn)了社交媒體、在線市場、在線廣告及搜索引擎等新的商業(yè)模式,因此,研究商業(yè)模式的特征是確定稅制設計要素的關鍵,需要分析不同商業(yè)模式特征與稅收風險,對稅收風險進行系統(tǒng)歸納,并對多稅種進行研究分析。在直接稅領域,確定所得來源地依據(jù)的關聯(lián)度原則難以適用、數(shù)據(jù)創(chuàng)造的價值在經(jīng)濟主體間分配的規(guī)則不明確、數(shù)字服務發(fā)展使收入定性難以確定等方面給稅收征管帶來了挑戰(zhàn),建議建立健全數(shù)字經(jīng)濟相關稅收法律制度,在直接稅制度設計上,借鑒OECD雙支柱改革思路,引入“顯著經(jīng)濟存在”來判斷數(shù)字經(jīng)濟下的聯(lián)結度,在國際稅收框架下,積極應對稅收風險。

在間接稅領域,存在尚未納入增值稅征收范圍的商品和服務,如對在線市場、訂閱收入、低價值貨物免征增值稅,會導致稅收不公平和稅收流失等挑戰(zhàn),以及用戶價值創(chuàng)造無法量化導致稅收權益無法實現(xiàn)。數(shù)字經(jīng)濟商業(yè)模式對不同商業(yè)模式下的納稅行為應予以規(guī)范指導。建議在間接稅制度設計上,將數(shù)字服務、數(shù)字資產(chǎn)交易等跨境交易采用消費地原則判定稅收管轄權。

(二)不斷完善我國數(shù)字經(jīng)濟稅收征管體制

目前的稅務管理工作的核心是數(shù)據(jù)處理工作,嚴重依賴數(shù)據(jù)的可用性和質(zhì)量。隨著數(shù)字化程度的提高,越來越多的納稅人和第三方提供的與稅收有關的數(shù)據(jù)被納入稅務管理并得到處理,例如,電子發(fā)票、網(wǎng)上現(xiàn)金登記和用戶信息。同時,稅務管理部門的職能也在變化,越來越多地管理數(shù)據(jù)的可用性、質(zhì)量和準確性,因此應當不斷創(chuàng)新征管手段,比如做好居民數(shù)字身份、納稅人接觸點、數(shù)據(jù)管理和數(shù)據(jù)標準、稅務規(guī)則管理與應用的頂層設計等。由于數(shù)字征管、數(shù)據(jù)管控風險也在不斷增加,稅收征管還應強調(diào)數(shù)據(jù)保密與數(shù)據(jù)安全性。

(三)借鑒國際成熟實踐,推進數(shù)字服務稅稅制改革

基于法國、英國、印度等國家關于數(shù)字服務稅征收的實踐經(jīng)驗,歐盟、OECD在2021年通過了“雙支柱”方案,探索建立統(tǒng)一的國際稅收規(guī)則及制定全球最低稅率。我國作為全球數(shù)字經(jīng)濟發(fā)展較快的國家,有必要為構建公平有效的數(shù)字經(jīng)濟稅收制度而共同努力,研究數(shù)字稅制度,提出我國解決數(shù)字經(jīng)濟稅收問題的意見,共同引領數(shù)字經(jīng)濟稅收規(guī)則發(fā)展。給“走出去”的中國互聯(lián)網(wǎng)企業(yè)帶來了挑戰(zhàn),面對風險要有相應的預警措施,進行合理安排。未來數(shù)字稅會成為影響我國企業(yè)海外布局的重要因素。在國際國內(nèi)“雙循環(huán)”新發(fā)展格局下,要建立統(tǒng)一的大市場,打破數(shù)據(jù)壟斷。我國數(shù)字稅征收設計方案應遵循稅收法定、稅收公平與效率,不損害數(shù)字經(jīng)濟發(fā)展的理念。對于部分利潤率高、實際稅率較低的某些商業(yè)模式建議先列入征稅范圍。