半導體設備國產(chǎn)化率升至36%多企業(yè)嘗試突破高端設備

胡靖聆

在最近的國家重要會議上,國家明確到2035年實現(xiàn)高水平科技自立自強。作為科技行業(yè)的重要支柱,半導體行業(yè)可能因此獲益,同時半導體行業(yè)目前仍受到外部環(huán)境的種種限制,高技術(shù)領地亟待突破。在業(yè)內(nèi)看來,半導體產(chǎn)業(yè)鏈國產(chǎn)化有望再次加速,特別是國產(chǎn)替代邏輯持續(xù)加強的半導體設備等領域。

川財證券科技行業(yè)高級分析師賀瀟翔宇向《紅周刊》表示,在半導體設備領域,所謂國產(chǎn)替代一方面的意義是市場占有率的替代,這需要認可度的逐漸攀升;另一方面是技術(shù)水平的達標,這方面目前在光刻機領域最為棘手。

業(yè)內(nèi)人士認為,半導體設備產(chǎn)業(yè)鏈已經(jīng)有相當一部分的國產(chǎn)替代已經(jīng)完成,國產(chǎn)替代的邏輯也從簡單的“國產(chǎn)替代”,變成更先進替代先進,這才叫真正的“國產(chǎn)替代”。但要實現(xiàn)這一目標,最大的難題還是過去積累太少,底子薄,容易替代的環(huán)節(jié)基本都做到國產(chǎn)替代了,后面都是難啃的骨頭。目前,產(chǎn)業(yè)鏈上下游企業(yè)都在嘗試攻關(guān)半導體核心設備,但暫時沒有明確的時間表。

目前,本土半導體行業(yè)受外部“卡脖子”的現(xiàn)象較為突出,半導體行業(yè)人士陳啟向《紅周刊》表示,“目前影響最大的是各大FAB用戶(即晶圓代工廠),不允許他們使用美系廠家的先進設備,對于FAB廠后續(xù)擴產(chǎn)計劃造成困擾,但這對于國產(chǎn)設備公司而言,應該是機遇大于挑戰(zhàn),美國不允許出口,但是需求依然存在,工藝進步和擴產(chǎn)的腳步并不會停下,也算給了機會,就看半導體設備廠商能不能拿出媲美美系設備的產(chǎn)品來爭奪市場份額。”

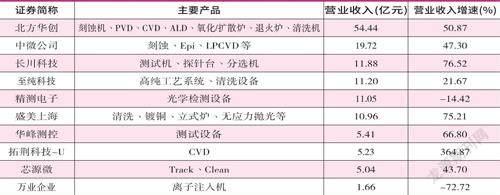

《紅周刊》注意到,今年中報顯示,國內(nèi)半導體設備上市公司業(yè)績加速增長,從收入增速來看,拓荊科技的收入增長最快,達到365%,盛美上海、長川科技增速均在70%以上。從三季報的業(yè)績預告來看,北方華創(chuàng)前三季度收入同比增長53%-69%,凈利潤同比增長136%-173%。此外,國內(nèi)半導體設備上市公司訂單普遍高增長,合同負債大幅增長。截至2022年二季度末,設備公司前道設備的合同負債普遍延續(xù)增長趨勢,較年初增幅較大的是拓荊科技、芯源微、中微公司、北方華創(chuàng)。

浙商證券在研報中指出,短期來看,我國半導體產(chǎn)業(yè)鏈在先進制程方面受阻較大,技術(shù)人員的流失、設備及零部件的管控將對設備穩(wěn)定性和產(chǎn)品良率造成一定影響。中長期來看,半導體自主可控是惟一出路,無法獲得國外先進制程設備和零部件的前提下,國產(chǎn)設備、零部件的研發(fā)和驗證將加快。

國產(chǎn)化率持續(xù)提升是當前半導體設備投資最大邏輯,但各細分環(huán)節(jié)的替代進程完全不同。ICTIME首席分析師劉元向《紅周刊》坦言,國內(nèi)特別是面向先進制程的光刻機、刻蝕機、薄膜沉積設備等核心設備還處于相對空白。目前,國內(nèi)廠商在檢測設備、刻蝕設備、PVD和CVD設備、氧化擴散設備等已經(jīng)實現(xiàn)了部分國產(chǎn)替代,特別是檢測設備替代速度較快。

德邦證券電子首席分析師陳海進向《紅周刊》表示,國產(chǎn)半導體設備公司經(jīng)過多年的技術(shù)攻關(guān)以及國家項目的支持,目前能滿足下游晶圓廠商大部分成熟制程(28nm及以上的邏輯芯片等)以及少部分先進制程的需求。目前在28nm及以上的邏輯芯片、128層以下的NAND存儲芯片以及20nm以上的DRAM芯片的主要設備中,國產(chǎn)設備在刻蝕、薄膜沉積、清洗、涂膠顯影等大部分都可以進行替代。光刻設備較為特殊,目前國產(chǎn)設備只能應用于90nm以上的領域,相對來說與國外的差距更大一些。

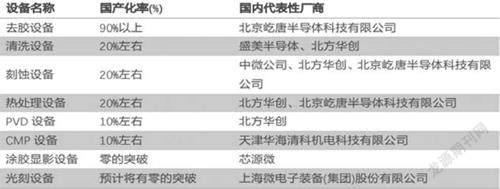

天風證券近期的研報也顯示,現(xiàn)在部分少量國產(chǎn)設備已經(jīng)在性能上趕上了國外原廠設備,而且交期方面相對較好,客戶的認可度也隨之增高(見表1)。

資料來源:盛美公司招股說明書,前瞻產(chǎn)業(yè)研究院,天風證券研究所

相關(guān)研報顯示,以2022年以來規(guī)模化公開招標的5家晶圓廠為統(tǒng)計標本,包括華虹無錫、積塔半導體、福建晉華、華力集成和華虹宏力,2022年1-7月份5家晶圓廠合計完成國產(chǎn)設備招標230臺,國產(chǎn)化率約36%。細分設備來看,涂膠顯影設備、刻蝕設備、CMP設備、爐管設備、去膠機、剝離設備、刷片機國產(chǎn)化率較高,1-7月份合計國產(chǎn)化率分別為40%、50%、45%、31%、86%、60%和56%。這對比天風證券研報數(shù)據(jù)部分接近,有的占比出現(xiàn)提升。

陳啟表示,目前美國限制的標準是小于14nm的先進邏輯,小于18nm(1x)節(jié)點的DRAM芯片,大于128層的NAND芯片,這個標準以上的設備美系都不可以進入中國甚至不允許提供零部件和服務,當然在大陸的外資公司如三星、海力士等在內(nèi)“Shit4聯(lián)盟”已經(jīng)獲得為期一年的臨時授權(quán),理論上低于這個標準還是可以買,如果是名單上公司想要買美系新設備,需要審批,但是具有很大不確定性。

陳啟認為,目前被禁的美系設備短期只能想辦法從非美系廠商獲取,長期還是要靠自主研發(fā)。劉元也表示,國內(nèi)半導體高端設備暫時沒有解決方案,只能聯(lián)合非美系的機構(gòu)一起研發(fā),或者采用其他方案避開美國的一些設備方案。陳海進則表示,在美國出口管制措施公布后,下游晶圓廠商的高端半導體設備需求一方面可以通過從歐洲、日本等國家購買;另一方面只能通過國產(chǎn)半導體設備的技術(shù)突破來滿足了。

半導體集成電路的前后道工藝都十分復雜,涉及多種工藝和設備。陳啟表示,以刻蝕為例,盡管國內(nèi)有北方華創(chuàng)、中微公司等,但是實際上不同工藝、不同節(jié)點、不同產(chǎn)品,同類設備差別也很巨大。刻蝕對象可以分刻金屬,刻介質(zhì),刻晶硅等,工作模式還分電感耦合(ICP),電容耦合(CCP),反應離子(RIE),電子回旋(ECR)。針對不同的工藝,雖然設備名稱都差不多,但是設備的工藝細節(jié)完全不一樣。陳啟同時提到,目前國產(chǎn)化率在成熟的12英寸90-28納米能做到30%甚至40%,但是14nm以下先進工藝節(jié)點寥寥無幾,還有很多東西需要補足。

此外,目前國內(nèi)半導體設備行業(yè)最為棘手的問題就是光刻機設備研發(fā)的艱難前行,這是名副其實的卡脖子領域。賀瀟翔宇表示,上海微電子等企業(yè)在光刻機領域正進行不斷的技術(shù)攻關(guān)探索,但整體實力與阿斯麥還相距甚遠。除此之外的其他設備方面,北方華創(chuàng)、中微公司、芯源微、拓荊科技、盛美上海等企業(yè)均已取得了不同程度的進展,僅部分性能成熟度與國際相比有不同程度的差距,但不存在完全的卡脖子。

除了光刻機之外,國產(chǎn)半導體設備在各自領域的一些先進制程環(huán)節(jié)存在短板,包括深溝槽的刻蝕設備、先進的原子層沉積設備、量測設備等。從晶圓廠內(nèi)各工藝環(huán)節(jié)來看,薄膜沉積、光刻、刻蝕設備是產(chǎn)線中總價值量最高的三類半導體設備,均占全球半導體設備市場的20%以上。《紅周刊》觀察到,國內(nèi)半導體設備廠商中,北方華創(chuàng)、中微公司、盛美上海等廠商已橫向?qū)崿F(xiàn)平臺化布局。陳海進指出,目前北方華創(chuàng)在進行刻蝕、薄膜沉積等設備的突破;中微公司的刻蝕設備可以部分應用于先進制程領域;盛美半導體的清洗設備也在往高端清洗環(huán)節(jié)進軍(見表2)。

數(shù)據(jù)來源:wind 上市公司公告

劉元稱,“國產(chǎn)高端晶圓制造設備不足,特別是先進的光刻機、薄膜沉積設備、CMP設備、離子注入機等前道設備都被國外壟斷。上海微電子、中微半導體、北方華創(chuàng)等在嘗試突破一些高端設備,其中北方華創(chuàng)刻蝕設備已應用于7納米和5納米生產(chǎn)線;中微半導體刻蝕機已經(jīng)達到5nm水平,并應用于臺積電產(chǎn)線。目前,產(chǎn)業(yè)鏈上下游企業(yè)都在嘗試攻關(guān)半導體核心設備,但是半導體設備國產(chǎn)替代暫時沒有明確的時間表。”他認為,難點還在于設備的精度不高、穩(wěn)定性不足、量產(chǎn)經(jīng)驗數(shù)據(jù)匱乏。

陳海進分析半導體設備要做到完全國產(chǎn)替代還是有一定難度。他表示,比如,光刻機自身涉及到光源、鏡頭等多個零組件的難題是一個系統(tǒng)工程;人才方面,美國、日本、歐洲等地半導體設備人才優(yōu)勢大,而在美國出口管制措施出臺后,可能限制了美籍人才為國產(chǎn)先進半導體設備進行研發(fā),在人才上有一定阻礙;下游替代意愿,下游晶圓廠配合國產(chǎn)設備進行研發(fā)也是影響國產(chǎn)設備水平提升的重要因素。

美國在對我國半導體產(chǎn)業(yè)的限制中規(guī)定,只要是美國籍的員工,除非獲得許可證,否則不得參與對于先進制程相關(guān)的物項(設備、材料、軟件、技術(shù))向中國的轉(zhuǎn)移行為以及相關(guān)協(xié)助和服務。這里的先進制程指,具有16nm或14nm以下制程的非平面晶體管結(jié)構(gòu)(Fin-FET或GAAFET)的邏輯芯片;半間距不超過18nm的DRAM存儲芯片;128層或更多層的NAND閃存芯片。

對此,中信證券在研報中指出,并非所有的中國半導體公司的美籍高管或員工都會受到影響,不提供先進制程相關(guān)制造技術(shù)(包括設備材料軟件)的企業(yè)不受影響。《金融時報》引述數(shù)據(jù)稱,有約200名持美國護照人員在中國半導體行業(yè)公司工作。

《紅周刊》梳理發(fā)現(xiàn),從半導體設備領域來看,中微公司董事長尹志堯及6名高級管理人員和核心研究人員擁有美國國籍,芯源微的董事、上海分公司法人持有美國綠卡。

人才限制對行業(yè)的沖擊會有多大?賀瀟翔宇表示,目前國內(nèi)較為領先的半導體設備企業(yè)均已發(fā)展出相對較成熟的國內(nèi)研發(fā)團隊,美國制裁難以形成對行業(yè)的全面打擊;但是我國光刻機領域的技術(shù)力量和阿斯麥比仍差距較大,若美國勒令阿斯麥、佳能、尼康限制對華出口,或?qū)ξ覈萍贾圃鞓I(yè)形成較大沖擊。我國應進一步加大對上海微電子等光刻機企業(yè)的研發(fā)、資金、政策的支持力度。

陳啟稱,國產(chǎn)FAB也應該用更多的時間和精力來和國產(chǎn)設備廠好好磨合,互相學習,共同提升,而不是過去那樣,遇到難題想依賴國外設備廠的成熟經(jīng)驗。國產(chǎn)半導體設備公司有兩方面能突破,第一是對標美系廠家的同類設備進行突破;第二是特色工藝設備突破,畢竟很多特殊工藝急需要定制化設備來滿足,這就看每家設備公司的研發(fā)實力了。

劉元認為,設備廠商應該培養(yǎng)自身的設備運維人才,這樣能夠更好地保證現(xiàn)有設備的運行,同時,研發(fā)非美系的半導體設備,對美系設備形成國產(chǎn)替代。

《紅周刊》梳理多家半導體設備的研發(fā)數(shù)據(jù)相關(guān)情況,從今年中報的數(shù)據(jù)來看,北方華創(chuàng)的研發(fā)費用高達8.21億元,研發(fā)費用率占比最高的是長川科技,占比為23.28%。同時,從2021年年報來看,長川科技也有超過半數(shù)的員工為研發(fā)人員(見表3)。

數(shù)據(jù)來源:wind

在傳統(tǒng)半導體設備廠商之外,《紅周刊》注意到,目前有多家光伏設備公司進軍半導體設備,比如邁為股份、奧特維、高測股份、捷佳偉創(chuàng)等。光伏設備企業(yè)往半導體設備領域跨界的優(yōu)勢在于具備類似的技術(shù)儲備,可以從一些難度稍低的設備領域切入,而且具備大批量生產(chǎn)的經(jīng)驗。

對此,陳海進分析稱,光伏生產(chǎn)工藝和半導體晶圓制造有類似之處,但加工精度會比半導體低很多。例如半導體晶圓制造工藝是納米級的精度,但光伏設備可能就是微米級的精度。目前有一些光伏設備公司往半導體設備進行拓展,例如捷佳偉創(chuàng)旗下的創(chuàng)微微電子就中標積塔半導體的清洗設備。其表示,相比半導體設備公司來說,光伏設備公司的短板在于人才、客戶資源、高端工藝的技術(shù)積累。

陳啟向《紅周刊》表示,光伏產(chǎn)業(yè)也算是泛半導體產(chǎn)業(yè)的一部分,但目前光伏設備公司能生產(chǎn)的半導體設備可能僅限于簡單的清洗、涂膠、顯影以及后道的封裝類設備,如果往核心工藝靠,在短時間內(nèi)比較難突破。

賀瀟翔宇同樣認為,半導體設備是技術(shù)密集度相當高的行業(yè),且資金投入需求巨大、投入產(chǎn)出確定性不高,因此形成了市場準入的高壁壘,其他領域的企業(yè)雖然可能在設備領域形成一定程度的產(chǎn)出,但想要形成較大的競爭優(yōu)勢卻較為困難。