基于FF因子模型的A股行業板塊輪動主導因子分析與檢驗

石季輝,盧逸塵,高澤宇,王 軍

(1.湖州師范學院 經濟管理學院,浙江 湖州 313000; 2.湖州師范學院 信息工程學院,浙江 湖州 313000; 3.浙江水利水電學院,浙江 杭州 310000)

0 引 言

根據已有研究,一部分在某種因子指標上呈現緊密相關性的股票,往往在收益上亦具有強相關性[1].因此,若能判斷出正確有效的因子指標構建投資組合,則可提高實際的投資期望收益.Fama和French利用該關系,在CAPM模型的基礎上融入股票風格因子,提出了Fama-French三因子模型(簡稱FF-3),即股票投資組合的超額收益率可由經濟市場溢價、企業規模和企業價值3種因子來解釋[2].為進一步優化價值因子帶來的收益解釋,他們又根據股利貼現模型原理提出了五因子模型(簡稱FF-5),增加了盈利能力因子和投資風格因子[3].FF系列模型在理論與實踐上的進展使其逐漸成為制訂投資策略的重要依據.一直以來,國內學者也對FF系列因子模型開展研究,希望借助或融合該模型探究其對本國股票市場的解釋性,以提升投資策略效率.例如,Liu等在分析FF系列因子模型的基礎上,從殼污染角度提出了中國A股因子模型[4].Bin Guo等[5]、李志冰等[6]、杜威望[7]、王熙等[8]也做了相關研究.

FF因子模型依托股票指標對超額收益進行解釋.然而,不同類型板塊的同一股票指標含義與標準均存在客觀差異.因此,更多的細化研究是利用FF因子模型對行業股票進行分析.例如,勾東寧等運用4個風險投資組合的FF三因子模型回歸結果,解釋我國上市銀行股波動敏感度問題[9];Cavaglia通過預測多個發達國家的股市表現,發現行業資產配置策略是有效提升投資收益的手段[10];王敬等通過對一系列中國股市行業資產配置的調研,發現行業輪動存在于A股市場,且在投資策略中有被考慮的必要性[11];Chen等在A股申萬一級分類的基礎上,通過隱馬爾可夫模型構建投資狀態轉移矩陣,制定行業輪動策略,該策略在反測試程序中效果優異[12];Kinlaw等提出通過資產中心性和相對價值來預測和辨別股市交易泡沫的產生和類型,發現當該方法依托于行業輪動時,才能有效定位泡沫產生位置[13].孟德峰利用Fama-French解釋A股市場回報橫截面,其行業因子解釋占橫截面收益的30%[14].本研究利用FF系列因子模型的有效性,從主導因子角度對當前超額收益板塊的輪動現象進行檢驗分析,并通過相應的投資策略進行驗證.該研究對證券投資理論與實踐具有一定的參考意義.

本文選用A股市場26個行業板塊作為研究對象,對不同行業板塊股票收益率背后起主要解釋作用的主導因子進行研究,進而研究FF系列因子模型對A股行業板塊的解釋性.其主要包括3個研究目標:從因子投資組合的實際超額收益判斷4種因子效應的幅度范圍;通過GRS檢驗判斷不同因子模型的整體解釋適用程度;通過多元回歸檢驗超額收益率解釋時的主導因子,并通過板塊輪動策略驗證和評價板塊主導因子策略的可行性.

1 研究方法與數據

1.1 Fama-French五因子模型

Fama和French(2015)通過Miller和Modigliani(1961)的股利貼現模型[15]發現,企業盈利能力與投資風格會增強企業賬面市值比(B/M)對股票收益率的解釋能力,即通過因子引入可彌補價值因子解釋能力.Fama-French五因子模型公式為:

Rit-RFt=ai+bi(RMt-RFt)+siSMBt+hiHMLt+riRMWt+ciCMAt+eit,

(1)

其中,Rit-RFt為風險投資組合i在t時期的期望超額收益率;RMt-RFt為t時期的市場超額收益率,即市場溢價因子;SMBt為規模因子;HMLt為價值因子;RMWt為盈利能力因子;CMAt為投資風格因子.

1.2 投資組合劃分與因子收益率計算

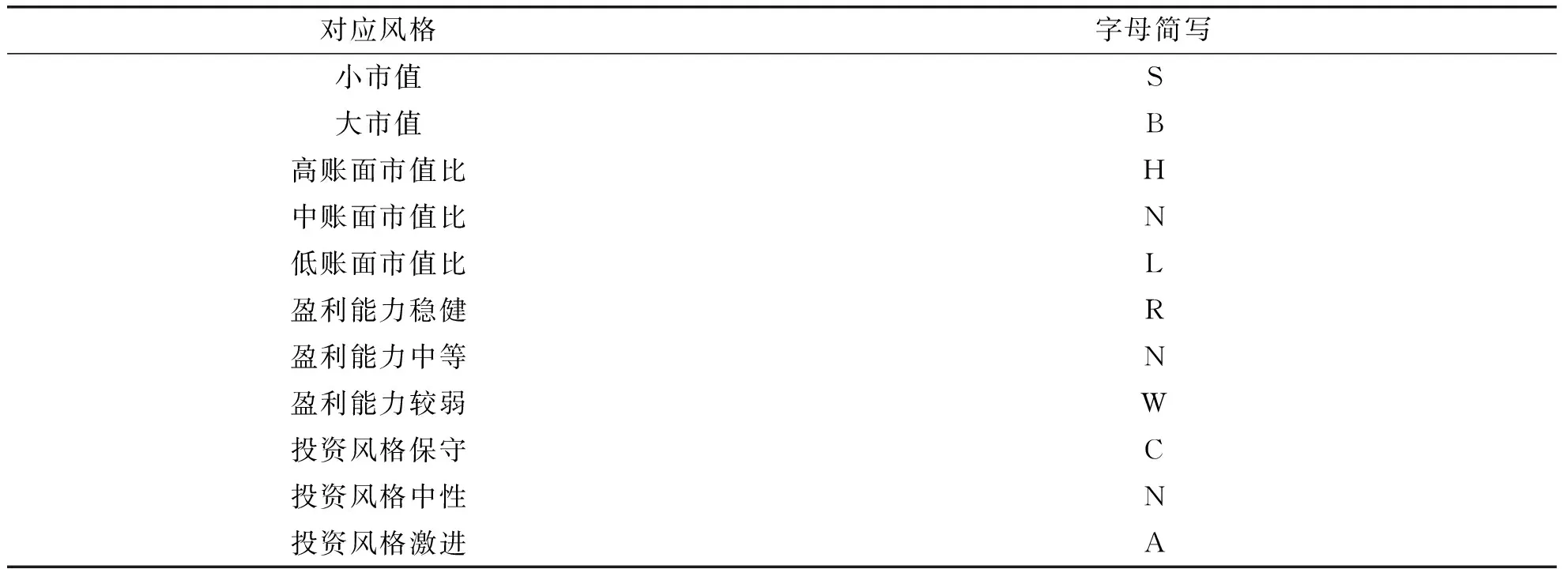

在計算不同行業板塊五因子的具體數值并對其進行實證檢驗時,以Fama和French(2015)的2×3風險投資組合的超額收益率為基礎進行因子計算,計算細則見表1和表2.不考慮2×2組合和2×2×2×2組合,主要基于兩個原因:一是在分組細節上,2×2組合計算相較其他兩種方法過于簡單化;二是基于行業板塊分類的風險投資組合構建,在面臨行業板塊間樣本數量存在較大差異時,4維分類方法會使某些投資組合收益率的極端情況大量增加,從而給客觀、定量地評價各項因子帶來困難.

表1 各股票風格對應字母簡寫

表1、表2的投資組合分別使用2個、3個和4個字母表示.在描述規模分類時,使用S(小市值)和B(大市值);在描述賬面市值比分類時,使用H(高賬面市值比)、N(中賬面市值比)和L(低賬面市值比);在描述盈利能力分類時,使用R(盈利能力穩健)、N(盈利能力中等)和W(盈利能力較弱);在描述投資風格分類時,使用C(投資風格保守)、N(投資風格中性)和A(投資風格激進).例如,描述2×3投資組合的小盤成長股組合為SL,描述2×3×3投資組合的大盤價值穩健盈利股組合為BHR,描述2×2×2×2投資組合的大盤價值型弱盈利激進投資風格股組合為BHWA.

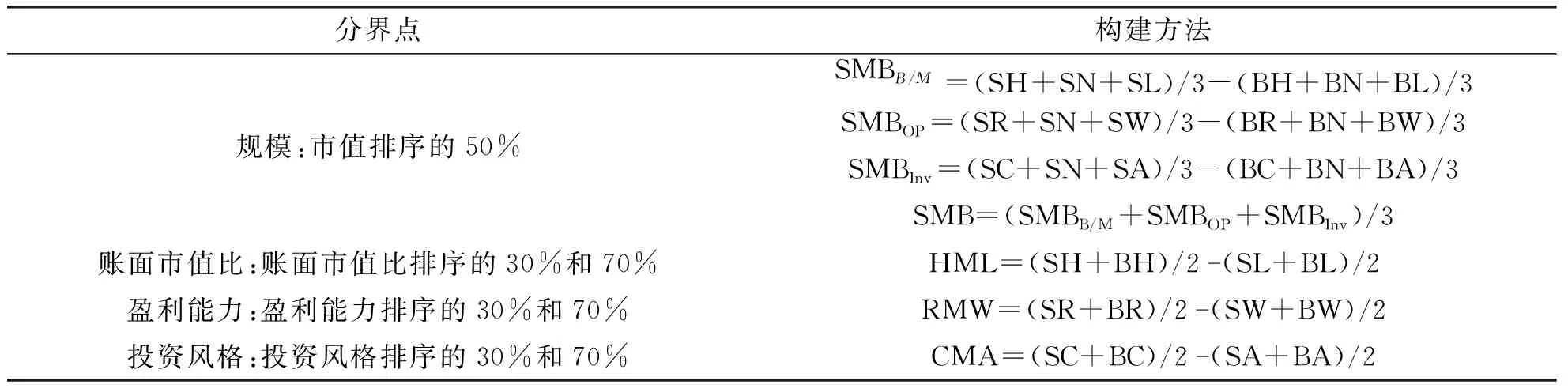

表2 2×3風險投資組合因子構建

1.3 數據來源與預處理

數據來源于Choice金融數據庫,樣本區間為2016年1月至2020年12月,包括申萬行業2021年僅A股一級分類中26個行業板塊各企業的月收盤價、月市值、月市凈率,以及年度財報中企業的盈利、應付利息、營業成本、銷售費用、管理費用和賬面權益等指標,同時選取一年期國債利率作為無風險利率.

對數據做以下處理:①剔除申萬行業2021年僅A股一級分類31個行業板塊中的銀行、非銀金融、美容護理、綜合和煤炭.剔除銀行和非銀金融板塊的原因是其盈利方式無法直接套用Fama和French(2015)提出的上市企業盈利能力計算方法,這可能會導致后續行業板塊之間基于盈利能力劃分風險投資組合的檢驗結果對比缺乏一致性.剔除美容護理板塊、綜合板塊和煤炭板塊的原因是板塊目前在列企業數量過少,均不足35家,這會直接影響回歸檢驗結果.

2 基于因子模型的行業主導因子檢驗

2.1 因子收益率

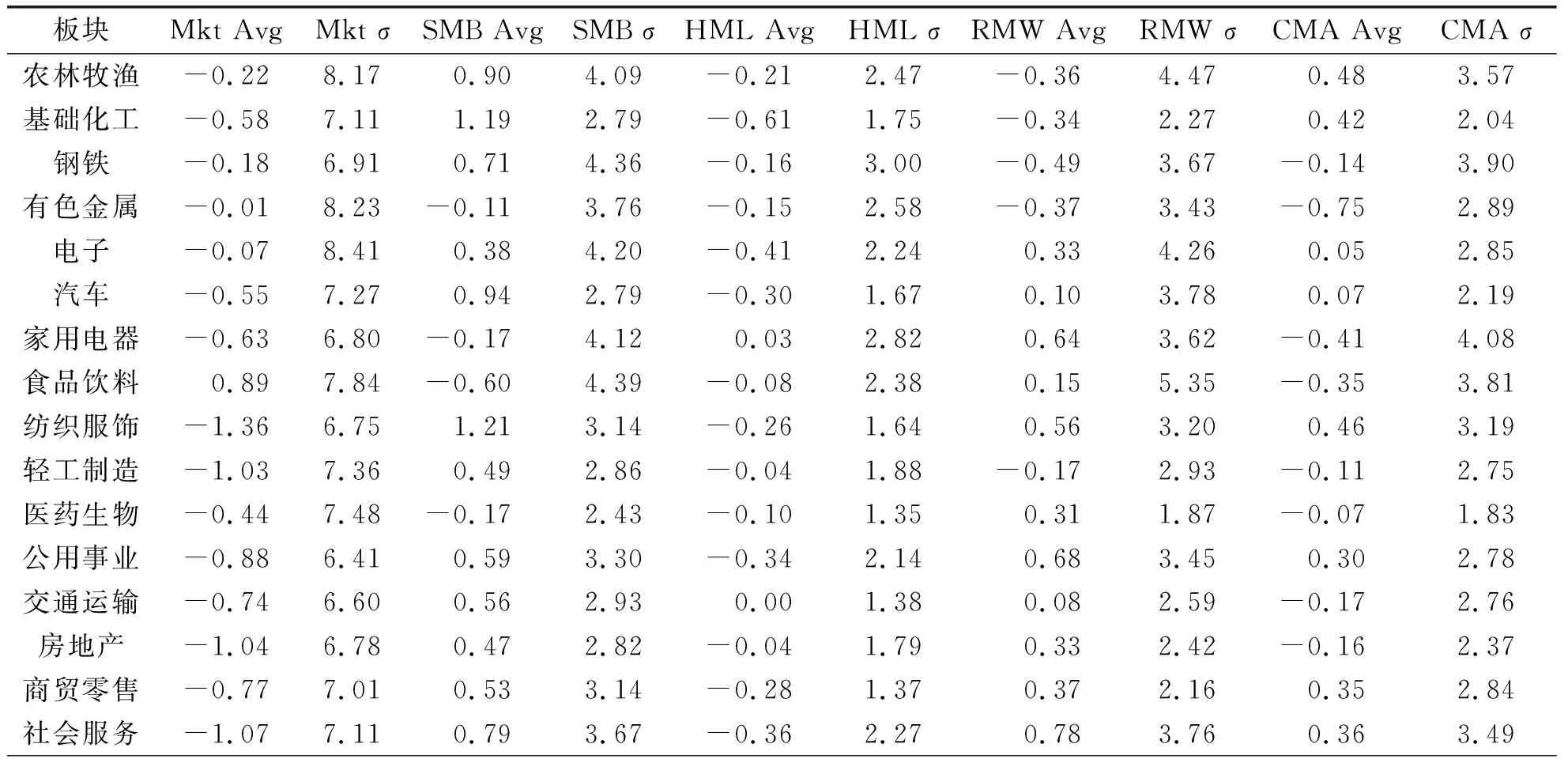

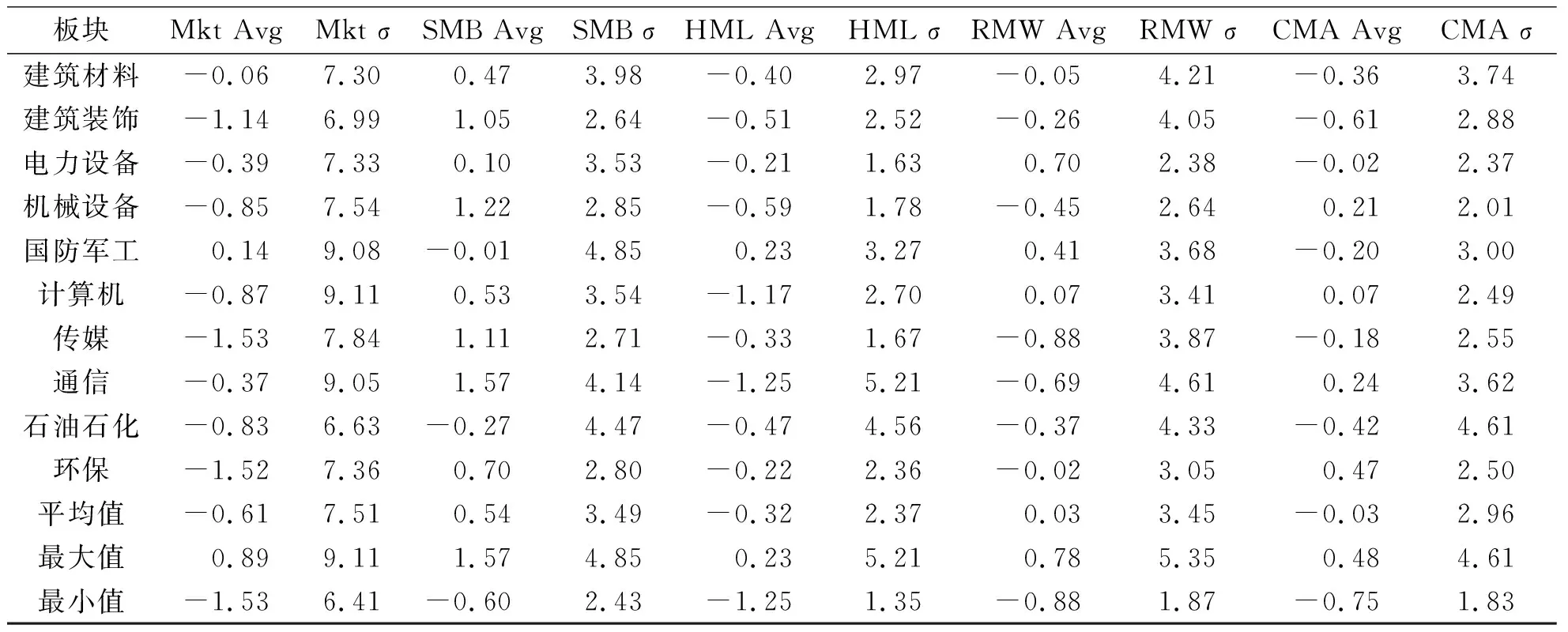

本文通過因子收益率來評判4種因子的效應幅度范圍.根據表2的計算方法對各行業板塊五因子收益率進行計算,結果見表3.

表3 各行業板塊五因子收益率

表3(續)

由表3可知,各行業規模因子均值范圍在-0.6%~1.57%之間,其中21個行業規模因子均值為正,表明規模因子在領先市場溢價的同時可帶來正向收益,其最高值達1.57%,各行業板塊規模因子綜合均值為0.54%.可見,雖然各個行業板塊總體存在規模因子,但有30%的行業因子值顯著性不強.其中,通信板塊表現最為突出,其規模因子均值為1.57%;機械設備、紡織服飾和基礎化工的規模因子均值為1.20%左右,表明通信板塊收益率更依靠于規模性,與現實情形相符.行業板塊總體呈現規模因子主導的同時,少數行業板塊表現為規模因子主導,部分行業板塊雖然沒有背離規模因子的主導,但也未受其主要影響.整體而言,行業板塊內部個股規模因子最大值與標準差相差不大,但與其他板塊相比也存在波動性較大的板塊,如國防軍工板塊,其個股最小值為-23.29,遠低于其他板塊;最大值為18.43,遠高于其他板塊.這說明規模因子不是國防軍工板塊的主導因子.

價值因子整體市場均值為-0.32%,其中25個行業板塊均值在[-1%,1%]區間內,只有計算機板塊和通信板塊在區間外,分別為-1.17%和-1.25%.通過橫向比較可知,價值因子標準差為所有5個因子中最低的一項,且80%的行業板塊均值都在0以下,說明整體A股市場存在一定程度的價值效應背離現象,且該現象較為穩定.而在其他所有行業標準差基本不超3.3的情況下,通信和石油石化行業的價值因子標準差卻分別高達5.21和4.56,反映出兩個板塊的價值因子都缺乏穩定性.石油石化整個板塊相對更不平衡,其因子最小值遠偏離其他板塊,反映出板塊成長股和價值股價格的高度不穩定性.

從行業板塊角度看,表3中的A股市場盈利能力因子均值為0.03%,與投資風格因子行業均值絕對值相同,表明盈利能力效應和投資風格效應對整體A股市場的影響相對微弱.各行業板塊盈利能力因子絕對值都未超過0.9%,其中公用事業、社會服務、家用電器和電力設備板塊表現為正向效應最大,通信和傳媒板塊表現為負向效應最大.同理,觀察投資因子,其中有色金屬和建筑裝飾板塊的均值顯著低于其他板塊,說明FF系列因子模型在A股市場行業的適用性存在不確定性,不同板塊間存在較明顯的差異.

2.2 GRS檢驗

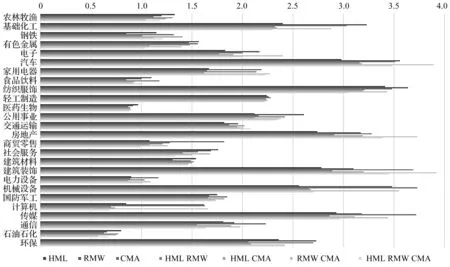

在確定4種效應在A股行業板塊的存在后,本文進一步通過GRS統計量檢驗三、四、五因子模型在各板塊的解釋能力差異,結果見圖1(默認包含Mkt和SMB).GRS檢驗是Gibbons等于1989提出的,其通過檢驗資產定價模型各截距項是否統合為零來驗證該資產定價模型各項的有效性[16].GRS檢驗先假定所檢驗的資產定價模型是否能完美解釋當前的超額收益率時序組合,再觀察該組超額收益在模型中的聯合回歸截距是否拒絕同時等于零.在保持原假設情況下,GRS統計量計算公式為:

圖1 不同類型三、四、五因子模型對A股行業板塊超額收益率解釋的GRS統計量

由圖1可知,從整體行業板塊看,54%的行業板塊的GRS統計量明顯低于其他板塊,且在三因子逐步增加因子的過程中,GRS統計量明顯地逐步減小,表明3種模型的解釋能力隨著新因子的引入而提高.從各行業板塊看,各因子模型間的差異規律基本與整體市場同步,解釋能力在各行業間差異明顯.其主要表現為:當三因子模型對某個行業解釋效果較好時,GRS統計量會隨著因子的引入而減小,從而展現出五因子模型的解釋優勢;當三因子模型對某個行業的解釋效果較差時,新因子的引入亦難以提升模型的解釋力,由此反映出行業間主導因子的復雜性.

2.3 因子模型多元回歸檢驗

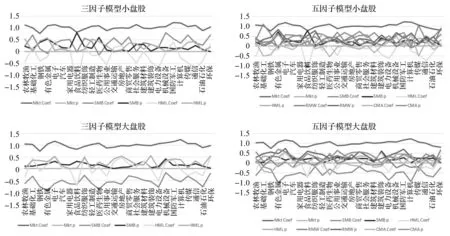

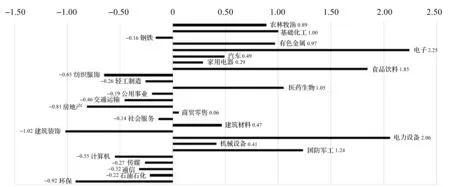

在判明4種因子效應廣泛存在于A股各行業板塊中,且因子數量變化明顯影響模型解釋力的前提下,本節通過多元回歸來檢驗分析在A股不同行業板塊中模型進一步解釋超額收益率的主導因子,結果見圖2.

圖2 A股行業板塊多元回歸檢驗結果

由圖2可知,各行業板塊的市場溢價因子系數總體維持在1.0附近,且平均值接近1.0.同時,除食品飲料板塊部分投資組合外,市場溢價因子的p值都基本小于0.05,說明市場溢價因子影響顯著,總體市場背景對各行業板塊的個股有直接正向影響.當然,也有部分行業市場溢價因子系數在0.8左右.這反映出股價并非完全隨著市場的形勢而波動.從因子顯著性看,FF三因子模型包含的規模因子和價值因子普遍是大部分行業最顯著的因子,而兩者的顯著性則表現出兩種完全不同的規律.當某個板塊規模因子顯著時,同一個模型的大、小盤股共同表現出顯著性,而其他模型則沒有表現出顯著性.而當某個板塊價值因子顯著時,所有模型大盤股或小盤股同時表現出顯著性.

根據投資組合平均月度超額收益率和因子值統計,規模因子在絕大多數A股行業中都存在,這從規模因子回歸系數小盤為負、大盤為正的規律可看出,且一般不存在規模因子的食品飲料和醫藥生物板塊也表現出小盤股規模因子回歸系數為負的異象.同樣,計算機和通信板塊出現價值效應相反特征,在回歸分析中,兩個板塊價值因子對收益率的解釋性不顯著.同時,在價值因子值較高的板塊,往往價值因子在回歸檢驗中都顯著,而顯著性因子系數均為負值.相較解釋性表現較為突出的規模因子和價值因子,FF五因子模型新引入的兩項因子并未在A股行業板塊中表現出顯著的收益率解釋力.雖然大部分行業股價的表現基本符合盈利能力效應與投資風格效應定義,但實際上對A股個股收益率影響較大的還是市場風險資產、企業規模和企業價值.

由此可見,FF五因子模型新引入的因子并未表現出明顯得解釋性,而是橫向影響原有3項因子對板塊間超額收益率的輪動提供了解釋支撐.例如,基礎化工、服裝紡織、輕工制造、建筑材料和計算機板的塊規模因子在新因子引入后表現得更為顯著;汽車和公用事業板塊的價值因子在新因子引入后,其顯著性大大超過未引入前;公用事業、交通運輸、房地產和社會服務板塊的規模因子在新因子引入后顯著性下降;社會服務和國防軍工板塊價值因子在新因子引入后失去顯著性.而根據GRS檢驗結果,FF三因子模型對A股各行業的收益率都不能提供最佳解釋,仍是包含新因子的四因子和五因子模型.

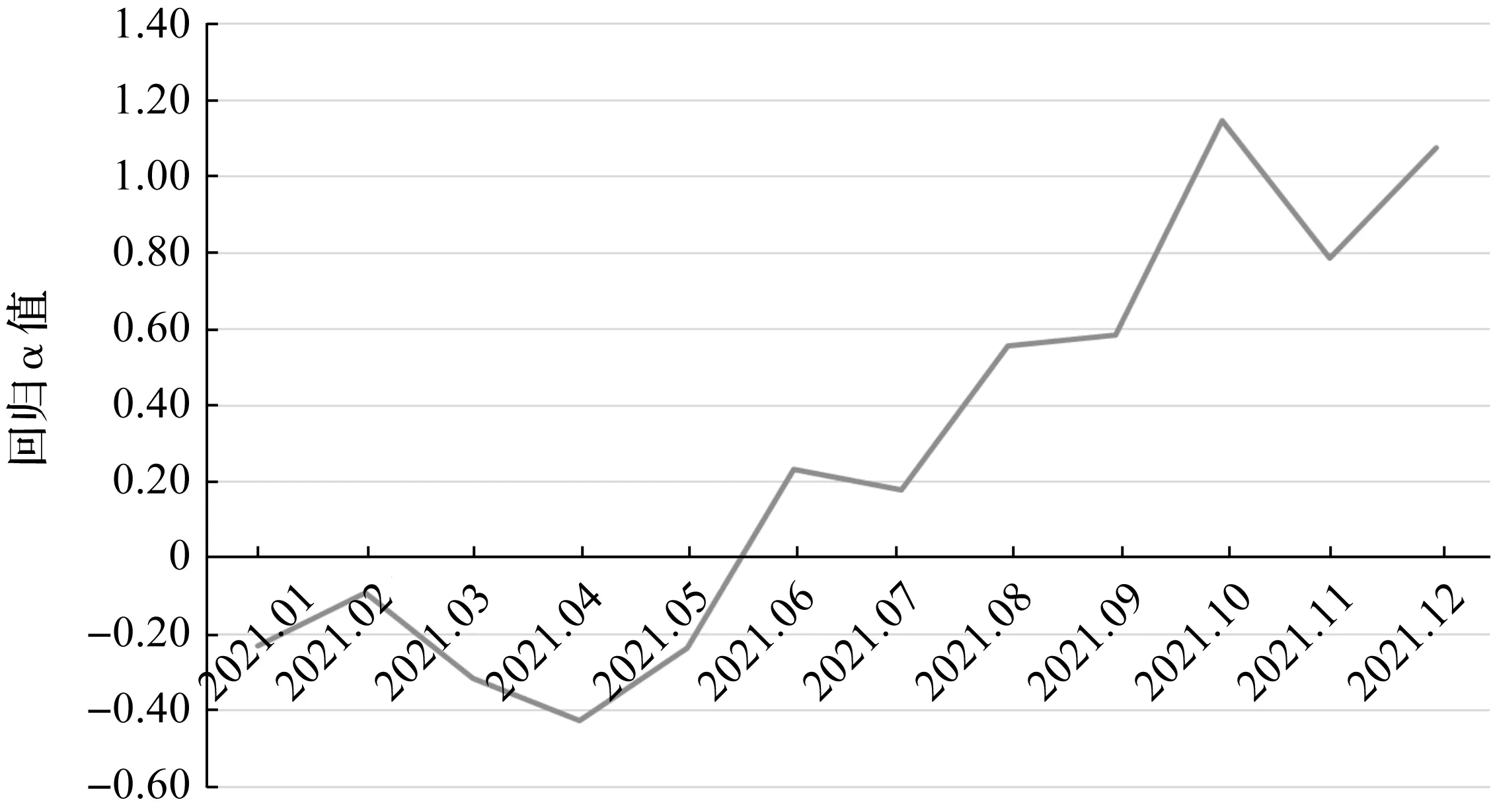

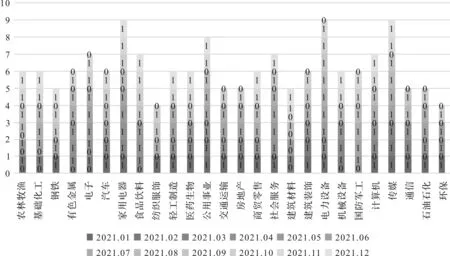

3 FF-5板塊輪動策略檢驗

采用FF-5α值行業輪動策略對主導因子的板塊輪動支撐性進行驗證和討論,其中α值為模型實際回報率高于期望回報率程度.圖3、圖4分別為2021年A股行業板塊FF-5回歸α值的市場綜合月度時序表現和各板塊全年表現.由圖3和圖4可以看出,A股行業板塊α值在60%時間內與50%板塊內為正向表現,可以支撐行業板塊超額收益輪動的解釋.行業輪動策略基本思路為:在每個月根據以往行業板塊回歸細節α值,投資前期α值為正的行業.圖5為行業輪動策略預測勝負圖,如果行業對應顏色堆疊,代表該方法對該月該行業的預測準確.從圖5執行情況看,回歸α值為0.73,GRS統計量為1.90,策略成功率為52%,無論是從整體實際FF-5回歸α值表現,還是從策略預測行業輪動角度,都保持50%以上的精度.這在一定程度上表明,以行業板塊主導因子為依據進行風險資產定價和制訂超額收益策略具有一定的支撐和可行性.

圖3 2021年A股行業板塊FF-5回歸α市場綜合月度時序表現

圖4 2021年A股行業板塊FF-5回歸α各板塊全年表現

圖5 FF-5回歸α值行業輪動策略預測勝負圖

4 結 論

本文以2016—2020年A股26個行業板塊為研究對象,基于FF系列因子模型,對因子收益率、二維投資組合GRS檢驗結果和投資組合多元回歸檢驗結果進行分析與討論,其主要涉及A股行業板塊中主導因子效應的存在性、不同組合因子模型對各板塊投資組合的解釋力,以及各個板塊主導因子討論及策略驗證.

總體而言,A股行業板塊中存在4種因子效應,而影響超額收效率的主導因子存在差異.規模因子解釋力在覆蓋19個A股板塊的同時,其平均收益率總體領先于其他因子;價值因子在回歸檢驗中與規模因子表現出相近的顯著性,21個板塊因子系數為負;在盈利因子與風格因子方面,有8個和9個行業板塊的超額收益率適合被FF-4和FF-5模型解釋;在12個和15個行業板塊的超額收益率中,規模因子和價值因子起主導解釋作用.投資風格效應普遍存在,但主導性較低.對難以被因子模型總體解釋的行業板塊,在回歸細節分析中基本都可以發現顯著性較強的因子——主導因子,其中31%和23%行業板塊的超額收益率可以被結合Mkt和SMB的四因子模型或五因子模型解釋.

模型回歸檢驗結果對應4種效應在各行業板塊的收益率表現,大部分行業板塊因子模型解釋效果的顯著因子基本為規模因子(系數為正)和價值因子(系數為負).盈利能力因子與投資風格因子顯著的行業板塊雖然較少,但大部分行業板塊的規模因子與價值因子的顯著性會因為兩種新因子的引入而改變.此外,雖然少部分行業板塊未表現出顯著因子,但其收益率仍可被一些因子模型解釋,最后的板塊輪動策略也可成功驗證上述結論的有效性.