美國銀行業(yè)風(fēng)波始末:回顧與展望

美國銀行業(yè)近期遭受的一系列風(fēng)波與動蕩為全球敲響了金融系統(tǒng)性風(fēng)險的警鐘。本文通過梳理并回顧事件發(fā)生的始末,提出了相關(guān)的啟示借鑒,對于監(jiān)管方而言,不能忽視中小銀行在金融系統(tǒng)中的重要地位;對于金融機構(gòu)而言,應(yīng)進一步規(guī)劃好資產(chǎn)結(jié)構(gòu),加強自身的風(fēng)險管理。監(jiān)管方和金融機構(gòu)應(yīng)該共同攜手提振市場信心、及時做好信息披露,盡量避免讓市場受到不實、不準信號的過度影響。

美國銀行接連倒閉始末概述

2023年3月10日、12日,美國硅谷銀行和簽名銀行在短時間內(nèi)相繼倒閉。作為分別在美國資產(chǎn)規(guī)模排名第16、29的兩家銀行,硅谷銀行和簽名銀行的閃崩在全球范圍內(nèi)引起了廣泛關(guān)注。許多儲戶對銀行的信任下降,投資者也擔(dān)心因此造成多種連鎖反應(yīng),一時間恐慌情緒蔓延。雖然隨后美國監(jiān)管方為避免事態(tài)進一步惡化升級迅速提出應(yīng)對方案并執(zhí)行了補救措施,保證了這兩家銀行受保儲戶存款的靈活存取,還開展了專項貸款支持計劃為存托機構(gòu)提供流動性,但市場情緒依然未能完全平復(fù),許多中小型區(qū)域性銀行依然遭到擠兌,股價被重挫。如圖1所示,自3月以來,美國KBW區(qū)域性銀行指數(shù)已累計大幅下跌超過30%。兩個月后的5月1日,美國第一共和銀行又被宣布關(guān)停,進一步引發(fā)了市場的擔(dān)憂。

美國銀行業(yè)近期遭受的一系列風(fēng)波與動蕩為全球敲響了金融系統(tǒng)性風(fēng)險的警鐘。我們應(yīng)該仔細梳理并回顧每個事件發(fā)生的始末,深入了解事件背后的根本問題,以從中吸取經(jīng)驗教訓(xùn),更好地預(yù)防和應(yīng)對類似的潛在風(fēng)險,并推動金融系統(tǒng)建立更加穩(wěn)健的運作模式。

內(nèi)外部雙重壓力——硅谷銀行、簽名銀行倒閉事件分析

綜合而看,造成包括第一共和銀行在內(nèi)的三家銀行破產(chǎn)最為直接的原因都是儲戶大規(guī)模擠兌、銀行流動性不足導(dǎo)致資金鏈斷裂。分析深層次原因,3月率先倒閉的硅谷銀行、簽名銀行較為類似。在這兩家銀行因擠兌而倒閉的背后,是銀行自身風(fēng)控管理失誤以及美國監(jiān)管疏忽的共同作用。

從銀行本身來看,硅谷銀行和簽名銀行自身的風(fēng)險管理失誤是一大核心原因,其中最關(guān)鍵的三點在于儲戶結(jié)構(gòu)集中、未受保存款占比過高和資產(chǎn)期限錯配。美聯(lián)儲以及聯(lián)邦存款保險公司(Federal Deposit Insurance Corporation,簡稱FDIC)公布的對硅谷銀行、簽名銀行事件的調(diào)查報告也對這三點進行了佐證。

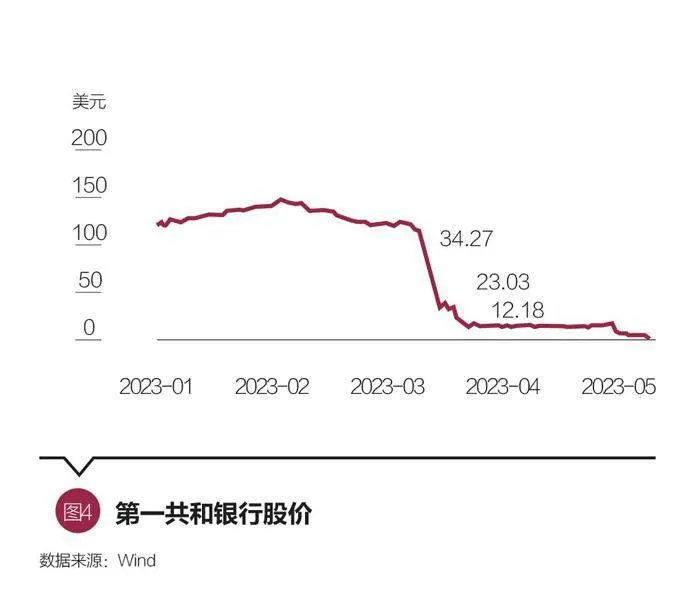

這兩家銀行的儲戶結(jié)構(gòu)行業(yè)集中度都偏高。根據(jù)報告,由于硅谷銀行經(jīng)營專門面向初創(chuàng)企業(yè)提供貸款服務(wù)的業(yè)務(wù)模式,如圖2所示,截至2022年末,其存款超過50%來自高科技企業(yè),其中一半以上來自初創(chuàng)科技企業(yè),另有12%來自生命科學(xué)與醫(yī)療保健,行業(yè)集中度非常高,導(dǎo)致銀行與行業(yè)的起伏深度綁定。另外,簽名銀行作為加密貨幣界的頭部銀行,是全美最大的加密貨幣友好銀行之一,截至2022年末,其存款有27%來自數(shù)字資產(chǎn)。由于存款占比大,一旦行業(yè)受到較大沖擊,銀行也將難逃牽連。

未受保存款規(guī)模占比過高是另一個顯著的問題。根據(jù)調(diào)查報告,截至2022年末,硅谷銀行和簽名銀行中未受保存款規(guī)模分別高達94%和90%。硅谷銀行的儲戶多為企業(yè),存款金額偏高。而在簽名銀行的儲戶中,高凈值客戶的存款占比也相當(dāng)高,約60名存款超過兩億五千萬美元的超高凈值客戶擁有合計占總規(guī)模超過40%的存款。FDIC規(guī)定銀行存款的保險保額上限為25億美元,對于未能全額受保的高凈值儲戶來說,一旦銀行出現(xiàn)問題,他們的資產(chǎn)并不能得到全額保障,導(dǎo)致他們對于銀行的流動性風(fēng)波預(yù)警格外敏銳,在負面新聞傳播后爭先恐后轉(zhuǎn)移資產(chǎn)。

資產(chǎn)錯配這一問題在硅谷銀行的資產(chǎn)負債表中得到了充分體現(xiàn)。根據(jù)調(diào)查報告,硅谷銀行的資產(chǎn)中有超過40%投資于包括國債和住房抵押貸款證券(MBS)的長持到期資產(chǎn)(HTM),加權(quán)平均后期限約為6.2年。對于存款不斷流失的硅谷銀行而言,出現(xiàn)了“短債長投”的矛盾,現(xiàn)金已經(jīng)無法完成兌付,不得已折價出售這些長期資產(chǎn),是其經(jīng)營與規(guī)劃的失誤。

從市場環(huán)境來看,美聯(lián)儲為抑制通貨膨脹開啟了激進的加息周期,自2022年初開始連續(xù)加息了10次,如圖3所示,將原本已維持兩年不變的聯(lián)邦基金目標利率自0.25%大幅提升至5.25%。加息對銀行所配置的長期低利潤資產(chǎn)造成了影響。銀行所配置的國債和MBS這樣的長投資產(chǎn)皆按當(dāng)時的利率提供回報,在利率不斷升高的情況下價值大幅縮水,給銀行帶來了大量未實現(xiàn)隱形虧損。同時,加息環(huán)境之下投資者風(fēng)險偏好下降,科技創(chuàng)新類企業(yè)難以通過資本市場融資,只能不斷取用存款填補支出空缺,導(dǎo)致硅谷銀行存款規(guī)模不斷縮水。而針對簽名銀行而言,2022年加密貨幣市場動蕩非常劇烈,幾大交易平臺倒閉,備受界內(nèi)矚目的加密貨幣交易所FTX崩盤,導(dǎo)致簽名銀行的存款加速流出。根據(jù)簽名銀行年報,簽名銀行在2022年一年內(nèi)流失的存款資產(chǎn)規(guī)模達到16.5%。

在美聯(lián)儲持續(xù)大幅加息的外部環(huán)境下,由于受到了負債端和資產(chǎn)端雙重壓力,中小銀行業(yè)務(wù)模式本身的弊病被加倍放大:單一結(jié)構(gòu)的儲戶因產(chǎn)業(yè)下滑擠兌導(dǎo)致存款不斷下降,同時銀行資產(chǎn)配置失誤導(dǎo)致盈利持續(xù)虧損,兩面受阻之下,它們的資產(chǎn)與負債端錯配持續(xù)擴大,造成了嚴重的流動性危機。美國監(jiān)管機構(gòu)在調(diào)查報告中承認,在外部環(huán)境嚴峻的情況下,美國監(jiān)管機構(gòu)未能清晰地認識到中小銀行面臨的潛在風(fēng)險與困境,未能采取足夠措施來提升銀行的風(fēng)險應(yīng)對能力,也是未能提前阻止本次危機的重要原因。

最后,儲戶對于存款安全性的擔(dān)憂加速了兩家銀行走向崩盤。3月9日,硅谷銀行選擇了通過折價出售長期資產(chǎn)補充流動性,讓因加息產(chǎn)生的未實現(xiàn)損失直接轉(zhuǎn)化為了18億美元的賬面虧損。儲戶看到硅谷銀行的虧損消息后,將這一虧損信息視為銀行流動性不足的危機信號,為保全自己的資產(chǎn)爭先轉(zhuǎn)移存款,導(dǎo)致發(fā)生了更大面積的恐慌性擠兌事件。而簽名銀行也受到硅谷銀行破產(chǎn)事件以及3月8日另一家加密銀行友好銀行加密銀行關(guān)停的影響,擠兌加劇,不堪重負倒閉。

在硅谷銀行與簽名銀行倒閉事件發(fā)生后,美國財政部、FDIC第一時間回應(yīng)并善后,強調(diào)不需要納稅人為此次事件買單,迅速為硅谷銀行與簽名銀行分別成立了過橋銀行接管資產(chǎn),并開始組織這兩家銀行資產(chǎn)的拍賣與收購,還破例打破了25億美元的保額上限,聲明將保障全部受保儲戶的所有存款,確保儲戶在事件發(fā)生后的首個交易日即可正常存取。而無保險的儲戶將獲得其未投保資金剩余部分的接管證書,隨著未來FDIC出售硅谷銀行的資產(chǎn)或可獲得紅利支付。

美國監(jiān)管方也迅速意識到了本次事件所隱含的危機,金融存托機構(gòu)廣泛面臨著流動性困境。除了為這兩個銀行的單獨個例“兜底”以外,為避免同類型的中小銀行也因類似的原因資金流承壓,美國監(jiān)管還創(chuàng)設(shè)了專項計劃來援助其他的同類存托機構(gòu)。3月12日,美聯(lián)儲發(fā)布銀行定期資金計劃(Bank Term Funding Program,簡稱BTFP)以向美國存托機構(gòu)提供流動性。BTFP中規(guī)定,支持存托機構(gòu)用證券作為抵押品向美聯(lián)儲申請貸款,項目期限至少為一年。BTFP切實地為美國存托機構(gòu)提供了大量資金援助,截至4月30日,根據(jù)美聯(lián)儲的披露,該計劃已為存托機構(gòu)提供了超過800億美元的貸款。

美國監(jiān)管的迅速跟進起到了相當(dāng)重要的作用。對于儲戶而言,監(jiān)管方的“兜底”大幅降低了他們的存款受到的沖擊,有效防止了風(fēng)險蔓延至其他行業(yè)引起連鎖反應(yīng);對于其他銀行而言,BTFP計劃發(fā)放了大量貸款,給了它們一定的緩沖資金以面對3月倒閉風(fēng)波以后更加嚴重的信任危機帶來的存款流失。如果沒有這次的迅速行動,美國金融界乃至其他領(lǐng)域都將遭受更大的損失。

市場信心潰退——第一共和銀行倒閉事件

然而,即使監(jiān)管已經(jīng)大舉出資援助,銀行倒閉的事件卻未能終止。5月1日,美國第一共和銀行被宣布關(guān)停。截至2022年底,第一共和銀行總資產(chǎn)全美排名第14,此次倒閉成為美國史上第二大銀行倒閉案,再度引發(fā)市場關(guān)注,以西太平洋合眾銀行為代表的區(qū)域性銀行股價再次出現(xiàn)大幅下跌。

根據(jù)第一共和銀行的資產(chǎn)負債表來看,雖然它也面臨著和硅谷銀行、簽名銀行類似的內(nèi)外部受壓情形,但除了同樣因業(yè)務(wù)模式導(dǎo)致高凈值儲戶占比高以外,它的儲戶結(jié)構(gòu)、未受保資產(chǎn)比例以及資產(chǎn)配置情況都優(yōu)于先前倒閉的兩家銀行。根據(jù)第一共和銀行的年報,截至2022年末,存款中未受保資產(chǎn)比例約為67%。此外,3月事件后美國監(jiān)管方推出BTFP救助存托機構(gòu),11家美國大型銀行更是于3月16日直接注資300億美元救助第一共和銀行。但即便是在更好的背景條件之下,第一共和銀行卻還是最終宣布關(guān)停,其中最關(guān)鍵的緣由在于市場信心的潰退。

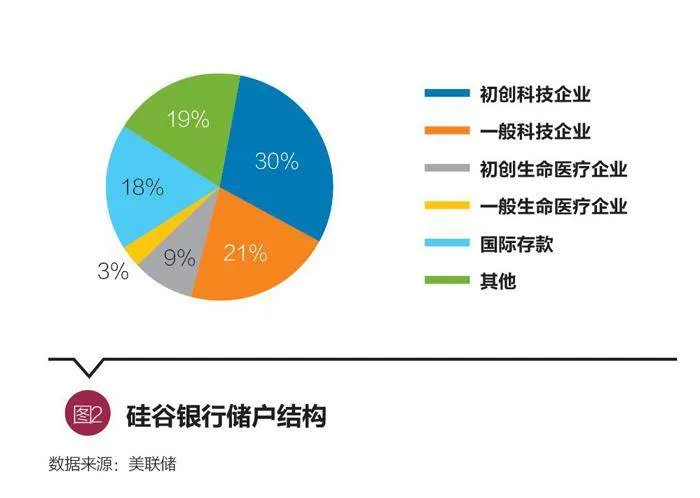

社交媒體的盛行讓輿論的力量越來越強,即使是微弱的不良信號都容易被市場放大引起巨大的恐慌。在前兩家銀行事發(fā)后,第一共和國的股價跌幅在首個交易日就達到了驚人的62%。后續(xù)即便監(jiān)管出手援助存托機構(gòu),美國民眾對存款安全性的擔(dān)憂依然沒有散去。美國蓋洛普公司4月進行的調(diào)查顯示,48%的受訪者表示擔(dān)憂存款的安全性,比例甚至高于2008年金融危機時的水平。3月16日,第一共和銀行接受注資的消息被輿論捕捉為其流動性不足的證據(jù),直接導(dǎo)致第一共和銀行股價再次下跌,如圖4所示,自34.27美元暴跌至12.18美元,接連兩日跌幅超過10%。此后的一周內(nèi),美國監(jiān)管機構(gòu)發(fā)言人在幾次發(fā)言中對于是否延續(xù)硅谷銀行、簽名銀行事件后為儲戶25萬美元以上的存款提供保險的處理方式表現(xiàn)出了搖擺不定的態(tài)度,這樣的信號經(jīng)社交媒體發(fā)酵,進一步催化了高凈值儲戶們的擔(dān)憂,大大提升了存款流失速度。在后續(xù)第一共和銀行發(fā)布的2023年第一季度季報中,第一共和銀行的存款在短短一個季度內(nèi)蒸發(fā)了35.5%,扣除3月16日從其他銀行獲取的資金后這個數(shù)字甚至將超過60%。市場信心的衰退讓商業(yè)銀行存款持續(xù)流失。根據(jù)美聯(lián)儲截至兩天后5月3日的最新報告,全美商業(yè)銀行存款(經(jīng)季節(jié)性因素調(diào)整)降至2021年8月以來的最低水平。

在第一共和銀行倒閉的事件發(fā)生后,美國監(jiān)管方用與3月同樣相同的方式進行了善后,保證了所有受保儲戶資金安全。同時,針對第一共和銀行事件中引起廣泛擔(dān)憂的保額上限問題,F(xiàn)DIC發(fā)布了存款保險制度綜合概述,對存款保險改革方案進行了討論。該概述中提出為保險制度提升上限(或?qū)⒊^25萬美元)、為所有存款人開放無限保額、區(qū)分不同賬戶類型來設(shè)置不同的存款保險限額等方案,以避免因保額問題進一步引發(fā)更多風(fēng)險。FDIC在概述中表示,他們認為針對不同類別、對商業(yè)賬戶開放較個人賬戶更高的保額限額這一方案最為合理。在這一波后續(xù)跟進的作用之下,西太平洋合眾銀行、聯(lián)盟西部銀行等此前受到牽連的銀行股價大幅回彈,近日呈逐漸回升的趨勢。

總結(jié)及反思

由于美國以商業(yè)銀行體系為主,倒閉的銀行體量本身并未達到銀行業(yè)“大而不能倒”的級別,加上監(jiān)管方的全力出資補救,美國今年上半年的銀行業(yè)風(fēng)波伴隨的風(fēng)險尚在可控范圍內(nèi),沒有大規(guī)模外溢到其他行業(yè)、地區(qū)。對于中國市場而言,由于中國的發(fā)展戰(zhàn)略以內(nèi)需這一穩(wěn)固基石為核心,海外資產(chǎn)占比較低,這幾家銀行的關(guān)聯(lián)業(yè)務(wù)在中國市場中占比很小,因而整體所受影響相對比較微弱。但盡管直接影響較小,從這一系列風(fēng)波中提煉出的經(jīng)驗教訓(xùn)依然非常值得學(xué)習(xí)。

對于監(jiān)管而言,不能忽視中小銀行在金融系統(tǒng)中的重要地位。要加強對中小銀行的監(jiān)管和引導(dǎo),并在做影響整個金融系統(tǒng)的重大決策時充分考慮多方的利害。中小銀行是金融系統(tǒng)中非常重要的組成部分。盡管此次倒閉的中小銀行自身的確存在問題,然而中小銀行本身性質(zhì)獨特,相對而言較為容易形成這種儲戶集中度高、資產(chǎn)配置風(fēng)控弱的情況。由于難以獲得勝過大銀行的利率優(yōu)勢,大部分中小銀行都傾向于放松風(fēng)控并做出“特色業(yè)務(wù)”來吸引某種特定類型的客戶。這種業(yè)務(wù)模式雖然有弊病,但也有效地服務(wù)特定客戶。以硅谷銀行為例,它對剛處于起步階段的初創(chuàng)企業(yè)提供了非常大的幫助。因此,在充分理解中小銀行特殊性質(zhì)的基礎(chǔ)上,需要針對中小銀行的這些薄弱環(huán)節(jié)進一步強化監(jiān)督管理,并提供合理的引導(dǎo),讓他們在繼續(xù)發(fā)揮金融支持效用的同時避免出現(xiàn)過大的風(fēng)險敞口。此外,美聯(lián)儲在推行激進加息的決策時,也應(yīng)充分考慮對于銀行流動性的壓迫。中小銀行在加息環(huán)境下資產(chǎn)端、負債端同時承壓,面臨著生存危機,若美國監(jiān)管方提前考慮了它們的境遇并及時給予支持,就有能力在倒閉發(fā)生前及時阻止。而另一方面,當(dāng)危機已經(jīng)發(fā)生之后,則需要迅速、高效地給出解決方案,進行善后處理,美國監(jiān)管部門針對三家銀行的善后處理以及高效執(zhí)行的BTFP計劃有效地阻止了風(fēng)險蔓延。

對于金融機構(gòu)而言,應(yīng)進一步規(guī)劃好資產(chǎn)結(jié)構(gòu),加強自身的風(fēng)險管理。此次風(fēng)波中,銀行自身存在的資產(chǎn)錯配問題、未受保資產(chǎn)占比過高等都是可以提前預(yù)知的風(fēng)險。金融機構(gòu)在評估自己的承壓能力進行資產(chǎn)配置時,應(yīng)合理規(guī)劃、控制風(fēng)險,為市場波動準備充足的流動性。

另外,第一共和銀行倒閉的事件也充分展示出當(dāng)今社交媒體高度發(fā)達的環(huán)境之下輿論可怕的影響力,監(jiān)管方、金融機構(gòu)以及市場都應(yīng)予以充分重視。監(jiān)管方和金融機構(gòu)應(yīng)該共同攜手提振市場信心、及時做好信息披露,盡量避免讓市場受到不實、不準信號的過度影響。

(張曉燕為清華大學(xué)五道口金融學(xué)院副院長、教授,王藝熹為清華大學(xué)五道口金融學(xué)院鑫苑金融科技研究中心研究專員。本文編輯/秦婷)