金融發展、稅收中性與企業稅負

摘? ?要:“十四五”規劃指出要健全符合高質量發展要求的財稅金融制度。本文關注稅收中性和稅收穩定器在微觀企業的實踐和表現,以闡述和論證金融發展對企業實際稅收負擔的影響機制。基于內生經濟增長模型,引入金融發展和企業投資成本的概念,進行理論分析發現,在中國經濟的實際特征下,隨著金融發展程度的提高,地方政府通過降低企業的實際稅率來擴大企業產出,從而推動社會福利最優化。經驗證據表明,較高金融發展水平使企業融資成本降低,鼓勵企業選擇債務融資機制,有利于降低企業投資成本,提高企業經濟效益和利潤。這也有利于地方政府增加稅收收入,緩解財政壓力,并進一步降低企業稅負,從而再次推動企業產出的擴大。研究結果表明,當金融發展水平提高10%,該地區企業所得稅、增值稅和總體稅負的實際稅率將分別減少1.59%、0.76%、1.02%。本文的結論可為壯大市場主體、提升政府宏觀治理能力以及深化財稅金融體制改革提供參考和建議。

關鍵詞:金融發展;稅收中性;企業稅負;實際稅率;財政金融協調

中圖分類號:F830? 文獻標識碼:A? 文章編號:1674-2265(2024)01-0013-12

DOI:10.19647/j.cnki.37-1462/f.2024.01.002

一、引言與文獻回顧

改革開放以來,我國財政體制和金融市場體系持續發展,更好地服務于社會主義市場經濟體制的發展和完善。“十四五”規劃指出,要“更好發揮財政在國家治理中的基礎和重要支柱作用,增強金融服務實體經濟能力,健全符合高質量發展要求的財稅金融制度”,表明財政政策與金融政策是中央政府發揮宏觀經濟治理效能與健全國家治理體系的重要抓手。本文旨在探討稅收政策工具和金融政策工具的聯結機制,并解釋其在市場主體之間的傳導機制,進而促進財政和金融政策的協調配合,推進國家宏觀調控和治理機制的完善。

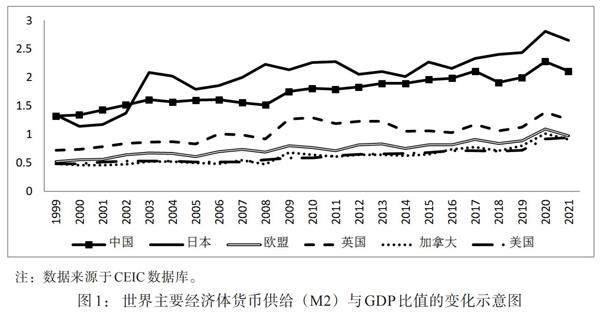

隨著全球市場經濟的不斷發展,金融體系也在不斷健全和完善,金融發展水平逐步提高。根據2017年世界銀行的發展報告,國際金融體系的發展趨勢主要表現為發展中經濟體銀行業的崛起、金融市場融資渠道的多樣化以及金融科技的崛起①。中國的金融體系也在不斷發展,具體表現在以下幾個方面:商業銀行、政策性銀行等銀行體系逐步健全;多層次資本市場不斷滿足市場主體的需求;利率和匯率市場化機制逐步推進。這些金融市場改革舉措有力地促進了現代化市場經濟體制建設。2017年7月召開的全國金融工作會議指出,金融是實體經濟的血脈,為實體經濟服務是金融的天職;2023年10月,中央金融工作會議再次突出強調“堅持把金融服務實體經濟作為根本宗旨”“金融要為經濟社會發展提供高質量服務”。如圖1所示,全球主要經濟體貨幣供應量(M2)占GDP的比重呈逐步增長趨勢,中國的M2與GDP比值從1999年的1.3增長至2020年的2.3;同時,我國金融業增加值占GDP的比重也從1999年的4.9%增長到2020年的8.3%②。金融發展水平的提高將促進實體經濟的資金流轉,推動實體經濟的規模擴大,降低企業投資成本,提高企業創新研發水平,有力地推動經濟增長和市場經濟主體的壯大。

本文旨在研究不同金融發展水平下企業的實際稅收負擔和地方政府的稅收征管行為。我們認為微觀企業的稅收負擔存在明顯的不一致性。企業稅負并不完全取決于全國統一的名義稅率,而是受到稅務部門的稅收執法和監督行為以及企業的稅收遵從程度的影響。雖然公共經濟學理論主張稅收中性,即減少稅收對市場主體福利造成的無謂損失,但在實際情況中,不同國家和地區的稅制設計是不斷變化和調整的,稅收征管體制也在不斷完善,變革的稅收政策對各個市場主體的影響也不盡相同。在經驗研究方面,文獻多關注市場發展程度、企業管理、社會道德等因素,認為經濟系統的發展程度與社會文化機制直接影響企業所在的納稅環境和納稅行為,從而影響企業的稅收負擔(Desai等,2007;Kemme等,2020)[1,2]。此外,基于中國的財稅體制和稅務部門的征管機制,一些文獻從財政體制改革、政企合謀、稅收征管單位改革與稅收稽查程度等角度解釋了在中國財稅體制不斷完善的背景下,企業面臨的稅收負擔與納稅遵從行為的變動趨勢(Chen,2017;白云霞等,2019)[3,4]。然而,較少文獻關注金融發展水平不斷提高背景下的企業的稅收行為,因此,本文將從金融發展視角出發,闡釋稅收中性的運行機制,解釋中國企業稅收負擔的差異現象。

金融發展在經濟發展中具有重要地位,此領域的文獻主要集中在以下三個方面。首先是金融發展與經濟增長之間的關系。這一領域的研究涉及債務、銀行、信貸市場、契約等多個角度,理論和經驗文獻不斷豐富。研究表明,金融發展可以降低市場主體的成本、擴大市場規模,促進創新和技術進步,推動經濟增長(Levine,1997;Aghion等,2005)[5,6]。其次是金融發展背景下的微觀企業行為。隨著金融發展水平的提高與金融體系的健全,企業能夠優化資本結構、降低投資成本,進一步提高資本配置效率,促使企業進行技術研發、創新與規模擴大(Wurgler,2000;Acemoglu等,2009)[7,8]。最后是金融發展與企業稅收負擔之間的影響機制。Mayer(1986)[9]基于增長理論模型發現企業面臨資本成本與稅收之間的權衡,存在最優的資本結構與企業所得稅配置情況。Gordon和Wei(2005)[10]指出發展中國家的政策體系可能存在優化空間,因為企業面臨著稅收與金融中介之間的選擇沖突。Andrew等(2016)[11]指出在會計透明度下,企業面臨融資渠道收益與企業稅負成本之間的選擇;Francis等(2017)[12]發現當公司能夠更容易地獲得外部融資時,它們的避稅行為將減少。劉行和葉康濤(2014)[13]使用2003—2007年所有A股數據發現金融發展顯著提高了民營企業的企業所得稅稅率。然而,本文以文獻分析為基礎,發現與以往研究不同的結論。

根據引入金融發展和企業投資成本的內生增長模型,我們發現金融發展水平與企業稅負之間的作用機制存在不確定性,二者之間的作用機制受到消費者偏好、生產性支出的產出彈性等因素的影響。在中國經濟的實踐中,當消費者關注跨期效用和民生性支出時,隨著金融發展程度的提高,地方政府可以通過降低企業的實際稅率來擴大企業產出,從而推動社會福利最優化。為了驗證這一觀點,我們利用1999—2013年中國工業企業數據庫和2008—2019年上市公司數據進行了經驗研究。結果顯示,當地區金融發展水平提高10%時,該地區企業所得稅、增值稅和總體稅負的實際稅率將分別減少1.59%、0.76%和1.02%。機制分析表明,較高金融發展水平降低企業融資成本和融資困難,鼓勵企業選擇債務融資,增加企業的現金流量,從而降低企業的投資成本,提高企業的經濟效益和利潤。這有利于地方政府增加稅收收入、完成稅收任務和緩解財政壓力,降低企業實際稅負,而降低企業稅負進一步推動企業發展和經濟增長。

本文的主要創新點在于:一是本文從稅收中性與稅收穩定器的視角研究金融發展對市場主體行為的影響機制。二是構建了金融發展與市場主體行為的理論機制,并發現了金融發展水平與企業稅負之間的作用機制。三是相比于現有的部分經驗文獻,本文發現金融發展對企業稅負具有負向影響,豐富和擴展了相關領域的研究。四是研究結論對于建立現代財稅金融體制、構建高水平社會主義市場經濟體制、壯大市場主體與提升政府宏觀治理能力具有重要的意義。

二、理論機制

本節在Barro(1988)[14]的內生增長模型中加入金融發展水平和企業投資成本,聚焦于金融發展程度與企業稅收負擔的作用機制。理論模型假設在地方政府管轄下,存在代表性消費者,該消費者擁有企業。

(一)基本假定

1. 效用函數設置。消費者的效用來源于私人消費[Ct]和政府民生性支出[Mt]。因而,代表性消費者的福利函數為:

[W=0∞βtU(Ct,Mt)] (1)

其中,[β∈(0,1)],表示消費者的偏好關系。參考過往文獻設置,本文直接設定消費[Ct]、政府民生性支出[Mt]為可分離的對數效用函數形式,即:

[U=σlnCt+(1-σ)lnMt] (2)

其中,[σ∈(0,1)],為消費函數中關于消費的權重系數。

2. 企業行為設置。借鑒過往文獻,模型將政府生產性支出[PGt]加入生產函數,設置勞動要素為不變量,且企業生產函數為齊次型:

[Yt=F(Kt,PGt)=AtK1-αt?PGαt] (3)

其中,[Y]為產出,[F(?)]為生產函數,[K]為資本,[A]為技術,[α]為政府生產性支出[PGt]的產出彈性。

根據Lucas(1967)[15]的設置,企業的投資需要調整成本,并根據Acemoglu等(2009)[8]設置為金融發展程度直接影響企業投資成本,記為:

[Vt=(Kt+1-Kt)v=(1-δ)Ivt] (4)

其中,[V]為企業投資行為的調整成本,[I]為企業投資量。[δ]為金融發展程度系數,且[δ∈(0,1)],企業的投資成本隨金融發展程度增加而減少,即金融發展水平提高將降低企業融資約束,降低企業投資成本。[v]為企業投資成本系數,且[v>0],當[v>1]、[v=1]和[v<1]時,依次表示企業的投資所需要的邊際成本遞增、邊際成本不變和邊際成本遞減。

3. 政府行為。模型設置稅收為收入稅,令實際稅率為[τ],地方政府稅收收入為:

[Tt=τF(Kt,PGt)] (5)

其中,[T]為地方政府的總收入,根據平衡性的政府預算約束,地方政府的生產性和民生性支出占比為[?]和[(1-?)],記為:

[PGt=??Tt] (6)

[Mt=(1-?)?Tt] (7)

如上文所述,代表性消費者的資本積累方程為(8)式,其中,消費者的支出包括納稅[Tt]、消費[Ct]以及擁有企業時的資本投資[It]及其所需要的成本[(1-δ)Ivt]。

[It=Kt+1-Kt=Yt-Tt-Ct-(1-δ)Ivt] (8)

(二)動態分析

根據模型的基本設置,考慮消費的效用函數為(1)時,建立動態Lagrange函數為:

[L=0∞βt[σlnCt+(1-σ)lnMt]+t∈0,∞λt[Yt-Tt-Ct-1-δ(Kt+1-Kt)v-(Kt+1-Kt)]]? (9)

其中,[λt]為資本的動態影子價格,可得到最優條件為:

[βt+1??U(Ct+1,Mt+1)?Kt+1-λt?v(1-δ)(Kt+1-Kt)v-1-λt+λt+1?A11-αtKt+1?(?τ)α1-α?(1-τ)Kt+1+λt+1?v(1-δ)(Kt+2-Kt+1)v-1-λt+1=0] (10)

[?L?Ct=βt?U(Ct,Mt)?Ct-λt=0] (11)

橫截性條件:

[limt→∞e-ρtλKt=0]? (12)

聯立式(1)、(5)、(6)和(7)代入式(10)和(11),化簡整理,其中記[Ct+1/Ct=gC,t],[Kt+1/Kt=gK,t]。

[β(1-σ)?Ct+1Kt+1-βt?σCt+1Ct?v(1-δ)(Kt+1-Kt)v-1+βt+1?σv(1-δ)(Kt+2-Kt+1)v-1-σCt+1Ct?2-δ+βσ?A11-αt+1?(?τ)α1-α?(1-τ)+β?σ?2-δ=0] (13)

再聯合式(8),并代入上述式(13),即有:

[β(1-τ)At11-α+1?(??τ)α1-α+β(2-δ)-(2-δ)gK,t+1-σgC,t+1?2-δ-βt?σgC,t+1?v1-δ?[Kt(gK,t-1)]v-1+βt+1?σv1-δ?[Kt?gK,t(gK,t+1-1)]v-1=0]? (14)

根據式(14)可知,當參數[{A,α,σ,τ,?,δ,β,v}]給定時,考察[{gC,t,gK,t,gK,t+1,Kt}]達到均衡狀態的情形。顯然,只有當[v=1]時,系統可以達到穩態,根據式(4)知,此時企業投資成本與企業投資規模、企業資本規模之間是線性關系。而當[v≠1]時,則消費、資本的增長率將隨投資的變化而大幅變化,故不存在穩態均衡③。

考慮[v=1]的均衡狀態情形,由式(14)可得:

[β?[(1-τ)At11-α+1?(??τ)α1-α+(2-δ)?[β(1-σ)?(1-Kt+2Kt+1)-σCt+1Ct+β?σ]=0] (15)

當經濟系統達到均衡時,消費和資本的變動率為[gC,t=gC=gK,t=gK],有[gC>1],則對上式化簡有:

[β?(1-τ)At11-α+1?(??τ)α1-α+(2-δ)?[β+β(1-σ)gC-σgC]=0] (16)

利用隱函數定理,金融發展水平與企業實際稅率之間的偏導關系為:

[dτdδ=1+gC-(1+1β)σgCA11-αt+1??α1-α?τα1-α-1?α-τ1-α=(1+1β)gC?(ββ+1?1+gCgC-σ)A11-αt+1??α1-α?τα1-α-1?1-αα-τ] (17)

由于[gC>1],則[ββ+1?1+gCgC∈(0,1)],且[σ∈(0,1)],則[(ββ+1?1+gCgC-σ)]的正負是不確定的。由于[α∈(0,1)],[τ∈(0,1)],則[(α-τ)]的正負是不確定的。在式(17)中,由于[{A,α,τ,?,β,(1-α)}]均為正值,偏導函數代數式的正負號取決于[(ββ+1?1+gCgC-σ)]與[(α-τ)]。

當[(ββ+1?1+gCgC-σ)]大于0時,即消費者的跨期偏好[β]較大,消費者對消費的偏好程度[σ]相對較小,且[(α-τ)]小于0時,即生產性支出的產出彈性[α]小于實際稅率[τ]時,[dτdδ]小于0,即隨著金融發展程度提高,企業的實際稅率將降低。此時消費者重視民生性支出帶來的福利效用,并且生產性支出具有較低的產出彈性,故而隨著金融發展程度提高,政府通過降低稅率來擴大長期的企業產出,進一步增加民生性支出,使得消費者福利最大化。

當[(ββ+1?1+gCgC-σ)]小于0時,即消費者的跨期偏好[β]較小,消費者對消費的偏好程度[σ]較大,且[(α-τ)]小于0時,即生產性支出的產出彈性[α]小于實際稅率[τ]時,[dτdδ]大于0,即隨著金融發展程度提高,企業的實際稅率將提高。此時消費者更重視當期的私人消費帶來的福利效用,故而隨著金融發展程度提高,政府將通過提高稅率來減少企業的長期投資,使得短期內企業產出最大化,進而使消費者福利最大化。

同理,式(17)可分析[(α-τ)]大于0時的情形。因此,我們可提出如下命題:

命題1:在一定條件下,金融發展水平與企業實際稅率之間的影響機制存在不確定性,消費者偏好、生產性支出的產出彈性、稅率等因素將影響經濟系統均衡時二者之間的作用機制的規模和方向。

基于中國的經濟實踐和文獻結論,消費者的跨期偏好通常設置為[β∈(0.9,1)],消費的變動率取省級消費變動率的均值即[gC=1.106]④,消費者對消費的偏好程度通常設置為[σ=0.5],則此時[(ββ+1?1+gCgC-σ)]大于0。在企業發展過程中,生產性支出的產出彈性[α]通常小于實際稅率[τ],因而[dτdδ]小于0。

上述情形符合中國經濟的實際情況和實踐特征。隨著金融發展程度提高,企業的實際稅率將會降低。換言之,根據中國經濟的實踐特征,當消費者關注跨期效用和民生性支出,且生產性支出對企業的產出彈性較小時,隨著金融發展程度的提高,地方政府將通過降低企業的實際稅率來擴大長期的企業產出,推動長期經濟發展,進而實現消費者福利最大化。

因而,我們提出如下命題,并計劃采用經驗數據對其進行進一步檢驗:

命題2:基于中國的經濟實踐,當消費者關注跨期效用和民生性支出時,隨著金融發展程度的提高,地方政府將通過降低企業的實際稅率來擴大企業產出,推動社會福利最優化。

三、制度背景、經驗設計與數據描述

隨著中國財稅金融體制的不斷改革,中國財稅金融體系與市場經濟體系的協調性也不斷加強。雖然企業的名義稅率是法定的、統一的,但企業稅負在短期內有波動,在長期內趨于穩定(呂冰洋等,2020)[16]。劉行和葉康濤(2014)[13]發現,金融發展緩解了企業的融資約束,抑制了企業的稅收規避動機,企業的實際稅負可能會增加。然而,本文通過對更廣泛的中國工業企業數據庫和上市公司數據庫的分析,得出了不同的結論。

(一)變量測度與制度背景

1. 金融發展水平。在金融發展水平的測度方面,有多種衡量方法可供選擇。其一是貨幣供應水平占GDP的比重。這種方法主要用于宏觀分析或者國別研究(King和Levine,1993;易信和劉鳳良,2018)[17,18]。其二是金融體系的發展程度與該區域的經濟發展水平的比值。金融體系發展程度的衡量指標包括銀行信用、金融業增加值、金融體系債務、股票和債券價值以及私有部門信用等,而經濟發展水平則以GDP為主要衡量指標(Law和Singh,2014;呂朝鳳,2018)[19,20]。其三是構建金融發展程度指數(Shen和Lee,2006)[21]。在實證研究中,第二種方法常被采用,因為它更好地衡量了金融深化程度。本文基于這一指標中較為常用的銀行信用來衡量金融發展水平,即將金融發展水平定義為省級存貸款總額與GDP的比值。穩健性檢驗中,還從存貸比、金融業從業人口、金融業增加值和固定資產投資額度等多個角度衡量金融發展水平。

注:數據來源于《中國統計年鑒》以及CEIC數據庫。

圖2:1996—2021年各省份金融發展水平

隨著社會主義市場經濟體系的發展,中國的金融體系不斷健全和發展,金融發展水平也在不斷提高。圖2和圖3分別展示了1996—2021年省級和分地區層面的金融發展水平的變化趨勢。可以看出,中國金融發展水平呈現平穩中上升的變化趨勢,存貸款總額占GDP比重整體上呈波動上升的趨勢,貸款與存款的比值相對較為穩定,呈現先降低后增長的U形特征。這表明自2008年金融危機以來,銀行貸款的增長速度大于存款的增長速度。相對而言,東部地區的存貸款總額占GDP的比重高于中西部地區,而西部地區貸款與存款的比值則略高于東部。

2. 企業稅率。隨著中國財稅體系的演變,微觀企業的稅收負擔存在差異化現象。盡管企業面臨統一的名義稅率,但由于各個地區之間存在廣泛的發展競爭、招商引資競爭和稅收競爭,地方政府有足夠的能力干預稅收征管行為。因此,2018年2月,《深化黨和國家機構改革方案》提出了將省級和省級以下國稅地稅機構合并,以降低稅務部門的稅收征管成本,并減少市場主體面臨的實際稅率差異。對企業稅負的衡量存在多種方法,本文采用了常用的企業實際稅率進行衡量。具體而言,本文將企業的所得稅實際稅率定義為企業應繳所得稅與企業報告利潤總額之比,企業增值稅實際稅率定義為企業實際繳納的增值稅與企業增加值之比,企業總體的實際稅率定義為應繳增值稅、應繳所得稅與其他稅金的總和與企業增加值之比(黃少安等,2012;張凱強和陳志剛,2021)[22,23]。1999—2013年,企業稅負均值的變化趨勢如圖4所示。在2007年之前,企業總體的實際稅率基本保持穩定,企業所得稅實際稅率逐步上升,而企業增值稅則緩慢下降。在2008年后,三者均表現出一定的震蕩趨勢,這既受全球金融危機的影響,也受到稅制調整的影響,包括增值稅轉型改革、統一企業所得稅的稅率改革以及結構性減稅政策。此外,企業實際稅率的差異化也在不同行業和地區之間存在。

(二)實證設計

本文建立固定效應模型(FE)考察金融發展水平對企業實際稅率的影響機制:

[taxricpt=α0+α1FDpt+β1Xicpt+β2Ycpt+ui+vt+μicpt] (18)

在模型中,[i]、[c]、[p]和[t]依次表示企業、企業所在城市、企業所在省份和年份;[Xicpt]、[Ycpt]依次表示企業層面和城市層面的控制變量;[ui]、[vt]分別為企業和年份的固定效應;[μicpt]為模型的誤差項。被解釋變量[taxrict]為企業的實際稅率,也就是企業所得稅、增值稅和企業總體實際稅率。核心解釋變量[FDpt]為企業所在省份[p]在[t]年的金融發展水平。

根據既有文獻的做法,企業層面的控制變量[Xipct]主要包括企業職工數(1L)、企業年齡(lage)、企業貸款能力(fin_r)、資產周轉率(sar)以及企業債務率(debtr);城市層面的控制變量[Yct]主要包括地區人口密度(popint)、第二產業占比(ind_r)、財政自給率(fg_r)、人均在校生(psch)、老年化率(old_r)、所在省份的市場化指數(mex)等。

(三)數據說明

基于經驗研究中數據的全面性,本文依次采用國家統計局1999—2013年工業企業調查數據庫和2008—2019年的上市公司數據展開研討。在中國工業企業調查數據庫中,面板數據處理程序包括數據匹配、數據清洗等步驟,其工業門類主要包括采掘業、制造業與電力、燃氣及水的生產和供應業;上市公司數據主要來源于國泰安上市企業數據,本文刪除了金融保險業企業和 ST、*ST、SST 的企業,刪除了本文所需關鍵財務指標存在缺失的樣本,并剔除異常值的影響。在數據處理過程中,本文將被解釋變量數據與企業層面控制變量數據依次剔除其變量1%的尾部極端值。

企業所在省份的金融發展水平數據主要來源于《中國統計年鑒》《中國人口和就業統計年鑒》和《中國固定資產投資統計年鑒》,對該核心解釋變量數據剔除0.5%的尾部極端值。地級市數據主要來自《中國區域經濟統計年鑒》《中國城市統計年鑒》《中國縣(市)社會經濟統計年鑒》。在具體處理中,本文用分省的GDP平減指數將所有變量以1998年不變價來表示,同時剔除了地區層面控制變量數據的極端值以及直轄市與西藏自治區的數據。變量定義與描述性統計的結果如表1和表2所示。

四、實證結果

(一)基準回歸結果

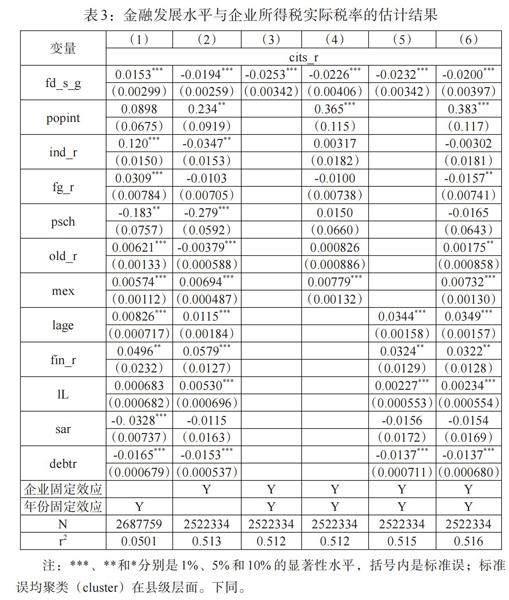

1. 企業所得稅稅負的估計結果。表3為模型(18)的估計結果。列(1)采用最小二乘估計(OLS)方法,列(2)—(6)采用FE方法,列(1)—(6)依次控制了時間和企業的虛擬變量,列(3)—(6)依次添加地區和企業層面的控制變量。我們發現FE模型能夠更好地控制個體不隨時間變動的因素,而列(1)的OLS估計結果未能剔除上述因素,故與FE結果表現出較大差異性,因此,以列(6)結果作為基準進行分析。列(6)的雙向FE估計結果表明,省級存貸款金額之和與GDP的比值提高10%,企業所得稅實際稅率將減少0.02,進而使得企業所得稅實際稅率降低1.59%⑤。這一結論與劉行和葉康濤(2014)[13]基于上市公司得出的結論不同,即金融發展水平提高將有利于降低企業實際稅負。

地區控制變量方面,地級市城市的人口密度、老年化率和市場化指數等變量的增加將提高企業所得稅實際稅率,人口密度較高、老年化率較高或市場化指數較高的地區多為經濟發達地區,表明當某地區具有較高經濟水平和市場化水平時,企業所得稅的實際稅率較高。這一結果一方面說明經濟發達地區的稅收征管制度較為完善,另一方面說明企業具有較高的納稅遵從。另外,當某地區的財政自給率提高時,企業所得稅的實際稅率顯著降低,表明當該地區具有較強的財政收入能力時,企業所得稅的實際稅率較低。

企業控制變量方面,企業年齡、職工數、貸款能力的增加均能提高企業所得稅實際稅率,而企業債務率提高則降低實際稅率。上述結論與已有文獻結論相同,當企業規模較大、管理較為規范、具有較強貸款能力時,企業具有較強的運營能力和盈利能力,面臨較為健全的稅收征管機制,此時企業所得稅實際稅率較高。而當企業具有較高的債務水平時,企業將負債利息支出扣除后核算利潤,將使得企業所得稅的實際稅率降低。

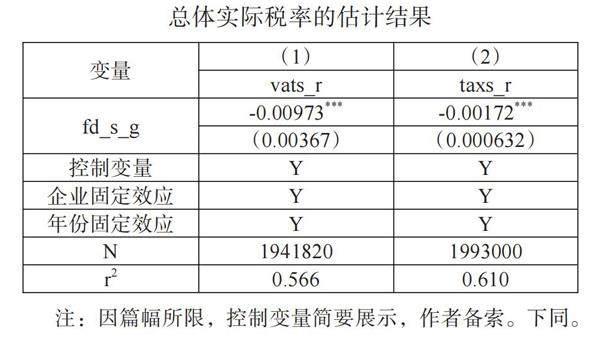

2. 企業增值稅稅負和總體稅負的估計結果。采用雙向FE模型,我們考察金融發展水平對企業增值稅和總體實際稅率的影響。結果表明,隨著省級金融發展水平的提高,企業增值稅實際稅率和企業總體的實際稅率會降低。具體來說,表4列(1)和列(2)的回歸結果表明,當金融發展水平提高10%時,該地區企業增值稅的實際稅率降低0.76%,企業總體實際稅率將降低1.02%。結合企業所得稅的估計結果可以發現,金融發展水平對企業所得稅的影響程度更大,對企業增值稅的影響程度居中,對企業總體實際稅率的影響程度最小。原因主要有兩個方面:其一,二者的征管機構存在差異⑥,地方政府掌握的征管信息和對企業的征管能力存在差異;其二,增值稅是一種間接稅,具有稅收中性的特點,降低了金融發展水平對企業增值稅稅率的影響程度。而企業總體實際稅率受金融發展水平影響的程度最小,這表明企業作為市場主體具有一定的主觀能動性,努力通過稅收籌劃實現最小化稅收成本。

(二)異質性分析

為了考察金融發展水平對企業稅負的影響是否存在異質性,表5和表6分別將樣本按地區和企業性質進行分組討論。

分地區來看,在東部地區和中西部地區,省級金融發展水平的提高顯著降低了該地區企業的所得稅、增值稅以及企業總體的實際稅率。表5顯示,首先,在東部地區,金融發展水平的提高將降低該地區企業所得稅、增值稅的實際稅率,對企業總體的實際稅率的估計系數也為負,但不顯著。在中西部地區,金融發展水平的提高將降低企業所得稅、增值稅和總體的實際稅率。其次,在東部地區,企業所得稅和增值稅估計系數的絕對值均大于企業總體實際稅率,二者估計系數的絕對值也均大于中西部地區,說明在東部地區金融發展水平對企業實際稅率的影響程度更強,進一步表明東部地區企業對于金融資源的使用效率更高,企業管理更為規范,更有利于企業發展。最后,在東部地區,金融發展水平對企業所得稅、增值稅和企業總體稅率估計系數的絕對值逐漸減小,與基準結果相同。在中西部地區,上述結論不成立,估計結果顯示企業總體實際稅率估計系數的絕對值大于增值稅。上述結果表明,在中西部地區,在相同金融發展水平下,企業總體的實際稅率相比增值稅更容易受到政府部門的稅收征管行為和企業納稅遵從行為的影響。

分企業性質來看,在國有企業和民營企業中,金融發展水平的提高顯著降低了該地區企業所得稅、增值稅的實際稅率。相比于民營企業,金融發展水平對國有企業的企業所得稅和增值稅實際稅率影響程度更強,表明金融發展對國有企業的助力較多。表6列(3)和列(6)顯示,在外資企業中,金融發展水平的估計系數不顯著。原因可能是外資企業對國內金融發展的依賴程度較低,并且外資企業的稅收遵從度較高,金融發展水平對外資企業實際稅率的影響程度較弱。

(三)穩健性分析

1. 更換核心解釋變量。上述模型中,核心解釋變量均為存貸款總額占GDP的比值,這里變更核心解釋變量為存貸比(fd_s_r)、金融業從業人口占比(fd_p)、金融業增加值占GDP的比重(fd_va)和金融業固定資產投資額占GDP的比重(fd_f),重新進行回歸。表7的估計結果表明,更換核心解釋變量后,地區金融發展水平提高將顯著降低該地區企業的所得稅、增值稅和總體實際稅率,該結論與基準模型相同。

2. 內生性分析。本文的主要目的是研究金融發展水平和企業稅負之間的關系。單個企業的稅收負擔對該地區的金融發展程度的影響很有限,故兩者之間存在反向因果關系的可能性較小。但考慮到遺漏變量等因素也可能造成內生性問題,我們進一步采用工具變量(IV)方法來探究二者之間的關系,選擇省級金融發展水平的滯后一期作為解釋變量的工具變量。滯后項通常與當期項存在關聯,因此,工具變量表現出與解釋變量的相關性;同時,滯后項工具變量也體現了與被解釋變量單一企業實際稅率的獨立性,這是因為上一年的省級金融發展水平不會直接影響到本期的某一企業的實際稅率,而是通過影響本期金融發展水平進而影響企業稅負。同時,本文還采用了地級市的市委書記是否存在晉升壓力作為解釋變量的工具變量。地級市市委書記是否存在晉升壓力與該地區的經濟增長、金融發展相關,但通常不會直接影響企業稅負。也就是說,該工具變量也滿足與解釋變量的相關性和與被解釋變量的外生性。在IV模型中,先檢驗上述工具變量的識別條件,回歸結果見表8。

表8顯示,LM不可識別檢驗、弱工具變量檢驗和Anderson-Rubin顯著性檢驗結果均表明所選工具變量較好地滿足工具變量的識別條件。而Sargan過度識別檢驗顯示,列(3)滿足識別條件,即估計結果不能拒絕“所有工具變量外生”的原假設,即認為兩個工具變量均合格,與擾動項無關。然而,列(4)的Sargan檢驗P值小于0.05,這意味著在增值稅實際稅率的經驗估計中,同時使用滯后項和市委書記是否存在晉升壓力變量作為工具變量不能滿足識別條件。因此,列(1)—(3)的估計結果顯示,當金融發展水平較高時,企業所得稅和增值稅實際稅率將減小,與基準模型的結論相符。

3. 更換樣本。在上文的經驗分析中,政策估計所采用的樣本均為我國工業企業調查數據,本文進一步采用2008—2019年的上市公司數據進行分析,估計模型依然為模型(18),被解釋變量依然為企業所得稅、增值稅和企業總體的實際稅率,估計結果見表9。

如表9所示,雖然較多模型的估計系數為負值,但是,除列(2)和列(4)外,其他模型的估計系數的顯著性較差;而列(2)和列(4)顯示省級金融發展水平提高將降低企業所得稅與增值稅的實際稅率。因而,表8的估計結果一定程度上表明金融發展水平與企業實際稅率的影響機制。上市公司數據的估計結果與基準模型表現出一定的差異性,可能的原因有:一方面,相比我國工業企業數據庫,上市公司數據庫包含的數據較少,不能全面反映金融發展水平對企業稅負的影響;另一方面,上市公司具有更完善的企業管理制度和信息披露制度,這提高了其稅收遵從程度,減少了企業稅負的波動情形。

(四)機制分析

根據前文的論證,可以得出以下結論:金融發展水平的提高有助于降低該地區企業的實際稅率水平。理論模型的結論為金融發展水平提高將降低企業投資成本,這與降低企業面臨的融資約束和增加債務融資的債務稅盾機制密切相關。隨著我國金融深化和資本市場體系的不斷健全,企業直接融資的比重大幅提升。一方面,金融發展水平提高可以直接降低企業的融資約束,增加企業的現金流量,從而降低企業的投資成本,提高企業的經濟效益和利潤,進一步有利于增加企業納稅收入和提高遵守納稅義務的意愿,緩解地方政府的財政壓力,最終降低企業的實際稅率。另一方面,資本市場體系的健全使得企業大幅提高債務規模,債務稅盾機制有利于降低企業的實際稅負。債務稅盾主要通過允許企業在計算稅前利潤時將負債利息支出作為扣除項目,從而降低企業融資成本,促進企業的收益和利潤增長。因此,企業選擇債務作為融資方式將一定程度上降低企業的實際稅負。本文選取了SA指數(SA)作為衡量融資約束的變量⑦,選擇流動性債務(debtr)、企業總債務占企業資產的比重(fcr),企業利息支出占企業經營收入的比值(lddebtr)作為衡量債務稅盾的變量。

表10的估計結果顯示,金融發展水平提高將有效降低該地區企業的融資約束,提高企業的債務融資水平。列(1)和列(2)顯示,金融發展水平提高將降低企業面臨的融資約束。列(3)—(8)顯示,提高金融發展水平將增加企業的債務占比、利息支出占比和流動性債務占比,這表明金融發展水平提高將推動企業選擇債務融資機制,降低企業的融資成本,進而促進企業發展。

五、結論與政策建議

隨著社會主義市場經濟體制的建設,中國財稅體系和金融體系得到了長足的發展。本文研究了在中國金融高速發展背景下,金融發展與稅收穩定器在微觀企業的實踐和表現,使用1999—2013年中國工業企業數據庫和2008—2019年的上市公司數據,基于區域金融發展的特點,闡述和論證了金融發展對企業稅負的影響機制。

基于引入了金融發展和企業投資成本的內生經濟增長模型,本文發現金融發展水平對企業實際稅率的影響存在不確定性,與消費者偏好、生產性支出的產出彈性等因素相關。根據中國經濟的實踐特點,當消費者關注跨期效用和民生性支出時,隨著金融發展程度的提高,地方政府將通過降低企業的實際稅率來擴大企業產出,推動社會福利最優化。進一步基于中國工業企業數據庫的經驗證據,本文發現當金融發展水平提高10%時,該地區企業所得稅、增值稅和總體稅負的實際稅率將分別減少1.59%、0.76%和1.02%。一系列穩健性分析也驗證了上述結論。機制分析發現,較高的金融發展水平降低了企業融資成本,鼓勵企業選擇債務融資機制,有利于降低企業的投資成本,提高企業經濟效益和利潤,有助于地方政府完成稅收任務和緩解財政壓力,并進一步降低企業的實際稅率,推動企業發展和經濟增長。

因此,應該有效聯結財政政策和金融政策,發揮總量性和結構性工具的協同作用,保障和維護市場主體的權益,實現經濟增長和經濟高質量發展的統一。具體來說,第一,中國金融體系的不斷發展導致企業呈現出一定程度的“脫實向虛”的現象,企業金融化往往會擠壓實體經濟發展。因此,在進行金融體制改革時,應該同時關注金融風險和金融發展,以確保金融服務實體經濟和市場主體的健康良性發展。第二,需要繼續深化稅收征管制度改革,大力發展智慧稅務,減少稅收任務,強化稅收征管規范性,以保障市場主體的權益。地方政府的稅收收入呈現一定的順周期特點,其中很大程度上是稅收任務性與稅收征管不夠規范所導致的。盡管隨著“金稅工程”的有序實施,稅收征管制度規范化取得了很大進展,但仍需進一步規范市場主體的稅收遵從行為,且嚴禁稅務征管部門過度追求稅收任務性。第三,金融發展有效降低企業融資約束,降低投資成本,促進企業創新和發展。因此,應該加強財稅優惠和金融支持,維護中小微企業的健康發展。目前,大中型企業較容易享受金融發展帶來的好處,受到資本市場的青睞,而中小微企業則面臨較多融資約束。因此,結構性金融政策應聚焦于中小微企業,并與現有的財稅支持政策相結合,大力推動中小微企業的創新研發和良性發展。

注:

①Bank W. 2018. Global Financial Development Report 2017-2018:Bankers Without Borders [J].World Bank Publications.

②數據來源于《中國統計年鑒》。

③在非穩態均衡下,企業實際稅率與金融發展之間 的作用機制具有不可直接描述性。

④數據來源于《中國統計年鑒》,其中消費采用的指標為最終消費支出。

⑤此處比重以企業所得稅實際稅率的均值0.126為參照,其后的企業增值稅和企業總體的實際稅率的計算方式與此相同。

⑥2018年3月13日,十三屆全國人大一次會議在北京人民大會堂舉行第四次全體會議指出,改革國稅地稅征管體制,國稅地稅機構合并。文中的研究樣本為該時間之前。

⑦融資約束的SA指數能夠有效避免內生性的干擾,使用強外生性的企業規模和企業年齡變量進行構建,其定義為“0.737[×]企業規模+0.043[×]企業規模2-0.040[×]企業年齡”的絕對值。

參考文獻:

[1]Desai M A,Dyck A,Zingales L. 2007. Theft and Taxes[J].Journal of Financial Economics,84(3).

[2]Kemme D M,Parikh B,Steigner T. 2020. Tax Morale and International Tax Evasion [J].Journal of World Business,55(3).

[3]Chen S X. 2017. The Effect of a Fiscal Squeeze on Tax Enforcement:Evidence from a Natural Experiment in China [J].Journal of Public Economics,147.

[4]白云霞, 唐偉正, 劉剛.稅收計劃與企業稅負 [J]. 經濟研究,2019,(05).

[5]Levine R. 1997. Financial Development and Economic Growth:Views and Agenda [J].Journal of Economic Literature,35(2).

[6]Aghion P,Howitt P,Mayer-Foulkes D. 2005. The Effect of Financial Development on Convergence:Theory and Evidence [J].The Quarterly Journal Of Economics,120(1).

[7]Wurgler J. 2000. Financial Markets and the Allocation of Capital [J].Journal of Financial Economics,58(1-2).

[8]Acemoglu D,Johnson S,Mitton T. 2009. Determinants of Vertical Integration:Financial Development and Contracting Costs [J].The Journal of Finance,64(3).

[9]Mayer C. 1986. Corporation Tax,Finance and the Cost of Capital [J].The Review of Economic Studies,53(1).

[10]Gordon R,Wei L. 2005. Tax Structure in Developing Countries:Many Puzzles and a Possible Explanation [J]. Journal of Public Economics,93(7).

[11]E Andrew,J Tullio,P Marco,P Fausto. 2016. Transparency,Tax Pressure,and Access to Finance [J].Review of Finance,20(1).

[12]Francis B B,Ren N,Wu Q. 2017. Banking Deregulation and Corporate Tax Avoidance [J].China Journal of Accounting Research,10(2).

[13]劉行,葉康濤.金融發展、產權與企業稅負 [J].管理世界,2014,(03).

[14]Barro R J. 1988. Government Spending in a Simple Model of Endogeneous Growth [J].Journal of Political Economy,98(5).

[15]Lucas Jr R E. 1967. Adjustment Costs and the Theory of Supply [J].Journal of Political Economy,75(4).

[16]呂冰洋, 詹靜楠, 李釗.中國稅收負擔:孰輕孰重?[J]. 經濟學動態, 2020,(01).

[17]King R G,Levine R. 1993. Finance,Entrepreneurship and Growth [J].Journal of Monetary economics,32(3).

[18]易信,劉鳳良.金融發展與產業結構轉型——理論及基于跨國面板數據的實證研究 [J].數量經濟技術經濟研究,2018,35(06).

[19]Law S H,Singh N. 2014. Does too much Finance Harm Economic Growth?[J].Journal of Banking & Finance, 41.

[20]呂朝鳳.金融發展、不完全契約與經濟增長 [J].經濟學(季刊),2018,17(01).

[21]Shen C H,Lee C C. 2006. Same Financial Development Yet Different Economic Growth:Why? [J].Journal of Money,Credit and Banking.

[22]黃少安,陳斌開,劉姿彤.“租稅替代”、財政收入與政府的房地產政策 [J].經濟研究,2012,47(08).

[23]張凱強,陳志剛.政府預算管理能減輕企業稅負嗎——基于預算偏離的視角 [J].廣東財經大學學報,2021,36(06).

收稿日期:2023-10-15? ? ? 修回日期:2024-01-09

基金項目:國家社會科學基金青年項目“近幾年減稅降費政策效果評估研究”(20CJY058);中國社會科學院重大創新項目“提高人民生活品質,完善全社會基本公共服務體系研究”(2023YZD024)。

作者簡介:張凱強,男,山東濰坊人,博士,中國社會科學院財經戰略研究院助理研究員,研究方向為財稅金融理論與政策。