大數據稅收征管對企業風險承擔的影響研究

蔡艷萍 祝雪恬

[摘 要] 當前我國企業的風險承擔處于較低水平,這給企業的可持續發展和國家的長期繁榮帶來了極大的挑戰。借助“金稅三期”工程這一準自然實驗,采用多期雙重差分法研究了大數據稅收征管對企業風險承擔的影響及作用機制,研究表明:大數據稅收征管對企業風險承擔具有顯著促進作用。機制檢驗發現,大數據稅收征管通過抑制代理行為、緩解融資約束、增進稅負公平、優化營商環境來促進企業風險承擔。進一步的分析表明,大數據稅收征管對非國有企業和有產業政策扶持企業風險承擔的促進作用更大。

[關鍵詞] 大數據稅收征管;稅收治理;企業風險承擔;多期雙重差分

[中圖分類號]? F275.4??? [文獻標識碼] A?? [文章編號] 1008-1763(2024)03-0064-10

Research on the Influence of Big Data Tax Collection on Enterprise Risk-Taking

CAI Yanping,ZHU Xuetian

(Business School ,Hunan University ,Changsha 410082 ,China)

Abstract:At present, the risk-taking of enterprises in China is at a relatively low level, which poses a great challenge to the sustainable development of enterprises and the long-term prosperity of the country. This paper investigates the impact of big data tax collection and administration on enterprises' risk taking and its mechanism of action by means of a quasi-natural experiment, the Golden Tax? Ⅲ? project, using a multi-period double-difference method. The study shows that big data tax administration has a significant? promoting effect? to enterprises risk-taking. The mechanism test finds that big data tax administration promotes enterprise risk-taking by inhibiting agency behaviour, alleviating financing constraints, enhancing tax equity and optimising the business environment. Further analysis shows that big data tax administration has a greater effect on risk-taking by non-state enterprises and enterprises supported by industrial policies.

Key words: big data tax collection;tax administration;enterprise risk-taking;multiphase difference-difference method

一 引 言

黨的二十大報告指出必須“推進國家治理體系和治理能力現代化”。“金稅三期”工程利用大數據、云計算等新技術,催生了“程序管人”的新型管理方式,實現事前預警、事中監督、事后分級管理,既能夠提高稅收征管能力,又可以規范企業經營行為[1],是稅收治理現代化改革的重要成果之一,有助于提升國家治理水平。

企業風險承擔對企業創新起著重要推動作用,可以提升企業競爭力、提高社會生產率、促進社會經濟增長[2]。然而,目前我國企業的風險承擔能力相對較弱,缺乏主動防范和化解風險的能力,這一問題已成為制約中國企業提升競爭力的障礙之一。大數據稅收征管為企業提供了更加精準、全面的風險識別和預警服務,有助于企業更好地了解自身的經營情況和市場變化,在較短的時間內發現潛在風險,及時采取措施進行風險控制和防范[3]。此外,大數據稅收征管強化了政府監管能力[1],通過加強對管理層隱瞞和操縱代理行為的監督,有效抑制了企業的代理問題,也進一步驗證了企業數據的真實性,降低了金融服務門檻和成本,有效緩解了企業的融資約束[4]。

在中國數字經濟迅猛發展、大數據技術不斷優化革新、國家積極籌備“金稅四期”建設的背景下,將大數據稅收征管和企業風險承擔納入同一個研究框架兼具理論與實踐價值,可以為企業和政府提供有針對性的建議,以提高企業風險承擔水平,推動企業的創新發展和稅收征管改革的深化。本文借助“金稅三期”工程這一準自然實驗,基于2008-2020年中國A股上市公司數據,利用多期雙重差分模型,考察了大數據稅收征管對企業風險承擔的影響。本文的研究貢獻體現在以下四方面:一是鮮有文獻從企業風險承擔的角度揭示大數據稅收征管的經濟后果,本文從企業內部治理和外部環境治理雙重路徑,揭示了大數據稅收征管對企業風險承擔的影響機制,對大數據稅收治理理論進行一定的完善,豐富了大數據稅收征管經濟后果的相關研究。二是現有研究較少從大數據稅收征管這一作為企業內部治理補充機制的外部政策的角度探討促進企業風險承擔的有效途徑,本文結論拓展了企業風險承擔影響因素的相關研究。三是在計量模型的構建上,本文未采用以往研究較多采用的傳統DID,而采用多期DID,該方法能夠檢驗多個時間點的影響,更準確地反映大數據稅收征管的實際情況。四是本文研究聚焦企業風險管理,有助于企業管理者合理投資決策,避免過低或過高的風險承擔所帶來的經濟后果,也為深化我國稅收征管的數字化改革,以及在數字經濟時代取得競爭優勢提供了有益參考。

二 文獻綜述

目前,學者們一致認為大數據稅收征管通過數據挖掘、數據分析、人工智能等手段,提高了稅收征管的效率和質量,催生出了新的管理模式。具體到大數據稅收征管的實際效應,一方面,大數據稅收征管對企業具有“征稅效應”。大數據稅收征管使稅務部門收集和分析企業涉稅信息的能力有了很大的提高,以提升稅收管理和監督效率,從而抑制偷逃稅行為,促進企業更高的納稅遵從度[5]。與此同時,企業逃避稅收的難度變得更大[6],相當于壓縮了企業避稅空間,“A-S 逃稅模型”理論以及漸進雙重差分模型也證實了這一點[2]。進一步研究發現,企業避稅空間的壓縮加重了實際稅收負擔。但是,許多學者對“征稅效應”提出質疑,他們研究發現大數據稅收征管不一定會提高企業的實際稅負,雖然企業的銷項稅和進項稅繳納水平有了明顯提高,但兩者相抵后增值稅的總體稅負沒有顯著變化[7],同時大數據稅收征管又能夠有效地推動稅收優惠政策的實施,使企業整體稅負沒有顯著變化[8]。另一方面,隨著研究的逐步推進,學者們發現大數據稅收征管對企業具有“治理效應”。一是企業內部治理效應,大數據稅收征管通過強化監管提高企業信息透明度,降低管理層的利益驅動,緩解企業的代理問題,對企業的經營活動產生了一系列的影響,包括約束管理者自利行為[9]以及限制不當投資[10]等。二是外部環境治理效應,“跑冒滴漏”空間受到了有效的限制,促進了公平稅收體制的建設[7],同時借助先進系統,可以提高辦稅的便捷性,營造優質稅收政策和市場環境,并且有效降低外部環境帶來的不確定性和風險[11]。

企業風險承擔是企業在追求利潤過程中對風險性項目的選擇。企業外部環境,包括政策、經濟、法律、文化等,都會對企業的經營決策產生重要影響。企業生存發展與國家政策緊密相關,研究發現通過實施稅收激勵措施,企業的風險承擔水平得到了顯著提高[12]。從地方政府經濟增長目標的角度來說,隨著地方經濟增長目標的提升,企業的風險承擔水平也不斷上升[13]。法律由于其強制性和約束性成了影響企業風險承擔的重要因素,比如固定資產占比較低的企業在《物權法》實施后表現出了更高的風險承擔水平[14]。文化作為一種非正式制度,研究發現企業的風險承擔能力與高管的文化價值觀呈正相關關系[15]。此外,企業層面如股權結構和管理者特征等也會影響企業的經營決策。股權結構對企業的決策產生重大影響,特別是在風險偏好方面,在混合所有制改革的大背景下,引入國有資本參股可以顯著提升民營企業的風險承擔能力[16]。學歷和能力水平越高的管理層,越有可能提高企業的長期風險承擔水平[17]。

現有文獻雖然分析了大數據稅收征管的不同效應,但少有研究關注“征稅效應”與“治理效應”同時存在時對企業發揮的作用,大數據稅收征管對企業行為的影響及作用機理還有待進一步探討,且涉及企業風險承擔這一重要企業活動的研究較少,對指導企業創新發展的作用不強;同時,對企業風險承擔的影響因素展開研究時很少涉及大數據稅收征管這一作為企業內部治理補充機制的外部政策,特別是在大數據的時代背景下,稅收征管方式發生重大變革,探討大數據稅收征管對企業風險承擔的作用具有重要的理論意義和實踐意義。因此,本文從大數據稅收征管的實際效應入手,研究大數據稅收征管與企業風險承擔之間的關系及其作用機制。

三 理論分析與研究假設

大數據和云計算技術的創新作為大數據稅收征管的基礎,整合了企業數據、互聯網數據、稅務機關數據和第三方數據等,實現了涉稅信息監管能力的飛躍,顯著提高了稅務部門擁有的企業信息數量和質量,以“以數治稅,數據賦能”推進了稅收征管現代化改革。本文認為,大數據稅收征管作為對企業生產經營活動有重大影響的重要機制,可以從企業內部治理以及外部環境治理的途徑發揮效應,直接或間接促進企業風險承擔。

首先,大數據稅收征管可以抑制代理行為。在大數據稅收征管強力監管下,管理層必須全面及時地披露企業信息,這樣便提高了信息透明度,同時為股東監管管理層行為創造了有利條件,避免了“監管真空”,有效抑制了管理層機會主義行為。同時,大數據稅收征管中決策支持模塊可以對企業財務數據進行分析與評估,建立稅務風險預警系統,快速捕捉企業出現的納稅異常情況,因此管理者在避稅掩蓋下從事代理行為的難度加大。其次,大數據稅收征管可以緩解融資約束。大數據稅收征管使得稅務部門能夠從多種渠道獲取數據并進行海量數據驗證,改善了企業的信息環境,從而直接緩解了企業的融資約束[18]。同時,大數據稅收征管實時動態檢查并分析公司的財務賬目以保護稅源,在事實上也保護了投資者的權益,有利于企業獲得投資者的信任這一“無形資源”,進而獲取投資者更多的“有形資源”支持,進一步緩解企業融資約束。再次,大數據稅收征管可以增進稅負公平。大數據稅收征管實現了程序管人模式,提高了稅收執法標準的統一性,減輕了地方政府的稅收指標和征納雙方利益博弈對企業造成的稅收負擔,從而促進了不同區域間稅負公平的實現[19]。大數據稅收征管帶來了管理模式的數字化升級,企業信息和政府稅收政策變得公開透明,傳統征管模式下違規獲得稅收優惠的企業暴露風險提高,有效降低稅負差異,增進稅負公平。最后,大數據稅收征管可以優化營商環境。大數據稅收征管實現業務和人員的統一管理,提升管理透明度和規范性;通過追蹤稅務人員行為并考核監督,減少不規范行為,降低腐敗風險,削減非正規支出;通過稅收調整對資本和勞動力施加影響,優化產業結構和資源分配,維護社會秩序和公平。柔性執法方法體現人文溫度,建立“信用+風險”監管機制,指導納稅人行為,鼓勵提高納稅信用,提供支撐優化稅企關系。

通過降低代理成本,企業不僅能夠提高經營效率和投資效率,還能夠獲得更高的會計收益和股東回報,提升企業風險承擔能力。通過緩解企業融資約束,有助于獲取投資者對于企業風險水平較高、投資周期較長項目的資源支持,提升企業風險承擔能力。同時,企業為獲取更多的“有形資源”,會積極提高資源配置效率、提高風險承擔意愿,通過增進稅負公平,節約企業非正規稅負支出,并使企業充分享受稅收政策帶來的紅利。這不僅可以為企業選擇的風險投資項目提供前期資金支持,還能夠讓企業有充足的資金以應對不利投資情況的發生;通過優化營商環境,不僅減少了企業的制度性交易成本,還增強了企業的信息獲取能力,使得企業更易于感知市場和政府的政策變化,有利于企業集中資源投入風險活動。

綜上所述,大數據稅收征管通過抑制代理行為、緩解融資約束、增進稅負公平、優化營商環境來促進企業風險承擔。基于此,本文提出如下假設:

H1:大數據稅收征管顯著促進了企業風險承擔;

H1a:大數據稅收征管通過抑制代理行為促進了企業風險承擔;

H1b:大數據稅收征管通過緩解融資約束促進了企業風險承擔;

H1c:大數據稅收征管通過增進稅負公平促進了企業風險承擔;

H1d:大數據稅收征管通過優化營商環境促進了企業風險承擔。

四 實證設計

(一)主要變量定義

1.企業風險承擔

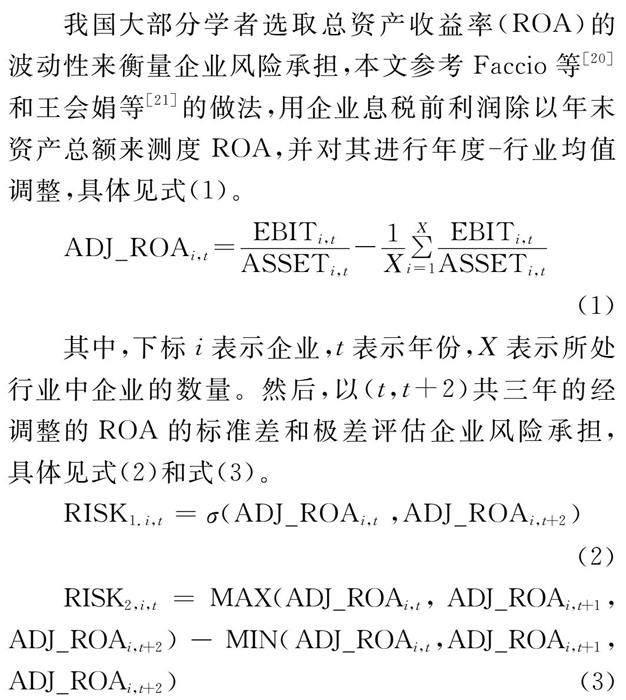

我國大部分學者選取總資產收益率(ROA)的波動性來衡量企業風險承擔,本文參考Faccio等[20]和王會娟等[21]的做法,用企業息稅前利潤除以年末資產總額來測度ROA,并對其進行年度行業均值調整,具體見式(1)。

ADJ_ROAi,t=EBITi,tASSETi,t-1X∑Xi=1EBITi,tASSETi,t(1)

其中,下標i表示企業,t表示年份,X表示所處行業中企業的數量。然后,以(t,t+2)共三年的經調整的ROA的標準差和極差評估企業風險承擔,具體見式(2)和式(3)。

RISK1.i,t=σ(ADJ_ROAi,t,ADJ_ROAi,t+2)(2)

RISK2,i,t=MAX(ADJ_ROAi,t,ADJ_ROAi,t+1,ADJ_ROA,t+2)-MIN(ADJ_ROAi,t,ADJ_ROAi,t+1,ADJ_ROAi,t+2)?(3)

2.大數據稅收征管

本文借鑒李艷等[22]的方法,構建大數據稅收征管虛擬變量REFORM。具體而言,以“金稅三期”工程在各地稅務局公布的時間作為上線時間,并將大數據稅收征管變量REFORM在第t年已經上線的賦值為1,否則為0。鑒于“金稅三期”工程上線后需要花時間來對接、調整和維護,對企業的效果不會立馬顯現,因此參考唐博等[23]的做法,將實施時間在上半年的地區視為當年實施,將實施時間在下半年的地區視為次年實施。

3.控制變量

本文借鑒徐捍軍[24]的做法,選取與企業基本狀況、盈利能力以及治理狀況相關的變量作為控制變量,包括企業規模(SIZE)、上市年限(AGE)、財務杠桿(LEV)、總資產周轉率(ATO)、現金流比率(CF)、成長能力(GROWTH)、董事人數(BOARD)、董事會獨立性(INDEP)、第一大股東持股比例(TOP1)、股權制衡度(BALANCE)、機構投資者持股比例(INST)、審計質量(BIG4),還控制了年度(YEAR)和行業(INDUSTRY)雙向固定效應,具體變量定義如表1所示。

根據2001年證監會頒布的行業分類標準劃分,其中制造業按二級分類,其他行業按一級分類

(二)模型構建

1.基礎回歸模型

本文參考張克中等[2]、徐捍軍[24]的做法,采用多期DID,構建模型(4),檢驗大數據稅收征管對企業風險承擔的影響。

RISKi,t=α0+α1REFORMi,t+αkCONTROLSi,t+θt+h+εi,t (4)

其中,RISK和REFORM的定義見上文。θt和h分別代表控制年度(YEAR)和行業(INDUSTRY)固定效應,εi,t為隨機擾動項。依據假設H1,本文預期α1顯著為正,即大數據稅收征管能夠促進企業風險承擔。

2.中介效應模型

本文在模型(4)的基礎上,構建了中介效應模型(5)和(6),具體如下:

IVi,t=α0+α1REFORMi,t+αkCONTROLSi,t+θt+h+εi,t(5)

RISKi,t=α0+α1REFORMi,t+α2IVi,t+αkCONTROLSi,t+θt+h+εi,t(6)

其中,IVi,t代表本文所選用的中介變量,具體變量定義在影響機制檢驗部分解釋。CONTROLSi,t代表本文所選用的控制變量。

(三)樣本選取及數據來源

本文以2008年至2020年的A股上市公司為樣本,剔除了金融類、ST和ST*類以及數據嚴重缺失的企業。鑒于第t年的企業風險承擔水平需要通過第t至t+2年的數據來測度,因此本文將2008至2018年作為后續假設檢驗的樣本年度,以便更準確地評估企業風險承擔。經過上述篩選,實際得到20397個數據,并對連續變量進行上下1%的縮尾處理。本文數據來自WIND和CSMAR數據庫。

五 實證結果及分析

(一)描述性統計分析

表2為主要變量的描述性統計結果。大數據稅收征管變量REFORM的均值為0.362,說明有36.2%的樣本受到了大數據稅收征管的影響,李增福等[25]的研究結果與此基本吻合。RISK1和RISK2的均值分別為0.046和0.087,最小值分別為0.003和0.005,中位數分別為0.028和0.053,最大值分別為0.304和0.562,表明企業風險承擔水平在樣本企業之間差異比較明顯,與陳小輝等的相關研究基本一致[26]。在控制變量方面,LEV的均值為0.432,GROWTH的均值為0.192,INDEP的均值為0.373,INST的均值為0.393,說明企業普遍存在負債比例較高、收入增長較慢、董事會獨立性不夠、機構投資者持股的比重較大的情況。

(二)基準回歸結果分析

為檢驗大數據稅收征管對企業風險承擔的影響,對模型(4)進行回歸分析,結果如表3所示。結果顯示,在列(1)和列(2)中,REFORM對RISK1和RISK2的回歸系數均在1%的水平上顯著,分別為0.004和0.008,初步支持了假設H1。加入控制變量后,REFORM對RISK1和RISK2的回歸系數仍在1%的水平上顯著,分別為0.004和0.007,并且R2都為0.121,擬合優度較為理想,這一實證結果說明相較于未實施大數據稅收征管的企業,實施大數據稅收征管的企業的風險承擔水平有了顯著提升。因此,本文的假設H1得到驗證,即大數據稅收征管能夠促進企業風險承擔。

(三)穩健性檢驗

1.平行趨勢檢驗

多期DID需要遵循平行趨勢假設,即在政策實施前,對照組和處理組應該具有相似的風險承擔時間趨勢。本文借鑒張克中等[2]的做法進行平行趨勢檢驗,具體模型如模型(7)所示:

RISKi,t=∑n=5n=-9;n≠-1αnREFORMn+αkCONTROLSi,t+θt+h+εi,t(7)

本文選擇了實施前一年(n-1)為基年,以REFORMn表示第n年的稅收征管情況,若n<-1,且此系數在政策執行前與0無顯著差異,說明平行趨勢假設成立。由圖1和圖2可知,在大數據稅收征管實施前,兩組樣本的風險承擔在統計上無顯著差異。大數據稅收征管實施后,持續5年的系數均顯著為正,隨著時間的推移,企業風險承擔的水平也在逐漸提高。因此,平行趨勢假設成立,企業風險承擔的促進并非由于其他因素,而正是大數據稅收征管所致。

2.傾向得分匹配法檢驗

為進一步減少樣本選擇偏差,本文借助傾向得分匹配法,選擇企業規模、財務杠桿、總資產周轉率、現金流比率、成長能力和董事人數作為協變量,通過一對一最近鄰匹配方法,成功獲得了9724個有效樣本。值得注意的是,在協變量匹配后,標準差顯著減小,所有協變量的標準差均小于10%,處理組和對照組大部分均值差異不顯著,表明樣本匹配是有效的。回歸結果如表4所示,REFORM的回歸系數分別在5%和1%的水平上顯著,分別為0.004和0.009,表明本研究的結論在通過傾向得分匹配法消除異質性差異之后,與前文結論一致。

3.替換被解釋變量檢驗

借鑒申丹琳[27]的研究成果,以每5年(t-2年至 t+2年)為一個觀察期,分別計算經調整ROA的標準差(RISK3)和極差(RISK4)。回歸結果如表4所示,雖然對被解釋變量進行了替換,但是REFORM的回歸系數仍均在10%的水平上顯著,分別為0.433和0.953,說明采用新的方法重新衡量企業風險承擔水平之后并沒有影響本文的結論。

4.安慰劑檢驗

為了增強研究結論的穩健性,有效避免干擾因素的影響,本文使用三種不同的安慰劑檢驗方法:第一,縮小樣本時間范圍。為減少潛在的干擾,本文將樣本時間從2008年至2018年縮短至2011年至2017年。回歸結果如表5列(1)(2)所示,REFORM的回歸系數均在5%的水平上顯著為正,大數據稅收征管仍顯著促進了企業風險承擔。第二,排除“營改增”政策影響。“營改增”政策逐步推行的時間點恰好和“金稅三期”工程的時間相重合,這不得不懷疑企業風險承擔的改變受到“營改增”政策的影響。受“營改增”政策影響最主要的行業是各類服務業,因此本文將“營改增”涉及的行業樣本剔除后,回歸結果如表5列(3)(4)所示,REFORM的回歸系數均在5%的水平上顯著為正,回歸結果在排除“營改增”干擾后仍然顯著。第三,提前政策實施時間。為進一步排除經歷“金稅三期”工程試點地區的其他特征導致目前結果的可能性,本文分別將政策實施時間提前一年和提前兩年,回歸結果如表5列(5)至列(8)所示。REFORM1和REFORM2的回歸系數均不顯著,再次證明了企業風險承擔水平的提升確實受大數據稅收征管的影響,驗證了上述結論的穩健性。

(四)影響機制檢驗

上文回歸結果顯示,大數據稅收征管能夠顯著促進企業風險承擔,但其具體的影響機制尚未得到充分驗證。一是代理行為。運用蘭竹虹等[28]的研究方法,用管理費用除以營業收入得出管理費用率(MFEE)這一指標,用其來衡量企業代理問題,該指標越高,代表企業的代理成本越高,代理問題也就越嚴重;二是融資約束。參考杜素珍等[29]的研究,用SA指數(-0.737Size+0.043Size2-0.040Age)來衡量企業融資約束,該指數絕對值越大,說明企業融資約束越高;三是稅負公平。借鑒李艷等[22]的做法,構建稅負標準差(SDTAX)這一指標,其計算方法為:企業稅收負擔率=企業應納稅總額/營業總收入,稅負標準差=每個省內所有企業稅收負擔率的標準差。SDTAX反映了稅負分布的均衡程度,可以用于評估當地企業稅負的公平程度;四是營商環境。采用市場化水平指標[30]來度量企業所在省份的營商環境(BE),該指標為正向指標。表6展示了大數據稅收征管對代理行為和融資約束的機制檢驗結果,表7展示了大數據稅收征管對稅負公平和營商環境的機制檢驗結果。

由表6可知,REFORM對MFEE和SA的回歸系數均在1%的水平上顯著為負,并且與列(7)(8)相比,列(3)至列(6)中REFORM對RISK1和RISK2的回歸系數大小和顯著性沒有明顯改變,而中介變量的系數顯著為負,說明代理行為、融資約束是部分中介變量,大數據稅收征管通過抑制代理行為、緩解融資約束來促進企業風險承擔。因此,假設H1a、H1b得到驗證。由表7可知,REFORM對SDTAX和BE的回歸系數均在1%的水平上顯著為正,并且與列(7)(8)相比,列(3)至列(6)中REFORM對RISK1和RISK2的回歸系數大小和顯著性沒有明顯改變,而中介變量的系數顯著為正,說明稅負公平、營商環境是部分中介變量,大數據稅收征管通過增進稅負公平、優化營商環境來促進企業風險承擔。因此,假設H1c、H1d得到驗證。

(五)異質性檢驗

1.企業產權性質

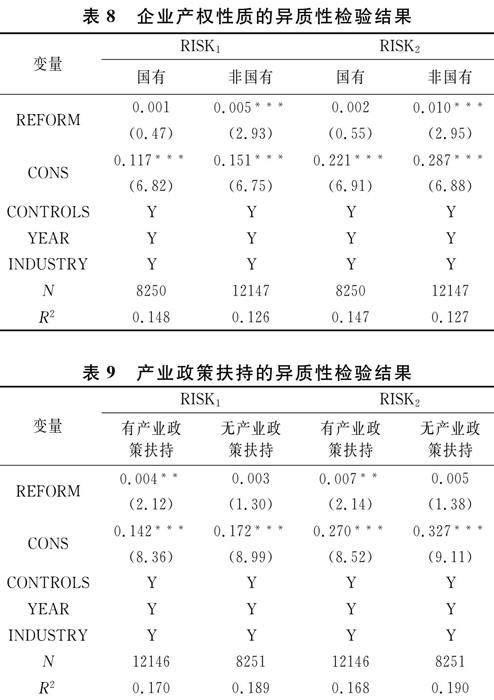

產權性質的資源稟賦差異使得不同企業內部資源配置情況與經營行為有較大區別。國有企業獲得了金融機構更多的融資支持,因為政府和銀行等預算支持體系通過稅收、財政補貼和貸款等方式向這些企業提供救助,以緩解它們的融資壓力,政治動機和“父愛主義”等因素的干預,在一定程度上制約了大數據稅收征管的治理效果,而非國有企業通常面臨抵御風險能力和融資約束的限制,所以面對投資項目更加保守。因此,大數據稅收征管的治理效應有助于其節約經營成本、獲得資源供給,從而投資高風險、長周期類型的項目。本文根據產權性質將全樣本分為兩個子樣本——國有企業和非國有企業,分組回歸結果如表8所示。結果顯示國有企業的REFORM的回歸系數無統計意義,而非國有企業的REFORM的回歸系數均在1%的水平上顯著,表明大數據稅收征管對非國有企業風險承擔起到了更大的促進作用。

2.產業政策扶持

產業政策扶持可以幫助企業了解產業發展趨勢和政策取向,獲取更多政策優惠,如稅收優惠政策等,可以降低企業的稅負和創新成本。大數據稅收征管有助于將稅收優惠政策落到實處,使其與國家發展規劃更好掛鉤,讓產業政策扶持的企業獲得更多稅收優惠,提高企業的風險承擔能力和意愿,從而使企業投入更多資源進行風險活動,對無產業政策扶持和不合規的企業來說獲得稅收優惠則需要投入更多資源,促使其積極轉型發展和改善內部治理環境。參考吳倩等[31]的做法,根據企業所屬行業的二級分類,若國家“十一五”至“十三五”規劃政策文件中出現關于“發展”等字樣的描述,則將其視為受到政策扶持企業,本文借此將全樣本分為兩個子樣本:有產業政策扶持企業和無產業政策扶持企業。分組回歸結果如表9所示。結果顯示,無產業政策扶持企業的REFORM的回歸系數無統計意義,而有產業政策扶持企業的REFORM的回歸系數均在5%的水平上顯著,表明大數據稅收征管對有產業政策扶持企業風險承擔起到了更大的促進作用。

六 研究結論與啟示

我國稅收征管正向“以數治稅”階段邁進,本文以“金稅三期”工程為例,研究了大數據稅收征管與企業風險承擔的關系,對深入了解金稅工程的政策效應、激發企業創新動力和投資活力、推動我國經濟高質量發展具有重要意義[32]。本文實證得出以下結論:一是從直接效應來看,大數據稅收征管能夠顯著促進企業風險承擔。二是從影響機制來看,大數據稅收征管發揮了企業內部治理效應和外部環境治理效應,通過抑制代理行為、緩解融資約束、增進稅負公平、優化營商環境來促進企業風險承擔。三是從異質性效應來看。大數據稅收征管對非國有企業和有產業政策扶持企業的治理效應得到增強,對上述兩種企業風險承擔的促進作用更大。

本文的研究結論為“金稅四期”的建設和發展、推進稅收治理現代化轉型、企業風險決策的實施提供了有益參考。基于上述結論,本文得出以下啟示:

第一,推動稅收征管信息化建設,拓展稅收大數據共享范圍。我國一方面利用云計算和大數據等建立全國統一的稅務信息化平臺,實現數據共享、協同辦稅和風險防范;另一方面建立完善的稅收大數據平臺,運用數據挖掘、機器學習等技術深入管理稅收數據。第二,推動大數據稅收治理能力,預警和指導企業經營活動。未來“金稅四期”需擴大數據源范圍、增強數據可視化與自動化處理能力,準確及時了解企業涉稅信息、經營狀況,提高涉稅風險預警和數據分析精度。第三,健全企業內部監督機制,增強企業風險管理能力。本研究發現大數據稅收征管能發揮企業內部治理效應,通過抑制代理行為、緩解融資約束來促進企業風險承擔。企業需加強內控、規范流程、內部監督確保合規,利用大數據稅收征管等外部監督系統加強合規與風險管理;同時,提高信息透明度,利用政府對接、評價機制提供更多信息,減輕融資壓力,獲取外部資源,積極參與社會公共事務,提升企業形象、品牌影響力,實現可持續發展。第四,加快企業分級管理制度建設,因企制宜實現資源精準調配。本文研究發現,大數據稅收征管對不同企業發揮的治理效應不同。政府應建立企業分級管理制度和平臺,根據規模、行業、管理水平等因素劃分企業,實行差異化管理和服務;同時,根據企業情況,采取分類管理和分級管理,制定相應稅收政策和服務策略,提供個性化、差異化的稅收服務。

[參 考 文 獻]

[1] 孫雪嬌,翟淑萍,于蘇.大數據稅收征管如何影響企業盈余管理?——基于“金稅三期”準自然實驗的證據[J]. 會計研究,2021(1):67-81.

[2] 張克中,歐陽潔,李文健.緣何“減稅難降負”:信息技術、征稅能力與企業逃稅[J]. 經濟研究, 2020(3):116-132.

[3] Gandomi A,Haider M.Beyond the hype:Big data concepts,methods,and analytics[J].International Journal of Information Management,2015(2):137-144.

[4] 黃益平,黃卓.中國的數字金融發展:現在與未來[J]. 經濟學(季刊),2018(4):1489-1502.

[5] 唐博,張凌楓.稅收信息化建設對企業納稅遵從度的影響研究[J]. 稅務研究,2019(7):62-69.

[6] Xiao C R,Shao Y C.Information system and corporate income tax enforcement:Evidence from China[J].Journal of Accounting and Public Policy,2020(6):1-17.

[7] 李艷,楊婉昕,陳斌開.稅收征管、稅負水平與稅負公平[J]. 中國工業經濟,2020(11):24-41.

[8] 樊勇,李昊楠.稅收征管、納稅遵從與稅收優惠——對金稅三期工程的政策效應評估[J]. 財貿經濟,2020(5):51-66.

[9] Mironov M.Taxes,theft,and firm performance[J].The Journal of Finance,2013(4):1441-1472.

[10]李世剛,黃一松.大數據稅收征管能抑制企業過度投資嗎?[J]. 稅務研究,2022(1):118-123.

[11]黃大禹,謝獲寶,鄒夢婷,等.數字化轉型對企業風險承擔水平的影響——作用機制與影響渠道[J]. 科技進步與對策,2023(11):1-10.

[12]趙燦,劉啟仁,袁勁.稅收政策激勵與企業風險承擔——基于固定資產加速折舊政策的微觀經驗證據[J]. 經濟科學,2022(5):95-106.

[13]黃亮雄,馬明輝,王賢彬.經濟增長目標影響了企業風險承擔嗎?——基于市場和政府雙重視角的考察[J]. 財經研究,2021(1):62-76+93.

[14]張新民,陳帥.擔保物權制度改革促進了企業風險承擔嗎?——基于《物權法》自然實驗的經驗證據[J]. 湖北大學學報(哲學社會科學版),2021(3):165-175+177.

[15]Li J T,Tang Y.CEO hubris and firm risk taking in China:The moderating role of managerial discretion[J].Academy of? Management Journal,2010(1):45-68.

[16]張建宇,楊旭.國有資本參股能提升民營企業風險承擔水平嗎[J]. 廣東財經大學學報,2023(1):75-87.

[17]李賢輝.高管學歷背景如何影響企業的風險承擔?——基于戰略差異中介效應和產品市場競爭的調節效應[J]. 財會通訊,2022(22):57-61.

[18]李小金,賀湘.供應鏈關系、會計信息質量與融資約束——基于中國 A 股上市公司的實證研究[J]. 技術經濟與管理研究,2022(2):80-84.

[19]孫鯤鵬,馬一文,尚穎,等.互聯網大數據治稅增進了稅負公平嗎——基于地級市數據的實證研究[J]. 稅收經濟研究,2022(4):26-35.

[20]Faccio M,Marchica M-T, Mura R. Large shareholder diversification and corporate risk-taking[J]. The Review of Financial Studies,2011(11): 3601-3641.

[21]王會娟,陳新楷,陳文強,等.數字化轉型能提高企業的風險承擔水平嗎?[J]. 財經論叢,2022(12):70-80.

[22]李艷,楊婉昕,陳斌開.稅收征管、稅負水平與稅負公平[J]. 中國工業經濟,2020(11):24-41.

[23]唐博,張凌楓.稅收信息化建設對企業納稅遵從度的影響研究[J]. 稅務研究,2019(7):62-69.

[24]徐捍軍.大數據稅收征管降低了股價崩盤風險嗎?——基于“金稅三期”的準自然實驗[J]. 上海財經大學學報,2021(2):93-107.

[25]李增福,朱進.“金稅三期”稅收征管對上市公司審計費用的影響[J]. 外國經濟與管理,2022(1):105-118.

[26]陳小輝,張紅偉.數字經濟如何影響企業風險承擔水平[J]. 經濟管理,2021(5):93-108.

[27]申丹琳.分析師羊群行為與企業風險承擔[J]. 中南財經政法大學學報,2021(1):34-44+159.

[28]蘭竹虹,曾曉,辛瑩瑩.產業競爭視角下稅收征管對企業創新影響機制研究——基于“競爭效應”和“資源效應”[J]. 中國軟科學,2021(2):181-192.

[29]杜素珍,李炳財,汪圣國.養老保險繳費率與企業跨省投資轉移行為——來自中國上市公司的證據[J]. 社會保障研究,2022(4):60-71.

[30]胡李鵬,王小魯,樊綱.中國分省企業經營環境指數2020年報告[J]. 金融評論,2020(5):2.

[31]吳倩,潘愛玲,劉昕.產業政策支持、企業生命周期與風險承擔[J]. 商業經濟與管理,2019(1):74-87.

[32]傅為一,熊曦,徐斌,等.數字化升級改造如何推動企業創新:經驗證據與機制[J].財經理論與實踐,2023(1):92-99.

[基金項目] 湖南省社會科學基金立項課題:基于銀稅企數智耦合的湖南專精特新企業培育機制研究(23YBA038)

[作者簡介] 蔡艷萍(1972—),女,湖南邵陽人,湖南大學工商管理學院副教授,博士,研究方向:金融工程與財務管理。