應對持續貿易順差之最優途徑:擴張消費需求

陳翠杰 宋 瑞

自2004年5月以來,我國對外貿易一直處于順差狀態,而且順差的金額不斷上升。對我國外貿的發展而言,持續的順差并非絕對有利,如何理性看待持續性貿易順差的問題就被提上了日程。

中國對外貿易的近期走勢

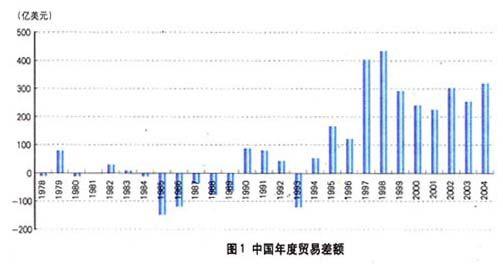

如圖1所示,按照年度統計,我國自1994年以來一直處于貿易順差狀態,其中,1998年曾達到434.7億美元的最高點。

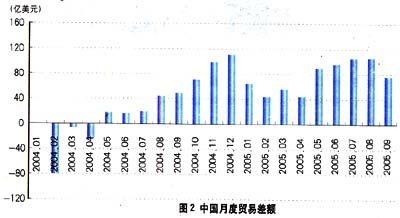

按照月度統計數據,我國已經連續17個月處于貿易順差狀態(見圖2)。我國的對外貿易經歷了2004年年初4個月的貿易逆差之后,自2004年5月以來,一直處于貿易順差狀態,順差的金額由18.6億美元上升到2005年9月的76.1億美元,月均增長9.2%,其中,貿易順差曾達到110.8億美元的水平,這是近10年來月度貿易順差的最高點。

海關總署2005年10月11日公布的統計信息顯示,2005年前三季度,我國外貿進出口總值10245.1億美元,與2004年相比提前2個月突破萬億美元,比去年同期增長23.7%。其中出口5464.2億美元,增長31.3%,繼續保持30%以上的增長速度;進口4780.9億美元,增長16%。1至9月累計實現貿易順差683.3億美元。前三季度,歐盟繼續保持我國第一大貿易伙伴的地位,中歐雙邊貿易總值為1577.9億美元,增長23.3%。美國仍然是我國第二大貿易伙伴,雙邊貿易總值為1535.4億美元,增長25.6%。

持續貿易順差的負面影響

持續的貿易順差對于一個國家而言并非是絕對意義上的好事。事實上,貿易順差持續增長顯示出國內需求的不足。持續大規模的國際收支順差雖然不像持續逆差那樣會造成一國經濟難以為繼,而只會造成潛在損失,但隨著失衡程度的加劇,同樣會威脅一國經濟的穩定。

首先,持續大規模的國際收支順差會造成對人民幣幣值的壓力,通常意味著本國貨幣幣值的低估。幣值低估就意味著廉價出售本國的商品和資產,并以高價購買他國的商品,雖然這種賠本買賣的損失不能直接觀察到,但卻是實實在在的損失。一部分由本國的消費者來承擔,即消費水平低于可達到的水平;另一部分表現為央行以高價買進外國貨幣所隱含的損失,買進的量越大,隱含的損失也就越大。

其次,持續大規模的國際收支順差將增加我國與其他貿易伙伴之間的摩擦。2004年,我國貿易總額已位居世界第三,規模已經很大,我國與主要貿易伙伴之間的貿易摩擦加劇,從而影響我國的貿易出口。

再次,影響國內金融市場的運行。這主要表現在三個方面:一是影響貨幣發行。2004年,央行的外匯占款凈增16098億元。為了沖銷外匯占款增加對貨幣供給的影響,央行不得不大量地發行金融票據,2004年共發行1.5萬億元,雖然這種沖銷政策對控制貨幣供給是有效的,但這會對金融體系的長期穩定產生不利影響,并且還制約了今后貨幣政策的操作空間;二是導致游資不斷流入。持續大規模的國際收支順差通常被看作是幣值低估的信號,會對國際游資產生強大的吸引力。在外匯管制的情況下,國際游資不可能短時間內迅速地流入我國,因此,失衡的時間越長,涌人的游資就會越多,對我國未來經濟穩定的沖擊就越大;三是影響房地產市場。國際游資流入我國后,必須尋找出路,通常的做法就是投向具有升值前景的不動產和金融資產。由于近兩年的我國股票市場狀況較差,資本市場進入幅度不大,因此受到主要影響的應是房地產市場,2004年,我國部分地區的房地產價格漲幅很高,外資進入是不可忽視的重要因素。

此外,持續大規模的國際收支順差將造成我國經濟對國際市場的過度依賴。我國現今的經濟增長主要在靠外需拉動,盡管出口的高增長對加快我國經濟發展有重要意義,但長期的出口高增長會導致我國經濟對出口的過度依賴,使得我國經濟受制于全球經濟情況,而缺乏應有的獨立性。過高的外貿依存度也將加大中國經濟潛在的風險。

貿易順差高增長對人民幣匯率的影響存在兩面性。一方面,巨額貿易順差將加大人民幣升值壓力;與此同時,由于巨額順差是我國國內經濟降溫的表現,國內經濟降溫最終將對人民幣匯率施加向下調整的壓力。兩種作用究竟誰能占據上風,有待進一步觀察。不過,現在可以看到的是,一部分國際游資正在流出東亞;而在場外外匯市場上,最近人民幣升值壓力已經有所減輕,不少銀行反映以外幣兌換人民幣的數量顯著減少,更多的是外幣幣種之間的調整。

持續貿易順差成因

造成持續大規模的國際收支順差的原因來自各方面,除升值幅度不大和滯后效應因素外,中國經濟正處于一個需求放緩的階段是主要原因。盡管上半年的經濟總體保持了較快增長,但從金融活躍程度、進口情況等各項具體指標來看,許多信號顯示中國經濟已經步入一個增速放緩的調整周期。由于原材料和投資品占我國進口總額的80%以上,進口增速的放慢,標志著國內生產和需求增長速度正在放慢。同時,由于宏觀調控的因素,房地產、機械、電子和能源工業投資持續下降,投資回落的周期已經拉開帷幕。今年前5個月城鎮固定資產投資同比增長26.4%,比去年同期回落8.4個百分點,一般貿易進口增幅比上年同期下降32.9個百分點,導致總體進口水平明顯回落。2005年上半年以來,固定資產投資增速雖然較快,但投資結構發生了變化,煤、電、油、運等基礎設施投資增加,企業設備投資減少,從而減少了占進口比重較大的機電產品進口。2005年各階段的進口增速均比去年全年和去年同期回落了大約20個百分點。

從進口結構來看,進口增速放慢主要和一般貿易進口的減速有關。由于原材料和投資品占我國進口總額的80%左右,進口增速的放慢標志著國內生產和需求增長速度正在放慢。我們的進口大部分是機械、礦石等生產資料,為了消費而進口其實很少。由于受到宏觀調控影響,投資增速下降,很自然就會導致進口增速趨緩。

通常匯率的變化與貿易差額的變化有一定的關系。今年上半年貿易順差中肯定有一部分是國際游資在人民幣升值預期驅動下通過高報出口價格、低報進口價格的方式而內流;但就真實交易而言,今年上半年美元匯率總體上頗為強勢,去年12月歐元創造了1.36美元的匯率最高紀錄,目前對美元匯率已經一路下跌到1.20美元左右,不少分析師認為歐元對美元匯率將進一步跌到1.10~1.15美元。非正式盯住美元的人民幣匯率隨之走強,對我國出口本應產生抑制作用而不是擴大順差。尤其是上半年我國對貨幣匯率相對疲軟的歐盟貿易仍然持續高增長,上半年對歐盟出口增幅39.2%,進口增幅僅1.7%,貿易額1000.5億美元,順差高達316億美元。因此,人民幣升值并不是導致巨額貿易順差的原因。

但對人民幣升值的預期對出口規模的擴大起到了重要作用。自2004年下半年以來對人民幣升值的預期促使

一些出口訂單提前成交,進口訂單滯后成交;貿易順差的擴大又強化了這種預期,從而出現一個自我強化的循環。

貿易順差高增長及其負面影響將導致削減貿易順差和外匯儲備的必要性上升,為此,可供選擇的策略通常有擴大進口特別是戰略資源和資本設備的進口和對外投資兩個途徑。這兩項策略固然必要,但應當注意時機選擇和其他相關問題。在戰略資源進口和建立儲備方面,鑒于目前國際初級產品市場仍然處于高價位,但已經連續數年上漲的初級產品行情可望在近一兩年甚至更短時間內發生轉折,中國國內經濟降溫將加快這一轉折到來,我國不應該急于在高價位上人市,而應當等待其價格回落。擴大資本設備進口應當限于必要的、國內無法生產的尖端設備和技術,不應損害國內技術裝備產業的發展。

未來走勢

從下半年對外貿易的走勢看,出口增速回落、出口與進口增速差縮小,將無可置疑。近期人民幣小幅升值、世界經濟走勢趨緩、利用外資增速連續下降等多種因素都會對下半年對外貿易產生影響。同時,由于去年320億美元順差主要集中在下半年實現,與基數相比,新增凈出口對經濟增長的拉動作用將比上半年有所減弱。此外,由于出口退稅政策調整(地方政府分擔25%份額),許多地方財政已經感到相當大的壓力,出口環境也在變得復雜,下半年出口增速可能會回落到20%左右的水平而國內的投資需求在下半年有可能上升,導致進口增速加快,在下半年與出口增速持平。

關于對于貿易順差的處理,1997~1998年中國對外貿易數據已經給我們提供了很好的經驗,1993年時我國是逆差,之后開始調控并一直保持順差,之后達到了1997年的高位。但東南亞金融危機發生后,貿易順差占GDP的比例在降低,一直到2004年。這與此期間發生了1998年到2002年的通貨緊縮有一定的關系。在當前情況下,內需還未提振,如果出現外需減弱的情況,對宏觀經濟將產生不利的影響。

要調整貿易順差,一方面可以依靠包括名義匯率在內的相對價格、工資的變化,但對大國而言,更為重要的卻是國內的結構調整政策;內需對貿易平衡的影響,甚至遠大于匯率的作用。因此,當前應鼓勵內需、減少儲蓄,讓中國的工廠在國內市場中賣掉更多產品。其中,鼓勵消費的政策,應當成為下一步促進內需政策中的關鍵問題之一,也是調整順差的最佳途徑。

(作者單位:中國社會科學院財政貿易研究所)