定投指數(shù)

葉 輝

新一期美國《時代》周刊亞洲版刊登題為“中國能拯救世界嗎?”的封面文章,封面是一只熊貓正拿著打氣筒給癟了的地球打氣。

在全球經(jīng)濟(jì)仍然陰云籠罩時,中國已經(jīng)被視為全球經(jīng)濟(jì)的救星。

如果問“你看好中國經(jīng)濟(jì)發(fā)展前景嗎”?相信絕大部分國人都會回答“是”。全球經(jīng)濟(jì)學(xué)家都看好中國經(jīng)濟(jì)的發(fā)展,我們有什么理由懷疑自己?

如果相信中國經(jīng)濟(jì)將持續(xù)發(fā)展,我們?nèi)绾畏窒硭陌l(fā)展成果?

要是您相信股指幾年后會持續(xù)走高,不妨買入指數(shù)基金。那樣就可以既不用擔(dān)心“賺了股指不賺錢”,也不用操心“股票風(fēng)險太大”,更不用懷疑“基金經(jīng)理的投資能力”。

今年以來,指數(shù)型基金成收益最高品種,深100ETF、友邦紅利ETF、融通深證100、華安180ETF、嘉實300等指數(shù)基金都實現(xiàn)了凈值翻番。在收益排名最靠前的基金中,基本以指數(shù)基金為主,它們的平均業(yè)績遠(yuǎn)遠(yuǎn)領(lǐng)先主動管理型基金。市場還在震蕩上行,指數(shù)的表現(xiàn)還值得期待。

如果您覺得當(dāng)前股指暫時有點高,怕“買貴了”,那就請選擇定投。平均投入可以攤低機(jī)會成本,還可以省去“擇時”的麻煩。

如果相信中國的經(jīng)濟(jì)前景,如果認(rèn)為中國的股指長期將持續(xù)走高,那么,定期買入指數(shù)基金,可能將帶給你意想不到的驚喜。

只是,你必須有足夠長期的耐心和信心。

指數(shù)基金表現(xiàn)驚艷

指數(shù)基金成為2009g中國股市反彈以來最大的明星。它們令人驚艷的收益數(shù)據(jù),讓不少沒有配置指數(shù)基金的人追悔莫及。

2009年以來,深100ETF、友邦紅利ETF等指數(shù)基金都實現(xiàn)了凈值翻番。德圣基金研究中心的數(shù)據(jù)顯示,截至8月5日,今年以來收益率排名前20位的開放式基金中,指數(shù)基金占據(jù)13席,它們的平均收益遠(yuǎn)遠(yuǎn)超過主動管理型基金。其中,有5只指數(shù)基金收益實現(xiàn)翻番,深100ETF的收,益率達(dá)到112.03%,不但是指數(shù)基金的收益冠軍,而且在所有開放式基金中排名第一,友邦紅利ETF收益率達(dá)到111.64%,與深100ETF一起占據(jù)開放式基金收益榜前兩名。其他收益超過100%的3只指數(shù)基金分別是融通深證100、華安180ETF和嘉實300(詳見表1)。

從相關(guān)機(jī)構(gòu)數(shù)據(jù)統(tǒng)計看,指數(shù)基金上半年的凈值表現(xiàn)也比主動型股票基金表現(xiàn)出色。截至6月30日,上半年完整運作的18只指數(shù)型基金平均凈值增長66.65%,整體上超越了股票型基金平均50.53%的凈值增長水平。如果從數(shù)量上來看,166只主動型股票基金中,僅有7只基金業(yè)績超過了指數(shù)基金的平均凈值增長率,也就是指數(shù)基金打敗了超過95%的主動型股票基金。

指數(shù)基金凈值大漲,帶動了指數(shù)基金投資熱。7月6日,華夏滬深300指數(shù)基金正式發(fā)行。發(fā)行當(dāng)天,市場呈現(xiàn)出瘋狂的搶購局面。從上午9點一開閘發(fā)行,短短半小時內(nèi),浦發(fā)銀行就賣出5000萬元。華夏基金有關(guān)人士表示,公司制定的最低發(fā)行目標(biāo)為1004L,僅僅用一天時間募集規(guī)模就達(dá)到了這一目標(biāo)。最終,華夏滬深300指數(shù)在短短3天募集后宣告成立,共募集資金247億元。在此之前的6月26日,匯添富上證綜指完成募集,共募集資金9l億元。

隨后,指數(shù)基金的發(fā)行也驟然提速。7月21日,首只央企ETF——工銀瑞信上證央企ETF開始發(fā)行。7月28日到31日,短短4天時間,共有易方達(dá)滬深300、國富滬深300和中銀中證100共3只指數(shù)基金進(jìn)入市場。

據(jù)悉,南方中證500已經(jīng)獲批。交銀180公司治理基金也在加緊籌備之中。

買指數(shù)就是買未來

北京朝陽區(qū)基民陳女士認(rèn)為,買指數(shù)就是買中國的未來。

因為對中國經(jīng)濟(jì)發(fā)展前景比較樂觀,她認(rèn)購了10萬元易方達(dá)滬深300指數(shù)基金。

中國第二季度宏觀經(jīng)濟(jì)已帶給世界一個驚喜,國內(nèi)生產(chǎn)總值同比增長7.9%,觸底回升態(tài)勢明顯。分析人士普遍將這一轉(zhuǎn)變歸功于中國政府去年四季度以來推出的大規(guī)模經(jīng)濟(jì)刺激計劃,并預(yù)計下半年中國經(jīng)濟(jì)將繼續(xù)保持快速增長態(tài)勢。

新一期美國《時代》周刊亞洲版刊登題為“中國能拯救世界嗎?”的封面文章,封面是一只熊貓正拿著打氣筒給癟了的地球打氣。在全球經(jīng)濟(jì)仍然陰云籠罩時,中國已經(jīng)被視為全球經(jīng)濟(jì)的救星。

金元比聯(lián)價值增長基金擬任基金經(jīng)理萬文俊認(rèn)為,從經(jīng)濟(jì)周期和“投資時鐘”看,宏觀經(jīng)濟(jì)已經(jīng)走出低谷進(jìn)入復(fù)蘇階段。雖然A股市場在短期內(nèi)可能面臨一定的技術(shù)調(diào)整,但不會扭轉(zhuǎn)牛市格局。市場已經(jīng)進(jìn)入牛市的早期階段,下半年股市在經(jīng)濟(jì)(盈利)復(fù)蘇、通縮轉(zhuǎn)通脹預(yù)期、充沛的流動性和適應(yīng)性的政策推動下,仍將震蕩上行。

大盤已經(jīng)漲了一倍多,什么時候買入指數(shù)基金最合適呢?理論上,當(dāng)然是從市場大周期的底部開始,到牛市的高點結(jié)束。但在實際操作中,最佳投資區(qū)間很難精確判斷。德圣基金研究中心首席分析師江賽春表示,在市場相對低位的長期戰(zhàn)略配置是大多數(shù)投資者更為適合的選擇。在經(jīng)歷過2008年的大熊市之后,今年以來A股市場快速反彈,流動性的充裕、宏觀經(jīng)濟(jì)漸趨復(fù)蘇,指數(shù)基金的長期投資價值已經(jīng)來臨。

指數(shù)基金PK主動管理基金

雖然指數(shù)基金“聽起來很美”,但不少人還有疑慮,難道主動管理基金不好?

德圣基金研究中心研究顯示,從歷史成績來看,國內(nèi)2007年出現(xiàn)的大牛行情中只有9只基金跑贏指數(shù)。在所有300多只基金里,比例不到3%。

2006年國內(nèi)指數(shù)基金以平均122.01%的收益成為最賺錢的基金品種,高于同期股票型基金120.27%的平均收益。進(jìn)入2009年,指數(shù)型基金給投資者奉上的絕對是一場盛宴。不僅如此,2006~以來出現(xiàn)的各階段性上漲行情中指數(shù)基金也多是漲幅居前(見表2)。

當(dāng)然,指數(shù)基金也有它的天然缺陷,比如倉位很高又不能主動調(diào)整,在下跌市往往損失慘重。而主動管型基金也有自己的優(yōu)勢,就是通過主動管理能力,幫助投資人在弱市取得跑贏指數(shù)的回報,在指數(shù)沒漲時它們還能創(chuàng)造好業(yè)績。

理財師普遍認(rèn)為,如果你能選出最牛的基金,戰(zhàn)勝指數(shù)完全可能。事實是,絕大部分基民并沒有能力挑選出那樣的基金,不如選擇指數(shù)基金。

最好選擇“定期定投”

當(dāng)前市場已經(jīng)處在高位,買指數(shù)基金的風(fēng)險大嗎?怎么投資指數(shù)基金最合適?

分析師指出,從股市的牛熊轉(zhuǎn)換來看,3—5年是一個循環(huán)周期,在此期間,指數(shù)基金一般能跑贏市場。因此從長期投資的角度看,在牛市的初期投資指數(shù)基金是一個很好的選擇。

不過,指數(shù)基金是一種適合牛市環(huán)境的投資工具,其在熊市環(huán)境一般表現(xiàn)較差,因此投資者最好采取“定期定投”方式。證券市場往往“牛短熊長”,市場頂部的形成時間相對較短,底部徘徊的時間相對較長。選擇定投,就可以在比較長的時間低價買人,在高位投資的資金并不是太多。

魅力定投千萬富翁不是夢

葉輝

理論上20歲開始每月定投1000元基金,按年收益率10%計算,65歲時將擁有1118萬元。

如果一個美國人20歲至65歲堅持每月投資1000美元在股票型基金上,以美國股票型基金長期年復(fù)利投資收益率10%來計算,到65歲時將擁有1118萬美元,成為真正的千萬富翁。

這并不是神話。它的神奇之處,就在于聚沙成塔和巨大的復(fù)利魅力。定投,可以輕松幫您實現(xiàn)財富夢想。如果您有足夠的耐心,也能夠經(jīng)受巨大的誘惑,那么不妨也試一下,看看在中國定投基金45年,是否能打開千萬富翁俱樂部的大門。

聚沙成塔和復(fù)利魅力

陳先生居住在一個中等城市,妻子剛剛懷孕。他希望孩子以后能接受最好的教育,將來送他(她)出國讀大學(xué)。不過。陳先生和妻子收入并不高,他在一個事業(yè)單位上班,每月收入3000元,妻子在一個公司上班,每月收入2600元。除去養(yǎng)房子的月供,加上其他的開銷,每月僅能節(jié)余1000多元。專家?guī)退麄兎治隽耍⒆訉沓鰢魧W(xué)預(yù)計費用80-100萬元。這個數(shù)字對陳先生兩口子來說無異是天文數(shù)字,想要實現(xiàn)這個夢想似乎很難。

辦法也不是沒有。如果陳先生選擇基金定投的理財方式,每月定投1000元,以股票型基金平均投資回報率10%來算,20年以后便能獲取68萬元的財富,那時候再添加一些,讓孩子出國留學(xué)應(yīng)該也不是難題。

每月只投入1000元,為什么能取得這么大的收益?秘密就在于聚沙成塔和巨大的復(fù)利魅力。每月1000元的投人雖然不多,但是20年累計已經(jīng)達(dá)到24萬元。這本來就已經(jīng)不是一筆小數(shù)目。加上復(fù)利的魅力,財富被放大就變得更加神奇。

在長期復(fù)利計算中,有著名的“72法則”,即以72除以收益率,可以得到本金翻倍的時間。例如,對于8%回報率的投資工具,經(jīng)過9年以后本金就會變成原來的一倍。如果回報率是15%,這個時間則變成了不到5年。

根據(jù)美國資料,1983-2003年期間美國股票型基金的年均收益率為10.3%。業(yè)內(nèi)人士認(rèn)為,中國股市的成長性很高,盡管經(jīng)歷了2008年的暴跌,但是經(jīng)過2009年的修復(fù)之后,年平均回報率超過10%應(yīng)該問題不大。

不只聰明人能賺錢

匯添富基金公司最近公布了一組非常有意思的數(shù)據(jù),若從1979年1月1日開始投資MSCI世界指數(shù)(MSCI World Index摩根斯丹利資金國際世界指數(shù)),截至2008年12月30日,每年都投入1000元,即30年累計投入30000元。

有一個運氣好的聰明人,每年都能在市場最低點買人,他的資產(chǎn)規(guī)模成長為81150元。另一個運氣差的傻瓜,每年都剛好在市場最高點買入,他的資產(chǎn)規(guī)模成長為64253元。還有一個固定在每年第一個交易日買入的懶人,他的資產(chǎn)規(guī)模成長為74216元。

案例說明,即使有100個不適合投資的理由,上述30年間經(jīng)歷了1991年全球景氣衰退、1998年長期資本管理公司破產(chǎn)導(dǎo)致的信貸危機(jī)、2000年網(wǎng)絡(luò)科技股泡沫、2003年的伊拉克戰(zhàn)爭、2005年石油及原物料價格高漲、2008年全球金融危機(jī)等對投資收益有巨大毀滅性的事件,也說明只要堅持投資,只要相信經(jīng)濟(jì)成長是不可逆轉(zhuǎn)的,就能夠享受到可觀的投資收益。

事實上,定投的決竅就在于長期堅持而不在于你是否特別聰明,是否特別會擇時。在大盤上沖到3000點上方,市場壓力日益增大之際,定期投資,也許是大智若愚。因為蕓蕓眾生,其實很難買到底,也很難賣到頂。

選好基金很關(guān)鍵

目前,各個基金公司紛紛推出基金定投的營銷策略,似乎只要隨便選一只基金定投,就能取得不錯的收益。

定投真的可以不選基金嗎?德勝基金首席分析師江賽春近期做了一組關(guān)于基金定投的研究發(fā)現(xiàn),基金定投的選時(期限有多長)決定了定投是否虧損,而選基(是選指數(shù)基金還是主動基金)決定了收益的高低。

江賽春認(rèn)為,從跨越多個牛熊循環(huán)長期來看,指數(shù)基金是最好的定投品種選擇。在指數(shù)基金中,市場代表性強(qiáng)的指數(shù)基金定投效果通常要好于代表性較弱,或特殊風(fēng)格類型的指數(shù)基金。

定投基金本身的長期業(yè)績是決定定投收益的重要因素,但在基金本身累計收益率相當(dāng)?shù)那闆r下,不同風(fēng)格的基金定投,收益率可能出現(xiàn)明顯差別。這個道理也表現(xiàn)在主動型基金中,操作風(fēng)格靈活相比操作風(fēng)格穩(wěn)健的基金更加適合定投,風(fēng)格輪動型基金相比風(fēng)格固定型基金更加適合定投。在持股風(fēng)格上看,定投基金品種并沒有特別強(qiáng)的偏向性,各種持股風(fēng)格的優(yōu)秀基金都可以作為定投品種。

那么,好基金與不好的基金差別有多大呢?以10年投資為例,假如好基金年平均收益達(dá)到18%、不好基金年平均收益4%的話,按照“72法則”,前者實現(xiàn)翻番只需4年,而后者需要18年。可見,即使去定投,選好基金也非常關(guān)鍵。

大眾理財巧用指數(shù)定投——訪長盛中證100指數(shù)基金經(jīng)理白仲光

葉輝

即使在上證指數(shù)最高點6100點的時候開始逐月等額定投長盛中證100指數(shù)基金,截止到上證指數(shù)重回3200點時,總體收益也已接近20%。

隨著股市的寬幅震蕩,不少投資者開始迷茫甚至不知所措。長盛中證100指數(shù)基金經(jīng)理白仲光博士認(rèn)為,定投指數(shù)基金是大眾理財?shù)暮眠x擇。他說,即使在上證指數(shù)最高點6100點的時候開始逐月等額定投長盛中證100指數(shù)基金,截止到上證指數(shù)重回3200點時,總體收益也已接近20%。

記者:基金定投已經(jīng)成為一個受大眾歡迎的投資途經(jīng),目前市場情況下您對投資者有什么好的建議呢?

白仲光:在一定意義上,證券市場具有很大不可預(yù)測性。既然市場難以準(zhǔn)確預(yù)測,那一個簡單的而且行之有效的大眾理財之法是“定投指數(shù)基金”。由于在“定投”策略下投資者并不過分依賴進(jìn)場時機(jī)的選擇,是一種長期投資的有效策略;而指數(shù)基金又因為具有采用被動策略,主動性誤判錯誤少,管理費用低等特點,是“定授”策略下的理想投資標(biāo)的。在“定投”策略中,定期定額、定期不定額都可以。

相對主動型股票基金,指數(shù)基金采用完全復(fù)制方法被動跟蹤指教,能夠充分避免主動型基金會出現(xiàn)的市場判斷失誤情況,在牛市中采用買入并持有的策略往往能獲取很高收益。實際上,主動型基金也很難做到買最低點,賣最高點。

當(dāng)然在普通投資者定投指數(shù)基金的過程中,也可以選擇更為靈活的策略。簡單而言,投資者可以適當(dāng)在市場高位,持續(xù)上漲的狂熱過程中,適當(dāng)減少定投的金額,而在市場低位時適當(dāng)加大定投的金額,長期來看,可以獲取更好的收益。

記者:有投資者擔(dān)心,如果市場下跌,指數(shù)基金凈值也會被迫縮水,從而影響了投資回報。您對此有什么看法?

白伸光:其實在“定投”策略下投資者的這種擔(dān)心是多余的。我們做過測算,即使在2007年10月上證指數(shù)最高點6100點的時候開始運月等額定投長盛中證100指數(shù)基金,到上證指數(shù)重回3200點時,總體

收益也已接近20%。

另外,為什么說指數(shù)基金是定投策略一個不錯的標(biāo)的呢?這主要是因為,指數(shù)基金受到投資紀(jì)律的約束更強(qiáng)些,一般而言倉位維持在一個較高水平,這樣就在事實上減少了受市場情緒影響的程度,而主動型基金更容易受到市場情緒的影響。事實上我們也觀察到,往往在市場頂部區(qū)域基金的平均倉位相對較高,而在市場底部區(qū)域基金的平均倉位卻相對較低,對采用“定投”策略的投資者而言,意味著減少了部分收益。

記者:據(jù)我所知,指數(shù)基金也有很多種,投資者應(yīng)該怎樣選擇呢?

白伸光:在選擇指數(shù)型基金之前。最起碼要先做好以下的功課。首先,指數(shù)型基金適合于長期投資者,它是一種長期投資產(chǎn)品。在一個經(jīng)濟(jì)環(huán)境處于發(fā)展期或上升期的市場,短期的熊市和牛市都不大可能改變基金長期的正收益。也正是指數(shù)基金的這種特性,催生了當(dāng)前指數(shù)基金的定投熱。然而,多數(shù)投資者對投資周期缺乏認(rèn)識,投資操作的短期傾向性明顯,頻繁地買賣可能導(dǎo)致連續(xù)的市場判斷失誤,在該買時不敢買,該賣時不舍得賣。

其次,選擇指數(shù)基金要選好標(biāo)的指數(shù),像滬深300、中證100這樣的主流指數(shù)編制方法更清晰明確,未來可能產(chǎn)生的衍生產(chǎn)品會更多,機(jī)構(gòu)投資者將更認(rèn)同。

再者,選指數(shù)基金不是看短期業(yè)績,而應(yīng)將跟蹤誤差當(dāng)作重要指標(biāo)。

深證100:今年表現(xiàn)最搶眼

易方達(dá)深100ETF是深交所推出的第一只ETF基金。這只跟蹤深100價格指數(shù)的基金,今年奪得上半年收益冠軍,截至8月5日,易方達(dá)深100ETF和融通深100今年以來均實現(xiàn)翻番,使深100指數(shù)炙手可熱。

深證100指數(shù)是描述深市多層次市場的核心指數(shù),代表了深市A股的優(yōu)質(zhì)資產(chǎn)。它的100只成分股既包括藍(lán)籌股,也包括中小板股票(在樣本股中占有10%以上比例),這些成分股在所屬市場層次中流通市值大、成交活躍、成長性和公司治理水平高,整體質(zhì)地優(yōu)良。通過投資易方達(dá)深證100ETF,投資者可長期穩(wěn)定地獲得市場平均收益。

值得注意的是,深100ETF作為完全復(fù)制型的指數(shù)基金,對標(biāo)的指數(shù)的年化追蹤誤差不到1%,是全行業(yè)年化跟蹤誤差最小的一只基金,顯示了基金經(jīng)理高超的跟蹤技術(shù)。截至8月5日,該基金今年以來收益率達(dá)到112.03%。融通深100是一只增強(qiáng)型指數(shù)基金,但是收益率只有102.99%。由于市場上漲太快,超出了部分基金經(jīng)理的預(yù)期,增強(qiáng)型指數(shù)基金的業(yè)績反倒不如標(biāo)準(zhǔn)指數(shù)型基金。

另外,深100ETF基金集合了封閉式基金和開放式基金的優(yōu)點,投資者能夠在二級市場按照實時價格進(jìn)行交易,交易費用低廉。

融通深證100:中購費率1.5%,定投優(yōu)惠請咨詢各銀行。工行、建行、招行、交行、光大(僅可前端)、上海、北京、民生、中信。

易方達(dá)深100ETF:由于交易方式的特殊性,普通投資者只能在二級市場進(jìn)行買賣,不能通過銀行定投。

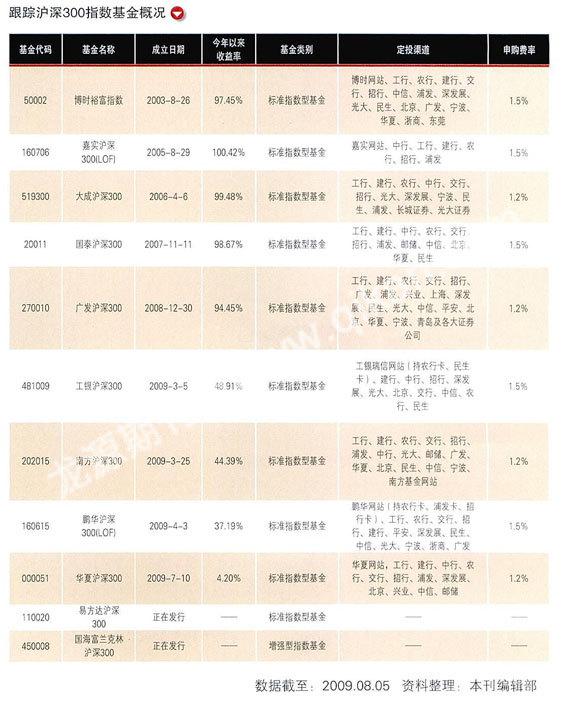

滬深300:11只基金密集跟蹤

對于滬深300指數(shù),不少投資者已十分熟悉。因為目前市場上以滬深300為跟蹤標(biāo)的指數(shù)基金多達(dá)9只,分別是嘉實滬深300(LOF)、大成滬深300、國泰滬深300、廣發(fā)滬深300、工銀滬深300、南方滬深300、鵬華滬深300(LOF)和華夏滬深3D0。加上正在發(fā)行的易方達(dá)滬深300和國海富蘭克林滬深300,跟蹤滬深300的指數(shù)基金將達(dá)到11只。

滬深300指數(shù)由中證指數(shù)公司編制,樣本股覆蓋滬深兩市300只大盤股票,其成份股總市值占滬深兩市總市值的近70%,總利潤占滬深兩市上市公司總利潤的80%,是A股市場極具代表性的指數(shù)之一。滬深300指數(shù)也是被國內(nèi)的機(jī)構(gòu)投資者采用頻率較多的指數(shù)之一,因此不少公募基金以滬深300指數(shù)為比較基準(zhǔn)。

目前,滬深300指數(shù)也是國際資本觀察中國A股市場的重要指標(biāo)之一。全球知名的財經(jīng)權(quán)威媒體——路透社、《金融時報》、彭博新聞社在報道A股市場走勢時,都會將滬深300指數(shù)作為主要衡量指標(biāo)。目前,香港聯(lián)交所、東京交易所都在醞釀推出跟蹤滬深300指數(shù)的A股指數(shù)化產(chǎn)品,國內(nèi)的股指期貨也有望率先推出滬深300指數(shù)期貨。滬深300的影響力更有望隨之不斷擴(kuò)大。

對于滬深300指數(shù),很多投資者常常有一個誤區(qū),滬深300指數(shù)是大盤股,大多數(shù)股票是一些價值型股票,成長性略顯不足。事實上,無論從上市公司的利潤增長幅度,還是從指數(shù)本身的增長層面來看,滬深300指數(shù)的成長性并不低于市場上的許多指數(shù)。今年上半年,根據(jù)WIND資訊統(tǒng)計,滬深300指數(shù)上漲幅度達(dá)到72%,在全市場的諸多指數(shù)中處于較為領(lǐng)先的位置,而其波動度卻相對較低,走勢極為穩(wěn)健。

業(yè)內(nèi)人士指出,滬深300指數(shù)較好的代表性和成長性也正是不少基金公司選擇推出滬深300指數(shù)基金的原因。目前,按照2008年底的規(guī)模排名,基金行業(yè)管理規(guī)模前10的基金公司已經(jīng)有7家推出了滬深300指數(shù)基金。顯然,滬深300指數(shù)基金規(guī)模的不斷擴(kuò)容也有利于滬深300指數(shù)的穩(wěn)定,有利于滬深300指數(shù)的優(yōu)異表現(xiàn)。

有消息稱,我國第一個金融期貨品種——滬深300股指期貨有可能在年底前推出,可見滬深300指數(shù)的重要性。

在11只基金中,嘉實滬深300合鵬華滬深300是LOF基金,可以通過證券系統(tǒng)進(jìn)行交易。而國海富蘭克林滬深300是其中唯一一只增強(qiáng)指數(shù)基金,以戰(zhàn)勝指數(shù)為目標(biāo)。

值得注意的是,博時裕富指數(shù)基金也是一只跟蹤滬深300的指數(shù)基金,其在2007年年底修改基金契約,標(biāo)的指數(shù)由新華富時A200換為滬深300。

好買基金研究中心曾令華7月下旬發(fā)布報告指出,9只滬深300指數(shù)的基金在招募說明書中規(guī)定的日均跟蹤誤差均在0.3%-0.35%之間,年跟蹤誤差在4%以下,相差不大。從近3月日頻率的跟蹤誤差來看,工銀瑞信滬深3D0、大成滬深300、嘉實滬深300跟蹤誤差較小,鵬華滬深300跟蹤誤差較大;從運作滿1年的4只指數(shù)型基金來看,嘉實滬深300相對于滬深300指數(shù)跟蹤誤差最小,博時裕富最大。

目前市場上有9只滬深300指數(shù)基金正式運營,其中有4只是在今年先后成立的。從發(fā)行規(guī)模看,華夏滬深300基金的首日募集規(guī)模就超過了100億元,3天時間內(nèi)發(fā)行規(guī)模達(dá)247.7億份,創(chuàng)下了2008年以來新基金首募規(guī)模新高。今年發(fā)行的鵬華滬深300、南方滬深300和工銀瑞信滬深300的首發(fā)規(guī)模也不小。

多家基金公司透露,為防止扎堆發(fā)行,證監(jiān)會近期已開始審慎對待新上報的滬深300指數(shù)基金產(chǎn)品。一位基金公司人士透露:“證監(jiān)會雖未明文表示不再批準(zhǔn)同類產(chǎn)品,但新上報且未被受理的滬深300產(chǎn)品據(jù)說大多將被‘勸退”。該人士推測,監(jiān)管部門此舉可能是考慮到眾多滬深300指數(shù)基

金產(chǎn)品方案同質(zhì)性太高,另外密集發(fā)行此類產(chǎn)品或不利于市場中長期穩(wěn)定。

長城久泰標(biāo)普300:增強(qiáng)效應(yīng)明顯

長城久泰基金成立于2004年5月,是首只以中標(biāo)300指數(shù)為標(biāo)的指數(shù)的增強(qiáng)型指數(shù)基金,具有很好的市場代表性和可投資性。長城久泰中標(biāo)300指數(shù)基金成立5年(共20個季度)以來,僅有4個季度微幅落后于比較基準(zhǔn),在其余各季度均獲得超過比較基準(zhǔn)的業(yè)績表現(xiàn)。2009年上半年,該基金凈值收益率為70.52%,超額收益為3.37%。自成立至2009年6月底,本基金比較基準(zhǔn)收益率為160.07%,累計實現(xiàn)超額收益54.74%。

長城久泰中標(biāo)300指數(shù)基金年初至6月底日均跟蹤誤差僅為0.0885%,年化跟,蹤誤差僅為1.3710%,控制在比較低的水平。該基金多次獲得權(quán)威機(jī)構(gòu)晨星和理柏的最高評級。

中購費率1.5%,定投優(yōu)惠各銀行略有不同。建行、農(nóng)行、交行、招行、華夏、民生、光大、深發(fā)展、浦發(fā)、中信、平安、北京銀行等均可定投。長城基金網(wǎng)上直銷定投,最低可享受費率4折優(yōu)惠。

中證100:跟蹤中國龍頭公司

除了長盛中證100基金外,正在發(fā)行的中銀中證100也是一只以中證100指數(shù)為標(biāo)的的指數(shù)基金。

中證100指數(shù)由中證指數(shù)公司編制,于2006年5月29日正式發(fā)布。它精選滬深300指數(shù)樣本股中100家最大的藍(lán)籌股,匯聚了一批中國“最精華”的上市公司,代表滬深市場上規(guī)模最大、業(yè)績穩(wěn)定、成長性好、流動性好、具有深遠(yuǎn)市場影響力和長期發(fā)展?jié)摿Φ男袠I(yè)龍頭公司。

從歷史業(yè)績表現(xiàn)看,與同期滬深兩地指數(shù)相比,中證100指數(shù)具有明顯良好的市場走勢表現(xiàn):在2004年2月27日至2009年2月27日五年期間,中證100指數(shù)的累計收益率明顯超越了其他基準(zhǔn)指數(shù)。從最近一年的表現(xiàn)來看,中證100指數(shù)同樣表現(xiàn)良好。

最后,從國際通行的評價標(biāo)準(zhǔn)來看,中證100指數(shù)具有良好的市場代表性,中證1100指數(shù)與滬深300指數(shù)、上證指數(shù)的相關(guān)性分別高達(dá)0.9923和0.9863,成份股總市值占全市場總市值68%。

長盛中證100是一只標(biāo)準(zhǔn)指數(shù)型基金,今年以來截至8月5日的收益率為95,15%。正在發(fā)行的中銀中證100是一款增強(qiáng)型指數(shù)基金,與完全復(fù)制的指數(shù)基金相比,還擁有0%-15%的倉位配置區(qū)間。

上證180:貢獻(xiàn)滬市近八成股息回報

目前有兩只基金跟蹤上證180指數(shù),分別是萬家上證180和華安上證180ETF。它們都是標(biāo)準(zhǔn)指數(shù)型基金,不同之處在于華安上證180ETF可以通過二級市場交易。

上證180指數(shù)由上海證券交易所于2002年7月1日開始發(fā)布,取代了原來的上證30指數(shù)。它是滬深兩市有代表性成份股指數(shù)中運行時間最長的,知名度很高。該指數(shù)不僅將樣本量擴(kuò)大到180,而且編制方法更加科學(xué)。它以全球行業(yè)分類標(biāo)準(zhǔn)(GICS)為基礎(chǔ),結(jié)合我國上市公司實際特點進(jìn)行調(diào)整,將上市公司分為10大行業(yè)。在選股過程中,剔除了上市不到一季度的不成熟股,虧損嚴(yán)重股和價格波動異常、明顯受到操縱的股票。入選的個股在10大行業(yè)內(nèi)符合代表性強(qiáng)、規(guī)模較大、流動性較好的三重標(biāo)準(zhǔn)。上證180指數(shù)每6個月調(diào)整一次成份股,每次調(diào)整比例一般不超過10%,特殊情況時也可能對樣本進(jìn)行臨時調(diào)整。

上證180指數(shù)的優(yōu)點首先是市場代表性強(qiáng)。在上海A股中,上證180指數(shù)僅用市場五分之一的股票樣本,覆蓋了市場三分之二的總股本和總市值,二分之一強(qiáng)的流通A股和流通市值,占據(jù)了五成以上的成交量和八成半的稅后利潤,貢獻(xiàn)了近八成的股息回報。

華安上證180ETF今年以來截至8月5日收益率為100.75%,萬家上證180收益率為95.29%。

上證50:藍(lán)籌總動員

目前市場上有兩只基金以上證50指數(shù)為跟蹤標(biāo)的,分別是易方達(dá)上證50和華夏上證50ETF。華夏上證50ETF是一只標(biāo),準(zhǔn)指數(shù)基金,今年以來截至8月5日的收益率為99.28%,易方達(dá)上證50是增強(qiáng)型指數(shù)基金,收益率只有91.94%。

上證50指數(shù)集合了上海證券市場中中國最核心的大中型龍頭企業(yè),如銀行業(yè)的工商銀行、招商銀行,保險業(yè)的中國人壽、中國平安,石化行業(yè)的中國石化、中國石油,航空業(yè)的中國國航、南方航空,電信行業(yè)的中國聯(lián)通,鋼鐵行業(yè)的寶鋼股份,煤炭行業(yè)的中國神華,電力行業(yè)的長江電力,等等。

從盈利指標(biāo)分析來看,上證50指數(shù)成分股公司近3年來的凈資產(chǎn)收益率和每股收益明顯高于市場平均水平和其他主要指數(shù)成分股公司,是A股公司中盈利能力最強(qiáng)的一類公司集合。近3年來,A股上市公司所有凈利潤中平均超過75%是由上證50指數(shù)成分股公司貢獻(xiàn)的,也就是說這50只股票的凈利潤是其他1500多只股票凈利潤總和的3倍多;A股上市公司所有分紅中,近60%是由上證50指數(shù)成分股公司貢獻(xiàn)。

從成長指標(biāo)分析來看,上證50指數(shù)成分股公司近3年來的主營業(yè)務(wù)收入增長率、主營業(yè)務(wù)利潤增長率和凈利潤增長率顯著超過市場平均水平和其他主要指數(shù)成分股公司。

銀華一道瓊斯88:投資于價值型股票

銀華一道瓊斯88指數(shù)基金是目前市場上唯一一只跟蹤道瓊斯88指數(shù)的增強(qiáng)型指數(shù)基金。

在投資組合構(gòu)建上,銀華一道瓊斯88指數(shù)基金股票指數(shù)化投資部分主要投資于標(biāo)的指數(shù)的成份股票,增強(qiáng)部分主要選擇基本面好、具有核心競爭力的價值型企業(yè)股票,在控制與標(biāo)的指數(shù)偏離風(fēng)險的前提下,力求取得超越標(biāo)的指數(shù)的投資收益率。

2004年8月11日成立后,銀華一道瓊斯88在2005年經(jīng)歷了大盤跌至998點的熊市,但當(dāng)年基金實現(xiàn)累計凈值增長率10.26%,遠(yuǎn)遠(yuǎn)超越同期大盤走勢。2006年,該基金年度凈值增長率為142.89%,在全部指數(shù)型基金中列第一。今年以來截至8月5日,該基金收益率為90.17%。

匯添富上證綜指:分享滬市千股成長

匯添富上證綜指基金成立于2009年7月1日,是目前唯一一只以上證綜合指數(shù)為標(biāo)的的指數(shù)基金。

上證指數(shù)家喻戶曉,它是投資者每天關(guān)心的指數(shù),是中國證券市場最悠久最有影響力的指數(shù)。匯添富上證綜合指數(shù)基金填補(bǔ)了上證綜合指數(shù)的基金產(chǎn)品空白,為投資者提供了一個非常直接、便利投資、代表中國經(jīng)濟(jì)和資本市場成長風(fēng)向標(biāo)的基礎(chǔ)投資工具。買匯添富上證指數(shù)基金,就相當(dāng)于同時投資滬市近千只股票。

該基金采取抽樣復(fù)制方法進(jìn)行指數(shù)化投資,力爭控制本基金凈值增長率與業(yè)績比較基準(zhǔn)之間的日平均跟蹤誤差小于0.35%,且年化跟蹤誤差小于6%。以實現(xiàn)對基準(zhǔn)指數(shù)的有效跟蹤。

買指數(shù)基金必學(xué)四招

第一招標(biāo)的指數(shù)決定收益

自從2002年11月8日全國第一只指數(shù)基金華安中國A股增強(qiáng)指數(shù)誕生以來,目前已經(jīng)有28只指數(shù)基金。這么多的指數(shù)基金“亂花漸欲迷人眼”。怎么才能找出最值得信賴的基金?

指數(shù)基金以跟蹤指數(shù)為目標(biāo),因此,有好指數(shù)才有好指數(shù)基金。一般來說,指數(shù)之間的差別最大程度上決定了指數(shù)基金的差別。不同的指數(shù)袁現(xiàn)有很表的差異,有時甚至不亞于主動型基金之間的差異,特別是從中長期角度看,會產(chǎn)生很大的分化。

第二招跟蹤誤差衡量管理能力

多只指數(shù)基金同臺競技,而且產(chǎn)矗定位不像主動型基金那么分野明顯,應(yīng)該如何挑選?對于被動型產(chǎn)品,跟蹤誤差最能衡量基金公司和基金經(jīng)理的指數(shù)管理能力。

跟蹤誤差是基金凈值收益率與基準(zhǔn)指數(shù)收益率之間差值的標(biāo)準(zhǔn)差,這個差額越小,代表指數(shù)基金與標(biāo)的指數(shù)有更好的擬合度。德圣基金研究中心的統(tǒng)計顯示,截至7月14日,指數(shù)基金近一年內(nèi)的跟蹤誤差多在1%以下,只有長城久泰中標(biāo)500、銀華道瓊斯88和富國天鼎的跟蹤誤差在1%以上。其中,長盛久泰的跟蹤誤差為5.454%,為最高;易方達(dá)深證100ETF跟蹤誤差最小,為0.522%。照此計算,最高和最低之間相差超過10倍。

第三招費率也是重要指數(shù)

費率也是考慮是否購買指數(shù)基金的重要因素。指數(shù)基金的費率比較德,但是不同韻指數(shù)基金,費率還存在差異,同樣品質(zhì)的基金肯定買“費率便宜”的更好。

和其他類型指數(shù)基金相比,滬深300指數(shù)基金的費用整體較低,其管理費都小于1%,托管費最大為0.2%,最小為0.1%,但個體之間存在一定差異。在業(yè)績差距不大的情況下,投資者對費率“斤斤計較”也是非常必要的。從這兩項費率而言,國泰滬深300和嘉實滬深300在9只同類基金中最低,合計費率僅0.6%,比1.18%的最高者“便宜”0.58個百分點。

第四招要注意是否“增強(qiáng)”

不少細(xì)心的投資者注意到,指數(shù)基金分兩類,分別是標(biāo)準(zhǔn)指數(shù)基金和增強(qiáng)型指數(shù)基金。它們有什么區(qū)別呢?

標(biāo)準(zhǔn)指數(shù)基金與增強(qiáng)型指基各有優(yōu)勢。前者是完全意義上的指數(shù)基金,后者跟蹤指數(shù)的同時加入了積極投資的成分,以期戰(zhàn)勝市場,在提高收益預(yù)期的同時,也在一定程度上增加了風(fēng)險與成本。今年市場快速上漲,不少增強(qiáng)型指數(shù)基金的業(yè)績就不如標(biāo)準(zhǔn)指數(shù)基金,追蹤同一指數(shù)的基金業(yè)績差距甚至達(dá)到10%。

另外,增強(qiáng)型指數(shù)基金也不是無限制“增強(qiáng)”的。國海富蘭克林滬深300擬任基金經(jīng)理趙曉東告訴記者,一般來說,增強(qiáng)型指數(shù)基金都會有一定的收益目標(biāo),不會偏離指數(shù)太多。比如即將成立的國海富蘭克林滬深300基金,目標(biāo)是每年戰(zhàn)勝指數(shù)3到5個百分點。之所以“目標(biāo)不高”,是因為基金在追求增強(qiáng)收益的同時,也承擔(dān)著風(fēng)險。(葉輝陳雅瓊編輯整理)

富國天鼎中證紅利:追逐長期超越回報

富國天鼎中證指數(shù)增強(qiáng)2008年11月20日由原封閉式基金漢鼎轉(zhuǎn)型而來,截至8月5日,該基金今年以來的收益率為76.42%。

該基金主要目的是有效追蹤中證紅利指數(shù)并力爭超越。海外經(jīng)驗表明,長期而言,紅利指數(shù)普遍戰(zhàn)勝一般的市場基準(zhǔn)指數(shù)。1996年至2006年間,美國標(biāo)普500紅利經(jīng)典指數(shù)的總回報為184.73%,而同期標(biāo)普500指數(shù)的收益率僅為89.40%。該基金自成立以來,受益于4萬億政策刺激與投資拉動。中國經(jīng)濟(jì)正從低谷中復(fù)蘇,其成分股在此輪鋼鐵、煤炭庫存的快速消化、鋼價上漲、汽車銷量持續(xù)回升等轉(zhuǎn)好的行業(yè)指標(biāo)中率先受益。

華安中國A股:最早推出的指數(shù)基金

華安中國A股增強(qiáng)指數(shù)基金于2002年11月8日成立,跟蹤的是MSGI中國A股指數(shù)。截至8月5日,該基金今年以來的收益益為90.52%。

2005年5月,摩根斯坦利資本國際公司推出中國A股指數(shù),其優(yōu)勢在于它兼顧了上海和深圳兩個市場的指數(shù),選股樣本更為全面。統(tǒng)計顯示,對比上證指數(shù)、深證綜指和MSCI中國A股指數(shù)2005年以來的收益率,得出上證指數(shù)和深證綜指的累計收益率分別為151%和234%,而MSCI中國A股指數(shù)的累計收益率為243%。

華夏中小板ETF:分享中小板企業(yè)成長

華夏中小板ETF成立于2006年6月,是華夏基金旗下第二只ETF基金,也是目前市場上唯一一只跟蹤反映中小企業(yè)板市場標(biāo)的指數(shù)的指數(shù)基金。截至8月5日,該基金今年以來的收益率為70.57%。

該基金跟蹤的中小板綜合指數(shù)是由中小板市場的所有股票做樣本計算的指數(shù),計算時包括了流通股和非流通股。分析人士認(rèn)為,投資中小盤的基金具有黑馬潛質(zhì)。盡管今年以來的表現(xiàn)不如其他大部分指數(shù)基金,但是據(jù)Wind數(shù)據(jù)顯示,從2005年12月30日至2008年12月31日期間,中小盤綜合指數(shù)上漲173.3%,幾乎是同期上證綜合指數(shù)漲幅的4倍,可見中小盤的指數(shù)一貫有跑贏大盤指數(shù)的良好表現(xiàn)。

華夏中小板ETF基金經(jīng)理方軍同時也管理著華夏上證50ETF,在指數(shù)基金管理方面較有經(jīng)驗。友邦上證紅利ETF:領(lǐng)跑7月收益排名

友邦華泰上證紅利ETF2006年11月17日成立,是目前基金市場上唯一一只跟蹤上證紅利指數(shù)的基金。截至8月5日,該基金今年以來的收益率為111.67%,在所有指數(shù)基金中排名第二。

今年上半年以來,上證紅利指數(shù)是一只能夠最為充分享受此輪反彈收益的指數(shù),因為它主要反映上海證券市場現(xiàn)金股息率高、分紅穩(wěn)定的股票整體收益狀況,是依賴于投資拉動的中國宏觀經(jīng)濟(jì)的最為同步和最有代表性的市場指標(biāo)。在經(jīng)濟(jì)復(fù)蘇過程中,該基金充分從鋼鐵、煤炭庫存的快速消化以及鋼價、煤價的上漲、汽車銷量的回升、BDI指數(shù)的觸底大幅反彈等轉(zhuǎn)好的行業(yè)指標(biāo)中受益。Winds數(shù)據(jù)顯示,今年7月份友邦華泰紅利ETF“領(lǐng)跑”指數(shù)基金,表現(xiàn)最好,當(dāng)月的漲幅超過25%。

融通巨潮100:注重流通市值和成交量

融通巨潮100(LOF)于2005年5月12日成立,跟蹤的是巨潮100指數(shù)。截至8月5日,該基金今年以來的收益率為97.15%。

巨潮100指數(shù)是深圳證券信息有限公司推出的巨潮系列指數(shù)中一條最核心的指數(shù),它以深滬兩市所有股票一定時間范圍內(nèi)的流通市值及成交量的加權(quán)指標(biāo)排名為選股標(biāo)準(zhǔn),同時對上市不滿3個月、sT類、公司財務(wù)出現(xiàn)重大問題、股價出現(xiàn)異常波動等股票進(jìn)行了剔除。

除了正常申購贖回,融通巨潮100(LOF)還可以通過二級市場交易,手續(xù)費比較低。(葉輝、陳雅瓊編輯整理)