金融資產膨脹對經濟增長的影響

內容提要 金融資產膨脹是現代社會的一個特征和趨勢,金融資產膨脹反映了實物投資機會的相對缺乏和現代社會財富增長的欲望超過消費。金融資產膨脹對經濟增長的作用是雙向的,既會在一定程度上緩解經濟的動態無效性,化解流動性過剩而致的通貨膨脹壓力,并可能通過信貸渠道促進經濟增長。同時金融資產投資可能傾軋實體投資及技術創新,資產價格過快上升容易造成金融危機和經濟衰退;政府債務類資產的增加也會使經濟系統處于負債增長的依賴。金融資產過快的膨脹不具有可持續性,反而成為經濟周期內生化的一個決定因素。

關鍵詞 金融資產 膨脹 信用 負債增長

中圖分類號 F015,F830.59

文獻標識碼 A

文章編號 0447-662X(2010)02-0041-06

資產的重要性在于它的產權屬性和價值儲藏功能。資產是財富的載體,隨著經濟、社會的發展,金融資產在投資理財、日常生活及經濟增長等微、宏觀領域都表現出越來越重要的作用。

一、金融資產膨脹對產出的雙向作用

在金融資產膨脹中,最常見的應該是債務類資產量的增加和權益類資產價格的上升和衍生類資產品種的增加。債務類資產主要有公債、公司債等各類債券及貨幣(貨幣當局對公眾的負債),債務類資產的價格通常較穩定,但其量在不斷膨脹。權益類資產主要是股票與房地產及期貨、期權,權益類資產主要是價格波動較大,在成熟資產市場特定資產的數量變化不大。衍生類資產的價值以基礎資產價值為源,其基礎價格的確定較難,其價格有波動,主要表現為種類的擴張。

發行公債通常被認為是一種經濟擴張行為。發行公債或債務證券化的另一面便是資產市場的供給增加。公債作為一種風險很小、預期現金流穩定的債務資產,其價格變化幅度不大。更大的意義在于:第一,它為財富提供了一種安全載體;第二,規模龐大的公債市場為央行操控貨幣政策提供了標的。在最為常見的公開市場業務中,央行通過買進或賣出債券,從而擴大或收縮基礎貨幣,并通過貨幣乘數來擴大這種效應。由此,寬松貨幣政策常常通過資產市場需求增加來創造貨幣,充分的公債或其他資產市場使公債等資產的流動性得以提高,并接近貨幣。使得貨幣需求函數及貨幣數量方程都得以內生性變化。

費雪的貨幣數量方程

MV=PT (1)

M為貨幣供應量,T為經濟系統的一定時間的交易量,在市場經濟下忽略非貨幣交易部分,T被近似為實際產出量y,因此上式常寫為MV=Py,左邊為一段時間內的貨幣供給,右邊為名義產出即經濟系統對貨幣的需求。然而上式在金屬貨幣占主導或信用不發達的傳統社會能準確反映經濟系統的貨幣供求特征。在信用貨幣特別是在貨幣內生化創造條件下,應擴展為

MV+CV=Py+PA (2)

在上式中,c為信貸量,V為信貸流轉速率,P為資產價格,A為資產量。方程左邊為社會的負債,包括央行的負債——基礎貨幣、銀行系統的負債——存款及派生、企業或個體的負債——信貸,即負債創造貨幣或負債就是貨幣供給。右邊為社會的資產,構成貨幣的需求或對偶。在右邊的資產中也包括個體或企業的一部分資產——在銀行系統的存款以及銀行系統的資產——貸款,如果從靜態或長期①的角度看這一部分與方程左邊銀行系統的存款和貸款可以抵消,抵消后變為

MV=Py+PA (3)

這里的資產應該只包括股票等權益類資產,M為基礎貨幣。這種抵消反映了從長期或靜態看的貨幣中性。從動態或短期的角度,銀行信貸必然要介入實體投資和產出甚至權益類資產市場的需求,因此不能抵消,貨幣或信貸是非中性的。

(1)式到(2)式的擴展將原來央行與實體的賬戶對等,轉化為銀行系統(包括央行)對社會的會計恒等或價值記帳恒等。顯然(1)式中的M為基礎貨幣,(2)式中的M為廣義貨幣,對應為基礎貨幣加銀行系統的存款派生貨幣。(2)式為和的等式,四項不再單獨相等,而是出現了相互交融。無論是貨幣非中性的(2)式還是長期或靜態貨幣中性的(3)式,若方程左邊增加的幅度,為PA的增加抵消,則物價水平P可以保持不變甚至略有下降。這正是國際貨幣基金組織在其《世界經濟展望》(2002)報告中指出從1980年代開始多數工業化國家所出現的資產價格上升與物價水平保持穩定并存的局面的解釋。鮑里奧等(Borio et al.,1994,p.29)指出當時的經濟環境造成了“信貸和資產價格自我加強、螺旋上升的理想背景,信貸擴張將帶來資產價格的上漲,而資產價格上漲又反過來會導致信貸約束的進一步放松”。同樣,若金融資產膨脹,貨幣及信貸進出資產市場頻率會加劇,相應的貨幣、信貸流轉速度會增加,進入資產市場的信貸量也會增加。一般的,資產膨脹會由“財富效應”促使消費增加,由“托賓q效應”使投資有增加的可能,這樣總需求就有增加趨勢。若需求增加使實物投資盈利機會或期望增加,這樣會使投資增加,從而產出水平增加。同時,資產膨脹也會使抵押信貸變得更容易并且擴張,這樣促使投資與消費增加。

TiMe(1985)認為當無泡沫的均衡是動態無效時,無特征的泡沫均衡(asymptotically bubbly e-quilibrium)可以使經濟達到有效狀態。但是泡沫創造不但有成本,還需泡沫基礎價值的非耗竭性。因為如果兩種資產是完全可替代的,則供給有限的資產價格會高出其它資產而被收藏,這樣又會達到一種非有效均衡。而且若資產膨脹太快或者資產價格偏離基礎價值太遠,一旦超過一個社會或市場的信心值,也會出現價格反轉,因為金融資產不能直接消費帶來效用,它的價值在于其預期現金流或收益。因此若平均預期收益下跌,則在“自我實現”(self-fulfdling)機制下會出現金融資產的嚴重縮水。就像歷次金融危機所展示的那樣。若PaA下跌,則通過伯南克和戈特勒(Bernanke and Gerfler,1995)所強調的那樣會通過信貸渠道或資產負債表效應致使實體經濟投資和消費出現快速收縮,則由金融危機會升級為經濟危機或蕭條。

二、金融資產的流動性促進了金融資產膨脹和產業格局的變化

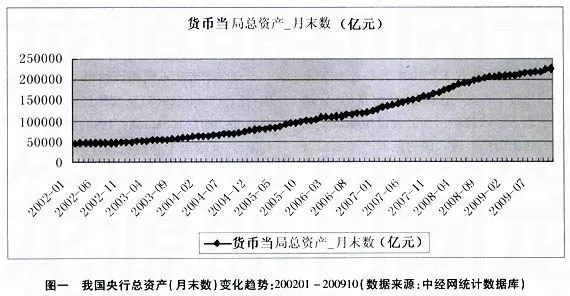

經濟增長不僅體現為產出或GDP的增長,還體現為國民財富的增長。財富的載體除了流動性最強的貨幣外,還有許多自然界既有的和人類創造出來的資產,如貴金屬、珠寶、玉石、石油、礦藏、建筑、古董、字畫、及房地產、股票、還有債券及各種金融衍生資產。這些資產被逐漸開發出來成為財富的載體,并實現財富的保值增值。從樸素的立場講,社會財富的最佳保障或增長途徑在于投資農業或實業部門,但人們在滿足基本物質消費后,開始追求社會地位或“尊嚴地死去”,也包括給子孫留下一筆遺產作為后代的財富起點。因此,現代社會人們更關注自己財富的增長和社會地位的提升,財富的投資去向或載體在于它的收益性和流動性,而流動性為實現更大的收益性和預防動機提供了可能。金融資產的流動性大于實業投資,能實現短期收益。特別是后工業化社會及發達國家消費增長放緩,實業投資邊際收益遞減并小于不斷創造出的金融資產投資收益,使得過多的財富無合意的實業投資渠道,投資金融資產,從而出現流動性過剩;④金融資產的收益風險大,也加大了許多投機者的預期空間,加上杠桿效應又放大了道德風險,促使信用非理性地倍數擴張,金融資產成為許多信貸資金增值的選擇途徑。圖一為我國貨幣當局總資產(月末數)的變化趨勢,可以反映出近幾年我國金融資產的膨脹速度。資產年均增速24.5%,是同期名義GDP增速的1.7倍。

凱恩斯1930年在《貨幣論》中敏銳地意識到貨幣(財富)存在著“產業”與“金融”兩種不同的循環,但并沒有明確指出隨著財富的增加,金融循環要傾軋產業循環。特別是發達國家主導國際金融規則和金融資產的設計,精心設計的復雜性和刻意創造的神秘性使得金融資產投資利潤極其豐厚,于是許多實體產業開始向發展中國家轉移。這樣轉入國實現了產出增長和充分工業化,轉出國出現了產業“空洞化”和財富的“金融資產化”。轉入國依賴轉出國的進口拉動以實現產出增長;轉出國依賴轉入國的低價產品出口以享受物質福利。這種互相依賴的模式中,轉入國(如中國)需要吸引外資或增加儲蓄以實現高投資;轉出國(如美國)需要借貸或發行貨幣以實現高消費。如果轉出國的某種資產泡沫破裂,波及整個金融系統及信用鏈條,則發生信用收縮及經濟衰退;轉入國則會因出口銳減而使增長放慢,失業增加。若轉入國的金融機構持有的泡沫資產較少,則信貸危機程度較輕。但轉出國信用緊縮使外資回逃,使參與炒作的轉入國金融資產貶值,致使轉入國信用收縮,危機和衰退加重。當前金融危機正是這種情形。

三、金融資產膨脹的反穩定風險

金融資產的供給增加容易,減少難。這決定了金融資產容易產生泡沫并破裂。尤其是國際間資本流動限制放松,以賺取價差為目的的國際游資難保不會撤資,只要預期價格上漲的追加投資量小于預期價格下跌的撤出量,價格會開始下跌,加上“羊群效應”(herding)和傳染效應(conta-gion),造成資產泡沫破裂現象,加大了經濟波動的風險。隨著金融資產價格的上升,許多人或機構購買資產的目的是為了保值增值,或純粹是為了賣以賺取價差,價格走高(低)容易形成正(負)向預期,促使更多的流動性流入(出),即一種自我實現機制。由于大量信貸資金投入資產市場,一旦價格偏離其“基礎價格”太多,則容易發生逆轉,泡沫破裂,銀行系統信貸資產減計,通過資產負債表效應進行信用收縮。若銀行資不抵債或遭到恐慌性擠提,則銀行破產,信用體系一定程度地受到破壞。在信用經濟條件下,許多消費、投資都是以信貸資金作墊付,即使企業自有流動資金也是作為銀行存款而存在。銀行體系的破壞必然使資金鏈條斷裂,企業減產或倒閉,失業率增加,經濟步入衰退或蕭條。

眾多學者從不同側面給出了“泡沫論”的成因:托賓(Tobin,1965)從實體經濟與金融“爭資”的角度;明斯基(Minsky,1986)從預期的不穩定性出發,并提出了金融脆弱性假說;席勒(Shil-ler,2003)從非理性行為的角度來解釋資產價格與實體經濟的背離現象。阿倫與蓋爾(Allen&Gale,2000;2003)將資產價格泡沫定義為:“借款購買資產,因為風險轉移而導致的價格超過基礎價格部分。”并通過模型說明:由于信息不對稱,風險轉嫁使借款投資者對資產過度投資,誘發資產價格泡沫,而且泡沫的規模與資產的風險程度正相關。費雪(Fisher,1933)認為大蕭條的本質特征在于“過度負債(over-indebt-ness)”,即銀行信用卷入資產價格膨脹中,一旦泡沫破裂,信用收縮引起物價下跌和經濟活動水平下降,導致“通貨緊縮(Deflation)”。

筆者認為以上說法各具一定合理性,從不同角度和方面說明了資產價格泡沫的形成機理。造成資產價格泡沫的最主要原因之一是,隨著人們財富的增加,過多的財富必然要尋找載體,在各種資產載體中,金融資產的流動性最好,因而成為財富最易進出的市場,這就為投機創造了良好條件。原因之二在于資產市場收益和風險及信息的不匹配。阿倫與蓋爾模型深刻說明了在信貸供給者和資產投資者信息不對稱的情況下,資產投資者有轉嫁風險的“道德風險”因素,大量信用資金的進入會推動資產價格上漲,樂觀預期更誘使信貸進一步投入,這種“投機欣快癥”(Speculative Euphoria)造成一個“自我實現”的泡沫。原因之三在于金融業規則和金融市場的制度設計,如金融自由化及創新使得監管缺位,許多信用及流動性流入金融資產市場;杠桿效應加大了收益和風險的不匹配;金融業的收益與業務量的正相關;國際資本流動放松等等制度因素。阿倫與蓋爾模型及費雪的“債務一收縮”理論都強調了信用在資產價格膨脹中的作用,更好地刻畫了現實中危機的特征事實,即在很大程度上危機通過信用收縮影響實體經濟。信用的雙向作用在30年代大蕭條和此次金融危機得到充分說明,不同的是大蕭條時由于銀根緊縮又導致了物價嚴重下跌,失業率升高(美國失業率在1930-1939年平均為18.2%,高峰時約為四分之一);此次危機各國普遍實行了雙松的擴張政策,沒有形成嚴重的通貨緊縮,但由于金融資產的證券化和流通滲透,金融的系統性風險更深、更大、也更復雜。

四、債務資產膨脹與負債增長模式

金融資產膨脹不僅表現為資產價格的上升,還表現為資產數量和種類的增加。如在次貸危機中,次級抵押貸款被證券化為次級抵押債券,基于次級抵押債券、MBS(Mortgage Backed Seeuri-ties)、ABS(Asset Backed Securities)等債務工具組成的資產池又衍生出擔保債務憑證CDO(Col-lateralized Debt Obligation),CDO又衍生出信用違約掉期CDS(Credit Default Swaps)。CDS的資產或負債規模已是次級抵押貸款的幾十倍,一旦房價下跌,次按違約,風險和損失被放大了。如此高的負債極易導致費雪的“債務一收縮”機制。金融資產被“虛擬化”為“問題資產”(troubled as-sets)和“有毒資產”(toxic assets)。

現代許多國家都靠發行公債和私債(消費信貸)來拉動有效需求,促進經濟增長。政府債務規模及對經濟的影響涉及代際配置與均衡,是一個繁復的命題,也是經常存有歧意的題目。保守者趨向認為,債務赤字容易引起低儲蓄、低投資和貿易赤字,這又引起較少的穩定狀態資本存量和更多的外債;也有經濟學家認為,債務赤字僅僅代表未來稅收與預期稅收的替代,理性消費者會以現在的儲蓄來彌補后代未來的稅收。盡管存有爭議,許多政府的債務規模在過去的幾十年內都有一定程度的增長。美國靠美元的世界主導貨幣地位更是將這一模式發揮到了極致。從會計恒等式角度看,有負債產生就有資產出現,資產是負債的對偶。公債是政府或民眾整體的債務,是投資者的資產;私債是債務人的負債,是債權人的資產;華爾街將這種資產證券化,便于在資本市場上出售流通,則債權債務關系鏈條拉長,并創造了更多的金融資產。這種資產本身是一種信用創造和擴張過程,也是一個風險擴散過程。靠著這些金融資產投資,許多人或國家感到了富裕和一種抵抗風險的能力。公債的普遍增長似乎說明是在以集體負債來對偶個體或機構的資產,即一種集體的非理性來置換個體的理性。或者說是以產權(property)不明確的負債來對等產權明確的資產。

當今,以美元計價的公債不斷增長(靠新債還舊債和利息),最為擔心的是這種資產突然不能增長或受到懷疑及拋售,如果那樣就是一個最大的泡沫破裂過程。以美元標的的債權資產會隨著美國加發貨幣或通脹而縮水。這就構成一個博弈:美國加發貨幣可以減輕債務人(主要是政府)的債務負擔,但又使公債等資產貶值,若引起減持,容易誘發公債資產泡沫破裂,形成更大的危機和衰退,持有者也會遭受損失。持有者在減持或不減持間多選擇不減持,不僅是因為沒有更好的替代資產,還因為減持會遭受損失,因此大多相信美國政府,不撤出信用;而美國政府在加發或不加發美元間多選擇加發以應付其“雙赤字”壓力。可以說,在一定程度上美元綁定了世界剩余財富。

五、結語

隨著金融市場的發展和金融產品的創新,金融資產的流動性在增加,風險在分散,不斷增加的社會剩余財富更傾向于追逐金融資產,加上樂觀預期、收益與風險的不對稱、短期的非理性行為,以及金融市場的規制放松,這些都會使信用加速擴張并卷入金融資產的膨脹過程。然而實際產出增長受技術與資源及需求的約束,增長并沒有金融資產增長那么快,信用和財富的非理性擴張是難以持續的。一旦反轉,便會通過信用緊縮或流動性不足造成危機甚至衰退。

財富是能滿足需求的一種保障,人們的需求不僅僅限于實物消費,更多的是對未來需求的一種保障感。感覺的不確定性和社會地位相對性、競爭性決定了財富載體——資產的膨脹欲望超過了消費和實體財富的增長。金融資產的快速增長滿足了財富增長欲望,現代信用又推動了膨脹過程,社會總需求相對供給能力的不足與滯后使實物投資盈利機會缺乏,需求約束成為經濟增長最主要的約束。金融資產膨脹雖然會在一定程度上促進經濟增長,并緩解經濟的動態低效率(Dynamic Inefficiency)(Bencivenga,1999),但過快的金融資產膨脹不僅傾軋實體投資,尤其是高風險高技術的創新投資,而且由于預期的不確定性造成快速膨脹的不可持續性。資產泡沫的破裂對實體經濟或整體經濟會造成危害。減小這一“循環中成長”模式的破壞力的可行出路在于加強制度改進以利金融業的監督和管制;建立資產市場的指數體系及預警機制;同時改善民生、提高社會福利保障以分流社會財富并促進人們即期消費;推動科技教育以促進人力資產投