從白酒企業(yè)的反避稅征管談稅收籌劃的原則

【摘要】白酒行業(yè)屬于稅負較重的行業(yè),該行業(yè)的稅收籌劃行為與避稅在企業(yè)內(nèi)部長期存在。2009年,國家稅務總局頒布國稅函[2009]380號文件,確定最低計稅價格,保護稅基并加強征管。文章通過三家上市公司財務報表所披露的數(shù)據(jù)分析了酒類企業(yè)避稅的行為方式與狀態(tài),以及與稅法(實體法)形成的稅負差距,據(jù)此分析企業(yè)稅收籌劃應該遵循的核心原則和合規(guī)性尺度,以達到陽光節(jié)稅的目標。

【關鍵詞】稅收籌劃;反避稅;關聯(lián)交易;獨立交易原則

白酒行業(yè)屬于食品飲料行業(yè)中繳稅較多的行業(yè),除了與其他行業(yè)類似要繳納產(chǎn)品銷售增值稅、所得稅之外,還作為消費稅的征稅對象,需要在釀制出廠環(huán)節(jié)從價征收20%和從量征收每公斤1元的消費稅。由于稅負較重,所以酒類企業(yè)的稅收籌劃意識較強,比如在2001年外購白酒連續(xù)生產(chǎn)白酒不允許扣除購進環(huán)節(jié)消費稅政策出臺之時,一知名大酒廠購并了提供原料的多家小酒廠,不僅整合了資源,還降低了企業(yè)財務成本,稅務籌劃是非常成功的。2009年7月,國家稅務總局下發(fā)了《國家稅務總局關于加強白酒消費稅征收管理的通知》(國稅函[2009]380號),根據(jù)第八款第二條,消費稅最低計稅價格由稅務機關根據(jù)生產(chǎn)規(guī)模、白酒品牌、利潤水平等情況在銷售單位對外銷售價格50%至70%范圍內(nèi)自行核定,從嚴征管白酒企業(yè)的消費稅。這是針對白酒企業(yè)長期通過轉(zhuǎn)移定價規(guī)避消費稅出臺的具體征管文件。稅收籌劃和避稅在理論上不僅難于嚴格界定,在實務中更加伯仲難分,筆者期望通過對幾個白酒上市公司的稅收分析,闡明在實務中如何把握稅收籌劃的原則,提高企業(yè)稅務遵從度。

一、白酒企業(yè)的常見組織架構(gòu)與消費稅避稅

由于消費稅的課征環(huán)節(jié)單一,在白酒企業(yè)的生產(chǎn)(出廠)環(huán)節(jié)征收,依據(jù)暫行條例規(guī)定,納稅人通過自設非獨立核算的門市部對外銷售的自產(chǎn)應稅消費品,應按照門市部對外銷售額或者銷售數(shù)量征收消費稅。由此,白酒企業(yè)往往都不會設立非獨立核算的銷售部門,而會選擇設立自己的獨立核算的銷售公司,將產(chǎn)品價格分解為釀酒企業(yè)出廠價和銷售公司出廠價兩部分,先將產(chǎn)品低價出售給銷售公司,然后銷售公司以高價出售給經(jīng)銷商,通過內(nèi)部轉(zhuǎn)移價格大幅度降低消費稅從價稅基。對于這一規(guī)避消費稅的轉(zhuǎn)讓定價的設計,不僅減少了消費稅,對企業(yè)所得稅也可能產(chǎn)生影響,比如有的酒類銷售企業(yè)屬于按照4%的應稅利潤率核定征收,這也相當程度地減輕了高利潤酒類銷售企業(yè)的企業(yè)所得稅稅負。

二、國家稅務總局對酒類企業(yè)的稅務管理

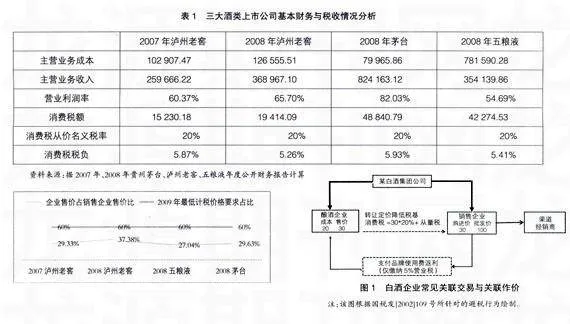

2002年以前,對于酒類關聯(lián)企業(yè)之間利用關聯(lián)交易規(guī)避消費稅的問題(如圖1所示),主管稅務機關通常根據(jù)《稅收征管法》第三十六條的規(guī)定,納稅人與關聯(lián)企業(yè)之間的購銷業(yè)務,不按照獨立企業(yè)之間的業(yè)務往來作價的。進行調(diào)整。調(diào)整方法有三。一是按照獨立企業(yè)之間進行相同或者類似業(yè)務活動的價格;二是按照再銷售給無關聯(lián)關系的第三者的價格所取得的收入和利潤水平;三是按照成本加合理的利潤予以調(diào)整。而這一法規(guī)的出臺在當時的稅收征管實踐中僅具有原則指導性的意義,無論是按照以上的可比非受控價格法、再銷售價格法還是成本加成法,對于稅務機關來講,不僅缺乏具體的制度指導規(guī)范,且都受制于信息庫的缺失、可比資料的匱乏以及人力成本。操作難度很大。

全行業(yè)相似的規(guī)避行為使得以市場為基準的稅收調(diào)整方法毫無用武之地。針對酒類企業(yè)低價銷售白酒并單獨向白酒銷售公司收取“品牌使用費”等特許權使用費的情況,2002年。國家稅務總局頒布了《國家稅務總局關于酒類產(chǎn)品消費稅政策問題的通知》(國稅發(fā)[2002]109號文),通知中明確指出,白酒釀酒企業(yè)向商業(yè)銷售企業(yè)收取的“品牌使用費”是隨著應稅白酒的銷售而向購貨方收取的,屬于應稅白酒銷售價款的組成部分。因此,不論企業(yè)采取何種方式或者何種名義收取價款,均并入白酒的銷售價格中,并繳納消費稅。應該說,這一通知的目的在于加強征管性,采用一刀切的政策去堵住企業(yè)通過轉(zhuǎn)讓定價擠壓白酒出廠價格,規(guī)避消費稅的行為。

近幾年來,《企業(yè)所得稅法》以及《特別納稅調(diào)整實施辦法》(國稅發(fā)[2009]2號)相繼頒布實施。法規(guī)的完善使得關聯(lián)企業(yè)之間不符合獨立交易原則的交易被特別調(diào)整的風險增加。對于一般反避稅方式,《特別納稅調(diào)整實施辦法》第九十二條規(guī)定,如有濫用公司組織形式,可以啟動一般反避稅調(diào)查,且稅務機關需要評估企業(yè)在供貨、生產(chǎn)、運輸、研發(fā)、銷售各個環(huán)節(jié)的職能情況。以及在存貨、信貸、外匯、市場方面所承擔的風險,以評估是否按照獨立交易原則,判斷關聯(lián)交易的各方擁有合理的利潤區(qū)間。

該法條是否僅用于企業(yè)所得稅。對增值稅、消費稅是否作同一認定和調(diào)整目前不是特別明確。此外,《特別納稅調(diào)整實施辦法》規(guī)定,實際稅負相同的境內(nèi)關聯(lián)企業(yè)之間的交易,只要該交易沒有直接或者間接導致國家總體稅收收入的減少,原則上不做轉(zhuǎn)讓定價的調(diào)查、調(diào)整。即大多數(shù)情況下白酒生產(chǎn)企業(yè)與銷售企業(yè)的所得稅稅率都是25%(有的銷售企業(yè)是核定征收),白酒生產(chǎn)企業(yè)在規(guī)避消費稅時,將生產(chǎn)企業(yè)的利潤轉(zhuǎn)移給了銷售企業(yè),銷售企業(yè)按照企業(yè)所得稅法履行了納稅義務,國家整體稅收沒有減少。所以原則上所得稅不需要作調(diào)整,且增值稅為增量課征、環(huán)環(huán)課征,增值稅稅金總量也不變,稅收負擔的減少主要體現(xiàn)在消費稅上。

三、三大酒業(yè)上市公司稅務與財務狀況分析

合理的稅收籌劃行為要求在組織架構(gòu)的設計和關聯(lián)交易中。各參與方所執(zhí)行的功能、承擔的風險以及使用的資產(chǎn)。與應取得的利潤相對應。而白酒企業(yè)的稅務安排與各個關聯(lián)公司之間的事實明顯不符,其一,從釀酒公司和銷售公司所承擔的功能來分析,釀酒公司擁有秘密的白酒釀制配方,承擔原材料采購、研發(fā)、生產(chǎn)、裝瓶和推廣功能。銷售公司則為分銷和推廣功能。就基本回報的確定來講,釀酒企業(yè)承擔的功能更多,風險更

由圖2可知,瀘州老窖企業(yè)的收入僅僅占到酒類對外銷售收入的30%~40%之間,同理可以推算得出,茅臺的企業(yè)收入僅占對外銷售收入價格的29.63%,而五糧液為27.04%,酒類銷售企業(yè)的利潤遠遠高于生產(chǎn)企業(yè),而生產(chǎn)企業(yè)卻承擔著生產(chǎn)、研發(fā)、品牌開發(fā)與建設等重要職能,并承擔相應的生產(chǎn)風險、存貨風險、研發(fā)風險。作為銷售公司的市場風險卻相對低得多。特別是品牌類高檔白酒的銷售。基本上屬于賣方市場。因此,企業(yè)這種稅務安排既不符合獨立交易原則,又沒有遵循成本與收益配比原則,屬于避稅行為。應該予以調(diào)整。

為保全稅基。稅務總局制定的《白酒消費稅最低計稅價格核定管理辦法(試行)》(簡稱《辦法》)于2009年8月1日開始實施。《辦法》規(guī)定,對生產(chǎn)規(guī)模較大、利潤水平較高的企業(yè)生產(chǎn)的需要核定消費稅最低計稅價格的白酒,稅務機關核價幅度原則上大,應該獲得更多的收益。其二,從白酒企業(yè)的剩余利潤構(gòu)成來看。由于釀酒企業(yè)有秘密釀制配方而且開發(fā)了大部分商標,因此應該獲得絕對地位的收益,而銷售公司因有推廣功能,對商標的價值也有貢獻。也應獲得部分收益。而2009年頒布的新企業(yè)所得稅法特別納稅調(diào)整所蘊含的反避稅判定法理對中國各個企業(yè)來講還非常陌生,所以從功能與風險尺度去衡量,幾家上市公司均有明顯的避稅痕跡。

從瀘州老窖2007年、2008年兩年的財務數(shù)據(jù)看(如表1所示),以自費稅總體稅額推算釀酒企業(yè)出廠價格(消費稅稅基),得出2007年釀酒企業(yè)主營業(yè)務收入約計76150.9萬元,占到公司酒類營業(yè)收入的比例是29.33%(76150.9/25966622=29.33%)。消費稅實際稅負5.87%。同理,得出2008年釀酒企業(yè)主營業(yè)務收入約計為97 070.45萬元。占到公司酒類主營業(yè)務收入的比例是97 070.45/259 666.22=37.38%,消費稅實際稅負5.26%。應選擇在銷售單位對外銷售價格60%至70%范圍內(nèi)。酒類企業(yè)利潤較高,特別是品牌白酒,2008年,茅臺的營業(yè)利潤率是8203%,瀘州老窖的營業(yè)利潤率是65.70%,五糧液是54.69%。從三大上市公司的財務分析數(shù)據(jù)可以看出,不管是茅臺,還是五糧液和瀘州老窖,距稅務機關要求的原則上在銷售單位對外銷售價格60%~70%的范圍,確實有很大的距離。也就意味著諸多酒類企業(yè)消費稅稅額在380號文件的規(guī)范下,2010年很可能會產(chǎn)生倍增的結(jié)果。從表1數(shù)據(jù)來看,消費稅從價稅率均為20%,三家公司2008年消費稅實際稅負都未達到6%。

當然,在國家調(diào)整酒類消費稅情形下,酒類公司從2009年8月以來。紛紛提價,白酒企業(yè)紛紛通過選擇產(chǎn)品提價的方式來保證高利潤率。這可能和白酒企業(yè)。尤其是高檔白酒企業(yè)的需求彈性相關。

四、從反避稅征管看稅收籌劃實踐

2008年,國家稅務總局成立了大企業(yè)管理司,對企業(yè)的關聯(lián)交易避稅行為嚴格管理,不僅是外商投資企業(yè),對內(nèi)資企業(yè)的精細化管理也上了一個新的臺階,在2009年4萬億的財政支出政策開始實施以后,財政收支矛盾也比較大。“嚴征管”反避稅的工作會更上一個層面。按照《特別納稅調(diào)整實施辦法》。稅務機關會按照經(jīng)濟實質(zhì)對企業(yè)的避稅安排重新定性,取消企業(yè)從避稅安排中獲得的稅收利益。對于2001年白酒企業(yè)并購小酒廠獲取稅收利益得到肯定來說。這一舉動是具有商業(yè)實質(zhì)和合理商業(yè)目的。比如并購的協(xié)同效應等。此外,關聯(lián)公司之間遵循獨立交易原則,遵循職能、風險和收益相配比的原則,將是考量是否存在避稅行為的重要尺度。所以,就其它繳納消費稅的行業(yè)來說,的確是有稅務籌劃空間的,其核心問題在于具有合理商業(yè)目的,設立好集團公司的中心企業(yè)架構(gòu),分配好關聯(lián)公司各方(生產(chǎn)企業(yè)、研發(fā)企業(yè)、銷售企業(yè)、物流企業(yè)等)之間的職能與風險,減少生產(chǎn)企業(yè)的職能,比如只履行單一生產(chǎn)職能。并據(jù)以合理分配利潤,只有這樣,才能夠在陽光下獲取稅收利益。否則都可能遭受稅務調(diào)整或最低計稅價格的核