美國公共養老金稅率特點及對中國啟示

韓 偉

(燕山大學 經濟管理學院,河北 秦皇島 066004)

美國公共養老金稅率特點及對中國啟示

韓 偉

(燕山大學 經濟管理學院,河北 秦皇島 066004)

美國公共養老金計劃在1951-1983年間成功完成了不同納稅主體稅率由不同到統一的過程。而中國統籌養老金稅費承擔主體的費率目前仍處于不同狀態,并且這種狀態導致負面效應的產生。文章通過分析美國公共養老金計劃企業職工與個體戶稅率設計特點,剖析其對中國統籌養老金稅費承擔主體費率規劃的啟示。

美國;公共養老金;稅率;中國;統籌養老金

0 引言

美國公共養老金計劃是指老年、遺屬社會保險(Old Age,Survivorship Insurance,簡稱 OASI)。 它是美國 1929-1933年經濟大蕭條時期,為刺激經濟復蘇,依據1935年制定的《社會保障法》建立的,初期覆蓋群體為企業職工,1951年后陸續擴展至各類個體經營者[1]。該計劃采用現收現付(PAYG)籌資模式,企業職工稅負由企業與職工平均分擔,個體經營者稅負自行承擔。養老金給付水平與指數化月平均工資(AIME)、納稅時間、退休年齡等因素有關,與稅率無關[2]。

中國現行統籌養老金計劃在覆蓋群體、參數設計等方面與美國OASI計劃有很多相似之處。美國OASI計劃在1951~1983年間已成功完成了不同納稅主體稅率由不同到統一的過程。而中國統籌養老金稅費承擔主體的費率目前仍處于不同狀態。這種狀態導致負面效應的產生——一些企業職工改頭換面以個體身份參保繳費,有的用人單位也默許或鼓勵職工“鉆空子”以降低自身成本[3]。可見,對中國統籌養老金不同稅費承擔主體費率的合理規劃具有重要意義。本文通過分析美國OASI計劃企業職工與個體戶稅率設計特點,剖析其對中國統籌養老金稅費承擔主體費率規劃的啟示。

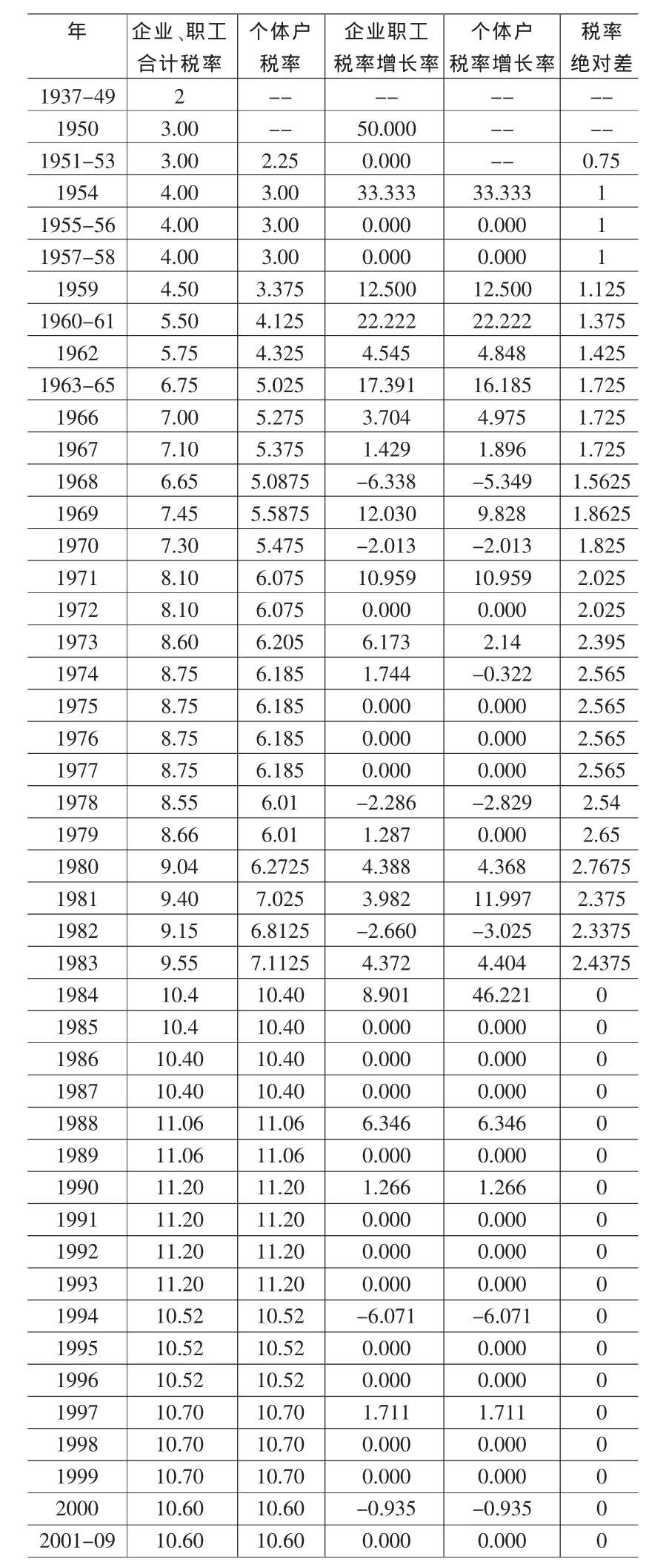

表1 美國OASI計劃1937-2009年兩類納稅主體稅率情況(單位:%)

1 美國OASI計劃企業職工與個體戶稅率特點

表1反映了美國建立OASI計劃以來,企業職工與個體戶稅率變化的情況。從表1可見,美國OASI稅率具有以下幾個特點。

1.1 稅率水平低

美國OASI計劃是在面臨經濟大危機、國內需求不足狀態下,將包括其在內的社會保障計劃作為刺激經濟復蘇的工具加以運用的。美國政府一方面通過OASI等社會保障制度安排告訴民眾老有所依,以減少現期預防性儲蓄,增加當期消費;另一方面基于現收現付的OASI計劃要避免企業職工納稅后對現期消費產生的替代效應。所以,在1937年OASI計劃開始征稅之初,企業、職工合計的稅率僅為2%[2]。此后,隨著OASI制度贍養率不斷提高,稅率開始上升,但上升的速度十分緩慢,至2009年稅率僅為10.6%[4],遠遠低于世界15%這一平均稅(費)率水平。

1.2 企業職工與個體戶初期稅率存在較小差距但持續時間較長

美國OASI計劃運行15年后,即1951年將覆蓋范圍擴大至個體戶,但在稅率設計上,并沒有采用統一模式:企業、職工合計稅率為3%,而個體戶為2.25%,二者差距0.75%。此后二者稅率緩慢上升,且大致保持同步增長率。但企業職工稅率基數大于個體戶,所以二者差距逐漸擴大,1980年達到最大,但也僅為2.767個百分點。美國對兩類納稅主體稅率的差異設計,個體戶的稅率偏低,主要是源于個體戶收入水平偏低,避免其加入OASI計劃負擔過重。隨著OASI制度贍養率的提高,要求稅收收入不斷增加,進而帶來兩類納稅主體稅率的提高。但由于美國建立包括養老保險在內的社會保障的主要目的是作為刺激經濟發展的經濟工具而運用的,所以稅率提高十分緩慢,且都以納稅主體各自的稅率基數為基礎而提高,以避免納稅主體稅費負擔過重,對市場效率產生負面影響。

1.3 企業職工與個體戶稅率最終逐漸統一

進入20世紀80年代后,美國OASI計劃中,企業職工與個體戶稅率的差距開始呈現縮小趨勢。1981年,個體戶的稅率增長率為11.997%,達到7.025%,而企業職工稅率增長率為3.982%,達到9.4%,二者的差距由1980年的2.7675%縮小至2.375%,縮小了近0.4個百分點。到了1984年,個體戶的稅率增長率為46.221%,而企業職工為8.901%,二者稅率統一為10.4%。上述變化一方面源于美國OASI計劃財務運行面臨困境,信托基金比①在美國公共養老金計劃中,信托基金比是衡量公共養老金計劃是否出現財務危機的主要指標。它是某年年初信托基金的資產額與該年養老金預期支出額的比值。因為OASI 信托基金的稅收流入和養老金支出存在時差,支出在前,所以每個財政年開始時的信托基金比至少應為9%(1 / 12×100%=8.3%)。如果信托基金比小于9%,說明OASI 信托基金的財務運行出現準備金不足問題;否則,說明OASI 信托基金的財務運行較為穩定,現金流動通暢。于1983年已降至14%,接近9%臨界水平。為保持OASI財務運行的穩定性,必須增加OASI的稅收收入,其中方法之一就是通過稅率提高來實現。而企業職工的稅率1983年已達到9.55%,若仍然保持兩類納稅主體稅率的差距,企業職工稅率需要達到一個更高的水平。企業職工稅率增長過快,可能會給企業發展帶來負擔,對市場競爭效率產生負面影響。而個體戶從納入OASI計劃以來,一直保持著低稅率的狀態,這雖然有利于擴面,但長期與企業職工稅率存在差距,從市場競爭起點看,對企業來說是不公平的。因此,當OASI計劃財務出現困境時,提高個體戶的稅率,實現與企業職工稅率的統一,一方面緩解了OASI的財務困境,另一方面有利于市場競爭的公平,進而帶來市場效率的提高。

2 對中國統籌養老金稅率規劃的啟示

綜合上述分析可見,美國在OASI計劃的擴面中,既注重公平——考慮納稅主體收入的差距而設計不同的稅率,并持續較長時間;同時兼顧市場競爭效率——稅率差距較小,避免對經濟發展產生負面影響,但最終將稅率統一起來,實現二者在市場競爭起點的公平,體現了長期公平觀,并保證了OASI計劃財務運行的穩定。因此,在養老金計劃的擴面及稅率規劃中,注重與堅持“公平與效率統一”的原則是十分必要的。

中國養老金計劃于2001年在遼寧省作實個人賬戶試點:企業繳費率為20%,并全部進入統籌賬戶,個人繳費率為8%,全部進入個人賬戶,兩賬戶完全分離,避免個人賬戶空賬運行。為擴大覆蓋面,遼寧省將個體工商戶納入社會養老保險體系,并以社會平均工資為基數,繳納10%進入社會統籌賬戶,8%進入個人賬戶,但在養老金的待遇計發標準上與城鎮職工完全相同,與繳費率無關。2006年中國政府將作實個人賬戶在全國推廣,覆蓋面擴大到所有靈活就業人員,并將個體工商戶、靈活就業人員(以下統稱為靈活就業人員)統籌養老金的繳費率調整為12%。

借鑒美國OASI計劃中兩類納稅主體初期稅率差異設計可以得出,中國統籌養老金在擴面中,針對靈活就業人員收入水平偏低,而對企業、靈活就業人員費率差異性設計是合理的,這體現了公平觀。但二者之間費率差距很大,目前仍為8%,如前所述導致部分企業、職工投機行為的產生。基于“公平與效率統一”的原則,雖然二者費率差距要保持較長時間,但應該盡快縮小差距。

由于目前中國企業統籌養老金的費率為20%,接近世界警戒線——24%,高于世界平均水平——15%。在實際運行中,高費率導致企業負擔過重,對競爭力產生負面影響。這意味著中國統籌養老金繳費主體稅率差距縮小過程中,若盲目照搬“美國模式”,二者的費率均繼續提高,會對市場效率產生更大的負面效應。所以,針對中國目前養老金計劃的現實情況,縮小差距可以有三種選擇方式。第一是向企業20%的費率水平靠近。由于企業目前已經處于高費率狀態,選擇這種方式帶來的結果必然是中國養老計劃對經濟發展、市場效率帶來很大的負面影響。第二種是向靈活就業人員12%的費率水平靠近。在中國現行養老金制度下,靈活就業人員統籌養老金費率水平偏低,所以選擇這種方式能夠最大限度地保持市場效率,但會使統籌養老金財務收支處于嚴重赤字狀態,進而可能帶來養老金制度無法穩定運行。第三種方式是向中間狀態——世界各國公共養老金費(稅)率的平均水平靠近 ,如圖1所示。這種方式運行中要借鑒美國OASI計劃兩類納稅主體稅率漸進統一的思路,費率差距需要保持較長時間。在預測期內 ,保證統籌養老金財務收支穩定的前提下,企業費率階段性的降低,靈活就業人員費率漸進式提高,并最終將二者統一起來,達到或接近世界平均水平。這樣,不僅中國企業、個體工商戶等在國內市場競爭的起點處于公平狀態,中國企業、外國企業在世界市場的競爭起點也處于公平狀態。可見,第三種方式既能夠避免激進式費率調整帶來的對市場效率的負面影響,又能夠保證中國統籌養老金財務運行的穩定,從而實現“公平與效率的統一”。

[1]鐘仁耀.養老保險改革國際比較研究[M].上海:上海財經大學出版社,2004.

[2]CBO.The 2005 Annual Report of the Board of Trustees of the Federal Old-age and Survivors Insurance and Disability Insurance Trust Funds[R].109th Congress.1st Session House Document 109-18,2005.

[3]馮步云.繳費比例應統一[J].四川勞動保障,2005,(9).

[4]EBRI.TheBasicsofSocialSecurityUpdated With the2009 Board of Trustees Report[R].Issue Brief no.878,2009.

F840

A

1002-6487(2011)01-0158-03

國家自然科學基金資助項目(70473034);河北省社會科學發展研究課題(200905011)

韓 偉(1972-),女,遼寧鞍山人,博士,副教授,研究方向:人力資源與社會保障。

(責任編輯/易永生)