上市動機、投資者情緒與首次公開募股市場收益

李 寧

(中國人民大學財政金融學院,北京市100872)

一、相關文獻

伊博森等[1]和里特[2]發現,首次公開募股(Initial Public Offerings,以下簡稱IPO)的發行市場收益存在分布不均勻的現象,呈現出熱季和冷季交替的周期性變化。隨后,洛克倫等[3]的進一步研究證實,IPO市場發行數量存在顯著的發行群聚現象。

對此現象,早期研究從信號理論[4]、[5]、[6]加以解釋,認為當市場熱季周期出現時,會有較多的高質量企業選擇上市融資,企業更能獲得貼近其內在價值的發行價格,更能被有效定價。然而,這一解釋被后來的事實所推翻:[7]上市企業的長期收益顯示出明顯的負績效,駁斥了熱季市場定價更為有效的結論。2000 年左右的一些研究[8]、[9]、[10]認為,當一個新行業出現時,通過領先企業的上市,使得該領域的產品和價值為公眾所接受,隨之該行業中更多的企業出現了跟隨上市行為,最終導致了發行群聚現象。2000年左右的互聯網泡沫似乎可以驗證這一理論,但市場的熱季周期并非僅僅出現在新行業出現的階段,顯然這一理論缺乏普遍性。另有一些學者從企業管理層出發進行研究,[11]認為企業是因為想要擺脫原有的股東、提升未來的收購價格而選擇上市,或者是為了避免大股東的監督而選擇上市。[12]不過,以上任何一種理論均不能有效解釋股票上市首日的超額收益現象,而且各觀點間還不乏沖突與矛盾。

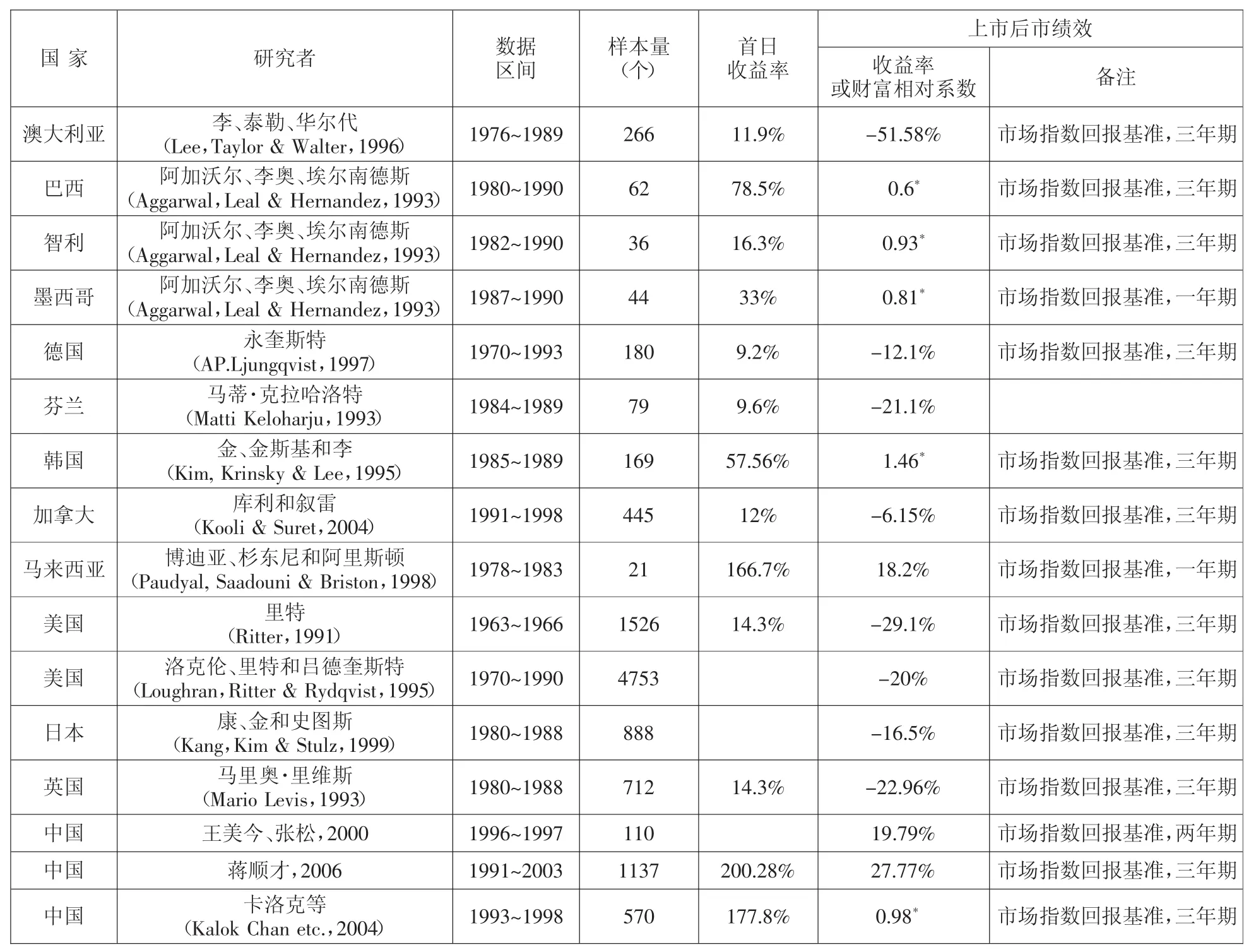

隨后,進一步的研究發現,股票上市首日的超額收益與股票后市收益的弱勢性存在共生的現象。[13]、[14]、[15]、[16]、[17]也有部分研究證實,一些新興市場國家的后市績效表現出強勢性,[18]、[19]、[20]詳見后面的表1,從而使得這一問題變得更加撲朔迷離。有效市場理論、無風險套利理論及理性人假設相繼在IPO發行領域失效,使得研究轉向行為金融領域尋求突破。李·查爾斯等[21]認為,市場存在熱季是由于受到了投資者情緒的影響,股票市場弱勢性是熱季市場中部分非理性投資者的狂熱所造成的,這種狂熱行為使得一些高風險、企業資質較差的發行人獲得了發行上市的機會窗口,進而導致了短期正收益和長期負收益現象的出現。洛利和斯維特[22]認為,在發行熱季周期,市場的估值會更高,企業融資可以獲得更多的資金,但該研究并沒有就為何在熱季市場估值會更高這一問題進行解釋。永奎斯特等[23]從企業上市動機、投資者投資決策過程的情緒波動角度進行了分析,認為IPO熱季市場的定價原則并不單單是對企業內在價值的預估,還包含投資者投資情緒對股票價格的影響。正是由于投資者情緒對市場預期的影響,導致了股票上市首日的高收益和長期績效的負收益。

本文針對以上現象,討論投資者情緒對IPO市場定價的干預、對參與主體行為決策的影響以及對長短期績效的影響。

二、理論探討

從資本預算與資本最優結構理論出發,企業股權融資決策應當選擇融資成本最小化來進行,以獲取最大的凈現值。米勒—莫迪格利安尼理論(即莫迪格利安尼(Modigliani)和默頓·米勒(Miller)提出的公司資本結構與市場價值不相干理論,簡稱MM理論)指出,在稅盾存在的市場中,企業債務融資的成本小于股權融資的成本,全部采用債務融資,可以實現融資成本最小化。而在現實的市場中,為了提高資金獲取的靈活性,避免財務困境時的償債風險,企業大多選擇債務融資與股權融資相結合的辦法。但是,無論如何獲得資金,企業融資的目的都在于進行生產投資,以實現企業價值的增加。因此,融資之后應當表現為投資額度的增加,然而帕加諾等[24]的研究卻表明,企業上市之后的投資并未顯著增加。

由此可以看出,發行人的發行初衷并非單一的融資成本最小化和適度投資下的融資節制化。因此,提出如下假設:

假設1:發行人IPO定價的原則是:發行人籌資收益最大化下發行價格(P)與發行數量(Q)的選擇。

假設2:投資人進行投資的目的是為了獲得短期的資本利得而非長期的企業價值投資分成。所以,投資者買入還是賣出手中的股票,以下一時刻能否以更高的價格賣出為標準。同時,假定市場存在理性和非理性兩類投資者,理性投資者可以確定企業的內在價值VR,非理性投資者在投資情緒的引導下經常會表現出對股價的高估。

假設3:承銷商只采用余額包銷的方式進行承銷,所以發行企業將發行失敗的風險轉嫁給了承銷商。為了研究方便,假定折現率為零,且企業不派發股利。

由此可知,發行人的目標函數可以表示為:

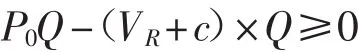

約束條件為:

其中,VR表示企業未來的內在價值,由于折現率為零,因此它也表示當前時點企業的內在價值。P0表示股票上市發行價格,Q表示發行數量,c表示上市發行所需要的成本,包括發行相關費用、隱性成本、時間成本等固定成本。

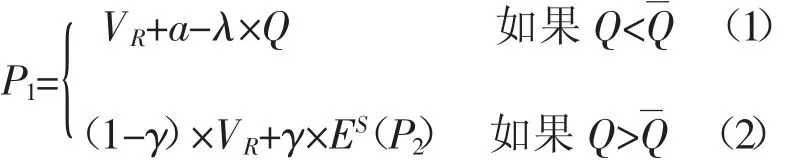

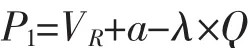

在IPO熱季市場,由于投資者熱情高漲,市場的需求為:

其中,a=λ×Q,Q表示可以滿足所有投資者需求的股票數量,a表示因投資者情緒高漲而增加的市場需求,λ×Q表示已經獲得滿足的投資者需求。

所以,當市場發行數量低于市場需求時,投資者對市場的價格預期為樂觀投資情緒所主導,如(1)式所示。1-γ表示投資者認為下一時點市場投資者情緒耗盡或投資者情緒轉變的概率,如果發行數量高于市場需求,那么投資者對市場價格的預期由(1-γ)的分布決定,ES(P2)是非理性投資者對未來股價的預期,如(2)式所示。

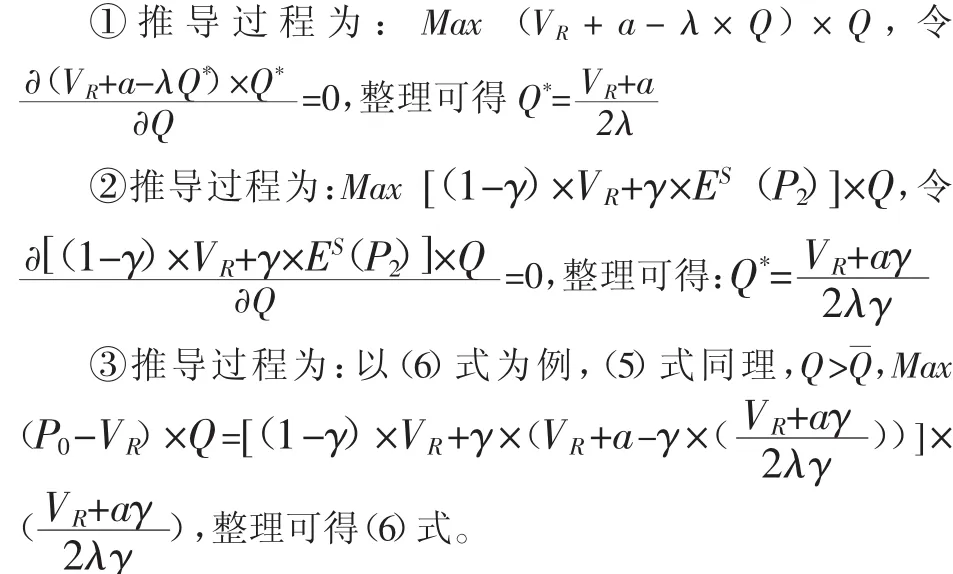

發行人為了追求籌資收益的最大化,其發行的最優數量Q*由生產者剩余最大化的點決定,即:

若IPO發行數量小于市場需求,即Q<Q,則市場價格未來預期為:

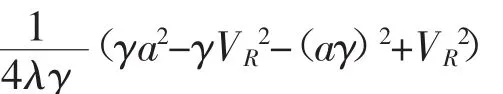

經推算,最優的發行數量①為:

若Q>Q,則市場價格預期由1-γ的概率分布、投資者情緒耗盡情況下的市場價格預期VR、投資者情緒繼續高漲的市場價格預期(ES(P2)=VR+a-λ×Q)共同決定。所以,最終市場價格預期為:

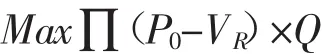

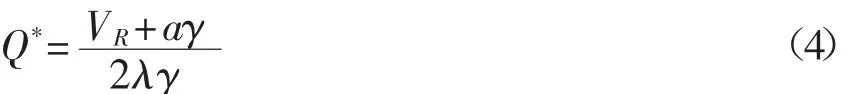

考慮在最優發行數量下,當前發行人籌資的最大收益 Max(P0-VR)×Q③為:

經推算,其最優發行數量②為:

根據以上分析,可得出如下結論:

結論一:發行人選擇在投資者情緒高漲的熱季周期上市,并以供給相對不足的數量Q*發行,與其他市場環境相比,將獲得最大的籌資收益。其證明過程如下:

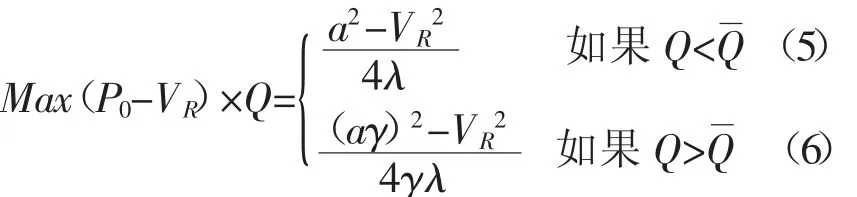

使用(5)式減(6)式得到:

整理可得:

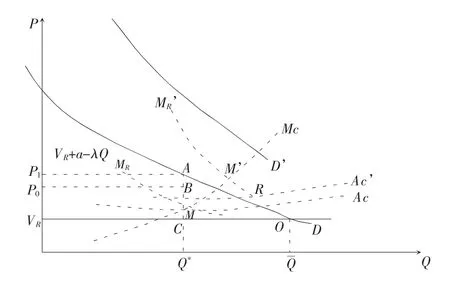

圖1 市場需求曲線

很顯然,(7)式大于等于零,說明選擇投資者情緒高漲的熱季周期發行股票,發行人籌資收益最大化的目的能夠得以實現。此時的發行數量要小于市場需求,即Q*<Q。如圖1所示,市場需求曲線為D,完全滿足投資者投資需求的數量為Q,企業的發行數量Q*低于投資者所需數量,同時發行人應當選擇市場需求曲線上的A點為發行價格,即發行價格為P1。但是,承銷商比發行人更加了解IPO市場,發行人需要承銷商作為中間代理環節,在余額包銷方式下,承銷商承擔了較多的風險,無論市場情況如何,承銷商都期望能夠在上市首日成功售出股票,希望采用抑價發行,因此不會選擇P1點作為發行價格,而是將發行價格確定為P0。人們經常將股票上市首日發行價格低于首日收盤價格的現象稱為IPO抑價,這是以二級市場比一級市場更為有效為前提的。由于二級市場非理性投資者的存在,使得二級市場的有效性在短期內出現了偏差,市場對IPO股票短期的需求價格往往高于企業的內在價值,出現了IPO市場的溢價現象。由圖1可以清楚地看到,盡管發行價格P0 結論二:擁有申購分配權的承銷商可以侵占投資者的消費者剩余P1P0BA。一般認為,承銷商選擇P0 結論三:市場上投資者的情緒越高漲,市場的需求曲線就越缺乏彈性,表現得就越陡峭。a是投資者情緒對股票估值的影響因素,投資者的投資情緒越高漲,a越大,就表現為Y軸上的截距越大。a=λ×Q,如果λ不變,那么對該股的需求數量將大大增加,λ相當于獲得該股的成本投入。很顯然,市場情緒越高漲,那么中簽的概率就減少得越大,企業在熱季市場中的定價就可以越高,因為只要P0 結論四:IPO市場短期收益不是正態分布的,而是正偏的。在發行人籌資收益最大化的目標函數下,企業不以項目投資需求為約束條件,發行人的資金需求約束減小了,上市的需求彈性增大了,也即IPO市場的供給彈性較大,發行人是否選擇上市融資,更多根據市場投資者情緒擇機行事:市場處于熱季周期時,就選擇上市;市場處于冷季周期時,就放棄上市。所以,市場首日收益為負的概率被大大減小了,IPO更多地表現為首日正收益。 結論五:當發行價格P0>VR時,上市企業的后市收益會表現為向企業內在價值回歸的過程,即后市績效的弱勢性。企業的內在價值才是該股票的基礎,企業上市后,投資者情緒逐步向理性回歸,即市場投資者情緒繼續存在的概率γ由100%逐步減小,于是該股的市場預期價格就逐步向VR逼近,市場投資者情緒對該股價格的影響逐步減少,表現為后市績效的弱勢性。2002年,里特和韋爾奇[25]采用買入持有法進行分析發現,多數國家IPO上市在1~3年內表現出弱勢性,五年后弱勢性基本消失(詳見表1)。 從表1可以看出,部分新興市場國家表現出了后市績效的強勢性。以中國市場為例,王美今、張松[26]以1996年1月到1997年9月在滬市上市的110支股票為樣本,考慮市場指數調整后的兩年期收益,上市兩年的相對收益率為19.79%,但是在新股上市第10~20個交易日的總體表現劣于大勢,在第120~250個交易日是強弱互現。由此可知,對于長期績效弱勢性的時間區間選擇,將會影響研究結果。對于發展中國家,其弱勢性消失得更快,因此如果研究者將上市后的研究點放置在較長時點(如三年甚至時間更長)上,研究結果將呈現強勢性。此外,選擇的市場基準不同,也會對結果產生明顯影響。比如,蔣順才使用首日收盤價的市場調整得到的三年期收益為正,卡洛克選擇發行價格的市場調整得到的三年期收益為負。總而言之,在IPO的后市收益方面,弱勢性在一定時間內普遍存在。 表1 各國IPO首日收益與后市績效統計 結論六:市場信息越不對稱,發行人就越有可能通過廣告宣傳激發投資者情緒,增加發行定價和籌資收益。信息越不對稱,市場越不利于信息的交流與傳播,發行人和承銷商作為擁有較多信息的一方,就越能利用信息不對稱進行廣告宣傳和財務粉飾,從而達到提升企業形象、鼓動投資者情緒的目的。如圖1所示,將發行人進行廣告宣傳的成本記為c,廣告成本使得企業平均成本Ac向上平行移動至Ac’,由于廣告成本是固定的,因此其邊際成本曲線Mc保持不變,需求曲線變為D’,邊際收益曲線變為MR’。只要發行人能夠使需求曲線向右上方移動,且獲得的收益增加額大于其廣告宣傳的成本,就可以實現更大的籌資收益。 投資者情緒對股票價格的影響主要源于市場存在的信息不對稱,理性投資者和非理性投資者對市場價格的預期不同。一旦市場信息不對稱的狀況得以改善,如加強市場監管、增加對違規行為的法律懲罰、加強市場信息披露等,市場的首日收益就將下降,后市績效的弱勢性就會減小。 我國的證券市場自開始建立起到2009年末,IPO首日跌破發行價的概率幾乎為零(歷史上,僅有2004年發行的蘇泊爾、宜華木業、美欣達三只股票在發行首日跌破了發行價)。長期以來IPO市場首日的高收益,極大地鼓舞了發行人上市的沖動和投資者的熱情。歷史上首日收益最高曾經達到3350%,截至2011年5月,首日收益率的算術平均值高達127.4%。盡管新興市場的高抑價普遍存在,但從我國的股市投資結構來看,以廣大中小投資者居多,中小投資者處于信息劣勢地位,更容易受情緒影響,產生投資沖動行為,而且由于較強的從眾心理,市場表現為投資者以投機為主,首日換手率居高不下。加之中國股市自身的歷史性原因,如股權分置、政府隱性擔保的國有企業上市等,均增加了投資者的投資預期和投資熱情,導致長期以來首日收益居高不下。不過,自2010年1月28日中國西電首日發行跌破發行價起,中國A股IPO市場首日跌破發行價的新股越來越多。2010年1月1日到2011年6月22日,共計發行510支新股,其中中小企業和創業板占比高達90%,首日破發88支,破發率達到了17.3%,首日的平均跌幅為7%。2008年世界金融危機爆發后,受政府對宏觀經濟不斷進行調控以及頻繁的升息等因素影響,投資者情緒下降。創業板和中小企業板的大量集中上市,大大增加了供給,稀釋了投資者的需求剛性,加之中小企業以及創業板上市為了募集資金最大化,市盈率(P/E)值設定得過高,IPO破發現象的出現就不可避免了。 關于中國市場的長期績效,現有研究以長期績效強勢的結論居多。不容忽視的問題是,研究者所獲得的長期績效為正的觀點,大多是以小樣本區間或者三年的持有期績效為基礎的。從王美今、張松的研究可以看出,中國市場的長期績效弱勢性在一年內已經基本顯現完成。加之中國較快的GDP增速和較高的通貨膨脹率,所以在三年期便表現出強勢性就不足為奇了。 注釋: [1]Ibbotson R.G.and Jaffe.Hot Issue Markets[J].Journal of Finance,1975(30):1027-1042. [2]Jay R.Ritter.The'Hot Issue'Market of 1980[J].The Journal of Business,1984,57(2):215-240. [3]Tim Loughran,Jay R.Ritter and Kristian Rydqvist.Initial Public Offerings:International Insights[J].Pacific-Basin Finance Journal,1994,2(2-3):165-199. [4]Franklin Allen and Gerald R.Faulhaber.Signalling by Underpricing in the IPO Market[J].Journal of Financial Economics,1989,23(2):303-323. [5]Grinblatt M.and C.Hwang.Signaling and the Pricing of New Issues[J].Journal of Finance,1989(44):393-420. [6]Welch Ivo.Seasoned Offerings,Imitation Costs,and the Underpricing of Initial Public Offerings[J].Journal of Finance,1989,44(2):421-449. [7]Tim Loughran and Jay R.Ritter.The New Issues Puzzle[J].The Journal of Finance,1995,50(1):23-51. [8]Maksimovic V.and P.Pichler.Technological Innovation and Initial Public Offerings[J].Review of Financial Studies,2001(14):459-494. [9]Stoughton N.,K.Wang,and J.Zechner.IPOs and Product Quality[J].Journal of Business,2001(74):375-408. [10]Benveniste L.,W.Busaba and W.Wilhelm.Information Externalities and the Role of Underwriters in Primary Equity Markets[J].Journal of Financial Intermediation,2002(4):1161-1186. [11]Zingales L..Inside Ownership and the Decision to Go Public[J].Review of Economic Studies,1995(62):425-448. [12]Marco Pagano and Ailsa Roell.The Choice of Stock Ownership Structure:Agency Costs,Monitoring,and the Decision to Go Public[J].The Quarterly Journal of Economics,1972,113(1):187-225. [13]Philip J.Lee,Stephen L.Taylor and Terry S.Walter.Australian IPO Pricing in the Short and Long Run[J].Journal of Banking and Finance,1996,20(7):1189-1210. [14]Aggarwal,Leal and Hernandez.The Aftermarket Performance of Initial Public Offerings in Latin America[J].Financal Management,1993,22(1):42-53. [15]A.P.Ljungqvist.Pricing Initial Public Offerings:Further Evidence from Germany[J].European Economic Review,1997,41(7):1309-1320. [16]Paul André,Maher Kooli and Jean-Francois L'Her.The Long-Run Performance of Mergers and Acquisitions:Evidence from the Canadian Stock Market[J].Financial Management,2004,33(4):27-43. [17]K.Chan.J.Wang and J.Wei.Underwriter and Longterm Performance of IPO in China[J].Journal of Corproate Finance,2004,10(3):409-430. [18]Jeong-Bon Kim,Itzhak Krinsky and Jason Lee.The Aftermarket Performance of Initial Public Offerings in Korea[J].Pacific-Basin Finance Journal,1995,3(4):429-448. [19]K.Paudyal,B.Saadouni and R.J.Briston.Privatisation Initial Public Offerings in Malaysia:Initial Premium and Long-term Performance[J].Pacific-Basin Finance Journal,1998,6(5):427-451. [20]蔣順才.中國A股IPO首日收益及長期績效研究[M].北京:中國財政經濟出版社,2006:99-138. [21]Lee Charles,Shleifer and Richard Thaler.Investor Sentiment and the Closed-end Fund Puzzle[J].Journal of Finance,1991(46):75-109. [22]Michelle Lowry and G.William Schwert.IPO Market Cycles:Bubbles or Sequential Learning? [J].Journal of Finance,2002(57):1171-1200. [23]A.P.Ljungqvist,V.Nanda,R.Singh.Hot Markets,Investor Sentiment,and IPO Pricing[J].University of Chicago Press Journal of Business,2006,79(4):1667-1702. [24]、[25]Pagano,Panetta, and L.Zingales.Why do Companies Go Public?An Empirical Investigation[J].Journal of Finance,1998(53):27-64. [26]王美今,張松.中國新股弱勢問題研究[J].經濟研究,2000(9):49-56.

三、結論及其對我國市場的啟示