淺談利率對(duì)經(jīng)濟(jì)的影響

□文/楊麗君

淺談利率對(duì)經(jīng)濟(jì)的影響

□文/楊麗君

一個(gè)國(guó)家的中央銀行,作為經(jīng)濟(jì)的監(jiān)管者和調(diào)控者,要靠貨幣政策,利用貨幣政策工具來(lái)調(diào)控經(jīng)濟(jì)。一般情況下,不管哪種貨幣政策工具,都要通過(guò)利率來(lái)影響貨幣供應(yīng)量,進(jìn)而影響宏觀經(jīng)濟(jì)指標(biāo)。但是,中國(guó)的利率機(jī)制并沒(méi)有放開,完全是由央行的基準(zhǔn)利率執(zhí)行的。所以,研究貨幣政策對(duì)于經(jīng)濟(jì)各項(xiàng)指標(biāo)的影響,從某種程度上可以看成是利率對(duì)經(jīng)濟(jì)的影響。為了防止經(jīng)濟(jì)過(guò)熱,保持物價(jià)相對(duì)穩(wěn)定,可以通過(guò)上調(diào)存貸款基準(zhǔn)金利率來(lái)收縮流動(dòng)性;反之亦然。本文從利率與匯率、消費(fèi)、投資、通貨膨脹率、失業(yè)率之間的關(guān)系,研究利率對(duì)經(jīng)濟(jì)的影響。

利率;經(jīng)濟(jì);流動(dòng)性;影響

引言

當(dāng)前,世界各國(guó)頻繁運(yùn)用利率杠桿實(shí)施宏觀調(diào)控,利率政策已成為各國(guó)中央銀行調(diào)控貨幣供求,進(jìn)而調(diào)控經(jīng)濟(jì)的主要手段,利率政策在中央銀行貨幣政策中的地位越來(lái)越重要。在蕭條時(shí)期,政府可以通過(guò)降低利息率,擴(kuò)大貨幣供應(yīng),刺激經(jīng)濟(jì)發(fā)展。在膨脹時(shí)期,政府可以通過(guò)提高利息率,減少貨幣供應(yīng),抑制經(jīng)濟(jì)的惡性發(fā)展。合理的利率,對(duì)發(fā)揮社會(huì)信用和利率的經(jīng)濟(jì)杠桿作用有著重要的意義。我國(guó)在2010年12月CPI較上年同期上漲4.6%,雖然脫離了11月創(chuàng)下的28個(gè)月高位,但仍是居高不下,2011年2月9日央行再次上調(diào)金融機(jī)構(gòu)人民幣存貸款基準(zhǔn)利率以調(diào)節(jié)飆升的物價(jià),穩(wěn)定經(jīng)濟(jì)。因此,在此背景下研究本課題有一定的現(xiàn)實(shí)意義。

一、利率的分類及調(diào)整

本文講的“利率”即“利息率”,是相對(duì)數(shù)。利息率,就其表現(xiàn)形式來(lái)說(shuō),是指在一定時(shí)期之內(nèi)利息額同借貸資本總額的比率,是單位貨幣在單位時(shí)間內(nèi)的利息水平,表明利息的多少。

(一)利率的分類。利率按照確定方式不同,分為官方利率、公定利率和市場(chǎng)利率。官方利率又稱法定利率,是指由政府金融管理部門或者中央銀行確定的利率,在不同國(guó)家,該利率內(nèi)容不完全相同。公定利率是指由金融機(jī)構(gòu)或銀行業(yè)協(xié)會(huì)按照協(xié)商辦法確定的利率,這種利率標(biāo)準(zhǔn)只適合于參加該協(xié)會(huì)的金融機(jī)構(gòu),利率標(biāo)準(zhǔn)通常介于官定利率和市場(chǎng)利率之間。市場(chǎng)利率是指根據(jù)市場(chǎng)資金借貸關(guān)系緊張程度所確定的利率。

官方利率往往在利率體系中發(fā)揮主導(dǎo)性作用。基準(zhǔn)利率是法定利率的一種,在整個(gè)金融市場(chǎng)上和整個(gè)利率體系中處于關(guān)鍵地位,起決定性作用,是金融市場(chǎng)上具有普遍參照作用的利率,其他利率水平或金融資產(chǎn)價(jià)格均可根據(jù)這一基準(zhǔn)利率水平來(lái)確定。基準(zhǔn)利率是利率市場(chǎng)化的重要前提之一,在利率市場(chǎng)化條件下,融資者衡量融資成本,投資者計(jì)算投資收益,以及管理層對(duì)宏觀經(jīng)濟(jì)的調(diào)控,客觀上都要求有一個(gè)普遍公認(rèn)的基準(zhǔn)利率水平作參考。可以說(shuō),基準(zhǔn)利率是利率市場(chǎng)化機(jī)制形成的核心。

本文所說(shuō)的利率指的是官方利率里面的基準(zhǔn)利率,且是名義利率,沒(méi)有把通貨膨脹率剔除掉。在我國(guó),以中國(guó)人民銀行對(duì)國(guó)家專業(yè)銀行和其他金融機(jī)構(gòu)規(guī)定的存貸款利率為基準(zhǔn)利率;在西方,一般是以中央銀行的再貼現(xiàn)利率作為基準(zhǔn)利率;英國(guó)是把倫敦銀行間同業(yè)拆借利率作為基準(zhǔn)利率;美國(guó)的聯(lián)邦基準(zhǔn)利率是指美國(guó)的同業(yè)拆借市場(chǎng)的利率,其最主要的是隔夜拆借利率。

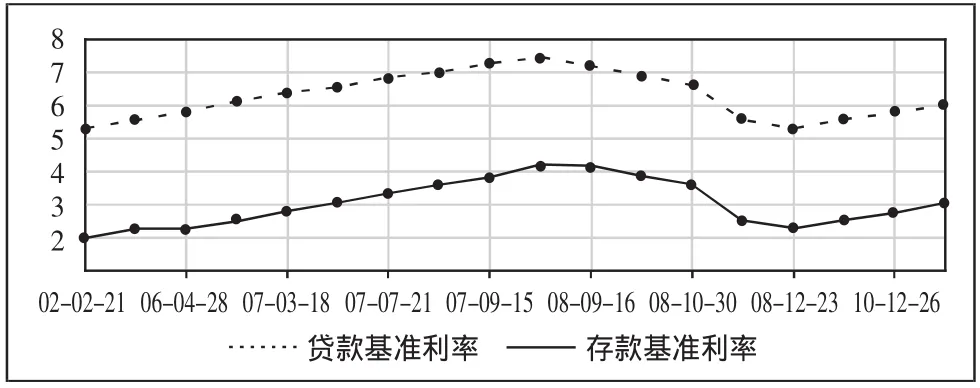

(二)我國(guó)的利率調(diào)整。我國(guó)從2002年2月21日的1年期存貸款基準(zhǔn)金利率調(diào)整如圖1所示。(圖1)存款基準(zhǔn)金利率從2002年2月21日的1.98%上調(diào)到2007年12月21日的4.14%,除了2006年4月28日調(diào)動(dòng)幅度為0外,共計(jì)8次以0.27%的增幅上調(diào);相應(yīng)的貸款基準(zhǔn)金利率從2002年2月21日的5.31%上調(diào)到 2007年 12月21日的7.47%,6次以0.27%的增幅上調(diào),3次以0.18%的增幅上調(diào),此時(shí)期內(nèi),共計(jì)上調(diào)利率9次。存款基準(zhǔn)金利率從2007年12月21日的4.14%到2008年12月23日的2.25%,除了2008年9月16日的調(diào)息幅度為0和2008年11月27日下調(diào)幅度為1.08%外,3次下調(diào)幅度為0.27%;相應(yīng)的貸款基準(zhǔn)金利率從2007年12月21日的7.47%到2008年12月23日的5.31%%,除了2008年11月27日下調(diào)幅度為1.08%外,4次下調(diào)幅度為0.27%,此時(shí)期內(nèi),共計(jì)下調(diào)利率5次。存款基準(zhǔn)金利率從2008年12月23日的2.25%到2011年2月9日的3.00%,共計(jì)3次上調(diào),上調(diào)幅度均為0.25%;相同的時(shí)間點(diǎn)上,貸款基準(zhǔn)金利率從5.31%共計(jì)3次上調(diào)到6.06%,上調(diào)幅度也均為0.25%。

二、利率對(duì)經(jīng)濟(jì)的影響

無(wú)論是在計(jì)劃經(jīng)濟(jì)體制下還是市場(chǎng)經(jīng)濟(jì)體制下,無(wú)論是實(shí)行利率管制還是推行利率形成機(jī)制的市場(chǎng)化,利率水平應(yīng)該保持在何種區(qū)間內(nèi),是應(yīng)該上升還是下降,是影響宏觀經(jīng)濟(jì)的重要因素。而考慮到利率與其他經(jīng)濟(jì)指標(biāo)相關(guān)性的強(qiáng)弱以及指標(biāo)的重要性與否,本文選取以下幾個(gè)方面進(jìn)行研究:

圖1 歷次利率調(diào)整一覽表

(一)利率與匯率。利率水平對(duì)外匯匯率有著非常重要的影響。某種貨幣的利率上升,則持有該種貨幣的利息收益增加,吸引投資者買入該種貨幣;反之,如果利率下降,持有該種貨幣的收益便會(huì)減少,該種貨幣的吸引力也就減弱。因此,可以說(shuō)“利率升,貨幣強(qiáng);利率跌,貨幣弱”,進(jìn)而容易出現(xiàn)套匯。當(dāng)一個(gè)國(guó)家收縮信貸時(shí),利率會(huì)上升,在國(guó)際市場(chǎng)上形成利率差異,將引起大量短期資金在國(guó)際間移動(dòng),資本一般總是從利率低的國(guó)家流向利率高的國(guó)家。在該種情況下,資金通過(guò)多種渠道:比如在實(shí)施資本項(xiàng)目管制的國(guó)家,資金通過(guò)地下錢莊、虛假貿(mào)易或合法的投資資金流入等流入該國(guó),即通常所說(shuō)的“國(guó)際熱錢流入”,而本國(guó)資金流出減少,導(dǎo)致國(guó)際市場(chǎng)上搶購(gòu)這種貨幣;同時(shí),資本賬戶收支得到改善,本國(guó)貨幣匯價(jià)得到提高,本國(guó)貨幣升值;反之,如果一國(guó)松動(dòng)信貸時(shí),利率下降,如果利率水平低于其他國(guó)家,則會(huì)造成資本大量流出,外國(guó)資本流入減少,資本賬戶收支惡化,同時(shí)外匯交易市場(chǎng)上就會(huì)拋售這種貨幣,引起匯率下跌。在開放經(jīng)濟(jì)條件下,國(guó)際資本流動(dòng)規(guī)模巨大,大大超過(guò)國(guó)際貿(mào)易額,利率差異對(duì)匯率變動(dòng)的影響比過(guò)去更為重要。

如今,一些主要經(jīng)濟(jì)體為刺激本國(guó)經(jīng)濟(jì)復(fù)蘇,在低利率水平上實(shí)施刺激政策,大量投放流動(dòng)性,因此大量套利資金可能會(huì)進(jìn)一步流入我國(guó)國(guó)內(nèi),人民幣升值壓力持續(xù)增大。比如,美國(guó)在2007年金融危機(jī)爆發(fā)后,多次調(diào)低利率,從2007年8月的5.25%,調(diào)至現(xiàn)在的接近于0的水平,已沒(méi)有再向下調(diào)的空間。為刺激美國(guó)的經(jīng)濟(jì)增長(zhǎng),美聯(lián)儲(chǔ)于2010年11月3日,宣布實(shí)施第二輪量化寬松政策,使得所有貨幣都因此而“被升值”,美元持續(xù)貶值。日元升至30年高位;澳元對(duì)美元接近1∶1的平價(jià)水平,也達(dá)到了開始浮動(dòng)以來(lái)的歷史最高水平。

在此背景下,對(duì)于我國(guó)來(lái)說(shuō),加息,人民幣會(huì)面臨更大的升值壓力。考慮到目前我國(guó)的情況,人民幣小幅升值,雖然會(huì)對(duì)出口企業(yè)造成一定的壓力,但是也會(huì)給他們帶來(lái)轉(zhuǎn)型的機(jī)遇,促使他們轉(zhuǎn)變產(chǎn)業(yè)結(jié)構(gòu),向高附加值的產(chǎn)業(yè)鏈轉(zhuǎn)變。而且若通脹情況不是特別嚴(yán)重的話,每次加息幅度不易過(guò)大。

(二)利率與消費(fèi)。消費(fèi)、投資、出口被認(rèn)為是拉動(dòng)經(jīng)濟(jì)增長(zhǎng)的三駕馬車,我國(guó)的經(jīng)濟(jì)增長(zhǎng)主要是投資拉動(dòng),而美國(guó)則是消費(fèi)拉動(dòng)。由于我國(guó)目前還沒(méi)有實(shí)現(xiàn)利率的市場(chǎng)化,政府需要通過(guò)調(diào)控商業(yè)銀行的存貸款基準(zhǔn)利率來(lái)實(shí)現(xiàn)對(duì)于經(jīng)濟(jì)的調(diào)控作用。利率可以看成是貨幣的價(jià)格。利率會(huì)影響消費(fèi),原因是通過(guò)利率變化調(diào)節(jié)消費(fèi)者一定時(shí)期的貨幣收入在消費(fèi)支出和儲(chǔ)蓄之間的分配比例。存款利率越高,居民的儲(chǔ)蓄傾向越大,實(shí)現(xiàn)的購(gòu)買愿望越小,居民的消費(fèi)支出就會(huì)減少;反之,存款利率越低,居民的儲(chǔ)蓄傾向越小,實(shí)現(xiàn)的購(gòu)買愿望越大,居民的消費(fèi)支出就會(huì)增加。

我國(guó)目前居民消費(fèi)對(duì)利率變化并不敏感。即使存款利率很低,老百姓還是會(huì)把大部分的錢都存起來(lái),消費(fèi)支出并沒(méi)有增加多少。這其中的原因有很多:首先,中國(guó)貧富差距比較大,富人只是少數(shù),絕大部分居民有效需求不足。降低利率雖可使極少數(shù)富人更加富有,但在邊際消費(fèi)傾向遞減規(guī)律的作用下,他們不會(huì)更多地增加消費(fèi),從總體上限制了消費(fèi)需求的上升。而大多數(shù)中低收入居民消費(fèi)需求長(zhǎng)期停留在以食物、服裝等為主的生活必需品,這些需求是剛性需求,不會(huì)因?yàn)樨?cái)富減少而減少,或因財(cái)富增加而增加。因此,降低利率難以使得中低收入居民的財(cái)富增長(zhǎng)到足以購(gòu)買奢侈品的地步,總之,居民消費(fèi)對(duì)于利率變化反應(yīng)遲緩。其次,觀念和制度影響利率對(duì)消費(fèi)的敏感性。長(zhǎng)期以來(lái),我國(guó)都以勤儉為美德或者為了自己的下一代著想,所以居民習(xí)慣性地把收入都存起來(lái)。另外,制度也會(huì)影響消費(fèi)敏感性。經(jīng)濟(jì)轉(zhuǎn)軌本身是一種制度變遷,而制度變遷意味著未來(lái)的不確定,從而使居民的預(yù)期具有一定的粘性。居民擔(dān)心老無(wú)所養(yǎng),病無(wú)所依,因?yàn)閷?lái)不確定性太大,因此他們進(jìn)行了相對(duì)較大的儲(chǔ)蓄,而不管利率高低。

(三)利率與投資。利率對(duì)投資規(guī)模的影響是作為投資的機(jī)會(huì)成本對(duì)社會(huì)總投資的影響,在投資收益不變的條件下,因利率上升而導(dǎo)致的投資成本增加,必然使那些投資收益較低的投資者退出投資領(lǐng)域,從而使投資需求減少。相反,利率下跌則意味著投資成本下降,從而刺激投資,使社會(huì)總投資增加。這只是理論上的,雖然說(shuō)降低利率會(huì)使得借款者借錢的資金成本降低,使得他們有更多的誘因借錢來(lái)投資,但影響投資的還有其他一些因素,比如市場(chǎng)預(yù)期。如果投資者預(yù)期未來(lái)的市場(chǎng)是衰退的,即使央行不斷地降低利率,經(jīng)濟(jì)可能仍然走不出低迷。

以日本為例,日本曾經(jīng)一直降低利率,幾乎降到零利率,而且這種情形長(zhǎng)達(dá)十年之久,但仍沒(méi)有大幅度的刺激消費(fèi)、投資或是帶動(dòng)經(jīng)濟(jì)成長(zhǎng)。我國(guó)的投資規(guī)模較大,主要是政府投資。

(四)利率與通貨膨脹率。利率與通貨膨脹率之間有相關(guān)性,因?yàn)楸疚闹兴f(shuō)的利率是名義利率,而名義利率減去通脹率就是實(shí)際利率。若我國(guó)銀行一年期定期存款的名義利率為2.25%,扣除20%的利息稅,存款人得到的名義存款利率只有1.8%。一般情況下以CPI漲幅代替通脹率,若全國(guó)CPI漲幅為4%,銀行一年期存款的實(shí)際利率為:1.8%-4%=-2.2%,這意味著,如果將1,000元存為銀行一年期定期存款,一年后,貶值了22元,一年后得到的本息扣稅后實(shí)際為1,018元,而當(dāng)時(shí)商品的售價(jià)為1,000元的商品,按CPI漲幅4%,一年后的售價(jià)已上漲為1,040元,居民此時(shí)購(gòu)買,要多付22元。

通過(guò)上面的例子可以看出,通脹率上升,對(duì)去銀行存款的存款人不利。但是,對(duì)去銀行貸款的貸款人有利,因?yàn)橘J款人使用資金的實(shí)際成本降低了。

(五)利率與失業(yè)率。利率要通過(guò)一系列傳導(dǎo)機(jī)制對(duì)就業(yè)施加影響,因此其結(jié)果是不確定的,降低利率是否有利于減少失業(yè)要視具體情況而定。一般來(lái)說(shuō),如果一個(gè)國(guó)家的產(chǎn)業(yè)結(jié)構(gòu)是以資本和技術(shù)密集型為主,而且這個(gè)國(guó)家的失業(yè)類型主要是周期性失業(yè),則利率降低的收入效應(yīng)會(huì)大于替代效應(yīng),從而有利于增加就業(yè)。我國(guó)現(xiàn)階段的產(chǎn)業(yè)結(jié)構(gòu)以勞動(dòng)密集型為主,所以情況與此相反。當(dāng)前,我國(guó)應(yīng)當(dāng)適度地調(diào)高利率,從而保持相對(duì)低廉的勞動(dòng)力價(jià)格,促進(jìn)勞動(dòng)力資源的充分利用。因此,在2008年金融危機(jī)時(shí),短短一年之內(nèi),我國(guó)的存貸款基準(zhǔn)金利率5次下調(diào),從而有力地促進(jìn)了就業(yè)的增長(zhǎng)。

三、結(jié)論

總之,利率水平是影響宏觀經(jīng)濟(jì)的重要因素。合理的利率區(qū)間能夠引導(dǎo)社會(huì)資金的合理流動(dòng),促進(jìn)社會(huì)資金的有效配置。在市場(chǎng)經(jīng)濟(jì)體制比較完善、經(jīng)濟(jì)周期波動(dòng)處于低迷階段時(shí),降低利率是刺激有效需求的重要手段之一。經(jīng)濟(jì)現(xiàn)象是比較復(fù)雜的,因而在特定的經(jīng)濟(jì)運(yùn)行階段,也不能僅單純地依靠調(diào)整利率,而必須采取其他貨幣政策工具或相應(yīng)的財(cái)政政策等相配套措施。

[1]趙玉珍,王鷹.居民消費(fèi)與利率關(guān)系的實(shí)證分析[J].青島科技大學(xué)學(xué)報(bào),2005.6.

[2]王森,蔣賢鋒.中國(guó)利率調(diào)整對(duì)消費(fèi)作用的實(shí)證分析[J].求是學(xué)刊,2006.2.

F12

A

(作者單位:黃河科技學(xué)院商貿(mào)學(xué)院)