回望黃金十年看2012年的中國發

文/海寧

新世紀金磚四國“黃金十年”經濟數據掃描

金磚四國(中國、印度、俄羅斯、巴西)是高盛經濟學家Jim O'Neill在2001年提出的,他指出,2001年后以此四個國家為主的發展中國家的經濟增長速度,將快于發達國家,這些發展中國家占世界經濟的比重將快速上升。2005年11月,高盛經濟報告《光榮與夢想,中國睡獅的崛起》再次指出:2006年至2010年是中國人口紅利、改革紅利催生的高速經濟增長年份。而現實里,不管是否存在資產泡沫,我們確實看到了這十年里,中國經濟總體是高速增長的。

2001年12月11日,中國加入世貿組織,距今已經十周年。2011年,中國在進口大豆上花了近300億美元,進口銅上花了近500億美元,在進口原油上花了近2000億美元。本文將從大豆、銅價、油價、水泥、工程機械銷售對中國經濟黃金十年進行回顧及未來展望,同時也回顧了其他三個國家的通貨膨脹率、利率和對美元匯率走勢。

從大豆價格指標看中國經濟和股市

大豆價格為什么能作為中國經濟和股市2001年以后的指標之一?因為中國處于“農村剩余勞動力大量向城市和沿海地區轉移”的時期,也是全國生活水平大力提高的時期。2001年以后,中國對國際大豆需求越來越大,與此同時,中國貨幣政策對國際大豆價格的影響力也越來越大。除了大豆,鋼鐵、銅價也是中國經濟的良好指標,很多時候比統計局的有效。

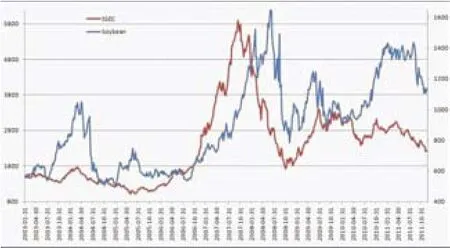

三輪大豆漲跌,對應了中國經濟的三次過熱和三次貨幣緊縮,也對應了三輪股市熊市,其內含的樸素道理就是農村勞動力向城市服務業、外貿出口業、建筑業轉移,他們的收入一般遠遠高于農村,這使得他們自己和家人可以消費更多的蛋白質(雞蛋、雞肉、豬肉等)和食用油。中國政府不會對過于劇烈的通貨膨脹坐視不管,而信貸驅動型的經濟,在貨幣緊縮情況下必然放緩。2011年,中國大豆進口量比上年下降近5%,原油進口增速下降到個位數。

圖1 :中國每年大豆消費量估計

大豆、豬肉、螺紋鋼、銅價等等都是在“通貨膨脹”之水面上漂的,想通過打壓豬肉、大豆、螺紋鋼、銅價來控制通貨膨脹無異于做白日夢。大豆價格的不足之處是受到氣候的影響,不過氣候影響力已經遠遠低于中國需求變動的影響。2011年美豆全年均價$12.89/蒲式耳左右,而2008年只有$10.65/蒲式耳左右。

一句話“先情人后敵人”,中間的轉折點是貨幣政策真正收緊的時間點(個人理解,貨幣供應量控制在15%以下為真正收緊,否則是口頭嚇唬)。其中幾個時間點:2004年3月大豆價格創新高,4月中國進行貨幣緊縮,宏觀調控;2008年2月大豆價格創新高,中國通貨膨脹最高點,7月初油價等再創新高;2010年六七月,政府表示要堅持貨幣寬松政策,大豆開始發飆;2011年6月發出“通貨膨脹已經受控論”,七八月大豆價格創新高,7月彌補了6月缺席的加息,官方CPI峰值也在7月出現,9月大豆價格崩盤。

圖2 紅線為上證指數,藍線為大豆價格

圖3 :1995年至2011年12月大豆價格(美分/蒲式耳)

圖4 :1969年至2011年12月大豆價格(美分/蒲式耳)

本人不是,也無意于充當大豆專家,只是簡單地做個比較。從大豆價格1969年以來的走勢看,大豆價格40年僅僅上漲了1倍,一方面得益于科技進步,另一方面得益于美國、巴西等國家大豆種植面積的急劇擴大。同期1萬美元存銀行或者買國債,40年后能拿回5倍以上。

就大豆歷史走勢而言,一個顯著的特點:怎么漲上來,就怎么跌回去。如果價格到了7月非常有利可圖,市場將面臨生產商的拋壓,畢竟種地不是投機,這不是2008年才有的現象。

從銅價看中國經濟的黃金十年

2009年以來,大豆、銅,甚至原油價格的最大影響因素之一是中國需求量的增長,60%的大豆國際貿易是運往中國的,40%左右的銅是運往中國的,中國原油進口量已經逼近日本,很快就會成為世界第二。

如果說除了中國需求,大豆價格受到南美、北美天氣影響的話,那么銅價的走勢常常受到世界上幾個大銅礦罷工因素的影響。當然,市場是多種合力的最終結果,分析師、財經評論員口中的漲跌理由,并不一定是市場漲跌真正的理由。

銅的最大消費行業是建筑業,其次是電力、交通。2012上半年中國房地產投資減速,基本毫無懸念。

圖5 :中國原材料銅進口量

圖6 :銅價與MSCI中華股指

1969年以來,銅價上漲了500%以上,但是目前的銅價,從成本的角度看還有很大的下降空間,銅的生產成本低于4000美元/噸(1.8美元/鎊)。當然了,看空銅價到4000美元/噸,基本就是等同于徹底看空中國房地產泡沫了。

圖7 :銅價40年走勢

從國際油價看中國經濟繁榮“黃金十年”面臨的挑戰

從大豆、銅、油價等諸多原材料價格看,中國經濟和房地產在2011下半年到2012年又一次面臨廉價信用擴張過度后的一場清算。大豆對應的是農村人口城市化,銅對應的是建筑業、電力、交通等基礎設施,石油則是工業化經濟的血液。油價100美元以上的時候,股市牛市很遙遠。

對整體經濟來說,全年均價比某個時間的最高價更加重要。2011年美豆全年均價$12.89/蒲式耳左右,而2008年只有$10.65左右,2011年布倫特原油全年均價110美元左右,而2008年才98美元左右。

目前市場上對世界和中國經濟2012年走勢的悲觀預期已經比較多了。悲觀觀點多了,并不意味著經濟就探底反轉了,只有經濟下滑能量釋放干凈,企穩回升的時候,才是值得克服悲觀情緒看漲的時候。

圖8 :中國石油產量(綠線)中國石油消費量(藍線)

過去25年,黃金和石油的比值均值為16.08,也就是說黃金的平均值是石油的16.08倍,均值回歸的力量很大。從黃金眼看油價,過去25年油價漲得瘋狂的時候,也不過是按黃金計價漲一倍而已,而且每次上漲都是一沖上去沒待多久就鎩羽而歸。

圖9 :黃金石油價格歷史走勢

圖10 :黃金/WTI石油比值

美元貶值,并不意味著其他國家一定出現資產泡沫,比如德國經濟2001年以來貿易順差一直很多,但沒有形成資產泡沫。個人以為,中國資產泡沫也不是政府有意為之,而是諸多因素的結合,比如長期低利率與部分資產資本回報的高收益率、貧富差距、市場改革不徹底以及權力沒有得到有效制約,導致尋租渠道廣泛等。

2002年初以來,美元一路貶值,一直到2008年3月與7月之間,期間2004年下半年到2006上半年,美聯儲連續17次加息,很大程度上有效控制了美國和世界的通貨膨脹,也刺破了美國的房地產泡沫。

2008年7月到2009年第一季度,世界經濟危機、金融危機。

2009年3月以來,零利率和量化寬松一期、二期,以及全世界集體做空美元的羊群效應,使得美元再次經歷了兩年多的貶值,一直貶值到2011年5月初與8月之間。

2011年5月以后,世界經濟放緩下滑,美元指數上漲。漲勢何時終結?目前很難說。

美元貶值時期,與黃金、石油十年5倍以上漲幅的大牛市正好交相映襯,蔚為壯觀。美元貶值,在美國創造了驚人的賬面財富,最終又通過房地產泡沫破裂和經濟危機,將此前的賬面財富盡數抹去。美元貶值,也在金磚四國和很多其他國家創造了驚人的賬面財富。

圖 11:美元指數(左軸)與黃金、WTI原油(右軸,黃金價格已經除以16.08了)

美元指數80左右,一直是牛熊轉換中非常關鍵的位置,這是中國貨幣政策最鐘意的位置(通貨膨脹相對可控)。可惜,美元指數從未在80—82附近逗留很久。個人以為,在美元低利率時期,世界經濟向好等于美元下跌,經濟下滑相當于結算貨幣美元上漲。3到6個月的中期而言,一場美元指數大漲不可避免。

從水泥、工程機械看中國房地產黃金十年不得不面臨的清算

水泥行業、工程機械(挖掘機、推土機、裝載機等)是否契合中國經濟和股市的走勢呢?

從投資、建筑業占中國GDP前所未有的比重看,是的。工程機械(挖掘機、推土機、裝載機等)銷售,2011年5月大幅度下滑,其下滑速度遠遠超出了季節性因素,此后工程機械銷售持續7個月下滑,至于未來會怎樣,需要看2012年第一季度的情況。

中國人均水泥消費量,不但已經是世界第一,而且超出任何國家的1倍以上,所以,工程機械、水泥行業非常能代表這一階段中國經濟的冷暖。

水泥人均消費量曾經排名第二的西班牙,其房地產泡沫已經破滅了,人均水泥消費量2007年以后劇減2/3,目前失業率20%以上,青少年失業率接近40%。除西班牙外,其他國家建設的鼎盛時期,也不及目前中國人均水泥消費量的一半。

圖12 :灰色線是中國人均水泥消費量(呈現明顯的指數式、泡沫式增長)

從此圖看,中國經濟出現了一個難以持續的基建和房地產泡沫,鋼鐵與水泥行業性虧損,只是時間問題,而且很可能就在眼前,就在2012上半年。

從水泥行業看,“過度建設”的程度很恐怖。為什么如此過度建設呢?一方面是房地產十年牛市,在造就了社會經濟資源向房地產集中的同時,也造成了超級富裕的政府;另一方面,錯位的“激勵機制”使得各級決策者非常樂于投資各種項目,只要享受這個過程,至于最后的效益如何,就是后來人的事了。

圖13 :中國投資占GDP的比重

中國投資占GDP的比重已經遠遠超過日本、韓國、西班牙最鼎盛的時期,也遠遠超出中國歷史上的比重,其背后是蛋糕分配問題非常嚴重。中國歷史上投資比重過高的3個時期(1958年、1978年、1993年)的結果都不太妙,其中1958年投資過猛造成了極其劇烈的隱性通貨膨脹,1978年、1993年投資過熱后出現了顯性通貨膨脹。

這是異常繁榮的20年(1991年-2011年),這是中國人住房條件得到巨大改善的20年,但是在常年低利率下繁榮往往過頭,最終變成泡沫。

個人以為,高企的銅價、油價、糧價,短期對經濟會構成打擊,會造成發展中國家股市的大熊市,但就5年以上的長期而言,原材料價格并非決定因素。勞動生產率、市場效率、法制完善程度、科技教育才是一個國家經濟前景的決定因素,歷史上的幾次油價大漲,長期而言并未對日本和亞洲四小龍的經濟發展構成威脅。

歷史是個非常有意思的玩意兒,每一次石油大漲 (1974年、1979年、1990年、2008年以及2011年),都會伴隨著債務危機的爆發、旁氏騙局的大量暴露、以及各種推銷世界末日論的巫師的出現,可是屢次石油暴漲,并未阻止德國、韓國等國經濟的發展。每一次石油價格大漲,都是一次對過度繁榮的泡沫成分的清算,滿地狼藉之后,都是一次次低價收購資產的良機。

每一次蕭條和熊市,都是對資源錯配的糾正,這種糾正,沒有“這一次可能會不同”的問題,只有早來和晚來的區別。清算要么現在發生,要么再瘋狂上一層樓再跳。目前看,再上一層樓的可能性很小。

新世紀金磚四國“黃金十年”經濟數據掃描

信用紙幣有兩個特點:一是存在銀行,可以因為利息而變得更多,其次就是加息之后,不一定能買更多分量的有形資產(黃金、石油、銅或者豬肉等)。2011年中國的GDP平減指數接近10%。

2001年年初,你如果用100美元換成人民幣存入銀行,人民幣對美元升值25%左右,銀行存款利息增值32%左右(以前還有利息稅),10年后拿出來,能換165美元左右。

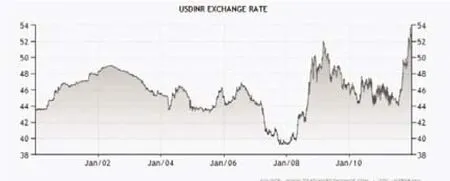

2001年年初,你如果用100美元換成印度盧比存入印度的銀行,盧比對美元基本沒有升值貶值,銀行存款利息增值90%左右,10年后拿出來,能換190美元。

2001年年初,你如果用100美元換成俄羅斯盧布或者巴西里爾,存入俄羅斯、巴西的銀行,10年后能換到的美元會超過300美元,雖然匯率基本沒有漲。他們兩國的共同點是:貨幣都曾經崩潰過,貨幣信用不高,利率不高沒人借錢給你,而且儲蓄率不高。

十年內,俄羅斯股指上漲600%以上,巴西、印度上漲200%以上。

圖15 :俄羅斯通貨膨脹率

圖16 :俄羅斯利率

圖17 :美元對俄羅斯盧布匯率

圖19 :巴西利率

圖20 :美元兌巴西里爾匯率

圖21 :印度通貨膨脹率

圖22 :印度利率

圖23 :美元對印度盧比匯率