股市,拿什么吸引我?

李文杰

如果簡單的看市盈率,確實是歷史低位,似乎很有吸引力的樣子。可問題是,從去年開始,市盈率就已經創了歷史低位了,一直到現在,一直處于創歷史新低的過程,使得我們對于以市盈率為基礎的評價方式難以產生信賴。當然,依然有很多無畏的人,聲稱估值已處于底部,屢要抄底呢。

即使從市盈率角度看,歷史新低提供了某種意義上的買入理由,但如果深入分析下,可能就會比較悲催的發現,其代表的含義,未必構成買入的理由。市盈率是股價/每股收益,其倒數就代表著從企業的基本面所能獲取到的年化收益率水平。

到目前為止,和普通的分析邏輯基本一致,即目前的狀態和歷史相比,是有優勢的,大盤指數甚至可獲得10%以上的收益率。可是,這個分析卻忽視了大環境的變化。這里面的因素有很多,既有基本面的因素,又有政策面的因素。基本面的因素如經濟發展模式面臨轉型,大銀行、大地產模式面臨改變,優勢將逐漸削弱,使得以其為核心的估值體系向發達國家靠攏等等。

但直接影響最大的卻可能是政策面。存款利率的浮動區間化,被視為利率市場化的標志。在我們把它看作是金融市場管制放松的標志,會促進資本市場的改革與發展,卻沒有注意到,對于股市來說,實際上潛在的競爭對手已經逐漸培養起來了。這其中以銀行理財產品、信托產品、券商資管以及各類固定收益類產品為主要代表,都以股票市場的競爭對手出現,大量分流市場資金,而股市也陷入下跌-資金流出-下跌的循環中。

從去年開始,貨幣資金的緊張使得貨幣資金價格高漲,貨幣式基金成為贏家,而當年銀行理財產品就已經火爆之極,股票市場則一片慘淡。轉到今年,債券市場一片火熱,7%以上收益水平較易獲得,這同樣與股票市場的蕭條形成對比。投資者對于股票市場的興趣與日俱減,資金流向股市之外成為理性之舉。

如果說以上這些行為以個人投資者為主流的話,伴隨著利率市場化及政策的放開,機構投資者資金的流出也成為必然。最明顯的就是今年保監會連續發文,將專戶、銀行理財、券商資管、信托等渠道悉數放開,使得市場中的主流資金產生明確的流出方向。

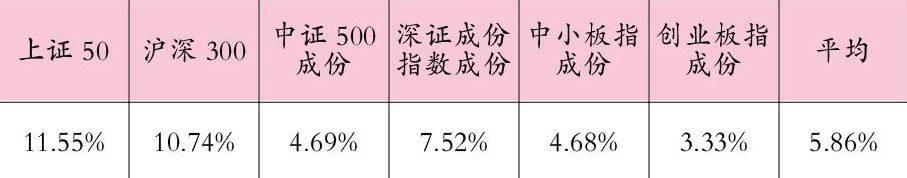

下表為最新的各板塊的收益率水平,看起來只有大盤指數有些吸引力,但如我們上文所說,如果是與國外接軌的方向,難以確定其是否具有安全邊際。并且對于投資者來說,應該計算平均收益水平才是適合的。從下表看,5.86%的收益水平,很難戰勝信托、券商理財及債券型基金,似乎和銀行理財產品和普通債券接近,可問題在于,股票市場為5.86%的收益需要承擔多少虧損的風險,這是難以預料的,而其他類型產品這方面的風險似乎小得多。

所以可看出,利率市場化的未來方向,是有利于資本市場的長期發展的,而問題叢生的股市,是否能享受到這個政策紅利,似乎還是個未知數,甚至存在著被邊緣化的極大可能。

以上是從不同市場的相互替代的角度所做的簡單分析,如果用理論一些的話語,則可用貼現模型來解釋。以往我們計算個股或市場的潛在收益水平時,往往以國債收益率作為貼現率,來計算個股或大盤的現值,然后衡量目前的價格是否有吸引力。而目前的情況,則是投資者逐漸的把這個貼現率,由國債收益率,替換為包括信托、券商資管、銀行理財、基金、存款等在內的一攬子產品的綜合收益率水平,相對于國債收益率,要提高不止一個臺階,貼現率的抬升,必然造成現值的迅速縮減,從而使得目前的股市,即使市盈率連創新低,也難以起到吸引投資者的作用了。

所以市場陰跌形勢下,總要問問這個市場,拿什么來吸引我?