公司債券價差影響因素實證分析

黃杰敏,王蘇生,黃杰勇,徐民成(哈爾濱工業大學 深圳研究生院,廣東 深圳 518055)

公司債券價差影響因素實證分析

黃杰敏,王蘇生,黃杰勇,徐民成

(哈爾濱工業大學 深圳研究生院,廣東 深圳 518055)

使用滬、深交易所公司債券2008年9月19日至2012年6月1日每周到期收益的面板數據,利用變截距固定效應模型對決定公司債券價差的因素進行實證研究。研究發現債券綜合指數與公司債券價差強正相關,消費價格指數與價差負相關,股票綜合指數與價差正相關,債券特質波動率、股票特質波動率與價差均負相關。這說明特質波動率對價差有影響,它與債券綜合指數、股票綜合指數及消費價格指數共同影響公司債券價差。

公司債券;價差;債券綜合指數;股票綜合指數;消費價格指數;特質波動率

一、引 言

歐美國家債券市場日趨完善,并且債券成為企業融資的主要渠道之一,但是在中國債券市場發展還處于初級階段,通過發債融資還僅限于國有及大型上市公司,債券市場發展潛力巨大。Güntay等(2010)利用面板數據,研究公司債券價差與預測分散性之間的關系。[1]Miller(1977)認為由于受短期行為的限制,債券價格應該更多地反映樂觀投資的觀點,研究結果顯示分析師預測分散性越高,債券信用價差越大。[2]Dick-Nielsen等(2010)發現金融危機發生時,債券非流動性顯著增加,債券價差持續、緩慢增大。[3]Bewley等(2004)發現期權市場隱含波動率對債券價差沒有顯著影響,股票市場指數條件異方差波動率對債券價差有顯著且穩定的影響。[4]Campbell等(2003)研究發現股票特質波動率與公司債券發行者的借貸成本強相關,股票波動率不但可以解釋近期公司債券收益率價差變化,還可以解釋債券長期收益率上升趨勢。[5]Gemmill等(2011)發現公司債券價差與特質風險強相關:債券價差不僅與股票特質波動相關,而且更多地與債券特質波動率及債券特質風險價值有關。[6]Elton等(2001)研究證明違約只占債券價差很小一部分,而稅收能解釋公司債券價差相當大一部分,其余部分是系統風險。[7]Huang等(2002)發現信用價差在短期債券中比重比較小,在垃圾債券中的比重較大。[8]Tang等(2010)發現當GDP增加時,平均信用價差下降,但GDP成長波動率與股票市場跳躍風險增加。[9]Gebhardt等(2005)發現系統風險跟公司債券有很大關系。[10]以上分析中考慮了股票市場指數對公司債券價差的影響,但是很少考慮債券市場綜合指數對債券價差的影響,并且,關于系統風險對債券價差的影響存在分歧。左浩苗等(2011)分析了股票特質波動率對股票收益的影響,研究發現二者存在負相關。[11]呂江林等(2004)對債券市場波動率進行了研究。[12]國內債券的研究多集中在國債、企業債,對公司債券的研究非常少。一方面因為中國公司債券發展較晚,債券市場不成熟;另一方面,因為中國發行公司債的公司不多,并且集中在少數大中型公司,數據少。但是,對公司債券價差的研究有很重要的意義,通過研究公司債券價差,可以借鑒國外發達國家債券市場發展經驗,為我國公司債券的良好發展提供參考。本文主要研究中國公司債券收益率與同期國債收益率價差的決定因素。

二、數據及變量描述

1.數據描述

上海證券交易所2007年開始有公司債交易的數據,深圳證券交易所2008年開始有公司債交易的數據,考慮數據樣本的連續性,選取從2008年9月19日至2012年6月1日上海證券交易所與深圳證券交易所的周交易數據,在這期間有比較完整數據的一共有10支公司債。這10支公司債券是固定利率,不可轉換債券,單利。本研究共有1890個樣本觀測值。根據Duffee(1998)[13]對債券的分類方法,2~7年為短期債券,7~10年為中期債券,本文選取的公司債券有6個短期債券,4個中期債券。這10支公司債涵蓋了電力公司、鋼鐵金屬行業、房地產行業、實業、輕工業及重工業,具有一定代表性。

2.變量解釋

(1)公司債券收益率與國債價差序列(SP):建立價差序列時,選取具有相同到期收益期限的公司債券與國債相減來計算價差。本文盡量選擇具有相同起息日與到期日的公司債券與國債,然后取兩者的到期收益率之差。

(2)債券綜合指數(ID):選擇中證綜合指數作為債券綜合指數,選取周數據,并且以當前周收盤價除以前一周收盤價,對數據進行整理。

(3)股票綜合指數(HS):選擇滬深300指數作為股票綜合指數,并且以當前周收盤價除以前一周收盤價,對數據進行整理。

(4)消費價格指數(CPI):選取周數據,并且以當前周價格指數除以前一周價格指數,對數據進行整理。

(5)股票特質波動率(STH):滬深300指數作為自變量,債券價差為因變量,回歸后得到殘差標準差作為股票特質波動率。

(6)債券特質波動率(STB):中證綜合指數作為自變量,債券價差為因變量,回歸后得到殘差標準差作為債券特質波動率。

三、基本假設

H1:債券綜合指數與公司債券價差正相關。債券綜合指數反映債券市場整體風險收益狀況,假設公司債券價差與債券市場收益率正相關,即債券市場總體收益增加時,則公司債券收益率增加,此時,國債收益率基本不變,公司債券收益率價差有增加趨勢。

H2:股票綜合指數與公司債券價差負相關。股票綜合指數是經濟發展狀況的晴雨表,當股票綜合指數收益率趨于增加時,經濟狀況趨好,企業發展穩定,面臨風險較小,信用違約幾率大大降低,此時,公司債券價差中信用風險與違約風險會大大降低,信用價差大大降低,因此,公司債券價差降低。

H3:消費者價格指數與公司債券價差相關。當消費者價格指數上漲時,通貨膨脹增加。如果通貨膨脹是國家貨幣政策調控所導致,這種通貨膨脹會伴隨著經濟的繁榮與快速發展,則此時,通貨膨脹增加,CPI增加,經濟發展,消費需求增加,央行增發貨幣,會刺激投資,從而促進企業經濟的發展,公司效益好,信用風險和違約概率大大降低,信用價差會大幅降低,從而公司債價差會降低。如果通貨膨脹不是國家貨幣政策調控所導致,而是經濟發展過程中產生的通貨膨脹,此時,居民可支配收入中用于消費的資金增多,用于投資的資金減少,經濟發展減緩,未來經濟走勢不容樂觀,則公司面臨的違約風險和信用風險加大,信用價差大大增加,公司債券收益率價差也會相應增加。因此,CPI與公司債券價差之間相關,但是是正相關還是負相關不確定。

H4:債券特質波動率與公司債券價差相關。根據Gemmill的分析,美國公司債券價差與債券特質波動率正相關,鑒于中國債券市場的特殊性,債券特質波動率與公司債券價差是正相關還是負相關不確定,暫假設二者相關。

H5:股票特質波動率與公司債券價差相關。Gemmill研究發現,股票特質波動率與公司債券價差正相關,鑒于中國債券市場的特殊性,股票特質波動率與公司債券價差是正相關還是負相關不確定,假設二者相關。

四、實證分析

(一)描述統計量

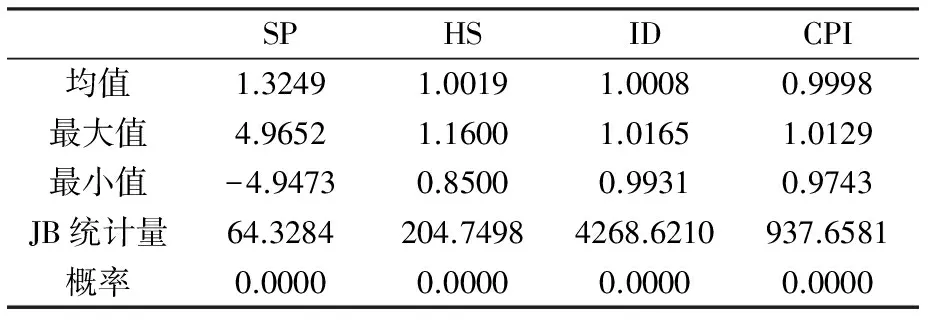

表1顯示了公司債券價差、股票綜合指數、債券綜合指數及消費價格指數描述統計量。由各序列的JB值可知,4個序列均拒絕原假設,即這4個序列均為尖峰厚尾,非正態分布。

表1 面板數據描述統計量

(二)單位根檢驗

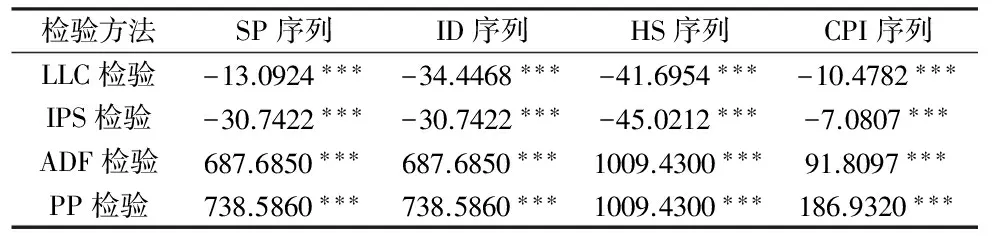

表2是SP、ID、HS、CPI的單位根檢驗,LLC、IPS、ADF與PP檢驗結果,各檢驗統計量在1%的置信水平下均表現顯著,序列SP、ID、HS、CPI均拒絕原假設,即序列不存在單位根,是平穩序列。

表2 各序列單位根檢驗

注:***表示統計量在1%置信水平顯著。

(三)實證結果分析

根據Gebhardt等(2005)的研究,構建如下回歸模型:

(1)

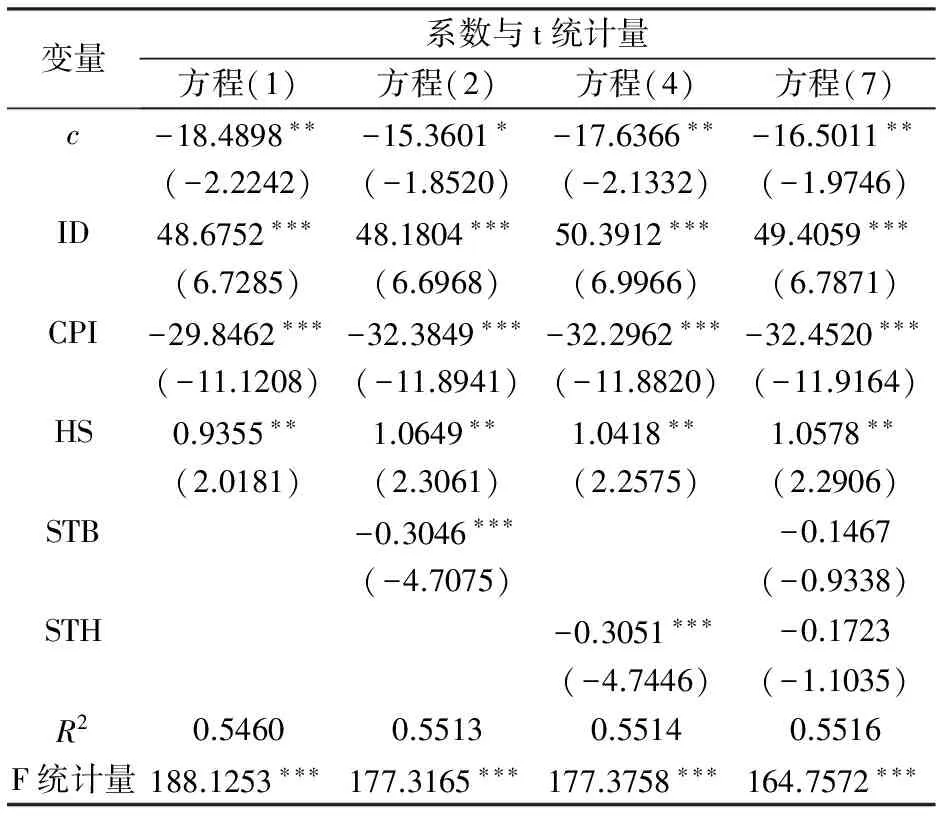

實證分析結果如表3、表4所示。

表3 回歸方程結果

注:*、**、***分別表示統計量在10%、5%、1%置信水平顯著;表中括號內是對應t值,括號外是常數項及變量系數。

1.初始模型回歸

由表3中方程(1)回歸結果可知,在5%的置信水平下,自變量ID、CPI、HS及常數項均顯著。

(2)

由回歸方程(2)可知,公司債券價差與債券綜合指數正相關,當債券綜合指數變化1單位時,會引起公司債券價差變化48.6752單位,債券綜合指數與公司債券價差成正相關,接受假設1。當債券市場收益率整體增加時,公司債券收益率增加,而國債收益率基本保持不變,因此公司債券收益率價差增加。

股票綜合指數與公司債券價差正相關,當股票綜合指數變化1單位時,會引起公司債券價差變化0.9355單位。股票綜合指數與公司債券價差正相關,拒絕假設2。分析原因,當股票綜合指數增加時,股市行情相對較好,在中國投資者長期追捧股市而忽視債券市場,因此債券價格下降,從而使得公司債券收益率升高,債券收益率價差增加。

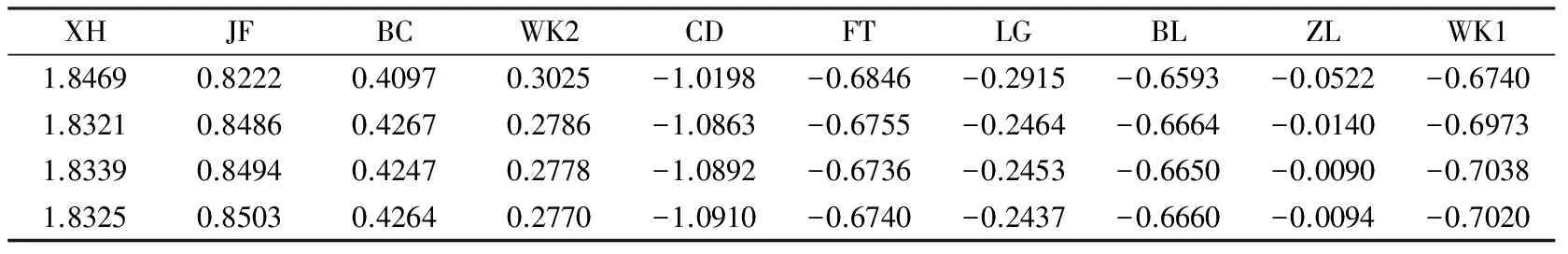

表4 方程(1)、(2)、(4)和(7)的固定效應截距

接受假設H3,即公司債券價差與CPI相關,并且是負相關,CPI變化1單位,會引起公司債券價差減少29.8462單位。結合中國實際,2008年以來,央行曾幾次實行積極的貨幣政策,促進經濟發展,刺激投資。央行不斷增發貨幣,此間,經濟發展取得了相當大的成就,但是這種依賴積極的貨幣政策刺激經濟發展的手段會逐漸帶來通貨膨脹,通貨膨脹增加,CPI增加,經濟發展,消費需求增加,公司效益越來越好,公司違約的風險越來越小,信用價差降低,從而使得公司債券價差降低。

2.加入債券特質波動率因素的模型回歸

借鑒Gemmill(2011)的研究成果,加入債券特質波動率因素,并把債券特質波動率作為衡量流動性風險的因素。

SPit=cit+βtIDt+eit

(3)

對方程進行回歸,得到殘差標準差,即為債券特質波動率STBt,將此因素加入到方程(1),進行回歸,結果如下:

32.3849CPIt+1.0649HSt-0.3046STBt+eit

(4)

由表3中方程(2)可知,加入債券特質波動率后的模型回歸結果,在10%置信水平下,常數項及自變量ID、CPI、HS、STB的系數顯著,在5%置信水平下,自變量ID、CPI、HS及STB的系數非常顯著。

債券特質波動率系數為-0.3046,即公司債券價差與債券特質波動率負相關,并且,如果債券特質波動率變化1個單位,則公司債券價差波動率會往相反的方向變化0.3046個單位。債券特質波動率與公司債券價差相關,接受假設4,并且二者是負相關關系。債券市場風險由系統風險與特質風險組成,當特質風險增加時,系統風險相對較低,系統風險低時債券收益率下降。

3.加入股票特質波動率因素的模型回歸

借鑒左浩苗等(2011)的研究成果,在模型中加入股票特質波動率因素。

SPit=cit+γtHSt+eit

(5)

對方程進行回歸,得到殘差標準差,即為股票特質波動率STHt,將此因素加入到方程(1),進行回歸,結果如下:

32.2962CPIt+1.0418HSt-0.3051STHt+eit

(6)

由表3中方程(4)可知,常數項及自變量ID、CPI、HS和STH的系數均在5%的置信水平下非常顯著。股票特質波動率的系數為-0.3051,即股票特質波動率與公司債券價差負相關,并且當股票特質波動率變化1單位時,公司債券價差往相反方向變動0.3051單位。特質股票波動率與公司債券價差相關,接受假設5,并且二者負相關。與債券市場相同,股票市場風險由系統風險與特質風險組成,當特質風險增加時,系統風險相對較低,系統風險低時股票收益率下降。

4.在原回歸模型同時加入債券特質波動因素與股票特質波動因素

在方程(1)中同時加入這兩個因素,則回歸結果見表3中的方程(7)。由表3可知,同時加入兩個因素后,回歸模型系數中,CPI、ID、HS及常數項的系數都顯著,而后加入的債券特質波動率與股票特質波動率因素不顯著。債券特質波動率與股票特質波動率之間應該存在相關性。因為股票市場對債券市場影響相對較小,故剔除股票特質波動率,表3中方程(4)即為得到的回歸方程。

五、結 論

由于中國公司債券發展較晚,債券市場較不成熟,本文重點研究了中國公司債券收益率與同期國債收益率價差的驅動因素,主要研究成果如下:第一,將債券綜合指數納入前人研究模型,實證結果發現債券綜合指數對公司債券價差有顯著的正相關性,因債券綜合指數直接反映債券市場收益變化趨勢;消費者價格指數對公司債券價差有顯著的負相關性,因央行推行積極貨幣政策,公司效益好轉,CPI增加,違約風險降低,債券價差減小;股票綜合指數對債券價差有一定程度正相關性,由于股票綜合指數增加時,投資者熱衷股市,債券投資減少,債券價格上升,債券價差有增大趨勢。第二,加入了債券特質波動率,研究結果與國外研究結果不同,國外研究債券價差與特質波動率正相關,國內是負相關。第三,考慮了股票特質波動率對債券價差的影響,并且發現其與債券價差負相關,這點也與國外研究不同,國外研究是二者正相關,但是將債券特質波動率與股票特質波動率一起加入原方程進行回歸結果不顯著,初步推測,這兩者存在相關性。下一步可以研究解釋變量動態變化對價差的影響。

[1]GüNTAY L, HACKBARTH D. Corporate bond credit spreads and forecast dispersion[J]. Journal of Banking & Finance, 2010, 34(10):2328-2345.

[2]MILLER E. Risk, uncertainty, and divergence of opinion[J]. Journal of Finance, 1977,32(4):1151-1168.

[3]DICK-NIELSEN J, FELDHUTTER P, LANDO D. Corporate bond liquidity before and after the onset of the subprime crisis[J]. Journal of Financial Economics, 2010, 103(3):471-492.

[4]BEWLEY R, REES D, BERG P. The impact of stock market volatility on corporate bond credit spreads[J]. Mathematics and Computers in Simulation, 2004, 64(3-4):363-372.

[5]CAMPBELL J Y, TAKSLER G B. Equity volatility and corporate bond yields[J]. Journal of Finance, 2003, 58(6):2321-2349.

[6]GEMMILL G, KESWANI A. Downside risk and the size of credit spreads[J]. Journal of Banking & Finance, 2011, 35(8):2021-2036.

[7]ELTON E J, GRUBER M J, AGRAWAL D, et al. Explaining the rate spread on corporate bonds[J]. Journal of Finance, 2001,56(1):247-277.

[8]HUANG Jingzhi, HUANG Ming. How much of the corporate-treasury yield spread is due to credit risk[EB/OL].[2013-02-23].http://forum.johnson.cornell.edu/faculty/huang/Huang-Huang.pdf.

[9]TANG Yongjun, YAN Hong. Market conditions, default risk and credit spreads[J]. Journal of Banking & Finance, 2010, 34(4):743-753.

[10]GEBHARDT W R, HVIDKJAER S. The cross-section of expected corporate bond returns: Betas or characteristics[J]. Journal of Financial Economics, 2005, 75(1):85-114.

[11]左浩苗,鄭 鳴,張 翼.股票特質波動率與橫截面收益:對中國股市“特質波動率之謎”的解釋[J].世界經濟,2011(5):117-135.

[12]呂江林,姜光明.交易所債券市場價格波動率特性研究[J].金融研究,2004(12):89-96.

[13]DUFFEE G R. The relation between treasury yields and corporate bond yield spreads[J]. Journal of Finance, 1998, 53(6):2225-2242.

2013-05-08

教育部人文社會科學研究規劃基金項目(11YJA790152);深圳市哲學社會科學項目(125A002)

黃杰敏(1982-),女,博士研究生;E-mailhuang_jiemin819@126.com

1671-7041(2013)05-0005-04

F830.9

A