優先股試點詳解及其對債市的影響分析

薛磊榮+周文淵

摘要:作為我國資本市場上一種新型融資工具,優先股的推出,能夠緩解發行人的資本約束,降低資產負債率,滿足保險等機構的資產期限匹配需求,是一種重要的危機管理和市值管理工具。本文對優先股試點方案的核心要點、推出優先股的意義、優先股的供需情況,以及其對債市的影響進行了深入分析,并提出了后續推進優先股需明確的一些問題。

關鍵詞:優先股 票息率 債券投資 永續債

證監會于今年3月正式發布了《優先股試點管理辦法》(以下簡稱《辦法》),標志著醞釀已久的優先股試點終于推出。

優先股試點方案核心要點及分析

(一)優先股試點方案核心要點

1.發行主體

優先股的公開發行主體,包括普通股為上證50指數成份股的上市公司,及發行支付目的為并購或回購股票的上市公司;優先股的非公開發行主體,包括上市公司和非上市公眾公司。

2.發行方式

優先股采取儲架發行制度,即一次核準,多次發行。

3.面值與股息

優先股每股票面金額為一百元。其發行價格和票面股息率應當公允、合理,發行價格不得低于優先股票面金額;公開發行優先股的價格或票面股息率以市場詢價或證監會認可的其他公開方式確定。非公開發行優先股的票面股息率不得高于最近兩個會計年度的年均加權平均凈資產收益率。

4.限制轉股

上市公司不得發行可轉換為普通股的優先股,但商業銀行可根據商業銀行資本監管規定,在非公開發行觸發事件發生時強制轉換為普通股的優先股,并遵守有關規定。

5.股息累計

優先股的股息一般要累計到下一年。上市公司公開發行優先股應當在公司章程中規定以下事項:(1)采取固定股息率;(2)在有可分配稅后利潤的情況下,必須向優先股股東分配股息;(3)未向優先股股東足額派發股息的差額部分,應當累積到下一會計年度;(4)優先股股東按照約定的股息率分配股息后,不再同普通股股東一起參加剩余利潤的分配。商業銀行發行優先股補充資本的,可就第2項和第3項事項另行約定。

6.回購

優先股可回購。發行人回購優先股包括發行人要求贖回優先股和投資者要求回售優先股兩種情況,并應在公司章程和招股文件中規定其具體條件。發行人要求贖回優先股的,必須完全支付所欠股息,但商業銀行發行優先股補充資本的除外。

7.優先股發行額度控制

上市公司已發行的優先股不得超過公司普通股股份總數的百分之五十,且籌資金額不得超過發行前凈資產的百分之五十,已回購、轉換的優先股不納入計算。

8.合格投資者限定

上市公司和非上市公眾公司非公開發行優先股的對象均僅限于《辦法》規定的合格投資者。具體包括:經有關金融監管部門批準設立的金融機構,含商業銀行、證券公司、基金管理公司、信托公司和保險公司等;上述金融機構面向投資者發行的理財產品,包括但不限于銀行理財產品、信托產品、投連險產品、基金產品、證券公司資產管理產品等;實收資本或實收股本總額不低于人民幣五百萬元的企業法人;實繳出資總額不低于人民幣五百萬元的合伙企業;合格境外機構投資者(QFII)、人民幣合格境外機構投資者(RQFII)、符合國務院相關部門規定的境外戰略投資者;除發行人董事、高級管理人員及其配偶以外的,名下各類證券賬戶、資金賬戶、資產管理賬戶的資產總額不低于人民幣五百萬元的個人投資者,及經證監會認可的其他合格投資者。

9.交易流通

公開發行的優先股可以在證券交易所上市交易。上市公司非公開發行的優先股可以在證券交易所轉讓,非上市公眾公司非公開發行的優先股可以在全國中小企業股份轉讓系統轉讓,轉讓范圍均僅限于合格投資者。

(二)對試點方案的幾點理解

首先,監管機構強調優先股的債性,而非股性。一是可贖回累積優先股具有更強的債權性質,而非累積不可贖回優先股更突顯優先股的股權本質;證監會規定公開發行優先股需要可贖回和可累積條款。二是《辦法》規定“優先股每股票面金額為一百元”,與債券類似。三是辦法要求上市公司不得發行可轉換為普通股的優先股。

其次,優先股是一項標準金融工具。相對于一些非標金融工具,優先股在流動性、收益水平和風險度上有明顯優勢。這可能造成優先股對非標工具的替代。

最后,優先股能否順利推出的關鍵是股息率。目前,上證50指數成份股的平均凈資產收益率為12.9%,房地產行業的凈資產收益率為15.86%,電力為17.79%,高速公路為11.86%,鐵路運輸為13.3%,銀行業為19.4%,因此優先股股息率的上限空間較大。再從下限來看,目前上證50指數成份股的估值為7倍左右,對應潛在股息率為14%左右,考慮到分紅率,則其普通股的股息率為5.6%;房地產股的估值為11.65倍,對應8.6%左右的潛在股息率,考慮到分紅率,則其普通股的股息率為6%左右;銀行股的估值為4.69倍,對應潛在股息率為20%左右,參考3成的分紅率,則其普通股的股息率在6.3%左右;電力行業股的估值約為10倍,考慮到分紅率,則其普通股的股息率為5%左右。

從國外的優先股來看,以美國為例,2000年以來,美國優先股分紅率在6%~9%之間,平均股息率為7.3%,高于1年期AA級次級債4.4個百分點。我國國內銀行發行的次級債可比收益率為6%左右,預計優先股股息率會高于6%。綜合多方面因素,預計銀行類優先股股息率為7%左右,而房地產類企業由于要加上信用溢價和流動性溢價,其優先股股息率會明顯高于7%。

推出優先股的意義

(一)優先股是一種資本補充工具

我國2012年發布的《商業銀行資本管理辦法(試行)》,對銀行的資本充足率提出了最低要求。綜合其他因素動態來看,至2018年系統性重要銀行的核心資本充足率要達到11%~12%,非系統性重要銀行則需要達到9%~10%。而銀監會發布的數據顯示,我國商業銀行2013年第三季度資本充足率、一級資本充足率、核心一級資本充足率分別為12.18%、9.87%、9.87%。由此可見,我國商業銀行的動態資本缺口較為明顯。

根據《巴塞爾協議Ⅲ》的規定,銀行發行的非累積不可贖回優先股可以計入一級核心資本。因此,銀行可以選擇發行優先股來補充核心一級資本。雖然發行永續債也可以補充核心一級資本,且永續債相對來講還有“稅盾”優勢,但選擇發行優先股具有以下優勢:首先,優先股對于發行人來講,在條款設計上更為靈活,雖然證監會規定其不能轉成普通股,但是在股息累計、贖回等條款上,優先股發行人操作的空間明顯強于永續債;其次,一般來看,與永續債相比,優先股股性更強,風險更大,所以其發行利率更高,風險收益匹配度也更明顯,更易于被市場所接受;最后,優先股對大股東的利益沖擊最小,是大股東既不想攤薄控制權,又不愿意支付高額利息和本金的最佳選擇,其優勢強于永續債。

(二)優先股可以作為一種危機管理工具

優先股在非常時期可以作為一種危機管理工具,最典型的例子莫過于次貸危機之后,為了拯救金融業,2008年美國政府宣布用1250億美元購入花旗銀行、摩根大通等9家主要銀行的優先股,穩定了當時的資本市場,也讓各大型金融機構躲過一劫。

中國目前推出優先股,一定程度上也是監管機構推出的一項風險緩釋工具。當企業債務杠桿率過高,但是又面臨較大的融資缺口之時,通過發行優先股可以改善其資產負債率,降低企業的流動性風險和債務沖擊。目前來看,優先股的推出對于幾類行業最為有利:一是高杠桿的房地產行業;二是資產負債期限錯配的行業,即資本所產生的現金流與負債所需要的現金流在期限上錯配的行業,其投資回報周期通常較長,以基礎設施建設、電力、鐵路等行業為主。

(三)優先股是企業進行市值管理的重要工具

根據《辦法》,上市公司公開發行優先股,應當符合以下情形之一:(1)其普通股為上證50指數成份股;(2)以公開發行優先股作為支付手段收購或吸收合并其他上市公司;(3)以減少注冊資本為目的回購普通股的,可以公開發行優先股作為支付手段,或者在回購方案實施完畢后,可公開發行不超過回購減資總額的優先股。因此,上市公司可以通過發行優先股來進行市值管理。

以上市公司通過發行優先股回購普通股為例,首先,由于發行優先股總量不可超過普通股總數的50%,也不可超過發行前凈資產總額的50%,因此優先股總金額與初始普通股市值之比最大不會超過50%;其次,優先股股息率低于凈資產收益率(ROE),這使得發行優先股回購普通股的交易可以增加上市公司的每股收益(EPS),從而提高上市公司市值,而回購股票行為本身也反映股東對公司前景比較看好。目前有140余家上市公司股價低于每股凈資產,潛在的回購股票需求會較為旺盛。

優先股的特性介于股票和債券之間。對于保險公司、社保基金等長線投資者而言,優先股是一種風險可控、回報相對穩定的投資工具。此外,將優先股用于海外市場的兼并收購也頗為常見,有助于促進中國產業結構調整。

優先股供需方分析

(一)優先股潛在供給方分析

各個國家發行優先股的企業類型差異較大。美國2008年以后金融類優先股的發行占85%以上;在韓國,主要是科技類和消費品類企業發行優先股。

在我國,筆者認為銀行具備較大的動力發行優先股,其次電力、基建和地產等高杠桿、債券融資規模受限于凈資產40%限制的企業也存在試水優先股的可能性。但是相較于銀行,上述企業發行優先股的動力可能沒有那么強,原因在于:一是優先股融資成本可能會高于非公開定向債務融資工具(PPN)等債務工具;二是電力、基建等企業并不缺乏融資途徑;三是根據上文的分析,諸多傳統行業優先股股息率超過7%的可能性很大,而這可能超過其凈資產收益率的水平,較難獲得股東同意。

(二)優先股潛在需求方分析

從美國的經驗來看,在發行規模排名前五的優先股的持有者中,投資咨詢機構、保險公司持有規模占比超過95%,此外,對沖基金(3.09%)和銀行(0.17%)也是優先股的投資者。

《辦法》對投資者范圍放得較松,但真實的需求首先應該以保險資金為主,優先股的期限和風險特征與保險資金的需求較為類似,可以解決保險公司資產負債匹配問題;其次是國家主權投資機構,以社保基金、匯金公司為代表,特別是社保基金,其或將成為銀行類優先股投資的積極參與者;最后,對于銀行類金融機構,優先股互持能夠有效解決其資本稀缺問題。

交易性機構會不會參與優先股,這取決于優先股的波動性。首先,優先股最初在交易所交易,且監管機構傾向于強調債性,預計流動性會較差;其次,優先股的股息率一般較固定,也不允許轉股,很難從企業盈利增長中獲益,因此其價格的波動可能更多地體現公司的信用風險,價格波動應該與普通股價格正相關,但幅度會小于后者。

另外,基金等投資者對于優先股的期限和估值方式等還存在較大顧慮,整體而言,其很難成為主要的需求群體。至于銀行理財產品可否直接或間接持有優先股,這還有待商榷。倘若理財產品可以持有優先股,意味著銀行可以將一般存款等負債轉化為權益,這有助于拓寬優先股的需求群體。但是由于我國理財市場仍然存在“剛性兌付”的問題,真正的風險承擔者還是銀行本身。而且根據贖回條款的不同,優先股的期限一般較長或者無到期日,期限錯配等問題,可能對理財產品持有優先股造成實質性障礙。

優先股試點對債市的影響

從美國市場的經驗來看,優先股的發行對于利率債市場影響甚微,主要原因是其體量較小,根據統計,其每年的發行量不足國債的1%。

優先股的推出對于我國債券市場的影響,可以從以下幾方面考慮。

(一)債券市場供給結構可能發生相應變化

由于優先股票面股息固定、贖回條款縮短了其實際期限,且具備“類債券”的屬性,因此倘若大量發行,效果類似于增加高收益債券產品的供給,整體會影響銀行次級債、可轉債及其他企業非標融資的發行。優先股與上述債市品種在規模上是呈現替代關系還是呈現同步增長關系,還取決于政策導向。如果政策緊縮,則會造成結構調整;如果政策趨松,則供給將全線上升。因此,從中長期來看,優先股的發行對我國債市的影響有限,核心仍在于政策方向。

(二)供給結構變化會對市場需求產生一定的沖擊

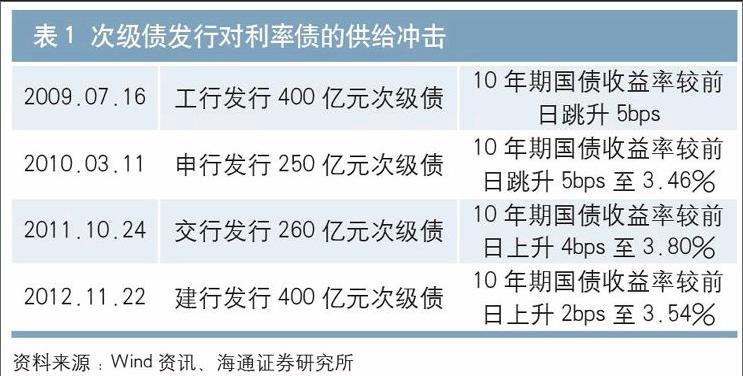

由于市場當前對于優先股的解讀更偏債性,因此形成了供給上升預期。這一預期在短期內會沖擊債券投資機構特別是保險機構對于長期限國債、金融債及高評級信用債(這三類債券品種是保險機構主要的可選標的)的需求,可能使利率債和高評級信用債收益率有小幅上行的壓力。但是如果參照次級債發行對利率債的影響情況(見表1),大家可以發現,這一負面影響非常小且并不持續。

表1 次級債發行對利率債的供給沖擊

資料來源:Wind資訊、海通證券研究所

(三)優先股推出或將引導市場增強對于經濟基本面回暖的預期,從而利空債市

從優先股推出的目的之一——解決資本約束來看,倘若真正奏效,至少在短期內會形成經濟增長的預期,最顯著的就是銀行在通過發行優先股補充了資本金以后,其資產端擴張能力將有所增強,信貸投放進一步提升。如果優先股能夠成功推出并且規模快速上升的話,基本面向好的預期將利空債市。

根據國外的經驗,優先股的規模似乎整體有限,在美國這一工具僅占全部融資工具的2.8%,因此應該不會帶來顯著沖擊,實際情況要看中國的實踐。但是短期內,對經濟基本面回暖的預期會對我國債市中長端收益率形成不利影響。

(四)優先股對于轉債市場的沖擊不會如預想的那么強烈

由于《辦法》規定不得發行可轉換為普通股的優先股,因此對轉債的替代并不明顯。但是,如果未來優先股可轉普通股,其“類轉債”屬性將增強,則將利空轉債市場。

綜合來看,短期內,優先股的推出對次級債、利率債及高評級信用債會有一定負面影響;中期內,對債券市場的影響方向取決于其后期的發行情況及政策導向。

后續推進仍需明確的問題

對于后續優先股試點的推進,還有一些需要明確的問題。

首先,保險機構作為主要的需求群體,還需要保監會出臺相應的配套文件;而銀行理財產品對于優先股的投資也需要銀監會的批示。

其次,關于優先股能否用于質押融資,目前尚未明確說明,考慮到其主要投資者——保險機構質押融資的需求并不強,預計推進這一功能的可能性不大。

再次,對于優先股的估值問題,目前尚無定論,由于預期流動性不佳,且無明確的到期日,成本估值的可能性更大。

最后,對于優先股的股息稅收優惠問題,尚存在一些爭議,仍需明確說明。

參考文獻:

[1]Amato, J. D. and E. M. Remolona. The credit spread puzzle [J]. BIS Quarterly Review,2004(5):51-63.

[2]范利民, 張輝鋒, 謝鴻華. 關于我國發行優先股融資的相關探討[J]. 商業研究, 2014 (2).

[3]全先銀. 優先股與商業銀行改革[J]. 中國金融, 2014 (2): 57-58.

[4]胡偉為, 胡凱為. 優先股對深化國企改革的工具價值[J]. 法制與經濟, 2014 (1).

作者單位:國泰君安固定收益部

責任編輯:廖雯雯 羅邦敏