附加交易費(fèi)用的動(dòng)態(tài)投資組合魯棒策略

鄭 冬,梁錫坤

(杭州師范大學(xué)杭州國際服務(wù)工程學(xué)院,浙江杭州310036)

附加交易費(fèi)用的動(dòng)態(tài)投資組合魯棒策略

鄭 冬,梁錫坤

(杭州師范大學(xué)杭州國際服務(wù)工程學(xué)院,浙江杭州310036)

在風(fēng)險(xiǎn)資產(chǎn)期望收益和協(xié)方差矩陣不確定的情況下,研究了附加交易費(fèi)用的動(dòng)態(tài)投資組合魯棒策略,并運(yùn)用LMI方法就其實(shí)證分析所得到的結(jié)果分別與基準(zhǔn)組合、有效邊界組合模型的結(jié)果進(jìn)行了比較.結(jié)果表明,附加交易費(fèi)用的動(dòng)態(tài)投資組合魯棒策略所得到的權(quán)重分配更加合理,所得到的最終收益也優(yōu)于其他組合模型,而且附加交易費(fèi)用后的模型更加貼近于大額投資情況下金融市場的實(shí)際交易.

均值-方差模型;投資組合優(yōu)化;跟蹤誤差;魯棒;交易費(fèi)用

0 引言

自H.M.Markowitz于1952年提出均值-方差投資組合以來,其理論備受推崇,原因取決于它不僅奠定了現(xiàn)代金融學(xué)的基礎(chǔ),而且建立了更加貼近于現(xiàn)實(shí)市場需求的模型[1].在隨后的時(shí)間里,諸多學(xué)者針對(duì)該模型的特點(diǎn)進(jìn)行了相應(yīng)的擴(kuò)展和完善[2-15].Lobo在均值-方差模型的基礎(chǔ)之上給出了魯棒的投資組合優(yōu)化方法[2],M.C.Pinara等人研究了在風(fēng)險(xiǎn)金融投資組合當(dāng)中的魯棒收益機(jī)會(huì)問題[3].如今,面對(duì)著具有風(fēng)險(xiǎn)的交易市場,資金所有權(quán)與投資管理權(quán)分離的情況日漸增多,R.Roll等人將這一理論與跟蹤誤差的投資組合優(yōu)化相結(jié)合對(duì)此問題進(jìn)行了分析[9],D.L.V.Costa等人根據(jù)擬定的協(xié)方差矩陣和收益率的期望值在二者都不確定的情況下,通過線性矩陣不等式的方法對(duì)跟蹤誤差魯棒投資組合的問題進(jìn)行了相應(yīng)的研究[11].其他學(xué)者也研究了交易過程中的交易費(fèi)用問題,D.Bertsimas等人在解決多階段魯棒投資組合選擇問題中涉及了交易費(fèi)用[13],E.Erdogany也在創(chuàng)建的積極投資組合管理的魯棒投資組合選擇模型的基礎(chǔ)之上分析了分段的凸交易費(fèi)用函數(shù)問題[14],Xue等人研究了交易費(fèi)用為二次凹函數(shù)情況下的魯棒投資組合問題[15].

本文在不確定的市場條件下,通過魯棒投資組合優(yōu)化策略,對(duì)基于交易費(fèi)用的風(fēng)險(xiǎn)資產(chǎn)跟蹤誤差魯棒最優(yōu)投資組合選擇的問題進(jìn)行了研究(這里只考慮風(fēng)險(xiǎn)的存在,且其收益率、協(xié)方差矩陣均屬于已知凸集),最后運(yùn)用線性矩陣不等式方法,依據(jù)深圳證券交易市場的交易數(shù)據(jù),進(jìn)行了實(shí)證分析,并與基準(zhǔn)組合、有效邊界組合的結(jié)果進(jìn)行了對(duì)比.

1 模型介紹

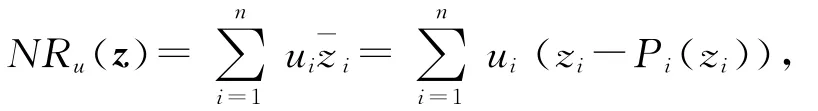

擬定一個(gè)市場存在n種風(fēng)險(xiǎn),其收益列向量W=(w1,w2,…,wn)′,收益的期望列向量與協(xié)方差矩陣分別為μ和V.風(fēng)險(xiǎn)投資組合的權(quán)重向量z=(z1,z2,…,zn)′,交易費(fèi)用P(z)=(P1(z1),P2(z1),…,Pn(zn))′,則風(fēng)險(xiǎn)資產(chǎn)的凈投資組合權(quán)重ˉz=z-P(z)=(ˉz1,ˉz2,…,ˉzn)′,風(fēng)險(xiǎn)資產(chǎn)的總收益Rμ(z)=

因固定費(fèi)可剔除,這里將線性交易費(fèi)用函數(shù)設(shè)為

所謂跟蹤誤差指的是投資組合的實(shí)際收益與預(yù)期的基準(zhǔn)收益之差.設(shè)基準(zhǔn)投資組合為zB=(zB1,zB2,…,zBn)′,則跟蹤誤差的期望值就是投資組合的相對(duì)收益,表示為β(z)=(z-zB)′u,跟蹤誤差的方差為σ2(z)=(z-zB)′G(z-zB).

在風(fēng)險(xiǎn)資產(chǎn)市場中,投資者都希望各自投資組合的相對(duì)風(fēng)險(xiǎn)盡可能的小,并且其相對(duì)收益又盡可能的大,從而實(shí)現(xiàn)最好的績效.但通常對(duì)于像這種極大收益極小風(fēng)險(xiǎn)的雙目標(biāo)決策模型是無解的,跟蹤誤差投資組合的問題可以寫為分別給定在期望收益和風(fēng)險(xiǎn)條件下的兩種模型.[10]

(1)在確保達(dá)到相對(duì)收益目標(biāo)的情況下,最小化風(fēng)險(xiǎn):

這里β0是事先設(shè)定的相對(duì)目標(biāo)收益,

是已知的對(duì)稱矩陣.

(2)在確保小于相對(duì)風(fēng)險(xiǎn)的情況下,最大化收益

是已知的對(duì)稱矩陣.

顯然,這兩個(gè)模型是等效的,所以,無論投資管理者選用模型(2)或是模型(3),只要對(duì)投資組合配置的相對(duì)收益或者相對(duì)風(fēng)險(xiǎn)配置是有效的,就可以得到相同的投資組合權(quán)重向量.本文僅針對(duì)于模型(3)進(jìn)行討論.

2 基于線性矩陣不等式的魯棒策略求解方法

在風(fēng)險(xiǎn)資產(chǎn)交易市場中,由于協(xié)方差和期望收益會(huì)隨著金融市場環(huán)境的不同而作無規(guī)律的變化,所以需要通過擬定多個(gè)輸入?yún)?shù)協(xié)方差和期望收益來描述未來市場變化的情景集(凸集)的不確定性.

基于上述條件,通過以線性矩陣不等式形式給出只有n種風(fēng)險(xiǎn)資產(chǎn)存在情況下的魯棒優(yōu)化模型如下:

在最后求解的過程當(dāng)中,我們可以通過LMI的方法得到模型的魯棒優(yōu)化解,即在跟蹤誤差波動(dòng)最大的條件下,求出對(duì)應(yīng)的投資組合,保證期望收益最大.

3 實(shí)證分析

本文采用深圳證券市場的交易數(shù)據(jù),利用魯棒策略進(jìn)行實(shí)證分析,并將其結(jié)果與基準(zhǔn)組合和有效邊界組合的結(jié)果相比較,以下實(shí)證分析通過Matlab最優(yōu)化軟件以及LMI工具箱協(xié)助完成.

(1)樣本數(shù)據(jù)采集

從深圳證券交易市場選取5只股票,股票代碼分別為000565,000878,000638,000926,000043.實(shí)證樣本原始數(shù)據(jù)來源于益盟操盤手2012年11月12日至2012年12月21日的日開、收盤價(jià)格.根據(jù)樣本數(shù)據(jù)可以得出每只股票的日收益率,見表1.

表1 股票日收益率

(2)交易費(fèi)用函數(shù)

根據(jù)模型(1),交易費(fèi)用函數(shù)可以取為

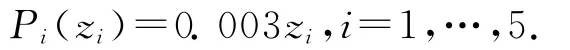

(3)基準(zhǔn)投資組合

取基準(zhǔn)投資組合權(quán)重為

則考慮交易費(fèi)用后的基準(zhǔn)投資組合權(quán)重為

收益為ˉβB=0.002 7.

(4)有效邊界組合

我們將30個(gè)交易日收益率的算術(shù)平均值取為

并利用這30個(gè)交易日的收益率得到

根據(jù)模型(3)得到有效邊界組合權(quán)重

(5)魯棒投資組合策略

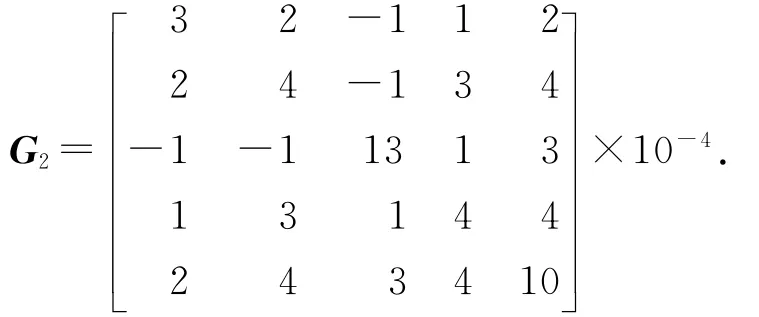

首先考慮t=2(k=1,2)的情形,表明分別由兩個(gè)協(xié)方差矩陣(G1,G2)和兩個(gè)期望收益向量(u1,u2)組成不確定性情景集.在這里,G1,u1和前述的G和u的算法相同.然后通過蒙特卡洛模擬法模擬10 000次得到u2=(0.004 4,0.01),根據(jù)所給的前15個(gè)交易日收益率向量的協(xié)方差矩陣以及后15個(gè)交易日收益率向量的協(xié)方差矩陣分別按0.3,0.7的權(quán)重加權(quán)得到

設(shè)定跟蹤誤差的最大波動(dòng)α1=0.001 4,α2=0.001 6,則通過模型(4)得到的權(quán)重及最優(yōu)解為ˉzl=(0.250 7,0.128 5,0.301 8,0.134 3,0.184 7)′,ˉβL=0.015 3.

根據(jù)上述數(shù)據(jù)結(jié)果可知,通過魯棒策略我們不僅得到了最優(yōu)解,而且求解出較基準(zhǔn)組合和有效邊界組合更為理想的權(quán)重分配,在魯棒策略對(duì)投資組合進(jìn)行優(yōu)化的過程當(dāng)中,我們除了利用多種情景集來表述未來協(xié)方差和期望收益的不確定性,在投資組合多次調(diào)整的情況下依然能夠保持較高的收益率外,同時(shí)也可以避免因協(xié)方差和期望收益的估計(jì)值不準(zhǔn)確所導(dǎo)致的計(jì)算結(jié)果偏離所要的最優(yōu)值,因此,魯棒策略會(huì)盡可能地減少投資管理者在運(yùn)作當(dāng)中所轉(zhuǎn)換的成本.

4 結(jié)論

現(xiàn)今風(fēng)險(xiǎn)資產(chǎn)交易市場,股票的期望收益和協(xié)方差矩陣都具有不確定性,本文利用魯棒策略確定多個(gè)情景集使得投資組合權(quán)重的選擇更加合理,以實(shí)現(xiàn)投資管理者的收益最大化,并添加交易費(fèi)用于模型當(dāng)中,這使得模型更加貼近于大額投資情況下金融市場的實(shí)際交易,最后運(yùn)用LMI驗(yàn)證了附加交易費(fèi)用的動(dòng)態(tài)投資組合魯棒策略的有效性.魯棒優(yōu)化模型的建立使得投資組合的理論得到了相應(yīng)的擴(kuò)展和完善,并且更加符合現(xiàn)實(shí)的市場交易,在投資選擇的實(shí)物當(dāng)中具有非常廣泛的應(yīng)用價(jià)值.

[1] MARKOWITZ H M.Portfolio selection[J].Journal of Finance,1952,7:77-91.

[2] LOBO VANDENBERGHE L,BOYD S,LEBERT H.Second-order cone programming:interior-point methods and engineering applications[J].Linear Algebra Application,1998,284:193-228.

[3] PINARA M C,TUTUNCU R H.Robust profit opportunities in risky financial portfolios[J].Operations Research Letters,2005,33:331-340.

[4] BEN-TAL A,NEMIROVSKI A.Robust convex optimization[J].Mathematics of Operations Research,1998,23:769-805.

[5] GOLDFARB D,IYENGAR G.Robust portfolio selection problems[J].Mathematics of Operations Research,2003:97:1-38.

[6] BEN A.,NEMIROVSKI A.Robust optimization-methodology and applications[J].Mathematics Program,2002,92:889-909.

[7] CHEN W,TAN S H.Robust portfolio selection based on asymmetric measures of variability of stock returns[J].Journal of Computational and Applied Mathematics,2009,232:295-304.

[8] FABOZZI F J,PETR N K,DESSISLAVA A P,et al.Robust portfolio optimization[J].The Journal of Portfolio Management,2007:40-48.

[9] ROLL R.A mean-variance analysis of tracking error[J].Journal of Portfolio Management,1992,18:13-22.

[10] SOYSTER A L.Convex programming with set inclusive constraints and applications to inexact linear programming[J].Operations Research,1973,21:1154-1157.

[11] COSTA O L V,PAIVA A C.Robust portfolio selection using linear-matrix inequalities[J].Journal of Economic Dynamics and Control,2002,26:889-909.

[12] LU ZHAOSONG.Robust portfolio selection based on a joint ellipsoidal uncertainty set[J].Optimization Methods and Software,2011,26:89-104.

[13] BERTSIMAS D,PACHAMANOVA D.Robust multiperiod portfolio management in the presence of transaction costs[J].Computers and Operations Research,2008,35:3-17.

[14] ERDOGANY E,GOLDFARB D,IYENGAR G.Robust active portfolio management[R].Department of Industrial Engineering and Operations Research,Columbia University,USA,CORC Technical Report TR-2004-11,Nov.2006.

[15] HONG-GANG XUE,CHENG-XIAN XU,ZONG-XIAN FENG.Mean-variance portfolio optimal problem under concave transaction cost[J].Applied Mathematics and Computation,2006,174:1-12.

Robust strategy of dynamic portfolio with transaction cost

ZHENG Dong,LIANG Xi-kun

(Hangzhou Institute of Service Engineering,Hangzhou Normal University,Hangzhou 310036,China)

Based on the uncertainty of expected return and covariant matrix of risk assets,the robust strategy for dynamic portfolio with transaction costs is discussed in this paper.The result of empirical analysis by using LMI method was compared with the one of benchmark portfolio and the one of efficient frontier portfolio respectively.As far as the distribution of weights,the robust strategy of dynamic portfolio with transaction costs is more reasonable and the final returns are also better than other models.It is concluded that the models with transaction costs are closer to the actual transaction of financial markets in the condition of large investment.

mean-variance model;portfolio optimization;tracking error;robust;transaction cost

O 221 [學(xué)科代碼] 110·74

A

(責(zé)任編輯:陶 理)

1000-1832(2014)02-0030-05

10.11672/dbsdzk2014-02-007

2013-03-16

國家自然科學(xué)基金資助項(xiàng)目(10971162);浙江省自然科學(xué)基金資助項(xiàng)目(Y6110178);杭州師范大學(xué)研究基金資助項(xiàng)目.

鄭冬(1988—),男,碩士研究生,主要從事金融工程與金融計(jì)算研究;梁錫坤(1968—),男,博士,副教授,主要從事金融工程與金融計(jì)算,算法設(shè)計(jì)與分析,智能信息處理研究.