金融狀況指數的動態特征及其有效性研究

李正輝,鄭玉航

(1.廣州國際金融研究院,廣東 廣州 440100; 2.廣州大學 金融研究院,廣東 廣州 440100;3.湖南大學 金融與統計學院,湖南 長沙 410079)

·金融與保險·

金融狀況指數的動態特征及其有效性研究

李正輝1,2,鄭玉航3

(1.廣州國際金融研究院,廣東 廣州 440100; 2.廣州大學 金融研究院,廣東 廣州 440100;3.湖南大學 金融與統計學院,湖南 長沙 410079)

運用三區制馬爾科夫轉換模型,考量中國金融狀況指數(FCI)的動態變化特征,并采用變參數狀態空間模型,研究金融運行對實體經濟發展的有效作用程度。結果發現:中國金融狀況具有敏感的區制轉換特征以及明顯的非對稱性特征,從而導致了其有效性不斷變化;金融運行的有效作用程度在0.3~0.4之間波動,整體上對實體經濟發展的有效性呈現增強態勢。

金融狀況指數;動態特征;變參數狀態空間模型;有效性

一、引 言

金融服務的首要目的和對象就是實體經濟,其發展歷程也是改進和提升服務實體經濟能力的過程。作為實體經濟的一部分,隨著在經濟的不斷發展,金融業所創造的增加值也迅速上升。2003年,我國金融業增加值為4989.4億元,僅占國內生產總值(GDP)的比重約為3.67%;到2013年,我國金融業增加值已達到33534.8億元,較2003年增加了572.1%,占全部GDP的比重也達到5.92%。其中可以看出金融對經濟增長的貢獻在顯著提高。同時,金融的發展依賴于實體經濟,只有將服務實體經濟作為最終目的,金融才能夠持續發展。因此,金融發展的根本動力就是服務實體經濟,金融運行狀況又直接決定了金融服務實體經濟的能力與有效程度。研究金融運行狀況,確保金融有效服務實體經濟,避免金融業的自我膨脹和循環,是實現經濟發展的必然需要。

首先,國內外眾多學者對金融運行狀況進行了大量的研究。國外學者通常使用模型方法,編制金融狀況指數來反映金融市場運行狀況。Goodhart和Hofmann(2000)在早期的貨幣狀況指數的基礎上,最早將房產價格引入到金融狀況指數,表明指數對通貨膨脹具有良好的預測效果[1];Montagnoli和Napolitano(2004)構建金融狀況指數,發現其對實體經濟具有一定預測能力[2]。國內對金融狀況指數的編制起步相對較晚,陸軍和梁靜瑜(2007)根據中國金融運行的實際情況構建了金融狀況指數,發現其對CPI有較強的預測能力,并且與樣本期內的GDP增長率走勢較為吻合[3];廖信林等(2012)通過使用廣義脈沖響應函數方法,構造了我國的金融狀況指數[4]。徐國祥和鄭雯(2013)通過SVAR模型確定變量權重,構建了量化我國金融狀況整體松緊程度的中國金融狀況指數[5]。

其次,在金融與實體經濟二者關系方面也有較多的研究。Demirhan等(2011)認為金融發展與經濟增長之間存在因果關系,金融發展能夠促進經濟增長[6];Poilly(2010)通過研究貨幣政策沖擊對金融指數的影響,發現金融和實體經濟之間存在關聯性[7];Matheson(2012)通過研究美國與歐元區的金融狀況指數,發現其能夠有效地預測經濟活動[8];Castelnuovo(2013)研究財政政策時,證實了其意外收緊可通過金融狀況指數反映到實體經濟中去[9]。國內伍超明(2004)認為虛擬經濟與實體經濟是基于虛擬經濟與實體經濟規模之比來產生互動影響[10];羅文波(2010)從資本形成與積累的角度指出,在金融深化過程中金融發展與金融體系的適度規模必須與實體經濟相對應,對實體經濟發展的資本積累產生明顯的“擠出效應”[11];周瑩瑩(2011)發現虛擬經濟對實體經濟的整體發展長期作用程度較強,對社會財富效應、實體經濟投資擴展效應的影響顯著[12]。

從上述文獻可以看出,已有文獻構造的金融狀況指數能夠反映金融運行,對經濟活動具有一定的預測作用,但未考慮到金融服務實體經濟的基本功能,同時也缺乏對金融服務實體經濟的動態特征研究,而這對準確描述金融發展是否有效地服務實體經濟具有重要意義;在研究金融與實體經濟的關系中,已有研究側重兩者間的因果關系,而金融運行狀況對實體經濟的有效作用程度缺乏度量,這就難以描述金融服務實體經濟的能力與效果,不利于金融政策的調整。

本文從以下三個方面研究金融服務實體經濟:一是構造金融狀況指數。選擇指標采用主成分分析法,基于金融服務功能構造反映金融服務實體經濟狀況的指數;二是采用MS(3)-AR(0)三區制馬爾科夫機制轉換模型,考慮金融服務實體經濟的動態變化特征,更準確描述金融運行發展狀況及走勢;三是采用變參數狀態空間模型,研究金融狀況指數對實體經濟發展的有效作用程度,為金融運行有效服務實體經濟提供政策參考。

二、金融服務實體經濟的動態特征及其有效性分析

(一)基于MS模型的金融服務實體經濟的動態特征分析

1989年,Hamilton利用MS模型分析了美國經濟周期波動特點,發現美國GNP增長率可用一階馬爾科夫過程在兩個不同區制(擴張和衰退)之間的轉換表示,這種方法能夠較好地刻畫該時期美國經濟周期的非線性動態波動和非對稱性[13]。

根據我國金融運行狀況和Hamilton(1989)[13]的馬爾科夫區制轉換模型(MS-AR model),金融服務狀況的時間序列yt可以表示隨機過程為:

(1)

μSt=μ1S1t+μ2S2t+μ3S3t,μ1<μ2<μ3

(2)

(3)

(二)基于變參數狀態空間模型的金融服務實體經濟的有效性分析

1.基本假設。本文基于以下假設,利用變參數狀態空間模型考察金融服務狀況對實體經濟增長的有效性。

假設一:金融服務與實體經濟增長之間存在因果關系,其作用程度作為有效地主要標準。金融體系發展的最終目的就是為實體經濟進行有效的服務。Poilly(2010)[7]和ErdalDemirhan(2011)[6]研究證實了金融和實體經濟之間的存在關聯性,金融發展能夠促進經濟增長。也可以說,金融服務的發展狀況一定程度上解釋實體經濟的增長情況。將金融服務作為解釋變量,實體經濟增長作為被解釋變量,其回歸系數作為金融服務對實體經濟的作用程度,即有效作用程度。

假設二:金融服務對實體經濟增長的有效作用存在時滯性。金融體系內部政策的實施往實體經濟的傳導并不是實時的反映,需要一定時間的傳導才能有所反映。一般的金融業的指標通常較工業增加值和GDP增速領先1~2個季度(趙麗娜和袁匡濟,2010[14])。同時貨幣政策傳導存在時滯,為保持前瞻性,未來政策制定需要充分考慮當前政策對于未來宏觀經濟的影響。

假設三:金融服務實體經濟的有效程度具有時變性。在金融服務狀況波動存在結構動態變化前提下,即金融服務可能是三區制的結構變化,顯然,固定參數或者說是固定有效程度,不能很好的解釋這一結構性變化。為此,需要變參數狀態空間模型將參數作為不可觀察變量,隨時間的變化而不斷改變,而其自身改變是隨機過程。

2.變參數狀態空間模型的確定。根據假設,在模型變量的選取方面,首先需要反映當前實體經濟發展狀況的指標,如工業增加值;其次需要反映金融服務狀況的指標,這需要根據金融服務實體經濟內涵的界定,構造反映金融服務功能的金融狀況指數。此外,將消費、外需增長作為控制變量引入模型中,在本文中假設它們對實體經濟增長的作用是固定的。根據基本假設和變量的選取,模型的形式如下:

CAIt=αtFCIt-τ+βCPIt+γEXt+ut,ut~(0,σ2)

(4)

式(4)中,CAI是當前的實體經濟發展指數,FCI是金融狀況指數,CPI是國內消費指數,EX是外需增長;τ金融服務對實體經濟增長的效應時滯;αt金融服務實體經濟的作用的時變參數,滿足以下形式的隨機過程:

(5)

其中,β,γ是控制變量國內消費指數和外需增長的固定系數。

三、基于金融服務實體經濟的指數測算

(一)指標的選取及處理

根據金融功能視角下金融服務實體經濟的內涵。選取社會融資規模、M2、利率、股價、匯率指標,編制反映金融服務狀況的金融狀況指數。

社會融資規模(TSF)。選取在2002年1月~2013年6月區間的樣本,并做6個月移動平均處理,以消除季度影響,根據前一個月的融資存量進行正常化處理,實際樣本為2002年7月~2013年6月月度增量數據(其他指標樣本區間相同)。M2指標處理方法與TSF相同,數據均來源于中國人民銀行官方網站。

利率。采用全國銀行間同業拆借市場3個月銀行間利率(3MIR)和一年期基準貸款利率(1YLR)作為銀行間利率和銀行基準貸款利率指標的代理指標,銀行間利率和貸款利率為絕對水平。數據來源于中國人民銀行官方網站。

匯率(NEER)。選取國際清算銀行(BIS)定期公布的月度人民幣有效匯率指數為代理指標,并做同比變動處理,以消除線性趨勢。數據來源于BIS官方網站。

股價(SP)。選取上證綜指月末收盤價為股票價格的代理指標,并取同比增長率處理。數據來源于中國人民銀行官方網站。

(二)金融狀況指數構建

本文采用主成分分析法,計算金融狀況指數各指標的權重如表1所示。

表1 金融狀況指數各指標的權重

注:-表示為負值

因此,金融狀況指數的計算公式為:

FCI=100-26%×TSF-33%×M2+10%×

3MIR+10%×1YLR+19%×NEER-2%×SP

其中,TSF、M2、SP是反映金融狀況指數的負向指標,銀行間利率或一年期基準利率、名義有效匯率是反映金融狀況指數的正向指標。社會融資規模與貨幣供應量在反映金融狀況中所占比重較大,分別為0.26、0.33,說明金融市場的資金支持功能是金融服務狀況的主要表現。編制2002年7月~2013年6月的FCI的變動如圖1所示。

圖1 金融狀況指數的變化趨勢

可以看出,2002~2008年初我國經濟平穩過渡,國內政策同步調整,金融服務實體經濟狀況在平穩中有所收緊。在2007年到金融危機爆發前,國內融資有所收緊,同時匯率溫和走高。2009年期間國內融資大幅度放松,其目的用于抵消全球沖擊。2009年7月份~2011年期間國內外金融狀況再次同步。國內宏觀政策立場加快正常化進程,以遏制過熱壓力,同時人民幣兌美元獲準穩步升值,金融服務實體經濟也在收縮。2012 年一季度~2012 年三季度退出收緊模式,處于放松模式。由于全球需求不振、加之中國經濟硬著陸擔憂升溫,國內融資狀況有所放松。2013年6月隨著銀行間利率飆升,國內渠道開始進入收緊模式。整體上表現出放松、平緩、收緊三種模式(郭瑩瑩,2013[15])。

四、實證分析及結果

(一)金融狀況指數的動態演化特征

1.MS(3)-AR(0)模型參數估計結果。該部分采用本文構造的金融狀況指數,樣本期間是2002年7月~2013年6月,為提高FCI的波動性及靈敏性,金融服務狀況的時間序列處理為yt=ln(FCIt)-ln(FCIt-2)(滯后一期處理后序列不平穩,同時避免處理過程中序列的周期性,即區制變化,采用了取對數后滯后二期處理方法),得到金融狀況指數的波動時間序列。該數據是平穩序列,選擇滯后階數為0。利用極大似然估計,運用GAUSS10軟件,EM算法的參數估計結果見表2。

表2 MS(3)-AR(0)模型的參數估計結果

表2的估計結果顯示,我國金融狀況指數波動的三個區制的波動情況。金融狀況放松區制的波動條件均值為-2.187643,金融狀況平緩區制的波動條件均值為-0.186496,金融狀況收緊區制的波動條件均值為1.148869,三者相差比較大,表現出不同區制之間存在總體差異性。

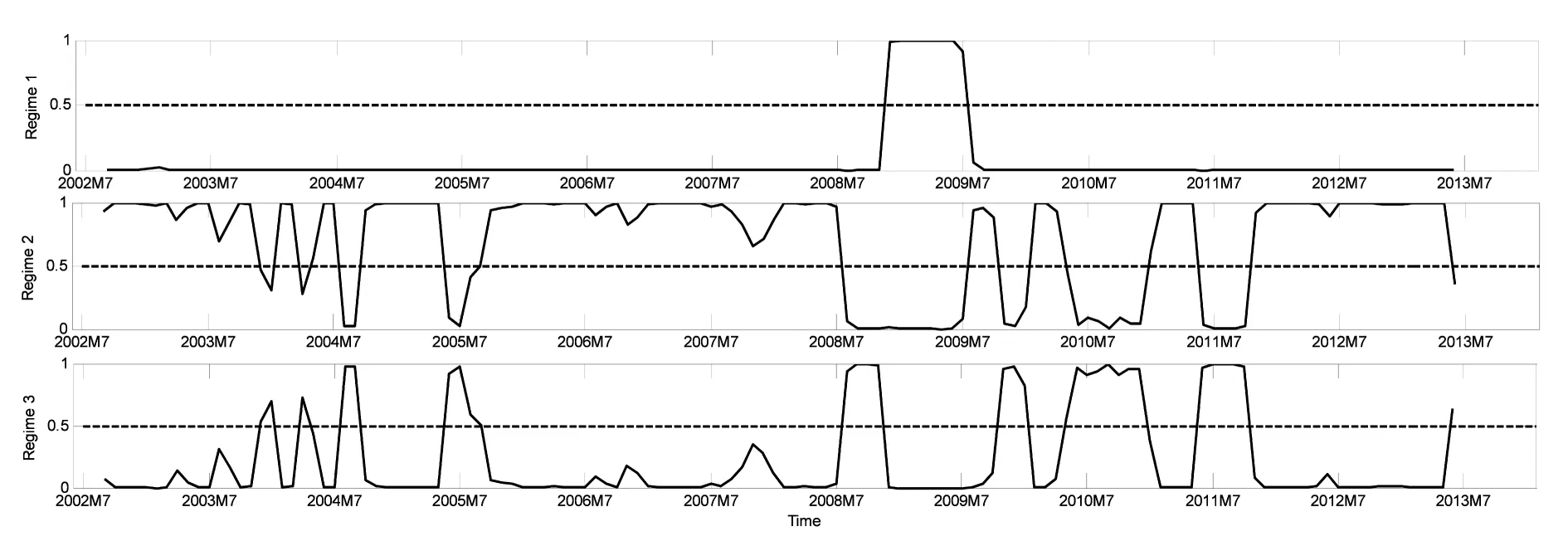

2.金融狀況指數的區制轉換過程。圖2顯示了MS(3)-AR(0)模型估計得到的三區制轉移平滑概率時序圖,根據1/2法則,可以識別出2002年下半年以來的金融狀況指數的動態演化特征,即三區制之間的結構性區制轉移過程。

從圖2三區制動態轉移過程可以看出:總體上,金融狀況指數在平緩和收緊區制之間不斷變化,放松區制出現頻率小。區制動態轉移上,金融狀況指數的三區制轉移能敏感捕捉金融服務狀況的變化。區制1捕捉到金融危機時的金融運行狀況;區制2捕捉到2005年9月~2008年7月中國金融處于這種模式達35個月之久。而在這之后迅速進入2008年7月~2008年12月短暫的金融狀況指數收緊模式(區制3),這表明金融體系服務實體經濟的敏感度在增強,金融危機向實體經濟傳導。2011年11月~2013年5月,中國金融再次經歷一段較長時間的平穩模式,說明我國金融與實體經濟在健康運行。2013年6月,隨著銀行間利率的飆升,中國金融狀況指數開始進入收緊模式。

圖2 三區制轉移平滑概率時序圖

(二)FCI對經濟增長的有效性

1.數據來源及描述。該部分繼續采用本文構造的金融狀況指數作為金融發展狀況的變量。當前經濟增長指數的指標為工業增加值(IAV)月度數據,對數據做季度調整后,取工業增加值的同比增長率作為被解釋變量,該數據來源于中國統計年鑒。消費及外需兩個控制變量選取國內消費指數和出口同比增長率,數據來源中國統計年鑒。

圖3是FCI和工業增加值增長率時間序列圖,可以看出FCI較工業增加值增速領先3~4 個月。

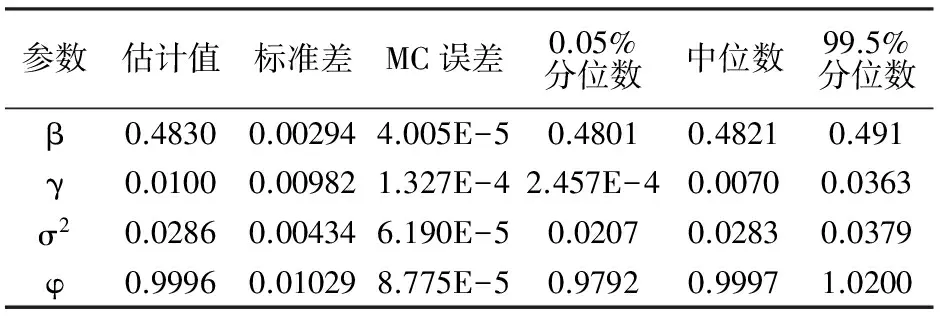

2.變參數狀態空間模型參數估計及分析。考慮到模型估計的現實意義和參數估計迭代的收斂性,選取金融服務對實體經濟增長的效應時滯為3個月。本文模型利用Gibbs抽樣法,選擇兩組初值,在WinBugs軟件中每條鏈運行了12000次抽樣,為消除初始值的影響,將迭代前4000次舍棄,然后用保留后到的8000次抽樣結果來估計各參數的后驗分布。各參數β,γ,σ2,φ的GR統計量隨著迭代次數增加趨近于1,表明抽樣方法的收斂性很好。狀態空間模型參數的貝葉斯分位估計,如表3所示。

圖3 FCI和工業增加值增長率

表3 狀態空間模型參數的貝葉斯分位估計

表3的估計結果可以看出,參數估計的標準差MC誤差都比較小,說明變參數狀態空間模型是有效的。內需仍然是拉動中國經濟增長的主要動力,對實體經濟的增長貢獻0.483,即國內消費每增加1個百分點,經濟增長0.483個百分點。外需對國內經濟增長的拉動是有限的,這與國內經濟結構有關。狀態變量,即金融服務對實體經濟的有效作用程度,其隨機波動過程的參數為0.9996,變化過程如圖4所示。

圖4 FCI對經濟增長的有效作用程度

圖4給出了金融狀況指數對實體經濟的有效的時變作用程度。由于金融狀況指數較實體經濟領先3個月,在參數分布后驗分布中,前3個月參數沒有實體經濟樣本值,故這3個參數是根據先驗分布隨機產生的,在分析中不記作金融服務對實體經濟的有效程度。可以看出,金融服實體經濟的有效作用程度在0.3~0.4之間波動,說明FCI每收緊一個單位,未來一個季度的工業增加值的增速就會下降0.3~0.4個百分點左右。并且表現出金融服務對實體經濟的有效程度在增加。

五、結論

本文在金融功能視角下,構造了金融狀況指數,描述金融服務實體經濟的運作狀況,并運用MS-AR模型描述金融狀況指數的動態變化特征,利用變參數狀態空間模型測量了金融服務對實體經濟的有效作用程度,得到以下主要結論:

一是三區制的轉換區制能較好刻畫金融狀況指數的動態演化過程,并能夠準確地劃分不同區制在不同時間的金融服務實體經濟的運行模式。金融服務運行狀況大部分處于平緩和收緊區制之間轉換,中國金融狀況指數具有敏感的動態調節特征和明顯的非對稱特征。

二是金融狀況指數對實體經濟的有效程度在增加。金融服實體經濟的有效作用程度在0.3~0.4之間波動,呈現增強的趨勢。另外,提升金融服務的有效性應從金融服務功能出發,調整金融運行狀況。

[1] Goodhart C, Hofmann B. Financial variables and the conduct of monetary policy[R]. Sveriges Riksbank Working Paper Series, 2000.

[2] Montagnoli A, Napolitano O. Financial Condition Index and interest rate settings: a comparative analysis[J]. Istituto di Studi Economici Working Paper, 2005,8.

[3] 陸軍,梁靜瑜.中國金融狀況指數的構建[J].世界經濟,2007,30(4):13-24.

[4] 廖信林,封思賢,謝啟超.金融狀況指數對通貨膨脹的動態時變預測——基于馬爾科夫機制轉換視角[J].現代財經,2012,(8):13-22.

[5] 徐國祥,鄭雯.中國金融狀況指數的構建及預測能力研究[J].統計研究,2013(8):17-24.

[6] Demirhan E, Aydemir O, Inkaya A. The direction of causality between financial development and economic growth: evidence from Turkey[J]. International Journal of Management, 2011, 28(1): 3.

[7] Poilly C. Does money matter for the identification of monetary policy shocks: A DSGE perspective[J]. Journal of Economic Dynamics and Control, 2010, 34(10): 2159-2178.

[8] Matheson T D. Financial conditions indexes for the united states and euro area[J]. Economics Letters, 2012, 115(3): 441-446.

[9] Castelnuovo E. Monetary policy shocks and financial conditions: A Monte Carlo experiment[J]. Journal of International Money and Finance, 2013, 32: 282-303.

[10] 伍超明.虛擬經濟與實體經濟關系研究——基于貨幣循環流模型的分析[J].財經研究,2004,30(8):95-105.

[11] 羅文波.金融結構深化、適度市場規模與最優經濟增長——基于資本形成動態博弈路徑的理論分析與經驗證據[J].南開經濟研究,2010(2):98-116.

[12] 周瑩瑩.虛擬經濟對實體經濟影響及與實體經濟協調發展研究[D].中國礦業大學,2011.

[13] Hamilton J D. A new approach to the economic analysis of nonstationary time series and the business cycle[J]. Econometrica: Journal of the Econometric Society, 1989: 357-384.

[14] 趙麗娜,袁匡濟.我國宏觀經濟先行指標、一致指標和滯后指標研究[J].東方企業文化,2010,(4):234.

[15] 郭瑩瑩.國內外金融危機預警模型述評[J].科學決策,2013,(10):63-80.

(責任編輯:鐘 瑤)

Research on the Dynamic Characteristics and Effectiveness of the Financial Conditions Index

LI Zhenghui1,2,ZHENG Yuhang3

(1.GuangzhouInternationalFinanceInstitute,Guangzhou440100,China; 2.AcademyofFinanceResearch,GuangzhouUniversity,Guangzhou440100,China;3.CollegeofFinanceandStatistics,HunanUniversity,Changsha,Hunan410079,China)

The Markov switching model with three regimes is used to research the dynamic change of China's financial condition index (FCI), and the state space model with varying parameters is used to analyze the effectiveness of financial operation on real economy. The result shows that China's financial condition has sensitive regime switching characteristics and obviously asymmetric characteristics, which leads to continuous change of its effectiveness. Besides, the effectiveness of financial operation is fluctuated between 0.3 and 0.4, and the effectiveness of the overall financial condition influences real economy development presents enhanced situation.

Financial Condition Index; Dynamic characteristics; State Space Model with varying parameters; Effectiveness

2014-11-12

教育部新世紀優秀人才支持項目(NCET-12-0173)、國家社科基金重點項目(14ATJ004)、中國博士后特別資助項目(2014T70765)、中國博士后基金項目(2013M531)、2014年廣東省扶持金融產業專次《廣州國際金融研究院建議》項目

李正輝(1974—),男,湖南衡陽人,廣州國際金融研究院,廣州大學金融研究院教授,博士生導師,研究方向:風險管理與金融統計、宏觀經濟統計。

F222

A

1003-7217(2015)04-0039-06