中美股市暴漲暴跌比較分析

吉玉榮

(南京審計學院,江蘇 南京 210000)

2014年7月以來,中國的股市經過了一個暴漲暴跌的過山車走勢,上證指數從2014年7月初的2000點左右,不到一年時間漲到了2015年的5178點,漲幅高達150%多,漲幅全球第一,但是從2015年6月12日的5178到2015年8月26日的最低點2850,短短的兩個月跌幅42%,中間經歷了兩波千點殺跌,大部分股票已經腰斬,甚至很多股票跌幅70%、80%,這樣的跌幅還是發生在政府強力救市的前提下,不然后果不堪設想,眾多的機構和大戶在這樣的股災中消失,那么中國的股市為何發生這樣大的暴漲暴跌?

一、中美股市暴漲暴跌的比較

(一)暴漲暴跌的天數比較

為便于進行比較,本文擬選取2007年10月10日至2015年11月2日美國道瓊斯工業股票指數、標準普爾500指數,中國選取深圳成分股指數、滬深300指數分別與之相比,暴漲暴跌的幅度分為3%和5%兩種。

道瓊斯工業平均指數由《華爾街日報》編輯部編制維護,其成份股的選擇標準包括:成份股公司持續發展,規模較大、聲譽卓著,具有行業代表性,并且為大多數投資者所追捧。目前,道瓊斯工業平均指數中的30種成份股是美國藍籌股的代表。

深證成份股指數是深圳證券交易所編制的一種成份股指數,是從上市的所有股票中抽取具有市場代表性的40家上市公司的股票作為計算對象,并以流通股為權數計算得出的加權股價指數,綜合反映深交所上市A、B股的股價走勢。2015年5月20日后樣本擴大為500只。

標準普爾500指數是記錄美國500家上市公司的一個股票指數。這個股票指數由標準普爾公司創建并維護。標準普爾500指數覆蓋的所有公司,都是在美國主要交易所,如紐約證券交易所、Nasdaq交易的上市公司。采用加權平均法進行計算,以股票上市量為權數,按基期進行加權計算。與道·瓊斯工業平均股票指數相比,標準·普爾500指數具有采樣面廣、代表性強、精確度高、連續性好等特點。

滬深300指數則是反映滬深兩個市場整體走勢的“晴雨表”。指數樣本選自滬深兩個證券市場,覆蓋了大部分流通市值。成份股為市場中市場代表性好,流動性高,交易活躍的主流投資股票,能夠反映市場主流投資的收益情況。滬深300指數以規模和流動性作為選樣的兩個根本標準,并賦予流動性更大的權重。

這4個指數中,深圳成指與道瓊斯指數相類似,滬深300指數與標普500指數相類似。

從表1可以看出,2007年10月10日至2015年11月2日這段期間,在漲幅上,無論是漲幅大于5%還是3%的周期數上,中國的股票指數,無論是深圳成指還是滬深300指數,都遠遠大于美國的相應股票指數,在跌幅周期上也發現了相同的現象,但是在單日最大漲幅上,無論是道瓊斯指數還是標普500指數,均高于國內的指數,在單日最大跌幅上,標普500最高,而道瓊斯指數卻最低,中國的兩指數排中間,這種情況主要是因為美國股票交易每天不設漲跌幅限制,而中國的股票每天有10%的漲跌幅限制。

表1 中美股市漲跌幅度比較

(二)漲跌幅區間比較

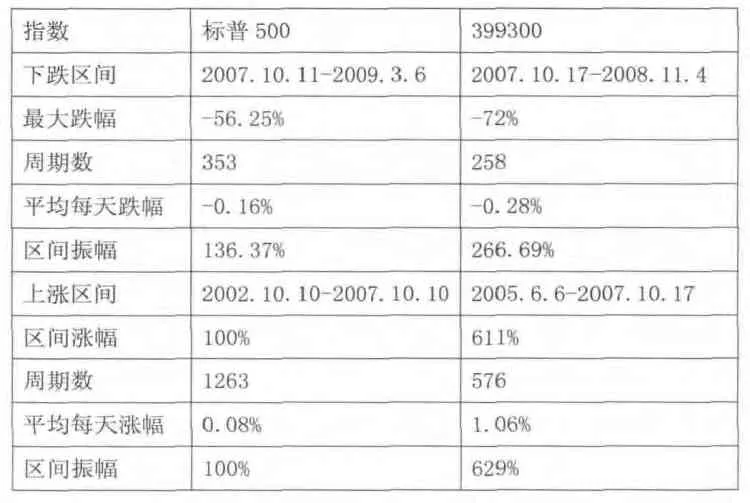

這里分別選取標準普爾500和滬深300的一段上漲周期和下跌周期,其中標準普爾指數上漲周期為2002年10月10日至2007年10月10日,共5年,周期數1263,區間漲幅100%,平均每天漲幅0.08%;而相應時期中國的這段上漲周期從2005年6月6日至2007年10月17日,約兩年零四個月,周期數576,區間漲幅611%,平均每天漲幅1.06%。

在下跌區間上,標普500選取2007年10月11日至2009年3月6日,時間1年多,周期數353,區間跌幅56.25%,平均每天跌幅0.16%,而中國滬深300指數下跌區間為2007年10月17日至2008年11月4日,周期數258,區間跌幅72%,平均每天跌幅0.28%。

由此可以看出,美國股市明顯的是上漲周期長,下跌周期短,即牛長熊短,中國的股市從這些數字上雖然也反映了這個特點,但是如果我們把中國股市的全部區間拿出來看時,卻發現就不是這個特點了,中國的滬深300指數在2008年11月4日1606.73點見底后上漲到2009年8月4日3803.06點后一路下跌,一直跌到2013年6月25日最低點2023.17點,區間達4年,這樣長的下跌周期在美國1985年后的股市里就從來沒有過,美國1985年后下跌周期最長也就2年,而上漲周期卻可以持續五六年,甚至更長,19世紀80年的上漲周期一直延續到2000年,期間雖有下跌周期,甚至是暴跌,但都沒有影響大趨勢上的上漲。

那么為何中美股市出現如此大的差異呢?是中國的經濟發展不好嗎?事實是否定的,中國經濟在中國股市2009年到2013年熊市期間一直保持7%以上的增長率,遠高于美國經濟增長率,在世界上這個增速都是位于前列的,但是股市卻相反,熊冠全球,又是為什么?

二、中國股市暴漲暴跌的原因分析

(一)中國的股市還缺乏有效的做空機制

美國的股票是可以做空的,而中國的股票在在2010年之前是缺乏做空機制的,在2010年股指期貨和融資融券推出后,中國股市才有了做空機制,但是目前的做空機制里,股指期貨門檻相對比較高,一般投資者是不方便進行交易的;融資融券里融資和融券實際是不對等的,融資只要投資者所在的證券公司有資金實力就可以進行,雖然證監會規定了融資限額不得超過凈資本的4倍,但是證券公司是可以通過增發等方式提高自有資本金進而提高融資限額的,但融券就不一樣了,融券理論上是投資者所在的證券公司得有相應公司的股票才能進行融券,而這個要求就很高了,通常你覺得行情不好需要融券的時候,融券的額度早就沒了,因為證券公司里相應的股票早就賣了,融券數量較多的時候又是不需要融券的時候。因此如果從融資融券的角度來講,投資者更多的是從事融資,融券數量相當有限,事實上也確實如此,特別是目前可以融券的只是少部分品種,很多的垃圾股基本是不可能進行融券賣出的,2014年至2015年的上漲中,融資余額不斷創出天量的新高,而融券余額卻一直寥寥無幾,因此就出現了在短短一年不到的時間里,上證指數就從2000點上漲到了5178點,漲幅高達150%。其中很多的垃圾股也是雞犬升天,在大盤上漲時瘋狂炒作拉升,吸引刺激眾多的資金進來跟風,而一旦趨勢轉為下跌,又會瘋狂出逃砸盤,進而引起更多的恐慌賣出;如果能有有效的做空機制,相應一些股票的炒作者肯定會心有忌憚,從而就不敢亂炒作垃圾股,對大盤的上漲就會有所沖銷,因此在將來下跌時的影響也會縮小,這樣會是股市整體的漲跌幅有所縮小。

表2 中美股市區間漲跌幅比較

(二)投資者不成熟

表3 上交所各類投資者交易額所占比例(%)

由表3可以看出,上交所從2011年到2013年各類交易者交易金額占比中,個人賬戶交易金額均占80%以上;在深交所,也可以得出相同的結論。深交所《2012年度股票市場績效報告》的數據(2012年)表明:第一,持有市值占比方面,個人投資者持有市值占總市值的42.8%,專業機構持有市值比例為18%,一般法人持有市值比例為39.2%;第二,交易金額比例方面,個人投資者交易金額占總交易金額的85.6%,專業機構交易金額比例為9.8%,一般機構交易金額比例為4.6%。這些數據表明,深交所在持有市值和交易金融占比兩方面,都是散戶為絕對主導,因此可以說,中國股市由散戶主導。

(三)中國的監管思路還不夠成熟

中國的股市只有短短的20多年,股市不成熟,股市監管思路也還沒有成熟,這在今年股市的暴漲暴跌中,體現的尤為淋漓盡致,在2014年7月到2015年6月的上漲中,監管者放任融資融券余額、場外配資的不斷增加,沒有在狂熱之前給予適當降溫以至于后面發現不得不降溫時,這時股市已經進入瘋漲150%的高位(如果從深圳綜合指數來看漲幅高達200%),雖然此時監管者已經意識到必須清理場外配資,但是監管者卻根本不清楚場外配資到底有多少,在清理場外配資導致股市大跌的6月底前,證監會發言人還肯定地說這只是股市的自我調整,并不認為股市會跌到多深,當然出現后面恐慌的千股跌停時,這才意識到問題的嚴重性,可惜這時已經引起了市場的恐慌,并出現了場外配資的強平連鎖反應,即使證監會帶領證券公司聯合救市,也沒能止住市場的恐慌下跌。因此,A股的監管層也需要多多研究美國股市的成功經驗。

三、避免股市暴漲暴跌的建議措施

(一)完善股市做空機制

為了制約垃圾股的瘋狂炒作,應該完善相應的做空機制。可以將現在的融券范圍擴展至所有股票,這樣一些機構在炒作這些垃圾股時就會心存忌憚,因為瘋狂拉升這些沒有業績支撐的股票最后自己也賺不到,因為拉到一定高度,就有做空的資金進來賣,這樣就不會出現現在很多所謂瘋狂炒作的妖股,因而也避免出現瘋狂炒作后的瘋狂砸盤,個股一定程度上就避免了暴漲暴跌,這樣就使得大盤的暴漲暴跌也會變少。

(二)壯大機構投資者力量

目前的股市交易量里散戶占了80%,這反映了很多散戶是追漲殺跌的短線交易模式,這助長了暴漲暴跌。如果管理層通過多種渠道引入足夠多的機構投資者,比如盡快引入養老保險資金這樣的長線投資者,還可出政策鼓勵壯大公募、私募基金,開放更多的外國投資資金。機構投資者的操作相對比較理性,有足夠的實力去進行調研,因而機構投資者更多的會從價值投資的角度去考慮上市公司,這樣也會使得真正致力于提高公司價值的公司脫穎而出,也進一步使得垃圾公司失去市場,從而使股票更健康良性。

(三)監管層也需要不斷提高監管水平

2015年股市的暴漲暴跌監管層的認識措施不到位也是非常重要的一個原因,如果監管層在股市在走向過熱苗頭剛出現的時候就逐漸地減壓規范,那么股市也不至于跌的那么恐怖,因此,作為證券市場監管者,需要學習美國監管方面的經驗和教訓,結合中國股市的實際,深入調研,充分了解掌握中國股市的實際數據,這樣才能有的放矢,從而把握好股市的節奏健康運行。

[1]盧林華.我國股市暴漲暴跌的系統成因[J].法制與經濟.2009(6).

[2]陳國進.機構投資者是股市暴漲暴跌的助推器嗎.金融研究.2010(11).

[3]趙紅等.中國A股市場暴漲暴跌的制度性原因及對策[J].十堰職業技術學院學報.2008(5).

[4]王擎.股市暴漲暴跌的界定及比較.財經科學.2011(8).

[5]韓國勇.中國股市為何暴漲暴跌[J].經營管理者.2009(16).