國際石油價格與中美股票市場間的信息溢出研究

宋科艷

摘 要:本文采用最新發展的非線性Granger因果檢驗——非參Tn統計量,對國際石油價格沖擊與中美股票市場間的信息溢出展開研究。結果表明,國際石油價格和中美股票市場指數存在顯著的非線性動態變化特征,傳統的線性Granger檢驗存在明顯偏誤,國際石油價格與中國股票市場雖然不具有線性溢出關系,但是國際石油價格沖擊對中國股票市場具有顯著的非線性影響,而且中國股票市場對國際石油價格也具有微弱的非線性先導作用。與此相對,國際石油價格與美國股票市場之間存在顯著的線性和非線性雙向溢出關系。

關鍵詞:國際石油價格;股票市場;信息溢出;非線性Granger因果檢驗

中圖分類號:F832.51 文獻標識碼:A 文章編號:1000-176X(2015)02-0044-08

一、引 言

隨著中國經濟的快速發展,中國的石油消費總量日益增長,1993年中國成為石油凈進口國,2003年中國超過日本,成為全球第二大石油消費國,隨著中國城市化的推進和經濟的快速發展,中國對石油的需求也將不斷增長,從而對進口石油的依賴度也會越來越高。中國原油進口金額在2012年已達2 206.7億美元。而且,除了2009年因為受到國際金融危機的影響,原油進口額有一個比較明顯的降幅外,中國石油進口額1996—2012年具有顯著的上升趨勢,這意味著中國經濟受到國際石油價格波動的影響會越來越明顯。同時,股票市場是宏觀經濟的晴雨表和風向標,股票市場價格一定會受到國際能源價格的影響。而且,一個成熟有效的股票市場能夠反映人們對未來經濟基本面的預期,股票市場價格對國際能源價格也應具有先導作用。

中國股票市場經過二十多年的發展,目前已成長為全球第二大股票市場,也是最大的新興市場。但是,中國股票市場的“政策市”特征和高投機性仍然存在。,雖然經過股權分置改革,中國股票市場的有效性得到顯著提升,但目前中國股票市場在很多方面還不太成熟,管理也待進一步規范完善。那么,中國股票市場能夠反映中國經濟對進口石油的依賴性嗎?國際石油價格對中國股票市場的影響力有多大?而且,中國經濟快速發展提高了對全球石油的需求量,中國股票市場是否對國際石油價格也具有信息溢出效應?對這些問題的回答,不僅有助于中國監管當局制定科學合理的宏觀金融監管政策,而且有利于中國政府準確地評估國際石油價格波動風險,保障能源安全,為進一步深化國內石油定價機制改革提供理論依據。

目前針對中國股票市場與國際石油價格的研究還很缺乏[1]-[4]。而且,現有大部分研究都認為國際石油價格對中國股票市場整體的影響不顯著,這有別于國際經驗。同時,國內外學者大都采用VAR或VECM模型,就國際石油價格對股票市場價格的線性影響進行分析,對二者之間非線性關系展開研究的文獻還非常稀缺[5-6],忽視變量之間潛在的非線性因果關系,采用傳統的線性檢驗方法進行分析,其研究結論可能存在顯著的偏誤[7-8-9],同時國際石油價格和股票市場價格的變動趨勢常常具有顯著的非線性特征。

有鑒于此,本文采用最新發展的非線性Granger檢驗方法——Diks和Panchenko提出的非參Tn統計量,就國際石油價格與中美股票市場間的非線性溢出關系進行分析,以正確評價國際石油價格變動對中國股票市場的影響。選擇中美股票市場作為研究對象主要基于以下三點考慮:第一,美國是全球最大的石油消費國,中國目前是全球第二大石油消費國,而且兩個國家都是石油進口國,具有可比性。第二,中國股票市場歷經二十余年的發展,目前還不太成熟,而美國股票市場則經過二百多年發展,已經比較成熟規范,通過比較研究可以考察國際石油價格對成熟市場和不成熟市場的異質性作用。第三,美國是最大經濟體,也是最大的發達國家,與此相對,中國是全球最大的發展中國家,經濟總量現已超過日本躍居世界第二,研究國際石油價格沖擊對中美股票市場的影響具有重要的理論意義和現實價值。

二、文獻回顧

國際上針對股票市場與國際石油價格之間關系的研究起步較早,成果較為豐富,主要從三個層面展開,即國際石油價格與股票市場整體的關系、國際石油價格變動對不同行業的影響以及特定行業中對公司股票的影響。

從整個市場層面,學術界最早對石油價格和股票市場的研究是從資產定價的角度,將石油價格作為一個定價因子引入到多因子模型中。Chen 等[1]對美國股票市場收益率的影響因素進行了分析,認為沒有證據表明石油價格風險是股票價格的定價因子。Hamao[2]采用日本股票市場數據研究得到同樣的結論。Kaneko和Lee[3]采用更新的美國和日本股指數據,發現石油價格風險能夠作為一個因子影響日本的股票市場收益率。Ferson和Harvey[4]基于全球的視角,采用18個國家或地區的股指收益率,得到了石油價格風險對各個股指收益率均具有顯著影響,只是影響程度不同的結論。

基于市場層面,將石油價格和股票價格作為主要內容進行直接分析是從20世紀90年代中后期開始的。Jones和Kaul[5]發現美國、加拿大、日本和英國股票市場的收益率受到石油價格沖擊的影響,不利的石油價格變動會影響該國的宏觀經濟和企業預期現金流,進而對其股票市場產生負面影響。Huang等[6]采用雙變量VAR模型研究了石油期貨價格與美國股票價格之間的關系,其結果表明股指收益率不是石油期貨收益率的Granger原因,石油期貨價格對于市場綜合指數的影響不大,僅對石油板塊股指具有先導作用。Sadorsky[7]基于美國的月度數據,通過四變量VAR模型,基于預測誤差方差分解方法來評估石油價格變動與股票市場之間的溢出效應,研究發現石油價格沖擊能夠解釋一定比例的股票收益率預測誤差方差,而且石油價格變動對股票價格的影響具有非對稱特征,石油價格上漲的影響要大于石油價格下跌的影響。Papapetrou[8]采用VAR模型的脈沖響應函數,發現石油價格是解釋希臘股票價格變動的一個重要因素,石油價格上升會對股票收益率產生不利影響。Basher和Sadorsky[9]研究結果顯示國際石油價格變動能夠顯著影響新興國家的股票市場收益率。Apergis和Miller[10]則將石油價格變動分解成石油供給沖擊、全球總需求沖擊和全球石油需求沖擊等三個結構性沖擊,其中全球石油需求沖擊代表的是石油市場的異質性特征,發現股票市場收益率對石油市場沖擊的反應雖然統計上顯著,但對經濟的影響幅度很小。

隨著研究進一步深入,部分學者分析了石油價格變動對石油進口國和石油出口國(生產國)股票市場的異質性作用。Park和Ratti[11]利用美國和13個歐洲國家的樣本,發現石油價格變動對于挪威股票市場的影響不同于其他國家,這與理論預期相一致,石油價格上漲可以為石油生產國挪威帶來額外的收入和財富,其影響不同于石油進口國。Bjrnland[12]進一步認為如果石油收入能夠輸回到經濟中,高油價將導致更高水平的經濟活動,油價上漲10%導致挪威股票市場的回報率上漲2.5%,支持總財富和需求傳導渠道。Ramos和Veiga[13]則進一步區分了石油進口國和石油出口國,認為石油價格上漲對石油進口國的股票市場將產生負面效應,但對石油出口國股票市場的影響卻是正向積極的,而且統計檢驗顯示石油價格變動只對石油進口國的股價具有非對稱的影響。

此外,部分學者對股價與油價之間的長期關系進行了研究,比如,Miller和Ratti[14]采用6個OECD國家1971年1月至2008年3月數據,利用VECM模型,研究發現1970年1月至1980年5月和1988年2月至1999年9月股票市場指數對于石油價格上漲的長期反應是負向的,但是1980年6月至1988年1月這種影響在統計上卻不顯著,而在1999年9月以后則不存在負向的長期均衡關系。

基于行業視角,Faff和Brailsford[15]發現國際石油價格沖擊對澳大利亞不同行業股票的影響是不同的,石油、天然氣和多元化資源行業的股票對于石油價格上漲具有正向的顯著反應。El-Sharif 等[16]發現石油價格對英國石油和天然氣部門的股票回報率具有正向顯著影響,對其部門股票市場收益率的影響微弱。Nandha和Faff采用35個全球行業指數,研究發現石油價格上漲對除采礦業、石油和天然氣行業以外的其他行業股票的收益率都有負面影響。

采用特定行業的公司股票數據,Al-Mudhaf 和 Goodwin[17]研究了紐約證券交易所29家石油企業的股票收益率,發現石油價格沖擊對這些企業股票的事后收益率具有顯著的正向影響。Sakellaris[18]采用美國4個行業三百多家企業的數據,發現兩次石油危機中石油價格上漲顯著降低了企業股票的超額收益,而且第一次石油危機的不利影響要大于第二次。Sadorsky[19]通過對加拿大石油和天然氣公司股票的研究表明,國際石油價格上漲能夠提高這些公司股票的收益率。

綜上所述,國外學者針對石油價格和股票價格關系的研究普遍認為,石油價格變動能夠影響股票市場收益率,且對石油進口國和出口國的影響方向恰好相反。而且,石油價格變動對股票市場整體的影響具有非對稱特征,石油價格上漲的影響要大于下跌的影響。從行業和企業層面來看,由于行業性質不同,國際石油價格與石油和天然氣等行業、企業的股票收益率存在正相關關系,油價上漲能夠提高其股票回報率,對其他行業的影響則為負向。

目前,針對國際石油價格變動對中國股票市場影響的文獻還比較缺乏。金洪飛和金犖[20]采用VAR-GARCH模型研究發現中國股票市場與國際石油價格既不存在任何方向的收益率溢出,也不存在任何方向的波動率溢出。劉湘云和朱春明[21]同樣發現二者之間的溢出效應十分微弱且不穩定,但2007年以來國際石油價格變動對中國股票市場的均值和波動溢出效應有所增強。Cong 等[22]考察了國際石油價格對中國滬深分市場股指、10行業指數以及中石油等4家石油企業股票的影響,結果發現,國際石油價格沖擊對除制造業指數和部分石油公司股票以外的大多數股票指數不存在顯著影響。

基于行業視角,金洪飛和金犖[23]研究了國際石油價格對中國14個行業指數收益率的影響,結果顯示,國際石油價格對中國石油和天然氣行業的股指收益率具有顯著的正向影響,對汽車和零件等7個行業的股指收益率具有負向影響,對其他行業的影響則不顯著。郭國峰和鄭召鋒[24]則重點考察了國際能源價格波動對中國股票市場整體以及分行業指數的影響,其研究發現國際能源價格波動對中國股票市場的整體影響并不顯著,但對滬深分市場的效應卻是顯著的。能源價格波動對石油和天然氣等7個行業的股指收益率具有顯著影響,其他行業的股指收益率則對國際能源價格波動沒有顯著反應。

總的來看,目前針對國際石油價格變動對中國股票市場影響的研究還相對較少,現有的研究結論似乎也與國外研究不同。而且國內外學者就股票價格與國際石油價格關系的相關研究大都采用基于VAR模型或VECM模型的線性Granger檢驗、方差分解或者脈沖響應函數,其假定國際石油價格對股票市場價格的影響是線性的。這些研究存在較為明顯的局限性,對國際石油價格與股票價格之間非線性關系展開分析的研究非常缺乏。

三、研究方法與樣本數據

1.非線性Granger因果關系檢驗

近年來,隨著非線性研究方法的不斷拓展,當時間序列呈現出非線性動態變化特征時,傳統的Granger因果關系檢驗方法將無法識別變量之間的非線性因果關系,因此,更為重要的是,忽視變量之間潛在的非線性因果關系,因此,采用傳統的線性檢驗方法進行分析,其研究結論存在顯著的偏誤[26-27-28]。同時經濟變量常常具有非線性特征,非線性Granger因果關系檢驗能全面、精確地把握變量之間的相互關系。

Baek和Brock[29]基于關聯積分(Correlation Integral)原理,提出了一種非參數檢驗方法,用以揭示變量之間的非線性Granger因果關系。Baek和Brock首先通過VAR模型將變量之間的線性依存成分過濾掉,然后對殘差進行非線性的Granger因果檢驗。然而,該方法存在嚴格的假設條件,即序列之間相關獨立并且服從獨立同分布。Hiemstra和Jones[26]在Baek和Brock的基礎上,對原有統計量進行了修正,進一步放寬了假設條件,允許序列存在弱相關性,H-J檢驗被廣泛用于經濟學和金融學的實證研究中。然而,Diks和Panchenko[25]發現H-J檢驗存在過度拒絕問題,模擬實驗的結果表明,H-J檢驗拒絕原假設的概率隨著樣本的增加而不斷增加,存在嚴重的顯著性水平扭曲。Diks和Panchenko[25]提出的非參Tn統計量,有效地克服了這一問題,得出的結論更加穩健可靠,其研究成果得到了學術界的廣泛重視,被用于經濟學和金融學的相關研究中,取得了顯著的研究成效。

下面就非參Tn統計量的原理進行簡要介紹:

Granger因果關系檢驗是現代計量經濟學的重要方法,并且在經濟學和金融學的研究領域得到了廣泛應用。對于兩個平穩的時間序列{Xt,Yt,t=1,…,T},如果Xt當期和過去的觀測包含Yt未來觀測的信息,則Xt是Yt的Granger原因;若不包含,則Xt不是Yt的Granger原因。令FX,t和FY,t分別為Xt和Yt在t期及以前的信息集,如果Xt不是Yt的Granger原因,那么:

(Yt+1,…,Yt+k)(FX,t,FY,t)~(Yt+1,…,Yt+k)FY,t (1)

在實際分析中,研究者常常分析k=1時的情形。傳統Granger檢驗常在VAR系統下展開,通過F檢驗來確定是否存在Granger因果關系,假定條件均值為線性的參數模型。

Diks和Panchenko(2006)提出的非參Tn統計量不僅克服了傳統線性Granger因果檢驗的局限性,而且有效解決了H-J檢驗的過度拒絕問題,目前得學術界的廣泛關注,應用到經濟金融學的相關研究中。

令XlXt=(Xt-lX+1,…,Xt),YlXt=(Yt-lY+1,…,Yt),其中,lX≥1,lY≥1,在原假設H0不存在Xt到Yt的Granger因果關系時,信息集XlXt并不包含Yt+1的相關信息,即:

Yt+1|(XlXt;YlYt)~Yt+1|YlYt (1)

為了表達方便,不妨假定lX=lY=1,且移去時間下標。令Zt=Yt+1,Wt=(Xt,Yt,Zt),式(1)表示Z在給定(X,Y)=(x,y)時的條件分布與Z在給定Y=y時的條件分布相同,采用聯合分布密度函數,式(1)可進一步表示為:

fX,Y,Z(x,y,z)fY(y)=fX,Y(x,y)fY(y) fY,Z(y,z)fY(y) (2)

Diks和Panchenko[25]通過研究表明,在不存在Xt到YtGranger因果關系的原假設下,式(2)意味著以下關系式成立:

q≡E[fX,Y,Z(X,Y,Z)fY(Y)-fX,Y(X,Y)fY,Z(Y,Z)]=0 (3)

令W(Wi)為Wt=(Xt,Yt,Zt)在Wi處的局部密度函數的估計值:

W(Wi)=(2ε)-dWn-1∑j,j≠iIWij(4)

在式(4)中,IWij=I(‖Wi-Wj‖<εn),I(·)是指示函數,εn是與樣本容量相關的帶寬參數。得到局部密度函數估計值后,就可以構建非參數Tn統計量進行非線性Granger因果關系檢驗:

Tn(ε)=(n-1)n(n-2)∑i(X,Y,Z(Xi,Yi,Zi)Y(Yi)-X,Y(Xi,Yi)Y,Z(Yi,Zi)(5)

Diks和Panchenko[25]證明了非參數Tn統計量收斂于正態分布,Tn(ε)通過帶寬參數的自動調節考慮了條件分布變化,有效解決了H-J檢驗拒絕原假設的概率隨著樣本容量增加而不斷增加的問題。

n(Tn(εn)-q)SndN(0,1) (6)

2.樣本數據

鑒于中國在2003年超過日本成為全球第二大石油消費國,本文選擇2003年1月1日至2014年5月31日的周數據,共計596周,利用周數據可以有效解決中美股票市場交易非同步問題。采用的指數為美國標普500指數和中國上證綜合指數,國際石油價格數據采用WTI原油(美國西德克薩斯輕質原油)現貨價格,考慮到結果的穩健性,本文同時采用歐洲北海布倫特原油(FOB)現貨價格作了穩健性分析。標普500指數和上證綜合指數來自于同花順IfinD數據庫,國際石油價格來自美國能源信息署(EIA)網站。股票指數和石油價格數據均做了自然對數變換,分別用LnPUS、LnPCN和LnPoil表示上證綜合指數、S&P500指數和國際石油價格。

圖2給出了中美股票市場指數和國際石油價格2003—2014年以來的動態變動趨勢。由于受到國際金融危機和石油危機等多種因素的作用,國際石油價格和中美股指從2003—2014年都存在明顯的結構斷點,其變化趨勢具有顯著的非線性特征,傳統的線性Granger檢驗未能考慮變量的非線性動態變化趨勢,進而無法捕捉變量之間的非線性溢出關系,其結論很有可能存在偏誤。

四、經驗結果與分析

1.單位根檢驗

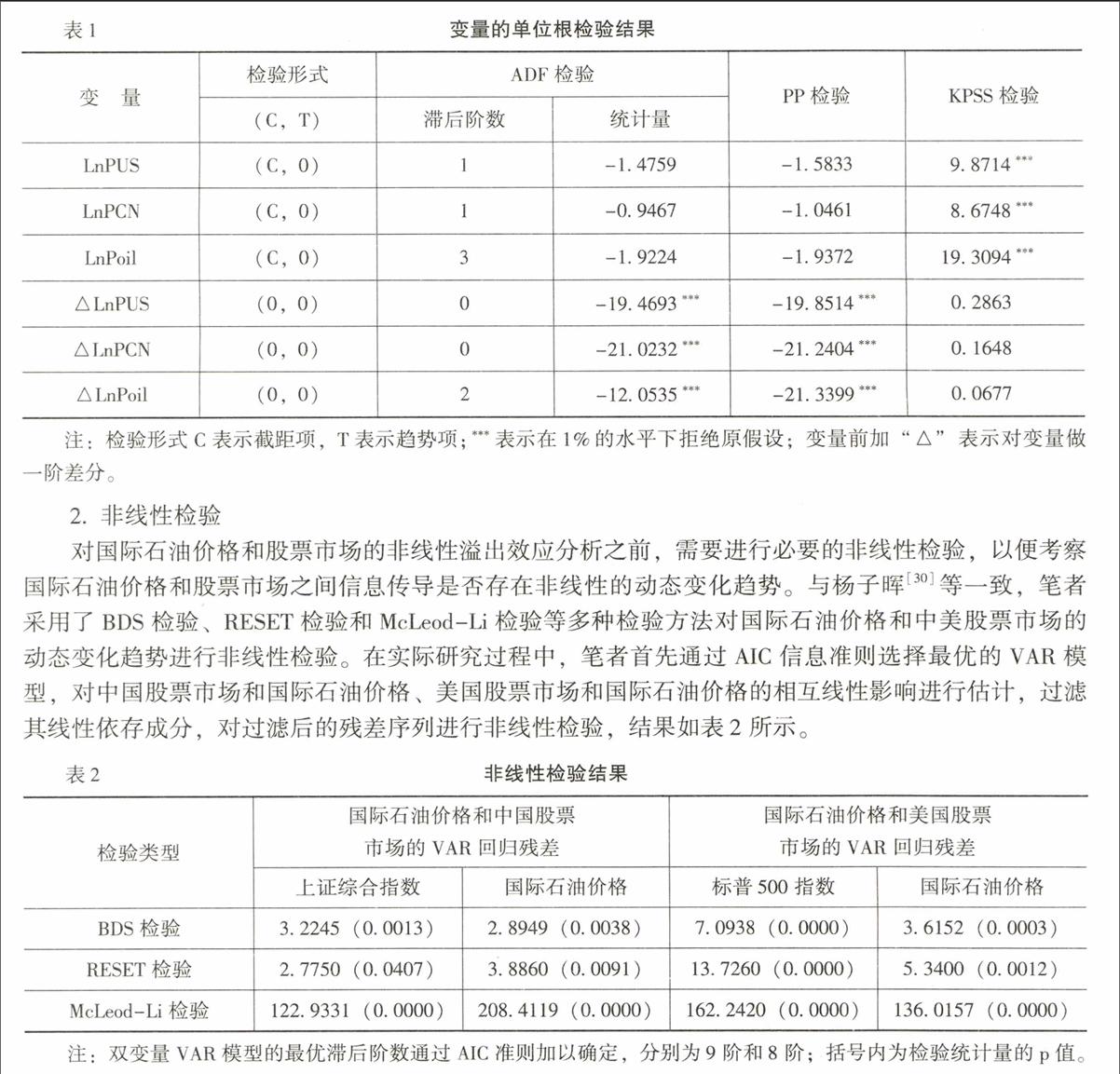

為了合理地構建模型,本文首先采用ADF單位根檢驗對變量LnPUS、LnPCN和LnPoil的平穩性進行分析,考慮到ADF檢驗容易受到樣本容量和滯后階數的影響,其犯第二類錯誤的可能性較高,本文同時采用PP檢驗和KPSS檢驗結果作為參照。ADF和PP檢驗的原假設是序列存在單位根,而KPSS檢驗的原假設是序列是平穩的。

表1給出了單位根檢驗結果,三種不同方法得到的結論完全一致,上證綜合指數,S&P 500指數和國際石油價格的自然對數序列存在單位根,其一階差分序列為平穩序列,所以,LnPUS、LnPCN和LnPoil為一階單整過程。因此,本文對三個變量都進行一階差分獲得平穩變量,后續的非線性檢驗和非線性Granger因果檢驗均在此展開。

2.非線性檢驗

對國際石油價格和股票市場的非線性溢出效應分析之前,需要進行必要的非線性檢驗,以便考察國際石油價格和股票市場之間信息傳導是否存在非線性的動態變化趨勢。與楊子暉[30]等一致,筆者采用了BDS檢驗、RESET檢驗和McLeod-Li檢驗等多種檢驗方法對國際石油價格和中美股票市場的動態變化趨勢進行非線性檢驗。在實際研究過程中,筆者首先通過AIC信息準則選擇最優的VAR模型,對中國股票市場和國際石油價格、美國股票市場和國際石油價格的相互線性影響進行估計,過濾其線性依存成分,對過濾后的殘差序列進行非線性檢驗,結果如表2所示。

表2非線性檢驗結果

檢驗類型

國際石油價格和中國股票市場的VAR回歸殘差國際石油價格和美國股票市場的VAR回歸殘差

上證綜合指數國際石油價格標普500指數國際石油價格

BDS檢驗3.2245(0.0013)2.8949(0.0038)7.0938(0.0000)3.6152(0.0003)

RESET檢驗2.7750(0.0407)3.8860(0.0091)13.7260(0.0000)5.3400(0.0012)

McLeod-Li檢驗122.9331(0.0000)208.4119(0.0000)162.2420(0.0000)136.0157(0.0000)

注:雙變量VAR模型的最優滯后階數通過AIC準則加以確定,分別為9階和8階;括號內為檢驗統計量的p值。

從表2的結果可知,無論采用的是BDS檢驗、RESET檢驗還是McLeod-Li檢驗方法,上述檢驗統計量都在5%水平上拒絕線性原假設。因此,我們可以斷定,由于商業周期變化、經濟金融危機、石油危機、金融監管制度的變動以及石油價格定價機制調整等多種因素的作用,使得國際石油價格變動與股票市場相互作用影響的過程中存在顯著的非線性動態變化趨勢。如果僅僅采用傳統的線性Granger檢驗考察二者之間的相互影響,有可能因為忽略其非線性特征而得到錯誤的結論,Diks和Panchenko[25]提出的非參數Tn統計量能夠有效捕捉其非線性因果關系,為我們的研究分析提供十分有益的參考。

3.非線性Granger因果檢驗

上述非線性檢驗結果已經表明,中美股票市場指數和國際石油價格都存在顯著的非線性動態變化特征,接下來本文采用新近發展的非線性Granger檢驗方法——Diks和Panchenko非參數Tn統計量對國際石油價格和中美股票市場之間非線性溢出效應進行分析。

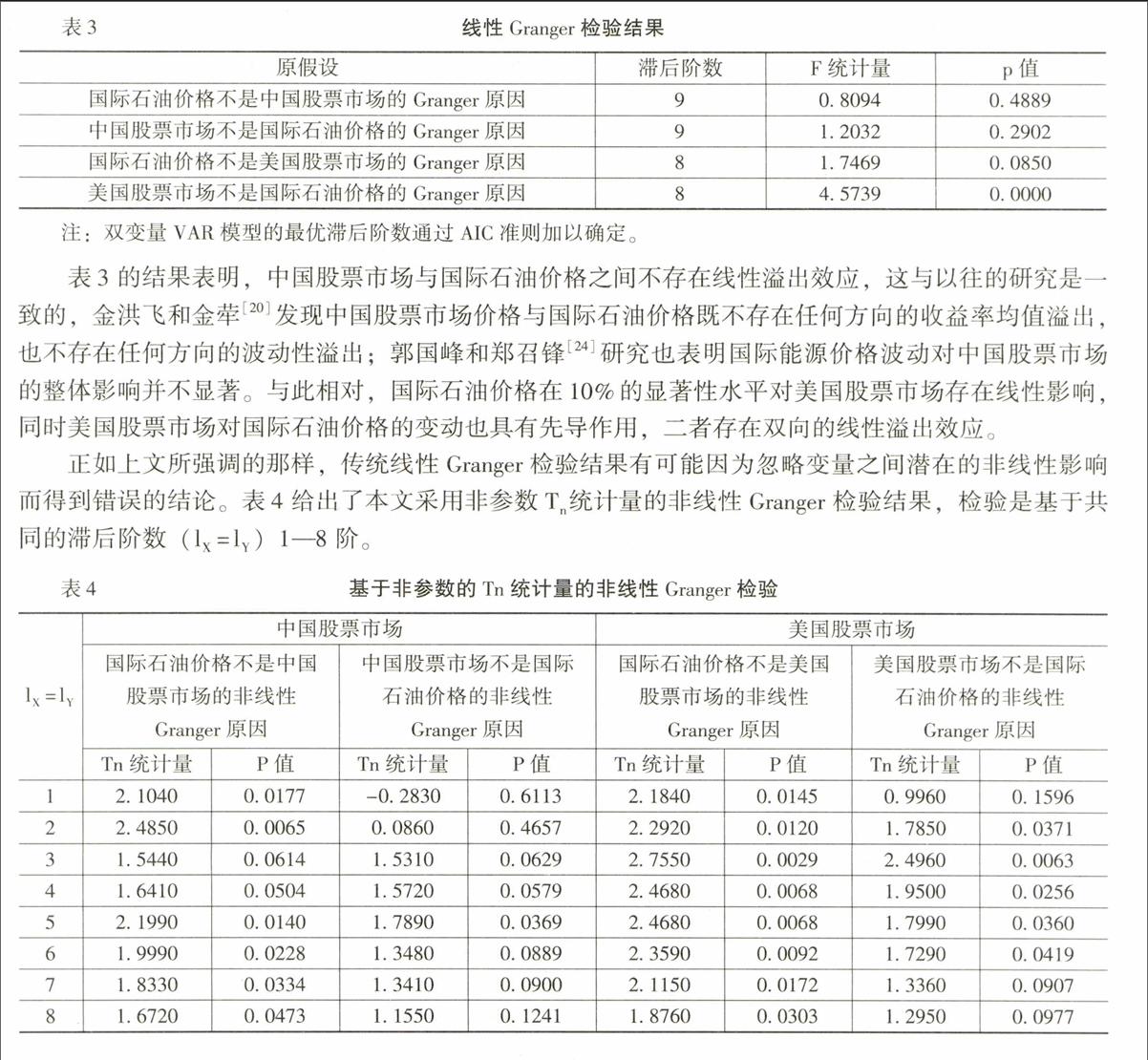

在實際操作過程中,為了保證對變量之間“嚴格意義上”的非線性影響進行分析,依據Diks和Panchenko[25]、楊子暉[30]等,我們仍然是對雙變量VAR系統過濾后的殘差序列進行檢驗。為了作為對比參照,本文同時給出了線性Granger檢驗的結果如表3所示。

表3的結果表明,中國股票市場與國際石油價格之間不存在線性溢出效應,這與以往的研究是一致的,金洪飛和金犖[20]發現中國股票市場價格與國際石油價格既不存在任何方向的收益率均值溢出,也不存在任何方向的波動性溢出;郭國峰和鄭召鋒[24]研究也表明國際能源價格波動對中國股票市場的整體影響并不顯著。與此相對,國際石油價格在10%的顯著性水平對美國股票市場存在線性影響,同時美國股票市場對國際石油價格的變動也具有先導作用,二者存在雙向的線性溢出效應。

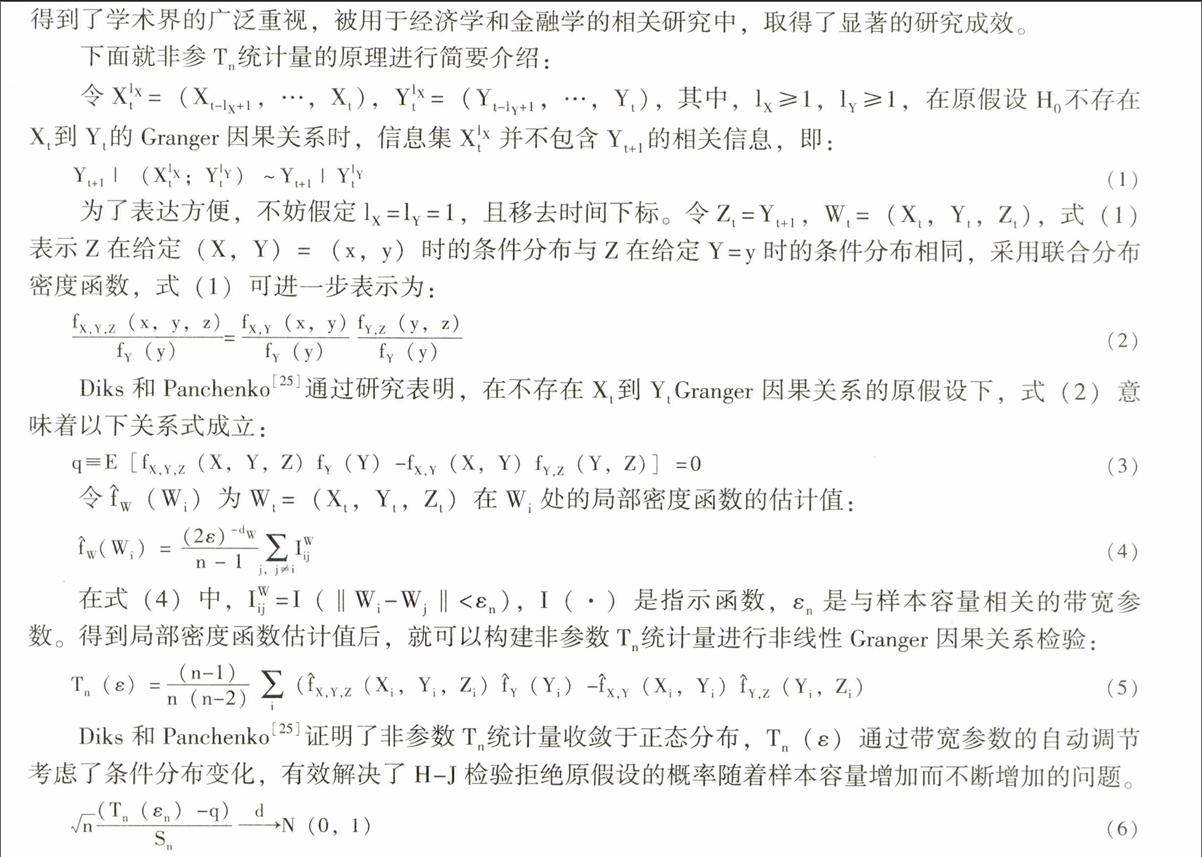

正如上文所強調的那樣,傳統線性Granger檢驗結果有可能因為忽略變量之間潛在的非線性影響而得到錯誤的結論。表4給出了本文采用非參數Tn統計量的非線性Granger檢驗結果,檢驗是基于共同的滯后階數(lX=lY)1—8階。

表4的結果表明,國際石油價格變動對中國股票市場具有非線性溢出效應,同時中國股票市場對國際石油價格也具有微弱的非線性影響。基于多個滯后階數的檢驗表明,這一結論是可靠的。由于中國股票市場的不完善,以往研究均發現國際石油價格對中國股票市場沒有線性影響,但非參數的Tn統計量捕捉到二者具有非線性Granger關系。

股票的紅利貼現模型認為,股票價格是企業未來現金流的貼現值。石油價格不僅影響企業的現金流,而且會影響貼現率。作為一種生產要素,石油價格的上升會提高企業的生產成本,壓縮其利潤空間,降低其未來的現金流;同時石油作為一種消費品,如果其價格大幅提升,也會降低居民的實際消費能力,影響居民購買其他商品,進而對企業的商品銷售和利潤增長帶來負面影響[6]。貼現率是由預期的通貨膨脹率和預期的實際利率決定的,二者都會受到石油價格的影響,一般認為,國際石油價格上升會推高石油進口國的價格總體水平,引發通貨膨脹;石油價格上升同時也會提高投資的回報率門檻,進而提高實際利率,而且,為了應對石油價格上漲帶來的通貨膨脹壓力,貨幣政策當局往往采用緊縮型的貨幣政策,這同樣會提高利率水平。同時,股票市場是經濟的“晴雨表”,有效的股票市場能夠反映未來的經濟形勢,從而影響石油的需求,股票市場對石油價格應具有“先導”作用。因此,國際石油價格與股票市場之間相互影響是具有理論基礎的。

但是,鑒于中國股票市場僅僅成立二十余年,發展還很不成熟,中國股票市場的“政策市”特征和較高的“投機性”都降低了國際石油價格對中國股票市場的信息溢出,而且目前中國的成品油定價機制還未完全市場化,發改委制定成品油零售基準價,國內石油價格與國際石油價格的關聯度較低,也大幅度降低了國際石油價格變化對中國股票市場的影響。雖然基于上述種種原因,以往研究和本文研究都發現中國股票市場與國際石油價格之間不存在任何線性溢出效應,但不可否認的是,國際石油價格變動與中國股票市場價格之間具有顯著的非線性Granger因果關系,只不過二者的相互作用方式更為復雜隱蔽。比如,國內石油價格雖然由發改委制定,與國際石油價格存在某種程度的脫節,但長期來看,國內石油價格不可能背離國際石油價格而存在,二者的關聯性可能存在一定的時滯,其調整方式是非線性的。同時,中國石油進口額,尤其是原油的進口額存在顯著的上升趨勢,中國對進口石油的依存度可謂越來越高,而且隨著國內股票市場改革提升其有效性,國際石油價格與中國股票市場之間的相互影響會越來越強,忽視二者之間的非線性溢出關系,有可能低估國際石油價格變動對中國的影響,不利于監管當局做出科學合理的政策決定。

此外,由表4和表3的結果可知,國際石油價格與美國股票市場之間存在顯著的線性和非線性雙向溢出關系。美國作為最大經濟體,同時也是全球最大的石油消費國,美國經濟形勢對國際石油價格具備很強的影響力,而且美國股票市場非常成熟有效,能夠反映人們對未來經濟基本面的預期,因而,國際石油價格和美國股票市場之間具有較強的雙向溢出關系。

五、結 論

本文采用最新發展的非線性Granger因果檢驗,對國際石油價格與中美股票市場之間的非線性溢出關系進行了深入分析。在研究過程中,非參數Tn統計量克服了傳統線性Granger因果檢驗的局限性,而且有效解決了H-J檢驗的過度拒絕問題。

本文通過BDS等非線性檢驗方法,發現國際石油價格與中美股票市場的動態變化趨勢中具有顯著的非線性特征,在此基礎上,筆者采用Diks和Panchenko[25]非線性Granger因果檢驗,研究表明,國際石油價格與中國股票市場之間雖然不存在線性溢出關系,但是國際石油價格變動對中國股票市場具有顯著的非線性影響,而且中國股票市場對國際石油價格也具有一定的非線性先導作用。與此相對,國際石油價格與美國股票市場之間存在顯著的線性和非線性雙向溢出關系。

以往研究采用傳統的線性Granger因果檢驗,忽視了中國股票市場價格和國際石油價格之間潛在的非線性關系,得到中國股票市場對國際石油價格沖擊缺乏顯著反應的結論并不可靠。由于中國石油價格定價機制以及中國股票市場的一些行為特征,使得國際石油價格沖擊對中國股票市場的影響機制更為復雜,其作用方式是非線性的。

本文的研究表明國際石油價格對中國股票市場是具有顯著影響的,我們應該重視國際石油價格風險對中國經濟金融體系的影響,保障中國的能源安全。同時,與美國股票市場相比,國際石油價格對中國股票市場還缺乏線性影響,這說明,中國股票市場在信息效率等方面仍需進一步提升,應加快多層次資本市場的構建,提升中國股票市場的有效性。

參考文獻:

[1] Chen, N., Roll,R.,Ross, S.A.Economic Forces and the Stock Market[J].Journal of Business, 1986,59(3):383-403.

[2] Hamao, Y.An Empirical Examination of the Arbitrage Pricing Theory: Using Japanese Data[J].Japan and the World Economy, 1988, 1(1): 45-61.

[3] Kaneko, T., Lee, B.Relative Importance of Economic Factors in the US and Japanese Stock Markets[J].Journal of the Japanese and International Economics, 1995, 9(3): 290-307.

[4] Ferson, W.E., Harvey, C.R.Sources of Risk and Expected Returns in Global Equity Markets[J].Journal of Banking & Finance, 1994,18(4): 775-803.

[5] Jones, C.M., Kaul, G.Oil and the Stock Markets[J].The Journal of Finance, 1996,51(2): 463-491.

[6] Huang, R.D., Masulis,R.W., Stoll, H.R.Energy Shocks and Financial Markets[J].Journal of Futures Markets, 1996, 16(1): 1-27.

[7] Sadorsky, P.Oil Price Shocks and Stock Market Activity[J].Energy Economics, 1999, 21(5): 449-469.

[8] Papapetrou, E.Oil Price Shocks, Stock Market, Economic Activity and Employment in Greece[J].Energy Economics, 2001, 23(5): 511-532.

[9] Basher, S.A., Sadorsky, P.Oil Price Risk and Emerging Stock Markets[J].Global Finance Journal, 2006,17(2): 224-251.

[10] Apergis, N., Miller, S.M.Do Structural Oil-Market Shocks Affect Stock Prices?[J].Energy Economics, 2009,31(4): 569-575.

[11] Park, J., Ratti, R.A.Oil Price Shocks and Stock Markets in the US and 13 European Countries[J].Energy Economics, 2008,30(5): 2587-2608.

[12] Bjrnland, H.C.Oil Price Shocks and Stock Market Booms in an Oil Exporting Country[J].Scottish Journal of Political Economy, 2009, 56(2): 232-254.

[13] Ramos, S.B., Veiga, H.Oil Price Asymmetric Effects: Answering the Puzzle in International Stock Markets[J].Energy Economics, 2013, 38(C): 136-145.

[14] Miller, J.I., Ratti, R.A.Crude Oil and Stock Markets: Stability, Instability, and Bubbles[J].Energy Economics, 2009, 31(4): 559-568.

[15] Faff, R.W., Brailsford, T.J.Oil Price Risk and the Australian Stock Market[J].Journal of Energy Finance & Development, 1999,4(1): 69-87.

[16] El-Sharif, I.,Brown,D.,Burton,B.,Nixon,B.Evidence on the Nature and Extent of the Relationship between Oil Prices and Equity Values in the UK[J].Energy Economics, 2005, 27(6): 819-830.

[17] Al-Mudhaf, A.,Goodwin, T.H.Oil Shocks and Oil Stocks: Evidence from the 1970s[J].Applied Economics, 1993,25(2): 181-190.

[18] Sakellaris, P.Irreversible Capital and the Stock Market Response to Shocks in Profitability[J].International Economic Review, 1997,38(2): 351-379.

[19] Sadorsky, P.Risk Factors in Stock Returns of Canadian Oil and Gas Companies[J].Energy Economics, 2001,23(1): 17-28.

[20] 金洪飛,金犖.石油價格與股市的溢出效應——基于中美數據的比較分析[J].金融研究, 2008,(2): 83-97.

[21] 劉湘云,朱春明.國際石油價格波動對中國股市的風險溢出效應[J].廣東金融學院學報, 2011,(2): 56-71+91.

[22] Cong, R.G.,Wei,Y.M.,Jiao,J.L.,Fan,Y. Relationships between Oil Price Shocks and Stock Market: An Empirical Analysis from China[J].Energy Policy, 2008,36(9): 3544-3553.

[23] 金洪飛,金犖.國際石油價格對中國股票市場的影響——基于行業數據的經驗分析[J].金融研究, 2010,(2): 173-187.

[24] 郭國峰,鄭召鋒. 國際能源價格波動對中國股市的影響——基于計量模型的實證檢驗[J].中國工業經濟, 2011,(6): 26-35.

[25] Diks, C., Panchenko, V.A New Statistic and Practical Guidelines for Nonpar Ametric Granger Causality Testing[J].Journal of Economic Dynamics and Control, 2006, 30(9): 1647-1669.

[26] Hiemstra, C., Jones, J.D.Testing for Linear and Nonlinear Granger Causality in the Stock Price:Volume Relation[J].The Journal of Finance, 1994, 49(5): 1639-1664.

[27] Huh, H.GDP Growth and the Composite Leading Index: A Nonlinear Causality Analysis for Eleven Countries[J].Economics Letters, 2002, 77(1): 93-99.

[28] 楊子暉,溫雪蓮.價格國際傳遞鏈中的“中國因素”研究——基于非線性Granger因果檢驗[J].統計研究, 2010,(2): 87-93.

[29] Baek, E.,Brock, W.A General Test for Nonlinear Granger Causality: Bivariate Model[R].Iowa State University and University of Wisconsin at Madison Working Paper, 1992.

[30] 楊子暉.“經濟增長”與“二氧化碳排放”關系的非線性研究:基于發展中國家的非線性Granger因果檢驗[J].世界經濟, 2010,(10): 139-160.

[31] Jawadi,F.,El-Hedi,A.M.,Bellalah,M.Nonlinear Linkages between Oil and Stock Markets in Developed and Emerging Countries[J].International Journal of Business,2010,15(1):19.

(責任編輯:劉 艷)